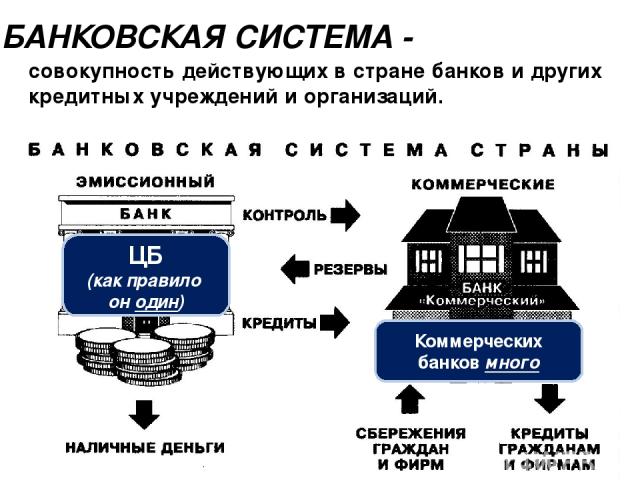

Банковская система РФ – совокупность национальных банков и других кредитных учреждений, действующих в рамках единого финансово-кредитного механизма.

Банковская инфраструктура — совокупность элементов, которые обеспечивают жизнедеятельность банков:

- предприятия, агентства, различные службы, средства связи

- информационное, методическое, научное, кадровое обеспечение

Уровни банковской системы РФ

- Центральный банк России

- кредитные организации коммерческие банки и небанковские кредитные организации (клиринговые центры, валютные биржи)

Банк

Банк – это финансовый институт, осуществляющий операции с деньгами, предоставляющий финансовые услуги предприятиям, гражданам и другим банкам.

Функции Центрального Банка РФ

- разработка и проведение единой денежно-кредитной политики, защита и обеспеченность устойчивости рубля (данная функция осуществляется совместно с правительством РФ)

- эмиссия, то есть выпуск денег

- выдача кредитов банкам

- проведение политики рефинансирования ( то есть погашение кредитов, ценных бумаг)

- установление правил проведения банковских операций, всех видов отчётности банков

- осуществление государственной регистрации кредитных организаций (выдача и отзыв лицензии)

- осуществление контроля за деятельностью банков

- регистрация эмиссии банками ценных бумаг

- осуществление банковских операций

- осуществление валютного регулирования

- хранение золотого запаса страны

- хранение резервов банков

- определение ставки ссудного процента

- выпуск и погашение государственных ценных бумаг

- управление счетами правительства

- выполнение зарубежные финансовые операции.

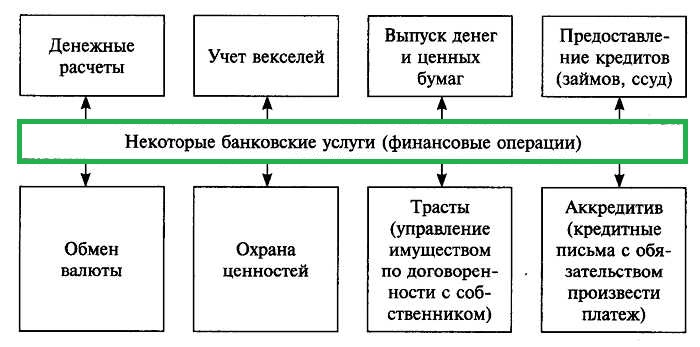

Функции коммерческих банков

- предоставление кредитов

- выполнение платёжных операций

- мобилизация денежных средств

- купля-продажа валюты

- выпуск ценных бумаг и др.

Операции банков

Операции банков- это операции по формированию ресурсов банков.

- активные – использование привлечённых и собственных средств для получение дохода: выдача кредитов, купля-продажа ценных бумаг, инвестирование.

- пассивные – привлечение денежных средств : денежные вклады от клиентов, собственный капитал, кредиты у других банков, облигации и др.

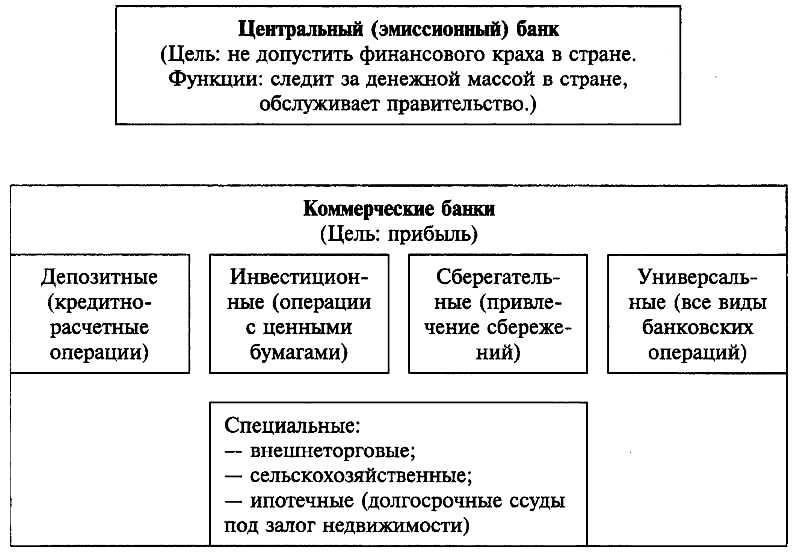

Виды банков

По сфере обслуживания

- международный

- национальные

- региональные

- межрегиональные

По типу собственности

- государственные

- частные

По обслуживаемым отраслям

- многоотраслевые

- одноотраслевые (промышленные, сельскохозяйственные, строительные и т.д.)

По набору банковских услуг

- универсальные ( проводят практически все виды банковских операций)

- специализированные ( предоставляют один- два вида услуг)

По функциям

- эмиссионный банк — ЦБ выпускает деньги и ценные бумаги; коммерческие банки — ценные бумаги.

- ипотечные — предоставляют долгосрочные ссуды под залог недвижимости

- инвестиционные – осуществляют финансирование и долгосрочное кредитование

- депозитные – осуществляют кредитные операции по привлечению временно свободных денег:

- Трастовые — услуги в управлении чьим-то имуществом, капиталом.

- Клиринговые — осуществление безналичных расчётов

- Биржевые — обслуживание биржевых операций

- Учётные – учёт векселей и др.

- ссудосберегательные — привлекают мелкие вклады на определённый срок

- специальные – финансируют отдельные целевые, региональные, государственные программы.

По срокам выдаваемых ссуд

- долгосрочные

- краткосрочные

По размерам капитала

- крупные

- средние

- малые

По организационной структуре

- единый банк— единое юридическое лицо

- банковская группа – группа юридических лиц = головной банк+ филиалы( юридически самостоятельные, но руководимые головным банком)

- банковское объединение – формируются с целью координации и согласования действий.

Специализированные кредитные и финансовые учреждения

Это организации, которые не являются банками, но частично выполняют их функции. К ним относятся:

- пенсионные фонды

- страховые компании

- ломбарды

- трастовые компании ( полубанки, трастовые операци, управление недвижимостью, другим имуществом, принятие ценностей на хранение, управление опекуном имуществом несовершеннолетнего, управление имуществом по завещанию и т.д.Траст- соглашение об управлении собственностью другими лицами, моет быть по согласию или оп закону)

- кредитные товарищества

- общества взаимного кредита

Пути стабилизации финансовой системы

- совершенствование банковского законодательства

- укрепление банковской системы

- усиление связи банковской системы с секторами экономии.

Проблемы банковской системы РФ

- недостаточно высокий уровень банковского капитала

- большой объём невозвращённых кредитов

- высокая зависимость банков от состояния государственных и местных бюджетов

- недостаточный уровень освоения перспективных банковских технологий

- высокая зависимость банков от крупных акционеров

- недостаточно высокий профессиональный уровень работников банков

- нехватка действующего законодательства для более жёсткого контроля за деятельностью банков и др.

Материал подготовила: Мельникова Вера Александровна

Экономика на ЕГЭ по обществознанию. Банк.

Банк – финансовая организация, сосредоточившая временно свободные денежные средства предприятий и граждан с целью последующего их предоставления в долг или в кредит за определенную плату.

Доход банка образуется в виде разницы между процентом займа и процентом вклада.

Например, клиент банка положил на свой сберегательный счет 100 тыс. рублей под 10 % годовых. Через год он может получить в банке 110 тыс. Другому клиенту, наоборот, нужны 100 тыс. рублей. Он просит в банке займ (кредит), банк выдает кредит под 20 %. Другой клиент должен вернуть банку 120 тыс. Таким образом, прибыль банка составит 10 тыс. рублей (120 тыс. рублей минус 110 тыс. рублей).

В Российской федерации, как и в других странах, существует двухуровневая банковская система. Первый уровень занимает Центральный банк, второй – коммерческие банки.

Центральный банк выполняет следующие функции:

1. Является эмиссионным центром страны. Только он имеет право выпускать в обращение денежные знаки, проще говоря, печатать деньги.

2. Регулирует экономику посредством проведения денежно-кредитной политики.

3. Является банкиром правительства. Это значит: хранит на своих счетах средства госбюджета и госзаймов; отдает прибыль, превышающую определенные нормы, казначейству (казначейство — орган исполнительной власти, который контролирует исполнение бюджета страны).

4. Сосредоточивает у себя минимальные резервы коммерческих банков (по закону часть средств коммерческих банков должна храниться в ЦБ в виде резерва на случай «форс-мажора», а также для управления количеством денежных средств у коммерческих банков в периоды упадка или подъема экономики страны).

5. Устанавливает учетную ставку процента (например, ЦБ дает кредит коммерческим банкам под 50 % в виде учетной ставки, значит, коммерческие банки своим клиентам выдают под больший процент, например, под 80 %; при снижении учетной ставки, процент по кредиту коммерческих банков также снижается; такая политика проводится для управления деятельностью коммерческих банков).

6. Обеспечивает устойчивость национальной валюты. Российский рубль должен сохранять стабильную покупательную способность. Для этого ЦБ устанавливает курс иностранной валюты.

7. Выдает лицензии на деятельность коммерческим банкам.

8. Покупает, продает иностранную валюту.

Функции ЦБ направлены на достижение двух основных целей:

первая – обеспечить стабильность функционирования банковской и денежной систем страны;

вторая – ЦБ должен обеспечить нормальные условия развития экономики в целом, принимая все зависящие от него меры.

Существует так называемая парабанковская система, которую образуют организации, не являющиеся банками, но выполняющие некоторые функции банка. К ним относятся: фонды, трастовые компании, пенсионные фонды, сберегательные учреждения, страховые, инвестиционные компании.

Благодарим за то, что пользуйтесь нашими статьями.

Информация на странице «Экономика на ЕГЭ по обществознанию. Банк.» подготовлена нашими авторами специально, чтобы помочь вам в освоении предмета и подготовке к экзаменам.

Чтобы успешно сдать необходимые и поступить в ВУЗ или колледж нужно использовать все инструменты: учеба, контрольные, олимпиады, онлайн-лекции, видеоуроки, сборники заданий.

Также вы можете воспользоваться другими статьями из разделов нашего сайта.

Публикация обновлена:

08.03.2023

2.6 Финансовые институты. Банковская система

I. Финансовые институты.

II. Банк. Банковская система. Функции банка. Виды банков.

I. Финансовые институты.

Финансовые институты — коммерческие учреждения, осуществляющие финансовые операции, а именно оказывают услуги по перевод средств и предоставлению займов.

• Банки

• Пенсионные фонды создаются частными и государственными компаниями, предприятиями для выплаты пенсий и пособий лицам, вносящим пенсионные взносы в эти фонды. Частные пенсионные фонды собирают часть заработной платы работников с обязательством в будущем выплачивать им пенсии. До их использования по прямому назначению собранные средства вкладывают в покупку ценных бумаг крупных корпораций, доход от которых идёт на увеличение пенсионного фонда.

Государственные пенсионные фонды, собирающие, например, в США ежегодно сотни миллиардов долларов, вкладывают их в облигации министерства финансов.

Пенсионный фонд Российской Федерации — самостоятельное финансово-кредитное учреждение, осуществляющее государственное управление финансами пенсионного обеспечения.

• Инвестиционные компании — финансово-кредитный институт, аккумулирующий денежные средства юридических и физических лиц через продажу им собственных ценных бумаг. Инвестиционная компания выступает посредником между заёмщиками и частным инвестором, выражая интересы последнего. Привлечённые средства компания размещает в своей стране или за рубежом путём покупки акций и облигаций предприятий. Важно, что разнообразный набор ценных бумаг позволяет этим компаниям уменьшить риск потери капитала и обеспечить стабильность и большую надёжность доходов вкладчиков, поскольку кризис или финансовые неурядицы затрагивают различные отрасли по-разному.

• Страховые компании — организации, оказывающие страховые услуги. Они используют средства специальных страховых фондов (отчисления предприятий, граждан), предназначенные для возмещения ущерба, потерь, вызванных неблагоприятными событиями, несчастными случаями. Например, если вы пострадали во время наводнения или пожара (уничтожено имущество или нанесён ущерб физическому здоровью), то вам, если вы застраховали имущество и здоровье, выплачивается сумма определённого размера.

• Финансовые компании специализируются на предоставлении потребительского кредита и мелких ссуд индивидуальным заёмщикам. Например, вы можете приобрести товары длительного пользования (холодильник, стиральная машина, мебель), оформив через магазин их покупку в кредит.

• Фондовые биржи специализируются на продаже и покупке ценных бумаг. Все сделки в этом учреждении заключаются методом открытого торга. Так, ценные бумаги приобретаются в ходе публичных торгов лицом, предложившим наивысшую цену. Коммерческие банки размещают на них акции и облигации своих клиентов. Фондовые биржи активно участвуют в процессе переливания денежных средств в высокодоходные отрасли экономики, поддерживая их развитие.

• Межгосударственные финансово-кредитные институты: Мировой банк, Международный валютный фонд. Европейский банк реконструкции и развития. Международный банк экономического сотрудничества. Они занимаются финансированием и кредитованием разных стран, содействуют мировой торговле, оказывают необходимую помощь в стабилизации финансовой системы развивающихся стран и т. п.

Деятельность государственных и частных финансовых институтов оказывает значительное влияние на формирование ссудного капитала, его эффективное использование, а также на общеэкономическую и финансовую политику государства.

II. Банк. Его функции.

Банк — финансово-кредитное учреждение, производящее разнообразные виды операций с деньгами и ценными бумагами и оказывающее финансовые услуги правительству, юридическим и физическим лицам.

Банковская система — совокупность действующих в стране банков и других кредитных учреждений и организаций.

Современная банковская система состоит из двух уровней: верхний — центральный банк и нижний — коммерческие банки; также могут действовать международные банки.

Центральный банк (Банк России) — национальный банк, осуществляющий монопольную эмиссию денег и являющийся центром финансово-кредитной системы страны. В России это Банк России (Центральный банк РФ). Он независим от органов исполнительной власти, но подотчётен законодательной власти. ЦБ имеет право предлагать на рассмотрение парламента проекты законов.

Функции Центрального банка:

- осуществление эмиссии денег,

- хранение золотовалютных резервов государства;

- осуществление по поручению Правительства РФ операций с золотом и иностранной валютой,

- выполнение расчётных операций для Правительства;

- установление для коммерческих банков нормы обязательных резервов;

- осуществление кредитования коммерческих банков;

- установление ключевой ставки (на её основе рассчитываются проценты коммерческих банков по кредитам и вкладам);

- осуществление лицензирования и контроля деятельности финансовых организаций.

Коммерческие банки (частные и государственные) — посредники в платежах между субъектами экономики, операциях с ценными бумагами. Коммерческие банки должны получить от Центрального банка лицензию на выполнение своих функций.

Функции коммерческих банков:

- привлечение депозитов (вкладов),

- выдача кредитов,

- расчётно-кассовые операции,

- операции с ценными бумагами, иностранной валютой и др.

Одна из главных задач коммерческих банков — привлечение сбережений граждан и прибыли фирм, их аккумулирование и вложение с целью получения дохода.

Банковские операции делятся на:

1) активные — операции, связанные с предоставлением кредитов (размещение банковских ресурсов). Примеры: предоставление ссуды под залог товаров, предоставление кредита под залог векселя, предоставление гражданам потребительских кредитов, развитие ипотечного кредитования.

2) пассивные — операции, связанные с мобилизацией денежных доходов и сбережений и их аккумуляции (привлечение средств на счета банков).

Основные виды бирж:

1) Товарная биржа — форма рынка товаров, продаваемых большими партиями, как правило по образцам.

2) Валютная биржа — осуществляет операции по купле-продаже иностранной валюты.

3) Биржа труда — осуществляет посредничество на рынке труда, регистрирует безработных, помогает трудоустройству.

4) Фондовая биржа- осуществляет организацию обращения ценных бумаг, определяет их рыночную стоимость (прежде всего, акций и облигаций)

Банковская система — вопрос, встречающийся на ЕГЭ по обществознанию в разделе «Экономика». Знание особенностей и терминов потребуется при решении задач первой и второй части. В статье разберем основные понятия банковской системы РФ.

Теоретический материал

Банковской системой России называет совокупность национальных банков и других кредитных учреждений, действующих в рамках единого финансово-кредитного механизма. Выделяют два уровня. Первый и высший — Центробанк. Это некоммерческая организация, основанная в 1990 году. Центробанк регулирует финансовую «жизнь» государства. А именно:

обеспечение устойчивости национальной денежной единицы;

- проведение кредитно-денежной политики;

- эмиссию денег;

- регулирование учетной ставки;

- контроль над всеми остальными банками;

- изменение норм обязательных резервов;

- операции на открытых рынках, например, продажа ценных бумаг.

Второй уровень — кредитные организации. Для начала их работы требуется получить лицензию от Центрального банка. Они могут быть представлены коммерческими банками и небанковскими кредитными организациями, например, клиринговыми центрами, валютными биржами. Они занимаются:

- привлечением денежных средств;

- открытием банковских счетов;

- инкассацией платежных документов;

- куплей-продажей валюты;

- консультированием населения;

- выдачей кредитов;

- проведением лизинговых операций.

У коммерческих банков два вида функций: пассивные и активные. Пассивные заключаются в открытии депозитов, ведении собственного капитала. Активные — в выдаче кредитов, продаже облигаций, валюты, ценных бумаг. Изучим несколько терминов по банковской системе России:

- ипотека — кредит на приобретение недвижимости, представляющий собой имущественный залог;

- клиринговая организация — фирма, проводящая расчеты сделок с ценными бумагами;

- лизинг — разновидность аренды промышленного оборудования и транспорта. Условия лизинга: возвратность, платность, срочность, возможность последующей продажи арендатору;

- кредит — операция, заключающаяся в предоставлении банковских средств потребителю или организации. Важное условие — обязательный возврат денег и внесение платы за их использование. Принципами кредитования являются срочность, платность, возвратность, гарантированность;

- депонент — человек или организация, вносящая деньги в банк;

- заемщик — физическое или юридическое лицо, берущее кредит;

- страхование — финансовая защита от возможного ущерба. Различают личное, имущественное и страхование ответственности.

Теперь вы разбираетесь в понятиях по теме «Банковская система» для ЕГЭ. Если вы хотите позаниматься по этому разделу дополнительно, записывайтесь на курсы «Уникум» Российского университета дружбы народов. Опытные преподаватели ответят на все вопросы и научат выполнять даже самые сложные задания. А еще существует возможность учиться самостоятельно с помощью портала Unikum.

Содержание данной статьи носит ознакомительный характер. При подготовке к сдаче ЕГЭ пользуйтесь дополнительными источниками информации!

Банковская система

Раздел ЕГЭ: 2.6. Финансовые институты. Банковская система

Определение банка

Основные экономические отношения на денежном рынке регулируются банками.

Банк — финансовый институт (финансово-кредитная организация), занимающийся различными операциями со временно свободными деньгами предприятий и граждан, которые впоследствии предоставляет в долг на условиях определённой платы. Банк — это юридическое лицо, которое производит разнообразные виды операций с деньгами и ценными бумагами, оказывает финансовые услуги правительству, юридическим и физическим лицам. Имеет право осуществлять банковские операции; имеет исключительное право на привлечение денежных средств, а также на открытие и ведение банковских счетов; действует на основании специального разрешения (лицензии), не имеет права осуществлять производственную, торговую, страховую деятельность.

Существование банков важно для экономики, поскольку они выполняют ряд важных функций, связанных с денежными средствами, таких как:

- взятие на хранение вкладов и депозитов;

- произведение расчётов между клиентами;

- выдача кредитов за счёт свободных денег;

- покупка и продажа валюты и ценных бумаг.

ВИДЫ БАНКОВ В РОССИЙСКОЙ ФЕДЕРАЦИИ

По принадлежности:

- государственные;

- коммерческие.

По организационно-правовой форме:

- публичные акционерные общества;

- непубличные акционерные общества.

По форме собственности:

- частные (принадлежат одному лицу);

- акционерные (принадлежат ряду лиц — владельцев акций);

По территории охвата:

- местные;

- региональные;

- национальные;

- международные.

По типу деятельности:

- сберегательные (сохраняют денежные средства населения при условии выдачи фиксированных процентов);

- инвестиционные (финансируют и кредитуют производителей);

- ипотечные (кредитуют население при условии залога недвижимости);

- инновационные (обеспечивают кредитование нововведений, касающихся достижений науки и техники).

По специфике работы:

- универсальные (оказывают различные виды услуг);

- специализированные (кредитуют только в определённой сфере).

ЦЕНТРАЛЬНЫЕ БАНКИ

Центральный банк — организация, отвечающая за денежно-кредитную политику и обеспечение работы платёжной системы, а также в ряде случаев за регулирование и надзор в финансовом секторе в национальной экономике или группе стран. (Примечание: институционального определения центрального банка не существует, все определения являются функциональными, то есть описывающими центральный банк через выполняемые им функции.)

Различаются несколько первичных целей центрального банка:

- ценовая стабильность,

- содействие сбалансированному экономическому росту,

- сохранение устойчивого валютного курса,

- финансовая стабильность.

Например, цель деятельности Европейского Центробанка: поддержание ценовой стабильности, а также без ущерба для её достижения проведение экономической политики, ориентированной на достижение целей валютного союза: полная занятость и сбалансированный экономический рост, поддержание покупательной способности евро.

ЦЕНТРАЛЬНЫЙ БАНК РОССИИ (ЦБ РФ)

Регулирует государственную денежную политику Российской Федерации главный банк страны — Центральный банк РФ (Банк России). Цель деятельности ЦБ РФ: защита и обеспечение устойчивости рубля посредством поддержания ценовой стабильности, в том числе для формирования условий сбалансированного и устойчивого экономического роста.

В соответствии с Федеральным законом РФ «О Центральном банке Российской Федерации (Банке России)» ЦБ РФ является юридическим лицом. Уставный капитал и иное имущество Банка России являются федеральной собственностью,

ФУНКЦИИ ЦЕНТРОБАНКА РФ

- Выпуск новых денег (эмиссия) с целью регулирования денежного обращения;

- проведение всех денежных операций государства (бюджет, займы);

- выдача кредитов коммерческим банкам;

- сохранение валютного и золотого запасов страны;

- предоставление лицензий коммерческим организациям.

КОММЕРЧЕСКИЕ БАНКИ РФ

Коммерческий банк — это кредитное учреждение, осуществляющее банковские операции для юридических и физических лиц (расчётные, платёжные операции, привлечение вкладов, предоставление ссуд, а также операции на рынке ценных бумаг и посреднические операции).

Процентные ставки по выданным кредитам выше процентных ставок по вкладам. Разница между этими показателями является банковской прибылью — маржой. Эпитет «коммерческий» в отношении банка условен, потому что означает, что главной целью деятельности организации является получение прибыли.

К банковским услугам коммерческих банков относятся:

- кредитование юридических и физических лиц;

- валютные операции (только уполномоченные банки);

- операции с драгоценными металлами;

- выход на фондовый рынок и Forex;

- ведение расчётных счётов хозяйствующих экономических субъектов;

- обмен испорченных денежных (рваные, обожжённые, постиранные купюры) знаков на неиспорченные;

- ипотека;

- автокредитование;

- и др.

Вы смотрели конспект «Банковская система».

- Вернуться к Списку конспектов по Обществознанию.

- Найти конспект в Кодификаторе ОГЭ по обществознанию.

- Найти конспект в Кодификаторе ЕГЭ по обществознанию.

Всего: 60 1–20 | 21–40 | 41–60

Добавить в вариант

Опираясь на знания обществоведческого курса, объясните смысл понятия «банковская система». Какое определение понятия «банковская безопасность» автор считает верным? Какие две другие точки зрения на понимание банковской безопасности он приводит? (Укажите содержание этих точек зрения.)

Показать

1

Какую связь между эффективностью банковской системы и состоянием национальной экономики прослеживает автор? Какие два фактора, обуславливающие повышение опасности существования и деятельности кредитных организаций для любой финансовой среды, он называет? Элементом какой системы, с точки зрения автора, является банковская безопасность?

2

Автор пишет о различных уровнях банковской системы. Какие кредитные организации представляют нижний уровень банковской системы РФ? Назовите две любые кредитные организации. Назовите две любые функции этих кредитных организаций и проиллюстрируйте каждую примером.

3

Автор пишет о том, что безопасность банковской системы формируется под воздействием сложной совокупности различных факторов. Приведите объяснения зависимости безопасности банковской системы от любых двух приведённых автором факторов. Каждый раз называйте фактор и приводите объяснение.

4

Опираясь на знания обществоведческого курса, объясните смысл понятия «банковская система». Какое определение понятия «банковская безопасность» автор считает верным?

(В объяснении смысла / определении понятия должно быть указано не менее двух существенных признаков. Объяснение/определение может быть дано в одном или нескольких распространённых предложениях.)

Автор пишет о том, что безопасность банковской системы формируется под воздействием сложной совокупности различных факторов. Приведите объяснения зависимости безопасности банковской системы от любых двух приведённых автором факторов. Каждый раз называйте фактор и приводите объяснение.

Показать

1

Какую связь между эффективностью банковской системы и состоянием национальной экономики прослеживает автор? Какие два фактора, обуславливающие повышение опасности существования и деятельности кредитных организаций для любой финансовой среды, он называет? Элементом какой системы, с точки зрения автора, является банковская безопасность?

2

Автор пишет о различных уровнях банковской системы. Какие кредитные организации представляют нижний уровень банковской системы РФ? Назовите две любые кредитные организации. Назовите две любые функции этих кредитных организаций и проиллюстрируйте каждую примером.

3

Опираясь на знания обществоведческого курса, объясните смысл понятия «банковская система». Какое определение понятия «банковская безопасность» автор считает верным? Какие две другие точки зрения на понимание банковской безопасности он приводит? (Укажите содержание этих точек зрения.)

Какую связь между эффективностью банковской системы и состоянием национальной экономики прослеживает автор? Какие два фактора, обуславливающие повышение опасности существования и деятельности кредитных организаций для любой финансовой среды, он называет? Элементом какой системы, с точки зрения автора, является банковская безопасность?

Показать

1

Автор пишет о различных уровнях банковской системы. Какие кредитные организации представляют нижний уровень банковской системы РФ? Назовите две любые кредитные организации. Назовите две любые функции этих кредитных организаций и проиллюстрируйте каждую примером.

2

Автор пишет о том, что безопасность банковской системы формируется под воздействием сложной совокупности различных факторов. Приведите объяснения зависимости безопасности банковской системы от любых двух приведённых автором факторов. Каждый раз называйте фактор и приводите объяснение.

3

Опираясь на знания обществоведческого курса, объясните смысл понятия «банковская система». Какое определение понятия «банковская безопасность» автор считает верным? Какие две другие точки зрения на понимание банковской безопасности он приводит? (Укажите содержание этих точек зрения.)

Автор пишет о различных уровнях банковской системы. Какие кредитные организации представляют нижний уровень банковской системы РФ? Назовите две любые кредитные организации. Назовите две любые функции этих кредитных организаций и проиллюстрируйте каждую примером.

Показать

1

Какую связь между эффективностью банковской системы и состоянием национальной экономики прослеживает автор? Какие два фактора, обуславливающие повышение опасности существования и деятельности кредитных организаций для любой финансовой среды, он называет? Элементом какой системы, с точки зрения автора, является банковская безопасность?

2

Автор пишет о том, что безопасность банковской системы формируется под воздействием сложной совокупности различных факторов. Приведите объяснения зависимости безопасности банковской системы от любых двух приведённых автором факторов. Каждый раз называйте фактор и приводите объяснение.

3

Опираясь на знания обществоведческого курса, объясните смысл понятия «банковская система». Какое определение понятия «банковская безопасность» автор считает верным? Какие две другие точки зрения на понимание банковской безопасности он приводит? (Укажите содержание этих точек зрения.)

Выберите верные суждения о финансовых институтах РФ и запишите номера, под которыми они указаны.

1) Центральный банк — национальный банк, осуществляющий эмиссию денег и являющийся центром финансово-кредитной системы страны.

2) Все финансовые институты принимают вклады/депозиты.

3) Пенсионные фонды специализируются на кредитовании продаж потребительских товаров в рассрочку и выдаче потребительских ссуд.

4) Центральный банк устанавливает учётную ставку.

5) Финансовые институты оказывают услуги по переводу средств и предоставлению займов.

Выберите верные суждения о финансовых институтах и запишите номера, под которыми они указаны.

1) Финансовыми институтами называют организации, участвующие в финансово-кредитной системе.

2) Коммерческие банки занимаются привлечением сбережений домохозяйств.

3) Центральный банк осуществляет денежные расчёты между гражданами и организациями.

4) Коммерческие банки осуществляют монопольную эмиссию денег.

5) Коммерческие банки устанавливают учётную ставку.

Выберите верные суждения о финансовых институтах и запишите цифры, под которыми они указаны.

1) К финансовым институтам относят организации, работающие на финансовом рынке.

2) Финансовые институты выступают посредниками между участниками рыночных отношений, регулируют финансовые потоки.

3) Страховые компании выдают кредиты юридическим и физическим лицам.

4) Инвестиционные фонды устанавливают и регулируют ключевую ставку.

5) В банковскую систему РФ входят Центральный Банк РФ и коммерческие банки.

Используя обществоведческие знания, составьте сложный план, позволяющий раскрыть по существу тему «Банки и банковская система». План должен содержать не менее трёх пунктов, из которых два или более детализированы в подпунктах.

Запишите слово, пропущенное в таблице.

| Банковская система России | ||

|---|---|---|

| верхний уровень | …

банк |

|

| нижний уровень | коммерческие

банки |

небанковские

кредитные организации |

Установите соответствие между функциями и уровнями банковской системы: к каждой позиции, данной в первом столбце, подберите соответствующую позицию из второго столбца.

ФУНКЦИИ

A) монопольная эмиссия денег

Б) кредитование населения

B) хранение золотовалютных резервов государства

Г) лицензирование финансовых организаций

Д) осуществление платежей между фирмами

УРОВНИ БАНКОВСКОЙ СИСТЕМЫ

1) центральный банк

2) коммерческие банки

Запишите в ответ цифры, расположив их в порядке, соответствующем буквам:

| А | Б | В | Г | Д |

Выберите верные суждения о финансовых институтах и запишите цифры, под которыми они указаны.

1) Коммерческие банки занимаются производством материальных благ, торговлей и страхованием имущества.

2) Паевые инвестиционные фонды объединяют средства для совместного приобретения активов и раздела связанных с этим рисков, прибыли или убытков.

3) Целью деятельности Банка России является защита и обеспечение устойчивости рубля.

4) Банк России осуществляет надзор за деятельностью кредитных организаций и банковских групп.

5) Коммерческие банки осуществляют эмиссию денег.

Источник: Демонстрационная версия ЕГЭ—2022 по обществознанию, Демонстрационная версия ЕГЭ—2023 по обществознанию

Ниже приведён перечень терминов. Все они, за исключением двух, характеризуют виды финансовых институтов.

1) инвестиционный фонд; 2) коммерческий банк; 3) артель; 4) страховая компания; 5) фондовая биржа; 6) некоммерческая организация

Найдите два термина, «выпадающих» из общего ряда, и запишите в ответ цифры, под которыми они указаны.

Предметная область: Экономика. Финансовые институты, банковская система

Запишите слово, пропущенное в таблице.

Предметная область: Экономика. Финансовые институты, банковская система

Найдите в приведённом ниже списке функции центрального банка и запишите цифры, под которыми они указаны.

1) эмиссия денег

2) кредитование банков

3) открытие депозитных вкладов

4) приём коммунальных платежей

5) определение учётной ставки

6) консультирование граждан по финансовым вопросам

Выберите верные суждения о финансовых организациях в РФ и запишите цифры, под которыми они указаны.

1) Коммерческие банки осуществляют монопольную эмиссию национальной валюты.

2) Финансовые институты выступают посредниками между домохозяйствами и предприятиями.

3) Коммерческие банки осуществляют кредитование частных лиц и организаций.

4) Финансовые организации могут специализироваться на кредитовании продаж потребительских товаров.

5) Центральный банк занимается привлечением на счета сбережений домохозяйств и прибыли фирм.

Установите соответствие между функциями банков и уровнями банковской системы: к каждой позиции, данной в первом столбце, подберите соответствующую позицию из второго столбца.

ФУНКЦИЯ БАНКА

А) посредничество в кредитовании

Б) создание кредитных денег (векселей и чеков)

В) надзор за деятельностью кредитных организаций

Г) аккумуляция денежных средств граждан

Д) установление правил бухгалтерского учёта и отчётности для банковской системы РФ

УРОВЕНЬ БАНКОВСКОЙ

СИСТЕМЫ

1) Центральный банк

2) коммерческие банки

Запишите в ответ цифры, расположив их в порядке, соответствующем буквам:

| А | Б | В | Г | Д |

Ниже приведён перечень терминов. Все они, за исключением двух, характеризуют понятие «центральный банк».

1) эмиссия денег; 2) лицензирование финансовых организаций; 3) установление учётной ставки; 4) принятие законов; 5) открытие депозитов; 6) обеспечение расчётов правительства.

Найдите два термина, «выпадающих» из общего ряда, и запишите в ответ цифры, под которыми они указаны.

Предметная область: Экономика. Финансовые институты, банковская система

Источник: ЕГЭ по обществознанию 10.06.2013. Основная волна. Центр. Вариант 3.

Задания Д22 C3 № 5722

Опираясь на обществоведческие знания, объясните смысл понятия «кредит». Какие причины, препятствующие получению кредита в банке, названы в тексте? Какие дополнительные источники финансирования указаны в тексте (укажите два источника)?

Показать

1

Какую характерную черту (проблему) малого бизнеса называют авторы? Какие два объяснения существования этой проблемы они указывают?

2

Назовите три меры, которые авторы текста указывают как необходимые для оказания поддержки малому бизнесу. На основании знаний обществоведческого курса приведите две меры по поддержке малого бизнеса, не указанные в тексте.

3

Опираясь на знания обществоведческого курса, назовите три объяснения роли малого бизнеса в современной экономике. Проиллюстрируйте одно из объяснений примером.

4

Задания Д22 C3 № 6545

Какие причины, препятствующие получению кредита в банке, названы в тексте? Какие дополнительные источники финансирования указаны в тексте (укажите два источника)?

Установите соответствие между функциями и осуществляющими их банками: к каждой позиции, данной в первом столбце, подберите соответствующую позицию из второго столбца.

ФУНКЦИИ

А) осуществляют кредитование юридических лиц

Б) проводят эмиссию банкнот и монет

В) проводят государственную валютную политику

Г) регулируют деятельность кредитных институтов

Д) осуществляют кредитование физических лиц

БАНКИ

1) центральные банки

2) коммерческие банки

Запишите в ответ цифры, расположив их в порядке, соответствующем буквам:

| А | Б | В | Г | Д |

Опираясь на знания обществоведческого курса, назовите три объяснения роли малого бизнеса в современной экономике. Проиллюстрируйте одно из объяснений примером.

Показать

1

Какую характерную черту (проблему) малого бизнеса называют авторы? Какие два объяснения существования этой проблемы они указывают?

2

Назовите три меры, которые авторы текста указывают как необходимые для оказания поддержки малому бизнесу. На основании знаний обществоведческого курса приведите две меры по поддержке малого бизнеса, не указанные в тексте.

3

Задания Д22 C3 № 5722

Опираясь на обществоведческие знания, объясните смысл понятия «кредит». Какие причины, препятствующие получению кредита в банке, названы в тексте? Какие дополнительные источники финансирования указаны в тексте (укажите два источника)?

Всего: 60 1–20 | 21–40 | 41–60

Финансы и финансовые институты

Для того, чтобы дать определение термину «финансовый институт», надо понять, что такое финансы.

Финансы – это…

- Деньги, ценные бумаги или иные денежные обязательства семьи/предприятия/государства.

- Денежные отношения, организованные государством, в процессе которых общегосударственные фонды формируются и используются для решения политических, экономических и социальных задач.

Финансовые институты – это коммерческие учреждение, которые занимаются осуществлением финансовых операций.

Выделяют шесть основных видов финансовых институтов:

- Банк – это финансовая организация, которая принимает депозиты, предоставляет ссуды, организует расчеты и занимается куплей – продажей ценных бумаг.

- Страховая компания – это организация, которая осуществляет финансовое страхование жизни, здоровья, имущества физических и юридических лиц.

- Инвестиционная компания – это организация – посредник между заемщиком и частным инвестором. Она осуществляет сбор средств частных инвесторов с помощью продажи им своих ценных бумаг.

- Пенсионный фонд – это организация, которая выплачивает пенсии и пособия лицам, которые делали взносы в этот фонд. Организация может быть государственной или частной.

- Фондовая биржа – это рынок ценных бумаг и других финансовых документов.

- Международный финансово-кредитный институт – это организация, которая занимается кредитованием разных стран, помогает стабилизировать финансовые системы развивающихся стран, содействует мировой торговле.

Главная функция любого финансового института состоит в том, чтобы передать денежные средства от сберегателя (им может быть как один человек, так и организация и даже целое государство, то есть кто-то, у кого есть финансы, не задействованные в производстве) к заемщику (тот, у кого есть выгодный бизнес-проект, но нет средств на его реализацию).

Банк и банковская система. Виды банков

Древнейший финансовый институт – банк. Учреждения, выполняющие функции банков, появились сразу после того, как люди смогли накапливать деньги и задались вопросом об их сохранности.

Впервые храмовые жрецы Древнего Востока в VII – VI вв. до нашей эры начали оказывать услуги по хранению сбережений граждан во время войны. Хранить деньги в храмах было безопасно, так как «дома богов» в древности не грабили. Опасаясь навлечь на себя гнев высших сил. Позже аналогично начали поступать жители Древней Греции, а когда практика хранения денег в храме достаточно укрепилась, древние торговцы решили, что можно использовать чужие сбережения для расширения своего дела. За предоставление им денег торговцы выплачивали процент от своей прибыли. Так впервые пересеклись интересы инвестора и заемщика.

Схема действия банковской системы в РФ.

Сейчас банки выполняют и множество других функций:

– Расчетную, то есть организовывают взаимный расчет между продавцами и покупателями, даже если они находятся в других странах (например, при заключении сделки купли-продажи банк переводит деньги со счета покупателя квартиры на счет продавца).

– Депозитную, то есть дает людям возможность поместить в банк временно свободные деньги и получать на них проценты.

– Кредитную, то есть предоставляет займы частным лицам, предпринимателям и правительствам, нуждающимся в деньгах для решения тех или иных проблем.

– Создают новые формы денег, которые делают выполнение финансовых операций более удобными. Например, банкиры изобрели чековую книжку, лист которой, подписанный владельцем, может передаваться из рук в руки подобно бумажной купюре. В банке предъявитель этого документа может получить сумму, прописанную на листе, эта сумма будет снята со счета владельца чековой книжки и выдана предъявителю.

Кроме того, именно банки организуют рынки валюты, управляют сбережениями своих клиентов, содействуют купле-продаже ценных бумаг, а с недавних пор обслуживают банковские карты.

В зависимости от типа оказываемых услуг выделяют разные виды банков:

Эмиссионные банки обладают правом выпускать бумажные деньги, они же регулируют денежное обращение в стране. В России правом эмиссии денег обладает только Центральный банк, принадлежащий государству. Он не обслуживает частных лиц и предпринимателей, а работает только с государственными и частными банками.

Депозитные (или коммерческие) банки принимают депозиты, предоставляют ссуды, занимаются организацией расчетов и куплей и продажей ценных бумаг.

Инвестиционные банки специализируются на операциях с ценными бумагами.

Сберегательные банки занимаются сохранением средств вкладчиков.

Существуют и другие виды банков, их называют специальными. К таким, например, относятся внешнеторговые, сельскохозяйственные или ипотечные банки.

Банком может владеть не только государство, но частная организация или группа лиц. В зависимости от владельца выделяют следующие формы банков:

- Частно-индивидуальные, то есть те, которыми владеет один человек.

- Акционерные, то есть те, которыми владеет акционерное общество.

- Кооперативные, владельцем которых является группа людей.

- Муниципальные, то есть те, которыми владеет муниципальный район.

- Федеральные, то есть те, которыми владеет государство.

- Банки смешанной собственности. Например, Сберегательный банк России – это частный, акционерный коммерческий банк, однако большая часть его акций принадлежит государству, поэтому отчасти его можно считать федеральным.

- Мелкогосударственные. Например, Международный банк реконструкции и развития (МБРР).

Задание EO0321D

Ниже приведён перечень функций. Все они, за исключением двух, относятся к функциям центрального банка. 1) эмиссия денег; 2) лицензирование финансовых организаций; 3) установление ключевой ставки; 4) принятие государственного бюджета; 5) кредитование домохозяйств; 6) проведение расчётов правительства.

Найдите две функции, «выпадающие» из общего ряда, и запишите в таблицу цифры, под которыми они указаны.

Dерно ответить на вопрос поможет знание о том, какие специфические функции выполняет Центральный банк, и чем его функции отличаются от функций коммерческих банков.

К функциям центрального банка относятся: эмиссия (выпуск) денег, хранение золотовалютных резервов страны и управление ими, выполнение расчетных операций для правительства, лицензирование и контроль за деятельностью коммерческих банков, кредитование коммерческих банков.

Центральный банк НЕ принимает государственный бюджет. Принятие госбюджета – функция правительства РФ.

К функциям коммерческих банков относятся: кредитование населения, обмен валюты, операции с ценными бумагами, рассчетно-кассовое обслуживание.

Следовательно, к функциям центрального банка не относятся кредитование домохозяйств и принятие государственного бюджета.

Ответ: 45

pазбирался: Полина Белинская | обсудить разбор | оценить

Задание EO0903s

Выберите из приведенного списка положения, характеризующие полномочия Центрального Банка РФ, и вынесите в ответ цифры, под которыми они даны.

- Осуществление денежной эмиссии

- Предоставление потребительских кредитов

- Выдача лицензий коммерческим банкам

- Установление официальных курсов валют по отношению к рублю

- Прием платежей и переводов граждан

Центробанк РФ можно назвать «банком банков» и «банком правительства», исходя из его функций, направленных на регулирование денежно-кредитной ситуации в стране. Он занимается выпуском денег (то есть осуществляет эмиссию), лицензированием коммерческих банков, установлением курсов иностранных валют по отношению к рублю, хранением золотовалютных резервов. Исходя из этого, верны варианты 1,3,4. Варианты 2 и 5 не подходят, так как это не входит в компетенцию ЦБ РФ и выполняется обычными банками.

Ответ: 134

pазбирался: Полина Белинская | обсудить разбор | оценить

Задание EO0704s

Найдите в списке те операции, которые выполняются Центральным Банком РФ, и занесите в ответ цифры, под которыми они указаны.

- Проведение эмиссии денег.

- Кредитование банков.

- Финансовые консультации для граждан.

- Прием коммунальных платежей.

- Определение обязательных норм резервов.

Поскольку ЦБ РФ – это главный банк страны, играющий основную роль в регулировании кредитно-банковской системы, он наделен особыми полномочиями и выполняет функции, отличные от других банков и связанные с обеспечением устойчивости национальной валюты и функционирования платежной системы. Проведение эмиссии – одна из его основных функций. Кредитование банков также входит в перечень выполняемых им операций. А вот финансовые консультации для граждан и прием коммунальных платежей он не проводит. Определение обязательных норм резервов для банков – одна из функций ЦБ, помогающая осуществлять контроль за деятельностью кредитно-финансовых организаций и руководство над платежной системой.

Ответ: 125

pазбирался: Полина Белинская | обсудить разбор | оценить

Задание EO0305s

Далее приведен перечень характеристик. Все они, кроме двух, относятся к понятию «деньги». Найдите 2 характеристики, «выпадающие» из общего ряда, и впишите в таблицу цифры, под которыми они даны.

- Безработица;

- Эмиссия;

- Цена;

- Ликвидность;

- Конкуренция;

- Инфляция.

Сначала будет не лишним вспомнить значение тех приведенных терминов, которые могут вызвать затруднения. Эмиссия – это выпуск денег в обращение. Цена – определенное количество денег, за которое можно приобрести товар или услугу. Ликвидность – особое свойство денег, которое означает возможность их использования в качестве средства платежа. Инфляция – процесс обесценивания денег вследствие чрезмерного увеличения их количества в обращении.

Вспомнив значения всех данных слов, становится очевидно, что «лишние» слова – безработица и конкуренция.

Ответ: 15

pазбирался: Полина Белинская | обсудить разбор | оценить

Дана Донецкая | Просмотров: 23.2k