Блок 1. Тестовые задания

1. Какие формы первичных документов обязательны к применению?

1) товарная накладная ТОРГ-12;

2) кассовые документы (ПКО, РКО);

3) транспортная накладная;

4) акт об оказании услуг.

Ответ: 2, 3.

2. План счетов бухгалтерского учета, утвержденный Приказом Минфина РФ от 31.10.2000 N 94н, применяют:

1) общества с ограниченной ответственностью;

2) акционерные общества;

3) кредитные организации;

4) бюджетные учреждения;

5) унитарные предприятия.

Ответ: 1, 2, 5 (источник: Приказ Минфина РФ от 31.10.2000 N 94н (ред. от 08.11.2010) «Об утверждении Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкции по его применению» {КонсультантПлюс}).

3. В каких случаях может применяться кассовый метод учета расходов?

1) для целей ведения бухгалтерского учета;

2) для исчисления налога на прибыль;

3) для исчисления налога УСН;

4) для исчисления налога ЕСХН.

Ответ: во всех указанных случаях.

4. Инструменты могут учитываться в бухгалтерском учете следующим образом:1) только в составе запасов;

2) в составе запасов и основных средств;

3) их стоимость может списываться на расходы в периоде приобретения.

Ответ: 2, 3 (источник: Вопрос: Каков порядок бухгалтерского учета инструментов? (Консультация эксперта, 2022) {КонсультантПлюс}).

5. Как оплачивается простой, возникший по вине работодателя?

1) в размере не менее двух третей тарифной ставки, оклада (должностного оклада), рассчитанных пропорционально времени простоя;

2) в размере не менее двух третей средней заработной платы работника;

3) не оплачивается.

Ответ: 2 (источник: ст. 157, «Трудовой кодекс Российской Федерации» от 30.12.2001 N 197-ФЗ (ред. от 07.10.2022) {КонсультантПлюс}).

6. Бюджетные средства (субсидии), принятые к бухгалтерскому учету при их фактическом получении, отражаются проводкой:

1) Дебет 51 – Кредит 86;

2) Дебет 51 – Кредит 91;

3) Дебет 51 – Кредит 98.

Ответ: 1 (источник: Обзор: «Как бухгалтеру работать с учетом антикризисных мер 2022» (КонсультантПлюс, 2022) {КонсультантПлюс}).

7. В каком порядке удерживается НДФЛ при выплате материальной помощи (денежных средств) членам семьи мобилизованного работника?

1) НДФЛ облагается вся сумма материальной помощи;

2) НДФЛ облагается сумма материальной помощи за вычетом 4 000 рублей;

3) материальная помощь членам семьи мобилизованного работника не облагается НДФЛ.

Ответ: 1 (в ст. 217 НК РФ такая материальная помощь не указана).

8. Мобилизованному работнику необходимо выплатить:

1) зарплату и премии за отработанные до мобилизации дни;

2) выходное пособие;

3) компенсацию за дни неиспользованного ежегодного основного отпуска.

Ответ: 1 ( источник: ст. 351.7, «Трудовой кодекс Российской Федерации» от 30.12.2001 N 197-ФЗ (ред. от 04.11.2022) {КонсультантПлюс}; Письмо Минтруда России от 27.09.2022 N 14-6/10/В-13042 <О сохранении рабочих мест для мобилизованных граждан> {КонсультантПлюс}).

9. Может ли покупатель принять к вычету НДС по уплаченному авансу, если договором с поставщиком выплата аванса не предусмотрена?

1) Да, может при наличии счета-фактуры на аванс;

2) Нет, не может даже при наличии счета-фактуры на аванс.

Ответ: 2 (источник: п. 9 ст. 172, «Налоговый кодекс Российской Федерации (часть вторая)» от 05.08.2000 N 117-ФЗ (ред. от 04.11.2022) {КонсультантПлюс}).

10. В какой срок кредиторскую задолженность нужно включить во внереализационные доходы в случае ликвидации организации-кредитора:

1) по истечении срока исковой давности;

2) на дату внесения в ЕГРЮЛ записи о ликвидации кредитора;

3) в любое время после ликвидации организации-кредитора.

Ответ: 2 (источник: Вопрос: Об учете в целях налога на прибыль сумм кредиторской задолженности, списываемых в связи с ликвидацией (исключением из ЕГРЮЛ) организации-кредитора. (Письмо Минфина России от 01.10.2020 N 03-03-06/1/85891) {КонсультантПлюс}).

11. Вправе ли работодатель установить командированному работнику доплату в размере разницы между заработной платой, которую мог бы получить данный работник, и величиной сохраненного на период командировки среднего заработка:

1) нет, не вправе, так как по законодательству за время командировки работнику сохраняется средний заработок;

2) да, вправе, если это закреплено в коллективном договоре, соглашении или локальном нормативном акте работодателя.

Ответ: 2 (источник: Вопрос: Можно ли за период командировки выплатить работнику заработную плату вместо среднего заработка? (Консультация эксперта, 2022) {КонсультантПлюс}).

12. Подотчетное лицо должно отчитаться о выданных ему денежных средствах:

1) в течение 3-х дней;

2) в срок, установленный руководителем организации.

Ответ: 2 (источник: Указание Банка России от 11.03.2014 N 3210-У (ред. от 05.10.2020) «О порядке ведения кассовых операций юридическими лицами и упрощенном порядке ведения кассовых операций индивидуальными предпринимателями и субъектами малого предпринимательства» {КонсультантПлюс}).

13. В положении о премировании закреплено, что за выполнение работ по договору с заказчиком работникам выплачивается премия в размере 20% от суммы заработка по этому договору. Подлежит ли корректировке премия при расчете среднего заработка для оплаты ежегодного отпуска, если всем работникам были повышены оклады?

1) Да, подлежит;

2) Нет, не подлежит.

Ответ: 2 (источник: Постановление Правительства РФ от 24.12.2007 N 922 (ред. от 10.12.2016) «Об особенностях порядка исчисления средней заработной платы» {КонсультантПлюс}).

14. В бухгалтерском учете начисление амортизации объекта недвижимости (основного средства) начинается:

1) с даты его признания в бухгалтерском учете;

2) с 1-го числа месяца, следующего за месяцем признания ОС, если это определено учетной политикой;

3) с даты государственной регистрации объекта;

4) с 1-го числа месяца, следующего за месяцем, в котором объект введен в эксплуатацию.

Ответ: 1, 2 (источник: Приказ Минфина России от 17.09.2020 N 204н «Об утверждении Федеральных стандартов бухгалтерского учета ФСБУ 6/2020 «Основные средства» и ФСБУ 26/2020 «Капитальные вложения» {КонсультантПлюс}).

15. Распределять прибыль общества на дивиденды участникам можно:

1) ежемесячно;

2) ежеквартально, раз в полгода или раз в год;

3) только раз в год.

Ответ: 2 (источник: ст. 28, Федеральный закон от 08.02.1998 N 14-ФЗ (ред. от 02.07.2021, с изм. 25.02.2022) «Об обществах с ограниченной ответственностью» {КонсультантПлюс}).

Блок 2. Практические задания

Задание 1.

Произведено списание производственного сооружения, относящегося к осн. средству в результате физич. износа. Первонач. стоимость объекта 120 000 р, сумма начисленной по нему амортизации 110 000 р. За разборку основного средства работнику начислена зарплата в размере 5 000 р и отчисления по соц. страхованию в размере 30,2% от начисленной заработной платы. Оприходованы материалы, порученные при разборке объекта, пригодные для использования на сумму 20 000 р.

Каким будет дебетовый оборот по счету 91.2?

Ответ:

Дебетовый оборот по счету 91.2 = 16 510 (10 000 + 5 000 + 1510).

Задание 2.

В организацию оптовой торговли поступили товары от поставщиков. Согласно товарной накладной покупная стоимость товаров без НДС 480000 р + НДС 20%. При приемке обнаружена недостача товаров по вине экспедитора – работника предприятия в размере 5000 р без НДС, НДС 20%. Поставщику перечислена задолженность с расч. счета. Экспедитор возместил недостачу наличными деньгами в кассу.

В какой сумме нужно сделать проводки:

а) Дебет 41 – Кредит 60;

б) Дебет 60 — Кредит 51.

Каким будет дебетовое сальдо на счете 19?

Ответ:

Дебет 41 – Кредит 60 – 475 000

Дебет 60 — Кредит 51 – 576 000

С-до по счету 19 = 95 000

Задание 3.

В организацию поступили материалы от поставщиков. Согласно товарной накладной покупная стоимость материалов составляет без НДС 340000 р., НДС 20%. Товар доставляется транспортной компанией (прочий кредитор). Задолженность транспортной компании за доставку товара — 12000 р без НДС, НДС 20%. Задолженность поставщику и транспортной компании погашена с расчетного счета полностью. НДС возмещен. Материалы учитываются по фактической себестоимости.

Какими проводками нужно отразить в учете данные операции?

Ответ:

|

Дебет

|

Кредит |

Сумма |

| 10 | 60 | 340 |

| 19 | 60 | 68 000 |

| 10 | 76 | 12 000 |

| 19 | 76 | 2 400 |

| 60 | 51 | 408 000 |

| 76 | 51 | 14 400 |

| 68 | 19 | 70 400 |

Задание 4.

У работника один несовершеннолетний ребенок. Работнику ежемесячно начисляется заработная плата в размере 40 000 рублей.

В какой сумме нужно предоставить работнику стандартный налоговый вычет на ребенка за год?

Ответ:

Сумма вычета составит 11 200 рублей (1 400 х 8), так как с сентября работник утрачивает право на вычет в связи с превышением пороговой суммы заработной платы 350 000 руб.

Задание 5.

Организация применяет УСН с объектом «доходы минус расходы».

Доходы за 9 месяцев 2021 года — 120 000 000 рублей, по итогам года — 160 000 000 рублей.

Налоговая база за 9 месяцев — 20 000 000 рублей, по итогам года — 26 000 000 рублей.

Каким будет начисленный налог по итогам года?

Ответ:

Начисленный налог по итогам года составит:

20 000 000 руб. x 15% + (26 000 000 руб. — 20 000 000 руб.) x 20% = 4 200 000 рублей.

2022

2022

Бухгалтерский учет

В 2022 году согласно актуализированным ФГОС СПО по специальности 38.02.01 «Экономика и бухгалтерский учет (по отраслям)» в Воронежском юридическом техникуме выпускникам групп: Б-31 и Б-32 наряду с защитой выпускной квалификационной работы (дипломной работы) предстоит новая форма государственной итоговой аттестации – демонстрационный экзамен по компетенции R41«Бухгалтерский учет» (код 1.1)

|

Наименование |

Информация о разработанном КОД |

|

Номер компетенции |

R41 |

|

Название компетенции |

Бухгалтерский учет |

|

КОД является однодневным или двухдневным |

Однодневным |

|

Номер КОД |

КОД 1.1 |

|

Год(ы) действия КОД |

2022-2024 (3 года) |

|

Уровень ДЭ |

ФГОС СПО |

|

Общее максимально возможное количество баллов задания по всем критериям оценки |

47,00 |

|

Длительность выполнения экзаменационного задания данного КОД |

6:00:00 |

|

КОД подходит для проведения демонстрационного экзамена в качестве процедуры Независимой оценки квалификации (НОК) |

ДА |

|

Вид аттестации, для которой подходит данный КОД |

ГИА |

|

КОД разработан для проведения ДЭ в очном формате (участники и эксперты находятся в ЦПДЭ) |

Да |

|

КОД разработан для проведения ДЭ в дистанционном формате (участники и эксперты работают удаленно) |

Не предусмотрено |

|

Форма участия (индивидуальная, парная, групповая) |

Индивидуальная |

|

Минимальное количество линейных экспертов, участвующих в оценке демонстрационного экзамена по компетенции |

3 |

|

Автоматизированная оценка результатов заданий |

Автоматизация неприменима |

В соответствии с Паспортом комплекта оценочной документации (КОД) № 1.1 по компетенции № R41 «Бухгалтерский учет» студенты выпускного курса будут выполнять задания в течение 6 часов исходя из утвержденного перечня знаний, умений, навыков в соответствии со Спецификацией стандарта компетенции № R41 «Бухгалтерский учет» (WorldSkills Standards Specifications, WSSS), проверяемый в рамках комплекта оценочной документации № 1.1

|

Раздел WSSS |

Наименование раздела WSSS |

Важность (%) |

|

1 |

Организация рабочего процесса и безопасность |

2,60 |

|

2 |

Законодательство и документооборот |

10,00 |

|

3 |

Программные среды и обработка информации |

13,00 |

|

4 |

Методы и способы измерений |

4,70 |

|

5 |

Отчетность и контроль |

7,00 |

|

6 |

Аналитика и прогнозирование |

9,70 |

1 Организация работы

Познакомиться с перечнем знаний, умений, навыков в соответствии со Спецификацией стандарта по компетенции «Бухгалтерский учет», а также с образцами заданий модуля А и модуля С можно по следующей ссылке:

https://cdn.dp.worldskills.ru/esatk-prod/public_files/52329dd9-6c7b-4829-be8b-fd8a91c86c55-37a1cd87a472cc63b8c35c0f068a88e8.pdf

По результатам выполнения заданий ДЭ схема перевода баллов из стобалльной шкалы в оценки по пятибалльной шкале применяется следующим образом:

|

Модуль, в котором исп-ся критерий |

Критерий |

Время выполнения Модуля |

Проверяемые разделы WSSS |

Баллы |

||

|

Судейские |

Объективные |

Общие |

||||

|

Модуль А: Текущий учет и группировка данных |

Текущий учет и группировка данных |

3:00:00 |

1,2,3,4 |

4,00 |

22,00 |

26,00 |

|

Модуль С: Составление финансовой отчетности и её анализ |

Составление финансовой отчетности и её анализ |

3:00:00 |

1,2,3,4,5,6 |

5,50 |

15,50 |

21,00 |

|

ИТОГО: |

6:00:00 |

— |

9,50 |

37,50 |

47,00 |

Перевод полученного количества баллов в оценки:

|

Оценка ГИА |

«2» |

«3» |

«4» |

«5» |

|

Отношение полученного количества баллов к максимально возможному |

0,00-19,99% |

20,00-39,99% |

40,00-69,99% |

70,00-100,00% |

Желаем хороших оценок!

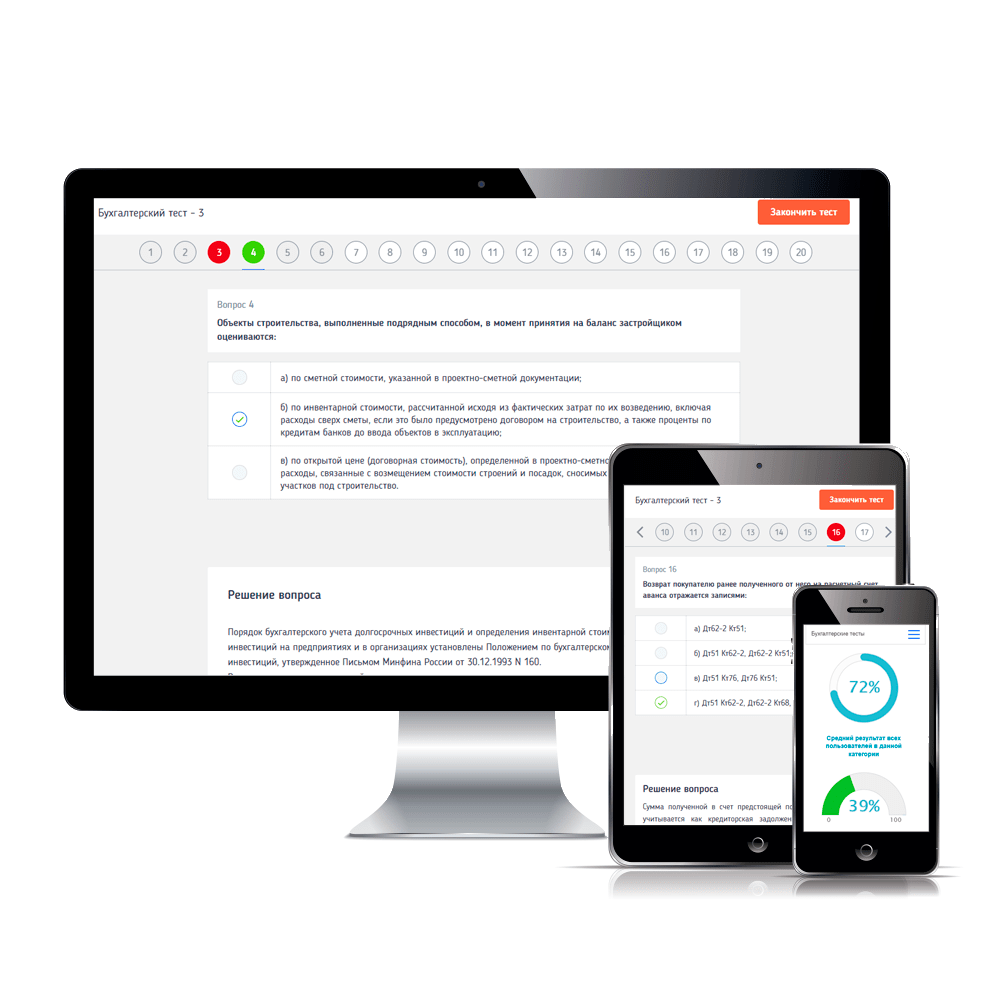

Бухгалтерские тесты

Бухгалтерские тесты, кроме многочисленных отечественных компаний, используют ведущие аудиторы, такие как представители Big 4, для определения профессиональных навыков сотрудников.

С помощью тестов по бухгалтерскому учету проверяют узкоспециализированные знания – то, что должен знать каждый бухгалтер. Вы можете пройти бухгалтерский тест бесплатно, а также подготовиться к предстоящему тестированию Онлайн.

Наши бухгалтерские тесты Онлайн помогут Вам приобрести навык быстрого поиска ответа и правильного решения задач. Тесты для бухгалтера составлены профессиональными рекрутерами и соответствую современным требованиям.

Комплексная Онлайн подготовка

к Бухгалтерским тестам

Примеры бухгалтерских тестов:

Хотите сдать тест по Бухучету успешнее всех?

Вы получите Личный кабинет и осуществите подготовку к Бухгалтерским тестам Онлайн с нашей Интеллектуальной системой.

Пример вопроса Бухгалтерского теста:

Варианты ответов:

а) Дт91 Кт10;

б) Дт76 Кт10;

в) Дт90 Кт10;

г) Дт62 Кт10;

д) Дт84 Кт10.

Полная тренировка

Приобретайте Онлайн доступ к тестам по Бухгалтерскому учету:

Бухгалтерские тесты

15 тестов, 280 вопросов

Личный кабинет

Моментальный доступ

Подробные решения

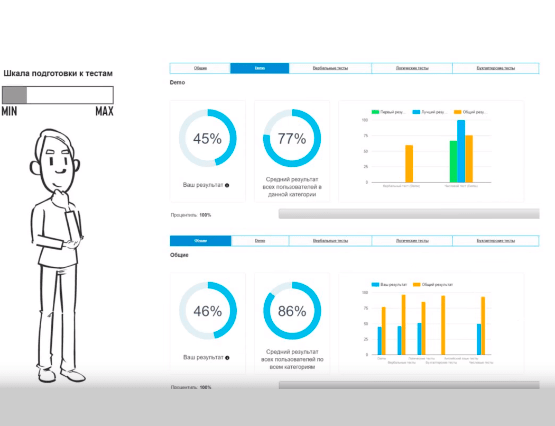

Графики результатов

1 месяц доступа

340 рублей

Числовые тесты

30 тестов, 600 вопросов

Личный кабинет

Моментальный доступ

Подробные решения

Графики результатов

1 месяц доступа

340 рублей

Вербальные тесты

30 тестов, 450 вопросов

Личный кабинет

Моментальный доступ

Подробные решения

Графики результатов

1 месяц доступа

340 рублей

Full (Все тесты сайта)

207 тестов 3030 вопросов + 7 кейсов и 2 пособия

Личный кабинет

Моментальный доступ

Подробные решения

Графики результатов

1 месяц доступа

890 рублей

Получите доступ к тестам всего за 3 минуты

Шаг 1

Оплата

Выберите пакет тестов, оплатите удобным для Вас способом. Укажите свою электронную почту.

Шаг 2

Письмо

В течение 2-х минут получите письмо на указанный e-mail с логином и паролем.

Шаг 3

Доступ

В 1 клик переходите в личный кабинет с тестами и инструментами. Наслаждайтесь подготовкой.

Приобретая тесты у нас Вы получаете

Удобный

личный кабинет

Подробные

решения всех тестов

Моментальный

доступ к тестам

Работа

на любом устройстве

История

пройденных тестов

Режим практики

(без таймера)

Имитация

реального теста

Статистика

с результатами тестов

Направления подготовки к Бухгалтерским тестам:

- Учет основных средств

- Учетная политика организации

- Учет нематериальных активов

- Учет расходов

- Учет финансовых вложений

- Учет вложений во внеоборотные активы

- Учет незавершенного производства, готовой продукции и товаров

- Учет материалов

- Учет денежных средств

- Учет доходов

Не отставайте! Присоединяйтесь

Бухгалтерские тесты помогут Вам качественно подготовиться в компании:

FMCG сектора

Big 4 (Аудиторы и консалтинг)

Банковского сектора

Нефтегазового сектора

Производственного сектора

IT и коммуникации

Популярные сборники для подготовки к тестам:

Видеопрезентация нашего сервиса

1:17

Отзывы о нашем сервисе

Прекрасная Онлайн подготовка! Очень удобный интерфейс для подготовки к тестам, а самое главное тесты дают полное представление о реальном тестировании, что очень порадовало. Спасибо вам ребята за удобный и качественный ресурс!

Анна, 24 года

Выпускник РАНХиГС

Приобретала числовые тесты. Тесты сами по себе похожи на те, что мне прислал работодатель. Хорошо что можно готовиться Онлайн и с телефона, очень удобно и видно свои успехи в сравнении с другими. Решения все есть.

Онлайн кабинет понравился, тесты очень и могут серьезно помочь в подготовке к собеседованиям и тестированию разной сложности и разной направленности. Разъяснения после прохождения тестов очень помогают вовремя понять свои ошибки, детально их разобрать и поработать над ними.

ВОПРОС № 1.

Изменение срока полезного использования объекта основных средств — это:

1. Изменение учетной политики.

2. Изменение оценочного значения.

3. Исправление бухгалтерской ошибки.

4. Переоценка.

Правильный ответ — № 2.

Обоснование:

п. 3 Положения по бухгалтерскому учету «Изменения оценочных значений» (ПБУ 21/2008).

ВОПРОС № 2.

Перечни работ и категорий работников, с которыми могут заключаться письменные договоры о полной материальной ответственности, утверждены:

1. Министерством труда.

2. Локальным нормативным актом.

3. Правительством РФ.

4. Российской трёхсторонней комиссией по регулированию социально-трудовых отношений.

Правильный ответ — № 1.

Обоснование:

Постановление Минтруда РФ от 31 декабря 2002 г. N 85 «Об утверждении перечней должностей и работ, замещаемых или выполняемых работниками, с которыми работодатель может заключать письменные договоры о полной индивидуальной или коллективной (бригадной) материальной ответственности, а также типовых форм договоров о полной материальной ответственности».

ВОПРОС № 3.

Локальные нормативные акты, устанавливающие системы оплаты труда, принимаются работодателем:

1. Единолично.

2. По согласованию с органами исполнительной власти субъекта Российской Федерации и Рострудинспекцией.

3. С учетом мнения представительного органа работников.

4. По согласованию с выборным органом первичной профсоюзной организации.

Правильный ответ — № 3.

Обоснование:

Ст. 135 ТК РФ.

ВОПРОС № 4.

Передача объекта учета операционной аренды пользователю (арендатору) отражается как внутреннее перемещение:

1. Без отражения его выбытия.

2. С отражением его выбытия.

3. Без отражения предстоящих доходов от предоставления права пользования активом.

Правильный ответ — № 1.

Обоснование:

п. 24 Приказа Минфина России от 31.12.2016 N 258н (ред. от 25.12.2019) «Об утверждении федерального стандарта бухгалтерского учета для организаций государственного сектора «Аренда».

ВОПРОС № 5.

В соответствии с ФСБУ «Запасы» материальные запасы, полученные от собственника (учредителя) или от иной организации государственного сектора, принимаются к бухгалтерскому учету:

1. По справедливой стоимости, определяемой методом рыночных цен.

2. В оценке, определенной передающей стороной, по стоимости, отраженной в передаточных документах.

3. В условной оценке: один объект, один рубль.

Правильный ответ — № 2.

Обоснование:

П. 24 Приказа Минфина России от 07.12.2018 N 256н (ред. от 19.12.2019) «Об утверждении федерального стандарта бухгалтерского учета для организаций государственного сектора «Запасы».

ВОПРОС № 6.

Бюджетная классификация Российской Федерации в соответствии с Указаниями о порядке применения бюджетной классификации Российской Федерации включает в себя:

1. Классификацию доходов бюджетов, классификацию расходов бюджетов, классификацию источников финансирования дефицитов бюджетов, классификацию операций публично-правовых образований (КОСГУ).

2. Классификацию доходов бюджетов, классификацию расходов бюджетов, классификацию источников финансирования дефицитов бюджетов.

3. Классификацию доходов бюджетов, классификацию расходов бюджетов, классификацию операций публично-правовых образований (КОСГУ).

Правильный ответ — № 1.

Обоснование:

Ст. 19 Бюджетного кодекса Российской Федерации от 31.07.1998 N 145-ФЗ (ред. от 14.07.2022).

ВОПРОС № 7.

Компания, применяющая УСН с объектом «доходы, уменьшенные на величину расходов», в январе 2022 года получила аванс от покупателя. Но в феврале его пришлось вернуть. В какой графе книги учета доходов и расходов следует показать сумму возвращенного аванса?

1. По графе 4 раздела I, в которой отражаются доходы.

2. По графе 5 раздела I, в которой отражаются расходы.

3. Сумму возвращенного аванса не нужно отражать в книге.

Правильный ответ — № 1.

Обоснование: при возврате аванса покупателю на сумму возврата нужно уменьшить доходы того периода, в котором возвращаете аванс. Возвращенную сумму отразите в графе 4 разд. I книги учета со знаком «-» (п. 1 ст. 346.17 НК РФ).

ВОПРОС № 8.

Изменения балансовой стоимости ОС, не связанные с изменениями других статей бухгалтерского баланса, включая стоимость объектов, которые в соответствии с ФСБУ 6/2020 таковыми не являются, списываются:

1. На сч. 91 «Прочие доходы и расходы».

2. На сч. 99 «Прибыли и убытки».

3. На сч. 84 «Нераспределенная прибыль (непокрытый убыток)».

Правильный ответ — № 3.

Обоснование:

п. п. 49, 50 ФСБУ 6/2020.

ВОПРОС № 9.

С какого месяца предоставляется стандартный вычет на детей и когда заканчивается срок предоставления вычета на ребенка?

1. С месяца его рождения до месяца, когда ребенку исполнилнится 18 лет. На студента от 18 до 24 лет — до конца года, в котором он закончит учебу.

2. С месяца рождения ребенка и до конца года, в котором ему исполнится 18 лет. На студента от 18 до 24 лет, обучающегося очно, — до конца месяца, в котором он закончит учебу.

3. С месяца рождения ребенка и до конца года, в котором ему исполнится 18 лет. На студента от 18 до 24 лет — до конца года, в котором он закончит учебу.

Правильный ответ — № 2.

Обоснование:

пп. 4 п. 1 ст. 218 НК РФ от 31.07.1998 № 146-ФЗ, Письма Минфина от 11.11.2021 № 03-04-06/91050, от 22.12.2020 № 03-04-05/112670, от 29.12.2018 № 03-04-06/96676.

ВОПРОС № 10.

При определении налоговой базы по налогу на имущество, имущество, признаваемое объектом налогообложения, учитывается по:

1. Первоначальной стоимости.

2. Балансовой стоимости.

3. Остаточной стоимости.

Правильный ответ — № 3.

Обоснование:

п. 4 ст. 376 НК РФ от 31.07.1998 № 146-ФЗ.

ВОПРОС № 11.

Работник уволился из организации 29.04.2022.

С 11.05.2022 по 20.05.2022 на предприятии объявлен простой с сохранением за работниками 2/3 оклада.

Работнику 23.05.2022 медицинской организацией оформлен листок нетрудоспособности в форме электронного документа по причине заболевания (код 01) с 11.05.2022 по 19.06.2022

Обязан ли работодатель назначить и выплатить застрахованному лицу пособия по обязательному социальному страхованию за счет собственных средств?

1. Не обязан.

2. Обязан за период с 11.05.2022 по 13.05.2022 в размере 2/3 оклада работника, но не выше размера пособия по временной нетрудоспособности, которое застрахованное лицо получало бы по общим правилам.

3. Обязан за период с 11.05.2022 по 13.05.2022 в размере 60% среднего заработка работника.

Правильный ответ — № 3.

Обоснование:

На основании п. 5 ч. 1 ст. 9 Федерального закона от 29.12.2006 № 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством» (далее — Федеральный закон от 29.12.2006 № 255-ФЗ) пособие по временной нетрудоспособности не назначается застрахованному лицу за период простоя, за исключением случаев, предусмотренных ч. 7 ст. 7 Федерального закона от 29.12.2006 № 255-03.

Согласно ч. 7 ст. 7 Федерального закона от 29.12.2006 № 255-ФЗ в случае временной нетрудоспособности, наступившей до периода простоя и продолжающейся в период простоя, пособие по временной нетрудоспособности за период простоя выплачивается в том же размере, в каком сохраняется за это время заработная плата, но не выше размера пособия по временной нетрудоспособности, которое застрахованное лицо получало бы по общим правилам.

В изложенной ситуации временная нетрудоспособность у работника наступила в течение 30 дней после увольнения и к уволенному сотруднику простой, объявленный в организации, не относится.

Согласно ч. 2 ст. 7 Федерального закона от 29.12.2006 № 255-ФЗ пособие по временной нетрудоспособности при утрате трудоспособности вследствие заболевания или травмы выплачивается застрахованным лицам в размере 60 процентов среднего заработка в случае заболевания или травмы, наступивших в течение 30 календарных дней после прекращения работы по трудовому договору, служебной или иной деятельности, в течение которой они подлежат обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством.

Таким образом, поскольку к уволенному сотруднику простой, объявленный в организации, не относится, в указанном случае пособие по временной нетрудоспособности должно быть назначено в размере 60% среднего заработка.

ВОПРОС № 12.

Работник состоит в трудовых отношениях с ООО «Заря» с 01.03 2021.

С 11.05.2022 ему предоставлен ежегодный оплачиваемый отпуск на 28 календарных дней.

Работнику медицинской организацией оформлен листок нетрудоспособности в форме электронного документа по причине нетрудоспособности с кодом 03 с 20.05.2022 по 02.06.2022.

Его заработная плата в ООО «Заря» за период с 01.03.2021 по 31.12.2021 составила 200000 руб.

До 01.03.2021 работник состоял в трудовых отношениях с ООО «Весна», и его заработная плата за период с 01.01.2020 по 28.02.2021 составила 250000 руб.

С 01.02.2021 работник работает в ООО «Вектор» на условиях внешнего совместительства на 0,5 ставки, и его заработная плата за период с 01.02.2021 по 31.12.2021 составила 70000 руб.

Страховой стаж работника составляет 9 лет.

В какой сумме должно быть назначено и выплачено застрахованному лицу пособие по обязательному социальному страхованию за счет собственных средств работодателей?

1. 0 руб.

2. В размере 1849,31 руб. с учетом заработной платы в ООО «Заря» и ООО «Весна».

3. В размере 2136,99 руб. с учетом заработной платы в ООО «Заря», ООО «Весна» и ООО «Вектор».

Правильный ответ — № 1.

Обоснование:

Вопросы назначения и выплаты пособий по временной нетрудоспособности регулируются Федеральным законом от 29.12.2006 № 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством» (далее — Федеральный закон от 29.12.2006 № 255-ФЗ).

Согласно ч. 1 ст. 9 Федерального закона от 29.12.2006 № 255-ФЗ пособие по временной нетрудоспособности не назначается застрахованному лицу за период освобождения работника от работы с полным или частичным сохранением заработной платы или без оплаты в соответствии с законодательством Российской Федерации, за исключением случаев утраты трудоспособности работником вследствие заболевания или травмы в период ежегодного оплачиваемого отпуска.

Дни освобождения от работы по листку нетрудоспособности, выданному в связи с карантином, совпавшие с днями ежегодного оплачиваемого отпуска, оплате не подлежат.

ВОПРОС № 13.

Является ли объектом налогообложения по налогу на имущество организаций, налоговая база по которому исчисляется по среднегодовой стоимости, объект недвижимого имущества, права на который не зарегистрированы в Едином государственном реестре недвижимости?

1. Является при условии, что объект недвижимого имущества принадлежит организации на праве собственности или праве хозяйственного ведения.

2. Не является.

3. Является при условии, что объект недвижимого имущества учитывается на балансе организации в качестве объекта основных средств в порядке, установленном для ведения бухгалтерского учета.

Правильный ответ — № 3.

Обоснование:

Согласно пункту 1 статьи 374 Налогового кодекса Российской Федерации (далее – Кодекс) объектом налогообложения признается недвижимое имущество (в том числе имущество, переданное во временное владение, в пользование, распоряжение, доверительное управление, внесенное в совместную деятельность или полученное по концессионному соглашению), учитываемое на балансе организации в качестве объектов основных средств в порядке, установленном для ведения бухгалтерского учета, в случае, если налоговая база в отношении такого имущества определяется в соответствии с пунктом 1 статьи 375 Кодекса, если иное не предусмотрено статьями 378 и 378.1 Кодекса.

В соответствии с пунктом 1 статьи 375 Кодекса налоговая база по налогу на имущество организаций определяется как среднегодовая стоимость имущества, признаваемого объектом налогообложения.

Таким образом, наличие объекта налогообложения, налоговая база в отношении которого определяется как среднегодовая стоимость, не зависит от государственной регистрации права на такой объект и вида правообладания (право собственности, право хозяйственного ведения).

Вид правообладания учитывается при исчислении налога на имущество организаций, налоговая база по которому определяется как кадастровая стоимость.

ВОПРОС № 14.

Взносы работодателя, уплачиваемые в соответствии с Федеральным законом от 30.04.2008 № 56-ФЗ «О дополнительных страховых взносах на накопительную пенсию и государственной поддержке формирования пенсионных накоплений», не подлежат налогообложению НДФЛ в сумме уплаченных взносов:

1. Полностью.

2. Не более 4 000 рублей в год в расчете на каждого работника, в пользу которого уплачивались взносы работодателем.

3. Не более 12 000 рублей в год в расчете на каждого работника, в пользу которого уплачивались взносы работодателем.

Правильный ответ — № 3.

Обоснование:

В соответствии с пунктом 39 статьи 217 Налогового кодекса Российской Федерации (далее – Кодекс) не подлежащие налогообложению взносы работодателя, уплачиваемые в соответствии с Федеральным законом «О дополнительных страховых взносах на накопительную пенсию и государственной поддержке формирования пенсионных накоплений», в сумме уплаченных взносов, но не более 12 000 рублей в год в расчете на каждого работника, в пользу которого уплачивались взносы работодателем.

ВОПРОС № 15.

Автономному учреждению передано административное здание балансовой стоимостью 10 000 тыс. рублей. С учреждением заключен договор аренды (безвозмездной) на срок 36 месяцев. На каком счёте бухгалтерского учёта, включая аналитический код вида синтетического счета, должен учитываться объект недвижимости?

1. 111.42 «Права пользования нежилыми помещениями (зданиями и сооружениями)».

2. На забалансовом счете 01 «Недвижимое имущество в пользовании».

3. 101.12 «Основные средства. Нежилые помещения (здания и сооружения)».

Правильный ответ — № 1.

Обоснование:

Пунктом 151.2 Инструкции по применению единого плана счетов бухгалтерского учета для органов государственной власти (государственных органов), органов местного самоуправления, органов управления государственными внебюджетными фондами, государственных академий наук, государственных (муниципальных) учреждений, утвержденной Приказом Минфина России от 01.12.2010 № 157н, п. 67.2 Инструкции по применению плана счетов бухгалтерского учета автономных учреждений, утвержденной приказом Минфина России от 23.12.2010 № 183н, установлено, что объекты операционной аренды — права пользования активами — нежилыми помещениями, осуществляемого пользователем (арендатором) в соответствии со Стандартом «Аренда», отражаются на счете 111.42 «Права пользования нежилыми помещениями (зданиями и сооружениями)».

ВОПРОС № 16.

Бюджетное общеобразовательное учреждение заключило с гражданином договор о целевом обучении с трудоустройством по окончании обучения, по которому обязуется предоставлять социальную поддержку в виде ежемесячной дополнительной выплаты. Стипендиальный фонд учреждение не формирует. По какому коду видов расходов (КВР) отражать выплаты данному лицу?

1. КВР 320 «Социальные выплаты гражданам, кроме публичных нормативных социальных выплат».

2. КВР 340 «Стипендии».

3. КВР 360 «Иные выплаты населению».

Правильный ответ — № 3.

Обоснование:

Социальная поддержка в виде ежемесячной дополнительной выплаты не относится к выплатам, относимым на коды видов расходов 310 – 350, и в соответствии с п. 48.3.6 Порядка формирования и применения кодов бюджетной классификации Российской Федерации, их структуры и принципов назначения, утвержденных Приказом Минфина России от 06.06.2019 № 85н, отражается по подгруппе 360 «Иные выплаты населению» как расходы бюджетов бюджетной системы Российской Федерации, а также расходы государственных (муниципальных) бюджетных и автономных учреждений на осуществление иных выплат населению, не отнесенных к иным элементам видов расходов группы 300 «Социальное обеспечение и иные выплаты населению».

ВОПРОС № 17.

В соответствии с каким принципом фомирования отчетности определяется чистая возможная цена продажи запасов (согласно IAS 2 «Запасы» и IAS 36 «Обесценение активов»):

1. Существенности и агрегирования.

2. Достоверности.

3. Принцип денежной оценки.

4. Принцип осмотрительности.

Правильный ответ — № 4.

Обоснование:

п. 28 МСФО 2. Практика списания запасов ниже себестоимости до уровня чистой возможной цены продажи согласуется с принципом, предусматривающим, что активы не должны учитываться по стоимости, превышающей сумму, которая, как ожидается, может быть получена от их продажи или использования.

П. 1 (IAS) 36 «Обесценение активов». Актив учитывается на балансе по стоимости, определенной исходя из порядка, который организация должна применять при учете активов, чтобы их балансовая стоимость не превышала возмещаемую сумму.

ВОПРОС № 18.

Как должна учитываться неэффективная часть хеджирования чистой инвестиции в иностранное подразделение:

1. Должна признаваться в составе прочего совокупного дохода.

2. Признается в составе прибыли или убытка.

3. Оценивается по справедливой стоимости через прибыль или убыток.

Правильный ответ — № 2.

Обоснование:

п. 6.5.13 МСФО (IFRS) 9 «Финансовые инструменты». Хеджирование чистой инвестиции в иностранное подразделение, включая хеджирование монетарной статьи, учитываемой как часть чистой инвестиции, должно учитываться аналогично хеджированию денежных потоков:

(a) та часть прибыли или убытка по инструменту хеджирования, которая определяется как эффективное хеджирование, должна признаваться в составе прочего совокупного дохода (см. пункт 6.5.11);

(b) неэффективная часть должна признаваться в составе прибыли или убытка.

ВОПРОС № 19.

Что из перечисленного, согласно Международному стандарту финансовой отчетности (IAS) 16 «Основные средства», НЕ является элементами первоначальной стоимости объекта основных средств:

1. Цена покупки объекта, включая импортные пошлины и невозмещаемые налоги на покупку, за вычетом торговых скидок и уступок.

2. Затраты на установку и монтаж.

3. Первоначальные затраты на доставку и проведение погрузочно-разгрузочных работ.

4. Административные и иные общие накладные расходы.

Правильный ответ — № 4.

Обоснование:

п. 16 МСФО 16.

ВОПРОС № 20.

Затраты на неплановые ремонты основных средств, обусловленные поломками, авариями, дефектами, ненадлежащей эксплуатацией, являются:

1. Капитальными вложениями.

2. Расходами по обычной деятельности.

3. Запасами в составе незавершенного производства.

4. Прочими расходами.

Правильный ответ — № 2.

Обоснование:

п. 16 ФСБУ 6/2020.

Оставляя свои персональные данные, Вы даете добровольное согласие на обработку своих персональных данных. Под персональными данными понимается любая информация, относящаяся к Вам, как субъекту персональных данных (ФИО, дата рождения, город проживания, адрес, контактный номер телефона, адрес электронной почты, род занятости и пр). Ваше согласие распространяется на осуществление ЧОУ ВО «Волгоградский институт бизнеса» любых действий в отношении ваших персональных данных, которые могут понадобиться для сбора, систематизации, хранения, уточнения (обновление, изменение), обработки (например, отправки писем или совершения звонков) и т.п. с учетом действующего законодательства. Согласие на обработку персональных данных даётся без ограничения срока, но может быть отозвано Вами (достаточно сообщить об этом в ЧОУ ВО «Волгоградский институт бизнеса»). Пересылая в ЧОУ ВО «Волгоградский институт бизнеса» свои персональные данные, Вы подтверждаете, что с правами и обязанностями в соответствии с Федеральным законом «О персональных данных» ознакомлены.

___________________________________________________________________________________________________________________________

___________________________________________________________________________________________________________________________

___________________________________________________________________________________________________________________________

___________________________________________________________________________________________________________________________

___________________________________________________________________________________________________________________________

Демонстрационный экзамен. Бухгалтерский учет. В рамках промежуточной аттестации 27.06.2022

___________________________________________________________________________________________________________________________

Демонстрационный экзамен. Бухгалтерский учет. В рамках промежуточной аттестации 28.06.2022

Демонстрационный экзамен. Бухгалтерский учет. В рамках промежуточной аттестации. Комната экспертов 28.06.2022

___________________________________________________________________________________________________________________________

Демонстрационный экзамен. Бухгалтерский учет. В рамках промежуточной аттестации 29.06.2022

Демонстрационный экзамен. Бухгалтерский учет. В рамках промежуточной аттестации. Комната экспертов 29.06.2022

___________________________________________________________________________________________________________________________

Демонстрационный экзамен. Бухгалтерский учет. В рамках промежуточной аттестации 23.11.2022

___________________________________________________________________________________________________________________________

Демонстрационный экзамен. Бухгалтерский учет. В рамках промежуточной аттестации 24.11.2022

Демонстрационный экзамен. Бухгалтерский учет. В рамках промежуточной аттестации. Комната экспертов 24.11.2022

___________________________________________________________________________________________________________________________

Демонстрационный экзамен. Бухгалтерский учет. В рамках промежуточной аттестации 25.11.2022

Демонстрационный экзамен. Бухгалтерский учет. В рамках промежуточной аттестации. Комната экспертов 25.11.2022

___________________________________________________________________________________________________________________________

Демонстрационный экзамен. Бухгалтерский учет. В рамках промежуточной аттестации 28.11.2022

___________________________________________________________________________________________________________________________

Демонстрационный экзамен. Бухгалтерский учет. В рамках промежуточной аттестации 29.11.2022

Демонстрационный экзамен. Бухгалтерский учет. В рамках промежуточной аттестации. Комната экспертов 29.11.2022

___________________________________________________________________________________________________________________________

Демонстрационный экзамен. Бухгалтерский учет. В рамках промежуточной аттестации 30.11.2022

Демонстрационный экзамен. Бухгалтерский учет. В рамках промежуточной аттестации. Комната экспертов 30.11.2022

___________________________________________________________________________________________________________________________

Демонстрационный экзамен. Агрономия. В рамках промежуточной аттестации 20.12.2022

___________________________________________________________________________________________________________________________

Демонстрационный экзамен. Агрономия. В рамках промежуточной аттестации 21.12.2022

___________________________________________________________________________________________________________________________

Демонстрационный экзамен. Агрономия. В рамках промежуточной аттестации 22.12.2022