в условии

в решении

в тексте к заданию

в атрибутах

Категория:

Атрибут:

Всего: 81 1–20 | 21–40 | 41–60 | 61–80 …

Добавить в вариант

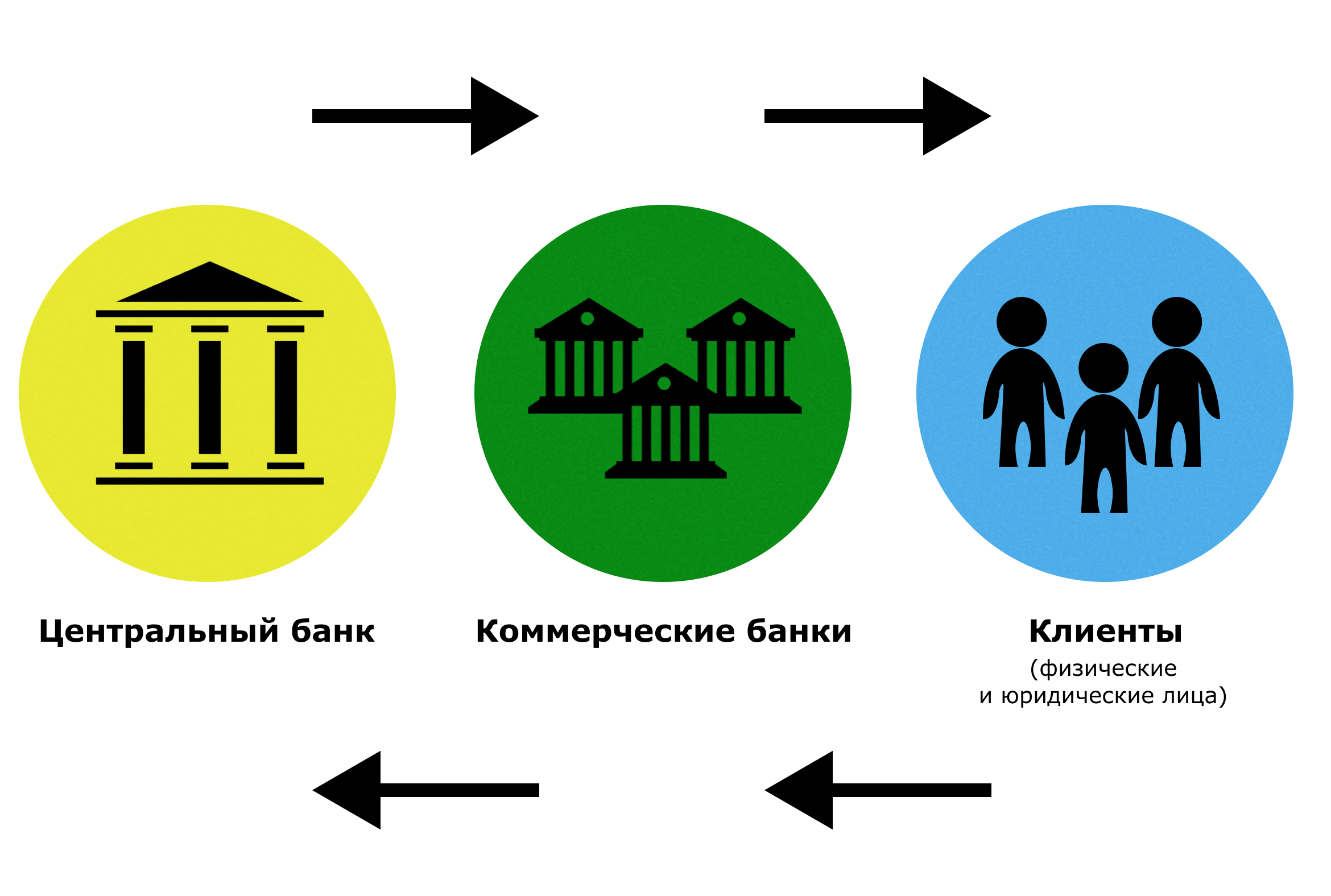

СМИ сообщили, что Центральный Банк Российской Федерации отозвал лицензию у одного из коммерческих банков. Найдите в приведённом ниже перечне функции только Центрального Банка Российской Федерации. Запишите цифры, под которыми они указаны.

1) Купля-продажа акций.

2) Посредничество в платежах государства.

3) Выпуск в обращение денег.

4) Консультации по финансово-кредитным вопросам.

5) Регулирование экономики через кредитно-денежную политику.

6) Привлечение вкладов.

К инструменту монетарной (кредитно-денежной) политики государства можно отнести

1) согласование условий заключения коллективных договоров

2) контроль за заключением сделок о слиянии между крупными компаниями

3) определение учетной ставки банковского процента

4) продажу государством в частные руки неэффективных предприятий

Предметная область: Экономика. Роль государства в экономике

Источник: Яндекс: Тренировочная работа ЕГЭ по обществознанию. Вариант 1.

Установите соответствие между функциями государственной власти и субъектами, которые их исполняют: к каждой позиции, данной в первом столбце, подберите соответствующую позицию из второго столбца.

ФУНКЦИИ

A) определение основных направлений внутренней и внешней политики государства

Б) назначение на должность федеральных министров

B) осуществление исполнительной власти Российской Федерации

Г) обеспечение проведения единой финансовой, кредитной и денежной политики

Д) представление Российской Федерации внутри страны и в международных отношениях

СУБЪЕКТЫ ГОСУДАРСТВЕННОЙ ВЛАСТИ РФ

1) Президент РФ

2) Правительство РФ

Запишите в ответ цифры, расположив их в порядке, соответствующем буквам:

| A | Б | В | Г | Д |

Установите соответствие между полномочиями и субъектами государственной власти РФ, реализующими эти полномочия: к каждой позиции, данной в первом столбце, подберите соответствующую позицию из второго столбца.

ПОЛНОМОЧИЕ

А) осуществляет меры по обеспечению обороны страны, государственной безопасности, реализации внешней политики РФ

Б) назначает на должность по представлению Президента РФ судей Конституционного Суда и судей Верховного Суда РФ

В) утверждает по представлению Президента РФ кандидатуру Председателя Правительства РФ

Г) назначает на должность и освобождает от должности Председателя Центрального банка РФ

Д) обеспечивает проведение в Российской Федерации единой финансовой, кредитной и денежной политики

СУБЪЕКТ ГОСУДАРСТВЕННОЙ ВЛАСТИ РФ

1) Совет Федерации РФ

2) Государственная Дума РФ

3) Правительство РФ

Запишите в ответ цифры, расположив их в порядке, соответствующем буквам:

| А | Б | В | Г | Д |

Установите соответствие между органом власти и его полномочиями: к каждой позиции, данной в первом столбце, подберите соответствующую позицию из второго столбца.

ПОЛНОМОЧИЯ

A) разработка бюджета

Б) утверждение бюджета

B) назначение на должность и освобождение от должности Генерального прокурора РФ

Г) распоряжение государственной собственностью

Д) обеспечение и проведение единой финансовой, кредитной и денежной политики

ОРГАН ВЛАСТИ

1) Правительство РФ

2) Федеральное Собрание РФ

3) Президент РФ

Запишите в ответ цифры, расположив их в порядке, соответствующем буквам:

| A | Б | В | Г | Д |

Установите соответствие между функциями и субъектами государственной власти Российской Федерации, которые их исполняют: к каждой позиции, данной в первом столбце, подберите соответствующую позицию из второго столбца.

ФУНКЦИЯ

А) решение вопроса о доверии Правительству Российской Федерации

Б) утверждение указа Президента РФ о введении чрезвычайного положения

В) утверждение военной доктрины Российской Федерации

Г) отрешение Президента РФ от должности

Д) обеспечение проведения в государстве

единой финансовой, кредитной и денежной политики

СУБЪЕКТ ГОСУДАРСТВЕННОЙ ВЛАСТИ

1) Совет Федерации

2) Президент РФ

3) Правительство РФ

4) Государственная Дума

Запишите в ответ цифры, расположив их в порядке, соответствующем буквам:

| А | Б | В | Г | Д |

Установите соответствие между функциями и субъектами государственной власти РФ, которые их исполняют: к каждой позиции, данной в первом столбце, подберите соответствующую позицию из второго столбца.

ФУНКЦИИ

А) осуществление управления федеральной собственностью

Б) обеспечение исполнения федерального бюджета

В) рассмотрение дел о соответствии нормативных актов закону, имеющему высшую юридическую силу

Г) объявление амнистии

Д) обеспечение проведения в РФ единой финансовой, кредитной и денежной политики

СУБЪЕКТЫ ГОСУДАРСТВЕННОЙ ВЛАСТИ РФ

1) Конституционный Суд РФ

2) Государственная Дума

3) Правительство РФ

Запишите в ответ цифры, расположив их в порядке, соответствующем буквам:

| A | Б | В | Г | Д |

Установите соответствие между полномочиями и органами государственной власти Российской Федерации: к каждой позиции, данной в первом столбце, подберите соответствующую позицию из второго столбца.

ПОЛНОМОЧИЕ

А) назначение выборов Президента РФ

Б) обеспечение проведения в Российской Федерации единой финансовой, кредитной и денежной политики

В) объявление амнистии

Г) назначение на должность и освобождение от должности Уполномоченного по правам человека РФ

Д) обеспечение охраны общественного порядка

ОРГАН ВЛАСТИ

1) Правительство

2) Государственная Дума

3) Совет Федерации

Запишите в ответ цифры, расположив их в порядке, соответствующем буквам:

| А | Б | В | Г | Д |

Установите соответствие между функциями и субъектами государственной власти Российской Федерации, которые их исполняют: к каждой позиции, данной в первом столбце, подберите соответствующую позицию из второго столбца.

ФУНКЦИЯ

А) назначение на должность и освобождение от должности Председателя Центрального банка Российской Федерации

Б) назначение и освобождение высшего командования Вооружённых Сил Российской Федерации

В) подписание ратификационных грамот

Г) отрешение Президента Российской Федерации от должности

Д) обеспечение проведения в Российской Федерации единой финансовой, кредитной и денежной политики

СУБЪЕКТ

ГОСУДАРСТВЕННОЙ ВЛАСТИ РФ

1) Президент Российской Федерации

2) Правительство Российской Федерации

3) Государственная Дума

4) Совет Федерации

Запишите в ответ цифры, расположив их в порядке, соответствующем буквам:

| А | Б | В | Г | Д |

Установите соответствие между функциями и субъектами государственной власти Российской Федерации, которые их исполняют: к каждой позиции, данной в первом столбце, подберите соответствующую позицию из второго столбца.

ФУНКЦИЯ

А) назначение и освобождение высшего командования Вооруженных Сил РФ

Б) решение вопроса о доверии Правительству Российской Федерации

В) назначение выборов Президента Российской Федерации

Г) обеспечение проведения единой финансовой, кредитной и денежной политики

Д) назначение выборов в Государственную Думу

СУБЪЕКТ

ГОСУДАРСТВЕННОЙ

ВЛАСТИ РФ

1) Государственная Дума

2) Президент РФ

3) Правительство РФ

4) Совет Федерации

Запишите в ответ цифры, расположив их в порядке, соответствующем буквам:

| А | Б | В | Г | Д |

Установите соответствие между полномочиями и субъектами государственной власти Российской Федерации, реализующими эти полномочия: к каждой позиции, данной в первом столбце, подберите соответствующую позицию из второго столбца.

ПОЛНОМОЧИЕ

А) решение вопроса о возможности использования Вооружённых Сил Российской Федерации за пределами территории Российской Федерации

Б) объявление амнистии

В) заслушивание ежегодных отчётов Центрального Банка Российской Федерации

Г) обеспечение проведения в Российской Федерации единой финансовой, кредитной и денежной политики

Д) назначение на должность и освобождение от должности Председателя Счётной палаты

СУБЪЕКТ

ГОСУДАРСТВЕННОЙ

ВЛАСТИ

1) Государственная Дума

2) Правительство Российской Федерации

3) Совет Федерации

Запишите в таблицу выбранные цифры под соответствующими буквами.

| A | Б | В | Г | Д |

Установите соответствие между полномочиями и субъектами государственной власти Российской Федерации, реализующими эти полномочия: к каждой позиции, данной в первом столбце, подберите соответствующую позицию из второго столбца.

ПОЛНОМОЧИЕ

А) назначение выборов Президента Российской Федерации

Б) назначение на должность по представлению Президента Российской Федерации Председателя Конституционного Суда Российской Федерации

В) заслушивание ежегодных отчётов Центрального банка Российской Федерации

Г) решение вопроса о возможности использования Вооруженных Сил Российской Федерации за пределами территории Российской Федерации

Д) обеспечение проведения в Российской Федерации единой финансовой, кредитной и денежной политики

СУБЪЕКТ

ГОСУДАРСТВЕННОЙ

ВЛАСТИ

1) Государственная Дума

2) Совет Федерации

3) Правительство Российской Федерации

Запишите в таблицу выбранные цифры под соответствующими буквами.

| A | Б | В | Г | Д |

Установите соответствие между полномочиями и субъектами государственной власти Российской Федерации, реализующими эти полномочия: к каждой позиции, данной в первом столбце, подберите соответствующую позицию из второго столбца.

ПОЛНОМОЧИЕ

А) назначение выборов Президента Российской Федерации

Б) назначение на должность и освобождение от должности Председателя Центрального банка Российской Федерации

В) осуществление мер по обеспечению обороны страны

Г) утверждение указа Президента Российской Федерации о введении военного положения

Д) обеспечение проведения в Российской Федерации единой финансовой, кредитной и денежной политики

СУБЪЕКТ ГОСУДАРСТВЕННОЙ ВЛАСТИ

1) Государственная Дума

2) Совет Федерации

3) Правительство Российской Федерации

Запишите в таблицу выбранные цифры под соответствующими буквами.

| A | Б | В | Г | Д |

Выберите в представленном ниже перечне верные суждения об экономических функциях государства и запишите цифры, под которыми они указаны

1) В условиях рыночной экономики государство жёстко контролирует предприятия, лишая их какой-либо хозяйственной самостоятельности.

2) Для успешного функционирования экономической системы необходимы правовое регулирование коммерческой деятельности, корректная антимонопольная законодательная база, судебная защита имущественных интересов граждан и коммерческих фирм.

3) Государство, как важнейший социально-политический институт, разрабатывает стратегию экономического развития страны.

4) К косвенным методам регулирования экономики относится правовое регулирование рынка.

5) К важнейшим экономическим функциям государства относится регулирование кредитно-денежной системы страны.

Найдите в приведённом ниже списке механизмы осуществления государством монетарной (денежной) политики. Запишите цифры, под которыми они указаны.

1) поддержка и защита конкуренции

2) изменение учётной ставки рефинансирования

3) обеспечение защиты прав собственности

4) регулирование доходов населения

5) установление нормы банковского резерва

6) операции на рынке ценных бумаг

Предметная область: Экономика. Роль государства в экономике

Установите соответствие между мерами государственного регулирования экономики и его методами: к каждой позиции, данной в первом столбце, подберите соответствующую позицию из второго столбца.

МЕРЫ

А) государство оказывает влияние на экономику своей денежной политикой.

Б) государство помогает товаропроизводителям, вводя таможенные пошлины

В) государство устанавливает правила экономического поведения для фирм-производителей

Г) государство способствует развитию производства, увеличивая или уменьшая размер налогов

Д) государство устанавливает условия заключения хозяйственных договоров, порядок регистрации фирм

МЕТОДЫ ГОСУДАРСТВЕННОГО РЕГУЛИРОВАНИЯ

1) финансово-экономические методы

2) правовые методы

Запишите в ответ цифры, расположив их в порядке, соответствующем буквам:

| А | Б | В | Г | Д |

Экономическая политика государства R основана на регулировании объёма денежной массы в обращении. По каким признакам можно установить, что эта политика монетарная (денежно-кредитная)? Запишите цифры, под которыми они указаны.

1) повышаются таможенные пошлины

2) расширяется государственная закупка товаров и услуг

3) Центральный банк изменяет учётную ставку процента

4) вводятся запреты на импорт продукции

5) устанавливается норма обязательных резервов

6) увеличивается размер налогов

Экономическая политика государства R основана на регулировании объёма денежной массы в обращении. По каким признакам можно установить, что эта политика монетарная (денежно-кредитная)? Запишите цифры, под которыми они указаны.

1) повышаются таможенные пошлины

2) расширяется государственная закупка товаров и услуг

3) Центральный банк изменяет учётную ставку процента

4) вводятся запреты на импорт продукции

5) устанавливается норма обязательных резервов

6) увеличивается размер налогов

Задания Д8 № 527

Верны ли следующие суждения о монетарной политике?

А. Одна из целей монетарной политики — борьба с инфляцией.

Б. Монетарную политику проводит Банк России, а не правительство.

1) верно только А

2) верно только Б

3) верны оба суждения

4) оба суждения неверны

Предметная область: Экономика. Роль государства в экономике

Выберите верные суждения о финансовых институтах и запишите номера, под которыми они указаны.

1) Финансовыми институтами называют организации, участвующие в финансово-кредитной системе.

2) Коммерческие банки занимаются привлечением сбережений домохозяйств.

3) Центральный банк осуществляет денежные расчёты между гражданами и организациями.

4) Коммерческие банки осуществляют монопольную эмиссию денег.

5) Коммерческие банки устанавливают учётную ставку.

Всего: 81 1–20 | 21–40 | 41–60 | 61–80 …

4

Занятие по теме №34: «Денежно-монетарная политика государства»

|

№ пп |

Проблема |

Содержание |

|||||||||||

|

1 |

Средства государственного регулирования |

Экономические денежно-кредитная, бюджетная, фискальная (налоговая) политика Денежно-кредитная (монетарная) политика — это политика государства, воздействующая на количество денег в обращении с целью обеспечения стабильности цен, полной занятости населения и роста реального объема производства. |

|||||||||||

|

2 |

Понятие деньги |

|

|||||||||||

|

3 |

Качества денег |

Деньги должны обладать определенными качествами:

|

|||||||||||

|

4 |

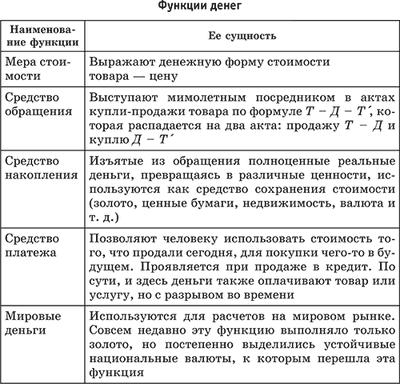

Функции денег |

|

|||||||||||

|

5 |

Виды денег |

|

|||||||||||

|

6 |

Понятие ценных бумаг, их признаки |

Ценная бумага – документальное выражение имущественных или денежных прав, передача которых осуществляется путем покупки или продажи этих документов. Их выпуск называется эмиссией, а организацию, проводящую выпуск, – эмитентом. Признаки ценных бумаг

|

|||||||||||

|

7 |

Виды ценных бумаг |

||||||||||||

|

Обращение ценных бумаг в нашей стране регламентируется ФЗ «О рынке ценных бумаг» от 22.04.1996 № 39-ФЗ и Гражданским кодексом. В законах перечислены виды ценных бумаг:

Облигации — ценная бумага, удостоверяющая внесение её владельцем денежных средств и подтверждающая обязательство организации, выпустившей ценную бумагу, возместить номинальную стоимость этой ценной бумаги в предусмотренный срок с выплатой процентов. Облигации могут выпускаться государством и АО. Доход по государственным облигациям выплачивается в форме выигрышей, по облигациям — в виде процентов от номинальной стоимости облигаций. Облигации отличаются от акций тем, что их владельцы не являются членами АО и не имеют право голоса. Вексель — безусловное обязательство одного лица другому уплатить фиксированную сумму денег в определенный момент времени Чек – письменное поручение чекодателя банку уплатить получателю указанную сумму ( чекодателем может быть любой, на кого владелец денег выписал чек). Банковский сертификат – свидетельство о денежном вкладе (для физических лиц — сберегательном, то есть сберегательная книжка для юридических лиц – депозитном) в банке, который обязан возврати деньги под проценты. Акция — эмиссионная ценная бумага, закрепляющая права её владельца (акционера) на получение части прибыли акционерного общества в виде дивидендов. Акции выпускаются на неограниченный срок и не подлежат погашению. Акции бывают:

Ипотечный инвестиционный пай — удостоверяет долю владельца ценной бумаги в праве собственности на имущество, которое составляет паевой инвестиционный фонд. Приватизационные ценные бумаги (ваучер) — государственная ценная бумага, дающая право на долю в государственной собственности. Закладная — ценная бумага, документ о залоге должником недвижимого имущества, дающий кредитору право продать заложенное имущество при невыплате долга в срок. Вексель – письменное денежное обязательство должника о возврате денег Фьючерс — это соглашение о купле или продаже некоторого актива в определенном количестве в зафиксированный срок в будущем по цене оговоренной сегодня. Пластиковые карточки – содержат закодированную информацию (данные о банке, о владельце, номер счета, сумму и т.д.) и позволяет владельцу управлять своим счетом практически из любой точки земного шара. |

|||||||||||||

|

8 |

Классификация ценных бумаг |

||||||||||||

|

1. По национальной принадлежности:

2. По форме владения:

3. По форме выпуска:

4. По виду эмитента (то есть того, кто выпустил эти ценные бумаги)

5. По форме привлечения капитала:

6. По виду номинала:

|

|||||||||||||

|

9 |

Фондовая биржа |

||||||||||||

|

Обычно операции с ценными бумагами осуществляются на фондовой бирже. |

Тренинг по теме «Денежно-монетарная политика государства»

№ п/п

Задание

1

Ниже приведён перечень терминов. Все они, за исключением двух, относятся к понятию «деньги». Найдите два термина, «выпадающих» из общего ряда, и запишите в ответ цифры, под которыми они указаны.

1) ликвидность 2) цена 3) товар 4) инфляция 5) специализация

6) натуральный обмен

2

Выберите верные суждения о сущности денег и запишите цифры, под которыми они указаны.

-

Особенность денег заключается в том, что с развитием экономики они остаются неизменными.

-

Деньги — это специфический продукт, который является универсальным эквивалентом стоимости других товаров и услуг.

-

Деньги являются материальной ценностью только в рыночной экономике.

-

Деньги участвуют в производстве, распределении, потреблении и обмене товаров.

-

В условиях современной экономики деньги не могут исполнять функцию меры стоимости.

3

Выберите верные суждения о деньгах и запишите цифры, под которыми они указаны.

-

Одним из признаков денег является их портативность — возможность занимать мало места.

-

Номинальная стоимость денег определяется той суммой, которая обозначена на купюре.

-

Выпуск новых партий бумажных денег называется инфляцией.

-

Электронные деньги функционируют в виде наличных платежей.

-

В зависимости от формы деньги выполняют различные функции.

4

Выберите верные суждения и запишите цифры, под которыми они указаны.

1) Самыми первыми деньгами были ассигнации.

2) Деньги выступают эквивалентом стоимости различных товаров.

3) Одним из факторов успешности бизнеса является хорошая реклама товаров.

4) Под конвертируемостью понимается способность денег быть обмененными на любой товар.

5) Деньги выступают в качестве средства накопления, обращения и платежа.

5

Прочитайте приведённый ниже текст, в котором пропущен ряд слов (словосочетаний). Выберите из предлагаемого списка слова (словосочетания), которые необходимо вставить на места пропусков.

«Деньги возникли стихийно в процессе развития _______ (А), когда возникли излишки товаров. Вначале объём произведенных товаров был сравнительно мал и обмен товарами между племенами носил случайный характер. Почти вся произведённая продукция уходила на ______ (Б), а приобретение нужных предметов шло в форме ______ (В). Постепенно объём производства возрастал и начали появляться ______ (Г), которые и стали товаром. Когда обмен стал массовым, возникла необходимость в специальном средстве обращения, с помощью которого можно было быстро обменять один товар на другой. Таким средством обращения стали деньги. Первая функция денег — средство обращения. Главное свойство денег — ______ (Д) как мера того, насколько быстро можно обменять товар (или иной актив) на наличные деньги. Деньги — это средство, выражающее ценности товарных ресурсов, участвующих в данное время в хозяйственной жизни общества. У денег два свойства: 1) они обмениваются на любой другой товар и 2) измеряют стоимость любого товара в сравнении с другим товаром. Сущность денег раскрывается в пяти функциях: 1) меры стоимости, 2) средства обращения, 3) ______ (Е), 4) средства сбережения и накопления, 5) мировых денег».

|

А |

Б |

В |

Г |

Д |

Е |

|

4 |

8 |

2 |

6 |

1 |

3 |

Список слов (словосочетаний):

-

абсолютная ликвидность

-

натуральный обмен

-

средство платежа

-

товарное обращение

-

относительная ликвидность

-

излишки продукции

-

мировая валюта

-

внутреннее потребление

-

внешняя торговля

6

Запишите слово, пропущенное в таблице.

Ценные бумаги

|

Вид ценных бумаг |

Характеристика |

|

…………. акция |

Ценная бумага, удостоверяющая владение долей в капитале предприятия и дающая права на получение части прибыли предприятия |

|

Облигация |

Ценная бумага, дающая владельцу право требовать её погашения в установленные сроки |

7

Найдите понятие, которое является обобщающим для всех остальных понятий представленного ниже ряда, и запишите цифру, под которой оно указано.

Акция, ценная бумага, облигация, вексель, депозитный и сберегательный сертификат

8

Найдите в списке ценные бумаги и запишите цифры, под которыми они указаны.

1) привилегированные акции 2) квитанции 3) облигации

4) векселя 5) авторские договоры 6) трудовые книжки

9

Выберите верные суждения о ценных бумагах и запишите цифры, под которыми они указаны.

-

Ценная бумага – это документ, удостоверяющий определённые имущественные права.

-

В ценной бумаге всегда указывается имя владельца.

-

Любая ценная бумага может быть объектом купли-продажи.

-

Физические лица не могут выпускать ценные бумаги.

-

Ценные бумаги могут существовать как в бумажной, так и в электронной форме.

10

Выберите верные суждения о ценных бумагах и запишите цифры, под которыми они указаны.

-

Долговые ценные бумаги дают владельцу право на участие в управлении компанией.

-

В соответствии с Гражданским кодексом РФ ценной бумагой называют любой документ, выпускаемый государством и находящийся в гражданском обороте.

-

Владелец акции имеет право получать части прибыли в виде дивиденда.

-

Выпуск или выдача ценных бумаг подлежит государственной регистрации в случаях, установленных законом.

-

Держатель облигации имеет право на получение процента и возврат всей суммы долга по истечении срока

11

Выберите верные суждения о ценных бумагах и запишите цифры, под которыми они указаны.

1) Различают ценные бумаги именные и на предъявителя.

2) Вексель представляет собой свидетельство о денежном вкладе в банке с обязательством банка о возврате этого вклада и процентов по нему через установленный срок.

3) B соответствии с ГК РФ ценной бумагой называют любой документ, выпускаемый государством.

4) Ценная бумага, удостоверяющая владение долей в капитале предприятия и дающая права на получение части прибыли предприятия, называется акцией.

5) Облигация даёт владельцу право требовать её погашения в установленные сроки.

12

Выберите верные суждения о ценных бумагах и запишите цифры, под которыми они указаны.

1) В ценных бумагах заключены определённые имущественные права.

2) Ценные бумаги являются объектом купли-продажи.

3) Все ценные бумаги являются законным платёжным средством.

4) Ценные бумаги могут существовать только в формах, определённых законом.

5) Правом выпуска ценных бумаг обладают исключительно государство, муниципальные образования и юридические лица.

13

Что из перечисленного относится к свойствам акции как ценной бумаги? Запишите цифры, под которыми эти свойства указаны.

1) Доступна для гражданского оборота

2) призвана поддерживать стабильность национальной валюты

3) Подтверждает участие в бизнесе

4) Наделяет владельца правом на получение дивидендов

5) Выпускается на ограниченный срок

6) Носит долговой характер

14

Выберите верные суждения о ценных бумагах и запишите цифры, под которыми они указаны.

-

Ценная бумага – это документ, выпускаемый фирмами, финансовыми организациями, государством для получения дополнительного капитала.

-

Различают долевые и долговые ценные бумаги.

-

Реализация ценных бумаг осуществляется на валютном рынке.

-

Акция – это ценная бумага без установленного срока обращения, являющаяся свидетельством о получении доли в имуществе компании и дающая её владельцу право получения части прибыли в виде дивиденда.

-

Выпуск ценных бумаг называется профицит.

15

Выберите верные суждения о ценных бумагах и запишите цифры, под которыми они указаны.

1) Ценная бумага воплощает субъективные гражданские права неимущественного характера.

2) Ценная бумага может быть объектом гражданских правовых сделок.

3) В соответствии с Гражданским кодексом РФ ценной бумагой называют любой документ, выпускаемый государством.

4) Ценная бумага, удостоверяющая владение долей в капитале предприятия и дающая права на получение части прибыли предприятия, называется акцией.

5) Облигация даёт владельцу право требовать её погашения в установленные сроки.

16

Установите соответствие между характеристиками и видами ценных бумаг:

|

ХАРАКТЕРИСТИКА |

ВИД ЦЕННЫХ БУМАГ |

|||||||||||

|

А) ценная бумага, закрепляющая право её держателя на получение от эмитента в предусмотренный ею срок номинальной стоимости и зафиксированного в ней процента от этой стоимости или имущественного эквивалента Б) ценная бумага, в которой содержится распоряжение плательщика своему банку уплатить получателю указанную в ней сумму денег в течение срока ее действия. В) держатель этой ценной бумаги имеет право на часть имущества, остающегося после ликвидации предприятия. Г) денежный документ, удостоверяющий внесение средств на определенное время, имеющие обычно фиксированную ставку процента Д) ценная бумага, из суммы номиналов которой складывается уставный капитал коммерческой организации |

1) акция 2) облигация 3) сберегательный сертификат

4) чек |

17

Установите соответствие между характеристиками и видами ценных бумаг:

|

ХАРАКТЕРИСТИКИ |

ВИДЫ ЦЕННЫХ БУМАГ |

|||||||||||

|

A) предоставляет право на участие в управлении компанией Б) даёт право на получение фиксированного процента B) удостоверяет отношения долга Г) предоставляет право на безусловный возврат номинальной стоимости по истечении срока Д) удостоверяет право обладателя на долю в капитале компании |

1) облигация

2) обыкновенная акция |

18

|

А |

Б |

В |

Г |

Д |

|

2 |

1 |

1 |

2 |

1 |

Установите соответствие между ценными бумагами и видами, к которым они относятся:

ЦЕННЫЕ БУМАГИ ВИДЫ ЦЕННЫХ БУМАГ

А) приватизационный ваучер 1) свидетельства о займе

Б) вексель 2) свидетельства о собственности

В) облигация

Г) акция

Д) сберегательный сертификат

19

Учащиеся социально-экономического профиля проводят семинар «Акционерные общества в современной экономике». Одно из выступлений касается статуса обыкновенной акции. Что из перечисленного ниже должно быть отмечено в этом выступлении? Запишите цифры в порядке возрастания, под которыми указаны верные положения.

1) дает право на участие в управлении фирмой

2) дает право на получение фиксированного дивиденда

3) дает первоочередное право на получение имущества фирмы в случае ее банкротства

4) дает право на безусловный возврат ее номинальной стоимости по истечении срока погашения

5) дает право на получение нефиксированных дивидендов в случае соответствующих решений

6) является долевой ценной бумагой

20

Гражданин А. купил привилегированную акцию одной из промышленных компаний. Какие права он приобретает, становясь владельцем этой акции? Запишите цифры, под которыми указаны эти права.

1) на получение фиксированного дивиденда независимо от голосования акционеров

2) на получение суммы долга, удостоверенного ценной бумагой, в указанный срок

3) на получение части выручки после того, как будут выданы дивиденды по обычным акциям

4) на получение части прибыли, зависящей от её величины

5) на управление акционерным обществом через участие в собрании акционеров

6) на получение определённой части имущества в случае ликвидации компании до того, как оно будет разделено между владельцами обыкновенных акций

21

Людмила Анатольевна вкладывает свои сбережения в покупку ценных бумаг различных предприятий. Найдите в приведённом ниже списке ценные бумаги, которые она может приобрести в соответствии с Гражданским кодексом РФ‚ и запишите цифры, под которыми они указаны.

1) банкноты 2) купюры 3) облигации 4) акции

5) инвестиционный пай паевого инвестиционного фонда 6) договор о страховании имущества

22

Прочитайте приведённый ниже текст, в котором пропущен ряд слов. Выберите из предлагаемого списка слова, которые необходимо вставить на место пропусков.

«Деньги были придуманы человечеством, прежде всего, для облегчения _____(А). Первоначально роль денег играли различные_______(Б), и лишь потом появились современные формы денег. Признаком денег является способность выполнять функции: средства_________(В) рыночной ценности товаров и средства сбережения.

Возникновение современных форм денег было вызвано неудобством_____(Г), который требует чрезвычайной множественности относительных цен. Деньги позволили упростить функционирование______(Д) и облегчили всю хозяйственную жизнь общества. Деньги, кроме того, позволяют выражать ценность всех товаров в единой _____(Е) и учитывать их для нужд контроля и управления».

|

A |

Б |

В |

Г |

Д |

Е |

|

1 |

8 |

2 |

4 |

5 |

6 |

1) обмен 2) измерение 3) издержки

4) бартер 5) торговля 6) система

7) прибыль

Часть 2

|

№ п/п |

Задание |

|

21-24 |

Прочитайте текст и выполните задания Что такое деньги? Говорят, что «деньги — это то, что деньги делают». Всё, что выполняет функции денег, и есть сами деньги. Каковы же эти функции? Во-первых и прежде всего, деньги служат средством обращения; их удобно использовать для купли-продажи товаров и услуг. Рабочий пекарни едва ли захочет, чтобы с ним расплачивались, например, 200 булками в неделю. Владелец пекарни также не захочет получать, допустим, свежую рыбу за свои булки. Деньги также легко принимаются в качестве средства платежа. Это удобное общественное изобретение, позволяющее расплачиваться с владельцами ресурсов и производителями таким «товаром» (деньгами), который может быть использован для покупки любого товара из общего набора товаров и услуг‚ имеющихся на рынке. Как средство обращения деньги позволяют обществу избежать неудобств и сложностей бартерного обмена. Кроме того, обеспечивая удобный способ обмена товарами, деньги дают обществу возможность воспользоваться преимуществами географической специализации и разделения труда между людьми. Деньги служат также единицей учёта. Общество использует денежную единицу в качестве эталона для соизмерения относительных стоимостей разнородных продуктов и ресурсов. Подобно тому, как мы измеряем расстояние в милях или километрах, мы оцениваем стоимость товаров и услуг в денежном выражении. Благодаря денежной системе нам не надо выражать цену каждого продукта через все другие продукты, на которые его можно обменять; нам не приходится выражать цену скота зерном, цветными карандашами, автомобилями «шевроле» или круассанами. Использование денег в качестве общего знаменателя означает, что цену любого товара достаточно выразить только в денежных единицах. Это позволяет покупателям и продавцам легко сравнивать стоимости различных товаров и ресурсов. Такое сравнение облегчает людям принятие рациональных решений. В качестве единицы учёта деньги используются и в сделках с будущими платежами. Долговые обязательства всех видов также измеряются в денежном выражении. Наконец, деньги служат средством сбережения. Поскольку деньги — наиболее ликвидный из всех активов, они являются очень удобной формой хранения богатства. Деньги, которые вы положили в сейф или внесли на счёт в банк, останутся доступны для вас и месяц, и даже год спустя — когда бы у вас ни возникла потребность в них. В ряде случаев владение деньгами не приносит денежного дохода, в отличие от владения богатством в форме реальных активов (недвижимого имущества) или бумажных активов (таких ценных бумаг, как акции, облигации и т.д.). Однако деньги имеют то преимущество, что фирма или домохозяйство могут безотлагательно использовать их. 21. Какие три функции денег рассмотрены авторами? Укажите их. 22. Какие три вида активов названы в тексте? Какой из них, по мнению авторов, наиболее ликвидный? Опираясь на обществоведческие знания, объясните смысл понятия «ликвидность». 23. Используя обществоведческие знания, объясните смысл понятий «географическая специализация», «разделение труда». Проиллюстрируйте двумя примерами мысль авторов о том, что «деньги дают обществу возможность воспользоваться преимуществами географической специализации и разделения труда». 24. Учёными высказывается мнение, что высокая инфляция препятствует реализации функций денег. Используя обществоведческие знания и факты общественной жизни, приведите три обоснования этого мнения. |

|

26 (1) |

Назовите и проиллюстрируйте примерами любые три преимущества использования потребителями безналичных денег |

|

26 (2) |

Гражданин Н. открыл депозитный счет в банке под 12% годовых сроком на один год и один месяц. Какую функцию денег иллюстрирует данный пример? Назовите любые две иные функции денег и проиллюстрируйте их конкретными примерами. |

|

29 |

эссе «Сбережения составляют самый богатый доход» |

КЛЮЧИ

|

21 |

В правильном ответе могут быть указаны функции: 1) средство обращения/средство платежа; 2) единица учёта; 3) средство сбережения. |

|

22 |

Правильный ответ должен содержать следующие элементы:

— денежные, реальные, бумажные;

— денежные активы;

— ликвидность — способность актива быть обмененным на необходимый товар или услугу. |

|

23 |

Правильный ответ должен содержать следующие элементы:

— географическая специализация — это концентрация экономики региона, страны на производстве определённых видов продукции (исходя из имеющихся ресурсов); — разделение труда — это качественная дифференциация труда, обособление и сосуществование различных видов трудовой деятельности; (Смысл понятий может быть определён в иных, близких по значению формулировках.)

— страна Z производит и экспортирует нефть и нефтепродукты, а импортирует зерно, автомобили, бытовую технику и различное промышленное оборудование; — учитель математики даёт уроки, а на полученные деньги приобретает необходимые продукты питания и непродовольственные товары. Могут быть приведены другие примеры |

|

24 |

Могут быть приведены такие обоснования: 1) в условиях высокой инфляции нередко происходит переход от денежного обмена к бартеру; 2) при высокой инфляции цены стремительно меняются, причём это изменение не всегда отражает изменение затрат на производство товара, поэтому сопоставление денежной стоимости товаров и услуг затруднено; 3) при высокой инфляции ценность денег падает, поэтому они не работают как средство сбережения. |

|

26 (2) |

Данный пример иллюстрирует функцию накопления. Могут быть названы такие функции и примеры:

|

Одним из важных факторов, который оказывает воздействие на состояние всей экономики, является предложение денег.

Деньги – это особый товар, выполняющий роль всеобщего эквивалента при обмене товаров.

Существуют две концепции происхождения денег:

– Рационалистическая концепция – происхождение денег – это итог соглашения между людьми, убедившимися в том, что для товарообмена необходимы специальные инструменты.

– Эволюционная концепция – деньги появились в результате эволюционного процесса, который помимо воли людей привел к тому, что некоторые товары выделились из общей товарной массы и заняли особое место в товарообороте, играя роль всеобщего эквивалента.

Вся история возникновения денег служит обоснованием эволюционной концепции. Современная же практика подтверждает рационалистическую концепцию денег.

Постепенно роль всеобщего эквивалента закрепилась за золотом, чему способствовали его свойства:

– делимость – способность делиться на части;

– узнаваемость – легко узнаваемы, тяжелы в подделке;

– портативность – малы, легки, удобны;

– износостойкость – имеют продолжительность жизни;

– стабильность – более или менее одинаковая стоимость денег сегодня и завтра;

– однородность – равные количества денег имеют равную стоимость.

Сущность денег раскрывается через их функции.

Современные западные экономисты, как правило, выделяют три функции денег: меру стоимости, средство обращения и средство накопления. По их мнению, функции средства обращения и средства платежа – одно и то же. Мировые деньги не выделяются в отдельную функцию, так как на мировом рынке деньги могут выполнять любую функцию.

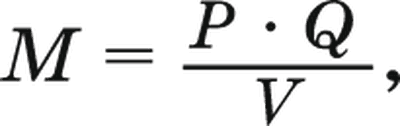

На основе функций денег сформулирован закон денежного обращения, устанавливающий зависимость количества денег в обращении от суммы цен товаров, проданных за наличные и в кредит, взаимополагающихся платежей и скорости обращения денег. Сегодня это количество определяется по формуле:

где М – находящаяся в обращении денежная масса (количество денег); Р – средний уровень цен; Q– реальный объем валового национального продукта (ВНП); V– средняя скорость обращения одной денежной единицы.

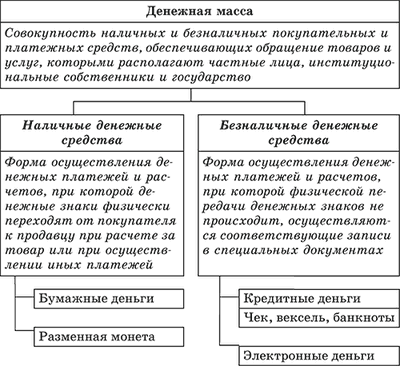

Бумажные деньги – это денежные знаки, не имеющие стоимости и заменяющие полноценные золотые деньги в функции средства обращения.

Монета – это слиток металла особой формы и пробы.

Кредитные деньги – это долговые обязательства, появление которых связано с развитием кредитных отношений.

Чек – письменное распоряжение лица, имеющего текущий счет, о выплате банком денежной суммы или ее перечислении на другой счет.

Вексель – письменное долговое обязательство, в котором указана величина денежной суммы и сроки ее уплаты должником. Он находится в обороте в качестве денег.

Банкноты – банковские билеты – денежные знаки, выпускаемые в обращение центральными эмиссионными банками. От бумажных денег банкноты отличаются тем, что имеют двойное обеспечение – кредитное (коммерческим векселем) и металлическое (золотым запасом банка); выпускаются не государством, а центральным эмиссионным банком; выполняют функцию средства платежа.

Происходит замена банкнот, векселей, чеков кредитными карточками, которые осуществляют функцию денег как средства платежа.

Электронные деньги – это система безналичных расчетов, производимых посредством использования электронной техники, охватывающая банки, предприятия розничной торговли, бытовых услуг и т. д. Появились смарт-карточки, которые представляют собой электронную чековую книжку.

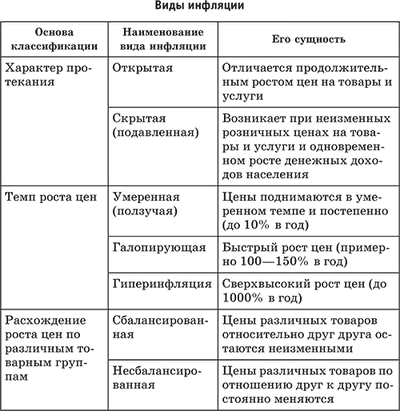

С возникновением и распространением бумажных, кредитных и электронных денег все более остро встает проблема инфляции.

Инфляция (от лат. inflatio – вздутие) – обесценивание бумажных денег, проявляющееся в форме роста цен на товары и услуги, не обеспеченное повышением их качества.

Основные источники инфляции: повышение номинальной заработной платы, например, под давлением профсоюзов, когда ее увеличение не обусловлено повышением производительности труда; увеличение цен на сырье и энергию вследствие чего нарушается механизм предложения; увеличение налогов.

Различают два типа инфляции.

Инфляция спроса – равновесие спроса и предложения нарушается со стороны спроса. Возникает при полной занятости, когда растет объем заработной платы, появляется избыточный совокупный спрос, который толкает цены вверх.

Инфляция предложения (издержек) – увеличение издержек производства (вследствие роста заработной платы и за счет роста цен на сырье и энергию) вызывает рост цен на товары и услуги. Инфляция ведет к замедлению экономического роста. Нулевые темпы развития экономики свидетельствуют о стагнации (от лат. stagnum – стоячая вода). Если застой сопровождается инфляцией, такое состояние экономики называют стагфляцией.

В реальности сложно разделить два типа инфляции, но если во втором случае заложен механизм самоизлечения, поскольку снижение предложения ведет к сокращению производства и занятости, т. е. к спаду и дальнейшему сокращению расходов и постепенному выползанию из кризиса, то в случае с инфляцией спроса необходимо вмешательство государства.

Последствия инфляции

• Для сферы производства:

– снижение занятости, расстройство всей системы регулирования экономики;

– обесценение всего фонда накопления;

– обесценение кредитов;

– стимулирование с помощью высоких процентных ставок не производства, а спекуляции.

• При распределении доходов:

– перераспределение доходов за счет увеличения доходов тех, кто выплачивает задолженности по фиксированным процентам, и снижения доходов их кредиторов (правительства, накопившие значительный государственный долг, нередко проводят политику кратковременного стимулирования инфляции, которая способствует обесценению задолженности);

– отрицательное воздействие на население с фиксированными доходами, которые обесцениваются;

– обесценение доходов населения, что приводит к сокращению текущего потребления;

– определение реального дохода уже не по количеству денег, которые человек получает в качестве дохода, а по количеству товаров и услуг, которые он может купить;

– снижение покупательной способности денежной единицы.

• Для экономических отношений:

– владельцы предприятий не знают, какую цену ставить на свою продукцию;

– потребители не знают, какая цена является оправданной и какую продукцию выгоднее покупать в первую очередь;

– поставщики сырья предпочитают получать реальные товары, а не быстро обесценивающиеся деньги, начинает процветать бартер;

– кредиторы избегают давать в долг.

• Для денежной массы:

– деньги теряют свою ценность и перестают выполнять функции меры стоимости и средства обращения, что ведет к финансовому краху.

Между тем, умеренная инфляция полезна для экономики, так как рост денежной массы стимулирует деловую активность, способствует экономическому росту, ускоряет процесс инвестирования.

В экономической политике, направленной против инфляции, различают два подхода: один предусматривает приспособление к инфляции, другой – ее ликвидацию антиинфляционными мерами.

Экономическая политика, направленная против инфляции, включает адаптационные меры (приспособление к инфляции) – индексация доходов, контроль за уровнем цен и ликвидационные (антиинфляционные) меры – активное снижение инфляции посредством экономического спада и роста безработицы.

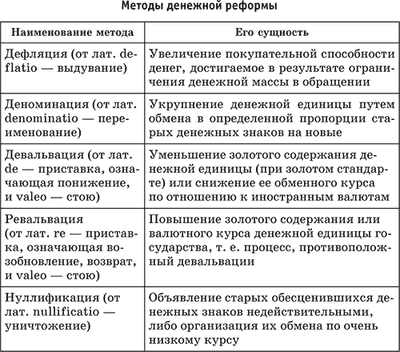

Если указанные меры не помогают, то тогда государство будет вынуждено проводить денежную реформу.

Денежная реформа – это полное или частичное изменение денежной системы страны. Данные изменения могут осуществляться государством несколькими методами.

Основными субъектами экономических отношений на денежном рынке являются банки.

Банк (от ит. banco – скамья) – это финансовая организация, сосредоточившая временно свободные денежные средства предприятий и граждан с целью последующего их предоставления в долг или в кредит за определенную плату.

Функции банка

– Прием и хранение депозитов (денег или ценных бумаг, вносимых в банк) вкладчиков.

– Выдача средств со счетов и выполнение расчетов между клиентами.

– Размещение собранных денежных средств путем выдачи ссуд или предоставления кредитов.

– Покупка и продажа ценных бумаг, валюты.

– Регулирование денежного обращения в стране, включая выпуск (эмиссию) новых денег (функция только Центрального банка).

Банковская система включает:

• Центральный государственный банк – проводит государственную политику в области эмиссии, кредита, денежного обращения.

• Инвестиционные банки – специализируются на финансировании и долгосрочном кредитовании, вкладывая капитал в промышленность, строительство и другие отрасли, а также в ценные бумаги.

• Ипотечные банки – предоставляют ссуды под имущественный залог, чаще всего под недвижимое имущество.

• Коммерческие банки – выполняют финансово-кредитные операции на коммерческих началах.

• Сберегательные банки – привлекают и хранят свободные денежные средства, денежные сбережения населения, выплачивая вкладчикам фиксированный процент, возрастающий с увеличением срока хранения.

• Инновационные банки – кредитуют инновации, т. е. обеспечивают освоение нововведений, внедрение научно-технических достижений.

В современном мире самой распространенной формой банковского предпринимательства является коммерческий банк.

Коммерческие банки делятся на следующие виды:

– по форме собственности: государственные, муниципальные, частные, акционерные, смешанные.

– по территориальному признаку: местные, региональные, национальные, международные.

Банковские операции делятся на активные операции (прежде всего предоставление кредитов), пассивные операции (связаны с мобилизацией денежных доходов и сбережений и их аккумуляцией) и банковские услуги (осуществление наличных и безналичных платежей, выпуск и хранение ценных бумаг, трастовые (доверительные) операции и др.).

Доход банка образуется как разница между процентом займа и процентом вклада. К этому доходу может прибавляться прибыль от инвестиций, биржевых операций, а также комиссионные вознаграждения.

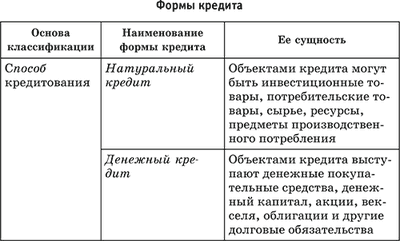

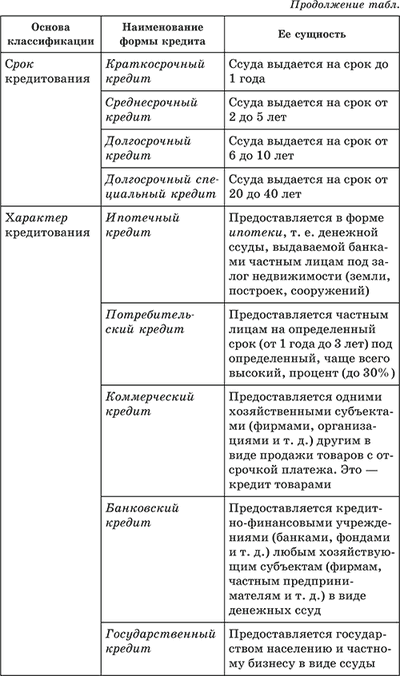

В современных условиях банки являются основой кредитных отношений.

Логика производства такова, что деньги постоянно должны находиться в обороте. При этом у одних фирм в какой-то момент денежные средства временно высвобождаются, а в это же время другие фирмы испытывают потребность в деньгах, которых не имеют. Это противоречие разрешается с помощью кредита.

Кредит (лат. credit – он верит) – это ссуда в денежной или товарной форме, предоставляемая кредитором заемщику на условиях возвратности, чаще всего с выплатой заемщиком процента за пользование кредитом.

Кредит выполняет следующие функции:

1) при помощи кредита происходит перераспределение денежных средств между фирмами, районами и отраслями. Это позволяет продуктивно использовать временно свободные денежные средства.

2) кредит дает возможность заменить в обращении действительные деньги кредитными деньгами (банкнотами) и кредитными операциями (безналичными расчетами), что ведет к сокращению издержек обращения.

Принципы кредитования

– Срочность – банк предоставляет заемщику деньги на определенный срок.

– Платность – банк предоставляет деньги во временное пользование только за плату (процент по кредиту).

– Возвратность – банк проводит работу по оценке кредитоспособности заемщика, т. е. возможности вовремя вернуть долг.

– Гарантированность – банк, оценивая кредитоспособность заемщика, требует у него залог.

В зависимости от способа кредитования, а также пространственно-временных характеристик процесса кредитования кредит классифицируют по разнообразным формам.

Денежное обращение – это непрерывное движение денег, выполняющих функции средства обращения и средства платежа.

Движение денег в экономике осуществляется в трех формах:

1) обращение денег в качестве платежных и расчетных средств. Это денежные потоки, обслуживающие различные сделки;

2) движение в качестве заемных средств или кредита осуществляется благодаря специально организованной структуре, получившей название «банковская система»;

3) движение денег и ценных бумаг на финансовом рынке.

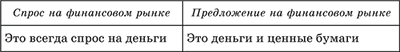

Финансовый рынок – это обычный рынок, на котором закон спроса и предложения определяет цену финансовым активам.

Особенность финансового рынка заключается в том, что ценой денег является ставка процента. Она зависит от спроса на деньги и предложения на финансовом рынке. Если предложения денег не хватает для покрытия спроса, за деньги продают ценные бумаги.

В действительности ставка процента зависит не только от спроса и предложения на денежном рынке. Изменение ставки процента связано с риском; на ставку процента влияют сроки инвестиций, размер ссужаемых денег, налогообложение, политика государства.

Финансовый рынок представляет собой синтез двух рынков: рынка банковских ссудных ресурсов – это сложившаяся в стране банковская система и рынка ценных бумаг(фондовый рынок) – это рынок, где осуществляется выпуск (эмиссия) и купля-продажа ценных бумаг.

Ценная бумага – это документ, составленный по установленной форме и при наличии обязательных реквизитов, удостоверяющий имущественные права, осуществление или передача которых возможны только при предъявлении этого документа.

На фондовом рынке продаются акции, облигации и производные от них ценные бумаги (контракты, фьючерсы (от англ. futures – срочные контракты) и др.).

Акция (лат. actio – распоряжение) – ценная бумага, свидетельствующая о праве на долю собственности в капитале компании и получении дохода.

Облигация (лат. obligatio – обязательство) – ценная бумага, выражающая долговые обязательства.

Обычно операции с ценными бумагами проводятся на фондовой бирже.

Фондовая биржа – это организованный рынок, на котором осуществляются сделки с ценными бумагами и иными финансовыми инструментами и деятельность которого контролируется государством.

Функции фондовой биржи

– Мобилизация средств для долгосрочных инвестиций в экономику и финансирования государственных программ.

– Осуществление купли-продажи акций, облигаций акционерных компаний, облигаций государственных займов и других ценных бумаг.

– Установление в ходе торгов курса ценных бумаг, обращающихся на бирже.

– Распространение информации о котировках ценных бумаг и о состоянии на финансовом рынке в целом.

Денежно-кредитная политика – это совокупность мероприятий в области денежного обращения и кредита, направленных на регулирование экономического роста, сдерживание инфляции, обеспечение занятости и выравнивание платежного баланса.

Денежно-кредитная политика служит одним из важнейших методов вмешательства государства в процесс воспроизводства.

Основная цель денежно-кредитной политики – стремление обеспечить устойчивые темпы роста национального производства, стабильные цены, высокий уровень занятости, сбалансированный бюджет государства.

Объект денежно-кредитной политики – соотношение спроса и предложения на денежном рынке.

Основной институт, реализующий денежно-кредитную политику, – Центральный банк.

Функции Центрального банка

– Является эмиссионным центром страны (только он имеет право выпускать в обращение деньги, банкноты).

– Регулирует экономику посредством проведения денежно-кредитной политики.

– Является банкиром правительства (он отдает всю прибыль, превышающую определенные нормы, казначейству и выступает посредником во всех платежах, поэтому занимает главное положение в банковской системе страны).

– Сосредоточивает у себя минимальные резервы коммерческих банков, что дает ему возможность контролировать их деятельность.

Для нормального функционирования экономики важно, чтобы денежно-кредитная система была стабильна.

Меры по стабилизации денежно-кредитной системы: совершенствование банковского законодательства; приведение в соответствие уровня минимальных банковских резервов и уровня ставки; развитие новых форм денежно-кредитных услуг и регулирование емкости кредитного рынка.

Образец задания

B6. Прочитайте приведенный ниже текст, в котором пропущен ряд слов. Выберите из предлагаемого списка слова, которые необходимо вставить на место пропусков.

«На фондовой ____________(1) обращаются две категории ценных бумаг: акции и ____________(2). Акция – ценная бумага, выпускаемая акционерным обществом без установленного срока обращения, удостоверяющая внесение ее владельцем доли в акционерный ____________(3) общества и позволяющая получать ____________(4) из прибыли общества. Цена, по которой продаются и покупаются акции, называется ____________(5) акции. Существенное влияние на него оказывает соотношение ____________(6) и предложения акций на рынке».

Слова в списке даны в именительном падеже, единственном числе. Выбирайте последовательно одно слово за другим, мысленно заполняя словами каждый пропуск. Обратите внимание на то, что в списке слов больше, чем вам потребуется для заполнения пропусков.

А) потребитель

Б) курс

В) сертификат

Г) дивиденд

Д) спрос

Е) чек

Ж) капитал

3) облигация

И) биржа

В данной ниже таблице указаны номера пропусков. Запишите под каждым номером букву, соответствующую выбранному вами слову. Получившуюся последовательность букв перенесите в бланк ответов.

Ответ: ИЗЖГБД.

Тема 12. Денежно-кредитная политика

2.9 (57.39%) 138 votes

Что такое денежно-кредитная политика и зачем она нужна?

Денежно-кредитная или монетарная политика — часть государственной экономической политики, направленная на повышение благосостояния граждан. Если объяснять технически, то это комплекс подходов, решений и инструментов центрального банка по контролю за денежным предложением в стране.

В зависимости от цели денежно-кредитной политики выделяют различные режимы ДКП. Многие страны сегодня применяют режим таргетирования инфляции — то есть определяют количественную цель по инфляции и прилагают все усилия для ее достижения. Ценовая стабильность достигается через обеспечение устойчивых темпов роста экономики (то есть сглаживание экономического цикла).

Мы каждый день сталкиваемся с результатами этой политики, когда совершаем покупки в магазинах, берем кредит или оформляем ипотеку. Ответственная денежно-кредитная политика несет огромную пользу для страны и общества.

Основной целью ДКП Банка России является ценовая стабильность. Инфляция должна быть предсказуемой и низкой, поскольку это важный элемент благоприятной среды для бизнеса и обычных потребителей.

Зачем нужна ценовая стабильность?

Во-первых, ценовая стабильность защищает доходы и сбережения всех экономических игроков, позволяя людям и бизнесу строить долгосрочные планы по расходованию средств.

Во-вторых, благодаря ценовой стабильности повышается доступность заемного финансирования для компаний. При отсутствии рисков резких колебаний цен снижается премия за риск, которая закладывается в процентные ставки, то есть фирмы могут занять более дешевые денежные средства. Таким образом, в экономике будет поддерживаться рост инвестиций со стороны частного сектора.

В-третьих, ценовая стабильность позволяет бизнесу проводить долгосрочное и инвестиционное планирование. Это неотъемлемое условие комфортного бизнес-климата. Если бизнес уверен в стабильности цен, то ему проще заключать долгосрочные контракты и составлять бизнес-планы. Устойчивое развитие предпринимательства — ключевое условие повышения потенциала экономики.

В-четвертых, стабильность цен в экономике приводит к увеличению доверия к национальной валюте. Недоверие к ней может возникать на фоне ее непрерывного обесценивания, которое выражается в сильном росте цен. Экономические агенты стараются перестраховываться от рисков, переводя свои активы в иностранную валюту.

Основные принципы денежно-кредитной политики

При режиме таргетирования инфляции валютный курс является плавающим. Курс формируется под влиянием спроса и предложения на валютном рынке, то есть определяется участниками рынка, а не устанавливается монетарными властями. Плавающий валютный курс предполагает, что Банк России не предпринимает попыток проведения интервенций на внутреннем валютном рынке для поддержания определенного курса национальной валюты. Однако регулятор может вмешиваться в процесс формирования курса, сглаживая резкие колебания, если возникает угроза для финансовой стабильности.

Основным инструментом денежно-кредитной политики Центрального банка является ключевая ставка. Изменения ключевой ставки влияют на динамику процентных ставок в экономике. Если Центральный банк снижает ключевую ставку, то населению и бизнесу становится выгоднее занимать деньги в банках, что увеличивает спрос и инфляцию в экономике. А если повышает, то наблюдается обратный эффект с замедлением краткосрочных темпов экономического роста. Однако действия монетарных властей не оказывают влияния на долгосрочный рост, так как он основывается на более фундаментальных факторах, которые находятся вне компетенций Центрального банка.

Банк России, как правило, принимает решение по ключевой ставке восемь раз в год. Решения принимаются в ходе встречи совета директоров. Любое решение сопровождается объяснением логики действий монетарных властей, а также дополняется сигналами о будущих планах. Коммуникация и передача сигналов от руководства Центрального банка экономическим агентам играет существенную роль, так как проводимая политика становится более предсказуемой и понятной в глазах наблюдателей. Например, примером передачи сигналов о будущих действиях Банка России являются брошки председателя ЦБ в лице Эльвиры Набиуллиной, которая надевает их во время пресс-конференций по итогам заседаний совета директоров регулятора.

Банк России придерживается информационной открытости в области денежно-кредитной политики, чтобы повысить понимание и доверие к проводимой денежно-кредитной политике и сформировать предсказуемую экономическую среду для всех участников экономических отношений. Понимание действий монетарных властей и доверие к ним повышают эффективность реализуемых мер и принимаемых решений.

Банк России принимает решения по денежно-кредитной политике на основе макроэкономического прогноза с учетом анализа широкого круга информации.

Для проведения денежно-кредитной политики в распоряжении Центрального банка есть и дополнительные инструменты. Ими могут выступать операции на открытом рынке, норма обязательного резервирования и интервенции на валютном рынке.

Операции на открытом рынке: тторговля ценными бумагами или деньгами подчиняется таким же законам, как и торговля любым другим товаром. Если желающих купить больше, то товар дорожает, потому что появляются те, кто готов платить больше. Покупая и продавая деньги или ценные бумаги в нужный момент, Банк России может поддержать цены на необходимом уровне. Покупая и продавая ОФЗ, Банк России контролирует количество свободных денег в экономике.

Норма обязательных резервов: любой банк действует на основании лицензии Банка России. Если эту лицензию отзовут, банк закроется, поэтому банкам приходится прислушиваться к Банку России. Одно из требований — обязательные резервы. Тут стоит на секунду отвлечься и посмотреть, как в целом работает коммерческий банк. Упрощенно говоря, собирая депозиты и деньги на картах людей, банк получает возможность выдать их в кредит и заработать на разнице в процентах

Как регулятор борется с ростом цен?

Рост цен происходит из-за различных причин.

Увеличение спроса: ценовая стабильность защищает доходы и сбережения всех экономических игроков, позволяя людям и бизнесу строить долгосрочные планы по расходованию средств. Без ценовой стабильности появляется угроза резкого и непредсказуемого обесценивания вкладов и активов. Особенно это важно для наиболее уязвимых слоев населения, которые обладают невысоким уровнем дохода. Ведь при росте инфляции более богатые могут перейти в случае необходимости на более дешевые товары, а вот уязвимые слои населения такой возможности не имеют. Поэтому высокая инфляция бьет прежде всего по ним.

Сокращения предложения: в данном случае в экономике образуется дефицит по причине сокращения объема предложения с не изменившимся уровнем спроса, что ускоряет рост цен. Ярким примером этого могут выступать неурожаи, ограничения на ввоз импортных товаров, действия монополистов на рынке и т. д.

Ослабления национальной валюты: если в экономике курс национальной валюты к иностранной ослабевает, то цены на импортные товары автоматически растут, что приводит к разгону инфляции.

Высокие инфляционные ожидания: Высокие инфляционные ожидания: когда экономические агенты ожидают быстрого роста цен в экономике, они изменяют свое потребительское поведение. Это может выражаться в том, что люди предпочтут купить товары сейчас, чем переплачивать за них в будущем. Компании начинают повышать цены на товары и услуги, чтобы покрыть свои расходы в ближайшей перспективе. Такое положение дел создает повышательный импульс для повышения инфляции и роста цен.

С помощью ключевой ставки и других инструментов денежно-кредитной политики Банк России может контролировать инфляцию. С этой целью проводится политика таргетирования инфляции вблизи 4%. Однако достижение таргета не является самоцелью, так как монетарные власти стараются избежать негативных последствий для экономики в целом.

Проиллюстрировать действия Банка России можно на следующем примере. Повышение ключевой ставки Центрального банка оказывает влияние на решение людей отложить свое потребление и направить больше денег на формирование сбережений. Тем самым спрос на товары уменьшается, и цены растут не так быстро. При понижении ключевой ставки наблюдается обратный эффект, когда увеличивается спрос на товары и растет уровень цен в экономике.

Изучение сущности денежно-кредитной политики, исходя из ее содержания, предполагает рассмотрение смыслообразующих понятий – «деньги» и «кредит».

Одним из важных факторов, который оказывает воздействие на состояние всей экономики, является предложение денег.

Деньги – это особый товар, выполняющий роль всеобщего эквивалента при обмене товаров.

Существуют две концепции происхождения денег.

Вся история возникновения денег служит обоснованием эволюционной концепции. Современная же практика подтверждает рационалистическую концепцию денег.

Постепенно роль всеобщего эквивалента закрепилась за золотом, чему способствовали его свойства.

Сущность денег раскрывается через их функции. Функции денег

Современные западные экономисты, как правило, выделяют три функции денег: меру стоимости, средство обращения и средство накопления. По их мнению, функции средства обращения и средства платежа – одно и то же. Мировые деньги не выделяются в отдельную функцию, так как на мировом рынке деньги могут выполнять любую функцию.

На основе функций денег сформулирован закон денежного обращения, устанавливающий зависимость количества денег в обращении от суммы цен товаров, проданных за наличные и в кредит, взаимополагающих-ся платежей и скорости обращения денег. Сегодня это количество определяется по формуле:

…

M = (P × Q) / V

где М — находящаяся в обращении денежная масса (количество денег); P – средний уровень цен; Q — реальный объем валового национального продукта (ВНП); V – средняя скорость обращения одной денежной единицы.

Бумажные деньги – это денежные знаки, не имеющие стоимости и заменяющие полноценные золотые деньги в функции средства обращения.

Монета – это слиток металла особой формы и пробы.

Кредитные деньги – это долговые обязательства, появление которых связано с развитием кредитных отношений.

Чек – письменное распоряжение лица, имеющего текущий счет, о выплате банком денежной суммы или ее перечислении на другой счет.

Вексель – письменное долговое обязательство, в котором указана величина денежной суммы и сроки ее уплаты должником. Он находится в обороте в качестве денег.

Банкноты – банковские билеты – денежные знаки, выпускаемые в обращение центральными эмиссионными банками. От бумажных денег отличаются тем, что: имеют двойное обеспечение – кредитное (коммерческим векселем) и металлическое (золотым запасом банка); выпускаются не государством, а центральным эмиссионным банком; выполняют функцию средства платежа.

Происходит замена банкнот, векселей, чеков кредитными карточками , которые осуществляют функцию денег как средства платежа.

Электронные деньги – это система безналичных расчетов, производимых посредством использования электронной техники, охватывающая банки, предприятия розничной торговли, бытовых услуг и т. д. Появились смарт-карточки, которые представляют собой электронную чековую книжку.

С возникновением и распространением бумажных, кредитных и электронных денег все более остро встает проблема инфляции.

Инфляция (от лат. inflatio – вздутие) – обесценивание бумажных денег, проявляющееся в форме роста цен на товары и услуги, не обеспеченное повышением их качества.

Различают два типа инфляции: инфляцию инфляцию предложения.

В реальности сложно разделить два типа инфляции, но если во втором случае заложен механизм самоизлечения, поскольку снижение предложения ведет к сокращению производства и занятости, т. е. к спаду и дальнейшему сокращению расходов и постепенному выползанию из кризиса, то в случае с инфляцией спроса необходимо вмешательство государства.

Виды инфляции

Последствия инфляции

Для сферы производства:

– снижение занятости, расстройство всей системы регулирования экономики;

– обесценение всего фонда накопления;

– обесценение кредитов;

– стимулирование с помощью высоких процентных ставок не производства, а спекуляции.

При распределении доходов:

– перераспределение доходов за счет увеличения доходов тех, кто выплачивает задолженности по фиксированным процентам, и снижения доходов их кредиторов (правительства, накопившие значительный государственный долг, нередко проводят политику кратковременного стимулирования инфляции, которая способствует обесценению задолженности);

– отрицательное воздействие на население с фиксированными доходами, которые обесцениваются;

– обесценение доходов населения, что приводит к сокращению текущего потребления;

– определение реального дохода уже не по количеству денег, которые человек получает в качестве дохода, а по количеству товаров и услуг, которые он может купить;

– снижение покупательной способности денежной единицы.

Для экономических отношений:

– владельцы предприятий не знают, какую цену ставить на свою продукцию;

– потребители не знают, какая цена является оправданной и какую продукцию выгоднее покупать в первую очередь;

– поставщики сырья предпочитают получать реальные товары, а не быстро обесценивающиеся деньги, начинает процветать бартер;

– кредиторы избегают давать в долг.

Для денежной массы:

– деньги теряют свою ценность и перестают выполнять функции меры стоимости и средства обращения, что ведет к финансовому краху.

Между тем, умеренная инфляция полезна для экономики, так как рост денежной массы стимулирует деловую активность, способствует экономическому росту, ускоряет процесс инвестирования.

В экономической политике, направленной против инфляции, различают два подхода: один предусматривает приспособление к инфляции, другой – ее ликвидацию антиинфляционными мерами.

Если указанные меры не помогают, то тогда государство будет вынуждено проводить денежную реформу.

Денежная реформа —это полное или частичное изменение денежной системы страны. Данные изменения могут осуществляться государством несколькими методами.

Методы денежной реформы

Основными субъектами экономических отношений на денежном рынке являются банки.

Банк (от ит. banco – скамья) – это финансовая организация, сосредоточившая временно свободные денежные средства предприятий и граждан с целью последующего их предоставления в долг или в кредит за определенную плату.

Функции банка

• Прием и хранение депозитов (денег или ценных бумаг, вносимых в банк) вкладчиков.

• Выдача средств со счетов и выполнение расчетов между клиентами.

• Размещение собранных денежных средств путем выдачи ссуд или предоставления кредитов.

• Покупка и продажа ценных бумаг, валюты.

• Регулирование денежного обращения в стране, включая выпуск (эмиссию) новых денег (функция только Центрального банка).

В современном мире самой распространенной формой банковского предпринимательства является коммерческий банк.

Коммерческие банки делятся на следующие виды.

Банковские операции делятся на активные, пассивные и банковские услуги.

Доход банка образуется как разница между процентом займа и процентом вклада. К этому доходу может прибавляться прибыль от инвестиций, биржевых операций, а также комиссионные вознаграждения.

В современных условиях банки являются основой кредитных отношений.

Логика производства такова, что деньги постоянно должны находиться в обороте. При этом у одних фирм в какой-то момент денежные средства временно высвобождаются, а в это же время другие фирмы испытывают потребность в деньгах, которых не имеют. Это противоречие разрешается с помощью кредита.

Кредит (лат. credit – он верит) – это ссуда в денежной или товарной форме, предоставляемая кредитором заемщику на условиях возвратности, чаще всего с выплатой заемщиком процента за пользование кредитом.

Кредит выполняет следующие функции.

В зависимости от способа кредитования, а также пространственно-временных характеристик процесса кредитования кредит классифицируют по разнообразным формам.

Формы кредита:

По способу кредитования:

1) Натуральный кредит .

Объектами кредита могут быть инвестиционные товары, потребительские товары, сырье, ресурсы, предметы производственного потребления.

2) Денежный кредит .

Объектами кредита выступают денежные покупательные средства, денежный капитал, акции, векселя, облигации и другие долговые обязательства.

По сроку кредитования:

1) Краткосрочный кредит.

Ссуда выдается на срок до 1 года.

2) Среднесрочный кредит .

Ссуда выдается на срок от 2 до 5 лет.

3) Долгосрочный кредит .

Ссуда выдается на срок от 6 до 10 лет.

4) Долгосрочный специальный кредит .

Ссуда выдается на срок от 20 до 40 лет.

По характеру кредитования:

1) Ипотечный кредит .

Предоставляется в форме ипотеки, т. е. денежной ссуды, выдаваемой банками частным лицам под залог недвижимости (земли, построек, сооружений).

2) Потребительский кредит .

Предоставляется частным лицам на определенный срок (от 1 года до 3 лет) под определенный, чаще всего высокий, процент (до 30 %).

3) Коммерческий кредит.

Предоставляется одними хозяйственными субъектами (фирмами, организациями и т. д.) другим в виде продажи товаров с отсрочкой платежа. Это – кредит товарами.

4) Банковский кредит .

Предоставляется кредитно-финансовыми учреждениями (банками, фондами и т. д.) любым хозяйствующим субъектам (фирмам, частным предпринимателям и т. д.) в виде денежных ссуд.

5) Государственный кредит .

Предоставляется государством населению и частному бизнесу в виде ссуды.

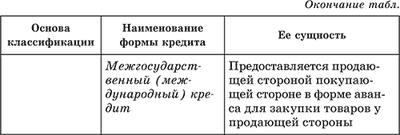

6) Межгосударственный(международный) кредит.

Предоставляется продающей стороной покупающей стороне в форме аванса для закупки товаров у продающей стороны.

Денежное обращение – это непрерывное движение денег, выполняющих функции средства обращения и средства платежа.

Движение денег в экономике осуществляется в трех формах.

Финансовый рынок – это обычный рынок, на котором закон спроса и предложения определяет цену финансовым активам.

Особенность финансового рынка заключается в том, что ценой денег является ставка процента. Она зависит от спроса на деньги и предложения на финансовом рынке. Если предложения денег не хватает для покрытия спроса, за деньги продают ценные бумаги.

В действительности ставка процента зависит не только от спроса и предложения на денежном рынке. Изменение ставки процента связано с риском; на ставку процента влияют сроки инвестиций, размер ссужаемых денег, налогообложение, политика государства.

Финансовый рынок представляет собой синтез двух рынков: рынка банковских ссудных ресурсов и рынка ценных бумаг.

Ценная бумага – это документ, составленный по установленной форме и при наличии обязательных рек – визитов, удостоверяющий имущественные права, осуществление или передача которых возможны только при предъявлении этого документа.

На фондовом рынке продаются акции, облигации и производные от них ценные бумаги (контракты, фьючерсы (от англ. futures – срочные контракты) и др.).

Обычно операции с ценными бумагами проводятся на фондовой бирже.

Фондовая биржа – это организованный рынок, на котором осуществляются сделки с ценными бумагами и иными финансовыми инструментами и деятельность которого контролируется государством.

Функции фондовой биржи

– Мобилизация средств для долгосрочных инвестиций в экономику и финансирования государственных программ.

– Осуществление купли-продажи акций, облигаций акционерных компаний, облигаций государственных займов и других ценных бумаг.

– Установление в ходе торгов курса ценных бумаг, обращающихся на бирже.

– Распространение информации о котировках ценных бумаг и о состоянии на финансовом рынке в целом.

Денежно-кредитная политика – это совокупность мероприятий в области денежного обращения и кредита, направленных на регулирование экономического роста, сдерживание инфляции, обеспечение занятости и выравнивание платежного баланса.

Денежно-кредитная политика служит одним из важнейших методов вмешательства государства в процесс воспроизводства.

Основная цель денежно-кредитной политики— стремление обеспечить устойчивые темпы роста национального производства, стабильные цены, высокий уровень занятости, сбалансированный бюджет государства.

Объект денежно-кредитной политики— соотношение спроса и предложения на денежном рынке.

Основной институт, реализующий денежно-кредитную политику, – Центральный банк.

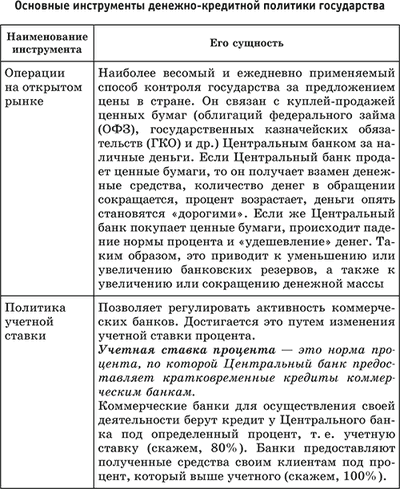

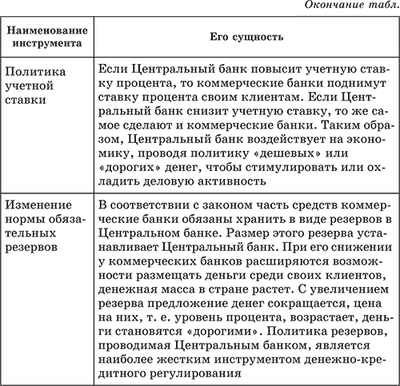

Основные инструменты денежно-кредитной политики государства

Операции на открытом рынке

Наиболее весомый и ежедневно применяемый способ контроля государства за предложением цены в стране. Он связан с куплей-продажей ценных бумаг (облигаций федерального займа (ОФЗ), государственных казначейских обязательств (ГКО) и др.) Центральным банком за наличные деньги. Если Центральный банк продает ценные бумаги, то он получает взамен денежные средства, количество денег в обращении сокращается, процент возрастает, деньги опять становятся «дорогими». Если же Центральный банк покупает ценные бумаги, происходит падение нормы процента и «удешевление» денег. Таким образом, это приводит к уменьшению или увеличению банковских резервов, а также к увеличению или сокращению денежной массы.

Политика учетной ставки Позволяет регулировать активность коммерческих банков. Достигается это путем изменения учетной ставки процента. Учетная ставка процента – это норма процента, по которой Центральный банк предоставляет кратковременные кредиты коммерческим банкам. Коммерческие банки для осуществления своей деятельности берут кредит у Центрального банка под определенный процент, т. е. учетную ставку (скажем, 80 %). Банки предоставляют полученные средства своим клиентам под процент, который выше учетного (скажем, 100 %). Если Центральный банк повысит учетную ставку процента, то коммерческие банки поднимут ставку процента своим клиентам. Если Центральный банк снизит учетную ставку, то же самое сделают и коммерческие банки. Таким образом, Центральный банк воздействует на экономику, проводя политику «дешевых» или «дорогих» денег, чтобы стимулировать или охладить деловую активность.

Изменение нормы обязательных резервов В соответствии с законом часть средств коммерческие банки обязаны хранить в виде резервов в Центральном банке. Размер этого резерва устанавливает Центральный банк. При его снижении у коммерческих банков расширяются возможности размещать деньги среди своих клиентов, денежная масса в стране растет. С увеличением резерва предложение денег сокращается, цена на них, т. е. уровень процента, возрастает, деньги становятся «дорогими». Политика резервов, проводимая Центральным банком, является наиболее жестким инструментом денежно-кредитного регулирования.

Для нормального функционирования экономики важно, чтобы денежно-кредитная система была стабильна.

Денежно-кредитная политика

Денежно-кредитная политика — комплекс мер, направленный на регулирование и контроль за количеством денег в экономике. Для достижения своих целей государство может использовать различные денежно-кредитные инструменты:

- параметры денежной массы;

- уровни процентов;

- сроки кредитов;

- нормы резервов;

- ставки рефинансирования.

Контроль и регулирование количества денег в экономике осуществляется различными институтами: Министерство финансов, казначейство, Центральный банк РФ и так далее.

Денежно-кредитная политика России

Конечная цель, которую преследует денежно-кредитная политика России, формулируется в соответствии с целями макроэкономической политики, принятыми на текущий год.