Банк России утвердил в новой редакции базовый стандарт защиты прав и интересов клиентов брокеров, который устанавливает порядок тестирования неквалифицированных инвесторов перед сделками со сложными финансовыми инструментами. Вопросы тестов призваны помочь людям оценить свои знания и принимаемые на себя риски.

Правила тестирования разработаны с участием саморегулируемых организаций НАУФОР и НФА и согласованы Комитетом по стандартам по брокерской деятельности при Банке России.

Тестирование разделено на два блока. Первый — «Самооценка» — включает три вопроса, направленных на определение опыта инвестора и источника его знаний. Ответы на эти вопросы не влияют на результаты тестирования, но помогут инвестору лучше оценить свою готовность к совершению сделок.

Второй блок — «Знание» — состоит из четырех вопросов об особенностях и рисках инструментов, входящих в одну из групп, для которых закон предусматривает обязательное тестирование:

1) маржинальные необеспеченные сделки;

2) производные финансовые инструменты;

3) договоры репо;

4) структурные облигации;

5) паи закрытых паевых инвестиционных фондов;

6) облигации российских эмитентов без кредитного рейтинга или с рейтингом ниже уровня, установленного Банком России;

7) облигации российских «дочек» иностранных эмитентов без кредитного рейтинга или с рейтингом ниже уровня, установленного Банком России;

9) акции, не включенные в котировальные списки;

10) иностранные акции, не входящие в индексы из утвержденного Банком России перечня;

11) иностранные ETF, включая спонсируемые ETF, доходность по которым определяется индексом, не входящим в установленный Банком России перечень.

Обязательным тестирование станет с 1 октября 2021 года (при покупке облигаций со структурным доходом — с 1 сентября); по иностранным неспонсируемым ETF — с 1 апреля 2022 года, когда они будут допущены на российский рынок.

Тестирование не потребуется, если до 1 октября 2021 года клиент заключил хотя бы один соответствующий договор или совершил хотя бы одну такую же сделку (с учетом требований закона до начала тестирования покупка сложных финансовых инструментов возможна при условии, что у неквалифицированного инвестора были аналогичные сделки до 1 января 2020 года). Подразумевается, что инвестор с таким опытом обладает необходимыми знаниями и может принимать на себя высокие риски — конечно, при его желании.

«У одного брокера тестирование придется пройти один раз при совершении первой сделки с конкретным классом финансовых инструментов, если иное не предусмотрено договором, — отмечает руководитель Службы по защите прав потребителей и обеспечению доступности финансовых услуг Банка России Михаил Мамута. — В первый раз стоит потратить на это полчаса, чтобы потом не испытывать разочарования от результатов инвестирования и возможных финансовых потерь. Если инвестор не прошел тест, то для него это повод задуматься, стоит ли приобретать инструмент, риски которого ему пока непонятны, или лучше сначала получить необходимые знания и опыт с более простыми финансовыми продуктами. При этом у клиента даже с отрицательным результатом тестирования, безусловно, остается возможность воспользоваться „правом на последнее слово“. Оно позволяет купить любой инструмент, но под специальное уведомление о принятии на себя рисков и их последствий и на сумму не более 100 тыс. рублей за одну сделку (или же не больше стоимости одного лота ценных бумаг или одной ценной бумаги, если она превышает 100 тыс. рублей). Этот механизм поможет начинающему инвестору ограничить сумму возможных потерь, возникающих из-за непонимания рисков».

Тестирование проводится бесплатно. Ограничений на пересдачу тестов не предусмотрено.

Фото на превью: Leenvdb / Shutterstock / Fotodom

Что случилось. C 1 октября 2021 года инвесторы, которые планируют впервые использовать некоторые финансовые инструменты, должны будут сначала пройти короткое тестирование. Оно подтверждает, что инвестор адекватно оценивает риск конкретного финансового инструмента и осознает свою ответственность.

Это тестирование относится только к неквалифицированным инвесторам — оно не отменяет статус квалифицированного и не меняет требования, которые нужно соблюдать, чтобы такой статус получить. Просто инструменты, которые раньше были доступны неквалифицированным инвесторам, теперь станут чуть недоступнее — а то, что было только для квалов, остается только для квалов.

Методику тестирования разработал Банк России, а проводить его будут сами брокеры — и у каждого брокера тест придется проходить заново. Они уже начали добавлять тесты в свои приложения, а с 1 октября это будет обязательно.

Но обо всем по порядку.

Для каких инструментов и сделок нужно пройти тестирование

В п. 6.1 базового стандарта Банк России выделил список финансовых инструментов и сделок, для доступа к которым неквалифицированные инвесторы должны пройти тестирование.

Иностранные акции, не входящие в индексы из перечня Банка России. В перечне есть S&P 500, Dow Jones, NASDAQ-100 и еще 39 индексов со всего мира, включая индекс Мосбиржи. Список доступных без тестирования акций остается широким, но те же Virgin Galactic или TAL Education теперь просто так не продадут: их нет ни в одном из индексов перечня.

Акции, не включенные в котировальные списки, то есть из третьего уровня листинга Мосбиржи. Например, к третьему уровню относятся акции «Нижнекамскнефтехима», «Центрального телеграфа» и ГК «Самолет».

Иностранные ETF на индексы, не входящие в перечень Банка России. Опять же речь только о ETF, не включенных в котировальные списки Мосбиржи. Все фонды FinEx и фонд RUSB от ITI Funds можно будет купить без тестирования, потому что они в первом или втором уровне листинга. А вот фонд RUSE от ITI Funds — в третьем уровне листинга, так что купить его без тестирования не получится.

Облигации российских компаний и российских «дочек» иностранных компаний с рейтингом ниже установленного Банком России. Для российских облигаций это рейтинг ниже ruBBB+ по версии «Эксперт РА» или BBB+(RU) по версии АКРА.

Необеспеченные сделки — то есть маржинальная торговля — с плечом, когда кроме своих денег инвестор использует деньги брокера.

Производные финансовые инструменты, например опционы и фьючерсы.

Договоры репо. Простыми словами — это договор, по которому инвестор отдает ценные бумаги в залог, чтобы получить деньги, а в дальнейшем выкупить бумаги обратно по заранее оговоренной цене.

Структурные облигации и облигации со структурным доходом — комплексные продукты в виде облигаций, доходность которых зависит от внешних факторов, например от будущей цены определенного актива. У облигаций со структурным доходом должен быть кредитный рейтинг не ниже установленного Банком России.

Паи закрытых ПИФов — фондов, в которых управляющая компания не обязана выкупать паи.

Как выглядит тест

Для каждого из инструментов, перечисленных выше, нужно сдавать отдельный тест — один раз для сделок каждого типа. Решили купить Virgin Galactic → прошли тест по иностранным акциям → можете покупать все иностранные акции, доступные неквалам.

Тест можно пройти онлайн — в приложении или личном кабинете брокера. Это бесплатно. Если вы обслуживаетесь у нескольких брокеров, проходить тестирование нужно будет у каждого.

Тест разделен на два блока: «Самооценка» и «Знания». В блоке про самооценку зададут общие вопросы: есть ли у вас знания о финансовом инструменте, совершали ли вы раньше сделки с этим инструментом и как долго, сколько сделок заключили. Ответы в этом блоке не влияют на доступ к инструменту.

В блоке «Знания» зададут вопросы про сам финансовый инструмент и принцип его работы. Например, спрашивают, как устроен механизм работы ETF, как считается налогооблагаемый доход в России по валютным инструментам. Список вопросов по каждому инструменту есть в приложениях к базовому стандарту, разработанному Банком России.

У каждого вопроса в тесте четыре варианта ответа. Чтобы пройти тест, нужно правильно ответить на все четыре вопроса из блока «Знания». Если инвестор не сдал тест, он может его тут же пересдать — количество попыток неограниченно.

Можно ли обойтись без теста

Если до 1 октября 2021 года инвестор уже совершал сделки с конкретными финансовыми инструментами, проходить тестирование по ним ему не придется.

Если инвестор ранее не пользовался этими финансовыми инструментами и завалил тест, брокер имеет право провести его сделку, но с уведомлением о принятии инвестором рисков. Максимальная сумма сделки в этом случае составит 100 000 Р. Или один лот, если стоимость такого лота или ценной бумаги превышает 100 000 Р.

Если у вас есть статус квалифицированного инвестора, тест не нужен: таким инвесторам доступны все инструменты.

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Финансы ,

14 авг 2020, 13:16

0

ЦБ представил варианты тестов для розничных инвесторов на бирже

Физические лица перед проведением сложных сделок на фондовом рынке будут проходить тесты на знание рисков. Не сдавшие такой экзамен клиенты брокеров в дальнейшем задумаются, стоит ли проводить подобные сделки, надеются в ЦБ

ЦБ впервые представил варианты тестов для розничных неквалифицированных инвесторов, которые те должны будут успешно пройти, чтобы получить доступ к сложным инструментам на фондовом рынке. Задания будут состоять из двух блоков и семи-восьми вопросов, рассказал руководитель службы по защите прав потребителей и обеспечению доступности финансовых услуг Банка России Михаил Мамута.

Тестирование инвесторов — новый механизм на российском финансовом рынке, призванный защитить неквалифицированных участников торгов от рисков. Проходить тесты физические лица начнут с 1 апреля 2022 года, когда вступит в силу законопроект о категоризации инвесторов.

Как будет устроено тестирование

В стандартном тесте два блока вопросов: первый посвящен оценке опыта инвестора, второй — оценке знания конкретного инструмента. «[Второй блок] это что-то похожее на мини-ЕГЭ, но это ЕГЭ, который состоит из трех-пяти вопросов, где ты выбираешь один правильный вариант ответа», — сообщил Мамута на конференции Национальной ассоциации участников фондового рынка (НАУФОР). Вопросы готовили НАУФОР вместе с Национальной финансовой ассоциацией (НФА).

В тесте на проведение маржинальных сделок, например, будет блок «Самооценка», который содержит вопросы, откуда инвестор получил знания о таких сделках и сколько их лично провел. Второй блок вопросов связан непосредственно с финансовым инструментом, в демонстрационном варианте содержались следующие вопросы:

- Маржинальная торговля — это… (правильный ответ: торговля с использованием заемных средств брокеров).

- Может ли взиматься плата за использование средств, предоставленных брокером? (Может, если это предусмотрено договором с брокером.).

- Если вы при инвестировании используете маржинальные сделки, размер возможных убытков, как правило… (больше, чем при торговле только на собственные средства).

- Может ли брокер принудительно закрыть позицию клиента при наличии ранее заключенных маржинальных необеспеченных сделок? (Да, если обеспечения по маржинальной позиции недостаточно.).

«Отвечая на эти вопросы, человек, по сути, проверяет сам себя. Он начинает, наверное, осознавать, о чем идет речь, он начинает осознавать уровень своего понимания особенностей маржинальной торговли», — пояснил Мамута. Если желающий совершить такую сделку не сдаст тест, то начнет задумываться, действительно ли хочет совершить ее, добавил он.

Тестирование будет необходимо, только чтобы получить доступ к наиболее сложным финансовым инструментам — иностранным бумагам за пределами наиболее популярных индексов, производным финансовым и структурным инструментам. Если инвестор сдаст тест по определенному финансовому инструменту, проходить его больше не придется. Если нет — у него будет право «последнего слова», позволяющее вложить до 100 тыс. руб. в сложный инструмент. Без тестов будут доступны российские акции из котировальных списков бирж (наиболее ликвидные), простые облигации российских эмитентов, ОФЗ, паи открытых и интервальных биржевых ПИФов, иностранные акции из индексов NASDAQ-100, S&P 500 и Dow, британский FTSE и другие.

Чтобы стать квалифицированным инвестором, нужно либо владеть активами более чем на 6 млн руб., либо иметь экономическое образование, либо совершить в течение года сделки с ценными бумагами более чем на 6 млн руб. Инвесторы, которые уже считаются квалифицированными, сохранят свой статус.

Мамута также отметил, что это не финальные тесты: ЦБ предложил НАУФОР, НФА и Мосбирже провести их предварительное обсуждение с фокус-группами, «чтобы понять, как люди будут относиться к вопросам».

Содержание статьи

Показать

Скрыть

Самый дешевый способ вложиться в мировые рынки — теперь и в России. Тест будет интересен тем, кто планирует инвестировать в ETF, которые станут доступны с 1 апреля 2022 года.

В предыдущих сериях мы разбирали тесты на темы опционов, фьючерсов и других производных, высокодоходных (мусорных) облигаций, маржинальной торговли, РЕПО, иностранных акций вне индексов, еврооблигации, структурные облигации, акции, не включенные в котировальные списки, облигации со структурным доходом и ЗПИФы.

Начать инвестировать

Какие ETF станут доступны?

Биржевые фонды (ETF) — наиболее технологичные и недорогие инструменты для инвесторов. Они настолько популярны, что объем сделок с ними приближается к объему торгов обычными акциями. Изначально иностранные ETF создавались как готовые портфели для клиентов-физлиц, но сегодня в них вкладывают даже хедж-фонды и пенсионные фонды. Это говорит об уровне надежности и доходности этих инструментов.

ETF (от англ. exchange-traded funds) — торгуемый на бирже фонд. От традиционных паевых фондов (ПИФ) они отличаются тем, что их паи можно купить и продать на бирже в любой момент, как обычную акцию. Кроме того, у ETF более высокая степень контроля со стороны независимых инстанций и жесткое следование выбранной стратегии и базовому активу. Чаще всего ETF повторяют биржевой индекс или стоимость базового товара, например золота.

Лидер по количеству ETF в мире — США, там существует более 2 000 таких фондов. Там же они в основном и обращаются. Следом идет Европа, у которой есть более 1 800 собственных ETF.

В России на СПБ Бирже и Мосбирже торгуются аналоги зарубежных фондов: БПИФы (созданы по российскому праву) и российские ETF (фактически это импортные фонды из Ирландии, созданные эксклюзивно для отечественных инвесторов). В сумме тех и других около 130 штук.

Зарубежные ETF пока у нас не торгуются, но с 1 апреля 2022 года вступает в силу новый закон, который позволяет российским биржам и брокерам продавать такие фонды клиентам. Инвесторы, которые пройдут данный тест, получат доступ к настоящим американским exchange-traded funds. Вернее, к тем из них, которые можно будет купить на СПБ и Мосбирже.

Ответы к тесту для неквалифицированных инвесторов с пояснениями

Экзамен составлен по аналогии с предыдущими темами: три вопроса про личный опыт (не оцениваются) и четыре — на знания (нужно правильно ответить на все). Неправильные варианты могут немного отличаться. Правильный ответ — один. Разберем все ответы, чтобы лучше разобраться в теме.

Вопрос 1. Выберите правильное утверждение в отношении паев ETF на индекс акций:

1 вариант — Владелец ETF имеет право на часть имущества и прибыли компании, входящей в индекс.

Пояснение. Неверно. Владелец паев (акций) ETF имеет долю в данном фонде и потому действительно имеет право на часть его имущества. Это важно, например, когда ETF расформировывают, что иногда бывает. В этом случае его активы распродают, а деньги возвращают пайщикам (акционерам), выкупая у них акции фонда.

Однако права на долю прибыли компании не гарантированы никому: ни обычному держателю акций, ни крупному фонду, ни инвестору, который владеет акциями опосредованно через ETF. Поэтому в сумме ответ не верен.

2 вариант — паи ETF на индекс акций выпускаются и погашаются только несколько раз за время существования ETF-провайдера.

Пояснение. Неверно. Паи ETF ежесекундно (в часы работы бирж) торгуются на рынке, поэтому число пайщиков и стоимость активов меняется в режиме реального времени. Чтобы сохранялась правильная пропорция между вложенными в фонд средствами и долями каждого отдельного пайщика, ETF постоянно создает либо гасит часть своих собственных акций.

3 вариант — Вложения в ETF на индекс акций связаны с большим рыночным риском по сравнению с вложениями в отдельные акции.

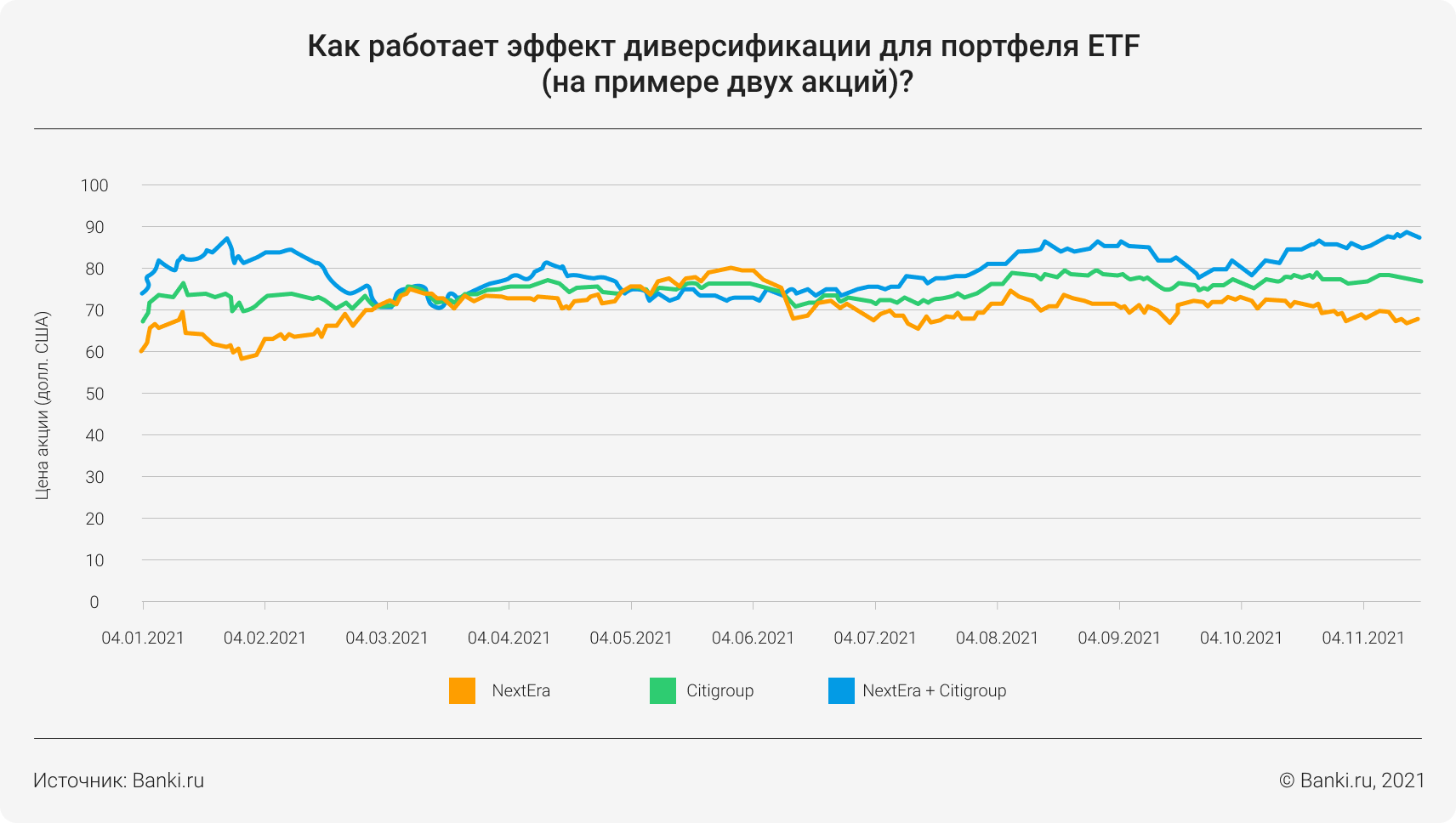

Пояснение. Неверно. ETF на индекс акций представляет собой целый портфель из акций, и потому он слабее колеблется в цене, чем каждая отдельная из ценных бумаг, входящих в него. Поэтому в базовом сценарии (если не брать рискованные разновидности фондов) держать ETF на индекс акций более безопасно, чем любую отдельно взятую акцию.

4 вариант — Благодаря диверсификации вложений инвестиции в ETF на индекс акций при прочих равных условиях, как правило, связаны с меньшим уровнем инвестиционного риска по сравнению с вложениями в обыкновенные акции иностранных компаний-эмитентов.

Пояснение. Верно. Эффект диверсификации возникает, когда разные акции в портфеле гасят встречные колебания друг друга: когда одни дешевеют, другие чаще всего дорожают, и наоборот. В итоге индекс, а с ним и ETF, который составлен по его подобию, несет меньше риска на просадках рынка. Но это, к слову, работает и в обратную сторону: ETF усредняет и уменьшает рост, отставая от самых быстрых акций, которые он в себя включает.

Вопрос 2. Как устроен механизм формирования цены ETF?

1 вариант — определяется управляющим фонда и не зависит от стоимости компонентов (активов), составляющих фонд.

Пояснение. Неверно. Цена акций ETF — это стоимость одной стандартной доли в фонде, который, в свою очередь, имеет конкретную рыночную стоимость, равную сумме стоимостей всех входящих в него компонентов (акций или облигаций). Поэтому у ETF, как правило, нет управляющих. Они создаются на основе индексов и автоматически за ними следуют, докупая и продавая ценные бумаги согласно заранее установленному правилу.

2 вариант — формируется исключительно под воздействием спроса и предложения на акции/паи ETF.

Пояснение. Неверно. Спрос на фонд может расти и падать, что вызывает приток или отток клиентских денег, но вслед за этим ETF либо докупает (на росте спроса), либо продает (на его падении) нужное число ценных бумаг, входящих в структуру фонда. Поэтому стоимость каждой отдельной акции не зависит от спроса на данный фонд.

Если фонд крупный, то он может своими покупками и продажами вызывать рост или падение акций, которые в него входят. Но даже в этом случае стоимость паев фонда остается обеспеченной конкретными активами — акциями, которые он автоматически скупает или продает под воздействием массы инвесторов.

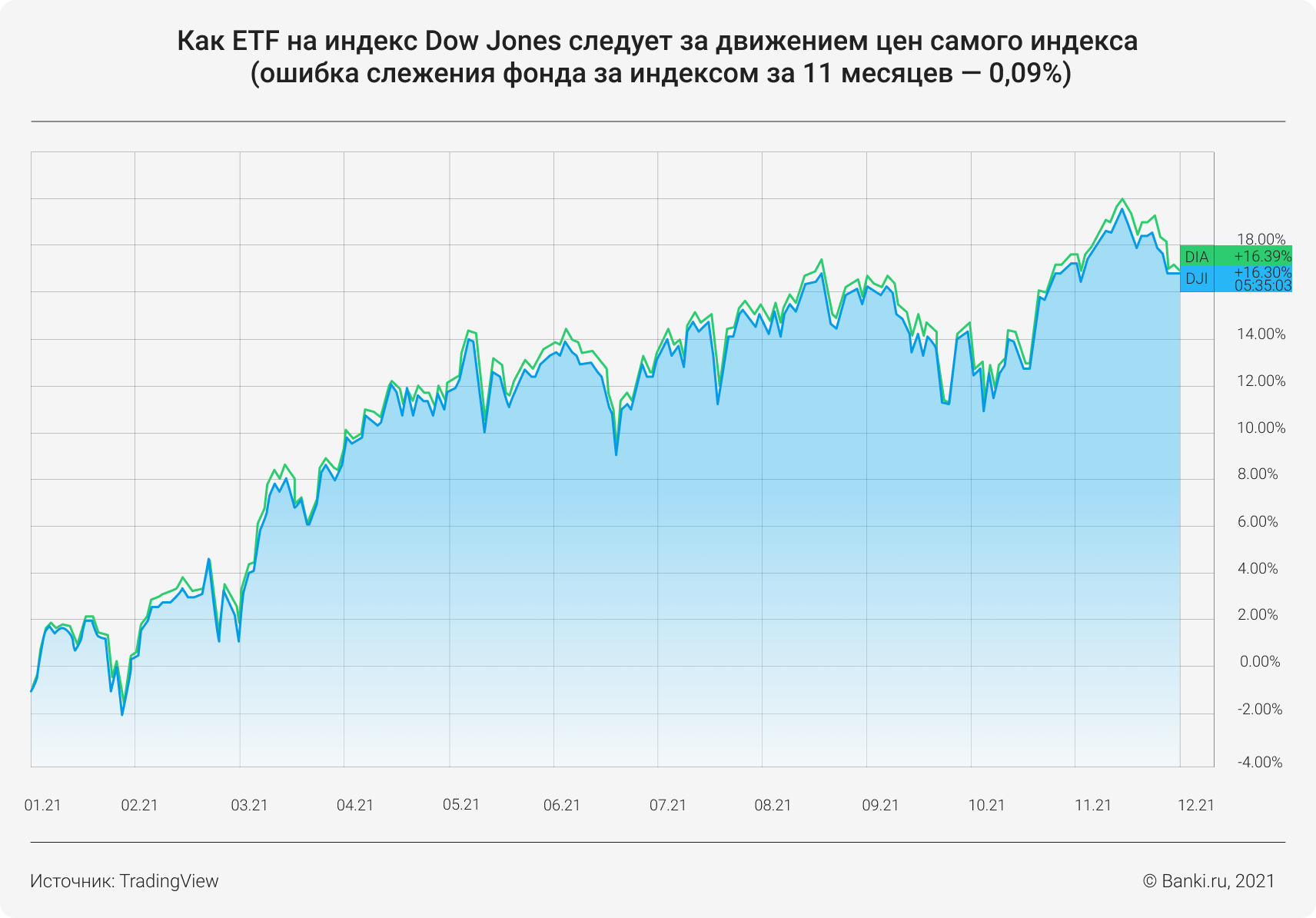

3 вариант — цена может содержать существенную систематическую премию или дисконт по сравнению с ценой, рассчитываемой в соответствии с личным законом фонда.

Пояснение. Неверно. Механизм работы ETF предполагает строгое следование индексу, который представляет собой готовый портфель, созданный по определенному правилу. Погрешность есть всегда, но обычно она составляет десятые доли процента. Фонды, не способные следовать за индексом (с большой систематической ошибкой), как правило, быстро расформировывают.

4 вариант — формируется не на биржевом рынке паев ETF, а на рынке, где обращаются базовые активы, составляющие ETF. Если цена паев фонда окажется выше, чем стоимость его портфеля, приходящаяся на один пай ETF, то авторизованный участник фонда, действуя исключительно в своих интересах за счет операций на первичном и вторичном рынке, вернет цену к справедливому уровню.

Пояснение. Верно. В этом длинном определении описан базовый механизм работы ETF. Такие фонды скупают базовые активы (акции или облигации) на бирже оптом (крупными блоками) и переупаковывают их в собственные акции, которые мгновенно запускают на торги.

Чтобы между стоимостью паев и лежащих в их основе активов сохранялась заданная пропорция, на бирже постоянно присутствуют так называемые маркетмейкеры (дилеры). Они зарабатывают на малейшей разнице между паями и тем, что находится в их основе (акциями, облигациями, базовым товаром), что приводит к постоянному выравниванию цен на ETF и на акции, за которыми они следуют.

Вопрос 3. Что из перечисленного не является риском, связанным с вложениями российских инвесторов в паи ETF?

1 вариант — риск неожиданного изменения иностранным государством законодательства, регулирующего обращение ETF, в неблагоприятную для вас сторону.

Пояснение. Неверно (то есть такой риск существует). Пока рынок ETF развивается без серьезных ограничений, однако в США регулярно поднимают вопрос о системных рисках, которые несут в себе биржевые фонды, автоматически скупая и продавая большие объемы акций. Не исключено, что в будущем будут введены ограничения, в том числе для иностранных держателей паев.

2 вариант — риск обложения доходов, выплачиваемых по ETF (в случае выплаты таких доходов) не только в России, но и в иностранном государстве.

Пояснение. Неверно (то есть такой риск существует). Это даже не риск, а реальный факт. ETF часто выплачивают дивиденды, которые они аккумулируют с акций или облигаций, входящих в купленный ими индекс. Инвестор обязан по ним платить налог не только в России. Часть суммы будет удержана в США еще до распределения дохода между пайщиками — аналогично тому, как удерживают налог с иностранных акций.

3 вариант — риск, связанный с необходимостью защищать свои нарушенные права в иностранном суде по процедурам, установленным иностранным законодательством.

Пояснение. Неверно (то есть такой риск существует). Конфликты между пайщиками и фондами возникают редко, тем не менее стоит учитывать, что все иностранные ETF, которые сегодня торгуются на внебиржевом рынке России и которые с 2022 года могут стать доступными для россиян, созданы по англосаксонскому праву, они и регулируются американской Комиссией по ценным бумагам.

4 вариант — риск изменения суверенного рейтинга Российской Федерации.

Пояснение. Верно (то есть такого риска не существует). Ситуация в России никак не влияет на зарубежные ETF, за исключением тех, которые инвестируют в Россию. Например, самый крупный из таких фондов в США — RSX (полное название — VanEck Russia ETF). Вот он действительно может реагировать на резкое улучшение или ухудшение ситуации в РФ, в том числе на смену рейтинга. Но это редкое исключение. Большая часть зарубежных ETF никак не связана с событиями в России.

Вопрос 4. В случае если вы купили пай ETF за 100 долларов США и продали его через год за 120 долларов США, при этом курс доллара США за указанный год вырос с 50 до 75 рублей, ваш налогооблагаемый доход в России составит:

— 20 долларов;

— 1 000 рублей;

— 1 500 рублей;

— 4 000 рублей.

Пояснение. Правильный ответ — 4 000. Ситуация аналогична тому, как облагается доход с любых валютных инструментов: с учетом валютной переоценки. Берется стоимость ETF в рублях по курсу ЦБ на момент продажи, из нее вычитается его стоимость также в рублях по курсу ЦБ на момент покупки. Разница будет вашим доходом — с точки зрения налоговой службы.

То есть, вложив 100 долларов и заработав на них через год 20 долларов, вы должны будете отчитаться о сумме в рублях: 120 × 75 – 100 × 50 = 9 000 – 5 000 = 4 000. По новому курсу это будет не 20, а целых 53 доллара. Налог с такой суммы составит: 4 000 × 0,13 = 520 рублей.

На этом всё.

Уф, мы разобрали все актуальные на данный момент темы тестов для неквалифицированных инвесторов. Надеемся, что они помогли расширить ваши знания о фондовом рынке и ваши возможности в работе с биржевыми инструментами. Еще больше полезной информации — в нашем разделе«Обучение».

Открыть счет

Удачи на тестировании!

Евгения НОВИКОВА для Banki.ru

Остальные уроки по инвестициям вы можете найти в нашем разделе «Обучение»