![Примерные задачи для экзамена по Финансам организаций [30.05.18]](https://studrb.ru/files/works_screen/3/50/75.png)

Тема: Примерные задачи для экзамена по Финансам организаций

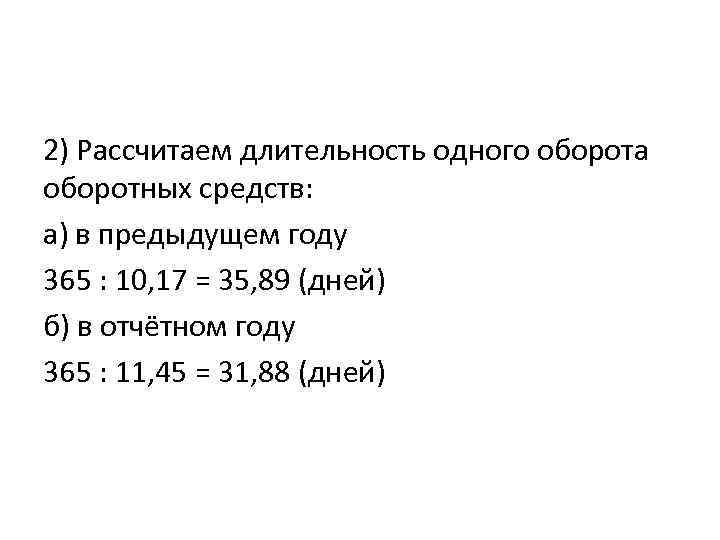

Раздел: Бесплатные рефераты по финансам организаций

Тип: Задача | Размер: 25.46K | Скачано: 214 | Добавлен 30.05.18 в 16:55 | Рейтинг: 0 | Еще Задачи

Финансы организаций. Примерные задачи

Задача: Рассчитать годовые суммы амортизации по объекту основных фондов нелинейным способом (метод уменьшаемого остатка). Приобретен объект основных фондов амортизируемой стоимостью 300 млн. руб. Срок полезного использования 5 лет, коэффициент ускорения 2.

Первый год 300*(1/5*100)*2/100=120, второй (300-120)* (1/5*100)*2/100=72, третий (300-120-72) *(1/5*100)*2/100=43,2, четвертый год (300-120-72-43,2) *(1/5*100)*2/100=25,92, пятый (300-120-72-43,2-25,92)=38,88

Задача: Затраты на 1000 единиц продукции формировались исходя из следующего:

заработная плата — 20 млн. руб., сырье и материалы — 30 млн. руб., здания и сооружения — 250 млн. руб., оборудование — 1 00 млн. руб.

Продана вся продукция по цене 122, 5 тыс. руб., норма амортизации зданий и сооружений составляет 5%, а срок службы оборудования в среднем равен 5 годам. Определите валовую прибыль предприятия

Амортизация = 250*0,05+100*(1/5)=32,5млн. руб.

Себестоимость = 30+20+32,5=82,5млн. руб.

Выручка = 0,1225*1000=122,5млн. руб.

Прибыль: 122,5 — 82,5 = 40 млн. руб.

Задача: Определить норматив оборотных средств по готовой продукции по следующим данным: 1. выпуск готовой продукции в 4 квартале планируемого года в отпускных ценах представлен – 400 млн. руб., техническими нормами, действующими на предприятии установлены затраты времени: а) на подбор и комплектование партии отгруженной продукции – 4 дня; б) на упаковку – 1 день; в) на транспортировку до станции отправления и отгрузку — 3 дня.

Решение. Н=Р*Д, Р=400/90(в квартале 90 дней)=4,44

Н=4,4*(4+1+3)=35,2 дней – норматив оборотных средств готовой продукции.

Задача: Определите показатели, характеризующие экономическую эффективность капитальных вложений, на основании следующих данных о работе предприятия:

годовой выпуск изделий — 4500 единиц,

себестоимость одной детали при обработке на традиционных типах оборудования составляет — 78 000 руб.,

себестоимость одной детали при обработке на новом, усовершенствованном оборудовании составляет — 62 000 руб.,

капитальные вложения (затраты) для усовершенствования оборудования составили — 840 000 руб.

Решение:

1. 78 000 руб.*4 500ед.=351 000 000 руб. – себестоимость деталей при обработке на традиционных типах оборудования, 2. 62 000 руб.*4 500 ед. = 279 000 000 руб. – себестоимость деталей при обработке на усовершенствованном оборудовании,

3. 351000000 руб.–279000000 руб. — 840000 руб. = 71160000 руб. – экономический эффект от капитальных вложений.

Задача: Определить прибыль от реализации продукции по следующим данным: Выручка от реализации продукции – 4800 млн. руб.; начисления в целевые бюджетные фонды – 2%, НДС – 20%, себестоимость реализованной продукции – 4000 млн. руб.

Решение. Прибыль = 4800*20/120 =800 млн. руб. – НДС;

4800-800=4000*2/100=80 млн. руб. – начисления на целевые бюджетные фонды

4800-800-80-4000= -80 млн. руб. – УБЫТОК

Задача: Определить объем товарной и реализованной продукции предприятия за отчетный период по следующим данным:

За год на станкостроительном заводе произведено;

- готовых станков на 760 млн. руб., из них реализовано на сумму 720 млн. руб.,

- полуфабрикатов на 109 млн. руб., из которых потреблено внутри предприятия на производственные нужды на 40 млн. руб., остальные реализованы,

- работ промышленного характера для сторонних организаций на сумму 86 млн. руб.

Вся реализованная продукция оплачена.

Решение:

- 720+(109 — 40)+86 = 875 млн. руб. – объем реализованной продукции,

- 760+109+86 = 955 млн. руб. – объем товарной продукции.

Задача: Определить прибыль от реализации продукции и балансовую прибыль предприятия на основании следующих данных: Предприятие изготовило и реализовало за год 11 тыс. единиц оборудования по цене 31 тыс. за единицу оборудования; фактическая себестоимость одного изделия составляет 1 9 тыс. руб.; величина доходов от внереализационных операций составляет 90 тыс. руб. ; внереализационные расходы составили — 40 тыс. руб.

Решение:

- 31 000. руб.*11 000=341 000 000 руб. – выручка от реализации оборудования.

- 19 000 руб.* 11 000=209 000 000 – себестоимость оборудования,

- 341 млн. руб. – 209 млн. руб.=132 млн. руб. – прибыль от реализации продукции,

- 90 000 руб. – 40 000 руб.=50 000 руб. – прибыль от прочих доходов и расходов,

- 132 000 000 руб. + 50 000 руб.=132 050 000 руб. – балансовая прибыль предприятия.

Задача: Рассчитать годовые суммы амортизации по объекту основных фондов методом сумм чисел лет. Приобретен объект основных фондов амортизируемой стоимостью 1 млрд. руб. Срок полезного использования 5 лет.

Решение. С=1+2+3+4+5=15 Сумма амортизации за 1 год = 1 млрд. руб.*5/15=333,3 млн. руб.Сумма амортизации за 2 год = 1 млрд. руб.*4/15=266,7 млн. руб. Сумма амортизации за 3 год = 1 млрд. руб.*3/15=200 млн. руб. Сумма амортизации за 4 год = 1 млрд. руб.*2/15=133,3 млн. руб. Сумма амортизации за 5 год = 1 млрд. руб.*1/15=66,7 млн. руб.

Задача: Определите размер дивидендов на 1 акцию, если известно, что собрание акционеров приняло решение направить из прибыли организации на выплату дивидендов 6,0 млн. руб., а общее количество акций, выпущенных предприятием – 20 тыс. шт.

6000 / 20 = 300 руб.

Задача: Рассчитать суммы начисленной амортизации за отчетный месяц производительным способом по следующим данным: 1. Предприятие приобрело объект амортизационной стоимостью 300 млн. руб.; 2. Прогнозируемый объем продукции в течение срока эксплуатации объектов 100 млн. ед., 3. за отчетный месяц выпушено 12 тыс. единиц

Решение. 300 млн. руб/100 млн. руб.=3 руб на 1 единицу Сумма амортизации=12000*3=36000 рублей.

Задача: Рассчитать сумму амортизационных отчислений на планируемый год линейным способом по следующим данным: Стоимость ОПФ на начало планируемого года – 700 млн. руб., в планируемом году предусматривается ввод в действии основных фондов в апреле 100 млн. руб., в сентябре – 200 млн. руб. Выбытие ОПФ планируется в мае 70 млн. руб., в сентябре 90 млн. руб., средняя сложившаяся годовая норма амортизации 10%. Рассчитать сумму амортизационных отчислений на планируемый год линейным способом по следующим данным: Стоимость ОПФ на начало планируемого года – 700 млн. руб., в планируемом году предусматривается ввод в действии основных фондов в апреле 100 млн. руб., в сентябре – 200 млн. руб. Выбытие ОПФ планируется в мае 70 млн. руб., в сентябре 90 млн. руб., средняя сложившаяся годовая норма амортизации 10%.

Решение. СОС= 700+ (100*8(ввод в апреле, с мая по дек = 8 месяцев отработал)+200*3(с октября по декабрь))/12 – (70* (12-4) + 90(12-8))/12= 175-77=98 млн. руб.

98*10/100=9,8 млн. руб. сумма амортизации

Задача: Рассчитайте денежные потоки организации и покажите итоговый результат если известно, что:

Объем реализации услуг за отчетный период составил 120,5 млн. руб.

Экономически обоснованные затраты равны 84 млн. руб.

Переходящий остаток денежных средств на начало года составил 5,5 млн. руб.

В течение года необходимо рассчитаться за кредит и %% по нему в сумме 8,2 млн. руб.

Дебиторы погасили долг в размере 12,0 млн. руб.

Предприятие погасило кредиторскую задолженность на сумму 15 млн. руб.

Выручка по иным имущественным операциям составила 2,5 млн. руб.

Уплачены налоги – всего 20,4 млн. руб.

Приобретены компьютеры на сумму 5,8 млн. руб.

Доходы от ценных бумаг других организаций составили 3,1 млн. руб.

Внереализационные доходы – 2,5 млн. руб.

Внереализационные расходы – 1,9 млн. руб.

Составим календарный план притоков и оттоков денежных средств

|

Притоки |

Оттоки |

|

1. Переходный остаток 5,5 млн. руб. |

1. Затраты 84,0 млн. руб. |

|

2. Выручка от реализации 120,5 |

2. Расчет за кредит 8,2 млн. руб. |

|

3. Возврат дебиторов 12,0 |

3. Кредиторская задолженность 15,0 |

|

4. Выручка по имущ. операциям 2,5 |

4. Налоги 20,4 |

|

5. Доходы от ценных бумаг 3,1 |

5. Приобретение компьютеров 5,8 |

|

6. Внереализационные доходы 2,5 |

6. Внереализационные расходы 1,9 |

|

Итого доходов 146,1 млн. руб. Результат 10,8 млн. руб. |

Итого расходов 135,3 млн. руб. |

Задача: Определите объем реализации продукции в ООО «Краинка», если известно, что на начало года на складе оставалось продукции на 1,8 млн. руб., в течение года произведено, бутилировано и отправлено продукции потребителям на200 млн. руб. при дебиторской задолженности на конец года в сумме 5,6 млн. рублей.

1,8 + 200 – 5,6 = 196,2 млн. руб.

Задача: Рассчитать себестоимость реализованной продукции на планируемый год по следующим данным, млн. руб.:

Остатки нереализованной продукции на 1 октября текущего года составляют по производственной себестоимости – 170;

До конца текущего года намечено сократить остатки нереализованной продукции до 130;

Норма запаса готовой продукции на складе 3 дня;

Норма остатков продукции в отгрузке с учетом времени документооборота, платежности документов – 2 дня;

Выпуск товарной продукции в 4 квартале планового года по производственной себестоимости представлен в сумме – 820 рублей. 6. Полная себестоимость товарной продукции за плановый год равна – 2310 млн. руб.

Решение. С реал. пр.= Остатки на нач. + Тов. выпуск (ВП) – остатки на конец года Остаток на конец года = 820/90 дней *(3+2)=45,6

С реал. пр.= 130+2310-45,6=2394,4 млн. руб.

Задача: Определить сумму выручки от реализованной продукции на планируемый год, расчетным методом, исходя из: 1. Выпуск товарной продукции в 4 квартале: а) в отпуск.ценах – 1500 рублей, б) по производст. себестоимости – 300 рублей, 3. Остатки нереализованной продукции на складе и в отгрузке в днях запаса на конец планируемого года 5 дней; 4. Выпуск товарной продукции в отпускных ценах прогнозируется в планируемом году – 8100 рублей; 5. объем производства в 4 квартале планового года составляет 30% от годового выпуска продукции.

Решение. 1. Считаем коэффициент пересчета: 1500/1100=1,36; 2. Остаток на начало: 300*1,136=408 рублей 3. 8100*30%=2430 рублей 4. 2430/90*5=135 рублей 5. Выручка плановая= 408+8100-135=8373

Задача: Определите полную себестоимость продукции, если известно, что затраты на валовую продукцию составили 66 млн. руб. остатки незавершенного производства оцениваются в 4,5 млн. руб., трансакционные расходы и расходы на реализацию отгруженной продукции определены в сумме 12,5 млн. рублей.

66 – 4,5 + 12,5 = 74 млн. руб.

В течение года ОАО «Гарант» имело выручку за оказание услуги на сумму 22,0 млн. рублей. Определите объем реализации в течение года, если известно, что в конце отчетного периода сумма дебиторской задолженности составила 4,8 млн. руб.

22,0 + 4,8 = 26,8 млн. руб.

Определить сумму выручки от реализованной продукции на планируемый год, расчетным методом, исходя из: 1. Выпуск товарной продукции в 4 квартале: а) в отпуск.ценах – 1500 рублей, б) по производст. себестоимости – 300 рублей, 3. Остатки нереализованной продукции на складе и в отгрузке в днях запаса на конец планируемого года 5 дней; 4. Выпуск товарной продукции в отпускных ценах прогнозируется в планируемом году – 8100 рублей; 5. объем производства в 4 квартале планового года составляет 30% от годового выпуска продукции.

Решение. 1. Считаем коэффициент пересчета: 1500/1100=1,36; 2. Остаток на начало: 300*1,136=408 рублей 3. 8100*30%=2430 рублей 4. 2430/90*5=135 рублей 5. Выручка плановая= 408+8100-135=8373

Задача: Определить общий размер затрат по экономическому элементу материальных затрат подлежащих включению в себестоимость продукции, млн. руб:

сырье и материалы – 800, в т.ч. возвратные отходы – 20;

покупные и комплектующие изделия и полуфабрикаты – 8;

покупная энергия, расходуемая на производственные цели – 100, из нее в пределах установленных норм – 93;

экологический налог за использование природных ресурсов в пределах лимита – 40, сверх лимита — 5;

затраты связанные с доставкой материальных ресурсов – 10;

затраты на приобретение тары и упаковки от поставщиков – 5; в том числе стоимость тары по цене её возможного использ-я – 3,5;

недостача сырья в пределах норм естественной убыли – 2, сверх норм естественной убыли – 0,5;

сырьё и материалы переданные в другой цех, для изготовления другой продукции – 1,8;

топливо проданное работникам предприятия – 5

Решение. (800-20)+8+93+40+10+5-3,5+2+1,8=936,3

Задача: ООО торговли достигло в текущем году размер розничного товарооборота в сумме 3 600 тыс. руб., а величина издержек обращения составила 600 тыс. руб. Какова эффективность розничного товарооборота?

600/3600 = 16,6 коп. на 1 руб. товарооборота.

Задача: Определить точку безубыточности ООО «Салют», если известно, что постоянные затраты на единицу продукции составляют 600руб. цена единицы продукции 80 руб., а переменные расходы на единицу продукции 50 руб.

600/80-50=600/30=20 изделий

Задача: Определить фактическую сумму расходов предприятия по элементу расходов на оплату труда, подлежащих включению в себестоимость продукции, млн. руб:

з/пл производственного персонала — 45;

оплата труда работников не состоящих в штате предприятия и работающих по заключенным договорам — 3;

себестоимость продукции выдаваемой в порядке натуральной оплаты труда – 2,5;

премия за производственные результаты – 1,5;

вознаграждения по итогам работы за год – 10;

оплата очередных отпусков – 15;

материальная помощь работникам по заявлениям на улучшение жилищных условий – 3,5;

оплата путевок на лечение и отдых – 7;

сумма индексаций заработной платы в связи с повышением цен на потребительские услуги — 9,5;

единовременные пособия, выплаченные уходящим на пенсию ветеранам труда – 1,5;

Решение. 45+3+2,5+1,5+15+9,5=76,5

Задача: На основе данных сметы затрат на производство и реализацию продукции по предприятию рассчитать производственную и полную себестоимость товарной сырье и основные материалы, за вычетом возвратных расходов — 900;

покупные полуфабрикаты – 70;

вспомогательные материалы – 30; топливо – 60; энергия – 240;

з/пл основная и дополнительная – 210;

отчисления на социальные нужды – 52;

амортизация -120;

прочие затраты – 33;

затраты на работы не включаемые в валовую продукцию – 8;

прирост остатков резервов предстоящих расходов – 0,5;

уменьшение себестоимости остатков незавершенного производства – 6;

коммерческие расходы – 7

Решение. Произв. себестоимость – 900+70+30+60+240+210+120+52+33-8+0,5-6=1701,5

Полная себестоимость=1701,5+7=1708,5

Задача: За предприятием числится убыток в сумме 40,0 тыс. руб. В отчетном году доход от реализации услуг составил 480 тыс. руб. Фонд оплаты труда – 90 тыс. руб., материальные затраты – 120 тыс. рублей, амортизация – 80 тыс. руб. и прочие расходы 110 тыс. руб. Определите финансовый результат работы за отчетный год.

480- 90-120-80-110-40,0 =40 тыс. руб.

Задача: ОАО «Престиж» анализирует два варианта вложения капитала. По первому варианту при инвестировании 860 тыс. руб. прибыль ожидается в размере 370 тыс. руб. по второму варианту при капиталовложениях 1080 тыс. руб., прибыль составит 440 тыс. руб., какой вариант Вы посоветовали бы акционерному обществу?

Ответ: первый вариант: 370/860 = 0,49

440/1080 = 0,40

В ООО «Торговля» за 2-ой квартал т.г. товарооборот составил 3600 тыс. руб., а рассчитанные средние товарные запасы 400 тыс. руб. Определите оборачиваемость запасов и длительность одного оборота товарных запасов за год.

- Оборачиваемость запасов: 0,3 = 3600:400= 9 оборотов в среднем за квартал или 36 оборотов в год.

- Длительность одного оборота 360:36=10 дней на 1 оборот товаров.

Ответ: 36 оборотов за 10 дней.

Задача: Издательство «Прогресс» получила в 2017 г. выручку за произведенную и реализованную продукцию в сумме 30 млн. руб. Кроме того, издательство выручило за реализацию ненужного оборудования 2,4 млн. руб. За этот же год «Прогресс» имел расходы, связанные с производством и реализацией продукции в сумме 22 млн. руб., расходы на обязательное страхование 1,4 млн. руб. и трансакционные расходы в сумме 2,0 млн. руб. Определите чистую прибыль и налог на прибыль издательства.

1. Определим доходы организации:

30,0+ 2,4 + 2,2 = 34,6 млн. руб.

2. Определим расходы организации:

22,0 + 1,4 + 2,0 = 25,4 млн. руб.

3. Определим прибыль издательства:

34,6- 25,4 = 9,2 млн. руб.

4. Определим сумму налога на прибыль

9,2*0,24 = 2,208 млн. руб.

5. Определим чистую прибыль организации:

9,2 – 2,208 = 6,992 млн. руб.

Ответ: налог на прибыль – 2 млн. 208 тыс. руб.; чистая прибыль издательства – 6 млн. 992 тыс. руб.

Задача: Предприятие положило на 2 месяца в банк на срочный вклад 5 млн. руб. под 18 % годовых. За это время инфляция составила в первый месяц 1,2 %, во второй – 1,0 %. Определите, какую сумму приобретет или потеряет организация?

1. Прирост процентов за 2 месяца (18/6 = 3%)

5000 * 1,03 = 5150 + 150

2. Инфляция за 2 месяца 101,2 * 101 = 1,012

5000 / 1,012 = 4940 – 60

3. Предприятие приобретет 150 – 60 = 90 тыс. руб.

Задача: Новое руководство предприятия анализирует три бизнес-плана, предложенных инвесторами. По первому плану при инвестициях 1,0 млн. руб. ожидается прибыль в размере 450 тыс. руб. по второму при капвложениях 1,2 млн. руб. возможно получить 600 тыс. руб. прибыли. Третий бизнес- план обещает 500 тыс. руб. прибыли при условиях инвестирования 1,1 млн. руб. какой из этих бизнес – планов Вы предпочтете и почему?

Определим приведенную прибыль на 1,0 млн. инвестиций

1 вариант – 450 тыс. руб.

2 –ой вариант 600 / 1,2 = 500 т.р.

3 – ий вариант 500/1,1 = 454,5 тыс. руб.

Ответ: второй вариант.

Задача: ЗАО «Сатурн» производит 5000 приборов в год и реализует их по 160 руб. за единицу. Переменные затраты в единице продукции составляет 80 руб.; общая величина постоянных расходов равна 200 тыс. руб. Требуется определить общие расходы и прибыль до уплаты налогов.

1. Общие расходы:

80 * 5000+ 200 000 = 600 000 руб.

2. Общие доходы:

160 * 5000 = 800 000 руб.

3. Прибыль до уплаты налогов:

800 000 – 600 000 = 200 000 руб.

Ответ: 600 тыс. руб.; 200 тыс. руб.

Внимание!

Если вам нужна помощь в написании работы, то рекомендуем обратиться к профессионалам. Более 70 000 авторов готовы помочь вам прямо сейчас. Бесплатные корректировки и доработки. Узнайте стоимость своей работы

Бесплатная оценка

0

30.05.18 в 16:55

Автор:ведьма

Понравилось? Нажмите на кнопочку ниже. Вам не сложно, а нам приятно).

Чтобы скачать бесплатно Задачи на максимальной скорости, зарегистрируйтесь или авторизуйтесь на сайте.

Важно! Все представленные Задачи для бесплатного скачивания предназначены для составления плана или основы собственных научных трудов.

Друзья! У вас есть уникальная возможность помочь таким же студентам как и вы! Если наш сайт помог вам найти нужную работу, то вы, безусловно, понимаете как добавленная вами работа может облегчить труд другим.

Добавить работу

Если Задача, по Вашему мнению, плохого качества, или эту работу Вы уже встречали, сообщите об этом нам.

Добавление отзыва к работе

Добавить отзыв могут только зарегистрированные пользователи.

Похожие работы

- Шпоры по Финансам организаций (всего 58 вопросов)

- Финансы страховой организации

- Задачи по Страхованию с решением

- Взаимоотношения организаций с другими звеньями финансовой системы

- Типовые задачи по Страхованию

- Профессиональная культура как подсистема государственного управления: сущность понятия, цели и задачи

- Решение экзаменационных задач по статистике

- Взаимоотношения организаций с другими звеньями финансовой системы

- Решение задач по финансам и кредиту

- Финансы организаций, их содержание и принципы организации

- Решение задач по инвестициям (задачи на дисконтирование)

- Финансы предприятий, их содержание и принципы организации

Примеры задач по «Финансы и кредит»

В этом разделе вы найдете решенные задачи по предмету «Финансы, кредит, денежное обращение» для студентов разных вузов. Примеры решений выложены бесплатно для вашего удобства. Если вам нужна помощь в выполнении своих работ, оставьте заявку (оценка стоимости бесплатна).

Лучшее спасибо — порекомендовать эту страницу

Финансы и кредит: задачи с решениями

Задача 1. Постоянные затраты компании при производстве продукции в текущем году составили 90 тыс. руб. Переменные затраты в расчете на одно изделие – 25 руб., цена одного изделия – 75 руб.

Определите объем продаж, при котором прибыль достигнет 2,4 млн. руб. Как изменится прибыль, если объем продаж снизится на 15 %?

Задача 2. У вас есть возможность выбора между получением 5000 долл. через год или 12000 долл. через 6 лет. Каков ваш выбор, если коэффициент дисконтирования равен: а) 0 %; б) 12 %; в) 20 %?

Задача 3.Раз в полгода делается взнос в банк по схеме пренумерандо в размере 500 долл. на условии 8 % годовых, начисляемых каждые 6 месяцев. Какая сумма будет на счете через 5 лет? Как изменится эта сумма, если проценты будут начисляться раз в год?

Задача 4. Продажи в кредит в компании составляют 500 тыс. руб. Период поступления денег – 90 дней. Себестоимость составляет 50% от цены реализации. Определите средние вложения в дебиторскую задолженность.

Задача 5. Предприниматель планирует открыть собственное предприятие, инвестируя в него 3000 дол. Он предполагает купить грузовик за 4000 дол. для перевозки овощей, перепродаваемых в магазины. Гараж для грузовика он планирует взять в аренду на условиях 500 дол. в квартал, которые будет выплачивать авансом. Потребуется затратить дополнительные 2500 дол. для оборудования гаража и грузовика. Предполагается, что выручка от реализации овощей в ближайшие полгода составит 30 000 дол. и будет равномерно распределена в этом периоде. Предприниматель планирует установить торговую надбавку над покупной ценой овощей в размере 66,7 %. Овощи будут закупаться и реализовываться ежедневно за наличные. Для начала деятельности нужны оборотные средства в размере 500 дол. Текущие ежемесячные расходы составят: заработная плата ассистента – 200 дол.; расходы по эксплуатации грузовика – 200 дол.; прочие расходы – 100 дол., затраты на собственные нужды — 500 дол. Разовый дорожный налог составит 100 дол. Подготовьте прогноз потока денежных средств по месяцам на период по 30 июня и рассчитайте объем требуемых дополнительных заемных средств.

Задача 6. Уровень инфляции в период реализации проекта составит 5% в год. Какова будет стоимость проекта? Ниже представлены данные по реальным потокам денежных средств.

Задача 7. В акционерном обществе издержки за отчетный период равны 2925 тыс. руб. За год предприятие распределило из прибыли: на социальное развитие – 135 тыс. руб., на реконструкцию – 252 тыс. руб., в фонд потребления – 98 тыс. руб. Остаток прибыли акционеров решили использовать так: часть суммы 56% на текущие расходы и техническое обновление, а остальное на дивиденды. Уровень издержек на единицу реализованной продукции составил 0,6. Рассчитать дивиденды на акцию, если всего выпущено и распределено среди акционеров 1,5 тыс. акций.

Задача 8. Рассчитайте сумму годовой прибыли и рентабельность продукции промышленного предприятия (организации) по годам. Сделайте вывод.

Еще примеры: Готовые контрольные по финансам.

Выполним ваши задания по финансам на отлично:

Задачи

к экзаменам по дисциплине «Финансы и

кредит»

Задача

№1

Определить индекс инфляции (I)

и темп инфляции (i),

если известно, что за анализируемый

период цена товара выросла со 100 до 150

рублей за единицу.

Задача

№2

Используя исходные данные, представленные

в таблице, определить индекс стоимости

(Ic)

|

Показатель |

Цена товара текущая |

Цена товара базовая |

Количество товаров, |

Количество товаров, |

|

Значение |

400 |

300 |

200 |

100 |

Задача

№3

Используя

исходные данные, представленные в

таблице, определить скорость обращения

денег (V)

|

Показатель |

Количество денег в |

Средний уровень цен |

Количество сделок за |

|

Значение |

4 |

100 |

200 |

Задача

№4

Используя

исходные данные, представленные в

таблице, определить количество денег,

необходимых для обращения (КД).

|

Показатель |

Сумма |

Сумма |

Сумма |

Сумма |

Скорость |

|

Значение |

220 |

30 |

20 |

10 |

10 |

Задача

№5

Используя

исходные данные, представленные в

таблице 5 , определить денежный агрегат

М2.

|

Показатель |

наличные деньги в |

вклады до востребования, |

вклады на сберегательных |

депозитные сертификаты, |

|

Значение |

50 |

400 |

200 |

40 |

Задача

№6

Определить

налоговую нагрузку (НН) на коммерческую

организацию за анализируемый период,

используя данные таблицы

|

Показатель |

Выручка, |

Прочие |

Налог |

НДС, млн.руб. |

Налог |

Прочие млн.руб. |

|

Значение |

80 |

20 |

14 |

16 |

2 |

18 |

Задача

№7

Используя

данные таблицы, определить общую сумму,

которую должна вернуть банку

организация-заёмщик

|

Показатель |

Сумма кредита |

Процент |

Срок кредита, мес. |

Порядок процентов |

|

Значение |

10 |

18 |

6 |

По окончании |

Задача

№8

Используя

данные таблицы, определить сумму НДС,

подлежащую внесению в бюджет за отчётный

период. Принять ставку НДС, равной 18%.

|

Показатель |

Выручка без учёта НДС, |

Прочие обороты, |

НДС, оплаченный в |

|

Значение |

100 |

23,6 |

11,6 |

Задача

№9

Используя

данные таблицы, определить сумму налога

на прибыль, подлежащую внесению в бюджет

за отчётный период. Принять норму

представительских расходов, учитываемых

при налогообложении прибыли равной 4%

от фонда оплаты труда. Ставка налога —

20%.

|

Показатель |

Сумма |

Сумма |

Сумма |

ФОТ, |

|

Значение |

200 |

179 |

5 |

100 |

Задача

№10

Определить

сумму авансового платежа по налогу на

имущество организации за первый квартал,

используя данные таблицы. Ставку налога

принять равной 2%.

|

Показатель |

Остаточная |

Остаточная |

Остаточная |

Остаточная |

|

Значение |

160 тыс.р. |

140 тыс.р. |

120 тыс.р. |

100 тыс.р. |

Задача

№11

Определить индекс инфляции (I)

и темп инфляции (i),

если известно, что за анализируемый

период цена товара выросла со 100 до 150

рублей за единицу.

Задача

№12

Используя исходные данные, представленные

в таблице, определить индекс стоимости

(Ic)

|

Показатель |

Цена товара текущая |

Цена товара базовая |

Количество товаров, |

Количество товаров, |

|

Значение |

400 |

300 |

200 |

100 |

Задача

№13

Используя

исходные данные, представленные в

таблице, определить скорость обращения

денег (V)

|

Показатель |

Количество денег в |

Средний уровень цен |

Количество сделок за |

|

Значение |

4 |

100 |

200 |

Задача

№14

Используя

исходные данные, представленные в

таблице, определить количество денег,

необходимых для обращения (КД).

|

Показатель |

Сумма |

Сумма |

Сумма |

Сумма |

Скорость |

|

Значение |

220 |

30 |

20 |

10 |

10 |

Задача

№15

Используя

исходные данные, представленные в

таблице 5 , определить денежный агрегат

М2.

|

Показатель |

наличные деньги в |

вклады до востребования, |

вклады на сберегательных |

депозитные сертификаты, |

|

Значение |

50 |

400 |

200 |

40 |

Задача

№16

Определить

налоговую нагрузку (НН) на коммерческую

организацию за анализируемый период,

используя данные таблицы

|

Показатель |

Выручка, |

Прочие |

Налог |

НДС, млн.руб. |

Налог |

Прочие млн.руб. |

|

Значение |

80 |

20 |

14 |

16 |

2 |

18 |

Задача

№17

Используя

данные таблицы, определить общую сумму,

которую должна вернуть банку

организация-заёмщик

|

Показатель |

Сумма кредита |

Процент |

Срок кредита, мес. |

Порядок процентов |

|

Значение |

10 |

18 |

6 |

По окончании |

Задача

№18

Используя

данные таблицы, определить сумму НДС,

подлежащую внесению в бюджет за отчётный

период. Принять ставку НДС, равной 18%.

|

Показатель |

Выручка без учёта НДС, |

Прочие обороты, |

НДС, оплаченный в |

|

Значение |

100 |

23,6 |

11,6 |

Соседние файлы в папке ФиК Экзамен

- #

- #

- #

- #

- #

Практико-ориентированное задание 1.

Компания подвела итоги своей деятельности на отчетную дату. Менеджерами компании был проведен финансовый анализ. Восстановите агрегированный баланс компании по приведенным значениям показателей финансового анализа. Известно, что выручка компании в текущем отчетном году составила 5 600 тыс. руб. Величина запасов и дебиторской задолженности на конец пред. Отч. периода составила 3 000 тыс. руб. и 3 400 тыс. руб. соответственно. Величина долгоср. пассивов по состоянию на конец текущего отч. периода 21 200 тыс. руб. Долгоср. обяз. компании по состоянию на конец тек. Отч. периода представлены долгосрочным кредитом.

Прочие исходные данные:

Агрегированный баланс компании (тыс.руб.)

|

АКТИВ |

ПАССИВ |

||

|---|---|---|---|

|

I. ВОА |

15360 |

III. КАПИТАЛ И РЕЗЕРВЫ |

11200 |

|

ОС |

6144 |

Акционерный капитал |

6720 |

|

НМА |

6144 |

Нераспределенная прибыль |

2240 |

|

Долгосрочные фин. вложения |

3072 |

Резервный капитал |

2240 |

|

II. ОА |

12640 |

IV. ДОЛГОСР. ОБЯЗ. |

10000 |

|

Запасы |

2600 |

Долгосрочный кредит |

10000 |

|

|

4600 |

|

6800 |

|

Ден. активы (Ден. ср.+КФВ) |

5440 |

Кредиторская задолженность |

2720 |

|

Краткосрочные займы |

4080 |

||

|

ИТОГО |

28000 |

ИТОГО |

28000 |

РЕШЕНИЕ:

|

Коб (запасы) = |

Коб (ДЗ) = |

|

Выручка также известна: |

5600 тыс.руб. |

|

2= |

1,4= |

|

2= |

1,4= |

|

2= |

1,4= |

|

З1= ДЗ |

1= |

|

З1= 2600 тыс.руб. |

ДЗ1= |

Переносим полученные результаты в соответствующие строки 2 раздела баланса «Оборотные активы».

Рентабельность продаж= => Прибыль=Выручка*Рент.продаж Прибыль=5600(по условию)*20%(по условию)=1120 тыс. руб.

СК=1120/10% (по усл)=11200 – Переносим в 3 раздел баланса «КиР»

Кредит. Задолж.: Краткоср. займы:

Итого ОА (1 раздел)=5440+2600+4600=12640 тыс.руб. Итого ВОА (2 раздел)=Валюта баланса-ОА=28000-12640=15360 тыс.руб.

ОС: НМА: ДФВ: Полученные результаты переносим по соотв. статьям 1 раздела «ВОА».

Практико-ориентированное задание 2.

|

Год |

2017 |

2018 |

|---|---|---|

|

Показатель |

||

|

ROA |

15% |

х |

|

Денежные активы |

2 700 |

3 000 |

|

Дебиторская задолженность |

3 400 |

? |

|

Запасы |

6 700 |

? |

|

Собственный капитал |

10 100 |

10 100 |

|

Долгосрочные обязательства |

8 500 |

7 900 |

|

10 000 |

12 000 |

|

Оборачиваемость запасов |

— |

2 |

|

Оборачиваемость деб. задолженности |

— |

4 |

|

Коэффициент покрытия долгосрочных активов |

1,5 |

1,2 |

РЕШЕНИЕ:

2017 год:

2018 год:

2 =

4 =

Запасы = — 6700=5300 т.р. ДЗ= – 3400=2600 т.р.

Практико-ориентированное задание 3.

Корпорация подводит итоги текущего отчетного периода. Для формирования консолидированной отчетности представлена следующая информация:

|

Статья |

А (МК) |

В (ДК) |

|---|---|---|

|

Активы |

14 000 |

6 000 |

|

Инвестиции |

5 000 |

— |

|

Запасы |

7 000 |

5 000 |

|

Дебиторская задолженность |

1 400 |

800 |

|

Денежные средства |

600 |

200 |

|

Пассивы |

14 000 |

6 000 |

|

Акционерный капитал |

10 000 |

3 000 |

|

Нераспределенная прибыль |

3 600 |

2 500 |

|

Кредиторская задолженность |

400 |

500 |

Обесценение гудвила за 2017 год – 100 тыс. руб. Составьте консолидированный отчет о финансовом положении группы.

|

Консолидированный отчет |

|||

|

Статья |

|||

|

Активы |

14 800 |

Пассивы |

14 800 |

|

Гудвил |

400 |

Акционерный капитал |

10 000 |

|

Запасы |

11 800 |

Нераспределенная прибыль |

3 750 |

|

Дебиторская задолженность |

1 800 |

Кредиторская задолженность |

400 |

|

Денежные средства |

800 |

Доля меньшинства РЕШЕНИЕ: |

550 |

1)Гудвил2016=Инвестиции-ЧА(СК)=5000-90%*(2000НРП комп В(2016 г.)+3000акц. кап)=500т.р

Прибыль МК=(1000*25%)/125%=200 т.р.=>Зап. без наценки=12000-200=11800т. р.

Доля меньшинства – 10% от СК дочерней компании

Доля меньшинства – 10% от СК дочерней компании Практико-ориентированное задание 4.

Компаня, осуществляющая производство машин и оборудования для производства пищевых продуктов, напитков и табачных изделий, подводит итоги работы за два отчетных периода (2016 и 2017 годы). Ниже представлен бухгалтерский баланс и отчет о финансовых результатах компании. Рассчитайте операционный и финансовый цикл компании за 2017 год, если выруска за отчетный период составила 560 134 000,00 руб.

|

Бухгалтерский баланс |

2017 |

2016 |

|---|---|---|

|

II. ОБОРОТНЫЕ АКТИВЫ |

||

|

Запасы |

189 191 000,00 |

226 792 000,00 |

|

НДС по приобретенным ценностям |

2 302 000,00 |

3 494 000,00 |

|

Дебиторская задолженность |

54 356 000,00 |

49 879 000,00 |

|

Финансовые вложения (за исключением денежных эквивалентов) |

213 580 000,00 |

151 276 000,00 |

|

Денежные средства и денежные эквиваленты |

4 168 000,00 |

832 000,00 |

|

Прочие оборотные активы |

2 167 000,00 |

1 802 000,00 |

|

V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА |

||

|

Кредиторская задолженность |

46 843 000,00 |

35 562 000,00 |

|

ИТОГО по разделу V |

47 918 000,00 |

35 562 000,00 |

|

БАЛАНС |

573 747 000,00 |

537 711 000,00 |

РЕШЕНИЕ:

1)Коб.запасов = Выручка/ср.ст-ть запасов = 560 134 000/((189 191 000+226 792 000)/2)= 560 134 000/207 991 500=2,69

2)Период об. Запасов = 360/ Коб.запасов =360/2,69=134 дн.

Практико-ориентированное задание 5.

Корпорация, потенциальный инвестор, проводит анализ объекта собственности на вопрос его приобретения. Опираясь на динамику EVA (экономической добавленной стоимости), сделайте вывод о целесообразности покупки (при расчете ROI следует использовать величину инвестированного капитала). Исходные данные:

|

Показатели |

2005 |

2006 |

2007 |

|---|---|---|---|

|

Выручка, тыс. руб. |

6 000 |

6 200 |

6 400 |

|

Валовые издержки, руб. |

2 000 |

2 300 |

2 800 |

|

Налог на прибыль, % Т |

24 |

24 |

24 |

|

Величина инвест. Капитала IC |

4 000 |

4 400 |

4 400 |

|

Удельный вес собственных средств в структуре капитала, % dск |

50 |

65 |

70 |

|

Удельный вес заемных средств в структуре капитала, % dзк |

50 |

35 |

30 |

|

% ставка по кредиту, % i |

12 |

15 |

18 |

|

Величина дивидендов на одну акцию, руб. div |

300 |

300 |

300 |

|

Разность между эмиссионной стоимостью одной акции и затратами на ее выпуск, руб. Pэмис-Z |

200 |

200 |

200 |

РЕШЕНИЕ:

EVA = NORAT – WAСС

|

2005 |

2006 |

2007 |

|

|---|---|---|---|

|

ЗК |

0.12*(1-0.24)=0.0912 |

0.15*(1-0.24)=0.114 |

0.18*(1-0.24)=0.1368 |

|

СК |

300/200=1.5 |

300/200=1.5 |

300/200=1.5 |

|

WACC |

0.0912*0.5+1.5*0.5=0.79 56 |

0.114*0.35+1.5*0.65=1.01 49 |

0.1368*0.3+1.5*0.7=1.09 10 |

|

NORAT |

(6000-2000)*(1-0.24)=3040 |

(6200-2300)*(1-0.24)=2964 |

(6400-2800)*(1-0,24)=2736 |

|

EVA |

3040-0,7956*4000= -142,4 |

2964-1,0149*4400= -1501,56 |

2736-1,09104*4400= -2064,58 |

Инвестор отклонит решение об осуществлении инвестиций в данном направлении, т.к., во-первых, только в одном (2005 г.) из рассматриваемых периодов объектом исследования создается экономическая добавленная стоимость и, во-вторых, ее динамика отрицательная.

Тема: «Финансовые инструменты рынка капитала».

Практико-ориентированное задание 6.

Корпорация принимает решение о финансировании инвестиционного проекта. В целях финансирования возможна эмиссия ценных бумаг. Первый вариант финансирования -эмиссия облигаций с номиналом 2 000 руб., годовой купонной ставкой 13%, ожидаемой рыночной ценой 1 800 руб., сроком погашения 5 лет. Второй вариант -эмиссия обыкновенных акций с ожидаемым дивидендом 13 руб./на акцию, рыночной ценой 1 500 руб., постоянным темпом роста дивидендов 7% годовых. Затраты на выпуск и размещение акций составят 20 руб./на акцию.

Оцените целесообразность предлагаемых вариантов финансирования, если ожидаемая доходность инвестиционного проекта 10%.

РЕШЕНИЕ:

Доходность облигации ==12,63%

Корпорация проводит оценку эффективности реализованных финансовых вложений – приобретенных облигаций и акций. Корпорация приобрела облигации другой компании, выступив заемщиком. Номинальная стоимость облигации 3 500 руб., купонный доход 10%, текущая рыночная цена 2 800 руб. Также корпорация 5 лет назад приобрела привилегированные акции другой компании по цене 1 800 руб. за акцию. Текущая рыночная цена акции составляет 2 100 руб. за акцию, фиксированный годовой дивиденд составляет 15 руб./на акцию.

Рассчитайте ожидаемую доходность облигации к погашению и полную доходность привилегированной акции.

РЕШЕНИЕ:

1)Доходность облигации=

В данном случае налоговый щит не учитывается, т.к. речь идет об оценке эффективности реализованных финансовых вложений.

Доходность облигации ==15,55% 2) Полная доходность =*100 ∑di-сумма дивидендов за n лет P1-рыночная цена P0-цена покупки Полная доходность =*100=4,17%

Выбирается наибольшее значение.

Практико-ориентированное задание 8.

Корпорация принимает решение о финансировании инвестиционного проекта. Сумма инвестиций составляет 120 млн.руб. В таблице представлены два варианта финансирования. Выберите оптимальный вариант.

|

Первый вариант |

Второй вариант |

||

|---|---|---|---|

|

80 млн.руб. — акции |

40 млн.руб. — кредит |

100 млн.руб. — облигации |

20 млн.руб. — кредит |

|

Дивиденд – 9 руб./акция Цена продажи – 1200 руб. Затраты на эмиссию 20 руб./акция |

Ставка 13% |

Номинал – 1 300 руб. Цена продажи -1 000 руб. Срок погашения – 4 года Купон – 10% от номинала |

Ставка 13% |

РЕШЕНИЕ:

WACC = Кск *dск+ Кзк *(1-Т)*dзк, где

Кск и Кзк — стоимости собственного и заемного (i*(1-T)) капиталов 1 вариант:

WACC = *+ 0,13 *(1-0,20)*=3,94%

2 вариант:

В данном случае Кск=

WACC = *+ 0,13 *(1-0,20)*=13,6%.

Наиболее оптимальным вариантом является 1 вариант.

Корпорация рассматривает варианты финансовых вложений на сумму 1 млн. руб.: приобретение акций другой компании, предоставление займа контрагенту и банковский депозитный вклад. Выберите оптимальный вариант вложения с точки зрения ожидаемой доходности, если известны следующие данные:

Обоснуйте свой выбор.

РЕШЕНИЕ:

CAPM=Rf+ß(Rm-Rf)=7%+0,56*5%=9,8%

Предоставление займа контрагенту под 10% годовых – более выгодный вариант фин.вложений, т.к. при приобретении акций другой компании ожидается всего 9,8%, а вклад в банке открывается под 7,5% годовых.

Тема: «Финансовый риск-менеджмент».

Практико-ориентированное задание 10.

Корпорация принимает решение о приобретении ценных бумаг другой компании. В таблице ниже представлена вероятность получения ожидаемой доходности акций в соответствии с реалистичным, пессимистичным и оптимистичным прогнозами экспертов. Выберите наименее рисковый вариант, используя коэффициент вариации.

|

Прогноз |

Вероятность |

Доходность акций, % |

|

|---|---|---|---|

|

А |

В |

||

|

Пессимистичный |

0.3 |

10 |

20 |

|

Реалистичный |

0.4 |

30 |

30 |

|

Оптимистичный |

0.3 |

50 |

40 |

РЕШЕНИЕ:

1) E(x) =

А: 10*0,3+30*0,4+50*0,3=3+12+15=30% — наиболее вероятная доходность акций А

2) Среднеквадратичное отклонение σ=

D=

A: D =+=0.012+0.012= 0.024

σ=

А: σ==0,155

B: σ==0,077

3) Коэффициент вариации

A: V=(0,155/0,3)*100=51,67%

Наилучший портфель – В, т.к. уровень риска на единицу доходности, показываемый коэффициентом вариации, наименьший из полученных, но все равно находится за пределами рекомендованных значений.

Практико-ориентированное задание 11.

Корпорация выбирает вариант производственной программы на предстоящий год. В соответствии с технологией и условиями производства эксперты спрогнозировали вероятность положительного исхода выбранного варианта. Результаты экспертных оценок представлены в таблице ниже. Выберите наименее рисковый вариант, используя коэффициент вариации.

|

Вариант |

Прибыль (вероятность) |

||

|---|---|---|---|

|

А |

2 000 (0.4) |

|

1 100 (0.35) |

|

В |

1 800 (0.5) |

|

1 000 (0.3) |

|

РЕШЕНИЕ: |

2) Среднеквадратичное отклонение σ=

D=

σ=

3) Коэффициент вариации

Наилучший портфель – А, т.к. уровень риска на единицу доходности, показываемый коэффициентом вариации, наименьший из полученных, но все равно находится за пределами рекомендованных значений.

Тема: «Инвестиционная деятельность корпорации».

Практико-ориентированное задание 12.

Имеются следующие исходные данные о денежных потоках по нескольким проектам корпорации:

|

Год |

Проект 1 |

Проект 2 |

Проект 3 |

Проект 4 |

|---|---|---|---|---|

|

0 () |

2800 |

2800 |

2800 |

2800 |

|

1 () |

0 |

200 |

600 |

800 |

|

2 |

700 |

850 |

1450 |

1900 |

|

3 |

1250 |

1500 |

1500 |

1500 |

|

4 |

1200 |

1600 |

1600 |

2250 |

|

5 |

2300 |

2300 |

2700 |

2100 |

Оцените целесообразность выбора одного из проектов по показателям чистой текущей стоимости NPV и рентабельности инвестиций PI. Финансирование выбранного проекта может быть осуществлено за счет ссуды банка под 12 % годовых.

Проведите ранжирование проектов по значению показателя чистая текущая стоимость NPV.

РЕШЕНИЕ:

NPV =

NPV1 ==3515,46-2800=715,46>0 NPV2==4245,77-2800=1445,77>0 NPV3= =5308,2-2800=2508,2>0 NPV4= =5918,14-2800=3118,14>0

PI =

PI1==1.26>1 PI2==1.52>1 PI3==1.90>1 PI4==2.11>1

Проекты в порядке убывания инвестиционной привлекательности:

Проект 4-наиболее выгодный проект Проект 3 Проект 2 Проект 1-наименее выгодный

Практико-ориентированное задание 13.

Определите чистую текущую стоимость NPV инвестиционного проекта и дисконтированный срок окупаемости DPP на основе следующих данных:

|

Показатели |

Годы |

||||

|---|---|---|---|---|---|

|

0 |

1 |

2 |

3 |

4 |

|

|

Размер инвестиций (млн. руб.) |

12500 |

|

— |

|

— |

|

Выручка от реализации (млн. руб.) |

— |

10000 |

12000 |

13000 |

15000 |

|

Текущие расходы, налоги (млн. руб.) |

— |

3800 |

4100 |

5200 |

6000 |

Финансирование выбранного проекта может быть осуществлено за счет ссуды банка под 12 % годовых.

Решение:

1) Рассчитываем денежные потоки по годам CFi

CFi = Выручка – Текущие расходы (данные расчета представлены в таблице)

2) Находим чистую текущую стоимость NPV

NPV = =

NPV =

3) DPP = n, при котором

|

Показатели |

Годы |

||||

|---|---|---|---|---|---|

|

0 |

1 |

2 |

3 |

4 |

|

|

CF |

— |

6 200 |

7 900 |

7 800 |

9 000 |

|

— |

1,12 |

1,2544 |

1,404928 |

1,57352 |

|

|

NPV |

-12 500 |

5 535,71 |

6 297,83 |

5 551,89 |

5 719,66 |

5 535,71+6 927,83+5 551,89 > 12 500 DPP приблизительно 3 года Для более точного расчета найдем 5 551,89/12 = 462,66 млн.руб. 5 535,71+6 297,83+462,66×2 > 12 500 DPP = 2 года 2 месяца

Тема: «Финансовая политика корпорации: управление активами». Практико-ориентированное задание 14.

Решение:

336 111,11+312 000+44 444,44 = 692 555,55 руб.

Практико-ориентированное задание 15.

Решение:

442 450+505 083,33+110 833, 33 = 1 058 366,66 руб.

Тема: «Финансовая политика: налогообложение». Практико-ориентированное задание 16.

Имеются данные о стоимости продукции (без НДС) по трем организациям, объединённым в единую производственную цепочку. Стоимость продукции первой организации – 100 000 руб., второй – 360 000 руб., третьей – 970 000 руб. первая организация относится к добывающей отрасли промышленности. Вся ее продукция используется второй как материальные ресурсы. Третья организация производит свою продукцию, используя продукцию второй организации. Определите сумму НДС, которую каждая из трех организаций должна уплатить в бюджет.

Практико-ориентированное задание 17.

В налоговом периоде организация реализовала продукции на 980 тыс. руб. (без НДС). Также организация построила хозяйственным способом для собственных нужд гараж – стоимость строительно-монтажных работ составила 250 тыс. руб. (без НДС). За налоговый период оприходовано и отпущено в производство товарно-материальных ценностей на сумму 750 тыс. руб. (в том числе НДС), а оплачено – 500 тыс. руб. Кроме этого организацией совершена бартерная сделка: реализовано 120 изделий по цене – 700 руб. за штуку (без НДС). Исчислите сумму НДС, подлежащую уплате в бюджет, учитывая налоговый вычет по товарно-материальным ценностям, отпущенным в производство.

|

Сумма |

|

|

|

|---|---|---|---|

|

980 000 |

18% |

176 400 |

|

|

250 000 |

18% |

45 000 |

45 000 |

|

750 000 |

|

||

|

120×700 = 84 000 |

18% |

15 120 |

15 120 |

|

Итого к уплате: 176 400 – 144 406,78 = 61 993,22 руб. |

Практико-ориентированное задание 18.

Остаточная стоимость, сформированная в соответствии с установленным порядком ведения бухгалтерского учета, утвержденным в учетной политике, приведена в таблице. Рассчитайте суммы авансовых платежей за квартал, полугодие, девять месяцев; сумму налога за год.

|

Дата |

|

|

Остаточная стоимость основных средств, тыс. руб. |

|---|---|---|---|

|

01.01 |

150 000 |

01.08 |

148 000 |

|

01.02 |

145 000 |

01.09 |

145 600 |

|

01.03 |

158 000 |

01.10 |

152 320 |

|

01.04 |

165 000 |

01.11 |

161 200 |

|

01.05 |

153 000 |

01.12 |

160 000 |

|

01.06 |

157 000 |

01.01 – след год |

165 000 |

|

01.07 |

146 000 |

— |

— |

АВП за квартал 1)

АВП за полугодие 2)

АВП за девять месяцев 3)

Сумма налога за год 4)

154 316,92×2,2%=3 394,97 тыс.руб.

Итого к уплате с учетом АВП = 3 394,97 – (849,75+843,86+835,96) = 865,41 тыс.руб.

Тема: «Финансовая политика корпорации: ценовая политика». Практико-ориентированное задание 19.

Производственная организация планирует расширить ассортимент производимой и реализуемой продукции. Организация принимает решение о выборе ценовой политики. Ниже представлены затраты организации на производство и реализацию продукции по статьям калькуляции на отчетную дату:

= 13 270,2 тыс.руб.

= (13 270,2 + 2 000)/20 000 = 763,51 руб. на ед.

Практико-ориентированное задание 20.

Производственная организация планирует расширить ассортимент производимой и реализуемой продукции. Организация принимает решение о выборе ценовой политики. Ниже представлены затраты организации на производство и реализацию продукции по статьям калькуляции на отчетную дату:

Производственная себестоимость = 24 990 + 70%×5 800 = 24 990 + + 4 060 = 29 050 тыс.руб.

Производственная себестоимость = 24 990 + 70%×5 800 = 24 990 + + 4 060 = 29 050 тыс.руб.  Цена = (себестоимость+желаемая прибыль)/выпуск =

Цена = (себестоимость+желаемая прибыль)/выпуск = Тема: «Финансовая политика корпорации: операционный анализ». Практико-ориентированное задание 21.

Компания принимает решение о расширении своего ассортимента за счет выпуска новой модели товара. Ниже приведена смета затрат по данной модели (руб.).

Переменные затраты на 1 единицу:

Суммарные постоянные затраты:

Цена единицы продукции – 7 000 руб. Рассчитайте:

Решение:

TR (выручка) – TC (постоянные+переменные расходы) = 0 P×Q = (FC + AVC×Q) = 0

Q×(P – AVC) = FC Q (шт) = =

AVC = 2 500 + 3 700 + 600 = 6 800 руб.на ед. Q = = 4 150 ед. продукции

Практико-ориентированное задание 22.

Компания принимает решение о расширении своего ассортимента за счет выпуска новой модели товара. Ниже приведена смета затрат по данной модели (руб.).

Переменные затраты на 1 единицу:

Суммарные постоянные затраты:

Цена единицы продукции – 6 000 руб. Рассчитайте:

Решение:

P×Q = (FC + AVC×Q) = 0 PQ – FC – AVC×Q = 0 PQ -AVC×Q = FC Q×(P – AVC) = FC Q (шт) = = FC = 540 000 + 60 000 + 70 000 = 670 000 руб.

Тема: «Управление структурой капитала корпорации».

Практико-ориентированное задание 23.

Организации «А» и «В» в разной степени используют собственный и заемный капитал для финансирования текущей и инвестиционной деятельности. Рассчитайте эффект финансового рычага для обеих организаций и дайте рекомендации в соответствии с полученными результатами. Данные по используемому капиталу и результатам деятельности организаций А и В приведены в таблице.

Тыс. руб.

|

Показатель |

А |

В |

|---|---|---|

|

Выручка |

3000 |

3800 |

|

Постоянные затраты |

1300 |

1500 |

|

|

580 |

500 |

|

СК |

1200 |

700 |

|

ЗК |

800 |

1300 |

|

120 |

60 |

|

Ставка налога на прибыль, % |

20 |

20 |

ЭФР = (1-Т)*(RA-%зк)*ЗК/СК

RA=Операционная прибыль/Активы – экономическая рентабельность активов

Операционная прибыль = Выручка – Постоянные затраты – Переменные затраты

%зк = Совокупные издержки по привлечению заемных средств/Сумма заемных средств

А: ОП=3000-1300-580=1120

RA = 1120/(1200+800)=0,56

%зк =120/800=0,15

ЭФР = (1-0,2)*(0,56-0,15)*800/1200=0,21

B:ОП=3800-1500-500=1800

RA = 1800/(1300+700)=0,9

%зк=60/1300=0,046

ЭФР = (1-0,2)*(0,9-0,046)*1300/700=1,27

Практико-ориентированное задание 24.

Тыс. руб.

|

Показатель |

31.12.2016 |

|

Выручка |

5 000 |

|

Себестоимость |

(3 800) |

|

Валовая прибыль |

1 200 |

|

Коммерческие расходы |

(520) |

|

Управленческие расходы |

(160) |

|

Прибыль (убыток) от продаж |

1200-520-160=520 |

Тыс. руб.

|

Показатель |

31.12.2016 |

|---|---|

|

Раздел 3. Капитал и резервы |

2 000 |

|

УК |

1500 |

|

НРП |

500 |

|

Раздел 4. Долгосрочные |

200 |

|

обязательства Кредиты и займы |

200 |

|

Раздел 5. Краткосрочные |

1 800 |

|

обязательства |

1 800 |

|

Кредиты банков |

|

|

ПАССИВ |

4 000 |

Решение

ЭФР = (1-Т)*(RA-%зк)*ЗК/СК

RA=Операционная прибыль/Активы – экономическая рентабельность активов

%зк = Совокупные издержки по привлечению заемных средств/Сумма заемных средств

Операционная прибыль = Валовая прибыль – Коммерческие расходы – Управленческие расходы

Операционная прибыль =1200-520-160=520 тыс. руб.

RA=520/4000=0,13

ЭФР=(1-0,2)*(0,13-0,18)*(1800+200)/2000=-0,04

Рентабельность собственного капитала снизится, так как часть чистой прибыли, генерируемой собственным капиталом, будет уходить на формирование используемого заемного капитала по высоким ставкам процента. В этом случае использование предприятием заемного капитала дает отрицательный эффект. В этом случае либо снижают стоимость привлечения заемного капитала, либо отказываются от его использования

Тема: «Дивидендная политика корпорации».

Практико-ориентированное задание 25.

Акционерный капитал компании – 800 тыс. обыкновенных акций, цена каждой составляет 25 руб. Чистая прибыль компании составила за отчетный период – 4720 тыс. руб. К выплате в виде дивидендов объявлено 190 тыс. руб. Определите чистую прибыль на акцию, дивиденд на акцию, ценность акции, дивидендную доходность акции, дивидендное покрытие.

Практико-ориентированное задание 26.

Акционерный капитал компании – 1 200 тыс. обыкновенных акций, цена каждой составляет 38 руб. Чистая прибыль компании составила за отчетный период – 6 820 тыс. руб. К выплате в виде дивидендов объявлено 1 120 тыс. руб. Определите чистую прибыль на акцию, дивиденд на акцию, ценность акции, дивидендную доходность акции, дивидендное покрытие.

Практико-ориентированное задание 27.

Акционерный капитал компании – 1 780 тыс. обыкновенных акций, цена каждой составляет 75 руб. Чистая прибыль компании составила за отчетный период – 9 720 тыс. руб. К выплате в виде дивидендов объявлено 890 тыс. руб. Определите чистую прибыль на акцию, дивиденд на акцию, ценность акции, дивидендную доходность акции, дивидендное покрытие.

P/E = 75/5,46 = 13,74

Тема: «Реструктуризация. Оценка сделок слияния и поглощения». Практико-ориентированное задание 28.

Известны следующие данные о компаниях, участвующих в сделке M&A:

|

Исходные данные |

|

Фирма В |

|---|---|---|

|

Количество акций в обращении |

3000 |

2000 |

|

Цена акции |

40 |

20 |

Премия к рыночной цене фирмы В предполагается в размере 30 процентов. Приобретение компании осуществляется за наличные.

Фирма «А» стремится приобрести фирму «В», так как она рассчитывает в результате сделки снизить себестоимость единицы продукции с 100 до 90 долл. Объем производства продукции после сделки M&A составит 1 000 единиц. Фирма считает, что инвестиционный период составит 5 лет, целевая норма доходности равна 15 процентов.

Определите чистую приведенную стоимость сделки M&A.

Решение:

Рыночная цена B = количество акций*цена акций = 2000*20 = 40000 руб.

Расчетная премия = 40000*30% = 12000 руб.

NPV =

Критерий рациональности проекта: NPV > 0

Практико-ориентированное задание 29.

Известны следующие данные о компаниях, участвующих в сделке M&A:

|

Исходные данные |

|

|

|---|---|---|

|

Количество акций в обращении |

200 |

470 |

|

Прибыль на акцию |

|

|

|

Р/Е (цена/прибыль на акцию) |

12 |

16 |

Премия к рыночной цене «В» составляет 40 процентов. Выкуп компании «В» осуществляется через обмен акций.

Определите: 1) коэффициент обмена; 2) прибыль на акцию новой фирмы.

Практико-ориентированное задание 30.

Известны следующие данные о компаниях, участвующих в сделке M&A:

|

Исходные данные |

Фирма А |

Фирма В |

|---|---|---|

|

Количество акций в обращении |

8000 |

12000 |

|

Цена акции |

140 |

220 |

Премия к рыночной цене фирмы «В» предполагается в размере 40 процентов. Приобретение компании осуществляется за наличные.

Фирма «А» стремиться приобрести фирму «В», так как она рассчитывает в результате проекта интеграции снизить себестоимость единицы продукции с 220 до 190 долл. Объем производства продукции после сделки M&A составит 12 000 единиц. Фирма считает, что инвестиционный период составит 6 лет, целевая норма доходности равна 10 процентов.

Определить чистую приведенную стоимость сделки M&A.

Решение:

Рыночная цена B = количество акций*цена акций = 12000*220 = 2640000 руб.

Расчетная премия = 2640000*40% = 1056000 руб.

NPV =

Критерий рациональности проекта: NPV > 0

Тема: «Портфельный анализ».

Практико-ориентированное задание 31.

Ожидаемая доходность для акций компании «А» составляет 17%, стандартное отклонение 10%, а для акций компании «В» ожидаемая доходность – 25%, стандартное отклонение -18%. Коэффициент корреляции между ними равен -0,3. Рассчитать доходность портфеля, и риск портфеля, если портфель состоит на 60% из акций компании «А» и на 40% из акций компании «В». Оптимальна ли структура портфеля, сформированного подобным образом? Сделайте вывод об эффективности инвестирования в портфель активов по сравнению с приобретением активов по отдельности.

Решение:

где wA и wB – доли ценных бумаг А и В в портфеле

rAB = 60*0,17+40*0,25 = 20,2%

Несмотря на то, что доходность по портфелю ниже, чем при покупке отдельно акций B, за счет акций А уменьшается риск инвестирования, что обосновывает эффективность вложения.

Практико-ориентированное задание 32.

Ожидаемая доходность для акций компании «А» составляет 14%, стандартное отклонение 7%, а для акций компании «В» ожидаемая доходность – 18%, стандартное отклонение -10%. Коэффициент корреляции между ними равен -0,5. Рассчитать доходность портфеля, CovAB и риск портфеля, если портфель состоит на 40% из акций компании «А» и на 60% из акций компании «В». Оптимальна ли структура портфеля, сформированного подобным образом? Сделайте вывод об эффективности

инвестирования в портфель активов по сравнению с приобретением активов по отдельности.

Решение:

rAB = wA*pA+wB*pB,

где wA и wB – доли ценных бумаг А и В в портфеле

pA и pB доходность ценных бумаг

rAB = 40*0,14+60*0,18 = 16,4%

Cov(k,p) = 0,5*0,07*0,01= 0,35%

Несмотря на то, что доходность по портфелю ниже, чем при покупке отдельно акций B, за счет акций А уменьшается риск инвестирования, что обосновывает эффективность вложения.

Задачи по финансам предприятия с решением

Задача по составлению финансового плана

Составить текущий финансовый план по операционной деятельности предприятия с равномерным распределением поквартально при:

1. Условие. Валовых доход, выручка от реализации продукции товаров, работ, услуг за предшествующий 3 и составило 22,20, 26 млн. грн.

2. Условие. Налоговые платежи в сумме Валового дохода определяются в соответствии с законодательством и не меняется по сравнению с предшествующими периодами. Под акцизных товаров нет.

Расходы по основной операционной деятельности предшествующего периодах составляет 18,18 ,20 млн. грн. ,в том числе постоянные 10,10,11 млн. грн.

В плановом периоде прогнозируется увеличение валовых доходов на 20% по сравнению с последующим годом. А рост расходов прогнозируется на уровне 15% по отношению к последнему году предшествующего периода при сох дали постоянных затратпоследне7го года.

Налоговые платежи за счет прибыли определяться по ставке 25 % от базовой налогооблагаемой суммы.

Сделать выводы о реальности выполнения плана.

|

№ |

Показатели |

Всего за год |

1квартал |

2квартал |

3квартал |

4квартал |

|

1. |

Валовых доход от реализации продукции |

31,2=26*20%+26 |

||||

|

2. |

Налоговые платежи в составе валового операционного дохода: |

31,2/6=5,2 |

||||

|

3. |

Чистый доход. |

26,0 |

||||

|

4 |

затраты |

23=20*15%+20 |

||||

|

-постоянные |

23*55%/100=12,7 |

|||||

|

-переменные |

23-12,7=10,3 |

|||||

|

5. |

Маржинальная прибыль от реализации продукции: |

26-10,3=15,7 |

||||

|

6. |

Валовая прибыль от реализации продукции |

15,7-12,7=3,0 |

||||

|

7. |

Налоговые платежи за счет прибыли: |

3*0,25=0,75 |

||||

|

8. |

Чистая прибыль от реализации продукции (от основной операционной деятельности): |

3-0,75=2,25 |

Задача по налогу на прибыль

Определить налог на прибыль при следующих условиях:

Предприятие выпускает 3 вида товаров, А, Б,В. Сумма 24 млн. грн.

Расходы по производству и реализации (без Ам) товара А составляет 16 млн. грн., товара Б 3 млн. грн., В 3 млн. грн.

Ам отчисления при производстве товара А составляют 1200т. Грн., товара Б 600т. Грн, В 650т. Грн.

За участие в капитале других предприятий был получен доход в размере 3,5 млн. грн. Расходы составили 100 т. грн. ставка налога на прибыль определяется по действующему законодательству.

Решение задачи.

ВД-ВР-АМ = налогооблагаемая прибыль.

ВД = 24+3,5 = 27,5 млн. грн.

ВР = 22+0,1=22,1

АМ = 1,2+0,6+0,65=2,45

ВД-ВР-АМ = 27,5-22,1-2,45=2,95

Налог на прибыль 2,95*0,25 = 0,7

Задачи по финансам организации

Задача по кредиту предприятия

Предприятие испытывающее недостаток текущих финансовых средств решило получить банковский кредит в сумме 4 млн. грн., сроком на 6 мес. После оценки финансового состояния предприятия банк согласился выдать кредит под материальное обеспечение в размере 1,2 суммы кредита.

Предприятие с банком была согласована % ставка в размере 14% годовых + единовременная комиссия 2,5 от суммы сделки, кроме того предприятие было обязано заключит страховой договор со страховой компанией, где страховая премия составляла 7% от суммы кредита единовременная комиссия 1,5% от суммы сделки.

1) определить сумму первоначальных затрат предприятия при получение кредита.

2) сумма ежемесячных расходов на содержание кредита(выплату % + погашение части основного кредита).

Банковский % начисления на остаток основного долга. И не обходимую сумму до налогообложения, чтобы уровень рентабельности был ниже 15 %.

Решение задачи:

1) Расходы:

*предприятие выплачивает сумму кредита каждый месяц в размере:4/6=0,67

* проценты за кредит:

-1 месяц: 4*0,14/365*30=0,082

-2 месяц: (4-0,67)*0,14/365*31=0,04

-3 месяц:(4-0,67-0,67)*0,14/365*30=0,03

-4 месяц: (4-0,67-0,67-0,67)*0,14/365*31=0,02

-5 месяц: (4-0,67*4)*0,14/365*30=0,015

-6 месяц: (4-0,67*5)*0,14/365*31=0,008

всего расходы на погашение процентов за кредит: 0,195

*единовременная комиссия банка: 2,5%*4=0,1

*страховая премия: 7%*4=0,28

* единовременная комиссия страховой компании: 1,5%*4=0,06

2) первоначальные расходы: 0,1+0,28+0,06=0,82

3) уровень рентабельности кредита: Чистая прибыль (выручка от реализации)

Задача по амортизации с решением

Определить сумму амортизационных отчислений предприятия при следующих условиях. На предприятии находиться ОС всех групп амортизации. На начало года балансовая стоимость 1 гр. ОС здания, сооружения 16 млн. грн, в течение года поступления средств гр не происходило.

На начало года балансовая стоимость 2 гр. ОС 6 млн. грн. на начало года балансовая стоимость 3 гр. ОС составила 14 млн. грн. на начало года БС 4 гр. ОС составила 0,7 млн. грн. На предприятии в соответствии с приказом об учетной политике были установлены предельные нормы Ам поквартально.

1 гр.-2%, 2 -10%,3-6%,4 гр-15%.

Во 2 квартале отчетного года были приобретены средства 4 гр на сумму 150 т. грн.

Списание ОС по группам в отчетном году не проводилась определить сумму Ам отчислений.

Решение задачи.

1. группа(2%)ОС

1. квартал.16млн. грн*2%=0,32

2) 16-0,32*2%=0,31

3) 15,68-0,31*2%=0,30

4) 15,38-0,30*2%=0,30

Сумма отчислений за год=1,23

2 группа(10%)

1 квартал.6млн.*10%=0,6

2) 6-0,6*10%=0,54

3) 5,46-0,54*10%=0,49

4) 4,97-0,49*10%=0,45

Сумма=2,08

3 группа.(6%)

1 квартал.14млн. грн.*6%=0,84

2) (14-0,84)*6%=0,8

3) (13,2-0,8)*6%=0,74

4) (12,46-0,74)*6%=0,70

Сумма=3,08

4 группа (15%)

1 квартал 0,7млн. грн.*15%=0,105

2 квартал (0,7-0,105)*15%=0,09

3 квартал (0,61-0,09+0,150)*15%=0,1005

4 квартал (0,5095-0,1005)*15%=0,061

Сумма=0,36

Задача по прибыли с решением

Определить прибыль от обычной деятельности до налогообложения при след. условиях.

1) предприятие производит 3 вида продукции А, Б, В 15,4,10 т. Ед.

2) себестоимость одной ед. продукции для изделия А-28грн., Б-39 грн, В-45 грн.

3) цена реализации продукции с НДС составляет 42 грн. для изделия А, Б-55,В-74 грн.

Предприятие в отчетном году реализовало НА на сумму 148т. грн. и при этом понесло расходы на сумму 34,5 т. грн. в течение отчетного периода на депозитном счете в банке находилось 500т. грн. ставка депозита 11%. Предприятие в начале года приобрело иностранную валюту на сумму 600т. грн. по курсу 1 $-5,08 грн.

А реализовало 1 $-5,04 грн.

Однако в течение иностранная валюта хранилась в банке на депозитном счете под 6 мес, 9,5% годовых.

Предприятие в начале года приобрело акции на сумму 500 т. грн., по рыночной стоимости 1 грн. за акцию и купило 500 т. акций по которым были начислены дивиденды = 300 т. грн. в конце года акции были проданы по курсу 1,2 грн. за акцию. Затраты по обслуживанию движения акций составили 20 т. грн.

Решение задачи:

1) по продукции:

Валовые затраты.

А) 15т.*28=420

Б) 4*39=156

В) 10*45=450

Выручка от реализации.

А) 15*42=630

Б) 4*55=220

В) 10*74=740

НДС

630/6=105

220/6=36,6

740/6=123,3

Чистый доход = 1590-264,9 = 1325,1

Валовая прибыль от реализации продукции = 1325,1-1026=299,1

2) реализация НА:

Прибыль от реализации

148-34,5=96,94

3) прибыль за депозитный счет

Прибыль на депозитном счете 500*0,11 = 55

4) Валюта:

Расходы с покупкой валюты: 600 тыс. грн.

Кол валюты: 600/5,08 = 118

Реализовало валюту (выручка): 118*5,04 = 594,72

Предприятие понесло убыток: 600-594,72 = 5,28

5) Проценты по деньгам от валюты: 600*9,5%/100*0,5 = 28,5

6) Акции:

-прибыль: 300+1,2*500 = 900

-расходы: 500+20 = 520

7) Общая прибыль:

-прибыль 299,1+96,94+55+28,5+900=1379,54

-расходы: 600+5,28+520=1125,28

Задачи с решением по Основам финансового менеджмента

Тема «Основы финансового менеджмента»

Задача 1.

Рассчитайте средневзвешенную величину капитала (СВК), имея следующие данные:

|

Источники средств |

Средняя стоимость источника, % |

Удельный вес в пассиве, % |

|

Привилегированные акции |

160 |

0,1 |

|

Обыкновенные акции и нераспределенная прибыль |

180 |

0,5 |

|

Заемные средства, в том числе кредиторская задолженность |

140 |

0,4 |

Решение.

СВК – это минимальная норам прибыли, ожидаемая инвестором от вложения в данное предприятие.

СВК = 160х0,1 + 180х0,5 + 140х0,4 = 162%.

Задача 2.

За 6 месяцев 2007 года предприятие «Супер» произвело пледы и одеяла, при этом понесло затраты представленные в таблице. Необходимо установить, какие затраты целесообразно предусмотреть в июле 2007 года, используя мини-максный метод распределения затрат и рост объема выпуска до 35 штук.

|

Месяцы |

Объем выпуска, шт. |

Себестоимость выпуска, грн. |

|

Январь |

20 |

1350 |

|

Февраль |

10 |

800 |

|

Март |

30 |

1500 |

|

Апрель |

25 |

1400 |

|

Май |

19 |

1000 |

|

Июнь |

22 |

1450 |

Решение.

Наибольшие затраты были в марте.

1500 = постоянные затраты (ПЗ) + переменные затраты (ПерЗ) х 30

Февраль- наименьшие затраты

800 = ПЗ + ПерЗ х 10

Следовательно

1500 = ПЗ + (ПерЗ) х 30

минус

——— 800 = ПЗ + ПерЗ х 10

равно

700 = 0 + ПерЗ х 20

Перз = 35 грн.

ПЗ = 450

Затраты июля = 450 +35х35 = 1675 грн.

Задача 3.

Корпорация Майкрософт изготавливает операционные системы ХР и Виста. В прогнозируемом периоде должно быть отработано 20 000 чел.-часов. При этом за 1 чел-час можно произвести 1 диск с ХР или 3 диска с Вистой.

|

ХР |

Виста |

|

|

Цена реализации, долл. США |

200 |

150 |

|

Переменные затраты на 1 продукции |

50 |

85 |

|

Валовая маржа |

Определить 150 |

Определить 65 |

|

Коэффициент валовой маржи |

Определить 0,6 (150 / 200) |

Определить 0,4 (65 /150) |

Что выгоднее производить? Какие дополнительные факторы могут повлиять на выбор производства? (то, что это новое)

Решение.

Валовая маржа за 1 человеко-час

ХР 150 х 1 диск = 150 долл

Виста 65 х 3 диска = 195 долл

То есть за 20 000 чел – часов мы можем получить:

ХР 150 х 20 000 = 3 000 000 долл

Виста 195 х 20 000 = 3 900 000 долл.

Задача 4.

Заводу «Ангара» производящему резиновые втулки, поступило предложение от крупного покупателя это продукции завода «Автошина», заключить бартерную сделку – обменять партию резиновых втулок на автомобильные камеры. При этом предполагается, что часть прибыли от сделки завод «Ангара» получит за счет бартера и за счет перепродажи камер по более высоким ценам. Исходные данные сделки:

|

Этапы сделки |

обмен |

Перепродажа камер |

Результат сделки |

|

Выручка от реализации, тыс.грн. |

91 |

100 |

100 |

|

Себестоимость, тыс.грн |

80 |

91 |

80 |

|

Расходы на перепродажу |

0 |

5 |

5 |

|

Прибыль |

11 |

4 |

15 |

|

Налог на прибыль (25%) |

2,75 |

1 |

3,75 |

|

Чистая прибыль |

8,25 |

3 |

11,25 |

Необходимо определить эффективность бартерной сделки с учетом временной стоимости денег.

Решение

Результаты оформить в таблицу

|

Результаты без учета времени |

Период выплаты денег |

Коэффициент дисконтирования |

Общий результат |

|

|

Ставка дисконтирования = 5% (месячный индекс инфляции) |

|

|||

|

Выручка от реализации |

100 |

n=3 (апрель) |

0,864 |

86,40 |

|

Себестоимость |

80 |

n=0 (январь) |

1,000 |

80 |

|

Расходы на перепродажу |

5 |

n=2 (март) |

0,907 |

4,54 |

|

Налог – обмен |

2,75 |

n=1 (февраль) |

0,952 |

2,618 |

|

Налог – перепродажа |

1 |

n=2 (март) |

0907 |

0,907 |

|

Чистая прибыль |

11,25 |

— 1,665 |

Сделка неэффективна

Задачи к экзамену по финансам организаций (предприятий)

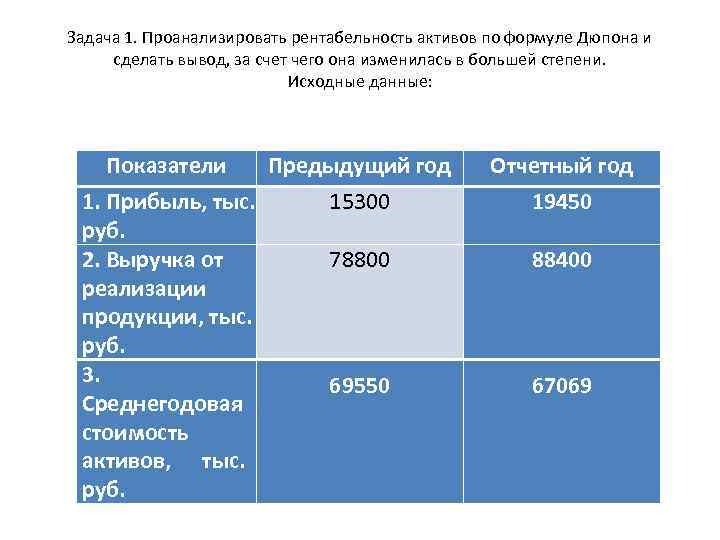

Задача 1. Проанализировать рентабельность активов по формуле Дюпона и сделать вывод, за счет чего она изменилась в большей степени. Исходные данные: Показатели Предыдущий год 1. Прибыль, тыс. 15300 руб. 2. Выручка от 78800 реализации продукции, тыс. руб. 3. 69550 Среднегодовая стоимость активов, тыс. руб. Отчетный год 19450 88400 67069

Решение: 1) Рассчитаем рентабельность активов в предыдущем году: R = 15300/78800*100% * 78800/69550 = 19, 42% * 1, 133 = 22, 0% 2) Рассчитаем рентабельность активов в отчётном году: R = 19450/88400*100% * 88400/67069 = 22, 0% * 1, 318 = 28, 99%

Вывод: В отчётном году по сравнению с предыдущим рентабельность активов возросла в целом на 6, 99%. Рост этого показателя наблюдался за счёт увеличения обоих факторов: рентабельность реализации увеличилась в 1, 133 раза (22, 0/19, 42), а оборачиваемость активов выросла в 1, 163 раза (1, 318/1, 133). Таким образом, большее влияние на рост рентабельности активов оказал рост числа оборотов активов предприятия.

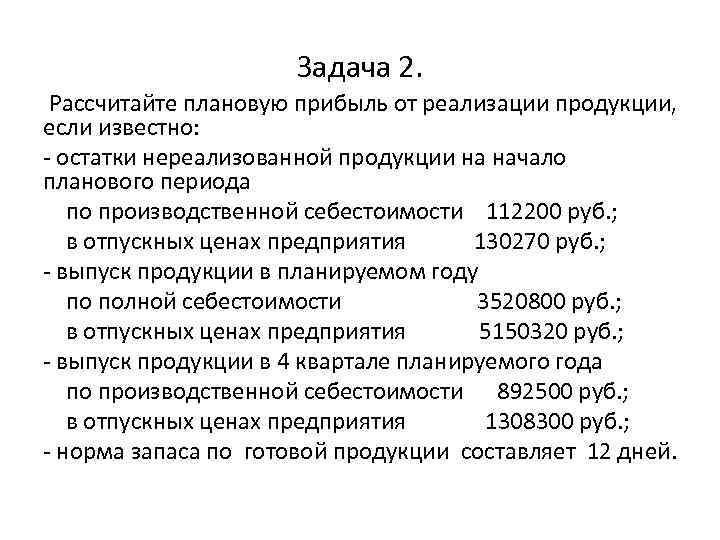

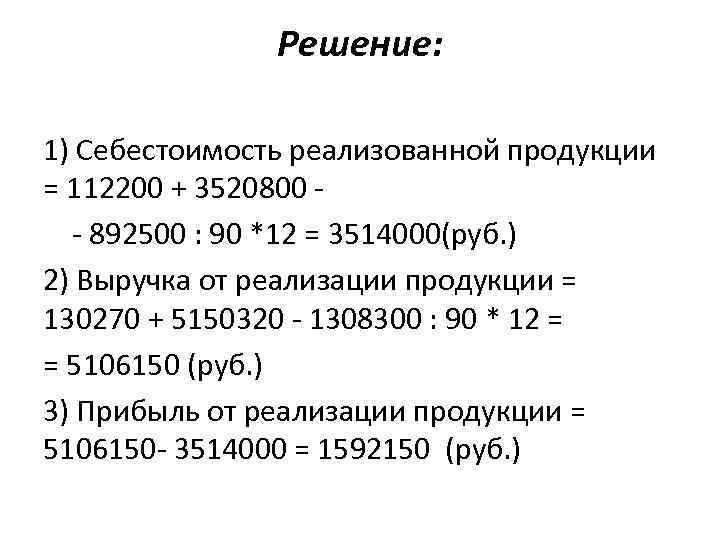

Задача 2. Рассчитайте плановую прибыль от реализации продукции, если известно: — остатки нереализованной продукции на начало планового периода по производственной себестоимости 112200 руб. ; в отпускных ценах предприятия 130270 руб. ; — выпуск продукции в планируемом году по полной себестоимости 3520800 руб. ; в отпускных ценах предприятия 5150320 руб. ; — выпуск продукции в 4 квартале планируемого года по производственной себестоимости 892500 руб. ; в отпускных ценах предприятия 1308300 руб. ; — норма запаса по готовой продукции составляет 12 дней.

Решение: 1) Себестоимость реализованной продукции = 112200 + 3520800 — 892500 : 90 *12 = 3514000(руб. ) 2) Выручка от реализации продукции = 130270 + 5150320 — 1308300 : 90 * 12 = = 5106150 (руб. ) 3) Прибыль от реализации продукции = 5106150 — 3514000 = 1592150 (руб. )

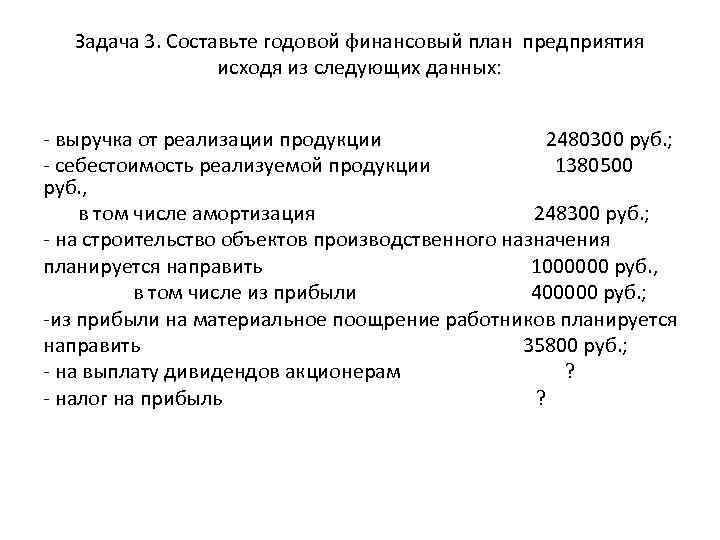

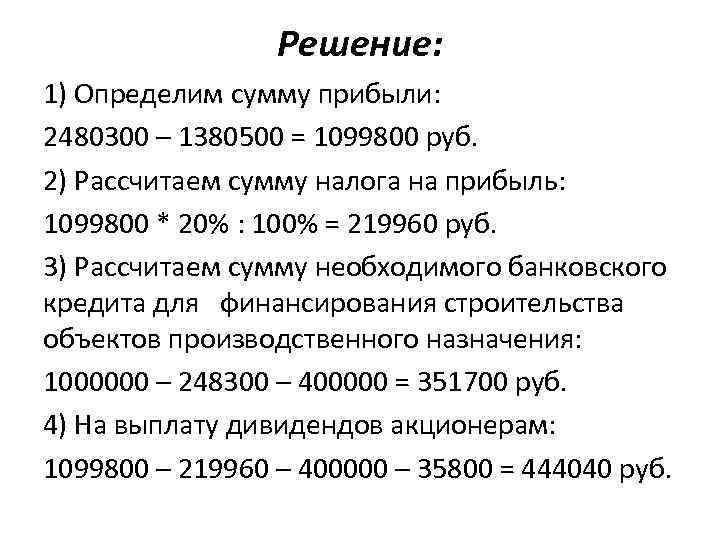

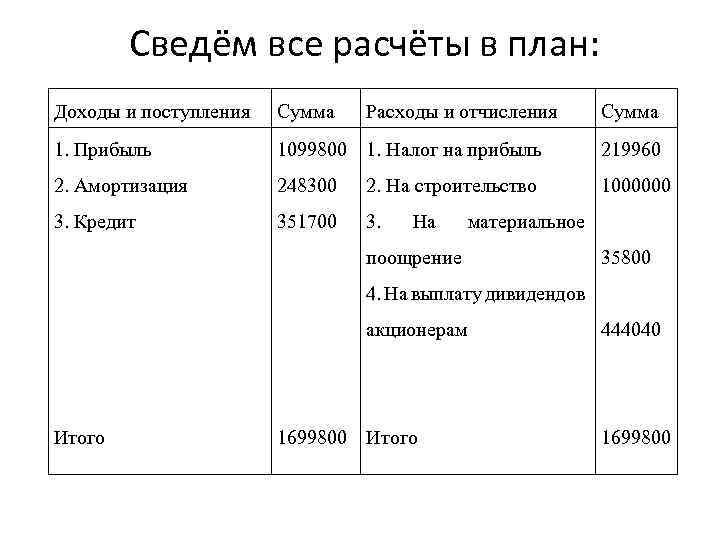

Задача 3. Составьте годовой финансовый план предприятия исходя из следующих данных: — выручка от реализации продукции 2480300 руб. ; — себестоимость реализуемой продукции 1380500 руб. , в том числе амортизация 248300 руб. ; — на строительство объектов производственного назначения планируется направить 1000000 руб. , в том числе из прибыли 400000 руб. ; -из прибыли на материальное поощрение работников планируется направить 35800 руб. ; — на выплату дивидендов акционерам ? — налог на прибыль ?

Решение: 1) Определим сумму прибыли: 2480300 – 1380500 = 1099800 руб. 2) Рассчитаем сумму налога на прибыль: 1099800 * 20% : 100% = 219960 руб. 3) Рассчитаем сумму необходимого банковского кредита для финансирования строительства объектов производственного назначения: 1000000 – 248300 – 400000 = 351700 руб. 4) На выплату дивидендов акционерам: 1099800 – 219960 – 400000 – 35800 = 444040 руб.

Сведём все расчёты в план: Доходы и поступления Сумма Расходы и отчисления 1. Прибыль 1099800 1. Налог на прибыль 219960 2. Амортизация 248300 2. На строительство 1000000 3. Кредит 351700 3. поощрение 4. На выплату дивидендов акционерам 444040 Итого 1699800 Итого На Сумма материальное 35800 1699800

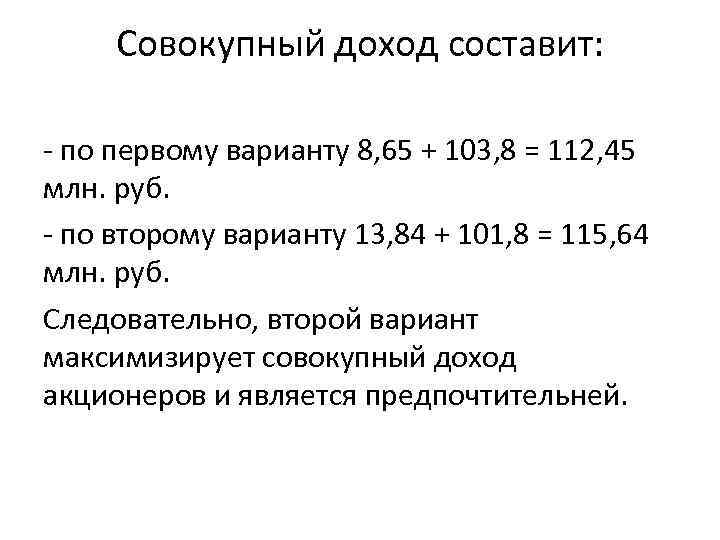

Задача 4. Компания планирует 70% прибыли потратить либо на выплату дивидендов, либо на покупку собственных акций. Определить, что выгоднее для акционеров и пояснить, почему? Исходные данные: — прибыль к распределению 8000000 руб. ; — количество обыкновенных акций 200000 шт. ; — прибыль на акцию ……………; — рыночная цена акции 650 руб. ; — соотношение «рыночная цена/прибыль на акцию» ……….

Решение 1) Найдём прибыль на акцию: 8000000 : 200000 = 40 руб. 2) Соотношение «рыночная цена/прибыль на акцию» : 650 : 40 = 16, 25 3) Общая сумма для выплаты дивидендов: 8000000 * 70% : 100% = 5600000 руб. 4) Если выплачивается дивиденд, то на каждую акцию будет приходиться: 5600000 : 200000 = 28 руб. 6) Таким образом, совокупный доход акционера составит: 650 + 28 = 678 руб.