Финансовый рынок — это сфера отношений в экономике по поводу купли-продажи финансовых инструментов: валюты, ценных бумаг, драгоценных металлов, фьючерсов и опционов и пр.

Также это финансовый институт, главнейшей задачей которого является связывание инвесторов и тех, кто нуждается в капитале. Это рынок на котором инвестиции превращаются в сбережения, рынок, на котором обращается финансовые инструменты и деньги, на которые первые можно приобрести в целях инвестирования.

Финансовый рынок имеет свою структуру и признаки. Это информация пригодиться вам для сдачи ЕГЭ по обществознанию: очень часто в заданиях нужно дать определение, либо написать план на заданную тему.

Суть

С переходом от феодализма к капитализму формируется рынок капитала, а также валютный рынок, рынок недвижимости, рынок ценных бумаг. А отсюда появляется финансовый рынок. Существует две его модели: банковская, когда банк предоставляет возможности покупать разного рода финансовые инструменты (драгоценные металлы и пр.) и континентальная, которая позволяет институциональным инвесторам инвестировать свои средства в те или иные активы.

Рынок формируется как система, появляется его структура.

Финансовый рынок состоит из денежного рынка и рынка капиталов

Сегодня он также состоит из трех составляющих:

- Первичный — это рынок исходных, базовых активов, которые отражают капитал той или иной компании. Такими активами являются ценные бумаги: акции, облигации и пр.

- Вторичный — это рынок инструментов, производных от первичных. Самые распространенные и понятные инструменты — это фьючерсы и опционы. Фьючерс — это контракт на поставку того или иного товара. Например, есть акции Сбербанка (первичный инструмент), а есть фьючерс на поставку 100 акций Сбербанка.

- Третичный — это внебиржевая секция рынка, в котором покупатели и продавцы действуют напрямую. Здесь нет тех строгих правил, которые есть на биржах, поэтому риски намного велики, но и прибыль может быть выше.

Этот рынок представлен как правило банками и биржами — площадками, на которых любой субъект от частного лица до организации может купить или инвестировать в те или иные финансовые инструменты.

Кстати, чтобы понять, какие рынки могут быть в рамках рассматриваемого, рекомендую мою статью про виды рынков.

Функции

Выделяют следующие функции финансового рынка:

Дистрибутивная — рынок распределяет денежные средства между его участниками: деньги от тех, у кого они есть, попадают к тем, кто в них нуждается. Взамен инвестор получает долю в компании, которая пропорциональна количеству его акций, либо облигацию — долговое обязательно компании-эмитента вернуть деньги на заявленных условиях.

Защита капитала. На финансовом рынке мошеннические схемы практически исключены. Здесь действуют строгие правила торговли, которые невозможно нарушить.

Информационная — рынок всегда предоставляет информацию о тех факторах (новостях), которые влияют на спрос и предложение здесь, а также информацию об эмитентах ценных бумаг либо других инструментах — их прибыли или наоборот о снижении дохода и росте долговой нагрузки.

Снижение рисков. Всем известно, что существуют экономические циклы — периоды подъема и спада деловой активности. В периоды спада (медвежьи годы), когда рынок падает, велик спрос на облигации, которые вне зависимости от экономического цикла имеют фиксированную доходность.

Связывание продавцов и покупателей. Рынок — это место, где продавец и покупатель могут найти друг друга и совершить взаимовыгодную сделку. Кроме того, согласно закону о “невидимой руке рынка”, он доставляет денежные средства в те места, где в них нуждаются и где может быть хорошая прибыль.

А на этом все, рекомендую поделиться этой статьей с друзьями в социальных сетях.

17 января 2023

В закладки

Обсудить

Жалоба

Финансовый рынок

Презентация на урок.

Финансы

→ В узком смысле — это инструмент распределения и перераспределения совокупного общественного продукта и национального дохода. И заработная плата, и пенсия, и налоги — это всё финансы.

→ В широком смысле — совокупность экономических отношений в процессе использования денежных средств.

Финансовый рынок — система отношений между покупателями и продавцами финансовых услуг, и продуктов.

fin-r.pptx

fin-r.pdf

Автор: Фирсова Э.Р.

План урока

- Финансы

- Банковская система

- Финансовые институты

Цели урока

- знать определение понятий: финансы, банковская система, пенсионный фонд РФ, пассивные и активные операции банка

- уметь структурировать банковскую систему РФ; объяснять принцип работы банка; описывать деятельность инвестиционного, страхового, пенсионного фондов

Разминка

- Можно ли перестать использовать деньги?

- Какие организации связывают свою работу с финансами?

Финансы

Производители товаров и услуг ежемесячно выплачивают заработную плату своим работникам. Молодой предприниматель, мечтающий об открытии бизнеса, берёт кредит в банке. Налогоплательщики перечисляют платежи в государственный бюджет. Талантливый студент получает грант на разработку приложения против интернет-мошенников. Всё это является примерами финансовых отношений, которые возникают в процессе проведения операций с соответствующими организациями.

Финансы

— совокупность экономических отношений в процессе использования денежных средств; комплекс финансовых операций, с помощью которых хозяйствующие субъекты аккумулируют денежные средства и осуществляют денежные расходы.

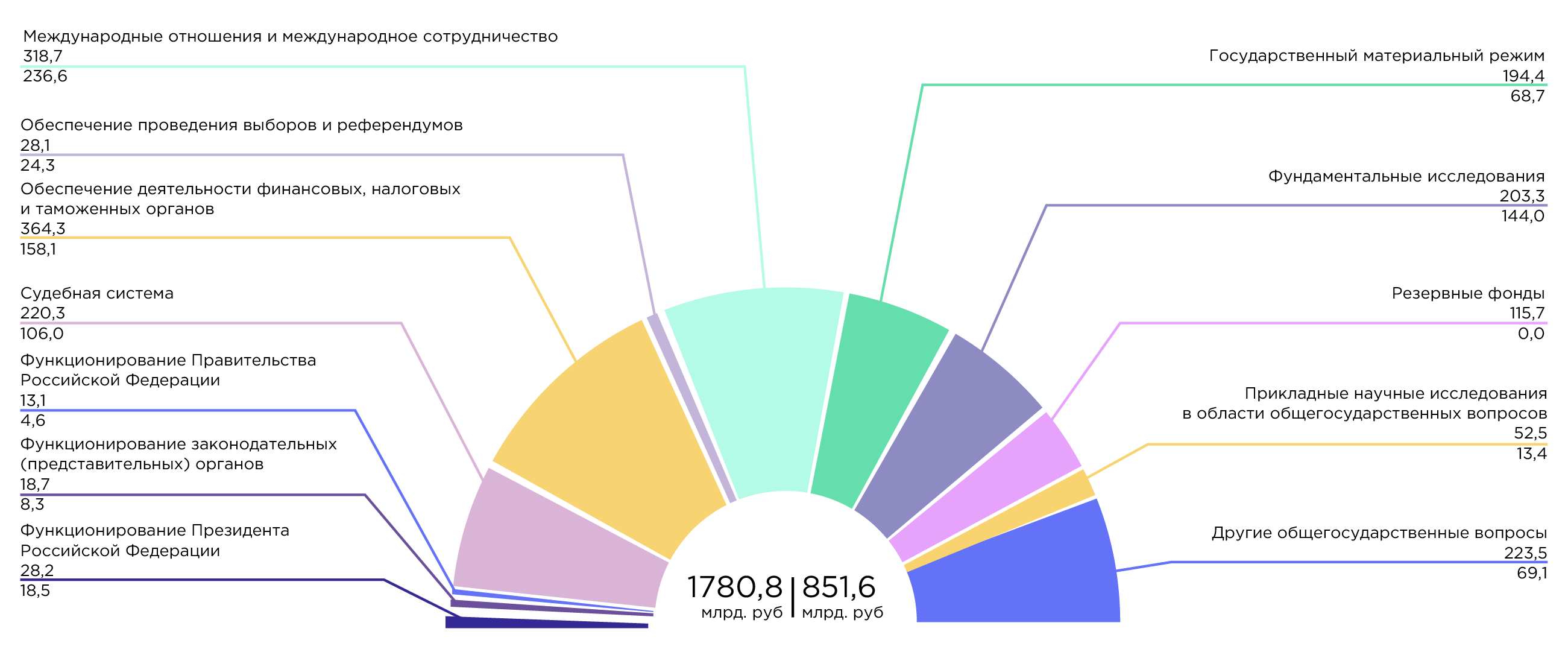

Финансы в экономике выступают экономическим инструментом распределения и перераспределения совокупного общественного продукта и национального дохода. Например, бизнесмен вносит налог с прибыли своего предприятия, подоходный налог работников и страховые взносы. Таким образом, у государства сосредотачиваются денежные ресурсы, которое оно может перераспределять между разными отраслями хозяйства и сферами жизни общества (рис. 1).

Рис. 1. Расходы государственного бюджета в 2021 г.

Как правило, семьи получают больше, чем расходуют, поэтому имеют возможность сберегать остающиеся средства. Фирмы и правительственные организации расходуют больше, чем зарабатывают, потому нуждаются в дополнительных денежных средствах и поддержке. Каким образом они могут удовлетворить недостаток средств?

- Какую роль играют финансы в экономике?

- Каким образом государство перераспределяет финансы в экономике?

Банковская система

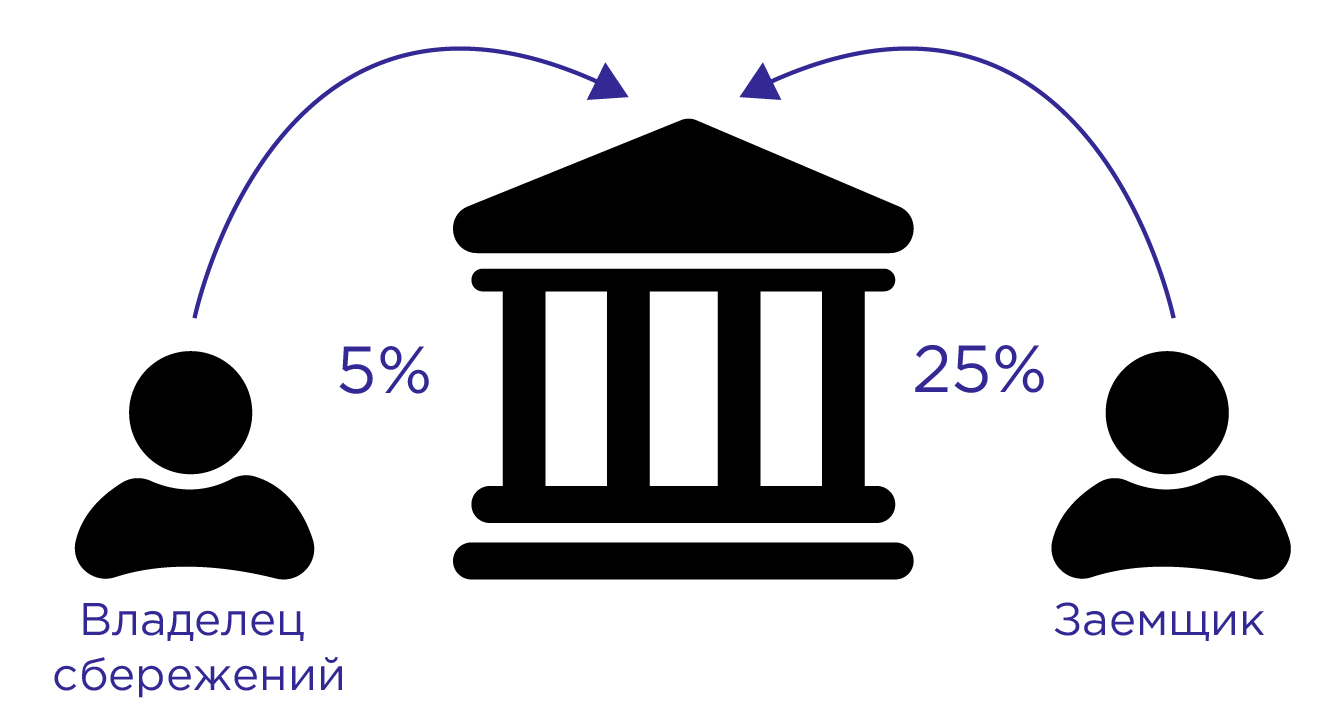

Банки выдают кредиты физическим и юридическим лицам, а также помогают выгодно использовать и сохранять избыточные деньги. Банк — это посредник между владельцем сбережений и заёмщиком.

Банковская система

— совокупность действующих в стране банков и других кредитных учреждений и организаций.

Рис. 2. Принцип работы банков

Владелец сбережений отдаёт банку на хранение 1 млн рублей. За возможность использовать деньги владельца банк начисляет ему проценты — 5 % годовых (+50 000 рублей). В то же время к банку приходит заёмщик, который просит кредит на сумму 1 млн рублей. Банк выдает кредит под 25 % годовых, т. е. в итоге заёмщик заплатит 1 250 000 рублей. Что же получает банк? Он оставляет себе разницу между процентом заёмщика и владельца сбережений, т. е. 20 % (рис. 2). Главная цель банка — хранить деньги вкладчиков и отдавать большую часть взаймы другим лицам, получая за это доход.

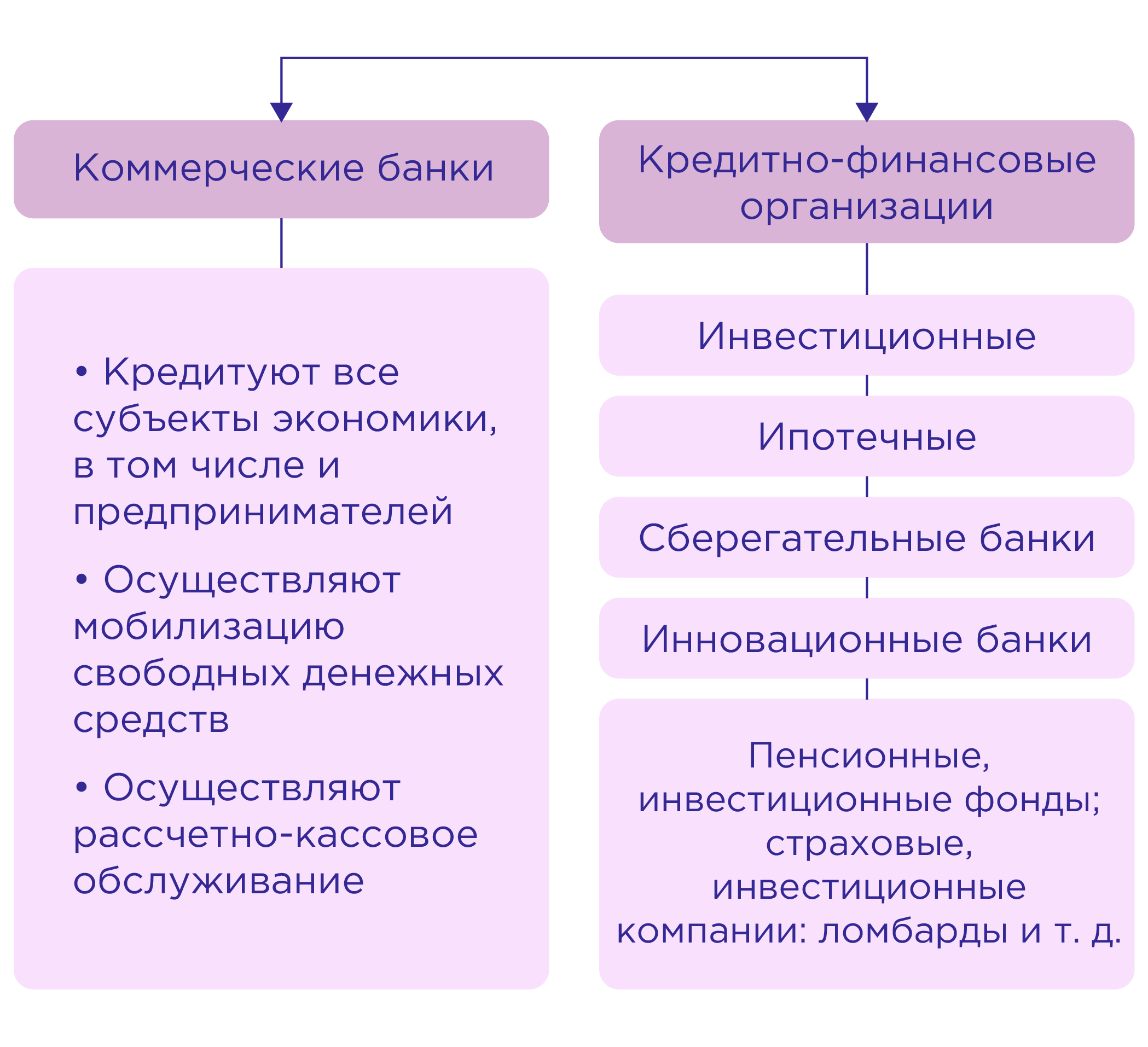

Банковская система современных стран имеет двухуровневую организацию. На верхнем уровне находится центральный банк, а на нижнем — коммерческие банки и другие финансово-кредитные организации. Центральный банк может быть подчинён правительству, а может быть совершенно независим. Чем выше независимость центрального банка, тем больше вероятность, что он будет работать в интересах общества, а не государственного управления. В России ЦБ РФ может предлагать на рассмотрение парламента проекты законов.

- осуществляет эмиссию (выпуск) денег, регулирует количество денег в стране;

- поддерживает стабильность национальной валюты;

- предоставляет кредиты коммерческим банкам;

- выпускает и погашает государственные ценные бумаги;

- заправляет счетами правительства, выполняет зарубежные финансовые операции;

- осуществляет общий надзор за деятельностью кредитно-финансовых учреждений страны и исполнением финансового законодательства.

Операции коммерческих банков подразделяются на активные и пассивные. Последние являются основой деятельности коммерческого банка.

Пассивные операции банка

— это мобилизация денежных ресурсов: приём вкладов; получение кредитов от других банков и центрального банка; выпуск собственных ценных бумаг.

Активные операции банка

— это размещение средств: предоставление различных по срокам и размерам кредитов.

Коммерческий банк идёт на высокий риск, выдавая кредиты заёмщикам. Поэтому для оформления кредита требуется ряд документов. Если заёмщик не выплачивает свои обязательства по кредиту, то банк имеет право обратиться в суд. Наиболее известными коммерческими банками являются «Сбербанк», «ВТБ», «Тинькофф», «Росбанк» и т. д.

- По какому принципу работают банки? Получают ли они доход?

- Как устроена современная банковская система?

Финансовые институты

Помимо коммерческих банков существует ряд специализированных институтов, которые занимаются финансами. Мы ознакомились с их перечнем в предыдущем пункте, а теперь поговорим подробнее.

Рис. 3. Пенсионный фонд компании «Газпром»

Пенсионные фонды создаются частными и государственными компаниями, предприятиями для выплаты пенсий и пособий лицам, вносящим пенсионные взносы в эти фонды. Один из самых популярных частных пенсионных фондов учреждён компанией «Газпром» (рис. 3). Часть заработной платы работников компании остаётся в пенсионном фонде. Эти деньги вкладываются в акции, дивиденды от которых должны увеличивать пенсионный фонд.

Пенсионный фонд Российской Федерации

— самостоятельное финансово-кредитное учреждение, осуществляющее государственное управление финансами пенсионного обеспечения.

Инвестиционные компании представляют собой финансово-кредитные институты, которые аккумулируют денежные средства через продажу собственных ценных бумаг. Клиенты покупают акции инвестиционной компании, а она, в свою очередь, на эти деньги приобретает акции других компаний и банков. Получаемый от акций процент инвестиционная компания делит между своими клиентами, а часть прибыли оставляет себе.

Страховые компании — это организации, оказывающие страховые услуги. Предприятия и граждане отчисляют средства в страховые фонды, которые смогут возместить ущерб в денежном эквиваленте, если что-то случится. Вам наверняка знакомо такое понятие, как полис обязательного медицинского страхования. Именно благодаря нему мы пользуемся бесплатными медицинскими услугами в больницах.

Рис. 4. Нью-Йоркская фондовая биржа

Фондовые биржи специализируются на продаже и покупке ценных бумаг. На бирже размещаются акции и облигации компаний и банков, которые выкупаются путём торга. Чем выше стоимость одной акции, тем выше оценивается возможный доход компании. Если цена акции компании падает и приближается к нулю, то происходит обвал рынка. Игра на фондовой бирже крайне сложный процесс, требующий особых навыков. Одной из самых известных бирж является Нью-Йоркская фондовая биржа, расположенная на Уолл-Стрит (рис. 4).

В мировой экономике действуют мировые финансовые институты: Мировой банк, Международный валютный фонд, Европейский банк реконструкции и развития, Международный банк экономического сотрудничества. Их клиентами являются страны, нуждающиеся в помощи для стабилизации экономики.

- Каков принцип работы пенсионного фонда? Почему существуют частные пенсионные фонды?

- Насколько рискованно вкладывать деньги в инвестиционные компании?

- Чем занимаются фондовые биржи?

Подведём итоги

Неотъемлемым элементом экономики выступают финансы. Для управления и распределения финансов действуют специальные организации: банки и кредитно-финансовые организации. Двухуровневая банковская система состоит из центрального и коммерческих банков. Кредитно-финансовые организации включают в себя пенсионные, страховые, ипотечные, инвестиционные фонды, фондовую биржу и т. д. Финансовые организации представлены и на мировом уровне: Мировой банк, Международный валютный фонд и т. д.

Обществознание, 11 класс

Урок №18. Основы финансового права

Перечень вопросов, рассматриваемых на уроке:

- Банки, банковская система РФ.

- Центральный Банк РФ, его задачи, функции и роль в банковской системе России.

- Финансовые институты.

- Финансовый рынок.

Тезаурус:

Страховая компания – компания, занимающаяся оказанием страховых услуг, осуществляющая страхование здоровья, жизни, имущества и т.д.

Инвестиционная компания – финансово-кредитная организация, собирающая денежные средства частных инвесторов через продажу им собственных ценных бумаг. Такие компании выступают в качестве посредника между заемщиком и частным инвестором, выражая интересы последнего.

Межгосударственный финансово-кредитный институт (Мировой банк, Международный валютный фонд и др.) – институт, занимающийся финансированием и кредитованием разных стран, тем самым содействующий мировой торговле.

Банковская система – совокупность коммерческих и национальных банковских учреждений различных видов, придерживающихся в своей работе одного денежно-кредитного механизма.

Пенсионный фонд – создаваемый частными и государственными компаниями, фонд для выплаты пенсий и пособий лицам, вносящим пенсионные взносы в этот фонд.

Фондовая биржа – организованный рынок, на котором осуществляются сделки с ценными бумагами.

Инфляция – чрезмерное увеличение количества обращающихся в стране бумажных денег, вызывающее их обесценивание.

Покупательная способность денег – способность денежной единицы быть обменной на определенное количество товаров и услуг, которое можно приобрести, купить за денежную единицу страны.

Банк – финансово-кредитное учреждение, производящее разнообразные виды операций с деньгами и ценными бумагами и оказывающее финансовые услуги правительству, юридическим и физическим лицам.

Центральный Банк – национальный банк, осуществляющий монопольную эмиссию денег и являющийся центром финансово-кредитной системы страны.

Эмиссия – выпуск денег.

Финансовый рынок – рынок, на котором осуществляются торги финансовыми активами (валютами, акциями, ценными бумагами).

Ценная бумага – документ, выпускаемый фирмами, финансовыми организациями и государством для получения дополнительного капитала.

Акция – ценная бумага, выдаваемая инвестору в обмен на полученные от него для развития фирмы денежные средства и подтверждающая его права как совладельца имущества и будущих доходов фирмы.

Основная и дополнительная литература по теме урока

- Боголюбов Л. Н., Аверьянов Ю. И., Белявский А. В. и др. / Под ред. Боголюбова Л. Н., Лазебниковой А. Ю., Телюкиной М. В.Обществознание. 11 класс. Базовый уровень.– М.: Просвещение, 2018 г.

- Котова О. А., Лискова Т. Е. Я сдам ЕГЭ. Модульный курс. М, Просвещение, 2018.

Теоретический материал для самостоятельного изучения

Банковское дело имеет богатейшую историю, начало которой было положено еще примерно 30 веков до н.э. в государствах Древнего Востока – в Египте и Вавилоне. Сами банковские учреждения появились намного позже – 10–5 веках до н.э., до этого же банковские операции осуществлялись ростовщиками, менялами и ювелирами.

В России первые банковские учреждения появились не так давно: лишь в 17 веке и назывались казенными.

Банк – финансово-кредитное учреждение, производящее разнообразные виды операций с деньгами и ценными бумагами и оказывающее финансовые услуги правительству, юридическим и физическим лицам.

Банки являются одним из видов финансовых институтов. Финансовые институты – коммерческие учреждения, осуществляющие финансовые операции. Кроме банков, различают следующие виды финансовых институтов:

• страховая компания – компания, занимающаяся оказанием страховых услуг, осуществляющая страхование здоровья, жизни, имущества и т.д.

• инвестиционная компания – финансово-кредитная организация, собирающая денежные средства частных инвесторов через продажу им собственных ценных бумаг. Такие компании выступают в качестве посредника между заемщиком и частным инвестором, выражая интересы последнего.

• пенсионный фонд – создаваемый частными и государственными компаниями, фонд для выплаты пенсий и пособий лицам, вносящим пенсионные взносы в этот фонд.

• фондовая биржа – организованный рынок, на котором осуществляются сделки с ценными бумагами.

• межгосударственный финансово-кредитный институт (Мировой банк, Международный валютный фонд и др.) – институт, занимающийся финансированием и кредитованием разных стран, тем самым содействующий мировой торговле.

Банки и другие финансовые институты оказывают помощь домашним хозяйствам, фирмам и правительственным органам в получении необходимых денежных средств, выступая посредниками между владельцами сбережений и заемщиками.

Банковская система – совокупность коммерческих и национальных банковских учреждений различных видов, придерживающихся в своей работе одного денежно-кредитного механизма.

Банковская система направляет средства от кредиторов заемщикам, финансовые посредники выпускают свои собственные долговые обязательства (банки — депозиты, страховые компании — аннуитеты), продают их на денежном рынке, а на вырученные средства приобретают чужие долговые обязательства.

Банковская система России имеет двухуровневую систему. Первый уровень представлен Центральным Банком России, а второй – коммерческими банками. В задачу коммерческих банков входит обслуживание клиентов (предприятий, организаций, населения), предоставление им разнообразных услуг, например таких, как кредитование. Коммерческих банков великое множество, и у каждого из них свой определенный вид деятельности. Например, ипотечный банк ведет операции по предоставлению кредитов для покупки недвижимости (дом, земля) под определенные проценты. Страховой банк (к примеру, Русский страховой банк) обслуживает крупнейшие страховые компании. Трастовый банк осуществляет помощь организациям в управлении своими свободными денежными средствами.

Центральный банк РФ — главный банк страны, наделенный особыми полномочиями. Это национальный банк, осуществляющий монопольную эмиссию денег и являющийся центром финансово-кредитной системы страны. Его статус регулируется Конституцией РФ, федеральным законом от 2 декабря 1990 г. «О банках и банковской деятельности», федеральным законом № 86-ФЗ от 10 июля 2002 г. «О Центральном банке РФ (Банке России)», а также другими федеральными законами. Банк России, являясь юридическим лицом, функционирует на основе принципа независимости – он не входит в структуру федеральных органов государственной власти.

Банк России обладает финансовой независимостью, осуществляя свои расходы за счет собственных доходов, и не имеет регистрацию в налоговых органах. Он подотчетен Государственной Думе Федерального Собрания РФ, а органы власти всех уровней не имеют права вмешиваться в его деятельность. Задачами Центрального Банка является обеспечение стабильности рубля, контроль и надзор за деятельностью коммерческих банков. Таким образом, целью деятельности Банка России не является получение прибыли.

Банк России выполняет следующие функции:

1. Эмиссия, т.е. выпуск национальных денег и обеспечение устойчивости их покупательной способности. Покупательная способность денег – способность денежной единицы быть обменной на определенное количество товаров и услуг, которое можно приобрести, купить за денежную единицу страны.

Центральный банк обладает абсолютной монополией на выпуск денег.

2. Осуществление национальной денежно-кредитной (монетарной) политики.

Монетарная политика — это политика государства, направленная на регулирование денежного обращения в стране и обеспечение устойчивости экономики в ней. Главной задачей денежно-кредитной политики является обеспечение устойчивого роста объема производства, необходимой стабильности цен и эффективной занятости населения путем влияния на инфляцию, экономический рост и безработицу. Инфляция – чрезмерное увеличение количества обращающихся в стране бумажных денег, вызывающее их обесценивание.

3. Банкир правительства. Будучи банкиром правительства, Центральный Банк хранит на своих счетах средства государственного бюджета и государственных займов.

4. «Банк банков». ЦБ РФ является кредитором последней инстанции и организует систему рефинансирования коммерческих банков, т. е. предоставляет им кредиты в случаях, когда они исчерпали свои ресурсы или не имеют возможности пополнить их из других источников.

5. Хранение золотого и валютного запаса страны.

Все золото, добываемое государством, хранится преимущественно в форме монет и золотых слитков, что составляет большую часть золотого запаса страны. Подобный резерв — это значительная составляющая золотовалютного фонда страны. Право на использование этого стратегического запаса имеет Центробанк России.

Роль Центрального Банка значительна в условиях нынешней экономики. Список его функций и задач огромен, однако наиболее важными задачами среди всех остальных является обеспечение устойчивости национальной валюты и снижение темпов инфляции.

Инфляция – чрезмерное увеличение количества обращающихся в стране бумажных денег, вызывающее в итоге их обесценивание.

В настоящее время деятельность Центрального Банка РФ приобрела огромное значение, поскольку от его эффективного функционирования и правильно выбранных методов, посредством которых он осуществляет свою деятельность, зависит стабильность и дальнейший рост экономического потенциала страны, а также укрепление позиций на международном рынке.

Финансовый рынок – рынок, на котором осуществляются торги финансовыми активами (валютами, акциями, ценными бумагами). Ценная бумага – документ, выпускаемый фирмами, финансовыми организациями и государством для получения дополнительного капитала. Акция – ценная бумага, выдаваемая инвестору в обмен на полученные от него для развития фирмы денежные средства и подтверждающая его права как совладельца имущества и будущих доходов фирмы.

Выделяют 4 основных вида финансовых рынков:

• кредитный рынок

• рынок ценных бумаг (фондовый рынок)

• валютный рынок

• рынок драгоценных металлов

На рынке ценных бумаг происходит покупка и продажа акций компаний. На валютном рынке объектом купли-продажи выступают валюты разных стран (доллары, евро, фунты). На рынке драгоценных металлов продаются и покупаются драгоценные металлы, в первую очередь золото. На рынке же кредитов объектом купли-продажи выступают временно свободные денежные средства, предоставляемые взаймы на условиях возвратности. Особенностью этих рынков является то, что в большинстве своем они функционируют в режиме реального времени, что не требует личных встреч покупателей и продавцов. Главная задача финансового рынка – на время перераспределять экономические ресурсы. Таким образом, финансовые ресурсы переходят от одного субъекта к другому.

Примеры и разбор решения заданий

1.Установите соответствие между определениями и понятиями.

Правильный ответ:

|

ПОНЯТИЯ |

ОПРЕДЕЛЕНИЯ |

|

Фондовая биржа |

Организованный рынок, на котором осуществляются сделки с ценными бумагами |

|

Эмиссия |

Выпуск денег |

|

Страховая компания |

Компания, занимающаяся оказанием страховых услуг, осуществляющая страхование здоровья, жизни, имущества и т.д. |

|

Инфляция |

Чрезмерное увеличение количества обращающихся в стране бумажных денег, вызывающее их обесценивание |

|

Пенсионный фонд |

Создаваемый частными и государственными компаниями, фонд для выплаты пенсий и пособий лицам, вносящим пенсионные взносы в этот фонд |

|

Центральный Банк |

Национальный банк, осуществляющий монопольную эмиссию денег и являющийся центром финансово-кредитной системы страны |

2.Найдите и выделите цветом по вертикали и горизонтали названия валют разных стран, выступающих объектом купли-продажи на валютном рынке.

|

О |

Ь |

Б |

Р |

У |

В |

Ы |

Ф |

Ю |

Ш |

|

К |

Ж |

Н |

В |

П |

Н |

Щ |

И |

Я |

Г |

|

В |

Р |

О |

Д |

М |

С |

Ч |

Я |

А |

Ф |

|

Ф |

Д |

О |

Л |

Л |

А |

Р |

Х |

Ц |

У |

|

К |

Х |

Н |

С |

Д |

И |

Т |

Л |

Ц |

Н |

|

Ц |

У |

К |

Н |

И |

Р |

С |

Б |

Э |

Т |

|

К |

О |

А |

Ы |

Л |

М |

Ч |

Ь |

Х |

Ш |

|

Д |

З |

А |

Э |

О |

О |

Д |

Ш |

Ж |

З |

|

Ф |

В |

П |

Р |

О |

Р |

С |

Я |

Л |

К |

|

Ж |

Э |

З |

Х |

Е |

В |

Р |

О |

Л |

Й |

Ответ: доллар, фунт, евро.

Услуги репетитора

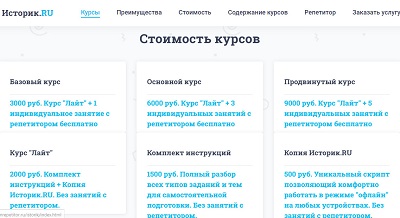

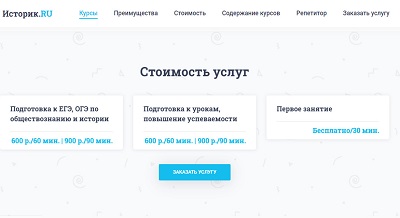

Качественная, профессиональная подготовка к ОГЭ, ЕГЭ по истории и обществознанию, подготовка к урокам и олимпиадам по авторским методикам от финалиста Всероссийского конкурса «Учитель года», обладателя премии Президента РФ «Лучшие учителя России»

Разработанные мной курсы представляют собой пошаговые инструкции, выполнение которых приводит к эффективному результату. Слушатели курсов получают все необходимые дидактические и методические материалы для успешного прохождения ГИА. Дистанционные занятия (Скайп) не уступают по качеству очным занятиям.

Заказать курс или услуги репетитора: WhatsApp, тел. 8(950)-794-21-89, e-mail: onlainrepetitor@gmail.com

С уважением: Историк.RU (об авторе)

Заказать курс или услуги репетитора

Обществознание. 11 класс

(Перейти к каталогу уроков)

Кодификатор по обществознанию. ЕГЭ — 2022 год

(Перейти к кодификатору)

Кодификатор по обществознанию. ОГЭ — 2022 год

(Перейти к кодификатору)

11 класс

ЕГЭ

2.6 Финансовые институты. Банковская система

ОГЭ

Каталог материалов

Базовые знания

- — Терминология по кодификатору

Лекции

- — Финансы и финансовые институты

- — Банковская система и её структура

- — Ценные бумаги

Схемы

- — «Функции Центробанка РФ и коммерческих банков»

- — «Банковские операции»

Видеоматериалы

- — Финансы и банковская система. Центр онлайн-обучения «Фоксфорд»

- — Финансовые институты. Банковская система (ГБУ ЦОКО ЧР. Цикл уроков в рамках регионального проекта «Я сдам ЕГЭ. Обществознание»)

- — Финансовые институты. Банковская система РФ (Школа обществознания | Подготовка к ЕГЭ и ОГЭ)

Проверь себя!

- — Задание на составление сложного плана

- — Выбор правильного ответа

- — Анализ суждений

Литература для самоподготовки

- — Учебники, учебные пособия, справочники, энциклопедии, задания, тесты

Базовые знания

Терминология по кодификатору

Для просмотра определения обществоведческого понятия, нажмите на него. Чтобы закрыть значение обществоведческого понятия нажмите на него повторно.

финансовый рынок

банковская система

центральный банк российской федерации

финансовые институты

Вернуться к каталогу материалов

Лекции

Финансы и финансовые институты

Финансы — это

1) денежные средства, ценные бумаги и иные денежные обязательства семьи, предприятия, государства;

2) совокупность денежных отношений, организованных государством, в процессе которых осуществляется формирование, использование общегосударственных фондов, денежных средств для осуществления экономических, социальных и политических задач.

Финансовые институты — коммерческие учреждения, осуществляющие финансовые операции.

Виды финансовых институтов:

1) Банк (от итал. banco — скамья) — финансовая организация, осуществляющая деятельность:

а) по приёму депозитов;

б) по предоставлению ссуд;

г) по купле и продаже ценных бумаг.

2) Страховая компания — компания, оказывающая страховые услуги, осуществляющая страхование жизни, здоровья, имущества, ответственности.

3) Инвестиционная компания — финансово-кредитная организация, собирающая денежные средства частных инвесторов через продажу им собственных ценных бумаг. Выступает в качестве посредника между заёмщиком и частным инвестором, выражая интересы последнего.

Паевой инвестиционный фонд (ПИФ) — это фонд, который объединяет деньги инвесторов, чтобы вложить их в разные финансовые инструменты: акции, облигации, недвижимость или другие. Вы можете вложить деньги в фонд, купив часть пая, целый пай или несколько, и заработать на росте стоимости своей доли.

4) Пенсионный фонд — создаваемый частными и государственными компаниями, предприятиями фонд для выплаты пенсий и пособий лицам, вносящим пенсионные взносы в этот фонд.

5) Фондовая биржа (от лат. bursa — кошелёк, мешок) — организованный рынок, на котором осуществляются сделки с ценными бумагами и иными финансовыми документами.

6) Межгосударственный финансово-кредитный институт (Мировой банк, Международный валютный фонд, Европейский банк реконструкции и развития и др.) — институт, занимающийся финансированием и кредитованием разных стран, содействующий мировой торговле, оказывающий помощь в стабилизации финансовой системы развивающихся стран.

Основное предназначение финансовых институтов — организация посредничества, т. е. эффективного перемещения денежных средств (в прямой или опосредованной форме) от сберегателей (готовы передать их за вознаграждение лицу, испытывающему финансовый голод) к заёмщикам (имеют в портфеле выгодный инвестиционный проект, но не располагают достаточными для его реализации источниками финансирования).

Вернуться к каталогу материалов

Банковская система и её структура

Банковская система — это совокупность действующих в стране банков, кредитных учреждений и отдельных экономических организаций, выполняющих банковские операции.

Задачи, решаемые банковской системой:

обеспечение экономического роста;

регулирование инфляции;

регулирование платёжного баланса.

Структура банковской системы:

1) Центральный банк — принадлежит государству, является главным финансовым учреждением страны:

— осуществляет эмиссию (выпуск) национальной валюты, регулирование количества денег в стране (эмиссия денег — это рост денежной массы в обороте за счёт увеличения выпуска в обращение банкнот и ценных бумаг);

— поддерживает стабильность национальной валюты;

— осуществляет общий надзор за деятельностью кредитно-финансовых учреждений страны и исполнением финансового законодательства;

— предоставляет кредиты коммерческим банкам;

— выпускает и погашает государственные ценные бумаги;

— управляет счетами правительства, выполняет зарубежные финансовые операции.

2) Коммерческие банки — кредитные учреждения универсального характера. Осуществляют:

— приём вкладов на текущие счета;

— кредитование промышленных и торговых предприятий;

— посредническую функцию, в соответствии с которой через эти банки проходят платежи предприятий, организаций и населения;

— кредитование населения (потребительский кредит);

— инвестиционные операции;

— расчётно-комиссионные и торгово-комиссионные операции.

3) Кредитно-финансовые организации и специализированные банки — занимаются кредитованием определённых сфер и отраслей хозяйственной деятельности:

инвестиционные банки специализируются на финансировании и долгосрочном кредитовании, вкладывая капитал в промышленность, строительство и другие отрасли, а также в ценные бумаги;

ипотечные (от греч. hypotheke — залог, заклад) банки предоставляют ссуды под имущественный залог, чаще всего под недвижимое имущество;

сберегательные банки привлекают и хранят свободные денежные средства, денежные сбережения населения, выплачивая вкладчикам фиксированный процент, возрастающий с увеличением срока хранения;

инновационные банки кредитуют инновации, т. е. обеспечивают освоение нововведений, внедрение научно-технических достижений.

Вернуться к каталогу материалов

Ценные бумаги

Основные виды ценных бумаг — государственные облигации, векселя, чеки, акции.

Вернуться к каталогу материалов

Схемы

Функции Центробанка РФ и коммерческих банков

?

Вернуться к каталогу материалов

Схема «Банковские операции»

?

Вернуться к каталогу материалов

Видеоматериалы

Финансы и банковская система. Центр онлайн-обучения «Фоксфорд»

Центр онлайн-обучения «Фоксфорд»

Вернуться к каталогу материалов

Финансовые институты. Банковская система (ГБУ ЦОКО ЧР. Цикл уроков в рамках регионального проекта «Я сдам ЕГЭ. Обществознание»)

Источник: (ГБУ ЦОКО ЧР. Цикл уроков в рамках регионального проекта «Я сдам ЕГЭ. Обществознание»)

Вернуться к каталогу материалов

Финансовые институты. Банковская система РФ (Школа обществознания | Подготовка к ЕГЭ и ОГЭ)

Источник:

Школа обществознания | Подготовка к ЕГЭ и ОГЭ

Вернуться к каталогу материалов

Проверь себя!

Задание на составление сложного плана

Используя материалы страницы, составьте сложный план,

позволяющий раскрыть по существу тему «Финансовые институты и их роль в рыночной экономике». Сложный

план должен содержать не менее трёх пунктов, непосредственно

раскрывающих тему по существу, из которых два или более детализированы

в подпунктах.

(Количество подпунктов каждого детализированного пункта

должно быть не менее трёх, за исключением случаев, когда с точки зрения

общественных наук возможны только два подпункта.)

Ответ

Вернуться к каталогу материалов

Выбор правильного ответа

Банк Д. специализируется на финансировании и долгосрочном кредитовании, вкладывая капитал в промышленность, строительство и другие отрасли, а также в ценные бумаги. К какому типу банков относится банк Д.?

1) сберегательному

2) ипотечному

3) инновационному

4) инвестиционному

Ответ

Вернуться к каталогу материалов

Анализ суждений

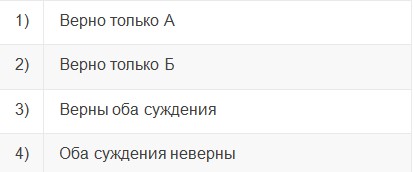

Верны ли следующие суждения о банковских операциях?

А. Банки привлекают средства физических лиц и инвестируют их в доходные проекты.

Б. Банки активно кредитуют предприятия и организации, содействуя развитию торговых сетей.

?

Ответ

Вернуться к каталогу материалов

Литература для самоподготовки

Учебники, учебные пособия, справочники, энциклопедии, задания, тесты

ЕГЭ

Учебники федерального перечня Минпросвещения России

— Обществознание. 11 класс: учеб. для общеобразоват. организаций: базовый уровень /

Л.Н. Боголюбов и др.; под ред. Л. Н. Боголюбова, А.Ю. Лазебниковой. – М. Просвещение. § 9. Финансы в экономике

Уроки «Российской электронной школы»

— ОБЩЕСТВОЗНАНИЕ. 11 КЛАСС. Урок 7. Банковская система

— ОБЩЕСТВОЗНАНИЕ. 11 КЛАСС. Урок 18. Основы финансового права

Дополнительная литература

— ЕГЭ. Обществознание в таблицах и схемах, Р. В. Пазин, И. В. Крутова

— Обществознание. Полезная книга о том, как сдать ЕГЭ, Для школьников и поступающих в вузы, Динаев А.М.

— Викирешебник. Параграф 9 «Финансы в экономике» — Обществознание. 11 класс. Боголюбов Л.Н.

— Обществознание. Школьный словарь. 10-11 классы. Боголюбов Л.Н.

— Термины по обществознанию (по словарю Боголюбова). Модуль Quizlet.

— Обществознание. 10 класс. Модульный триактив-курс. Татьяна Лискова, Ольга Котова

— Обществознание. 40 вариантов. Типовые варианты экзаменационных заданий от разработчиков ЕГЭ / А. Ю. Лазебникова, Т. В. Коваль

Вернуться к каталогу материалов