Задания ЕГЭ по теме «Банки»

3. Ниже приведен ряд терминов. Все они, за исключением двух, относятся к понятию «методы денежной реформы»

1) дефляция; 2) деноминация; 3) диверсификация; 4) дифференциация; 5) девальвация; 6) ревальвация. Найдите два термина, выпадающих из ряда, и запишите цифры, под которыми они указаны.

9. Банк С. Кредитует освоение нововведений, внедрение н-т. достижений. Выберите из предложенного списка характеристики этого банка и запишите цифры, под которыми они указаны.

1) сберегательный банк 2) Центральный банк 3) инновационный банк

4) специализированный банк 5) кредитно-финансовая организация

6) страховая компания

8. Установите соответствие между ценными бумагами и видами, к которым они относятся: к каждой позиции, данной в первом столбце , подберите соответствующую позицию из второго столбца.

Ценные бумаги Виды ценных бумаг

А) приватизационный ваучер 1) свидетельство о займе

Б) вексель 2) свидетельство о собственности

В) облигация

Г) акция

Д) сберегательный сертификат

9. Банк Л представляет финансирование и долгосрочное кредитование, вкладывая капитал в промышленность, строительство и другие отрасли, а также в ценные бумаги. Выберите из приведенного списка характеристики этого банка и запишите цифры, под которыми они указаны.

1) ипотечный банк 2)кредитно-финансовая организация 3)инвестиционный банк 4) сберегательный банк 5) специализированный банк 6) страховая компания

1. Запишите слово, пропущенное в фрагменте таблицы.

Специализированные банки

|

Наименование типа |

Его сущность |

|

Инновационный банк |

Кредитование инноваций, т.е. обеспечение освоения нововведений, внедрения н-т достижений |

|

…………… банк |

Предоставление ссуды под имущественный залог, чаще всего под недвижимое имущество |

8. Установите соответствие между функциями и уровнями банковской системы, к которым они относятся: к каждой позиции, данной в первом столбце, подберите соответствующую позицию из второго столбца.

Функции Уровни банковской системы

А) кредитование предприятий 1) Центральный банк

Б) денежная эмиссия 2) коммерческие банки

В) рассчетно-кассовое обслуживание клиентов

Г) мобилизация свободных денежных средств населения

Д) хранение золотовалютных резервов страны

2. В приведенном ниже ряду найдите понятие, которое является обобщающим для всех остальных представленных понятий. Запишите это слово (словосочетание).

Сберегательный банк; ипотечный банк; специализированный банк; инвестиционный банк, инновационный банк.

7. Выберите верные суждения о ценных бумагах и запишите цифры, под которыми они указаны.

1)Акция представляет собой свидетельство о денежном вкладе в банке о возврате этого вклада и процентов по нему через установленный срок.

2)Ценную бумагу, удостоверяющую владение долей в капитале предприятия и дающую право на получение части его прибыли, называют акцией.

3) Ценные бумаги бывают именными и на предъявителя.

4) Облигация предоставляет своему владельцу право на участие в управлении фирмой и получении дивидендов.

5) Вексель дает владельцу право требовать его погашения в установленные сроки.

25. Какой смысл обществоведы вкладывают в понятие банковская система? Привлекая знания обществоведческого курса, составьте два предложения: одно предложение, содержащее информацию о функциях банковской системы, и одно предложение, раскрывающее структуру банковской системы стран с развитой экономикой.

20. Прочитайте приведенный ниже текст, в котором пропущен ряд слов. Выберите из предполагаемого списка слова, которые нужно вставить на место пропусков.

«Фондовая _________ (А) представляет собой место, где происходит купля – продажа ценных бумаг. Ее деятельность в развитых странах находится под жестким контролем со стороны _________(Б). Из средней __________(В) заключенных на ней сделок складывается _____________(Г) ценных бумаг (акций и __________ (Д), выпущенных отдельными __________(Е)».

Список терминов:

- Курс 2) контракт 3) цена 4) государство 5)компания 6) инфраструктура

7) биржа 8)информация 9) облигация

20. Прочитайте приведенный ниже текст, в котором пропущен ряд слов. Выберите из предлагаемого списка слова, которые необходимо вставить на место пропусков.

«Монетарная политика — это проводимые правительством через Центральный банк меры в области денежного обращения и ____________ (А), направленные на обеспечение устойчивого, эффективного функционирования экономики. Цель монетарной политики – помощь экономике в достижении такого уровня ______________(Б), который обеспечит полную ____________(В) и отсутствие (Г). Операции на открытом рынке проводит ЦБ, который продает государственные ценные бумаги, выплачивая по ним высокий _________(Д), привлекает средства инвесторов для покрытия бюджетного __________(Е)».

Список терминов: 1) процент 2) дефицит 3) занятость 4) депозит 5) производство 6)кредит 7) ипотека

7. Выберите верные суждения о финансовых институтах и запишите цифры, под которыми они указаны.

1) Центральный банк осуществляет эмиссию денег и является основным звеном финансово-кредитной системы страны.

2) Все финансовые институты принимают вклады/депозиты.

3) Пенсионные фонды специализируются на кредитовании продаж потребительских товаров в рассрочку и выдаче потребительских ссуд.

4) Центральный банк устанавливает учетную ставку.

5) Финансовые институты оказывают услуги по переводу средств и предоставлении займов.

Ответы:

3)-3,4

9)-3,4,5

25)Б.С. совокупность действующих в стране банков, кредитных учреждений и отдельных экономических организаций, выполняющих банковские операции. 1) Б.С. регулирует инфляцию, платежный баланс, обеспечивает экономический рост. 2) В странах с развитой экономикой сложилась двухуровневая система: ЦБ и коммерческие банки и кредитно-финансовые организации.

8)21121

9) 235

1)ипотечный

2) специализированный банк

7) 235

20) 743195

20) 653812

7) 145

Задание №6246.

Базовые понятия социальных наук. ЕГЭ по обществознанию

Установите соответствие между объектами купли-продажи и видами бирж, на которых они продаются: к каждой позиции, данной в первом столбце, подберите соответствующую позицию из второго столбца.

ОБЪЕКТЫ КУПЛИ-ПРОДАЖИ

А) акции

Б) золотые монеты

В) железная руда

Г) сельскохозяйственная продукция

Д) облигации

ВИДЫ БИРЖ

1) товарная

2) фондовая

| А | Б | В | Г | Д |

Пояснение:

А — 2.

Б — 1.

В — 1.

Г — 1.

Д — 2.

Товарные биржи — важное звено в организации крупнооптовой торговли на рынке. Совершаемая на них купля-продажа товаров может осуществляться как с немедленной поставкой, так и с поставкой в будущем. Благодаря непрерывному потоку купли-продажи товаров и контрактов на их поставку эти биржи выравнивают спрос и предложение соответствующих товаров, одновременно смягчая ценовые колебания на рынке.

Фондовая биржа представляет собой место, где происходит купля-продажа ценных бумаг. Из средней цены заключённых на ней сделок складывается курс ценных бумаг (акций и облигаций), выпущенных отдельными компаниями.

Показать ответ

Источник: Обществознание, ЕГЭ. 30 типовых вариантов. А.Ю. Лазебникова, Т.В. Коваль. 2020

Сообщить об ошибке

Тест с похожими заданиями

Тест: «Финансовый рынок». Вариант 1.

1. Запишите слово, пропущенное в таблице

|

Банки |

Функция |

|

…………….. банк |

Обеспечивает выпуск денег в обращение |

|

Ипотечный коммерческий банк |

Предоставляет долгосрочные ссуды под залог недвижимости |

2. В приведенном ниже ряду найдите понятие, которое является обобщающим для всех остальных представленных понятий. Запишите это слово (словосочетание). Инвестиционный фонд, коммерческий банк, кредитная организация, страховое общество, сберегательная касса.

3. Ниже приведен перечень терминов. Все они, за исключением двух, относятся к понятию «финансовый институт.

1) государственная корпорация; 2) пенсионный фонд; 3) страховая компания; 4) кредитное учреждение; 5) фондовая биржа; 6) инвестиционная компания;

7) естественные монополии. Найдите два термина, «выпадающих» из общего ряда, и запишите в таблицу цифры, под которыми они указаны.

4. Выберите в приведённом списке верные суждения о видах банков и банковской деятельности и запишите цифры, под которыми они указаны.

1) По типу собственности банки делятся на государственные и частные.

2) К функциям Центрального банка относится обеспечение эффективного и бесперебойного функционирования платёжной системы.

3) Центральный банк осуществляет кредитование предприятий и населения.

4) Коммерческие банки самостоятельно устанавливают норму обязательных резервов. 5) Коммерческим банкам принадлежит ведущая роль в привлечении свободных денежных средств всех экономических агентов — населения, предприятий и государства.

5. Установите соответствие между функциями и уровнями банковской системы: к каждой позиции, данной в первом столбце, подберите соответствующую позицию из второго столбца.

|

Функции |

Уровни банковской системы |

|

А) монопольная эмиссия денег |

1) центральный банк |

|

Б) кредитование населения |

2) коммерческие банки |

|

В) хранение золотовалютных резервов государства |

|

|

Г) лицензирование финансовых организаций |

|

|

Д) осуществление платежей между фирмами |

Запишите в таблицу выбранные цифры под соответствующими буквами.

|

А |

Б |

В |

Г |

Д |

6. Выберите верные суждения о финансовых институтах и запишите номера, под которыми они указаны.

1) Финансовыми институтами называют организации, участвующие в финансово-кредитной системе.

2) Коммерческие банки занимаются привлечением сбережений домохозяйств.

3) Центральный банк осуществляет денежные расчёты между гражданами и организациями.

4) Коммерческие банки осуществляют монопольную эмиссию денег.

5) Коммерческие банки устанавливают учётную ставку.

7. Укажите в приведенном перечне основные функции коммерческого банка.

1) эмиссия денег

2) выпуск ценных бумаг

3) осуществление кредитных операций

4) установление официального курса национальной валюты

5) прием вкладов от граждан и юридических лиц

8. Прочитайте приведенный текст, вставьте пропущенные слова.

«Фондовая … (А) представляет собой место, где происходит купля – продажа ценных бумаг. Ее деятельность в развитых странах находится под жестким контролем со стороны … (Б). Из средней … (В) заключенных на ней сделок складывается … (Г) ценных бумаг (акций и … (Д), выпущенных отдельными … (Е)».

Список терминов:

1) курс

2) контракт

3) цена

4) государство

5) компания

6) инфраструктура

7) биржа

9) облигация

Запишите в таблицу под каждой буквой номер выбранного Вами слова.

|

А |

Б |

В |

Г |

Д |

Е |

Тест: «Финансовый рынок». Вариант 2.

1. Запишите слово, пропущенное в таблице

|

Банковская система России |

||

|

верхний уровень |

… банк |

|

|

нижний уровень |

коммерческие банки |

небанковские кредитные организации |

2. В приведенном ниже ряду найдите понятие, которое является обобщающим для всех остальных представленных понятий. Запишите это слово (словосочетание).

Сберегательный банк; ипотечный банк; специализированный банк; инвестиционный банк, инновационный банк.

3. Ниже приведён перечень терминов. Все они, за исключением двух, характеризуют виды финансовых институтов.

1) инвестиционный фонд 2) коммерческий банк 3) артель 4) страховая компания 5) фондовая биржа 6) некоммерческая организация

Найдите два термина, «выпадающих» из общего ряда, и запишите в ответ цифры, под которыми они указаны.

4. Выберите верные суждения о финансовых институтах и запишите цифры, под которыми они указаны.

1) Золотовалютные резервы государства хранятся в нескольких коммерческих банках. 2) Центральный банк монопольно осуществляет эмиссию денег.

3) Центральный банк устанавливает уровень инфляции. 4) Центральный банк финансирует производство. 5) Коммерческие банки выдают кредиты физическим лицам и предприятиям.

5. Установите соответствие между функциями финансовых

институтов и их видами: к каждой позиции, данной в

первом столбце, подберите соответствующую позицию из

второго столбца.

|

Функции финансовых институтов |

Виды финансовых институтов |

|

А) участие в разработке и |

1) страховая компания 2) Центральный банк 3) коммерческий банк |

|

Б) финансовая защита людей или имущества от рисков |

|

|

В) управление золотовалютными резервами |

|

|

Г) привлечение свободных денежных средств всех экономических агентов |

|

|

Д) хранение золотовалютных запасов государства |

Запишите в таблицу выбранные цифры под соответствующими буквами.

|

А |

Б |

В |

Г |

Д |

6. Ниже приведён перечень терминов. Все они, за исключением двух, характеризуют виды финансовых институтов.

1) инвестиционный фонд 2) коммерческий банк 3) артель 4) страховая компания

5) фондовая биржа 6) некоммерческая организация

7. Выберите из перечня функции, присущие только Центральному банку, и запишите цифры, под которыми они указаны.

1) проведение расчетов и платежей в хозяйстве 2) посредничество в кредите

3) аккумуляция и мобилизация денежного капитала 4) управление золотовалютными запасами страны 5) поддержание устойчивости курса рубля

осуществление денежной эмиссии

8. Прочитайте приведенный текст, вставьте пропущенные слова.

«В экономике существуют два больших вида рынков: рынки … (А) и услуг и рынки факторов производства. На рынках факторов производства преи-мущественно в качестве … (Б) выступают домашние хозяйства, а в качестве покупателей – фирмы и … (В). К рынкам факторов производства относятся рынок земли, рынок труда и рынок капитала. Фирмы покупают на этих рынках ресурсы для производства товаров, которые они смогут продать и получить … (Г). При повышении спроса на товар фирма увеличивает спрос на эти ресурсы, чтобы произвести больше товара и получить больше прибыли. И, наоборот, при … (Д) спроса на товар фирма уменьшит спрос на соответствующие ресурсы. Такой спрос на факторы производства, зависящий от спроса на произведённые с их помощью товары и услуги, называется производным. Таким образом, производным спрос является и на … (Е), и на землю, и на капитал».

Список терминов:

1) товар 6) труд

2) снижение 7) прибыль

3) фактор

4) продавец 9) государство

5) предприятие

Запишите в таблицу под каждой буквой номер выбранного Вами слова.

|

А |

Б |

В |

Г |

Д |

Е |

Ключ: «Финансовый рынок».

|

№ |

Вариант 1 |

Вариант 2 |

Баллы |

|

1 |

центральный |

центральный |

1 |

|

2 |

кредитная организация |

специализированный банк |

1 |

|

3 |

1 7 |

3 6 |

1 |

|

4 |

125 |

2 5 |

2 |

|

5 |

12112 |

21232 |

2 |

|

6 |

12 |

36 |

2 |

|

7 |

235 |

4 5 6 |

2 |

|

8 |

743195 |

149726 |

2 |

Критерии оценок:

«5» — 12-13 баллов

«4» — 9-11 баллов

«3» — 6-8 баллов

«2» — 5 и менее баллов

«Ценные бумаги». Тесты ЕГЭ

1.

Гражданка вкладывает свои сбережения в покупку ценных бумаг различных

предприятий. Найдите в приведённом ниже списке ценные бумаги, которые она может

приобрести в соответствии с Гражданским кодексом РФ, и запишите цифры, под

которыми они указаны.

1. Облигации 2. Акции 3. Банкноты

4. Купоны 5. Инвестиционный пай паевого инвестиционного фонда

6. Договор о страховании имущества

2.

Установите соответствие между ценными бумагами и видами, к которым они

относятся: к каждой позиции, данной в первом столбце, подберите соответствующие

позиции из второго столбца.

Ценные бумаги

А) приватизационный ваучер Б) вексель

В) облигация Г) акция

Д) сберегательный сертификат

Виды

ценных бумаг

1) свидетельства о займе

2) свидетельства о собственности

3.

Установите соответствие между ценными бумагами и их характеристиками: к каждой

позиции, данной в первом столбце, подберите соответствующую позицию

Характеристики

А) предоставляет право на участие в управлении

компанией

Б) дает право на получение фиксированного процента

В) удостоверяет отношения долга

Г) предоставляет право на безусловный возврат номинальной стоимости по

истечении срока

Д) удостоверяет право обладателя на долю в капитале компании

Виды

ценных бумаг

1. Облигация

2. Обыкновенная акция

4.

Выберите верные суждения о ценных бумагах и запишите цифры, под которыми

они указаны.

1. Акция представляет собой свидетельство денежном вкладе в банке с

обязательством банка о возврате этого вклада и процентов по нему через

установленный срок

2. Ценную бумагу, удостоверяющую владение долей в капитале предприятия и дающую

право на получение части его прибыли, называют акцией

3. Ценные бумаги бывают именные и на предъявителя

4. Облигации предоставляют своему владельцу право на участие в управлении

фирмой и получение дивидендов

5. Вексель даёт владельцу право требовать его погашения в установленные сроки

5.

Выберите верные суждения о ценных бумагах и запишите цифры, под которыми

они указаны.

1. Акции являются источником долгового финансирования

в виде установленного срока действия с их последующим погашением и выплатой

определенных процентов

2. Выпуск ценных бумаг в обращение называется эмиссией

3. Владельцы привилегированных акций имеют первоочередное право на получение

части имущества фирмы в случае её банкротства

4. Выпуск государственных облигаций преследует цель сдерживания инфляции

5. Выпуск акций может осуществляться любыми видами хозяйственных обществ

6. Выберите верные суждения о ценных бумагах и запишите цифры, под

которыми они указаны.

1. Ценная бумага является документом

2. К долговым ценным бумагам относится акция

3. Ценные бумаги воплощают частные права только неимущественного характера

4. Характерным признаком ценных бумаг является их оборотоспособность

5. Предъявление ценной бумаги обязательно для осуществления закрепленных в ней

прав

7.

Выберите верные суждения о ценных бумагах и запишите цифры, под которыми

они указаны.

1. В ценных бумагах заключены определенные

имущественные права

2. Ценные бумаги являются объектом купли – продажи

3. Все ценные бумаги являются законным платежным средством

4. Ценные бумаги могут существовать только в формах, определенных законом

5. Правом выпуска ценных бумаг обладают исключительно государство,

муниципальные образования и юридические лица

8. Выберите верные суждения о ценных бумагах

и запишите цифры, под которыми они указаны.

1. Различают ценные бумаги именные и на предъявителя.

2. Вексель представляет собой свидетельство о денежном вкладе в банке с

обязательством банка о возврате этого вклада и процентов по нему через

установленный срок.

3. B соответствии с ГК РФ ценной бумагой называют любой документ, выпускаемый

государством.

4. Ценная бумага, удостоверяющая владение долей в капитале предприятия и дающая

права на получение части прибыли предприятия, называется акцией.

5. Облигация даёт владельцу право требовать её погашения в установленные сроки.

9. Установите соответствие между видом ценных бумаг и их характеристиками:

А) ценная бумага, закрепляющая право её держателя на получение от

эмитента в предусмотренный ею срок номинальной стоимости и зафиксированного

в ней процента от этой стоимости или имущественного эквивалента

Б) ценная бумага, в которой содержится распоряжение плательщика

своему банку уплатить получателю указанную в ней сумму денег в течение

срока ее действия.

В) держатель этой ценной бумаги имеет право на часть имущества, остающегося

после ликвидации предприятия.

Г) денежный документ, удостоверяющий внесение средств на определенное

время, имеющие обычно фиксированную ставку процента

Д) ценная бумага, из суммы номиналов которой складывается уставный

капитал коммерческой организации

Виды ценных бумаг

1. Акция

2. Облигация

3. Сберегательный сертификат

4. Чек

10.

Найдите понятие, которое является обобщающим

для всех остальных понятий представленного ниже ряда, и запишите цифру, под

которой оно указано.

1) Акция; 2) облигация; 3) ценная бумага;

4) чек; 5) вексель.

11. Прочитайте приведенный ниже текст, в котором пропущен ряд слов. Выберите из

предполагаемого списка слова, которые нужно вставить на место пропусков.

«Фондовая _________ (А) представляет собой место, где

происходит купля – продажа ценных бумаг. Ее деятельность в развитых странах

находится под жестким контролем со стороны _________(Б). Из средней

__________(В) заключенных на ней сделок складывается _____________(Г) ценных

бумаг (акций и __________ (Д), выпущенных отдельными __________(Е)».

Список терминов:

1) курс 2) контракт 3)

цена 4) государство 5) компания 6) инфраструктура 7)

биржа 8)информация 9) облигация

12. Назовите основные права владельца акций

(акционера). Свой ответ подтвердите аргументами.

Проверочная работа

по теме: «Ценные бумаги»

1.

Зоя Анатольевна вкладывает свои сбережения в покупку ценных бумаг различных

предприятий. Найдите в приведённом ниже списке ценные бумаги, которые она может

приобрести в соответствии с Гражданским кодексом РФ, и запишите цифры, под

которыми они указаны.

1. Облигации 2. Акции 3. Банкноты

4. Купоны 5. Инвестиционный пай паевого инвестиционного фонда

6. Договор о страховании имущества 125

2.

Установите соответствие между ценными бумагами и видами, к которым они

относятся: к каждой позиции, данной в первом столбце, подберите соответствующие

позиции из второго столбца.

Ценные бумаги

А) приватизационный ваучер Б) вексель

В) облигация Г) акция

Д) сберегательный сертификат

Виды ценных бумаг

1) свидетельства о займе

2) свидетельства о собственности 21121

3.

Установите соответствие между ценными бумагами и их характеристиками: к каждой

позиции, данной в первом столбце, подберите соответствующую позицию из второго

столбца.

Характеристики

А) предоставляет право на участие в управлении

компанией

Б) дает право на получение фиксированного процента

В) удостоверяет отношения долга

Г) предоставляет право на безусловный возврат номинальной стоимости по

истечении срока

Д) удостоверяет право обладателя на долю в капитале компании

Виды ценных бумаг

1. Облигация

2. Обыкновенная акция 21112

4.

Выберите верные суждения о ценных бумагах и запишите цифры, под которыми

они указаны.

1. Акция представляет собой свидетельство денежном вкладе в банке с

обязательством банка о возврате этого вклада и процентов по нему через установленный

срок

2. Ценную бумагу, удостоверяющую владение долей в капитале предприятия и дающую

право на получение части его прибыли, называют акцией

3. Ценные бумаги бывают именные и на предъявителя

4. Облигации предоставляют своему владельцу право на участие в управлении

фирмой и получение дивидендов

5. Вексель даёт владельцу право требовать его погашения в установленные срок. 235

5.

Выберите верные суждения о ценных бумагах и запишите цифры, под которыми

они указаны.

1. Акции являются источником долгового финансирования

в виде установленного срока действия с их последующим погашением и выплатой

определенных процентов

2. Выпуск ценных бумаг в обращение называется эмиссией

3. Владельцы привилегированных акций имеют первоочередное право на получение

части имущества фирмы в случае её банкротства

4. Выпуск государственных облигаций преследует цель сдерживания инфляции

5. Выпуск акций может осуществляться любыми видами хозяйственных обществ

24

6. Выберите верные суждения о ценных бумагах и запишите цифры, под которыми

они указаны.

1. Ценная бумага является документом

2. К долговым ценным бумагам относится акция

3. Ценные бумаги воплощают частные права только неимущественного характера

4. Характерным признаком ценных бумаг является их оборотоспособность

5. Предъявление ценной бумаги обязательно для осуществления закрепленных в ней

прав 145

7.

Выберите верные суждения о ценных бумагах и запишите цифры, под которыми

они указаны.

1. В ценных бумагах заключены определенные

имущественные права

2. Ценные бумаги являются объектом купли – продажи

3. Все ценные бумаги являются законным платежным средством

4. Ценные бумаги могут существовать только в формах, определенных законом

5. Правом выпуска ценных бумаг обладают исключительно государство, муниципальные

образования и юридические лица 124

8. Выберите верные суждения о ценных бумагах

и запишите цифры, под которыми они указаны.

1. Различают ценные бумаги именные и на предъявителя.

2. Вексель представляет собой свидетельство о денежном вкладе в банке с

обязательством банка о возврате этого вклада и процентов по нему через

установленный срок.

3. B соответствии с ГК РФ ценной бумагой называют любой документ, выпускаемый

государством.

4. Ценная бумага, удостоверяющая владение долей в капитале предприятия и дающая

права на получение части прибыли предприятия, называется акцией.

5. Облигация даёт владельцу право требовать её погашения в установленные сроки.

145

9. Установите соответствие между видом ценных бумаг и их характеристиками:

А) ценная бумага, закрепляющая право её держателя на получение от

эмитента в предусмотренный ею срок номинальной стоимости и зафиксированного

в ней процента от этой стоимости или имущественного эквивалента

Б) ценная бумага, в которой содержится распоряжение плательщика

своему банку уплатить получателю указанную в ней сумму денег в течение

срока ее действия.

В) держатель этой ценной бумаги имеет право на часть имущества, остающегося

после ликвидации предприятия.

Г) денежный документ, удостоверяющий внесение средств на определенное

время, имеющие обычно фиксированную ставку процента

Д) ценная бумага, из суммы номиналов которой складывается уставный

капитал коммерческой организации

Виды ценных бумаг

1. Акция б

2. Облигация г

3. Сберегательный сертификат а д

4. Чек 24131

10.

Найдите понятие, которое является обобщающим

для всех остальных понятий представленного ниже ряда, и запишите цифру, под которой

оно указано.

1) Акция; 2) облигация; 3) ценная

бумага; 4) чек; 5) вексель.

11. Прочитайте приведенный ниже текст, в котором пропущен ряд слов. Выберите из

предполагаемого списка слова, которые нужно вставить на место пропусков.

«Фондовая _______7__ (А) представляет собой место, где

происходит купля – продажа ценных бумаг. Ее деятельность в развитых странах

находится под жестким контролем со стороны ____4_____(Б). Из средней ________3__(В)

заключенных на ней сделок складывается ______1_______(Г) ценных бумаг (акций и

_____9_____ (Д), выпущенных отдельными __________5 (Е)».

Список терминов:

1) курс 2) контракт 3)

цена 4) государство 5) компания 6) инфраструктура 7)

биржа 8)информация 9) облигация

743195

12. Назовите основные права владельца акций

(акционера). Свой ответ подтвердите аргументами.

Задания ЕГЭ по теме «Банки»

3. Ниже приведен ряд терминов. Все они, за исключением двух, относятся к понятию «методы денежной реформы»

1) дефляция; 2) деноминация; 3) диверсификация; 4) дифференциация; 5) девальвация; 6) ревальвация. Найдите два термина, выпадающих из ряда, и запишите цифры, под которыми они указаны.

9. Банк С. Кредитует освоение нововведений, внедрение н-т. достижений. Выберите из предложенного списка характеристики этого банка и запишите цифры, под которыми они указаны.

1) сберегательный банк 2) Центральный банк 3) инновационный банк

4) специализированный банк 5) кредитно-финансовая организация

6) страховая компания

8. Установите соответствие между ценными бумагами и видами, к которым они относятся: к каждой позиции, данной в первом столбце , подберите соответствующую позицию из второго столбца.

Ценные бумаги Виды ценных бумаг

А) приватизационный ваучер 1) свидетельство о займе

Б) вексель 2) свидетельство о собственности

В) облигация

Г) акция

Д) сберегательный сертификат

9. Банк Л представляет финансирование и долгосрочное кредитование, вкладывая капитал в промышленность, строительство и другие отрасли, а также в ценные бумаги. Выберите из приведенного списка характеристики этого банка и запишите цифры, под которыми они указаны.

1) ипотечный банк 2)кредитно-финансовая организация 3)инвестиционный банк 4) сберегательный банк 5) специализированный банк 6) страховая компания

1. Запишите слово, пропущенное в фрагменте таблицы.

Специализированные банки

|

Наименование типа |

Его сущность |

|

Инновационный банк |

Кредитование инноваций, т.е. обеспечение освоения нововведений, внедрения н-т достижений |

|

…………… банк |

Предоставление ссуды под имущественный залог, чаще всего под недвижимое имущество |

8. Установите соответствие между функциями и уровнями банковской системы, к которым они относятся: к каждой позиции, данной в первом столбце, подберите соответствующую позицию из второго столбца.

Функции Уровни банковской системы

А) кредитование предприятий 1) Центральный банк

Б) денежная эмиссия 2) коммерческие банки

В) рассчетно-кассовое обслуживание клиентов

Г) мобилизация свободных денежных средств населения

Д) хранение золотовалютных резервов страны

2. В приведенном ниже ряду найдите понятие, которое является обобщающим для всех остальных представленных понятий. Запишите это слово (словосочетание).

Сберегательный банк; ипотечный банк; специализированный банк; инвестиционный банк, инновационный банк.

7. Выберите верные суждения о ценных бумагах и запишите цифры, под которыми они указаны.

1)Акция представляет собой свидетельство о денежном вкладе в банке о возврате этого вклада и процентов по нему через установленный срок.

2)Ценную бумагу, удостоверяющую владение долей в капитале предприятия и дающую право на получение части его прибыли, называют акцией.

3) Ценные бумаги бывают именными и на предъявителя.

4) Облигация предоставляет своему владельцу право на участие в управлении фирмой и получении дивидендов.

5) Вексель дает владельцу право требовать его погашения в установленные сроки.

25. Какой смысл обществоведы вкладывают в понятие банковская система? Привлекая знания обществоведческого курса, составьте два предложения: одно предложение, содержащее информацию о функциях банковской системы, и одно предложение, раскрывающее структуру банковской системы стран с развитой экономикой.

20. Прочитайте приведенный ниже текст, в котором пропущен ряд слов. Выберите из предполагаемого списка слова, которые нужно вставить на место пропусков.

«Фондовая _________ (А) представляет собой место, где происходит купля – продажа ценных бумаг. Ее деятельность в развитых странах находится под жестким контролем со стороны _________(Б). Из средней __________(В) заключенных на ней сделок складывается _____________(Г) ценных бумаг (акций и __________ (Д), выпущенных отдельными __________(Е)».

Список терминов:

- Курс 2) контракт 3) цена 4) государство 5)компания 6) инфраструктура

7) биржа 8)информация 9) облигация

20. Прочитайте приведенный ниже текст, в котором пропущен ряд слов. Выберите из предлагаемого списка слова, которые необходимо вставить на место пропусков.

«Монетарная политика — это проводимые правительством через Центральный банк меры в области денежного обращения и ____________ (А), направленные на обеспечение устойчивого, эффективного функционирования экономики. Цель монетарной политики – помощь экономике в достижении такого уровня ______________(Б), который обеспечит полную ____________(В) и отсутствие (Г). Операции на открытом рынке проводит ЦБ, который продает государственные ценные бумаги, выплачивая по ним высокий _________(Д), привлекает средства инвесторов для покрытия бюджетного __________(Е)».

Список терминов: 1) процент 2) дефицит 3) занятость 4) депозит 5) производство 6)кредит 7) ипотека инфляция 9) модернизация

7. Выберите верные суждения о финансовых институтах и запишите цифры, под которыми они указаны.

1) Центральный банк осуществляет эмиссию денег и является основным звеном финансово-кредитной системы страны.

2) Все финансовые институты принимают вклады/депозиты.

3) Пенсионные фонды специализируются на кредитовании продаж потребительских товаров в рассрочку и выдаче потребительских ссуд.

4) Центральный банк устанавливает учетную ставку.

5) Финансовые институты оказывают услуги по переводу средств и предоставлении займов.

Ответы:

3)-3,4

9)-3,4,5

25)Б.С. совокупность действующих в стране банков, кредитных учреждений и отдельных экономических организаций, выполняющих банковские операции. 1) Б.С. регулирует инфляцию, платежный баланс, обеспечивает экономический рост. 2) В странах с развитой экономикой сложилась двухуровневая система: ЦБ и коммерческие банки и кредитно-финансовые организации.

8)21121

9) 235

1)ипотечный

21221

2) специализированный банк

7) 235

20) 743195

20) 653812

7) 145

Видеоурок:

Лекция:

Финансовые институты – это учреждения, участвующие в финансово — кредитной системе страны. Их деятельность связана с деньгами – специфическим товаром, мерилом стоимости других товаров и услуг.

До появления денег существовал бартер (натуральный обмен товара на товар). Он ограничивал товарообмен, потому что для бартера нужно, чтобы обе стороны сделки имели необходимый друг для друга товар. Поэтому возникла потребность в выделении из всех товаров некоего эквивалента, который мог бы использоваться в обмене на любой товар. Поначалу таким эквивалентом были шкуры животных, соль, зерно, а затем драгоценные металлы. Таким образом, можно сделать вывод о том, что основной предпосылкой возникновения денег стал переход от натурального хозяйства к торговле. А причина появления денег кроется в общественном разделении труда. Специализация производства привела к появлению излишка продукции, который производитель хотел продать.

Деньги обладают двумя важными свойствами – ликвидностью и покупательной способностью.

Ликвидность– это способность свободно обмениваться на любой актив (имущество), а покупательная способность– это то количество товаров и услуг, которое человек может приобрести за конкретную сумму денег. Покупательная «сила» денег, согласно амер. экономисту Ирвингу Фишеру, зависит от количества денег в обращении, а также скорости их обращения. Среди законов рынка есть и Закон денежного обращения, открытый Карлом Марксом. Денежное обращение – это наличное или безналичное движение денежной массы в экономическом обороте страны, направленное на реализацию товаров и услуг. Указанный закон определяет количество денег, необходимое для обращения и платежа. Среди причин замедления темпов денежного обращения рост инфляции, неразвитость инфраструктуры рынка, низкий уровень правового регулирования безналичного обращения. Одной из главных проблем денежного обращения России является влияние теневой экономики — не зарегистрированной предпринимательской деятельности, имеющее целью сокрытие дохода от налоговых органов.

Видами и формами денег являются монеты, бумажные деньги, кредитные деньги (вексель, чек, банкноты, кредитные карточки), электронные деньги и многие другие.

Как важный социальный институт экономической сферы общества деньги выполняют следующие функции:

|

Функции денег |

||

|

1. |

Мера стоимости |

Прежде чем купить товар мы интересуемся его стоимостью, то есть ценой, которая имеет денежную форму. |

|

2. |

Средство обращения |

Деньги обращаются в товар, а товар в деньги на фазе обмена. |

|

3. |

Средство платежа |

За купленный товар мы платим деньги, даже если приобрели его в долг возвращать будем деньгами, а не количеством купленного товара. |

|

4. |

Средство накопления |

Деньги можно копить для того, чтобы приобрести дорогостоящий товар в будущем. |

|

5. |

Мировые деньги |

Деньги, то есть национальные валюты (к примеру, доллар США, швейцарский франк, евро, английский фунт, японская иена) участвуют и на мировом рынке. Ещё одним важным свойством денег является конвертируемость, т. е. способность валюты одной страны обмениваться на валюту другой. |

Финансовые институты РФ делятся на две группы: банковские и небанковские.

|

Финансовые институты |

|

|

Банковская система |

Небанковские финансово — кредитные институты |

|

|

Банковская система включает в себя все виды национальных банков и другие кредитные учреждения, участвующие в осуществлении денежно-кредитной политики.

В её задачи входит обеспечение экономического роста, регулирование инфляции, регулирование платежного баланса (движения денег из одной страны в другую в виде платежей). Самым главным среди банков РФ является Центральный банк, по законам РФ он формально независим от законодательной и исполнительной властей. Центробанк является главным звеном в реализации денежно — кредитной и валютной политики.

Перечислим его основные функции:

- Эмиссия денег (банкнот и монет) – выпуск в обращение новых денежных единиц.

- Ведение счетов Правительства РФ.

- Хранение и управление государственными золотовалютными резервами.

- Резервирование средств других финансово-кредитных учреждений.

- Кредитование коммерческих банков.

- Установление учётной ставки процента по кредиту (ставка рефинансирования).

- Лицензирование финансовых организаций.

Коммерческий банк – это кредитное учреждение, осуществляющее активные и пассивные операции для физических и юридических лиц.

К активным операциям коммерческих банков относятся выдача кредитов (потребительских, ипотечных, автокредитование), сделки с недвижимостью, купля – продажа иностранной валюты и др. А к пассивным операциям относятся приём депозитов – вкладов граждан, получение кредитов от других банков, открытие и ведение банковских счетов физических и юридических лиц и др. Помимо перечисленных операций коммерческие банки выполняют такие функции, как обмен испорченных денег на новые, расчётные операции, кассовое обслуживание и др.

Деятельность коммерческих банков лицензируется Центробанком. Обязательным требованием для коммерческих банков является хранение в Центробанке резерва денежных средств на случай банкротства. Каждый коммерческий банк, отталкиваясь от учётной ставки Центробанка, самостоятельно устанавливает размер процентной ставки по депозитам и по кредитам. Как правило, по депозитам она ниже учётной ставки, а по кредитам выше. Эта разница и составляет прибыль коммерческого банка.

По закону РФ банкам запрещено заниматься производственной, торговой и страховой деятельностью.

Дополнительные материалы к уроку:

👉 Образец плана для решения задания 28 ЕГЭ по теме «Деньги и их функции»

👉 Образец плана для решения задания 28 ЕГЭ по теме «Деньги и проблемы денежного обращения»

👉 Образец плана для решения задания 28 ЕГЭ по теме «Финансовые институты и их роль в рыночной экономике»

👉 Образец плана для решения задания 28 ЕГЭ по теме «Банковская система РФ»

Интеллект-карта по обществознанию №24

© Абулова Б.Т. Копирование и распространение материала без разрешения запрещено!

- Следующая публикация 2.7 Основные источники финансирования бизнеса

- Предыдущая публикация 2.5 Постоянные и переменные затраты

Читайте также:

-

2.16 Рациональное экономическое поведение собственника, работника, потребителя, семьянина, гражданина

22.01.2017

-

2.7 Основные источники финансирования бизнеса

22.01.2017

-

5.20 Правоохранительные органы. Судебная система

22.01.2017

С развитием рыночной

экономики возникает потребность в

создании адекватной финансовой

инфраструктуры, включающей финансовые

рынки. С развитием промышленности и

торговли, финансовой системы получает

развитие банковская система общества,

которая осуществляет свои операции на

банковском рынке (прежде всего торговля

кредитными ресурсами).

Понятие «система»

используется для определения кредитных

отношений, банков и организации их

деятельности. Чаще всего под словом

«система» понимается состав чего-либо.

Банковскую систему

определяют как совокупность участников

денежно-кредитного рынка — коммерческих

и специализированных банков, небанковских

институтов, выполняющих депозитные,

ссудные и расчетные операции и действующих

в рамках общего денежно-кредитного

механизма.

Блоки и элементы

образуют единство, отражая специфику

целого и выступая носителями его свойств.

Банковская система обладает рядом

признаков:

— имеет специфические

свойства;

— действует как

единое целое;

— является динамичной;

— выступает как

система закрытого типа;

— обладает характером

саморегулирующейся системы;

— является управляемой

системой.

Типы банковских

систем:

— распределительная

централизованная банковская система;

— рыночная банковская

система;

— система переходного

периода.

Банковская система

представляет собой многообразие частей,

подчиненных единому целому. Это означает,

что отдельные банки связаны таким

образом, что могут при необходимости

заменять друг друга. Система находится

в движении, дополняется новыми

компонентами, совершенствуется. Внутри

системы постоянно возникают новые

связи. Банковская система закрыта в той

мере, в которой она должна соблюдать

банковскую тайну. Саморегулируемость

системы означает, что на нее влияют

изменения экономической конъюнктуры,

политической ситуации. Система является

управляемой, поскольку центральный

банк проводит независимую денежно-кредитную

политику, в различных формах подотчетен

только парламенту либо органу

исполнительной власти. Деятельность

коммерческих банков (деловых банков)

регулируется общим и специальным

банковским законодательством,

экономическими нормативами. Функционирует

надзор за деятельностью коммерческих

банков со стороны центрального банка

или других специализированных

государственных органов.

Банковская система

направляет средства от кредиторов

заемщикам, финансовые посредники

выпускают свои собственные долговые

обязательства (банки — депозиты,

страховые компании — аннуитеты), продают

их на денежном рынке, а на вырученные

средства приобретают чужие долговые

обязательства. Этот процесс создания

обязательств и обмена их на обязательства

других контрагентов, т.е. двойной обмен,

составляет суть финансового посредничества.

Самая важная функция финансовых

посредников состоит в том, что они

приводят свои активы и пассивы в

соответствие с запросами потребителей,

регулируя совпадение интересов

сберегателей и заемщиков (пассивы

формируются с учетом пожеланий вкладчиков

вложить их средства в тот или иной

финансовый инструмент, а размещение в

активы осуществляется исходя из

потребностей заемщиков получать ссуды).

Банковские посредники получают экономию

на масштабах как кредиторы и заемщики,

снижают свои риски и удельные затраты

в связи с размерами своих портфелей и

использованием техники их диверсификации.

С макроэкономической

точки зрения посредничество является

механизмом, с помощью которого денежные

средства наиболее эффективно

перераспределяются между кредиторами

и заемщиками. Банки могут способствовать

увеличению денег в обращении, создают

деньги в качестве побочного продукта

при обслуживании клиентов. Общество

получает пользу от ссудных операций

банков, когда ограниченные объемы

предложения временно свободных денег,

подлежащих передаче в ссуду, обеспечивают

достижение поставленных целей.

В большинстве

стран с рыночной экономикой существует

двухуровневая структура банковской

системы. Первый уровень образует

центральный банк, самой важной функцией

которого является проведение

денежно-кредитной и валютной политики

правительства для достижения

общегосударственных экономических

целей. Банк выступает посредником между

правительством и финансовыми рынками

и выполняет следующие функции:

— осуществляет

эмиссию национальных денежных знаков,

организует их обращение и изъятие из

обращения, определяет стандарты и

порядок ведения расчетов и платежей;

— проводит общий

надзор за деятельностью финансово-кредитных

учреждений страны и исполнением

финансового законодательства;

— предоставляет

кредиты коммерческим банкам;

— выпускает и

проводит погашение государственных

ценных бумаг;

— управляет счетами

правительства, осуществляет зарубежные

финансовые операции;

— осуществляет

регулирование банковской ликвидности

с помощью традиционных для центрального

банка методов воздействия на коммерческие

банки, проводит политику учетной ставки,

операции на открытом рынке с государственными

ценными бумагами и регулирует норматив

обязательных резервов коммерческих

банков.

В большинстве

стран с рыночной экономикой и двухуровневой

банковской системой функции центрального

банка в основном совпадают, но есть и

отличия. Например, во главе банковской

системы Франции, которая характеризуется

жестким банковским надзором и кредитным

контролем, а также преобладанием

государственных кредитных институтов,

стоит Министерство финансов Франции.

Центральный банк Франции наряду с двумя

другими институтами (Национальный

кредитный совет и Комиссия по банковскому

контролю), которые осуществляют контроль

за деятельностью коммерческих банков,

находится под руководством Министерства

финансов. Банк Франции обладает монополией

на эмиссию банкнот, но его задачи как

банка государства ограниченны, так как

многие банковские операции выполняет

само Казначейство Франции.

Помимо двухуровневой

банковской системы существует

децентрализованная Федеральная резервная

система (ФРС США). Ее возглашают 12

федеральных резервных банков в различных

регионах страны, задачей которых является

контроль за деятельностью банков —

членов ФРС и определение кардинальных

направлений монетарной политики США.

Членами ФРС являются 40% всех коммерческих

банков, остальные банки работают на

свой страх и риск.

Как централизованная

монобанковская система была построена

банковская система СССР и многих других

социалистических стран. Она складывалась

в СССР из трех государственных банков

(Госбанк, Стройбанк, Внешторгбанк) и

системы сберегательных касс. Госбанк

СССР помимо эмиссионной и расчетно-кассовой

деятельности выполнял функции кредитования

различных отраслей народного хозяйства

(предоставление краткосрочных кредитов

промышленности, транспорту, связи и

долгосрочных — сельскому хозяйству).

Стройбанк осуществлял долгосрочное

кредитование и финансирование капитальных

вложений в различные отрасли народного

хозяйства (кроме сельского хозяйства).

Внешторгбанк проводил кредитование

внешней торговли, занимался международными

расчетами, операциями с иностранной

валютой, золотом и драгоценными металлами.

Сберегательные кассы привлекали денежные

вклады населения, осуществляли оплату

коммунальных и других услуг. Монополия

трех государственных банков приводила

к тому, что кредиты выполняли зачастую

роль второго бюджета. В этих условиях

не использовался эффективный потенциал

кредитного механизма, не было возможности

проводить активную денежно-кредитную

политику теми инструментами, которые

известны в странах с рыночной экономикой.

В Федеральном

законе «О банках и банковской деятельности»

дастся следующее определение: «Банковская

система Российской Федерации включает

в себя Банк России, кредитные организации,

а также филиалы и представительства

иностранных банков». Предусмотрена

возможность присутствия на российском

кредитном рынке банков, представляющих

иностранный капитал, определены условия

лицензирования их деятельности и

полномочия Банка

России в отношении

формирования их уставного капитала. В

России совокупный капитал иностранных

банков не должен превышать 15%.

Банковская система

как финансовый посредник отличается

специфическими отношениями между ее

звеньями: ЦБ РФ осуществляет контроль

за деятельностью других банков в целях

зашиты средств вкладчиков и контроля

денежной массы в целях ограничения ее

роста. Система постоянно трансформируется,

с одной стороны, под влиянием требований

рынка (слияние, поглощение, проникновение

в другие сферы экономики, банкротство

банков), с другой стороны, изменяются

условия ее функционирования под влиянием

политики правительства, т.е. система,

адекватно реагирующая на методы

управления ею. Банковская система

является закрытой в той мере, в какой

необходимо соблюдать банковскую тайну.

Она функционирует на основе банковского

законодательства, где действуют основные

банковские законы: Федеральный закон

от 10 июля 2002 г. № 86-ФЗ «О Центральном

банке Российской Федерации (Банке

России) и Федеральный закон «О банках

и банковской деятельности» (1996 г.).

Соседние файлы в предмете [НЕСОРТИРОВАННОЕ]

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

Описание презентации по отдельным слайдам:

-

-

-

-

4 слайд

Задание 6. Установите соответствие между видом банка и банковскими функциями.

-

5 слайд

Банк России выполняет следующие функции: выпускает деньги (эмиссия), хранит золото, устанавливаю ставки рефинансирования и минимальную резервную ставку.

А) денежная эмиссия — Банк России.

Б) кредитование предприятий — коммерческие банки.

В) мобилизация свободных денежных средств населения — коммерческие банки.

Г) хранение золотовалютных резервов — Банк России.

Д) расчетно-кассовое обслуживание клиентов — коммерческие банки.

Ответ: 12212. -

6 слайд

Задание 6. Установите соответствие между функциями и осуществляющими их банками.

-

7 слайд

Задачи Центробанка: обеспечить устойчивость национальной денежной единицы, содействие развитию экономики, проведение кредитно-денежной политики.

Задачи коммерческих банков: привлечение денежных средств, ведение банковских счетов, инкассация векселей и платёжных документов, купля-продажа валюты, консультационные услуги, выдача кредитов, лизинговые операции.

А) осуществляют кредитование юридических лиц — коммерческие банки.

Б) проводят эмиссию банкнот и монет — центральные банки.

В) проводят государственную валютную политику — центральные банки.

Г) регулируют деятельность кредитных институтов — центральные банки.

Д) осуществляют кредитование физических лиц — коммерческие банки.

Ответ: 21112. -

8 слайд

Задание 7. Что из перечисленного относится к полномочиям Центрального банка РФ?

1) принятие финансового законодательства.2) определение размера минимальной потребительской корзины.

3) осуществление денежной эмиссии.

4) кредитование коммерческих банков.

5) предоставление потребительских кредитов.

6) лицензирование коммерческих банков.

-

9 слайд

Задание 7. Что из перечисленного относится к полномочиям Центрального банка РФ?

1) принятие финансового законодательства.2) определение размера минимальной потребительской корзины.

3) осуществление денежной эмиссии.

4) кредитование коммерческих банков.

5) предоставление потребительских кредитов.

6) лицензирование коммерческих банков.

-

10 слайд

Задание 24 Используя обществоведческие знания, составьте сложный план, позволяющий раскрыть по существу тему «Банки и банковская система». План должен содержать не менее трёх пунктов, из которых два или более детализированы в подпунктах.

При анализе ответа учитывается:

— соответствие структуры предложенного ответа плану сложного типа;

— наличие пунктов плана, указывающих на понимание экзаменуемым основных аспектов данной темы, без которых она не может быть раскрыта по существу;

— корректность формулировок пунктов плана.

Формулировки пунктов плана, имеющие абстрактно- формальный характер и не отражающие специфики темы, не засчитываются при оценивании. -

11 слайд

1) Понятие о банках и банковской системе.

2) Структура банковской системы:

а) Центральный банк;

б) коммерческие банки.3) Основные функции коммерческих банков:

а) аккумулирование свободных финансовых средств;

б) проведение расчётов и платежей;

в) инвестирование финансовых средств;

г) валютно-обменные операции.4) Основные виды банковских операций:

а) активные;

б) пассивные.5) Основные функции Центрального банка:

а) эмиссия денег;

б) лицензирование коммерческих банков;

в) хранение золотовалютных запасов страны и т.д.6) Роль банковских инвестиций в развитии экономики.

7) Банки в мировой финансовой системе.

Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Эксперт в области финансовой грамотности и инвестиций. Образование высшее экономическое. Опыт работы в банке – более 15 лет. Регулярно повышает квалификацию и проходит курсы по финансам и инвестициям, что подтверждено сертификатами Банка России, Ассоциации Развития Финансовой Грамотности, Нетологии и других образовательных платформ. Сотрудничает со Сравни.ру, Тинькофф Инвестиции, ГПБ Инвестиции и другими финансовыми изданиями. treskova@brobank.ru

Открыть профиль

Что такое биржа

Фондовая биржа – это место, где происходят сделки по купле-продаже ценных бумаг и паевых инвестиционных фондов. На рынке проходят и другие операции, такие как выпуск активов и налогообложение. Все сделки проходят по установленным правилам, которых придерживаются все участники. Благодаря фондовой бирже на финансовые инструменты устанавливаются справедливые цены, так как они напрямую зависят от спроса и предложения со стороны участников торгов.

-

Что такое биржа

-

Кто выпускает ценные бумаги

-

Кто регулирует деятельность фондовых бирж

-

Признаки фондовой биржи

-

Какие функции выполняет фондовый рынок

-

Типы фондовых бирж в РФ

-

Самые крупные фондовые биржи в мире

-

Участники фондовых бирж

-

Какие инструменты используют участники

-

Как оценить размер биржи

-

Типы сделок

-

Как торговать на бирже

-

Какие риски при торговле на фондовом рынке

Все сделки, которые проходят на фондовом рынке фиксируются:

- Юридические лица, выходя на биржу, привлекают капитал частных лиц для развития компании.

- Физические лица вкладывают собственные деньги и становятся инвесторами. Каждый инвестор рассчитывает получить прибыль от проведения сделок, но получается это не всегда и не у всех.

За соблюдением правил проведения торгов следит биржа, которая выступает гарантом для всех остальных участников.

Кто выпускает ценные бумаги

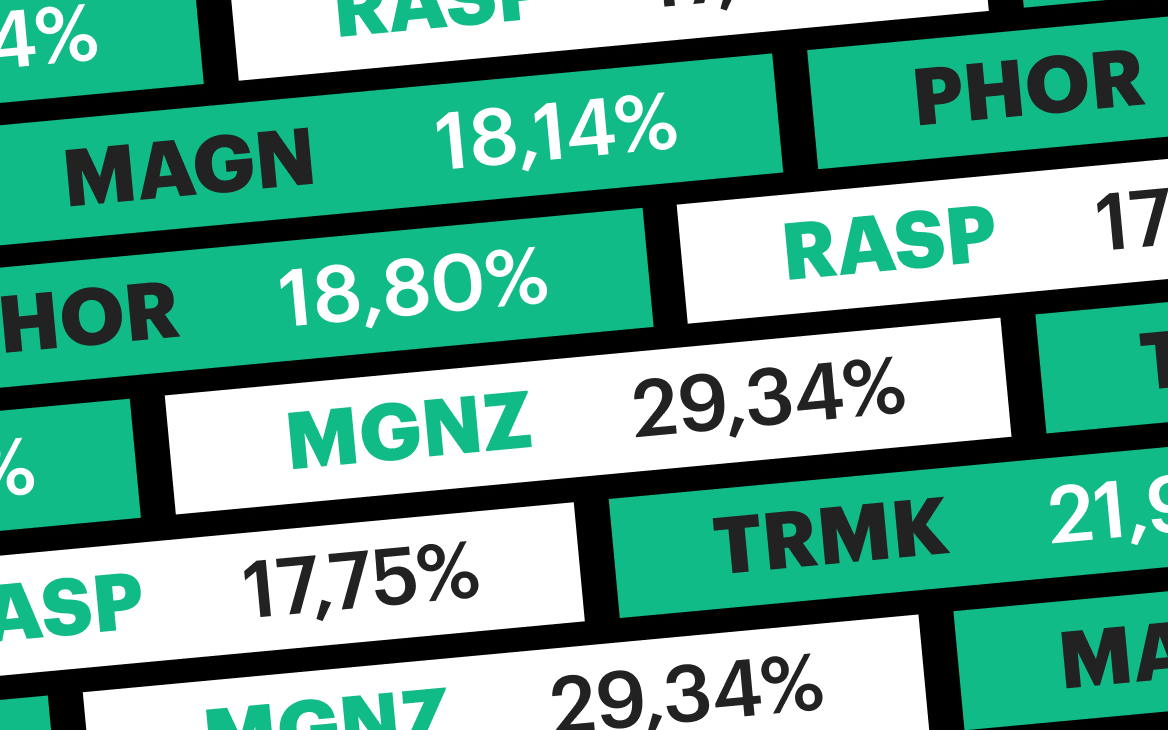

Акции и облигации выпускают частные или государственные компании, для того чтобы расширить производство или нарастить инфраструктуру. Их называют эмитентами ценных бумаг.

Если инвестор покупает акции, он становится владельцем доли и может принимать участие в управлении компанией. Если берет в портфель облигации, таких прав у него нет. Инвестор только отдает в распоряжение компании свой капитал, а эмитент долговой бумаги обязуется его вернуть на определенных условиях.

Эмитент при выпуске ценных бумаг самостоятельно определяет:

- количество;

- номинал – стоимость ценной бумаги;

- срок действия.

После выпуска бумаги проходят регистрацию в специальном реестре. После этого акции или облигации можно купить на рынке.

Облигации чаще всего выпускают, чтобы получить новые капиталовложения, но при этом не размывать доли уже имеющихся акционеров. Облигация, по сути, похожа на банковский кредит, только кредиторами выступают частные лица или другие компании. Получить деньги в банке бизнесу гораздо сложнее, чем эмитировать долговые расписки, поэтому и компаниям, и инвесторам такой вариант в итоге выгоднее:

- компания не платит проценты банку за пользование заемными деньгами;

- инвестор получает прибыль за вложение собственного капитала более высокую, чем если бы он поместил эту сумму на банковский вклад.

Облигации более рискованный тип вложения по сравнению с вкладом, так как инвестиции, в отличие от денег на банковских счетах, не застрахованы государством. Чтобы снизить риск можно выбрать долговые расписки, которые выпускает государства, муниципалитеты или крупные корпорации с государственным участием. Вероятность банкротства таких структур значительно меньше, чем компаний, которые никому неизвестны на рынке.

Кто регулирует деятельность фондовых бирж

Соблюдение правил, установленных на бирже, контролируют в разных странах по-разному. Надзорную и регулирующую функцию может выполнять одна или несколько организаций одновременно, таких как:

- руководство фондовой биржи;

- главный регулятор страны в лице Центробанка;

- специальные комиссии;

- некоммерческие уполномоченные организации;

- специальные государственные организации.

Центробанки выдают лицензии фондовым биржам, а также собирают и публикуют важную информацию для всех участников рынка. Если регулятор выявляет нарушения – нелегальные сделки, манипулирование ценами, лицензию могут отозвать, организатора биржи оштрафовать, а ответственных лиц отстранить от занимаемых должностей.

По российскому законодательству деятельность бирж в стране контролирует Банк России. В США фондовый рынок регулирует специальная Комиссия по ценным бумагам SEC, которая может обращаться в суд и возбуждать уголовные дела в отношении участников биржи. У Банка России таких полномочий нет. Контролер фондового рынка в Великобритании – Управление по финансовому поведению FTA, в Японии – Комиссия по надзору за ценными бумагами и биржами SECS.

Процедуры и правила работы каждой биржи закреплены законодательно. В РФ для этого созданы два федеральных законах «О рынке ценных бумаг» и «Об организованных торгах».

Признаки фондовой биржи

Фондовый рынок отличается несколькими признаками:

- фиксированная торговая площадка;

- специализированный механизм отбора активов, которыми торгуют на рынке;

- выполнение процедур по времени и стандартам работы;

- централизованное оформление сделок;

- контроль уполномоченных органов над деятельностью всех участников рынка;

- официальные котировки всех активов, которые представлены и отобраны на рынке.

В классическую структуру фондовой биржи входят:

- Торговая система, которая отвечает за сбор предложений на покупку-продажу ценных бумаг.

- Расчетная палата для ведения учета операций всех участников рынка. Она контролирует списание положенных сумм со счетов контрагентов и проведение денежных переводов между сторонами.

- Депозитарий для контроля перехода ценных бумаг от одного участника рынка к другому. Оформляет права новых владельцев актива и расчетно-клиринговые сделки.

- Независимые регистраторы собирают данные о владельцах и эмитентах ценных бумаг и передают информацию потенциальным инвесторам. Ведут общий реестр инвесторов и оборот ценных бумаг эмитента. В отдельных случаях независимых регистраторов привлекают для контроля над крупными сделками или блокировки счетов физического или юридического лица при выявлении нарушений.

- Маркетмейкеры поддерживают в определенных пределах диапазон цены межу покупкой и продажей.

Для функционирования биржи требуется многоуровневая инфраструктура, в которую входят:

- функционал самой биржи;

- профессиональные участники;

- технические участники;

- информационные агентства и деловая пресса.

Без вовлечения хотя бы одного из этих уровней, деятельность фондового рынка невозможна.

Какие функции выполняет фондовый рынок

Фондовая биржа обеспечивает прозрачность информации о компании для потенциальных инвесторов. Для того чтобы акции или облигации были представлены на торгах эмитенты обязаны предоставить отчетность об основных экономических показателях. Для попадания в первый или второй эшелон листинга на Московской бирже, компания должна работать не меньше 3 лет, за которые она обязана отчитаться документально. Кроме этого, биржа проверяет соблюдение и других установленных правил.

Фондовая биржа выполняет несколько функций:

- поддерживает справедливое ценообразование;

- выступает гарантом исполнения сделок посредством клирингового центра;

- включает и исключает активы в котировальные списки.

Кроме того фондовая биржа разрабатывает этические стандарты и кодекс поведения для всех участников торгов.

Типы фондовых бирж в РФ

Фондовые биржи классифицируются по разным признакам:

- Тип товара: фондовая, товарная, валютная или криптовалютная.

- Форма организации: коммерческие, государственные или смешанные.

- Тип участия: открытые и закрытые.

- Тип сделок: товарные, опционные, фьючерсные и смешанные.

- Международный статус: есть выход на международный уровень или нет.

В России две площадки, где инвесторы проводят сделки, – Московская фондовая биржа и Санкт-Петербургская биржа.

В группу Московской биржи входят:

- фондовый рынок;

- валютный – мировые валюты;

- срочный – опционы и фьючерсы;

- денежный – сделки РЕПО Центробанка и ВЭБ;

- товарный – драгметаллы и зерно;

- внебиржевой рынок – MOEX

Для начинающих инвесторов главная цель – выход на фондовый рынок Московской биржи для покупки акций, облигаций или паев инвестиционных фондов. Более сложные финансовые инструменты желательно осваивать постепенно или под руководством опытного управляющего.

Санкт-Петербургская биржа развита не так сильно, как Московская, но на ней можно купить активы иностранных компаний-эмитентов. Кроме того в СПБ проводят сделки с сырой нефтью, нефтепродуктами, лесом, газом, сельхозпродукцией и энергоносителями. Частные инвесторы могут проводить на Питерской бирже сделки с некоторыми зарубежными акциями, облигациями и депозитарными расписками без получения статуса квалифицированного инвестора.

Самые крупные фондовые биржи в мире

Крупнейшие фондовые рынки мира находятся в разных странах, но США лидируют по объему торгов. Самые известные биржи находятся также в Китае, ЕС, Великобритании, Японии и Индии.

Топ-10 фондовых бирж мира в 2020 году:

- Нью-Йоркская фондовая биржа New York Stock Exchange (NYSE) – США

- National Association of Securities Dealers Automated Quotation (NASDAQ) – США.

- Гонконгская фондовая биржа – Гонконг.

- Шанхайская фондовая биржа – Китай.

- Японская биржевая группа Japan Exchange Group (JPX) – Япония.

- Euronext – Европейский союз.

- Шэньчжэньская фондовая биржа – Китай.

- Лондонская фондовая биржа London Stock Exchange (LSE) – Великобритания.

- Бомбейская фондовая биржа Bombay Stock Exchange (BSE) – Индия.

- Национальная фондовая биржа – Индия.

Ни Московская, ни Санкт-Петербургская биржи не входят в топ. Но для российских инвесторов на этот фондовый рынок попасть проще всего. Выйти на иностранные биржи россияне могут через некоторых брокеров, которые предлагают такую услугу. При этом для госслужащих установлены особые ограничения при работе с иностранными биржами и ценными бумагами, о которых надо знать, чтобы не было проблем с законом.

Участники фондовых бирж

Участники фондовой биржи делятся на профессиональных и частных.

В сделках с ценными бумагами участвуют 3 стороны:

- Эмитенты. Компании, которые выпускают и продают собственные ценные бумаги.

- Инвесторы. Частные лица или компании, которые покупают активы эмитентов.

- Профессиональные участники. Физические лица или компании, деятельность которых напрямую связана с биржей – брокеры, дилеры, банки, управляющие компании, квалифицированные инвесторы.

Профессиональные участники обязаны получить лицензию и соблюдать правила. Частным инвесторам лицензия не нужна, но выйти на рынок без посредничества профессионала они не могут.

Какие инструменты используют участники

Основные инструменты биржи, с которыми проводят сделки частные и квалифицированные инвесторы:

- акции – обыкновенные и привилегированные;

- облигации – государственные, муниципальные, региональные, корпоративные, биржевые, иностранные, коммерческие;

- валюта;

- драгоценные металлы;

- депозитарные расписки;

- паи ПИФов – открытых, закрытых, интервальных, биржевых;

- паи ETF-фондов;

- фьючерсы;

- опционы.

Чем больше на биржу приходит эмитентов со схожими характеристиками, тем шире выбор у инвестора, поэтому у рынков с большой капитализацией всегда больше участников.

Как оценить размер биржи

Главный критерий оценки биржи – капитализация. Чтобы ее подсчитать, количество всех выпущенных активов умножают на их рыночную стоимость. Эта величина динамичная и напрямую зависит от биржевых котировок.

Второй критерий – оборот рынка. Он определяется как общая стоимость ценных бумаг, умноженная на количество бумаг, с которыми проходят сделки. Иногда его выражают процентом от уровня капитализации.

Типы сделок

На фондовом рынке проходят два типа сделок:

- для долгосрочного хранения – купил и держи;

- для спекуляций – купля-продажа активов, на основе падения и роста цены актива.

Кроме того сделки на бирже подразделяются на несколько типов по механизму исполнения:

- кассовые спотовые сделки с оплатой в минимальный срок;

- без покрытия;

- в кредит, также называются маржинальные или «с плечом»;

- арбитражные;

- срочные;

- с фиксированной ценой или твердые сделки;

- фьючерсные;

- с плавающей стоимостью;

- опционные;

- пролонгационные.

По типу исполнения сделки бывают с немедленным исполнением и с отложенным. Если частный инвестор проводит сделку на Московской бирже, режим исполнения «Т+2», означает, что фактически операция пройдет через 2 рабочих дня. Это удобно некоторым инвесторам, так как даже если на текущий момент на счете недостаточно средств, он может успеть их доложить до момента проведения сделки.

Как торговать на бирже

Для торговли на бирже частному инвестору нужен посредник – брокер или доверительный управляющий, который будет проводить сделки с активами от имени клиента. Если инвестор сам формирует свой портфель, он только отдает распоряжение брокеру, что купить или продать. Если выбрано сотрудничество с управляющей компанией, решения принимает она. И в первом, и во втором случае собственник ценных бумаг – частный инвестор.

При заключении договора с брокером или УК обязательно проверьте наличие у него лицензии Центробанка.

Все сделки между участниками фондового рынка фиксирует специальный регистратор. Это специальная компания, которая ведет реестр лицевых счетов с указанием персональных данных владельца актива. Реестр помогает проводить собрания акционеров и при начислении дивидендов. Регистратор работает на основании лицензии Банка России.

Все купленные бумаги инвестора хранятся в депозитарии. У каждого клиента открыт специальный депо-счет. Инвестор, благодаря деятельности депозитария, всегда знает, сколько и каких бумаг находится в его собственности. При проведении продажи депозитарий выступает гарантом, что именно этот клиент обладает правом и владеет активом на текущий момент.

Проверить законность регистратора и депозитария можно на сайте Банка России по специальной ссылке.

Какие риски при торговле на фондовом рынке

Инвестор в отличие от вкладчика не застрахован от потери капитала. Любая ценная бумага или актив могут обесцениться. Поэтому инвестор должен осознавать всю полноту ответственности за принимаемые решения и быть готовым к любым поворотам. Выходя на фондовый рынок, каждый участник принимает на себя риски:

- Рыночный. Фондовая биржа зависима как от экономики, так и от политики. Любое событие в мире финансов, как внутри страны, так и на международном уровне, отражается на котировках.

- Банкротство брокера. В действительности эту ситуацию нельзя назвать тупиковой. Инвестор не потеряет свои ценные бумаги, так как они остаются в его собственности. Но на улаживание вопросов и перевод активов к другому брокеру уйдет время.

По законодательству у брокера нет прав на активы инвесторов. Но чтобы не столкнуться с банкротством брокера, тщательно отбирайте посредника для представления ваших интересов на фондовой бирже. Отдавайте предпочтение только опытным и известным компаниям.

Становиться инвестором можно только тогда, когда нет страха потерять капитал. При этом должны быть накопления на повседневные нужды и непредвиденные расходы. Сделки на фондовом рынке – это не казино и не лотерея. Для успешного инвестирования нужны знания и понимание процессов, в которых предстоит участвовать.

Нет ни одного инвестора, который бы всегда получал только прибыль. Об убытках или провальных сделках большинство участников фондового рынка предпочитают молчать. Кроме того бессмысленно рассчитывать на мгновенные миллионные прибыли с небольшим первоначальным капиталом.

Многие начинающие участники фондового рынка проводят убыточные сделки. Но если они проявляют настойчивость в обучении и умеют делать выводы из своих действий, то постепенно приобретают опыт и добиваются успеха. Если нет времени и желания погружаться в инвестиции, лучше передоверить капитал управляющей компании, выбрать стратегию и только следить за результатами.

Комментарии: 0

Что из себя представляет фондовая биржа, какими бывают торговые площадки, кто на них торгует и как на них заработать — в ликбезе «РБК Инвестиций»

В этой статье:

- Виды бирж

- Фондовая биржа

- Участники

- Как работает

- Крупнейшие биржи в мире

- Биржи в России

- Как заработать на бирже

Виды бирж

Биржа

— организованное место торговли ценными бумагами, товарами, производными финансовыми инструментами и услугами, где участники рынка покупают и продают соответствующие активы, а также стандартизированные контракты и услуги — либо от собственного имени, либо действуя в интересах клиентов.

По типу предлагаемых товаров биржи можно условно разделить на фондовые, товарные и валютные.

- На фондовых биржах торгуют различными ценными бумагами. В первую очередь — акциями. Это инструменты, дающие владельцу право на часть бизнеса эмитента, а также на получение дохода от деятельности компании в виде дивидендов. Другой распространенный инструмент — облигации. Инвестор дает компании в долг, а она обязуется вернуть деньги с процентами через определенное время. Паи, ETF, фьючерсы и опционы также можно купить на фондовом рынке.

- Товарные биржи предназначены для торговли реальными товарами и производными инструментами на них (фьючерсами). Например — драгоценными металлами, сельскохозяйственной продукцией и полезными ископаемыми.

- На валютных биржах ведется торговля валютой. Важный момент: международный валютный рынок Forex не относится к ним и считается внебиржевой площадкой.

Существуют и специальные фьючерсные площадки, а с появлением первых криптовалют получили распространение криптовалютные биржи.

Это разделение нельзя считать строгим: многие площадки относятся к универсальным и предоставляют доступ к торговле разными типами финансовых инструментов. Например, на Чикагской товарной бирже (CME) можно купить деривативы не только на товары и фондовые индексы, но и валютные и криптовалютные фьючерсы.

Что такое фондовая биржа

Фондовая биржа — это централизованная площадка, на которой созданы необходимые условия для торговли ценными бумагами.

Она участник фондового рынка, который обслуживает его и обеспечивает заключение сделок с ценными бумагами.

Фондовый рынок

— это фактически рынок ценных бумаг (акций, облигаций, паев фондов) и деривативов (фьючерсов и опционов на финансовые активы). Но рынок

ценных бумаг

, помимо фондового, охватывает еще и рынки денежных и товарных инструментов.

Если провести простую и понятную аналогию, то фондовая биржа в чем-то похожа на фермерский рынок. Он предоставляет фермерам место для продажи товаров. Покупатели приходят на рынок, потому что смогут на нем купить различные сельскохозяйственные товары у разных фермеров. От рынка выигрывают как фермеры, так и покупатели. Сам фермерский рынок не участвует в купле-продаже сельскохозяйственных товаров — он лишь предоставляет пространство, где встречаются и торгуют фермеры и покупатели. Точно так же фондовые биржи объединяют компании, которые хотят продать ценные бумаги, и инвесторов, которые хотят их купить.

Работа фондовой биржи регулируется как внутренними, так и внешними документами, которые охватывают всех ее участников (

эмитентов

, инвесторов, профессиональных фондовых посредников, организации инфраструктуры рынка), а также все виды деятельности и операций на ней.

Основные законодательные акты, которыми регулируется российский рынок ценных бумаг в целом и работа фондовых бирж в частности, — Федеральный закон от 22 апреля 1996 года № 39-ФЗ «О рынке ценных бумаг» и Федеральный закон от 21 ноября 2011 года № 325-ФЗ «Об организованных торгах». Надзор за деятельностью работы российских фондовых бирж осуществляет Банк России.

По закону фондовая биржа — это организатор торговли на рынке ценных бумаг, и она не может заниматься другими видами профессиональной деятельности, кроме депозитарной (услуги по хранению сертификатов ценных бумаг и/или учету прав собственности на ценные бумаги) и клиринговой (расчетное обслуживание участников рынка ценных бумаг). Торговля организуется только между членами биржи, другие лица участвуют в ней через посредников.

Задачи и функции биржи определяются тем положением, которое она занимает на рынке ценных бумаг как ее участник. Фондовые отделы других (товарных и валютных) бирж приравнены к фондовым биржам, поэтому в своей деятельности (за исключением вопросов организации) не отличаются от последних.

Основные задачи фондовой биржи

- Организация и сопровождение торгов ценными бумагами. Биржа устанавливает и публикует единые для всех участников торгов четкие правила и требования, соблюдение которых позволяет инвесторам и эмитентам найти ликвидные и эффективные рынки — с «узким» спредом (небольшой разницей между ценой покупки и продажи в конкретный момент), безошибочными торговыми системами, большим оборотом и надежной защитой инвестора. Например, к компаниям, которые выходят на биржу, предъявляются высокие требования по раскрытию финансовой и бухгалтерской отчетности. Также строгий отбор проходят брокерские компании, являющиеся посредниками между частными инвесторами, биржей и эмитентами. Квалифицированные инвесторы должны соответствовать отдельным требованиям. Биржа обеспечивает работу системы регулирования торговли и надзор за исполнением сделок, заключенных на площадке.

Фото: Shutterstock