Обществознание, 11 класс

Урок №14. Фондовый рынок

Перечень вопросов, рассматриваемых на уроке:

- Фондовый рынок.

- Фондовый рынок, его инструменты

- Акции, облигации и другие ценные бумаги

Тезаурус:

Фондовый рынок – это организованный рынок торговли ценными бумагами.

Ценная бумага – это документ, составленный по установленной форме и при наличии обязательных реквизитов, удостоверяющий имущественные права, осуществление или передача которых возможны только при предъявлении этого документа.

Акция — ценная бумага, закрепляющая право владельца на получение прибыли в виде дивиденда, на участие в управлении АО, и на часть имущества после его ликвидации.

Акционер — владелец акций, получающий прибыль по акциям в виде дивидендов.

Биржа — организационный, постоянно функционирующий, определенный оптовый рынок однородных товаров.

Бро́кер (от англ. broker — маклер, брокер, посредник) — юридическое или физическое лицо, выполняющее посреднические функции между продавцом и покупателем.

Инвестор — владелец (собственник) ценной бумаги, ставший им в результате обмена на нее определенного количества принадлежавших ему денег или вещей (имущества)

Облига́ция — долговое свидетельство, которое включает в себя два непременных свойства, возврат ссуды в срок и выплата фиксированного, регулярного дохода в виде процента.

Вексель-письменное долговое обязательство, в котором указана величина денежной суммы и сроки ее уплаты должником.

Подписка — размещение ценных бумаг путем заключения договора купли-продажи.

Уличный рынок — купля продажа ценных бумаг за пределами биржи.

Рынок ценных бумаг — это часть финансового рынка, на котором продаются и покупаются ценные бумаги.

Основная и дополнительная литература по теме урока:

Л.Н. Боголюбов, А.Ю. Лазебникова, М.В. Телюкина. Обществознание. 11 класс. – М.: Просвещение, 2014 г., входящего в Федеральный перечень учебников, рекомендованных (допущенных) Министерством образования и науки Российской Федерации.

Рынок ценных бумаг. Учебник /А. А. Килячков, Л. А. Чалдаева/ — Экономистъ, 2006 г.

Теоретический материал для самостоятельного изучения

В условиях рыночной экономики любой, кто желает увеличить свои средства, рано или поздно сталкивается с такими широко используемыми понятиями, как фондовый рынок и ценные бумаги. Финансовый рынок – это система, в которой отношения выстраиваются в виде обмена экономическими благами. Посредником в этих отношениях выступают финансовые инструменты ‒ ценные бумаги. Для того чтобы разобраться в сложной структуре работы рынка, обладая нулевой финансовой грамотностью, нужно овладеть базовой информацией по данной теме.

Ценные бумаги либо, как еще говорят, фондовые активы ‒ это официальный документ, который заверяет право на обладание каким-нибудь капиталом или его денежным эквивалентом. По сути, это особая форма актива, что подтверждает за своим владельцем право собственности. При этом данная форма капитала обладает такими характерными особенностями:

Фондовый рынок – это одна из частей финансового рынка, в качестве товара на котором выступают ценные бумаги. Следовательно, понятия фондовый рынок и рынок ценных бумаг являются синонимами. Фондовый рынок позволяет аккумулировать временно свободные денежные средства и направлять их на развитие перспективных отраслей.

Финансовые фондовые рынки работают благодаря участию некоторых субъектов: Эмитенты. Таким участником фондового рынка может быть юридическое лицо, государственный орган исполнительной или местной власти. По сути, это продавцы: они выпускают ценные бумаги, которые обозначают сферу их деятельности. Последний процесс называется эмиссией.

Инвесторы. Инвесторами могут быть физические и юридические лица – компании, предприятия, государственные органы. Вышеуказанные лица используют свой капитал для покупки ценных бумаг с целью дальнейшего получения прибыли. Это рискующие лица, ведь если проект убыточный, средства будут утеряны.

Профессиональные участники. Ими являются третьи лица, которые непосредственно представляют сам рынок ценных бумаг. Они-то и обеспечивают основную работу. К данной группе можно отнести трейдеров, брокеров, дилеров. Эти лица являются посредниками, профессионально представляют одну из сторон. Профессиональные участники получают свой процент от успешно заключенной сделки, поэтому в их интересах — участие в как можно большем оформлении подобных договоров купли-продажи.

Ценные бумаги выпускаются юридическими лицами: государственными и коммерческими организациями. Покупателями могут быть и юридические и физические лица. Главная цель эмиссии ценных бумаг – это привлечение денежных средств для увеличения капитала организации и финансирование ее деятельности.

Рынок ценных бумаг подразделяется на два уровня.

Первичный рынок, на котором происходит размещение новых ценных бумаг. Эмитент (фирма, выпустившая ценные бумаги) продает их «оптом» подписчику (так называют фирму-специалиста по размещению ценных бумаг). А фирма-подписчик распродает их розничным покупателям.

Вторичный рынок – здесь происходит перепродажа акций акционерами другим вкладчикам. Без этого рынка невозможно развитие системы рыночных отношений. В структуре вторичного рынка выделяются два уровня: внебиржевой – еще его называют « уличным рынком» и биржевой – где ценные бумаги продаются на фондовой бирже.

Ценные бумаги — это документы, оформленные по строго установленным образцам, которые свидетельствуют о праве собственности на определённую сумму денег или имущество. Сущность владения ценными бумагами заключается в том, что у владельца в данный момент сам капитал отсутствует, но владелец имеет все права на него, которые и зафиксированы в ценных бумагах.

Признаки ценных бумаг

- Документальность – это документ, который должен иметь реквизиты, установленные государством.

- Оборотоспособность, обращаемость на рынке – они могут быть объектом купли-продажи.

- Доступность для гражданского оборота- то есть их можно не только купить – продать, но они могут быть объектом других гражданских отношений (займа, дарения, обмена и др.).

- Стандартность содержания ( стандартность участников, сроков, мест, форм и т.д.).

- Серийность – выпускаются сериями.

- Регулируемость и признание государством (должны быть признаны государством в качестве ценных бумаг).

- Ликвидность – возможность обмениваться на деньги.

- Риск – возможность потерь.

- Обязательность исполнения – эмитент обязан исполнять свои обязательства.

Закон 1996 г « О рынке ценных бумаг». В нём отмечено, что ценные бумаги могут выпускать только банки, государство, юридические лица. В законе перечислены виды ценных бумаг:

- Государственные облигации;

- Облигации;

- Векселя;

- Чеки

- Депозитные и сберегательные сертификаты

- Коносамент

- Акции

- Приватизационные ценные бумаги и др.

Эмитент – организация, выпустившая ценные бумаги.

Основные виды ценных бумаг

- Акция — закрепляет право её владельца (акционера) на получение части прибыли акционерного общества в виде дивидендов ( доходов), на участие в управлении и часть имущества после ликвидации АО.

Акции бывают:

|

Обыкновенные |

Привилегированные |

|

Владельцы — полноправные акционеры, имеют право голоса на акционерном собрании. При наличии 50% акций — появляется право контроля над деятельностью АО. |

Не дают права голоса на акционерном собрании и права участия в управлении АО. |

|

Нефиксированный процент (зависит от доходов АО) |

Фиксированный процент |

|

Не имеют преимуществ по получению денег при банкротстве фирмы. |

При банкротстве АО имеют преимущество по получению своих вложений. |

|

Дивиденды негарантированные, можно их вообще не получить, если нет у АО доходов. Большой риск. |

Дивиденды гарантированные. |

|

Более выгодны для недолгосрочного вложения. |

Более выгодны для долгосрочного вложения. |

- Облигация — даёт право на получение от эмитента номинальной стоимости облигации + процента (это своего рода заём, но уже со стороны государства, или банков, или других эмитентов).

Особенности облигации:

- Менее рисковая

- Приносит меньшую прибыль

- Подходит для долгосрочных вложений

- Удобна для диверсификации, то есть распределения денег в разные объекты для вложения («Не клади яйца в одну корзину»)

- Не даёт права собственности

- Вексель – письменное денежное обязательство должника о возврате денег

- Чек – письменное поручение чекодателя банку уплатить получателю указанную сумму ( чекодателем может быть любой, на кого владелец денег выписал чек).

- Банковский сертификат – свидетельство о денежном вкладе (для физических лиц — сберегательном, то есть сберегательная книжка, для юридических лиц – депозитном) в банке, который обязан возвратить деньги под проценты.

- Коносамент – документ на перевозку груза, удостоверяющий его погрузку, перевозку и право на получение (это своего рода накладная на груз)

- Закладная – удостоверяет право владельца в соответствии с ипотечным договором ( залоге недвижимости)на получение денег или указанного имущества.

- Инвестиционный пай – удостоверяет долю владельца ценной бумаги в праве собственности на имущество, которое составляет паевой инвестиционный фонд.

- Варрант – выдаётся складом , подтверждает право собственности на товар, находящийся на складе.

Существует несколько групп видов ценных бумаг. Выделим наиболее важные.

Виды ценных бумаг

По национальной принадлежности:

- национальные

- иностранные

По форме владения:

- предъявительские (не содержат имя владельца, просто могут передаваться от одно лица другому)

- именные (содержат имя владельца)

- ордерные ( возможность их передачи другому лицу при оформлении передаточной подписи)

По форме выпуска:

- эмиссионные (выпускаются крупными партиями, все эти бумаги внутри партий идентичны)

- неэмиссионные (выпускаются небольшими партиями или даже поштучно без государственной регистрации)

По виду эмитента (то есть того, кто выпустил эти ценные бумаги)

- государственные

- негосударственные (корпоративные)

По уровню риска:

- безрисковые ( риск практически отсутствует – краткосрочные, на 1-3 месяца)

- низкорисковые (государственные)

- среднерисковые ( корпоративные )

- высокорисковые (обычно акции)

По степени обращаемости:

- рыночные (свободно обращаются)

- нерыночные (могут возвращаться только эмитенту, не могут перепродаваться)

По форме привлечения капитала:

- долевые (отражают долю в капитале общества)

- долговые (форма займа денег)

По виду номинала:

- с постоянным номиналом (имеет свою номинальную стоимость)

- с переменным номиналом (номинал не указывается, он меняется, в зависимости от капитала общества)

По форме обслуживания:

- инвестиционные (в них вкладываются деньги для получения дохода)

- неинвестиционные (обслуживают денежные расчёты на рынке — это вексель, коносамент, складские свидетельства)

Рынок ценных бумаг постоянно развивается, поэтому не исключено, что в скором времени появятся их новые виды .

Примеры и разбор решения заданий

1. Выберите верные суждения о фондовом рынке и запишите цифры, под которыми они указаны.

1) это организованный рынок торговли ценными бумагами.

2) возможность увеличить депозит держателя

3) это одна из частей финансового рынка, в качестве товара на котором выступают ценные бумаги.

4) Рынок, на котором совершаются сделки первого типа.

5) происходит перепродажа акций акционерами другим вкладчикам

Правильный вариант: 1, 3.

2. Впишите пропущенное слово (словосочетание):

___________ рынок позволяет аккумулировать временно свободные денежные средства и направлять их на развитие перспективных отраслей.

Правильный вариант: Фондовый.

2.8 Ценные бумаги

I. Ценные бумаги. Акции. Облигации. Векселя.

II. Фондовая биржа.

I. Ценные бумаги.

Ценная бумага — документ, выпускаемый фирмами, финансовыми организациями и государством для получения дополнительного капитала.

Ценными бумагами являются документы, соответствующие установленным законом требованиям и удостоверяющие обязательственные и иные права, осуществление или передача которых возможны только при предъявлении таких документов (документарные ценные бумаги).

Ценными бумагами признаются также обязательственные и иные права, которые закреплены в решении о выпуске или ином акте лица, выпустившего ценные бумаги в соответствии с требованиями закона, и осуществление и передача которых возможны только с соблюдением правил учета этих прав в соответствии со статьей 149 настоящего Кодекса (бездокументарные ценные бумаги).

Ценными бумагами являются акция, вексель, закладная, инвестиционный пай паевого инвестиционного фонда, коносамент, облигация, чек и иные ценные бумаги, названные в таком качестве в законе или признанные таковыми в установленном законом порядке.

Ценные бумаги могут существовать как в бумажной, так и в электронной форме.

Эмиссия – выпуск ценных бумаг в обращение.

Эмитент — государство или юридическое лицо, осуществляющее эмиссию ценных бумаг.

Ценные бумаги бывают:

1) Долевые ценные бумаги удостоверяют, что их владелец получает долю в имуществе компании) – акции, ваучеры, сертификаты и др.

Акция — ценная бумага, выдаваемая инвестору в обмен на полученные от него для развития фирмы денежные средства и подтверждающая его права как совладельца имущества и будущих доходов фирмы. Срок акции не ограничен по времени.

Обыкновенная акция даёт владельцу право на участие в управлении фирмой и получение дивидендов.

Привилегированная акция — право на получение дивидендов фиксированной величины независимо от прибыли фирмы, но при этом не позволяет участвовать в управлении фирмой, также дает право на получение определённой части имущества в случае ликвидации компании до того, как оно будет разделено между владельцами обыкновенных акций.

Источником выплат дивидендов по привилегированным акциям является чистая прибыль акционерного общества за текущий год.

Размер дивиденда по этим акциям и ликвидационная стоимость определяются в твердой денежной сумме или в процентах к номинальной стоимости привилегированных акций

Акции могут расщепляться и консолидироваться. При расщеплении одна акция превращается в несколько. Уровень годового дивиденда рассчитывается по формуле: У = Д / Р х 100%, где Д — годовой дивиденд; Р — цена приобретения акции.

Ваучер — государственная ценная бумага, дающая право на долю в государственной собственности.

Сертификат — письменное свидетельство банка о вкладе денежных средств, удостоверяющее право владельца на получение по истечении установленного срока суммы вклада и процентов по нему.

Фьючерс — ценная бумага, дающая право владельцу на покупку товара в будущем по сегодняшним ценам.

Курс акций — рыночная цена акций, складывающаяся при их свободной перепродаже на фондовом рынке (рынке, где осуществляется купля-продажа ценных бумаг) под влиянием ожидаемой будущей доходности фирмы, общей экономической ситуации и спекулятивной игры участников рынка.

2) Долговые ценные бумаги – не дают их владельцу право владения компанией, удостоверяют отношение долга (владелец ценной бумаги дал в долг фирме) –облигации, векселя, закладные,

Облигация — ценная бумага, удостоверяющая, что её владелец одолжил некоторую сумму денег фирме, муниципалитету или государству, выпустившим облигацию, и имеет право через определённое время получить назад вложенные деньги и премию, величина которой фиксируется при продаже облигации.

Вексель — банковское обязательство.

Закладная — документ о залоге должником недвижимого имущества, дающий кредитору право продать заложенное имущество при невыплате долга в срок.

Чек — ценная бумага, письменное распоряжение владельца счёта банку выдать другому лицу или перевести на счёт другого лица определённую сумму денег, указанную в чеке.

Также делятся на:

- именные

- на предъявителя

- ордерные

II. Фондовая биржа.

Обычно операции с ценными бумагами осуществляются на фондовой бирже.

Фондовая биржа – это организованный рынок, на котором осуществляются сделки с ценными бумагами и иными финансовыми инструментами и деятельность которого контролируется государством.

Функции фондовой биржи:

1) Мобилизация средств для долгосрочных инвестиций в экономику и финансирования государственных программ.

2) Осуществление купли-продажи акций, облигаций акционерных компаний, облигации государственных займов и других ценных бумаг.

3) Установление в ходе торгов курса ценных бумаг, обращающихся на бирже.

4) Распространение информации о котировках ценных бумаг и о состоянии на финансовом рынке в целом.

в условии

в решении

в тексте к заданию

в атрибутах

Категория:

Атрибут:

Всего: 31 1–20 | 21–31

Добавить в вариант

Организацию, которая на финансовых рынках призвана обеспечить регулярное осуществление купли-продажи акций, облигаций и других ценных бумаг, называют

1) центральным банком

2) фондовой биржей

3) инвестиционным фондом

4) коммерческим банком

Предметная область: Экономика. Финансовые институты, банковская система

Источник: ЕГЭ по обществознанию 10.06.2013. Основная волна. Сибирь. Вариант 5.

В стране В только три фармакологических компании, выпускающие лекарственные препараты, пользующиеся спросом у больных. Выберите из приведённого ниже списка характеристики данного рынка и запишите цифры, под которыми они указаны.

1) рынок товаров и услуг

2) фондовая биржа

3) монополия

4) национальный рынок

5) олигополия

6) мировой рынок

Рост занятости женщин, имеющих малолетних детей, в процессе производства сопровождается увеличением спроса на услуги профессиональных нянь. Это пример функционирования рынка

1) труда

2) товаров

3) капиталов

4) фондового

Предметная область: Экономика. Рынок труда, безработица

Ниже приведён ряд терминов. Все они, за исключением двух, относятся к понятию «микроэкономика». Найдите два термина, «выпадающих» из общего ряда, и запишите в ответ цифры, под которыми они указаны.

| 1) фирма | 2) локальный рынок | 3) фондовая биржа |

| 4) издержки | 5) бухгалтерская прибыль | 6) налоговая система страны |

Предметная область: Экономика. Экономика и экономическая наука

Источник: ЕГЭ по обществознанию 10.06.2013. Основная волна. Сибирь. Вариант 5.

Ниже приведён ряд терминов. Все они, за исключением двух, связаны с понятием экономическая глобализация.

1) фондовые биржи; 2) сепаратизм; 3) локальная цивилизация; 4) мировые рынки; 5) транснациональные корпорации; 6) международное разделение труда

Найдите два термина «выпадающих» из общего ряда, и запишите в цифры, под которыми они указаны.

Укажите в приведенном перечне основные функции коммерческого банка.

1) эмиссия денег

2) выпуск ценных бумаг

3) осуществление кредитных операций

4) установление официального курса национальной валюты

5) прием вкладов от граждан и юридических лиц

Предметная область: Экономика. Финансовые институты, банковская система

Выберите верные суждения о ценных бумагах и запишите цифры, под которыми они указаны.

1) В ценных бумагах заключены определённые имущественные права.

2) Ценные бумаги являются объектом купли-продажи.

3) Все ценные бумаги являются законным платёжным средством.

4) Ценные бумаги могут существовать только в формах, определённых законом.

5) Правом выпуска ценных бумаг обладают исключительно государство и муниципальные образования.

Выберите верные суждения о ценных бумагах и запишите цифры, под которыми они указаны.

Цифры укажите в порядке возрастания.

1) Ценная бумага – это документ, удостоверяющий определённые имущественные права.

2) В ценной бумаге всегда указывается имя владельца.

3) Ценная бумага может быть объектом купли-продажи.

4) Юридические лица не могут выпускать ценные бумаги.

5) Ценные бумаги могут существовать как в бумажной, так и в электронной форме.

Используя обществоведческие знания,

1) раскройте смысл понятия «глобализация»;

2) составьте два предложения:

− одно предложение, содержащее информацию о любом проявлении глобализации в экономической сфере;

− одно предложение, раскрывающее любое одно негативное проявление глобализации.

Предложения должны быть распространёнными и содержащими корректную информацию о соответствующих аспектах понятия.

Задания Д1 № 317

Запишите слово (словосочетание), пропущенное в схеме.

Предметная область: Экономика. Финансовые институты, банковская система

Задания Д1 № 835

Запишите слово, пропущенное в схеме.

Всего: 31 1–20 | 21–31

Деньги — это особый товар, выполняющий роль всеобщего эквивалента при обмене товаров.

Основные функции денег:

- мера стоимости — выражают цену — денежную форму стоимости товара;

- средство обращения — выступают мимолетным посредником в актах купли-продажи товара по формуле Т — Д — Т’ (товар-деньги-другой товар), которая распадается на два акта: продажу Т — Д и куплю Д — Т’;

- средство накопления — изъятые из обращения деньги используются как средство сохранения стоимости (золото, ценные бумаги, недвижимость, валюта и т. д.).

- средство платежа — используются для погашения различных обязательств (погашения долговых обязательств, предоставления и погашения кредитов, выплаты заработной платы, оплаты налогов, осуществления коммунальных платежей);

- мировые деньги — используются для расчетов на мировом рынке (золото, доллар, евро, фунт стерлингов, иена, рубль) как всеобщее платежное и покупательное средство, а также как всеобщая материализация богатства. 1

Виды денег

Деньги в своем развитии выступают в двух видах.

- Действительные деньги — деньги, у которых номинальная стоимость соответствует реальной, т.е. стоимости металла, из которого они изготовлены (это металлические деньги из меди, золота и серебра).

- Заместители действительных денег — это деньги, чья номинальная стоимость выше реальной. К ним относят металлические деньги из дешевых металлов (монеты), бумажные и кредитные деньги.

Бумажные деньги появились в обороте как заместители ранее находившихся в обращении металлических монет. Они не имеют самостоятельной стоимости и наделены государством принудительным курсом.

Кредитные деньги возникли в экономике в связи с развитием товарного производства, расширением кредитования и формированием системы расчетов с рассрочкой платежа. Они прошли следующую эволюцию:

- вексель — письменное безусловное обязательство должника уплатить определенную сумму в заранее оговоренный срок и в установленном месте;

- банкнота — кредитные деньги, выпускаемые Центральным банком страны;

- чек — денежный документ установленной формы, содержащий приказ владельца счета в кредитном учреждении выплатить держателю чека указанную сумму;

- кредитные карточки — пластиковая карточка с встроенной микросхемой, содержащей информацию о счете клиента в кредитном учреждении.

Деньги, обслуживая реализацию товаров, платежи и расчеты в экономике, находятся в постоянном движении, которое называется денежным обращением.

Выделяют два вида денежного обращения.

- Наличное — осуществляется наличными деньгами (монетами, банкнотами, казначейскими билетами) и используется для кругооборота товаров, а также для расчетов по выплате заработной платы, пособий, пенсий, по платежам населения за коммунальные услуги и т.д.

- Безналичное — это перевод денег с банковского счета одного лица на банковский счет другого лица, а также зачет взаимных требований. Оно охватывает расчеты между предприятиями и кредитными учреждениями, между предприятиями и государством, между предприятиями и работниками и осуществляется с помощью чеков, векселей, кредитных карточек.

Между наличным и безналичным обращением существуют взаимосвязь и взаимозависимость: деньги постоянно переходят из одной сферы обращения в другую. Безналичный оборот возникает при внесении наличных денег на счет в кредитном учреждении. Одновременно наличные деньги появляются у клиента при снятии их со счета в кредитном учреждении. Таким образом, наличное и безналичное обращения образуют общий денежный оборот страны. 2

Ценные бумаги

Ценная бумага представляет собой документ, который выражает связанные с ним имущественные и неимущественные права, может самостоятельно обращаться на рынке и быть объектом купли-продажи и других сделок, служит источником получения регулярного или разового дохода. Таким образом, ценные бумаги выступают разновидностью денежного капитала, движение которого опосредует последующее распределение материальных ценностей.

В Гражданском кодексе Российской Федерации содержится классическое определение ценной бумаги. «Ценная бумага — это документ, удостоверяющий с соблюдением установленной формы и обязательных реквизитов имущественные права, осуществление или передача которых возможны только при его предъявлении».

Ценная бумага должна содержать предусмотренные законодательством обязательные реквизиты и соответствовать требованиям к её форме, в противном случае она является недействительной. Реквизиты ценной бумаги можно условно разделить на экономические и технические. Технические реквизиты — номера, адреса, печати, подписи, наименование обслуживающих организаций и т. п. Экономические реквизиты: форма существования (бумажная или безбумажная), срок существования, принадлежность, обязанное лицо, номинал, предоставляемые права.

Признаками ценной бумаги являются:

- Документальность — ценная бумага есть документ, то есть официально составленная уполномоченным лицом в соответствии с реквизитами запись, имеющая правовое значение.

- Воплощает частные права. Ценная бумага — это денежный документ, который может выражать два вида права: в форме титула собственника и как отношение займа лица, владеющего документом, к лицу его выпустившему.

- Необходимость презентации — предъявление ценной бумаги обязательно для осуществления закрепленных в ней прав.

- Оборотоспособность — ценная бумага может быть объектом гражданско-правовых сделок.

- Публичная достоверность — по отношению к обладателю ценной бумаги обязанное по ней лицо может выдвигать лишь такие возражения, которые вытекают из содержания самого документа.

- Ценная бумага — это документальное свидетельство инвестирования средств. Благодаря ей денежные сбережения становятся материальными объектами.

Классификация ценных бумаг

Классификация ценных бумаг — это их деление на виды по определенным признакам, которые им присущи. В свою очередь виды могут в ряде случаев делиться на подвиды, а они ещё дальше. Каждая нижестоящая классификация входит в состав той или иной вышестоящей классификации. Например, акция один из видов ценных бумаг. Но акция может быть обыкновенной и привилегированной. Обыкновенная акция может быть одноголосой и многоголосой, с номиналом или без номинала и т.п.

Ценные бумаги можно классифицировать по следующим признакам:

По сроку существования:

- срочные (краткосрочные, среднесрочные, долгосрочные и отзывные)

- бессрочные.

По форме существования:

- бумажная (документарная)

- безбумажная (бездокументарная).

По форме владения:

- предъявительские (ценные бумаги на предъявителя)

- именные (содержат имя своего владельца и зарегистрированы в реестре владельцев данной ценной бумаги).

По форме обращения (порядку передачи):

- передаваемые по соглашению сторон (путем вручения, путем цессии)

- ордерные (передаваемые путем приказа владельца — индоссамента).

По форме выпуска:

- эмиссионные

- неэмиссионные.

По регистрируемости:

- регистрируемые (государственная регистрация или регистрация ЦБ РФ)

- нерегистрируемые.

По национальной принадлежности:

- российские

- иностранные.

По виду эмитента:

- государственные ценные бумаги (это обычно различные виды облигаций, выпускаемые государством),

- негосударственные или корпоративные (это ценные бумаги, которые выпускаются в обращение компаниями, банками, организациями и даже частными лицами).

По обращаемости:

- рыночные (свободнообращающиеся),

- нерыночные, которые выпускаются эмитентом и могут быть возвращены только ему (не могут перепродаваться).

По цели использования:

- инвестиционные (цель — получение дохода)

- неинвестиционные (обслуживают оборот на товарных рынках).

По уровню риска:

- Безрисковые

- рисковые (низкорисковые, среднерисковые или высокорисковые).

По наличию начисляемого дохода:

- бездоходные

- доходные (процентные, дивидендные, дисконтные).

По номиналу:

- постоянный

- переменный.

По форме привлечения капитала:

- долевые (отражают долю в уставном капитале общества)

- долговые, которые представляют собой форму займа капитала (денежных средств).

Виды ценных бумаг:

Ценные бумаги делятся на 2 класса: основные ценные бумаги и производные ценные бумаги (деривативы).

Основные ценные бумаги — это бумаги, в основе которых лежат имущественные права на какой-либо актив, обычно на товар, деньги, капитал, имущество, различного рода ресурсы и др. К таким бумагам относятся: акция, облигация, вексель, банковские сертификаты, коносамент, чек, варрант, закладная, паи паевых инвестиционных фондов и другие.

Акция — это ценная бумага, выпускаемая акционерным обществом и закрепляющая права ее владельца (акционера) на получение части прибыли акционерного общества (АО) в виде дивидендов, на участие в управлении акционерным обществом и на часть имущества, оставшегося после его ликвидации. Как правило, акции делятся на две группы: обыкновенные акции и привилегированные акции.

Облигация — это ценная бумага, которая является долговым обязательством на возврат вложенной денежной суммы через установленный срок с уплатой или без уплаты определенного дохода. Если облигацию выпускает государство, то такая облигация называется государственной. Если органы местного самоуправления — то муниципальной. Юридические лица также выпускают облигации: банки — банковские облигации, остальные компании — корпоративные.

Вексель — ценная бумага в виде долгосрочного обязательства, составленного в письменном виде по определённой форме, удостоверяющая ничем не обусловленное обязательство векселедателя (простой вексель), либо предложение иному указанному в векселе плательщику (переводный вексель) уплатить по наступлении предусмотренного векселем срока определенную денежную сумму.

Банковский сертификат — ценная бумага, представляющая собой свободно обращающееся свидетельство о денежном вкладе (депозитном — для юридических лиц, сберегательном — для физических лиц) в банке с обязательством последнего о возврате этого вклада и процентов по нему через установленный срок в будущем.

Банковская сберегательная книжка на предъявителя по сути есть разновидность банковского сертификата (наряду с депозитным и сберегательным сертификатами).

Коносамент — ценная бумага, представляющая собой документ стандартной формы, принятой в международной практике, который содержит условия договора морской перевозки груза, удостоверяющий его погрузку, перевозку и право на получение.

Чек — ценная бумага, удостоверяющая письменное поручение чекодателя банку уплатить чекодержателю указанную в ней сумму денег в течение срока ее действия. Чекодателем является юридическое лицо, имеющее денежные средства в банке, которыми он вправе распоряжаться путем выставления чеков, а чекодержателем — юридическое лицо, в пользу которого выдан чек.

Варрант — документ, выдаваемый складом и подтверждающий право собственности на товар, находящийся на складе.

Закладная — это именная ценная бумага, удостоверяющая права ее владельца в соответствии с договором об ипотеке (залоге недвижимости), на получение денежного обязательства или указанного в ней имущества.

Инвестиционный пай — именная ценная бумага, удостоверяющая долю его владельца в праве собственности на имущество, составляющее паевой инвестиционный фонд.

Депозитарная расписка — это ценная бумага, свидетельствующая о владении определенным количеством акций иностранного эмитента, но выпускаемая в обращение в стране инвестора; это форма непрямой покупки акций иностранного эмитента.

Производная ценная бумага или дериватив — это бездокументарная форма выражения имущественного права (обязательства), возникающего в связи с изменением цены лежащего в основе данной бумаги биржевого актива. К производным ценным бумагам относятся: фьючерсные контракты (товарные, валютные, процентные, индексные и др.), свободно обращающиеся опционы и свопы:

- фьючерсные контракты (товарные, валютные, процентные, индексные и др. — обязательства купить или продать товар в определенное время в будущем по цене, установленной сегодня). Заключение фьючерсного контракта не является непосредственным актом купли — продажи, т.е. продавец не отдает покупателю свой товар, а покупатель не отдает продавцу свои деньги. Продавец принимает на себя обязательство поставить товар по зафиксированной в контракте цене к определенной дате, а покупатель принимает обязательство выплатить соответствующую сумму денег. Для гарантии выполнения обязательств, вносится залог, сохраняемый посредником, т.е. организацией, проводящей фьючерсные торги. Фьючерс становится ценной бумагой и может в течении всего срока действия перекупаться много раз.

- Опцион — это ценная бумага, представляющая собой контракт, покупатель которого приобретает право купить или продать актив по фиксированной цене в течение определенного срока либо отказаться от сделки, а продавец обязуется по требованию контрагента за денежную премию обеспечить реализацию этого права. Опцион дает право выбора (option), это и дало название данной ценной бумаге. Опцион в отличие от фьючерса, наделяет приобретателя правом, а не обязанностью. Опционы исполняются, если на момент исполнения они являются опционами с выигрышем.

- Свопы представляют собой соглашение между двумя сторонами о проведении в будущем обмена базовыми активами или платежами по этим активам в соответствии с определенными в контракте условиями. Свопы бывают валютные, процентные, фондовые (индексные) и товарные. Свопы имеют ряд существенных преимуществ для инвесторов, главное из которых — возможность инвесторам снизить валютные и процентные риски, получать прибыль на разницу между процентными ставками в разных валютах, снижать расходы по управлению портфелем ценных бумаг.

Свойства ценных бумаг:

Обращаемость — способность покупаться и продаваться на рынке, а также во многих случаях выступать в качестве самостоятельного платежного инструмента.

Доступность для гражданского оборота — способность ценной бумаги быть объектом других гражданских сделок.

Стандартность и серийность.

Документальность — ценная бумага — это всегда документ, и как документ она должна содержать все предусмотренные законодательством обязательные реквизиты.

Регулируемость и признание государством.

Рыночность — неразрывно связаны с соответствующим рынком, являются его отражением.

Ликвидность — способность ценной бумаги быть быстро проданной и превращенной в денежные средства.

Риск — возможности потерь, связанные с инвестициями в ценные бумаги и неизбежно им присущие.

Обязательность исполнения.

Доходность — характеризует степень реализации права на получение дохода владельцем ценной бумаги.

Функции ценных бумаг

Ценные бумаги выполняют ряд общественно значимых функций:

- Несут ярко выраженную информационную функцию, свидетельствуют о состоянии экономики. Стабильные курсы ценных бумаг или их повышение, как правило, свидетельствуют о нормальном экономическом положении.

- Играют важную роль при перетекании капитала между различными сферами экономики (перераспределительная функция).

- Используются для мобилизации временно свободных денежных сбережений граждан (мобилизирующая функция).

- Используются для регулирования денежного обращения (регулирующая функция).

- Банки, предприятия и организации используют ценные бумаги как универсальный кредитно-расчетный инструмент (расчетная функция).

Рынок ценных бумаг

Рынок ценных бумаг — система экономических отношений между теми, кто выпускает и продает ценные бумаги, и теми, кто покупает их. Участниками рынка ценных бумаг являются эмитенты, инвесторы и инвестиционные институты. Предприятия, которые выпускают и продают ценные бумаги, называются эмитентами.

Фондовый рынок — это институт или механизм, сводящий вместе покупателей (предъявителей спроса) и продавцов (поставщиков) фондовых ценностей, т.е. ценных бумаг. Понятия фондового рынка и рынка ценных бумаг совпадают.

Согласно определению, товаром, обращающимся на данном рынке, являются ценные бумаги, которые, в свою очередь, определяют состав участников данного рынка, его местоположение, порядок функционирования, правила регулирования и т.п.

В рыночной экономике рынок ценных бумаг является основным механизмом перераспределения денежных накоплений. Фондовый рынок создает рыночный механизм свободного, хотя и регулируемого, перелива капиталов в наиболее эффективные отрасли хозяйствования. 3

Что такое ценные бумаги в обществознании

В статье «Финансовые институты» мы говорили о том, зачем людям и компаниям могут понадобиться их услуги. Одна из таких причин — желание преумножить капитал. Всего есть два способа сделать это: оформить вклад и инвестировать.

Если физическое или юридическое лицо выбирает второй вариант, оно становится инвестором. Тогда оно может вложить свободные деньги в другую компанию, чтобы позже получить прибыль. Например, через ценные бумаги.

Ценные бумаги — это официальные документы, которые заверяют имущественное право инвестора обладать благами или их денежным эквивалентом.

Их суть — показать, что хотя у инвестора и нет на руках предмета владения прямо сейчас, у него есть все права на этот предмет. Давайте на жизненном примере разберёмся, как это работает.

Пример № 1.

Ира и Миша — старшеклассники и хотят устроиться работать летом курьерами на неполный рабочий день. Беда в том, что у Миши нет велосипеда. Тогда он просит старшую сестру дать на него денег, т. е. инвестировать в покупку велосипеда. Взамен он обещает возвращать ей небольшую часть зарплаты всё лето.

Если бы сестра попросила Мишу написать расписку или чек, где указано, что это она купила ему велосипед, такой документ имел бы похожий смысл, что и ценная бумага. То есть заверял бы, что сестра имеет все права на транспорт, но не пользуется им сама. Вместо этого Миша зарабатывает на нём деньги и отдаёт их часть сестре.

Конечно, это лишь пример, который помогает понять саму суть ценных бумаг. На самом деле эти документы многим отличаются от простой расписки. Рассмотрим признаки ценных бумаг — они пригодятся вам на ЕГЭ по обществознанию:

-

Документальность. Ценная бумага — это документ с установленными государством реквизитами.

-

Обращаемость на рынке. Их можно продавать и покупать.

-

Серийность. Ценные бумаги выпускают сериями.

-

Доступность для гражданского оборота. Ценные бумаги можно обменивать, дарить, оставлять в наследство и т. д.

-

Ликвидность. Инвестор может обменять ценные бумаги на деньги.

-

Признание и регулируемость государством. Государство должно признавать, что конкретный документ — это ценная бумага.

-

Обязательность исполнения. Тот, кто выпустил бумаги, должен исполнить все обязательства по ним.

-

Риск. Инвестор покупает ценные бумаги, чтобы получить прибыль, но он рискует потерять всё в любой момент.

Проверьте себя

Доводилось ли вам сталкиваться с понятием «ценные бумаги» до подготовки к ЕГЭ? Если да, вспомните при каких обстоятельствах.

Получай лайфхаки, статьи, видео и чек-листы по обучению на почту

Практикующий детский психолог Екатерина Мурашова

Бесплатный курс для современных мам и пап от Екатерины Мурашовой. Запишитесь и участвуйте в розыгрыше 8 уроков

Как работает фондовый рынок

Ценные бумаги продают и покупают на фондовом рынке.

Фондовый рынок или рынок ценных бумаг — это одна из частей финансового рынка, система отношений между владельцами капитала и субъектами, которые хотят его использовать. Инструменты таких отношений — ценные бумаги.

То, кто именно может покупать и выпускать ценные бумаги, государство регулирует через закон. Конкретно в России — закон 1996 г. «О рынке ценных бумаг». К примеру, он гласит, что выпускать ценные бумаги, т. е. быть эмитентом могут только банки, государство и юридические лица.

Эмитент — организация, которая выпустила ценные бумаги для продажи.

При этом быть инвестором может кто угодно, у кого есть нужный капитал. Но эмитенты и инвесторы не обязательно должны привлекать инвестиции или находить проект для них сами. Часто эти субъекты обращаются к третьим лицам, которые помогают им найти друг друга. Их называют брокерами.

Брокеры — это финансовые посредники на фондовом рынке, которые помогают эмитентам найти инвестиции, а инвесторам — перспективные объекты для вложения.

Быть брокером — это профессия. Такие люди обладают специальными знаниями: они могут анализировать ситуацию на рынке и понимать, когда цена акций пойдёт вверх, а когда — снизится. За плату они могут помогать эмитентам и инвесторам оценивать риски на фондовой бирже.

Функции ценных бумаг

Теперь поговорим о том, чем могут быть полезны такие документы. Всего у ценных бумаг выделяют 4 функции, и вопросы по ним тоже часто бывают на ЕГЭ по обществознанию, поэтому важно их запомнить:

-

инвестиционная;

-

расчётная;

-

перераспределительная;

-

покрытия дефицита текущего бюджета.

Разберём их в таблице.

| Функции ценных бумаг | |

|---|---|

| Функция | Сущность |

| Инвестиционная функция | Инвесторы вкладывают деньги, чтобы получить доход |

| Расчётная функция | Субъекты финансового рынка обслуживают денежные расчёты (векселя, чеки и т. д.) |

| Перераспределительная функция | Средства перераспределяются между государством, компаниями и населением |

| Функция покрытия дефицита текущего бюджета | Компания привлекает инвестиции, чтобы реализовать проект, несмотря на нехватку своих денег |

Виды ценных бумаг

Теперь давайте разберёмся, какими бывают эти инструменты фондового рынка — ценные бумаги. Основными часто называют акции и облигации, но есть и другие — векселя, чеки, банковские сертификаты, закладные и т. д. Поговорим обо всех видах ценных бумаг, которые выделяют в обществознании.

Акции

Акции — это ценные бумаги, которые закрепляют право их владельца получить прибыль акционерного общества, а также участвовать в управлении компанией и получить часть имущества, если она будет закрыта.

Держателей таких документов называют акционерами, а прибыль, которую они получают от инвестиций, — дивидендами. При этом размер дивидендов, который получает акционер, зависит от количества акций, которым он владеет.

Теперь разберём пример, как работают эти ценные бумаги, в рамках обществознания. Давайте поговорим о процессах в акционерном обществе так, будто это приготовление пирога.

Пример № 2.

Аня, Стас и Кира пекут пирог. Чтобы купить ингредиенты, каждый вложил свою часть денег в общую сумму. Стас дал 15% от общей суммы, Аня — 35%, а Кира оплатила 50%. Если бы им пришлось делить пирог так, как акционерам дивиденды, то Стас получил бы самый маленький кусочек, Аня — побольше, а Кира забрала бы половину.

И это ещё не всё. Если бы ребята решали, продать пирог или съесть его с чаем, мнение Киры в этом «акционерном обществе» было бы весомее остальных. А всё потому, что ей принадлежит 50% стоимости пирога — акций.

Существует два вида акций — обыкновенные и привилегированные. И тот и другой вид подразумевает, что у держателя есть доля в компании, но другие права по этим документам отличаются. Как именно — разберёмся в таблице ниже.

| Виды акций | |

|---|---|

| Обыкновенные | Привилегированные |

|

Владельцы имеют право голоса в важных для компании вопросах. У них есть:

|

Владельцы имеют право голоса лишь в некоторых случаях. У них есть:

|

| Выгодны для недолгосрочного вложения | Выгодны для долгосрочного вложения |

Облигации

Облигации — это ценные бумаги, которые дают право получить от эмитента номинальную стоимость облигации и процент.

Операции с такими ценными бумагами похожи на заём.

Допустим, юридическому лицу не хватает денег на проект, и тогда он решает выпустить облигации. Инвестор покупает их и тем самым занимает эмитенту деньги на проект. Позже, когда заёмщик получит прибыль, инвестор может обменять облигацию обратно на деньги, т. е. вернуть долг. За каждую бумагу он получит ту же сумму, что заплатил сам и ещё некоторые проценты сверху.

Помимо разницы в процессах, между облигациями и акциями есть и другие отличия:

-

Когда инвесторы покупают облигации, они меньше рискуют, чем с акциями.

-

Облигации приносят меньше прибыли.

-

Облигации не дают права принимать решения или претендовать на собственность компании.

-

Облигации больше подходят для вложений на долгий срок.

Другие виды ценных бумаг

Теперь — немного о прочих ценных бумагах. В школьном курсе их не разбирают так подробно, но мы советуем всё же добавить этот материал в план подготовки к ЕГЭ. Для удобства кратко расскажем о них в таблице ниже.

| Другие виды ценных бумаг | |

|---|---|

| Название | Сущность |

| Вексель | Письменно закрепляет обязательство заёмщика вернуть долг |

| Чек | Письменно закрепляет поручение банка уплатить получателю нужную сумму по этому чеку |

| Коносамент | Удостоверяет погрузку, перевозку и право получения груза |

| Инвестиционный пай | Удостоверяет долю его владельца в праве собственности на имущество, которое составляет паевой инвестиционный фонд |

| Банковский сертификат | Представляет свидетельство о денежном вкладе в банке, который обязан вернуть их с процентами через определённое время |

| Закладная | Удостоверяет право владельца получить деньги или блага под залог имущества |

| Варрант | Подтверждает право собственности на товар, который хранится на складе |

Классификация ценных бумаг

Также ценные бумаги принято делить на категории по разным признакам, и это тоже может пригодиться на ЕГЭ. Признаков и категорий много, поэтому их мы тоже собрали в таблицу.

| Классификация ценных бумаг | ||

|---|---|---|

| По какому признаку делятся на категории | Категории | Сущность |

| По национальной принадлежности | Национальные | Выпущены юридическими лицами внутри страны |

| Иностранные | Выпущены зарубежными юридическими лицами | |

| По форме владения | Предъявительские | Без имени владельца, можно передавать от одного лица другому |

| Именные | Есть имя владельца | |

| Ордерные | Можно передавать от одного лица другому, если есть передаточная подпись | |

| По форме выпуска | Эмиссионные | Одинаковые бумаги, которые выпускают большими партиями |

| Неэмиссионные | Бумаги без государственной регистрации, которые выпускают небольшими партиями или даже поштучно | |

| По виду эмитента | Государственные | Выпущены государством |

| Негосударственные | Выпущены компанией | |

| По уровню риска | Безрисковые | Краткосрочные бумаги, по которым почти нет риска |

| Низкорисковые | Государственные ценные бумаги | |

| Среднерисковые | Корпоративные (негосударственные) ценные бумаги | |

| Высокорисковые | Обычно — акции | |

| По степени обращаемости | Рыночные | Можно свободно продавать и покупать |

| Нерыночные | Перепродавать нельзя, можно только вернуть эмитенту | |

| По форме привлечения капитала | Долевые | Закрепляют долю в компании и место в акционерном обществе |

| Долговые | Закрепляют денежный долг | |

| По виду номинала | С постоянным номиналом | Есть номинальная стоимость |

| С переменным номиналом | Установленного номинала нет, он меняется в зависимости от капитала акционерного общества | |

| По форме обслуживания | Инвестиционные | Инвесторы вкладывают в них деньги, чтобы получить доход |

| Неинвестиционные | Обслуживают денежные расчёты на рынке — коносамент, чек и т. д. |

Проверьте себя

Теперь, когда теория осталась позади, давайте проверим, как вы поняли тему «Ценные бумаги». Для этого выполните задания ниже. Воспользуйтесь материалами этой статьи, если задания кажутся слишком сложным.

Задание № 1

Заполните пропуски в утверждениях ниже. Объясните, почему выбрали тот или иной термин.

-

______ — это официальные документы, которые заверяют право инвестора обладать экономическими благами или их денежным эквивалентом.

-

______ — организация, которая выпустила ценные бумаги для продажи.

-

Держателей акций называют _____, а прибыль, которую они получают от инвестиций, —______.

-

Владельцы ______ акций получают гарантированные дивиденды.

-

_____ — это ценные бумаги, которые дают право получить от эмитента их номинальную стоимость и процент.

-

Одинаковые бумаги, которые выпускают большими партиями, называют _____.

-

По форме привлечения капитала ценные бумаги делятся на _____ и ______.

-

Чеки, акции, векселя, облигации — это _____.

-

Дивиденды распределяются между акционерами из _____ акционерного общества.

-

Коносамент, чек, варрант — это ____ ценные бумаги.

Задание № 2

Как вы считаете, оправдывают ли себя инвестиции в ценные бумаги лично для вас? Стоит ли прибыль и членство в акционерном обществе высокого риска всё потерять?

Ценные бумаги — одна из самых важных экономических тем в обществознании за 11 класс. Вопросы по ней нередко можно встретить на экзамене. А потому советуем не откладывать сложные темы, а разбирать их сразу, иначе они будут копиться как снежный ком.

На курсах обществознания мы простыми словами расскажем о ценных бумагах, акционерных обществах и других понятиях из экономики. А ещё — покажем, как работают эти процессы на понятных примерах из жизни. Всё это поможет вам достичь любой цели: и подготовиться к экзамену по обществознанию в 11 классе, и улучшить оценку. Встретимся на вводном уроке!

Описание презентации по отдельным слайдам:

-

-

2 слайд

27.01.2022г.

Финансовый рынок.

Обществознание

МАОУ г. Калининграда СОШ № 57, Обществознание, консультация, 10-11 классы,

учитель истории и обществознания Занин М.А -

3 слайд

План консультации

Функции финансового рынка.Финансовые институты.

Основные источники финансирования рынка.

-

4 слайд

1. Понятие финансы

Финансы (в широком смысле) – это совокупность экономических отношений в процессе использования денежных средств, реализуемых на рынке. Финансы (в узком смысле) – сами денежные средства. -

5 слайд

ФУНКЦИИ ФИНАНСОВОГО РЫНКА

Финансовый рынок – это система отношений между покупателями и продавцами финансовых услуг и продуктов

Основная функция ФР

Перемещение средств от тех, у кого есть не востребованные в данный момент деньги, тем, кто в них нуждается

Привлечение денег

Вложение и преумножение

Услуги ФР

Кредиты

Займы

Другие долговые инструменты

Депозит

Инвестиции

Страхование -

-

7 слайд

ФИНАНСОВЫЕ ИНСТИТУТЫ

Исключительное право эмиссии денежных знаков

Регулирование деятельности банков

Координатор всей финансовой системы страны

БАНКОВСКАЯ СИСТЕМА

Центральный банк

Коммерческие банки

Небанковские кредитные организации

Центральный банк

Цели банка России

Защита и обеспечение устойчивости рубля

Обеспечение стабильности и развитие национальной платежной системы

Развитие и укрепление банковской системы

Обеспечение стабильности и развитие финансового рынка России -

8 слайд

это коммерческие (реже некоммерческие) организации, которые осуществляют кредитование физических и юридических лиц, включая индивидуальных предпринимателей

МИКРОФИНАНСОВЫЕ ОРГАНИЗАЦИИ

Простота получения займа

Высокий процент

Нет бумажной волокиты

Сумма возврата с процентами не может достигать более трехкратного размера -

9 слайд

ФОНДОВЫЙ РЫНОК

Ры́нок це́нных бума́г, фо́ндовый ры́нок (англ. stock market, англ. equity market) — совокупность экономических отношений по поводу выпуска и обращения ценных бумаг между его участниками.

Вкладывание денег в фондовый рынок, это всегда риск

Облигация удостоверяет передачу денег в долг

Облигации не защищены Агентством по страхованию вкладов

Акция дает право на получение части прибыли (диведентов)

Акции не защищены Агентством по страхованию вкладов

Брокер – профессиональные участники финансового рынка. Деятельность лицензируется и контролируется Центральным банком -

10 слайд

СТРАХОВЫЕ КОМПАНИИ

исторически определённая общественная форма функционирования страхового фонда, представляет собой обособленную структуру, осуществляющую заключение договоров страхования и их обслуживание.

Обязательное страхование

Медицинское (ОМС)

Социальное (СНИЛС)

Перевозка

ОСАГО -

11 слайд

ОСНОВНЫЕ ИСТОЧНИКИ ФИНАНСИРОВАНИЯ БИЗНЕСА

венчурный фонд (англ. venture — рискованное предприятие) — рискованный инвестиционный фонд, ориентированный на работу с инновационными предприятиями и проектами (стартапами).

Краудфа́ндинг — коллективное сотрудничество людей (доноров), которые добровольно объединяют свои деньги или другие ресурсы вместе, как правило, через Интернет, чтобы поддержать усилия других людей или организаций (реципиентов).

Рынок ценных бумаг: понятие, функции, структура

Рынок ценных бумаг — это сфера отношений субъектов рынка по поводу эмиссии (выпуска), обращения и гашения ценных бумаг. Здесь происходит перераспределение финансовых ресурсов: инвесторы на валюту покупают ценные бумаги в расчете получить прибыль; эмитенты (как правило крупные компании) получают инвестиции и пр.

Кстати, про ценные бумаги подробно написано здесь. Далее мы раскроем структуру рынка ценных бумаг, на примерах охарактеризуем его функции.

Суть

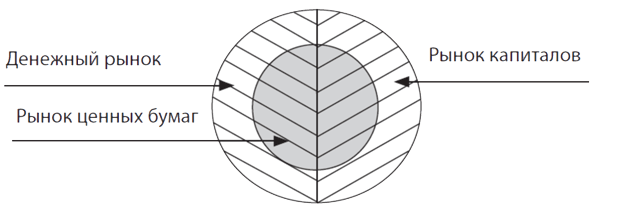

Рынок ценных бумаг является частью финансового рынка. В свою очередь последний состоит из денежного рынка и рынка капиталов (см. схему ниже)

Схема соотношения рынков профессора д.э.н. Н.И. Берзона

На денежном рынке продается и покупается валюта: доллары, рубли, евро, японские йены, китайские юани и пр. На рынке капиталов есть разные инструменты, выпускаемые эмитентами. Инструмент — это объект вложения инвесторов, как правило ценные бумаги: акции, облигации, депозитарные расписки, деревативы.

Многие думают, что рынок ценных бумаг и фондовый рынок — это одно и и тоже. На самом же деле он делится на фондовый и срочный.

Далее его можно разделить на первичный (собственно фондовый рынок). Первичные активы — это не, которые непосредственно выпускаются эмитентами. Например, есть компания «Высочайший», которая добывает золото. Вот она хотела в марте 2020 года размещаться на Московской фондовой бирже — а соответственно на российском рынке ценных бумаг. Если бы она (компания) это сделала, то выпустила бы первичный инструмент — акции.

К вторичному рынку ценных бумаг относятся — активы, производные от первичных. Например, есть фьючерсы — это контракты на покупку ценных бумаг. Есть фьючерс на акции Газпром, на нефть, на газ и пр. Контракты тоже стоят денег.

Субъекты рынка — это инвесторы и эмитенты. Первых можно разделить на физических лиц (которые открывают брокерские счета на бирже); корпоративных инвесторов — это компании, которые имеют свободные денежные средства для инвестирования; институциональные — представители страховых компаний, государственных организаций, которые имеют денежные средства для инвестирования.

Вот, какие возможны операции на этом рынке:

- Эмиссия ценной бумаги — это ее выпуск эмитентом в том количестве, в котором эмитент хочет разместить весь свой капитал или его часть на бирже.

- Обращение — это круговорот ценных бумаг на бирже: одни инвесторы покупают, другие продают — такой переход бумаг и называется обращением.

- Гашение — это прекращение существования ценных бумаг данного эмитента, и как следствие — прекращение их обращение, например в случае реорганизации компании или ее банкротства.

- Изъятие ценных бумаг их обращения — производится по соответствующему желанию эмитента.

Функции

Выделяют следующие функции рынка ценных бумаг:

- Посредническая. Собственно — это основная изначальная функция рынка ценных бумаг — связывать между собой предприятия, которые производят товары и услуги — и инвесторов — людей, организаций, у которых есть излишек денежных средств и которые могут вложить их в эти компании.

- Коммерческая функция — это функция получения прибыли. Инвесторы несут свои деньги сюда не просто так, потому что хотят преумножить свой капитал.

- Оценочная — функция оценивания рынком ценных бумаг, капиталов и компаний — эмитентов. В одни периоды стоимость компании и соответственно ее капитализация будет выше средней, в другие периоды ниже. Это абсолютно нормально.

- Информационная. Рынок дает информацию участникам обо всех моментах, которые надо иметь в виду. На Московской бирже, например, постоянно идет лента важнейших социально-экономических и политических новостей. Пользуясь этой информацией, участники торгов принимают решение о покупке/продаже ценных бумаг, вследствие чего цена этих активов и варьируется.

- Регулирующая. На рынке ценных бумаг действуют четкие правила торгов. Контроль осуществляет Центробанк РФ.

- Функция перераспределения капиталов. Вследствие постоянных торгов инвесторы отдают денежные средства за инструменты — акции, облигации, фьючерсы, чем приобретают права, порожденные владением этих активов. Например, многие акции дают право получения дивидендов, право голоса на собрании акционеров компании в том объеме, в каком вы владеете ценными бумагами данного эмитента.

- Защитная. Рынок защищает активы инвесторов и эмитентов: строгими правилами и прочими возможностями.

Обязательно поделитесь этой статьей с друзьями в социальных сетях!