Ценные бумаги — это документы, оформленные по строго установленным образцам, которые свидетельствуют о праве собственности на определённую сумму денег или имущество. Сущность владения ценными бумагами заключается в том, что у владельца в данный момент сам капитал отсутствует, но владелец имеет все права на него, которые и зафиксированы в ценных бумагах.

Признаки ценных бумаг

- Документальность – это документ, который должен иметь реквизиты, установленные государством.

- Оборотоспособность, обращаемость на рынке – они можгу быть объектом купли-продажи.

- Доступность для гражданского оборота- то есть их можно не только купить – продать, но они могут быть объектом других гражданских отношений ( займа, дарения, обмена и др.)

- Стандартность содержания( стандартность участников, сроков, месс форм и т.д.)

- Серийность – выпускаются сериями

- Регулируемость и признание государством (должны быть признаны государством в качестве ценных бумаг)

- Ликвидность – возможность обмениваться на деньги.

- Риск – возможность потерь

- Обязательность исполнения – эмитент обязан исполнять свои обязательства.

Закон 1996 г « О рынке ценных бумаг». В нём отмечено, что ценные бумаги могут выпускать только банки, государство, юридические лица. В законе перечислены виды ценных бумаг:

- Государственные облигации;

- Облигации;

- Векселя;

- Чеки

- Депозитные и сберегательные сертификаты

- Коносамент

- Акции

- Приватизационные ценные бумаги и др.

Эмитент – организация, выпустившая ценные бумаги.

Основные виды ценных бумаг

- Акция — закрепляет право её владельца (акционера) на получение части прибыли акционерного общества виде дивидендов ( доходов), на участие в управлении и часть имущества после ликвидации АО.

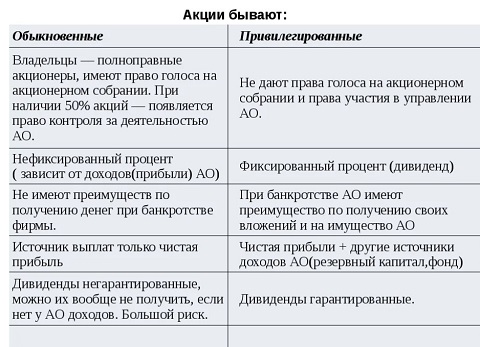

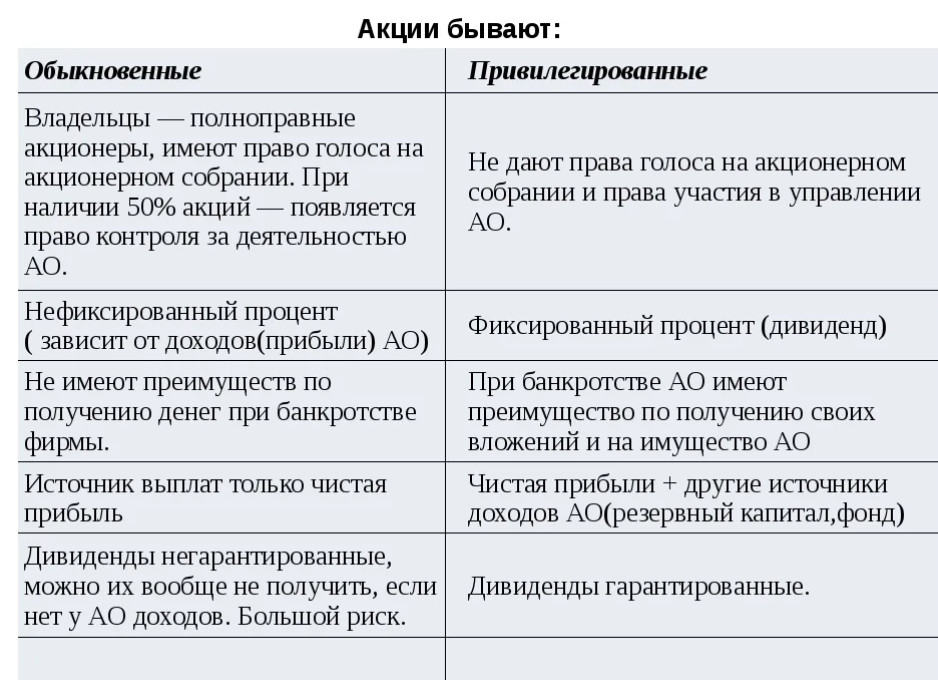

Акции бывают:

| Обыкновенные | Привилегированные |

| Владельцы — полноправные акционеры, имеют право голоса на акционерном собрании. При наличии 50% акций — появляется право контроля за деятельностью АО. | Не дают права голоса на акционерном собрании и права участия в управлении АО. |

| Нефиксированный процент( зависит от доходов АО) | Фиксированный процент |

| Не имеют преимуществ по получению денег при банкротстве фирмы. | При банкротстве АО имеют преимущество по получению своих вложений. |

| Дивиденды негарантированные, можно их вообще не получить, если нет у АО доходов. Большой риск. | Дивиденды гарантированные. |

| Более выгодны для недолгосрочного вложения. | Более выгодны для долгосрочного вложения. |

- Облигация — даёт право на получение от эмитента номинальной стоимости облигации + процента ( это своего рода заём, но уже со стороны государства, или банков, или других эмитентов).

Особенности облигации:

- Менее рисковая

- Приносит меньшую прибыль

- Подходит для долгосрочных вложений

- Удобна для диверсификации, то есть распределения денег в разные объекты для вложения ( « Не клади яйца в одну корзину»)

- Не даёт права собственности

- Вексель – письменное денежное обязательство должника о возврате денег

- Чек – письменное поручение чекодателя банку уплатить получателю указанную сумму ( чекодателем может быть любой, на кого владелец денег выписал чек).

- Банковский сертификат – свидетельство о денежном вкладе (для физических лиц- сберегательном, то есть сберегательная книжка для юридических лиц – депозитном) в банке, который обязан возврати деньги под проценты.

- Коносамент – документ на перевозку грузу, удостоверяющий его погрузку, перевозку и право на получение ( это своего рода накладная на груз)

- Закладная – удостоверяет право владельца в соответствии с ипотечным договором( залоге недвижимости)на получение денег или указанного имущества.

- Инвестиционный пай – удостоверяет долю владельца ценной бумаги в праве собственности на имущество, которое составляет паевой инвестиционный фонд.

- Варрант – выдаётся складом , подтверждает право собственности на товар, находящийся на складе.

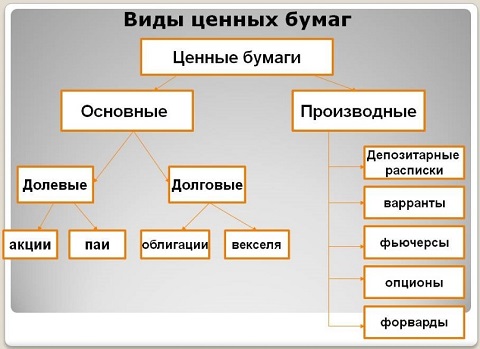

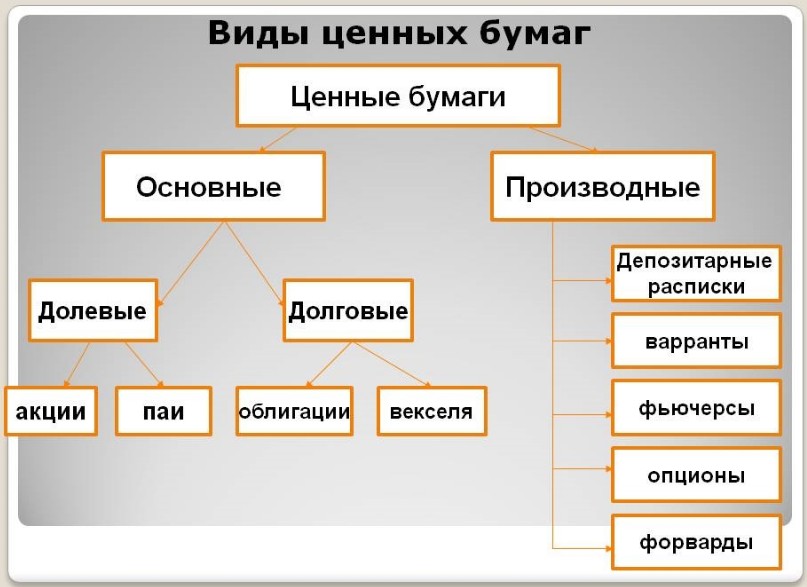

Существует несколько групп видов ценных бумаг. Выделим наиболее важные.

Виды ценных бумаг

По национальной принадлежности:

- национальные

- иностранные

По форме владения:

- предъявительские (не содержат имя владельца, просто могут передаваться от одно лица другому)

- именные (содержат имя владельца)

- ордерные ( возможность их передачи другому лицу при оформлении передаточной подписи)

По форме выпуска:

- эмиссионные ( выпускаются крупными партиями, все эти бумаги внутри партий идентичны)

- неэмиссионные ( выпускаются небольшими партиями или даже поштучно без государственной регистрации)

По виду эмитента (то есть того, кто выпустил эти ценные бумаги)

- государственные

- негосударственные (корпоративные)

По уровню риска:

- безрисковые ( риск практически отсутствует – краткосрочные, на 1-3 месяца)

- низкорисковые (государственные)

- среднерисковые ( корпоративные )

- высокорисковые (обычно акции)

По степени обращаемости:

- рыночные (свободно обращаются)

- нерыночные (могут возвращаться только эмитенту, не могут перепродаваться)

По форме привлечения капитала:

- долевые (отражают долю в капитале общества)

- долговые ( форма займа денег)

По виду номинала:

- с постоянным номиналом (имеет сою номинальную стоимость )

- с переменным номиналом ( номинал не указывается, он меняется, в зависимости от капитала общества)

По форме обслуживания:

- инвестиционные ( в них вкладываются деньги для получения дохода)

- неинвестиционные (обслуживают денежные расчёты на рынке — это вексель, коносамент, складские свидетельства)

Рынок ценных бумаг постоянно развивается, поэтому не исключено, что в скором времени появятся их новые виды .

Материал подготовила: Мельникова Вера Александровна

2.8 Ценные бумаги

I. Ценные бумаги. Акции. Облигации. Векселя.

II. Фондовая биржа.

I. Ценные бумаги.

Ценная бумага — документ, выпускаемый фирмами, финансовыми организациями и государством для получения дополнительного капитала.

Ценными бумагами являются документы, соответствующие установленным законом требованиям и удостоверяющие обязательственные и иные права, осуществление или передача которых возможны только при предъявлении таких документов (документарные ценные бумаги).

Ценными бумагами признаются также обязательственные и иные права, которые закреплены в решении о выпуске или ином акте лица, выпустившего ценные бумаги в соответствии с требованиями закона, и осуществление и передача которых возможны только с соблюдением правил учета этих прав в соответствии со статьей 149 настоящего Кодекса (бездокументарные ценные бумаги).

Ценными бумагами являются акция, вексель, закладная, инвестиционный пай паевого инвестиционного фонда, коносамент, облигация, чек и иные ценные бумаги, названные в таком качестве в законе или признанные таковыми в установленном законом порядке.

Ценные бумаги могут существовать как в бумажной, так и в электронной форме.

Эмиссия – выпуск ценных бумаг в обращение.

Эмитент — государство или юридическое лицо, осуществляющее эмиссию ценных бумаг.

Ценные бумаги бывают:

1) Долевые ценные бумаги удостоверяют, что их владелец получает долю в имуществе компании) – акции, ваучеры, сертификаты и др.

Акция — ценная бумага, выдаваемая инвестору в обмен на полученные от него для развития фирмы денежные средства и подтверждающая его права как совладельца имущества и будущих доходов фирмы. Срок акции не ограничен по времени.

Обыкновенная акция даёт владельцу право на участие в управлении фирмой и получение дивидендов.

Привилегированная акция — право на получение дивидендов фиксированной величины независимо от прибыли фирмы, но при этом не позволяет участвовать в управлении фирмой, также дает право на получение определённой части имущества в случае ликвидации компании до того, как оно будет разделено между владельцами обыкновенных акций.

Источником выплат дивидендов по привилегированным акциям является чистая прибыль акционерного общества за текущий год.

Размер дивиденда по этим акциям и ликвидационная стоимость определяются в твердой денежной сумме или в процентах к номинальной стоимости привилегированных акций

Акции могут расщепляться и консолидироваться. При расщеплении одна акция превращается в несколько. Уровень годового дивиденда рассчитывается по формуле: У = Д / Р х 100%, где Д — годовой дивиденд; Р — цена приобретения акции.

Ваучер — государственная ценная бумага, дающая право на долю в государственной собственности.

Сертификат — письменное свидетельство банка о вкладе денежных средств, удостоверяющее право владельца на получение по истечении установленного срока суммы вклада и процентов по нему.

Фьючерс — ценная бумага, дающая право владельцу на покупку товара в будущем по сегодняшним ценам.

Курс акций — рыночная цена акций, складывающаяся при их свободной перепродаже на фондовом рынке (рынке, где осуществляется купля-продажа ценных бумаг) под влиянием ожидаемой будущей доходности фирмы, общей экономической ситуации и спекулятивной игры участников рынка.

2) Долговые ценные бумаги – не дают их владельцу право владения компанией, удостоверяют отношение долга (владелец ценной бумаги дал в долг фирме) –облигации, векселя, закладные,

Облигация — ценная бумага, удостоверяющая, что её владелец одолжил некоторую сумму денег фирме, муниципалитету или государству, выпустившим облигацию, и имеет право через определённое время получить назад вложенные деньги и премию, величина которой фиксируется при продаже облигации.

Вексель — банковское обязательство.

Закладная — документ о залоге должником недвижимого имущества, дающий кредитору право продать заложенное имущество при невыплате долга в срок.

Чек — ценная бумага, письменное распоряжение владельца счёта банку выдать другому лицу или перевести на счёт другого лица определённую сумму денег, указанную в чеке.

Также делятся на:

- именные

- на предъявителя

- ордерные

II. Фондовая биржа.

Обычно операции с ценными бумагами осуществляются на фондовой бирже.

Фондовая биржа – это организованный рынок, на котором осуществляются сделки с ценными бумагами и иными финансовыми инструментами и деятельность которого контролируется государством.

Функции фондовой биржи:

1) Мобилизация средств для долгосрочных инвестиций в экономику и финансирования государственных программ.

2) Осуществление купли-продажи акций, облигаций акционерных компаний, облигации государственных займов и других ценных бумаг.

3) Установление в ходе торгов курса ценных бумаг, обращающихся на бирже.

4) Распространение информации о котировках ценных бумаг и о состоянии на финансовом рынке в целом.

Деньги — это особый товар, выполняющий роль всеобщего эквивалента при обмене товаров.

Основные функции денег:

- мера стоимости — выражают цену — денежную форму стоимости товара;

- средство обращения — выступают мимолетным посредником в актах купли-продажи товара по формуле Т — Д — Т’ (товар-деньги-другой товар), которая распадается на два акта: продажу Т — Д и куплю Д — Т’;

- средство накопления — изъятые из обращения деньги используются как средство сохранения стоимости (золото, ценные бумаги, недвижимость, валюта и т. д.).

- средство платежа — используются для погашения различных обязательств (погашения долговых обязательств, предоставления и погашения кредитов, выплаты заработной платы, оплаты налогов, осуществления коммунальных платежей);

- мировые деньги — используются для расчетов на мировом рынке (золото, доллар, евро, фунт стерлингов, иена, рубль) как всеобщее платежное и покупательное средство, а также как всеобщая материализация богатства. 1

Виды денег

Деньги в своем развитии выступают в двух видах.

- Действительные деньги — деньги, у которых номинальная стоимость соответствует реальной, т.е. стоимости металла, из которого они изготовлены (это металлические деньги из меди, золота и серебра).

- Заместители действительных денег — это деньги, чья номинальная стоимость выше реальной. К ним относят металлические деньги из дешевых металлов (монеты), бумажные и кредитные деньги.

Бумажные деньги появились в обороте как заместители ранее находившихся в обращении металлических монет. Они не имеют самостоятельной стоимости и наделены государством принудительным курсом.

Кредитные деньги возникли в экономике в связи с развитием товарного производства, расширением кредитования и формированием системы расчетов с рассрочкой платежа. Они прошли следующую эволюцию:

- вексель — письменное безусловное обязательство должника уплатить определенную сумму в заранее оговоренный срок и в установленном месте;

- банкнота — кредитные деньги, выпускаемые Центральным банком страны;

- чек — денежный документ установленной формы, содержащий приказ владельца счета в кредитном учреждении выплатить держателю чека указанную сумму;

- кредитные карточки — пластиковая карточка с встроенной микросхемой, содержащей информацию о счете клиента в кредитном учреждении.

Деньги, обслуживая реализацию товаров, платежи и расчеты в экономике, находятся в постоянном движении, которое называется денежным обращением.

Выделяют два вида денежного обращения.

- Наличное — осуществляется наличными деньгами (монетами, банкнотами, казначейскими билетами) и используется для кругооборота товаров, а также для расчетов по выплате заработной платы, пособий, пенсий, по платежам населения за коммунальные услуги и т.д.

- Безналичное — это перевод денег с банковского счета одного лица на банковский счет другого лица, а также зачет взаимных требований. Оно охватывает расчеты между предприятиями и кредитными учреждениями, между предприятиями и государством, между предприятиями и работниками и осуществляется с помощью чеков, векселей, кредитных карточек.

Между наличным и безналичным обращением существуют взаимосвязь и взаимозависимость: деньги постоянно переходят из одной сферы обращения в другую. Безналичный оборот возникает при внесении наличных денег на счет в кредитном учреждении. Одновременно наличные деньги появляются у клиента при снятии их со счета в кредитном учреждении. Таким образом, наличное и безналичное обращения образуют общий денежный оборот страны. 2

Ценные бумаги

Ценная бумага представляет собой документ, который выражает связанные с ним имущественные и неимущественные права, может самостоятельно обращаться на рынке и быть объектом купли-продажи и других сделок, служит источником получения регулярного или разового дохода. Таким образом, ценные бумаги выступают разновидностью денежного капитала, движение которого опосредует последующее распределение материальных ценностей.

В Гражданском кодексе Российской Федерации содержится классическое определение ценной бумаги. «Ценная бумага — это документ, удостоверяющий с соблюдением установленной формы и обязательных реквизитов имущественные права, осуществление или передача которых возможны только при его предъявлении».

Ценная бумага должна содержать предусмотренные законодательством обязательные реквизиты и соответствовать требованиям к её форме, в противном случае она является недействительной. Реквизиты ценной бумаги можно условно разделить на экономические и технические. Технические реквизиты — номера, адреса, печати, подписи, наименование обслуживающих организаций и т. п. Экономические реквизиты: форма существования (бумажная или безбумажная), срок существования, принадлежность, обязанное лицо, номинал, предоставляемые права.

Признаками ценной бумаги являются:

- Документальность — ценная бумага есть документ, то есть официально составленная уполномоченным лицом в соответствии с реквизитами запись, имеющая правовое значение.

- Воплощает частные права. Ценная бумага — это денежный документ, который может выражать два вида права: в форме титула собственника и как отношение займа лица, владеющего документом, к лицу его выпустившему.

- Необходимость презентации — предъявление ценной бумаги обязательно для осуществления закрепленных в ней прав.

- Оборотоспособность — ценная бумага может быть объектом гражданско-правовых сделок.

- Публичная достоверность — по отношению к обладателю ценной бумаги обязанное по ней лицо может выдвигать лишь такие возражения, которые вытекают из содержания самого документа.

- Ценная бумага — это документальное свидетельство инвестирования средств. Благодаря ей денежные сбережения становятся материальными объектами.

Классификация ценных бумаг

Классификация ценных бумаг — это их деление на виды по определенным признакам, которые им присущи. В свою очередь виды могут в ряде случаев делиться на подвиды, а они ещё дальше. Каждая нижестоящая классификация входит в состав той или иной вышестоящей классификации. Например, акция один из видов ценных бумаг. Но акция может быть обыкновенной и привилегированной. Обыкновенная акция может быть одноголосой и многоголосой, с номиналом или без номинала и т.п.

Ценные бумаги можно классифицировать по следующим признакам:

По сроку существования:

- срочные (краткосрочные, среднесрочные, долгосрочные и отзывные)

- бессрочные.

По форме существования:

- бумажная (документарная)

- безбумажная (бездокументарная).

По форме владения:

- предъявительские (ценные бумаги на предъявителя)

- именные (содержат имя своего владельца и зарегистрированы в реестре владельцев данной ценной бумаги).

По форме обращения (порядку передачи):

- передаваемые по соглашению сторон (путем вручения, путем цессии)

- ордерные (передаваемые путем приказа владельца — индоссамента).

По форме выпуска:

- эмиссионные

- неэмиссионные.

По регистрируемости:

- регистрируемые (государственная регистрация или регистрация ЦБ РФ)

- нерегистрируемые.

По национальной принадлежности:

- российские

- иностранные.

По виду эмитента:

- государственные ценные бумаги (это обычно различные виды облигаций, выпускаемые государством),

- негосударственные или корпоративные (это ценные бумаги, которые выпускаются в обращение компаниями, банками, организациями и даже частными лицами).

По обращаемости:

- рыночные (свободнообращающиеся),

- нерыночные, которые выпускаются эмитентом и могут быть возвращены только ему (не могут перепродаваться).

По цели использования:

- инвестиционные (цель — получение дохода)

- неинвестиционные (обслуживают оборот на товарных рынках).

По уровню риска:

- Безрисковые

- рисковые (низкорисковые, среднерисковые или высокорисковые).

По наличию начисляемого дохода:

- бездоходные

- доходные (процентные, дивидендные, дисконтные).

По номиналу:

- постоянный

- переменный.

По форме привлечения капитала:

- долевые (отражают долю в уставном капитале общества)

- долговые, которые представляют собой форму займа капитала (денежных средств).

Виды ценных бумаг:

Ценные бумаги делятся на 2 класса: основные ценные бумаги и производные ценные бумаги (деривативы).

Основные ценные бумаги — это бумаги, в основе которых лежат имущественные права на какой-либо актив, обычно на товар, деньги, капитал, имущество, различного рода ресурсы и др. К таким бумагам относятся: акция, облигация, вексель, банковские сертификаты, коносамент, чек, варрант, закладная, паи паевых инвестиционных фондов и другие.

Акция — это ценная бумага, выпускаемая акционерным обществом и закрепляющая права ее владельца (акционера) на получение части прибыли акционерного общества (АО) в виде дивидендов, на участие в управлении акционерным обществом и на часть имущества, оставшегося после его ликвидации. Как правило, акции делятся на две группы: обыкновенные акции и привилегированные акции.

Облигация — это ценная бумага, которая является долговым обязательством на возврат вложенной денежной суммы через установленный срок с уплатой или без уплаты определенного дохода. Если облигацию выпускает государство, то такая облигация называется государственной. Если органы местного самоуправления — то муниципальной. Юридические лица также выпускают облигации: банки — банковские облигации, остальные компании — корпоративные.

Вексель — ценная бумага в виде долгосрочного обязательства, составленного в письменном виде по определённой форме, удостоверяющая ничем не обусловленное обязательство векселедателя (простой вексель), либо предложение иному указанному в векселе плательщику (переводный вексель) уплатить по наступлении предусмотренного векселем срока определенную денежную сумму.

Банковский сертификат — ценная бумага, представляющая собой свободно обращающееся свидетельство о денежном вкладе (депозитном — для юридических лиц, сберегательном — для физических лиц) в банке с обязательством последнего о возврате этого вклада и процентов по нему через установленный срок в будущем.

Банковская сберегательная книжка на предъявителя по сути есть разновидность банковского сертификата (наряду с депозитным и сберегательным сертификатами).

Коносамент — ценная бумага, представляющая собой документ стандартной формы, принятой в международной практике, который содержит условия договора морской перевозки груза, удостоверяющий его погрузку, перевозку и право на получение.

Чек — ценная бумага, удостоверяющая письменное поручение чекодателя банку уплатить чекодержателю указанную в ней сумму денег в течение срока ее действия. Чекодателем является юридическое лицо, имеющее денежные средства в банке, которыми он вправе распоряжаться путем выставления чеков, а чекодержателем — юридическое лицо, в пользу которого выдан чек.

Варрант — документ, выдаваемый складом и подтверждающий право собственности на товар, находящийся на складе.

Закладная — это именная ценная бумага, удостоверяющая права ее владельца в соответствии с договором об ипотеке (залоге недвижимости), на получение денежного обязательства или указанного в ней имущества.

Инвестиционный пай — именная ценная бумага, удостоверяющая долю его владельца в праве собственности на имущество, составляющее паевой инвестиционный фонд.

Депозитарная расписка — это ценная бумага, свидетельствующая о владении определенным количеством акций иностранного эмитента, но выпускаемая в обращение в стране инвестора; это форма непрямой покупки акций иностранного эмитента.

Производная ценная бумага или дериватив — это бездокументарная форма выражения имущественного права (обязательства), возникающего в связи с изменением цены лежащего в основе данной бумаги биржевого актива. К производным ценным бумагам относятся: фьючерсные контракты (товарные, валютные, процентные, индексные и др.), свободно обращающиеся опционы и свопы:

- фьючерсные контракты (товарные, валютные, процентные, индексные и др. — обязательства купить или продать товар в определенное время в будущем по цене, установленной сегодня). Заключение фьючерсного контракта не является непосредственным актом купли — продажи, т.е. продавец не отдает покупателю свой товар, а покупатель не отдает продавцу свои деньги. Продавец принимает на себя обязательство поставить товар по зафиксированной в контракте цене к определенной дате, а покупатель принимает обязательство выплатить соответствующую сумму денег. Для гарантии выполнения обязательств, вносится залог, сохраняемый посредником, т.е. организацией, проводящей фьючерсные торги. Фьючерс становится ценной бумагой и может в течении всего срока действия перекупаться много раз.

- Опцион — это ценная бумага, представляющая собой контракт, покупатель которого приобретает право купить или продать актив по фиксированной цене в течение определенного срока либо отказаться от сделки, а продавец обязуется по требованию контрагента за денежную премию обеспечить реализацию этого права. Опцион дает право выбора (option), это и дало название данной ценной бумаге. Опцион в отличие от фьючерса, наделяет приобретателя правом, а не обязанностью. Опционы исполняются, если на момент исполнения они являются опционами с выигрышем.

- Свопы представляют собой соглашение между двумя сторонами о проведении в будущем обмена базовыми активами или платежами по этим активам в соответствии с определенными в контракте условиями. Свопы бывают валютные, процентные, фондовые (индексные) и товарные. Свопы имеют ряд существенных преимуществ для инвесторов, главное из которых — возможность инвесторам снизить валютные и процентные риски, получать прибыль на разницу между процентными ставками в разных валютах, снижать расходы по управлению портфелем ценных бумаг.

Свойства ценных бумаг:

Обращаемость — способность покупаться и продаваться на рынке, а также во многих случаях выступать в качестве самостоятельного платежного инструмента.

Доступность для гражданского оборота — способность ценной бумаги быть объектом других гражданских сделок.

Стандартность и серийность.

Документальность — ценная бумага — это всегда документ, и как документ она должна содержать все предусмотренные законодательством обязательные реквизиты.

Регулируемость и признание государством.

Рыночность — неразрывно связаны с соответствующим рынком, являются его отражением.

Ликвидность — способность ценной бумаги быть быстро проданной и превращенной в денежные средства.

Риск — возможности потерь, связанные с инвестициями в ценные бумаги и неизбежно им присущие.

Обязательность исполнения.

Доходность — характеризует степень реализации права на получение дохода владельцем ценной бумаги.

Функции ценных бумаг

Ценные бумаги выполняют ряд общественно значимых функций:

- Несут ярко выраженную информационную функцию, свидетельствуют о состоянии экономики. Стабильные курсы ценных бумаг или их повышение, как правило, свидетельствуют о нормальном экономическом положении.

- Играют важную роль при перетекании капитала между различными сферами экономики (перераспределительная функция).

- Используются для мобилизации временно свободных денежных сбережений граждан (мобилизирующая функция).

- Используются для регулирования денежного обращения (регулирующая функция).

- Банки, предприятия и организации используют ценные бумаги как универсальный кредитно-расчетный инструмент (расчетная функция).

Рынок ценных бумаг

Рынок ценных бумаг — система экономических отношений между теми, кто выпускает и продает ценные бумаги, и теми, кто покупает их. Участниками рынка ценных бумаг являются эмитенты, инвесторы и инвестиционные институты. Предприятия, которые выпускают и продают ценные бумаги, называются эмитентами.

Фондовый рынок — это институт или механизм, сводящий вместе покупателей (предъявителей спроса) и продавцов (поставщиков) фондовых ценностей, т.е. ценных бумаг. Понятия фондового рынка и рынка ценных бумаг совпадают.

Согласно определению, товаром, обращающимся на данном рынке, являются ценные бумаги, которые, в свою очередь, определяют состав участников данного рынка, его местоположение, порядок функционирования, правила регулирования и т.п.

В рыночной экономике рынок ценных бумаг является основным механизмом перераспределения денежных накоплений. Фондовый рынок создает рыночный механизм свободного, хотя и регулируемого, перелива капиталов в наиболее эффективные отрасли хозяйствования. 3

Обыкновенные и привилегированные акции егэ обществознание

Обыкновенные и привилегированные акции егэ обществознание

Задание 7 № 7933

Учащиеся социально-экономического профиля проводят семинар «Акционерные общества в современной экономике». Одно из выступлений касается статуса обыкновенной акции. Что из перечисленного ниже должно быть отмечено в этом выступлении? Запишите цифры В порядке возрастания, под которыми указаны верные положения.

1) дает право на участие в управлении фирмой

2) дает право на получение фиксированного дивиденда

3) дает первоочередное право на получение имущества фирмы в случае ее банкротства

4) дает право на безусловный возврат ее номинальной стоимости по истечении срока погашения

5) дает право на получение нефиксированных дивидендов в случае соответствующих решений

6) является долевой ценной бумагой

Обыкновенные акции дают своим держателям право голоса на общих собраниях акционеров. Дивиденды, выплачиваемые по обыкновенным акциям, зависят от текущей прибыли акционерного общества и могут быть отменены, если дела у компании идут неважно. Держателям обыкновенных акций дивиденды выплачиваются во — вторую очередь, то есть только после того, как свои дивиденды получают держатели привилегированных акций. Обыкновенные акции более многочисленны. По российским законам их доля (номинальная стоимость) может быть 75% (и более) от размера уставного капитала компании.

1) дает право на участие в управлении фирмой — да, верно.

2) дает право на получение фиксированного дивиденда — нет, неверно.

3) дает первоочередное право на получение имущества фирмы в случае ее банкротства — нет, неверно.

4) дает право на безусловный возврат ее номинальной стоимости по истечении срока погашения — нет, неверно.

5) дает право на получение нефиксированных дивидендов в случае соответствующих решений — да, верно.

Задание 7 № 7933

Держателям обыкновенных акций дивиденды выплачиваются во вторую очередь, то есть только после того, как свои дивиденды получают держатели привилегированных акций.

Soc-ege. sdamgia. ru

11.09.2017 5:10:58

2017-09-11 05:10:58

Источники:

Https://soc-ege. sdamgia. ru/problem? id=7933

Акции привилегированные и простые — главное отличие для инвестора » /> » /> .keyword { color: red; } Обыкновенные и привилегированные акции егэ обществознание

Акции привилегированные и обыкновенные — в чем разница

Акции привилегированные и обыкновенные — в чем разница

На мировых биржах обращается несколько тысяч акций различных компаний. В России на Московской бирже на порядок меньше — всего несколько сотен. Некоторые компании имеют в обращении одновременно акции двух типов: обыкновенные и привилегированные. Несколько таких примеров: Сбербанк, Ростелеком, Сургутнефтегаз, Роллман, Башнефть. И если вы хотите приобрести данные ценные бумаги и стать совладельцем кусочка бизнеса, то встает закономерный вопрос: «А какие акции выбрать?» Чем обычные акции отличаются от привилегированных?

Откуда берутся акции

Акция — это ценная бумага, дающая право ее владельцу на часть бизнеса, право голоса в управление и получение дивидендов. Конечно пропорционально доли владения от общего объема выпущенных активов.

Для компании выпуск и продажа акций в свободное обращение несет в себе выгоду, но есть и особые недостатки.

Акции выпускаются для привлечения дополнительных средств для развития своего бизнеса. В некоторых случаях, для того, чтобы просто получить поток наличности. Причем это деньги не нужно будет отдавать. Просто деньги из воздуха.

В тоже время, передавая акции в «чужие руки», компания теряет часть голосов при решении основных вопросов в управлении. Крупный пакет могут приобрести конкуренты или крупные инвесторы, с целью влиять на решение совета директоров в ключевых моментах.

Вторым существенным недостатком является необходимость постоянно делится денежными потоками в виде прибыли и распределять ее между акционерами.

Учитывая эти факторы, на рынок могут быть выпущены два вида акций: обычные и привилегированные. Комбинируя выпуск обоих активов в определенных пропорциях можно получить все выгоды при минимальных недостатках:

- обеспечить необходимый приток наличности для расширения бизнеса; сохранить контрольный пакет акций и решающий голос в совете директоров; снизить до минимума издержки связанные с выплатами дивидендов.

Виды акций

Что же дают акции инвесторам? В первую очередь это конечно же возможность получения прибыли. Она может формироваться от:

- роста курсовой стоимости акций (купили за 100, через 3 года продали за 150 рублей); получения дивидендов.

В зависимости от вида акции, основной локомотив получения прибыли может быть смещен либо в сторону роста стоимости, либо получения дивидендов.

Обыкновенные акции

Держатели обыкновенных акций могут рассчитывать на:

Право голоса при управлении в совете директоров. Но для частных инвесторов, владеющих достаточно скромным портфелем, этот параметр не так важен. Право на получение дивидендов. Решения о выплате и его размере принимает совет директоров на основании полученной прибыли, текущего финансового положения компании и дальнейших планов по развитию компании. Решение может быть как положительным, так и отрицательным. Получение части стоимости компании при ее ликвидации.

По российскому законодательству — доля привилегированных акций в уставном капитале не должна превышать 25% от всего выпуска.

Большинство инвесторов, покупая обычные акции надеются именно на их дальнейший рост в будущем. А получение дивидендов — это своего рода дополнительный бонус.

Но всегда можно найти компании, которые выплачивают по обыкновенным акциям неплохие дивиденды. В некоторых случаях даже больше, чем приносят привилегированные акции других компаний.

Привилегированные акции

Из недостатков — владельцы не имеют право голоса в управлении компании. Из достоинств — владельцы привилегированных акций имеют первоочередное право на получение денежных выплат при банкротстве компании среди акционеров.

Но это не главное. В отличие от обыкновенных, привилегированные акции дают право на получение постоянных дивидендов. В течение всего времени, пока компания работает, инвесторы получают прибыль. Размер определяется многими параметрами. Основание зафиксировано в уставе предприятия. Владельцы префов (так называют привилегированные акции) имеют первоочередное право на получение дивидендов. Порядок выплат может быть раз в год, полгода, реже раз в квартал.

В уставе Сбербанка зафиксированы дивидендные выплаты в размере 20% от чистой прибыли. Ростелеком после изменения дивидендной политики обещает выплачивать не менее 75% от свободного денежного потока и не менее 45 млрд. рублей направлять на выплаты за 3 года.

Условно привилегированные акции есть нечто среднее между обыкновенными акциями и облигациями. Но обладают всеми достоинствами обоих ценных бумаг:

Получение фиксированной прибыли в виде дивидендов, аналогично купонным выплатам по облигациям. Но если облигации имеют ограниченный срок обращения, то у Префов такого ограничения нет. Есть компании, выплачивающие дивиденды уже на протяжении 50-80 лет. Неплохой вариант обзавестись постоянным пассивным доходом, которым могут воспользоваться и ваше потомки (дети, внуки). Покупка доли в компании с надеждой на дальнейший рост и развитие, что безусловно положительно скажется на рост котировок.

Что выбрать инвестору

В данный момент на российском рынке не так много именно привилегированных акций. Всего несколько десятков. Большинство же составляет обычные акции. Но если вы рассчитываете именно на получение дивидендов то можно присмотреться и к ним.

Отсутствие в обращении префов компании не говорит, что компании не платят своим акционерам. Многие даже производят выплаты гораздо выше, чем их коллеги по рынку по привилегированным акциям.

Для примера рассмотрим несколько ведущих обыкновенных акций компаний, обращающихся на ММВБ и регулярно выплачивающих дивиденды своим акционерам.

| Компания | Доходность, % |

| Россети | 18 |

| МТС | 11,2 |

| Норильский никель | 10,4 |

| Аэрофлот | 10 |

| Алроса | 9,7 |

| Мегафон | 7,3 |

| Газпром | 6 |

Под доходностью подразумевается размер выплаченной прибыли от стоимости акции на день закрытия реестра.

А вот такие средние выплаты по привилегированным акциям:

| Компания | Доходность,% |

| Сбербанк-П | 4,5 |

| Ростелеком-П | 9,2 |

| Роллман-П | 16,7 |

| Сургутнефтегаз-П | 2 |

| Возрождение-П | 1,3 |

Сургутнефтегаз выплачивали по привилегированным акциям одни из самых больших дивидендов на российском рынке. За 2015-2016 гг. держатели получали прибыль в размере 7 — 8 рублей за акцию, что соответствовало доходности в 18-24%. В дальнейшем из-за убытков, размер дивидендных выплат был снижен до символических 60 копеек, что составило примерно 2% доходности.

Как видите особой разницы для нас частных инвесторов практически никакой. Платят и те и другие. Конечно нужно немного проанализировать размеры выплат за последние годы, финансовую устойчивость и потенциал развития компания.

По размерам выплаченных и планируемых дивидендов информацию можно найти на сайтах ведущих брокеров. Также есть у РБК. Но мне нравится статистика на этом сервисе — dohod. ru/ik/analytics/dividend.

Отличие привилегированных акций от обыкновенных

А если выбирать между двумя ценными бумагами одной компании? На ком остановить выбор? Взять префы с расчетом на дивиденды. Или обыкновенные акции с надеждой на более быстрый рост котировок.

Рассмотрим для примера акции Сбербанка — обычные и привилегированные.

На графиках ниже, котировки банка на бирже за последние 5 лет.

За это время привилегированные акции выросли аж на 101% или в 2 раза. По обычным рост составил 120%.

Но за это время владельцы двух видов активов получали ежегодные дивиденды:

| Год | Обычные | Привилегированные |

| 2012 | 2.08 | 2.59 |

| 2013 | 2.57 | 3.2 |

| 2014 | 3.2 | 3.2 |

| 2015 | 0.45 | 0.45 |

| 2016 | 1.97 | 1.97 |

| Итого: | 10.27 | 11.41 |

С учетом того, что изначальная стоимость обычных акций была на 25% выше префов, то получаем что на один и тот же вложенный капитал, чистая прибыль без реинвестирования дивидендов составила:

- Обычные акции — 113% Привилегированные акции — 144%

Получается, что в плане доходности префы более выгодный вариант, чем обычные акции. По крайней мере, на примере Сбербанка. Но здесь мы упустили один важный момент, который может сильно влиять на конечную прибыль долгосрочного инвестора.

Дивиденды и налоги по акциям — влияние на прибыль

Многие старательно избегают иметь в своем портфеле акции, регулярно выплачивающие дивиденды. Считается, что если компания не может придумать ничего лучше, чем раздавать прибыль своим акционерам, не очень эффективна в управлении и своем развитии. Деньги на расширение бизнеса способны давать куда более высокую отдачу.

Второй момент — это налоги. 13% с полученной прибыли мы обязаны отдавать государству. В итоге это уменьшает итоговую доходность. Особенно это заметно на длительных интервалах — 5-10-15 лет и более.

Например. Получая годовую прибыль 12% в виде дивидендов, 13% нужно заплатить в виде налогов. В итоге — реальная доходность составит 10,4%. И так каждый год. Но если основная доходность сосредоточена на росте котировок, без получения дивидендных выплат, то пока вы не продадите акции — налог можно не платить.

Что это даст в плане доходности?

Покупая акции на 15 лет со средним ростом котировок за это время — 12% в год, к концу срока прибыль составит 447%.

То же самое без роста, но с получение дивидендов — 12% в год, но после вычета налога — 10,44%. К концу срока прибыль — 317%.

Результат: разница в доходности составила 40%.

В заключение

Привилегированные акции позволяют получать стабильный ежегодный доход. Отсутствие права голоса в управлении компании, при покупке Префов — это не значительная для нас с вами потеря. При выборе в первую очередь нужно руководствоваться именно величиной дивидендных выплат. И не мало важно — их стабильностью. Нужно проанализировать статистику за последние несколько лет.

В идеале она должна быть ровная, без существенных скачков вниз по дивидендам и с каждым годом немного нарастать. Это будет говорить о развитии бизнеса и хороших шансах на продолжение высоких выплат в будущем.

Правильно выбранные обыкновенные акции способны дать инвестору хорошую прибыль в виде роста курсовой стоимости в будущем. Отсутствие дивидендов — это не так важно. Весь поток наличности будет работать внутри компании и при грамотном использовании способен дать толчок к дальнейшем развитию и как следствие — повышении капитализации компании на фондовом рынке.

Сургутнефтегаз выплачивали по привилегированным акциям одни из самых больших дивидендов на российском рынке. За 2015-2016 гг. держатели получали прибыль в размере 7 — 8 рублей за акцию, что соответствовало доходности в 18-24%. В дальнейшем из-за убытков, размер дивидендных выплат был снижен до символических 60 копеек, что составило примерно 2% доходности.

Акции привилегированные и обыкновенные — в чем разница

На мировых биржах обращается несколько тысяч акций различных компаний. В России на Московской бирже на порядок меньше — всего несколько сотен. Некоторые компании имеют в обращении одновременно акции двух типов: обыкновенные и привилегированные. Несколько таких примеров: Сбербанк, Ростелеком, Сургутнефтегаз, Роллман, Башнефть. И если вы хотите приобрести данные ценные бумаги и стать совладельцем кусочка бизнеса, то встает закономерный вопрос: «А какие акции выбрать?» Чем обычные акции отличаются от привилегированных?

Акция — это ценная бумага, дающая право ее владельцу на часть бизнеса, право голоса в управление и получение дивидендов. Конечно пропорционально доли владения от общего объема выпущенных активов.

Для компании выпуск и продажа акций в свободное обращение несет в себе выгоду, но есть и особые недостатки.

Акции выпускаются для привлечения дополнительных средств для развития своего бизнеса. В некоторых случаях, для того, чтобы просто получить поток наличности. Причем это деньги не нужно будет отдавать. Просто деньги из воздуха.

В тоже время, передавая акции в «чужие руки», компания теряет часть голосов при решении основных вопросов в управлении. Крупный пакет могут приобрести конкуренты или крупные инвесторы, с целью влиять на решение совета директоров в ключевых моментах.

Вторым существенным недостатком является необходимость постоянно делится денежными потоками в виде прибыли и распределять ее между акционерами.

Учитывая эти факторы, на рынок могут быть выпущены два вида акций: обычные и привилегированные. Комбинируя выпуск обоих активов в определенных пропорциях можно получить все выгоды при минимальных недостатках:

- обеспечить необходимый приток наличности для расширения бизнеса; сохранить контрольный пакет акций и решающий голос в совете директоров; снизить до минимума издержки связанные с выплатами дивидендов.

В уставе Сбербанка зафиксированы дивидендные выплаты в размере 20% от чистой прибыли. Ростелеком после изменения дивидендной политики обещает выплачивать не менее 75% от свободного денежного потока и не менее 45 млрд. рублей направлять на выплаты за 3 года.

Решение может быть как положительным, так и отрицательным.

Vse-dengy. ru

13.02.2018 22:08:19

2018-02-13 22:08:19

Источники:

Https://vse-dengy. ru/upravlenie-finansami/aktsii/obyichnyie-i-privilegirovannyie-aktsii. html

12 самых сложных тем ЕГЭ по обществознанию | Мел » /> » /> .keyword { color: red; } Обыкновенные и привилегированные акции егэ обществознание

12 самых сложных тем ЕГЭ по обществознанию

12 самых сложных тем ЕГЭ по обществознанию

Обществознание — самый популярный предмет по выбору для сдачи ЕГЭ. Если вы собираетесь поступать на право, политологию, социологию, экономику или другие социальные науки, этот текст для вас. В нём репетитор, автор проекта «Обществознание без цензуры» Артём Русакович рассказывает о самых сложных темах экзамена, советует учебники и делится полезными ссылками, которые помогут к нему подготовиться.

Мой опыт показывает, что некоторые темы из курса обществознания вызывают сложности даже у очень умных и способных учеников. Расскажу об этих темах, поскольку им нужно уделить максимум внимания.

1. Познание

В этой теме школьники постоянно путают разные формы чувственного и рационального познания. Формы чувственного познания — это ощущение, восприятие и представление; рационального — понятие, суждение, умозаключение. Их можно запомнить с помощью мнемонического приёма:

— О, Вы Прекрасны! — чувственно говорит один человек (О, В, П — ощущение, восприятие, представление). — ПСУ понятно! — рационально отвечает другой (П, С, У — понятие, суждение, умозаключение).

Рекомендую также короткую лекцию психолога Марии Фаликман о том, что такое ощущение и восприятие.

2. Наука

Тема обширная и непростая, и здесь выпускники часто не понимают особенности научного познания, суть разных научных методов и разницу между эмпирическими и теоретическими методами.

Если совсем упростить, то эмпирические методы похожи на чувственное познание, а теоретические — на рациональное. То есть при использовании эмпирических методов мы получаем информацию с помощью органов чувств: проводим опросы, наблюдаем и описываем, измеряем и делаем опыты. А при использовании теоретических — с помощью мозга или мышления, то есть обрабатываем информацию, полученную при помощи эмпирических методов: анализируем её, систематизируем, сравниваем и так далее.

3. Ценные бумаги

Многие путают акции и облигации, а также обыкновенные и привилегированные акции. Если упростить, то, покупая акцию, вы становитесь одним из множества владельцев компании, поэтому можете принимать участие в её управлении и получать часть прибыли — дивиденды. А покупая облигацию, вы становитесь одним из множества кредиторов компании, поэтому имеете право получить через какое-то время основную сумму долга, так называемую номинальную стоимость облигации, плюс проценты.

Привилегированная акция не позволяет управлять фирмой, но даёт право на фиксированные дивиденды, обыкновенная — наоборот (позволяет управлять фирмой, но даёт право на нефиксированные дивиденды).

Рекомендую ролик от видеоблогера из Казахстана про акции и облигации на примере бизнеса по продаже тюбетеек.

4. Экономическая политика государства

Вроде бы простая тема, но у многих она вылетает из головы, в том числе из-за сложной терминологии. Считается, что государство в экономике проводит два основных вида политики: либо монетарную политику (она же денежно-кредитная), либо фискальную (она же бюджетно-налоговая).

Монетарная — это когда государство регулирует количество денег в экономике (при этом не изымает и не перераспределяет их). Основная цель здесь — борьба с инфляцией. Занимается этим Центральный банк, так что если вы помните функции ЦБ, то без труда назовёте основные направления монетарной политики (денежная эмиссия, установление ставки рефинансирования и нормы обязательных резервов).

Кто принимает Конституцию РФ? Проверяем, насколько вы готовы к ЕГЭ по обществознанию

Фискальная — это изъятие и перераспределение денег в экономике без изменения их количества. Этим занимается правительство, в частности налоговая служба (которая собирает деньги у граждан) и различные министерства (которые тратят полученные деньги на здравоохранение, образование, оборону и т. д.).

5. Налоги

Здесь все никак не могут запомнить федеральные, региональные и местные налоги. Я обычно рекомендую следующий способ выучить эту классификацию. Нужно запомнить две ситуации: первая — «Беру свою лопату, копаю картошку на огороде, потом продаю её на рынке», вторая — «Еду на служебной машине в казино».

Расшифровываю: «Беру свою лопату (налог на имущество физических лиц), копаю картошку на огороде (земельный налог), потом продаю её на рынке (торговый сбор)» — это местные налоги.

«Еду на служебной (налог на имущество организаций) машине (транспортный налог) в казино (налог на игорный бизнес)» — это региональные налоги. А все остальные налоги — федеральные.

6. Виды республик

В курсе обществознания есть обширная тема «Государство, его функции», где речь идёт о признаках и функциях государства, а также о формах правления и формах государственно-территориального устройства. Из этих вопросов наибольшие сложности вызывает разница между видами республик (президентскими, парламентскими и смешанными).

Особое внимание уделите тому, в какой республике президент НЕ может распустить парламент (в президентской) и по какой причине. Рекомендую свой ролик о республиках, а также видео «Как не дать Навальному стать новым Путиным» (о том, как выглядела бы парламентская республика в России).

7. Политическая система

Тема, которую сложно понять из-за её абстрактности. Если упростить, то политическая система — это всё, что связано с политикой, в том числе субъекты или организации, действующие в политике (политические институты, входящие в институциональную подсистему), правила, по которым они действуют (в том числе законы, традиции и т. д., входящие в нормативную подсистему), идеи и ценности, которые они отстаивают (культурно-идеологическая подсистема) и связи между этими организациями (коммуникативная подсистема).

Выглядит страшновато, но если применить эту логику, возможно, получится всё запомнить. Да, и обратите внимание: хотя СМИ и помогают налаживать связи между разными политическими организациями, сами по себе они тоже считаются организациями, поэтому входят в институциональную, а не коммуникативную подсистему.

Подписывайтесь на нашу специальную рассылку «Пережить ЕГЭ»! Раз в две недели мы присылаем письма, в которых рассказываем всё о главном школьном экзамене — от разборов типичных ошибок и апелляции до того, как правильно отдыхать во время подготовки.

8. Виды избирательных систем

Тут главное — запомнить простую логическую связку: мажоритарная система — это голосование за кандидатов в депутаты, а пропорциональная — голосование за списки партий. У меня на канале есть отдельный ролик на эту тему, где я объясняю всё на примере выборов в школьный парламент.

9. Полномочия органов власти РФ

Пожалуй, самая сложная тема во всём курсе обществознания: здесь нужно знать полномочия президента, Госдумы, Совета Федерации, правительства и высших судов. Это всё перечислено в четырёх главах Конституции РФ — с четвёртой по седьмую.

К сожалению, многие из этих полномочий сложно запомнить логически, их надо просто выучить. Я на эту тему делал отдельный ролик, где попытался найти хоть какую-то логику во всех этих полномочиях.

10. Виды правонарушений и юридической ответственности

Тема полезная и интересная, но из-за своего объёма она многих пугает. Выпускники часто смешивают разные виды правонарушений и путают разные виды юридической ответственности. Про то, какие виды правонарушений существуют и чем они отличаются, смотрите мой ролик.

11. Юридические лица

Здесь всех пугают незнакомые страшные слова, которые не позволяют полноценно разобраться в теме: «субсидиарная ответственность», «уставный капитал», «учредители», «пай», «доля» и т. д. Все эти термины и виды коммерческих юрлиц я подробно разобрал в своём ролике.

12. Гражданский и уголовный процесс

Распространённая ошибка — смешивать участников разных процессов (скажем, записывать истцов в участники уголовного процесса, а защитников — в участники гражданского процесса), а также путать участников уголовного процесса со стороны обвинения и со стороны защиты. Про гражданский процесс хороших источников информации я не встречал, а про уголовный процесс можете почитать мой разбор отрывка из фильма «Мимино» на эту тему.

Какие источники использовать при подготовке

- Рекомендованные Министерством просвещения. Ищите на сайте пособия, рекомендованные при получении среднего общего образования по соответствующему предмету. Пожалуй, самые известные и регулярно переиздаваемые — это учебники под общей редакцией Боголюбова Л. Н. Учебники Кравченко А. И. — они написаны достаточно просто и легко читаются.

Забегая вперёд, скажу, что, если вы будете подавать апелляцию и у вас возникнет спор о значении тех или иных терминов, лучше всего ссылаться на учебник, рекомендованный Министерством просвещения.

2. Справочник для подготовки к ЕГЭ по обществознанию, написанный группой авторов под руководством Баранова П. А. (в просторечии — «справочник Баранова»). Для сдающих обществознание эта книга стала настоящей библией. Она не входит в рекомендованные Министерством просвещения, написана сухо и не очень увлекательно (сплошь схемы и таблицы), однако в ней есть практически всё, что нужно знать к экзамену, и при этом нет почти ничего лишнего. Все темы идут в том порядке, в каком они указаны в кодификаторе ЕГЭ.

Из более увлекательных — книга Алихана Динаева, победителя конкурса «Учитель года», «Обществознание. Полезная книга о том, как сдать ЕГЭ, для школьников и поступающих в вуз». Написана понятно и доступно, содержит советы и приёмы для запоминания сложной информации и массу других полезных сведений.

3. YouTube. Для начала рекомендую свой канал «Обществознание без цензуры», где я рассказываю об обществознании на примерах из фильмов, мультфильмов, сериалов и российской действительности — от «Игры престолов» и «Простоквашино» до Трампа и Оксимирона.

Ещё будут полезны каналы:

Кроме того, советую курс по основам экономики от Игоря Кима, доцента факультета экономических наук Высшей школы экономики. Изначально ролики этого курса были выложены на сайте Coursera. org, а потом разошлись по интернету. Сейчас их можно найти на разных YouTube-каналах по ключевым словам «Экономика для неэкономистов».

4. Раздел об обществознании на сайте «Сдам ГИА». Во время подготовки, кроме изучения теории, будет полезно постоянно решать задания из ЕГЭ прошлых лет по пройденным темам. И сайт «Сдам ГИА» для этого подходит лучше всего.

Составители ЕГЭ не очень креативны, и многие вопросы повторяются на экзаменах из года в год. Так что некоторые задания, которые вы прорешаете на «Сдам ГИА», вполне могут попасться вам на экзамене.

5. Для лучшей подготовки к формату экзамена стоит купить Сборник вроде «10 типовых ЕГЭ по обществознанию». Ближе к экзамену, когда вы изучите хотя бы 2/3 курса, можете раз в неделю писать самостоятельно пробный ЕГЭ и отмечать темы, которые стоит повторить. Если вы посчитаете средние баллы по пяти-шести таким пробникам, то сможете примерно спрогнозировать свой результат на настоящем экзамене.

8. Виды избирательных систем

Тут главное — запомнить простую логическую связку: мажоритарная система — это голосование за кандидатов в депутаты, а пропорциональная — голосование за списки партий. У меня на канале есть отдельный ролик на эту тему, где я объясняю всё на примере выборов в школьный парламент.

Пожалуй, самая сложная тема во всём курсе обществознания: здесь нужно знать полномочия президента, Госдумы, Совета Федерации, правительства и высших судов. Это всё перечислено в четырёх главах Конституции РФ — с четвёртой по седьмую.

К сожалению, многие из этих полномочий сложно запомнить логически, их надо просто выучить. Я на эту тему делал отдельный ролик, где попытался найти хоть какую-то логику во всех этих полномочиях.

Они написаны достаточно просто и легко читаются.

Mel. fm

02.02.2020 13:00:04

2020-02-02 13:00:04

Источники:

Https://mel. fm/ucheba/shkola/6523180-social_science_ege

Качественная, профессиональная подготовка к ОГЭ, ЕГЭ по истории и обществознанию, подготовка к урокам и олимпиадам по авторским методикам от финалиста Всероссийского конкурса «Учитель года», обладателя премии Президента РФ «Лучшие учителя России»

Разработанные мной курсы представляют собой пошаговые инструкции, выполнение которых приводит к эффективному результату. Слушатели курсов получают все необходимые дидактические и методические материалы для успешного прохождения ГИА. Дистанционные занятия (Скайп) не уступают по качеству очным занятиям.

Заказать курс или услуги репетитора: WhatsApp, тел. 8(950)-794-21-89, e-mail: onlainrepetitor@gmail.com

Лекции

- — Ценные бумаги

Схемы и таблицы

- — Виды ценных бумаг

- — Отличительные особенности акций от облигаций

- — Обыкновенные и привилегированные акции

Видео и аудиоматериалы

- — Ценные бумаги (ГБУ ЦОКО ЧР. Цикл уроков в рамках регионального проекта «Я сдам ЕГЭ. Обществознание»)

- — Ценные бумаги (Школа обществознания | Подготовка к ЕГЭ и ОГЭ)

Проверь себя!

- — Задание на составление сложного плана

Готовимся к олимпиаде!

- — Инструментарий фондового рынка: Производные инструменты

- — Все для фронта, все для победы.

Как СССР финансировал победу с помощью выпуска военных

облигаций в годы Великой отечественной войны.

Литература для самоподготовки

- — Учебники, учебные пособия, справочники, энциклопедии, задания, тесты

Основные понятия

Для просмотра определения обществоведческого понятия, нажмите на него. Чтобы закрыть значение обществоведческого понятия нажмите на него повторно.

ценная бумага

эмиссия

эмитент

акция

облигация

чек

сберегательный или банковский сертификат

вексель

коносамент

закладная

инвестиционный пай

варрант

фьючерс

Вернуться к каталогу материалов

Лекции

Ценные бумаги

Ценная бумага — документ, выпускаемый фирмами, финансовыми организациями и государством для получения дополнительного капитала.

Ценные бумаги появились тогда, когда люди столкнулись с трудностью перемещения крупного количества денег и их безопасностью. Ценные бумаги не только позволяют человеку аккумулировать свои средства, то есть получать деньги от денег, но и сохранить их от инфляции (обесценивания). Тот, у кого есть ценные бумаги может и богатства свои приумножить, если решит вложить их в бизнес.

Ценными бумагами являются документы, соответствующие установленным законом требованиям и удостоверяющие обязательственные и иные права, осуществление или передача которых возможны только при предъявлении таких документов (документарные ценные бумаги).

Ценными бумагами признаются также обязательственные и иные права, которые закреплены в решении о выпуске или ином акте лица, выпустившего ценные бумаги в соответствии с требованиями закона, и осуществление и передача которых возможны только с соблюдением правил учета этих прав в соответствии со статьей 149 настоящего Кодекса (бездокументарные ценные бумаги).

Ценные бумаги обладают такими же свойствами, что и деньги — обращаемостью и ликвидностью. Они доступны для гражданского оборота. Это означает, что физические и юридические лица могут заключать сделки с ценными бумагами. Участниками таких сделок являются эмитент и держатель. Эмитент – это лицо, выпустившее ценную бумагу. Эмитентами могут быть только юридические лица и государство, а держателями физические лица, юридические лица и государство. Обязательным условием реализации эмитентом, закреплённых в ценной бумаге имущественных прав, является её предъявление держателем.

Ценные бумаги в РФ должны пройти обязательную регистрацию в специальном реестре, иначе они считаются недействительными. Недействительными являются и ценные бумаги, не имеющие обязательных реквизитов (принадлежность, срок, номинал, адреса, номера, печати и пр.).

Виды ценных бумаг

Ценные бумаги делятся на долевые, долговые, платежные. Первые указывают на долю лица, вложившего своё имущество в предприятие. Долевой ценной бумагой является акция. Вторые закрепляют долговые обязательства. Долговыми являются облигация, депозитный сертификат. К платежным ценным бумагам относятся вексель, чек и другие.

Различают также именные ценные бумаги, на предъявителя и ордерные. Акция может быть только именной, то есть в ней указывается принадлежность конкретному лицу. Ценные бумаги на предъявителя не содержат указания на конкретное лицо, её достаточно просто вручить. Облигации могут быть как именными, так и на предъявителя. А чеки могут быть всех перечисленных видов. Ордерные чеки отличаются тем, что они могут передаваться другому лицу, но при обязательном наличии подписи передающего лица.

По срокам погашения ценные бумаги бывают срочными и бессрочными.

В Гражданском кодексе РФ закреплены следующие виды ценных бумаг: акция, облигация, вексель, чек, инвестиционный пай, коносамент, фьючерс и другие. Рассмотрим наиболее распространенные в гражданском обороте ценные бумаги.

Акция — ценная бумага, выдаваемая инвестору в обмен на полученные от него для развития фирмы денежные средства и подтверждающая его права как совладельца имущества и будущих доходов фирмы. Срок акции не ограничен по времени.

Акции бывают обыкновенными и привилегированными. В обороте больше первых. Держатель обыкновенных акций имеет право участвовать в управлении делами акционерного общества. Одна обыкновенная акция даёт право одного голоса на общем собрании акционеров. Обыкновенная акция даёт право и на получение части прибыли в форме дивиденда, размер которого не является фиксированным, зависит от вложенных средств (количества купленных акций) и от чистой прибыли предприятия. Привилегированные же акции гарантируют своим держателям получение фиксированного дивиденда, который определён в уставном капитале акционерного общества и не зависит от прибыли предприятия. Распределение прибыли акционерного общества происходит так, что в первую очередь свой дивиденд получают держатели привилегированных акций, а затем прибыль распределяется по обыкновенным акциям. Ещё одним преимуществом привилегированных акций является то, что они дают первоочередное право на получение части имущества акционерного общества в случае банкротства. И обыкновенные, и привилегированные акции выпускаются на неопределённый срок и перестают существовать только в случае ликвидации акционерного общества.

Размер дивиденда по этим акциям и ликвидационная стоимость определяются в твердой денежной сумме или в процентах к номинальной стоимости привилегированных акций

Акции могут расщепляться и консолидироваться. При расщеплении одна акция превращается в несколько. Уровень годового дивиденда рассчитывается по формуле: У = Д / Р х 100%, где Д — годовой дивиденд; Р — цена приобретения акции.

Как физическое лицо может приобрести акцию какого — либо предприятия, к примеру, Сбербанка или Газпрома? Поскольку физическое лицо не может напрямую выйти на фондовую биржу, ему нужно обратиться в брокерскую фирму (это посредник между физическими лицами и фондовой биржей) и зарегистрировать в ней брокерский счёт. После этого он может купить акции интересующей его компании. Акции продаются лотами. Количество акций в одном лоте у разных компаний разное и зависит от стоимости одной акции. Акционерные общества выпускают не только акции, но и облигации.

Облигация — ценная бумага, удостоверяющая, что её владелец одолжил некоторую сумму денег фирме, муниципалитету или государству, выпустившим облигацию, и имеет право через определённое время получить назад вложенные деньги и премию, величина которой фиксируется при продаже облигации.

Сравнив определения акции и облигации, можно заметить различие между ними: акция удостоверяет долю, а облигация долговые обязательства. Другим отличием является то, что акция является бессрочной ценной бумагой, а облигация имеет срок погашения. Это означает то, что держатель облигации по истечении определённого в договоре срока получит от эмитента номинальную стоимость облигации плюс фиксированный процент. То, что держатель облигации получает фиксированный процент отличает её от обыкновенной акции, но роднит с привилегированной. Поясним на примере, представьте, ИП Иванов 20 августа 2017 года вложил свои свободные средства в размере 300 000 руб., купив облигации АО «Ариэль» на год. Таким образом, он стал инвестором предприятия по выпуску детской одежды и знает, что 20 августа 2018 года получит вложенные средства обратно и доход в виде фиксированного процента.

Вексель — банковское обязательство.

Вексель применяется, когда люди берут или отдают деньги в долг.

Закладная — документ о залоге должником недвижимого имущества, дающий кредитору право продать заложенное имущество при невыплате долга в срок.

Чек — ценная бумага, письменное распоряжение владельца счёта банку выдать другому лицу или перевести на счёт другого лица определённую сумму денег, указанную в чеке.

Также делятся на:

— именные

— на предъявителя

— ордерные

Чековая книжка выдаётся банком. Для этого физическому или юридическому лицу необходимо открыть банковский счёт и заключить с банком чековый договор. Чек имеет определённый в законе РФ срок погашения – это 10 дней с момента выписки. По сути чеки помогают людям осуществлять безналичные расчёты. Допустим ИП Иванов имеет чековую книжку в Сбербанке России. По договору купли-продажи с фирмой «Канцтовары» Иванов выписал чек на сумму 8 000р. Представитель фирмы «Канцтовары» обналичил чек в Сбербанке. Процедура обналичивания чека называется инкассо.

Сертификат — письменное свидетельство банка о вкладе денежных средств, удостоверяющее право владельца на получение по истечении установленного срока суммы вклада и процентов по нему.

По истечении указанного срока держатель сертификата имеет право на возврат суммы вклада и получение процента. Сертификаты могут быть именными или на предъявителя.

Фьючерс — ценная бумага, дающая право владельцу на покупку товара в будущем по сегодняшним ценам.

Фондовая биржа

Обычно операции с ценными бумагами осуществляются на фондовой бирже.

Фондовая биржа – это организованный рынок, на котором осуществляются сделки с ценными бумагами и иными финансовыми инструментами и деятельность которого контролируется государством.

Функции фондовой биржи:

1) Мобилизация средств для долгосрочных инвестиций в экономику и финансирования государственных программ.

2) Осуществление купли-продажи акций, облигаций акционерных компаний, облигации государственных займов и других ценных бумаг.

3) Установление в ходе торгов курса ценных бумаг, обращающихся на бирже.

4) Распространение информации о котировках ценных бумаг и о состоянии на финансовом рынке в целом.

Вернуться к каталогу материалов

Схемы и таблицы

Виды ценных бумаг

?

Вернуться к каталогу материалов

Отличительные особенности акций от облигаций

?

Вернуться к каталогу материалов

Обыкновенные и привилегированные акции

?

Вернуться к каталогу материалов

Видео аудиоматериалы

Ценные бумаги (ГБУ ЦОКО ЧР. Цикл уроков в рамках регионального проекта «Я сдам ЕГЭ. Обществознание»)

Источник: (ГБУ ЦОКО ЧР. Цикл уроков в рамках регионального проекта «Я сдам ЕГЭ. Обществознание»)

Вернуться к каталогу материалов

Ценные бумаги (Школа обществознания | Подготовка к ЕГЭ и ОГЭ)

Источник:

Школа обществознания | Подготовка к ЕГЭ и ОГЭ

Вернуться к каталогу материалов

Проверь себя!

Задание на составление сложного плана

Используя видеофрагмент «Основные источники финансирования бизнеса (ГБУ ЦОКО ЧР. Цикл уроков в рамках регионального проекта «Я сдам ЕГЭ. Обществознание»)», составьте сложный план,

позволяющий раскрыть по существу тему «Ценные бумаги». Сложный

план должен содержать не менее трёх пунктов, непосредственно

раскрывающих тему по существу, из которых два или более детализированы

в подпунктах.

(Количество подпунктов каждого детализированного пункта

должно быть не менее трёх, за исключением случаев, когда с точки зрения

общественных наук возможны только два подпункта.)

Ответ

Вернуться к каталогу материалов

Готовимся к олимпиаде!

Инструментарий фондового рынка: Производные инструменты

В целом, все виды производных инструментов, или как их иногда называют – «вторичных ценных бумаг» — условно можно разбить на следующие классы:

Депозитарные расписки;

Варранты на ценные бумаги;

Фьючерсные контракты;

Форвардные контракты;

Опционные контракты.

Депозитарные расписки

По своей сути наиболее близки к обычным акциям. Часто бывает, что какая-то иностранная компания (условный Ростелеком) хочет разместить в депозитарии Bank of New York свои акции и заключает с ним соответствующее соглашение. Банк под эти акции в дальнейшем выпускает в свободное обращение сертификаты ценных бумаг – американские депозитарные расписки (АДР). Одна АДР может соответствовать как одной, так и нескольким акций. АДР имеют номинал, выраженный в долларах США, и свободно обращаются на американских биржах. Что важно – курсовая стоимость АДР в пересчете на одну акцию и курс нацвалюты страны компании-эмитента акций, соответствует курсовой (рыночной) стоимости акций, лежащей в основе такой АДР.

Варранты на ценные бумаги

Термин «варрант »произошел от английского слова warranty – гарантия. Варрант – это право выкупить определенное количество акций предприятия в достаточно далеком будущем (от года до 5 лет).

Владелец варранта гарантированно получает право на выкуп определенного количества акций по определенной цене в будущем, следовательно, держатель варранта застрахован от размытия своей доли в компании (и, к примеру, от своего вывода из состава ее руководства). Варранты не торгуются на бирже, а обращаются, что логично, на внебиржевом рынке. Чаще всего они используются акционерами, которые хотят уберечь свою долю в компании, в случае дополнительных эмиссий акций, при слияниях и поглощениях компаний.

Фьючерсные контракты

Фьючерсы (от англ. futures) – это обязательство купить или продать определенный актив (его называют базисным) по определенной цене в определенную дату в будущем. При этом каждый фьючерсный контракт характеризуется количеством базисного актива (напр. штук акций), датой исполнения контракта (датой экспирации) и, собственно, ценой (цена страйк), по которой покупатель соглашается купить базисный актив, а владелец продать.

Таким образом, продавец обязуется продать определенное количество базисного актива в будущем по определенной цене, а покупатель по наступлении этого времени купить его по оговоренной цене. Гарантом сделки выступает биржа, которая берет с обоих участников сделки страховые депозиты.

Базовым активом могут быть:

Определенное количество акций (фьючерсы на акции);

Фондовые индексы (индексный фьючерс);

Валюта (валютный фьючерс);

Товары, торгующиеся на биржах, например, нефть (товарный фьючерс).

Процентные ставки (процентный фьючерс).

Все фьючерсные контракты торгуются на специальных торговых площадках – срочных секциях фондовых товарных или валютных бирж. В России, к примеру, на Московской бирже есть срочный рынок, где торгуются фьючерсы и опционы.

Перед тем, как тот или иной фьючерсный контракт будет запущен в обращение биржа определяет условия торговли им, которые называются спецификация:

Базисный актив, лежащий в основе срочного контракта.

Количество единиц базисного актива в одном контракте.

Дата экспирации (исполнения).

Минимальный шаг изменения цены.

Стоимость минимального шага цены.

Гарантийный (залоговый) депозит, необходимый для открытия позиции по одному контракту.

Способ определения расчетной цены контракта на каждый день торгов.

Способ исполнения фьючерса – поставочный или расчетный.

Пример: фьючерсный контракт на Индекс РТС.

Он является расчетным, обозначается так – RTS-<месяц исполнения>.<год исполнения>, например RTS-3.14 (фьючерс активен три месяца, то есть в году четыре фьючерса). Базисным активом контракта является, собственно, индекс РТС, рассчитываемый Московской Биржей, а стоимость одного пункта индекса составляет 2 доллара США.

График фьючерса на индекс РТС-3.14 из терминала SmartX

Фьючерсы делятся на два типа – расчетные и поставочные. В случае поставочных разрешается физическая поставка базисного актива – от нефти до валюты. Если же такая поставка не разрешается, то фьючерс является расчетным, и в момент его экспирации стороны сделки получают разницу между ценой заключения контракта и расчетной ценой в день экспирации, умноженную на количество имеющихся контрактов. К таким, само собой, относятся фьючерсы на индексы, которые никак поставить невозможно.

При торговле фьючерсными контрактами возникает понятие вариационной маржи, которое подразумевает пересчет стоимости позиции по отношению к предыдущему дню с последующим списанием/зачислением денег на счет инвестора. Разница между ценой покупки/продажи фьючерса и расчетной ценой его экспирации ежедневно поступает/списывается со счета в виде вариационной маржи.

Форвардные контракты

«Форварды» — это обязательство купить или продать определенный товар в определенную дату в будущем по заранее оговоренной цене. На первый взгляд все очень похоже на фьючерсы, но есть существенная разница.

Форвардные контракты заключаются только на внебиржевом рынке между двумя конкретными контрагентами – они же и несут риск неисполнения условий контракта (в случае фьючерсов этот риск лежит на бирже).

Такой контракт может быть заключен на произвольную дату в будущем в отличие от фьючерса, который имеет стандартную дату исполнения.

В качестве базового актива форвардного контракта может быть что угодно, а не только активы, допускающие биржевую стандартизацию.

Такие контракты, как правило, не требуют гарантированных депозитов, и по ним не начисляется вариационная маржа.

Опционы

Это право купить или продать определенный базовый актив в будущем по определенной цене. Не обязательство, как в случае фьючерса, когда при наступлении оговоренной даты сделка обязательно состоится по определенным условиям. В случае опциона его исполнение – это выбор покупателя, он может своим правом воспользоваться, а может не реализовать его.

Опционы торгуются на тех же биржевых площадках и тех же секциях, где и фьючерсные контракты. У них также есть спецификация, куда входит и понятие базового актива. Что интересно, в качестве базового актива может использоваться и фьючерс. Есть у опционов и дата экспирация. Есть вариации на тему того, когда может быть исполнен опцион. Так называемые американские опционы могут быть исполнены в любой срок до даты экспирации, европейский – только в эту дату.

Опционы бывают двух типов – опционы call и опционы put.

В случае опциона call его покупатель (держатель опциона), приобретает право купить базовый актив в будущем по определенной цене (страйк). Продавец (подписчик опциона), в свою очередь, это право продает за цену, называемую премией. Если покупатель потом решит воспользоваться своим правом, то продавец будет обязан продать ему базовый актив и получит деньги.

Держатели опциона put покупают право продать базовый актив в будущем по цене страйк. Соответственно, продавец это право продают за определенную сумму.

Как и в случае фьючерсов, в качестве посредника и гаранта исполнения сделки выступает биржа, которая блокирует на счетах продавцов гарантийные депозиты, обеспечивающие поддержание позиций и исполнение игроками своих обязательств (гарантийное обеспечение). С покупателей биржа списывает премию и перечисляет ее продавцам.

Торговля опционами настолько специфична, что для удобства в большинстве торговых терминалов есть специальные «доски опционов», в которых собрана информация об интересующих инвестора опционах. Некоторые идут дальше и выпускают специальные терминалы, «заточенные» исключительно под торговлю опционами (часто они работают на прямом подключении).

Доска опционов терминала SmartX

Источник:

Хабр

Вернуться к каталогу материалов

Все для фронта,

все для победы.

Как СССР финансировал победу с помощью выпуска военных

облигаций в годы Великой отечественной войны.

Великая отечественная война потребовала огромных

финансовых вливаний: в атмосфере патриотического

подъема государство активно привлекало нужные

средства у населения, государственных

и кооперативных организаций через размещение

военных облигаций.

Хотя формально подписка на военные займы носила

добровольный характер, фактически она была

принудительной. Всего за годы ВОВ СССР разместил военные

облигации на общую сумму более 80 млрд рублей. В итоге

удельный вес средств от госзаймов в доходах бюджета в годы

войны составил около 10%.

Деньги на оборонку в долг

СССР с самого начала активно использовал внутренние

займы, чтобы привлекать средства населения и предприятий

для финансирования оборонных и военных расходов. Один из

первых таких целевых выпусков — Государственный

внутренний заем укрепления обороны Союза ССР на 4 млрд

рублей — размещался среди населения, государственных и

кооперативных организаций начиная с 1937-го и по 1941 год.

Бумаги выпускались на срок 20 лет с купоном 4% годовых.

Такие облигации принимались сберкассами в залог по ссудам

для населения, и сам заем имел статус беспроигрышного. Это

означало, что на протяжении срока обращения выигрывали

все облигации. Погашался выпуск постепенно по мере оплаты

выигравших в ежегодных тиражах облигаций. В сумму

выигрыша включался и номинал, а выигравшая облигация

изымалась из обращения.

Займы для победы

В годы Великой отечественной войны потребности в ресурсах

на оборонку серьезно выросли: часть этих средств в

обстановке патриотического подъема активно привлекалась у

населения, государственных и кооперативных организаций

через размещение военных облигаций во все более растущих

объемах.

Такие выпуски размещались в предельно короткие сроки — в

течение нескольких дней — и с большой переподпиской.

Первый военный заем выпускается весной 1942 года.

Вот отрывок из агитационной листовки по распространению

облигаций:

«…Государственный Военный Заем 1942 года выпускается в

дни, когда наша Родина не на жизнь, а на смерть сражается

против лютого врага — немецко-фашистских захватчиков.

Бешеный натиск гитлеровских орд разбился о гранитные

скалы советского патриотизма, о доблесть и силу Красной

Армии. Наши войска сорвали планы врага, нанесли

поражение немцам, вырвали инициативу из их рук и погнали

их обратно, на запад. <…> Великий вождь советского народа

и его героической Красной Армии товарищ Сталин поставил

перед страной задачу — не покладая рук работать над тем,

чтобы свести к нулю численное превосходство немцев в

танках и авиации. Он поставил перед нашей

промышленностью задачу работать с удвоенной энергией,

чтобы фронт получал с каждым днем все больше и больше

танков, самолетов, орудий, минометов, пулеметов, винтовок,

автоматов, боеприпасов… Единодушной и дружной подпиской

на Государственный Военный Заем 1942 года поможем

государству в борьбе с врагом! Обеспечим полный успех

Военному Займу 1942 года!»

Постановление СНК СССР о первом собственно военном займе

появилось в апреле 1942 года. Всего в ходе дебютного

военного выпуска планировалось привлечь 10 млрд рублей,

срок погашения бумаг составлял 20 лет.

Интересная деталь: стараниями партизан и активистовподпольщиков подписка на заем осуществлялась и на