В данной теме предоставлены ответы на обязательное тестирование для неквалифицированных инвесторов. Подходят не только для Tinkoff, но и для других брокеров.

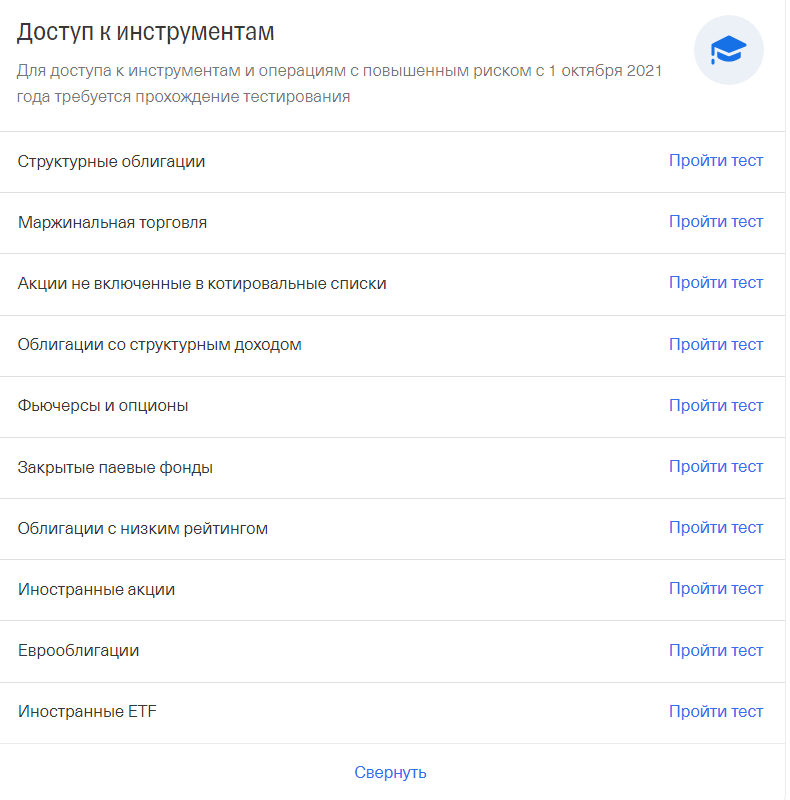

C 1 октября 2021 года инвесторы, которые планируют впервые использовать некоторые финансовые инструменты, должны будут сначала пройти короткое тестирование. Оно подтверждает, что инвестор адекватно оценивает риск конкретного финансового инструмента и осознает свою ответственность.

Это тестирование относится только к неквалифицированным инвесторам — оно не отменяет статус квалифицированного и не меняет требования, которые нужно соблюдать, чтобы такой статус получить. Просто инструменты, которые раньше были доступны неквалифицированным инвесторам, теперь станут чуть недоступнее — а то, что было только для квалов, остается только для квалов.

На первую часть вопросов отвечать необязательно, поэтому даны ответы на второю часть «Знания»

Если до 1 января 2020 года инвестор уже совершал сделки с конкретными финансовыми инструментами, проходить тестирование по ним ему не придется.

Порядок вопросов может меняться, будьте внимательны!

Структурные облигации

Выберите верное утверждение в отношении структурных облигаций:

Ответ: право на получение номинальной стоимости при погашении структурной облигации зависит от изменения цен на товары, другие ценные бумаги, изменения курсов валют и иных финансово значимых показателей, которые связаны со структурной облигацией (влияющих на выплату по структурной облигации)

Может ли инвестор по структурной облигации при ее погашении получить выплату меньше ее номинальной стоимости?

Что из перечисленного, как правило, не является риском по структурной облигации?

Ответ: риск изменения рыночной капитализации эмитента при осуществлении выпуска облигаций

Вы приобрели бескупонную структурную облигацию. Выплата номинальной стоимости при погашении такой облигации зависит от цены акций компании А. Защита капитала (возврат номинальной стоимости) по структурной облигаций составляет 80% в случае падения цены на акции компании А более, чем на 10% от первоначальной цены. Какой объем выплаты относительно номинала структурной облигации Вы ожидаете получить в случае снижения цены акций компании А на дату погашения структурной облигации более, чем на 10% от их первоначальной цены:

Маржинальная торговля (Необеспеченные сделки)

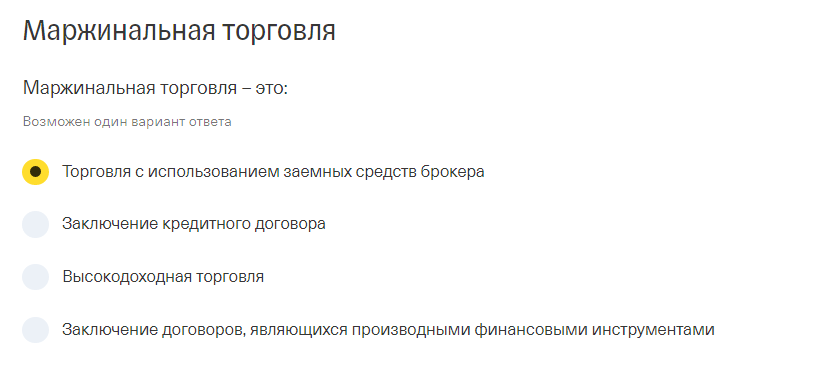

Маржинальная торговля – это:

Ответ: торговля с использованием заемных средств брокера

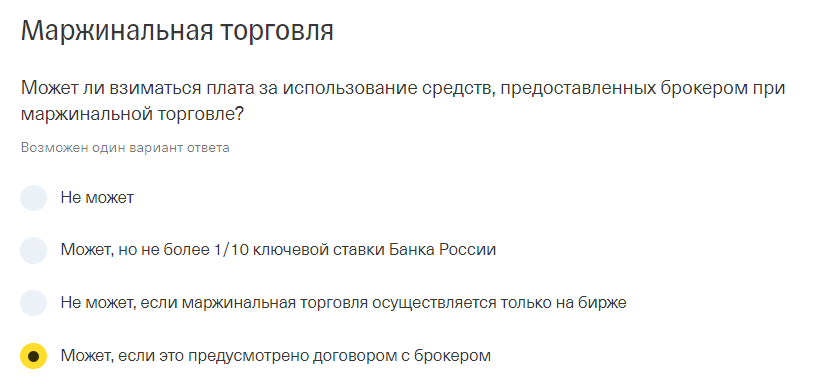

Может ли взиматься плата за использование средств, предоставленных брокером при маржинальной торговле?

Ответ: может, если это предусмотрено договором с брокером.

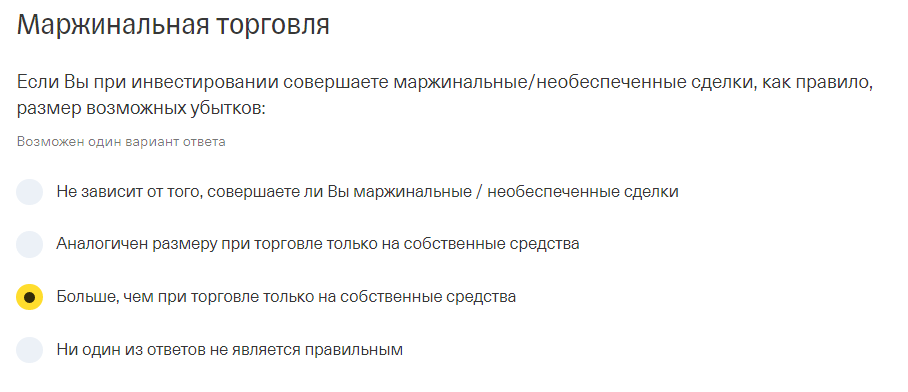

Если Вы при инвестировании совершаете маржинальные/необеспеченные сделки, как правило, размер возможных убытков:

Ответ: больше, чем при торговле только на собственные средства

В каком случае брокер может принудительно закрыть позицию клиента при наличии ранее заключенных маржинальных / необеспеченных сделок?

Ответ: в случае недостаточности обеспечения по маржинальной / необеспеченной позиции

Акции не включенные в котировальные списки

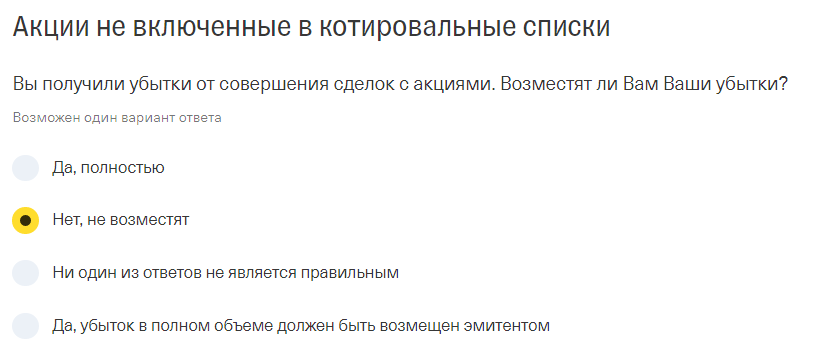

Вы получили убытки от совершения сделок с акциями. Возместят ли Вам Ваши убытки?

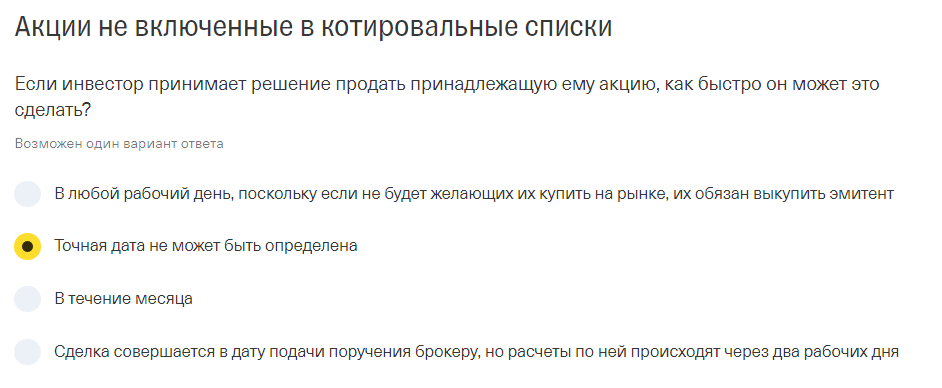

Если инвестор принимает решение продать принадлежащую ему акцию, как быстро он может это сделать?

Ответ: точная дата не может быть определена

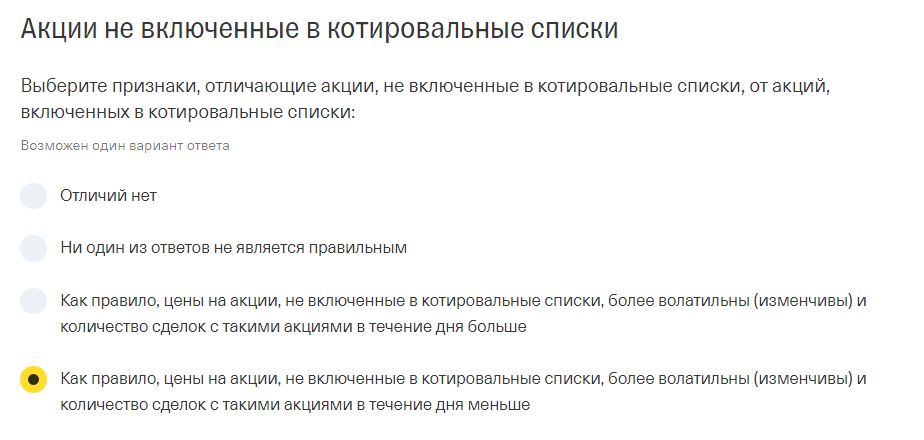

Выберите признаки, отличающие акции, не включенные в котировальные списки, от акций, включенных в котировальные списки

Ответ: как правило, цены на акции, не включенные в котировальные списки, более волатильны (изменчивы) и количество сделок с такими акциями в течение дня меньше

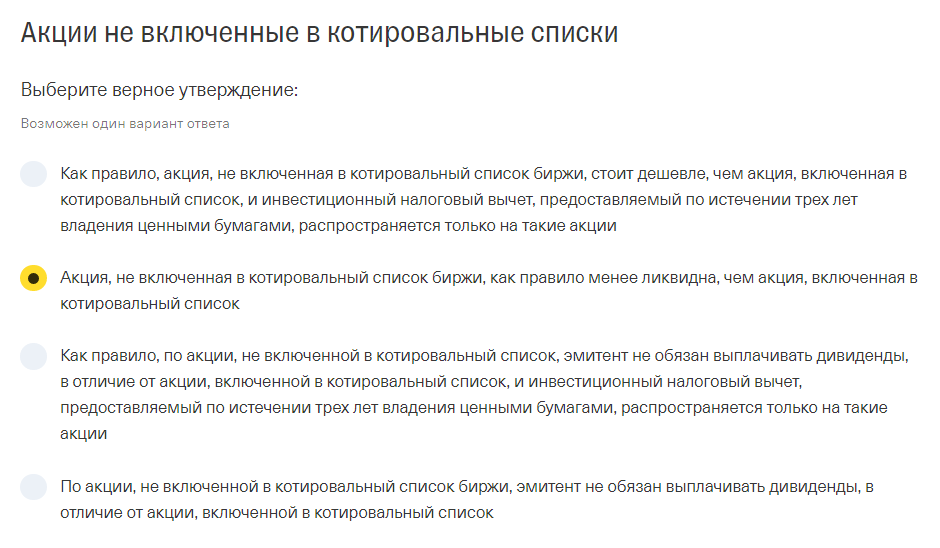

Выберите верное утверждение:

Ответ: акция, не включенная в котировальный список биржи, как правило менее ликвидна, чем акция, включенная в котировальный список

Облигации со структурным доходом

Выберите верное утверждение относительно рыночной стоимости облигации со структурным доходом, который зависит от цены определенной акции.

Ответ: рыночная стоимость облигации со структурным доходом зависит от многих факторов, одним из которых является изменение цены соответствующей акции, но не определяется им напрямую

Можно ли в дату приобретения облигации, величина и (или) факт выплаты купонного дохода по которым зависит от изменения стоимости какого-либо актива (изменения значения какого-либо показателя) или наступления иного обстоятельства (облигаций со структурным доходом), точно рассчитать общий размер купонного дохода по такой облигации, который будет выплачен ее эмитентом?

Ответ: нет. Размер купонного дохода не может быть точно рассчитан, поскольку известен порядок расчета, но неизвестны точная рыночная стоимость активов и (или) точные значения финансовых показателей, от которых зависит величина купонного дохода.

Что из перечисленного не является риском по облигации со структурным доходом?

Ответ: риск получения убытков при погашении облигации со структурным доходом в виде разницы между номиналом облигации и суммой, выплаченной эмитентом при её погашении

Возможно ли точно определить, как повлияет изменение рыночной стоимости активов и (или) значений финансовых показателей, от которых зависит размер купонного дохода по облигации со структурным доходом, на цену продажи такой облигации инвестором на вторичном рынке?

Ответ: нет, точно определить невозможно поскольку на цену облигации со структурным доходом влияет значительное число факторов

Фьючерсы и опционы (Производные финансовые инструменты)

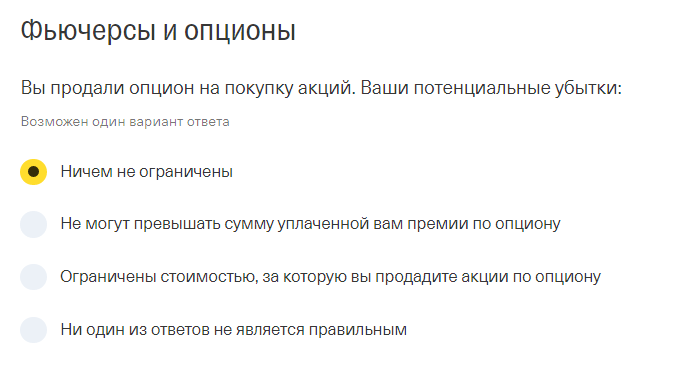

Вы продали опцион на покупку акций. Ваши потенциальные убытки:

Ответ: ничем не ограничены

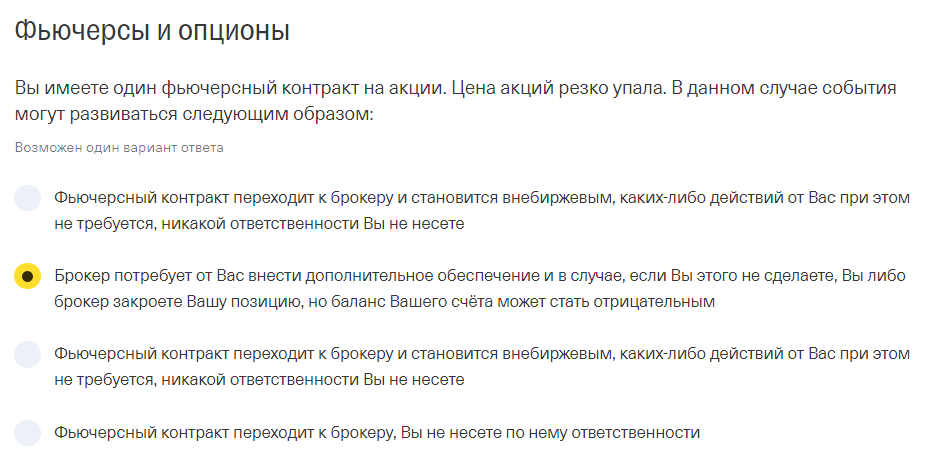

Вы имеете один фьючерсный контракт на акции. Цена акций резко упала. В данном случае события могут развиваться следующим образом:

Ответ: брокер потребует от Вас внести дополнительное обеспечение и в случае, если Вы этого не сделаете, Вы либо брокер закроете Вашу позицию, но баланс Вашего счёта может стать отрицательным

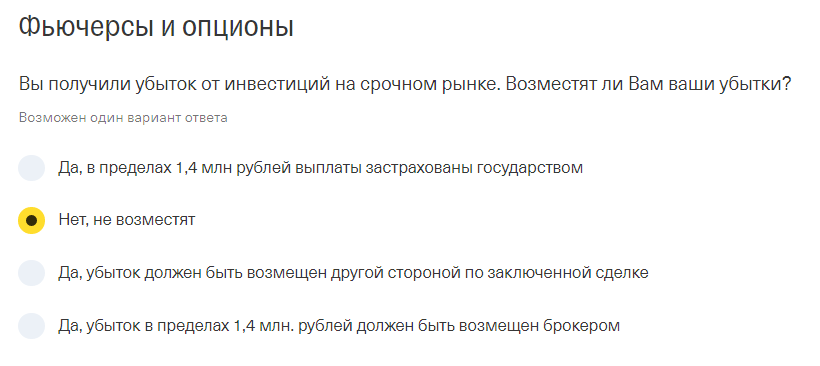

Вы получили убыток от инвестиций на срочном рынке. Возместят ли Вам ваши убытки?

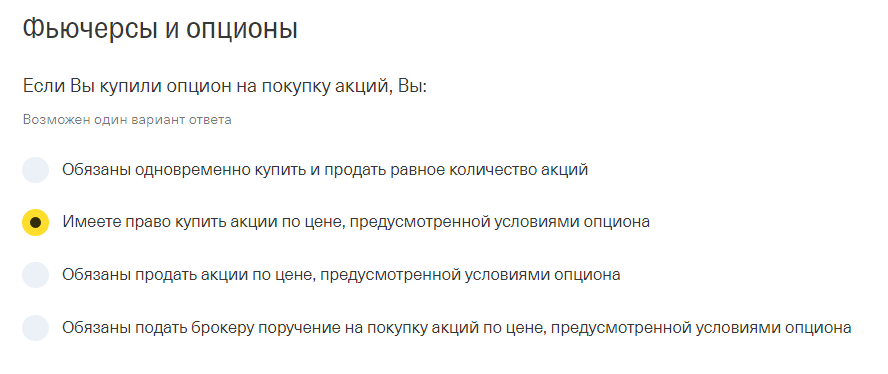

Если Вы купили опцион на покупку акций, Вы:

Ответ: имеете право купить акции по цене, предусмотренной условиями опциона

Закрытые паевые фонды (Паи закрытых ПИФов)

Допускается ли вторичное обращение паев закрытого паевого инвестиционного фонда?

Ответ: да, если это предусмотрено правилами доверительного управления фондом

Инвестиционный пай – это:

Ответ: ценная бумага, удостоверяющая долю в праве собственности на имущество паевого инвестиционного фонда

Каким образом выплата промежуточного дохода по инвестиционным паям закрытого паевого инвестиционного фонда влияет на расчетную стоимость пая? Расчетная стоимость пая, как правило (при прочих равных условиях):

Если инвестор принимает решение продать принадлежащие ему паи закрытого паевого инвестиционного фонда, как быстро он может осуществить продажу?

Ответ: невозможно определить, поскольку заключить сделку можно только при условии, что найдется покупатель

Облигации с низким рейтингом (Облигации российских эмитентов)

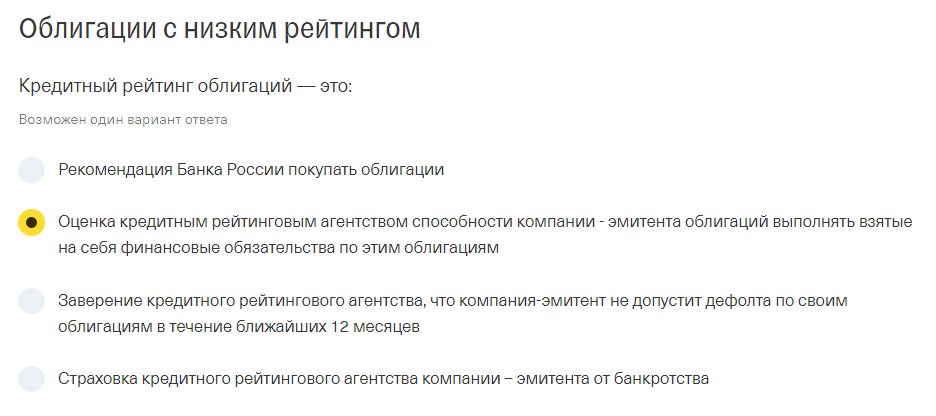

Кредитный рейтинг облигаций — это:

Ответ: оценка кредитным рейтинговым агентством способности компании – эмитента облигаций выполнять взятые на себя финансовые обязательства по этим облигациям

Если инвестор принимает решение продать принадлежащие ему низколиквидные облигации, как быстро он может это сделать?

Ответ: невозможно определить, поскольку заключить сделку можно только при условии, что найдется покупатель

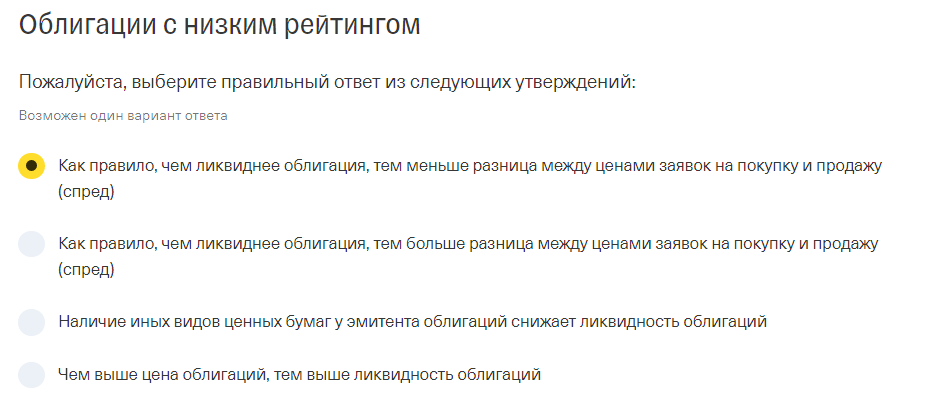

Пожалуйста, выберите правильный ответ из следующих утверждений:

Ответ: как правило, чем ликвиднее облигация, тем меньше разница между ценами заявок на покупку и продажу (спред)

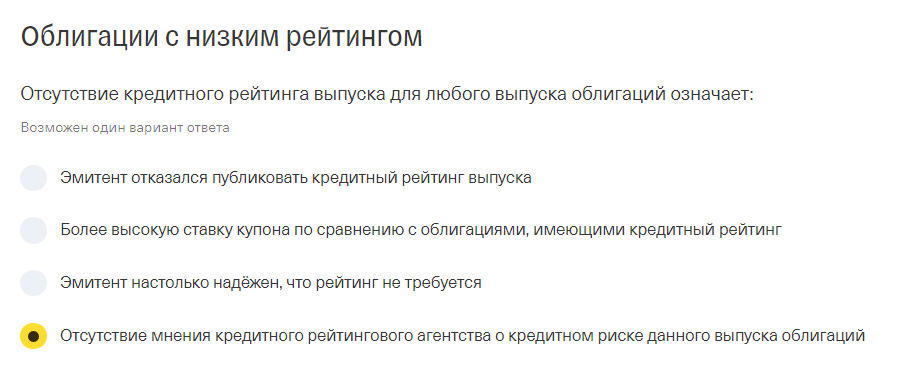

Отсутствие кредитного рейтинга выпуска для любого выпуска облигаций означает:

Ответ: отсутствие мнения кредитного рейтингового агентства о кредитном риске данного выпуска облигаций

Иностранные акции

Ликвидность акции характеризует:

Ответ: способность инвестора продать акцию с минимальными для него потерями в минимальный срок

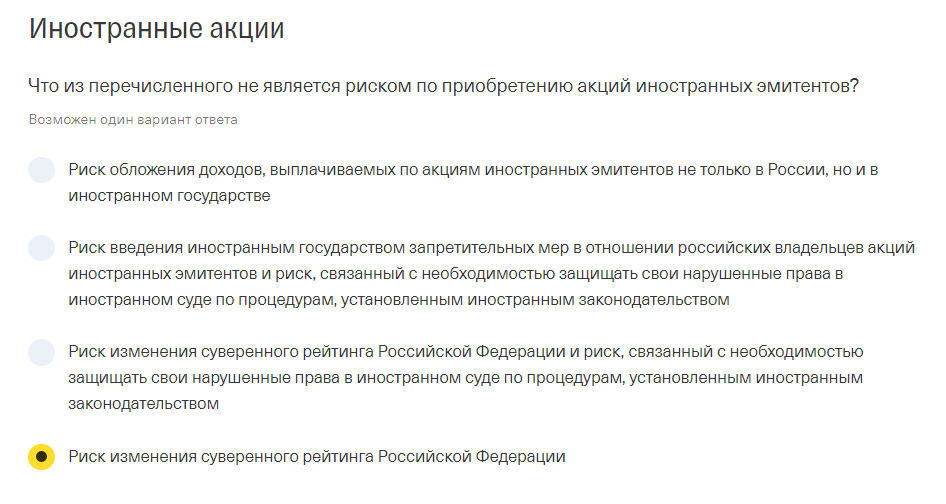

Что из перечисленного не является риском по приобретению акций иностранных эмитентов?

Ответ: риск изменения суверенного рейтинга Российской Федерации

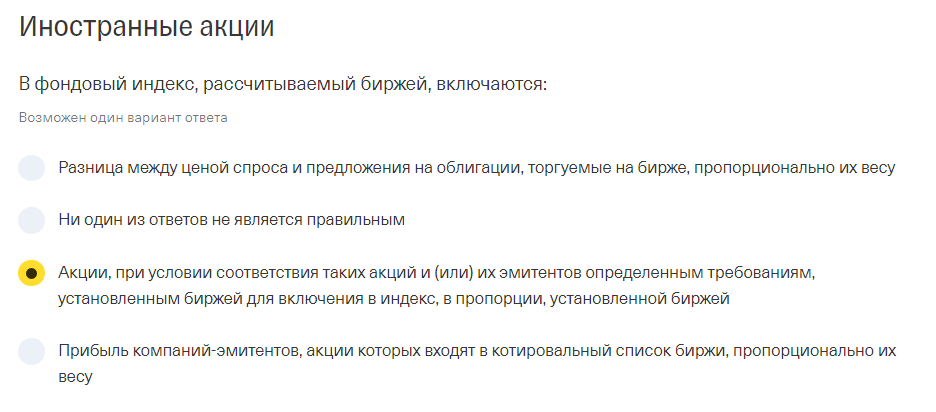

В фондовый индекс, рассчитываемый биржей, включаются:

Ответ: акции, при условии соответствия таких акций и (или) их эмитентов определенным требованиям, установленным биржей для включения в индекс, в пропорции, установленной биржей

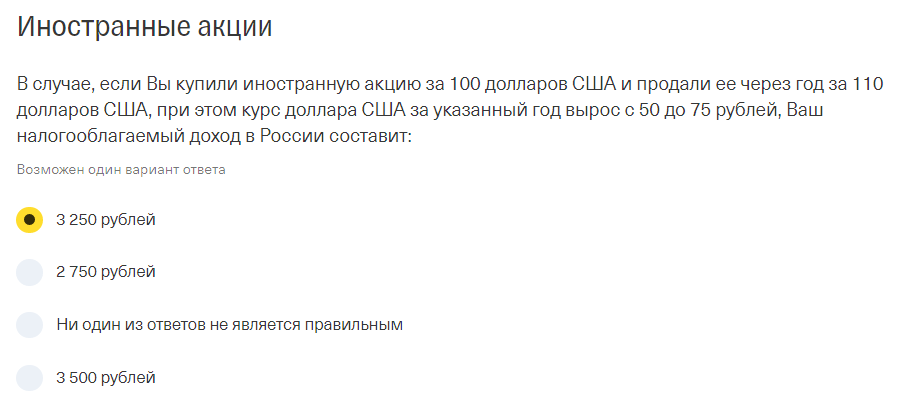

В случае, если Вы купили иностранную акцию за 100 долларов США и продали ее через год за 110 долларов США, при этом курс доллара США за указанный год вырос с 50 до 75 рублей, Ваш налогооблагаемый доход в России составит:

Ответ: 3250 рублей (На покупку потратили $ 100 * 50 руб. = 5000 руб. , продали за $ 110 * 75 руб. = 8250 руб. Ваш доход: 8250 руб – 5000 руб = 3250 руб.)

Еврооблигации (Облигации иностранных эмитентов)

Кредитный рейтинг компании, обеспечивающей (осуществляющей) исполнение обязательств (выплаты) по облигациям — это:

Ответ: оценка кредитным рейтинговым агентством способности компании, обеспечивающей (осуществляющей) исполнение обязательств (выплаты) по облигациям, выполнять взятые на себя финансовые обязательства по этим облигациям

Если инвестор принимает решение продать принадлежащие ему низколиквидные облигации, как быстро он может это сделать?

Ответ: невозможно определить, поскольку заключить сделку можно только при условии, что найдется покупатель

Пожалуйста, выберите правильный ответ из следующих утверждений:

Ответ: как правило, чем ликвиднее облигация, тем меньше разница между ценами заявок на покупку и продажу (спред)

В случае, если Вы купили иностранную облигацию за 100 долларов США и продали ее через год за 110 долларов США, при этом курс доллара США за указанный год вырос с 50 до 75 рублей, Ваш налогооблагаемый доход в России составит:

Ответ: 3250 рублей (На покупку потратили $ 100 * 50 руб. = 5000 руб. , продали за $ 110 * 75 руб. = 8250 руб. Ваш доход: 8250 руб – 5000 руб = 3250 руб.)

Иностранные ETF

Выберите правильное утверждение в отношении паев ETF на индекс акций:

Ответ: благодаря диверсификации вложений инвестиции в ETF на индекс акций при прочих равных условиях, как правило, связаны с меньшим уровнем инвестиционного риска по сравнению с вложениями в обыкновенные акции иностранных компаний-эмитентов

Как устроен механизм формирования цены ETF?

Ответ: формируется не на биржевом рынке паев ETF, а на рынке, где обращаются базовые активы, составляющие ETF. Если цена паев фонда окажется выше, чем стоимость его портфеля, приходящаяся на один пай ETF, то авторизованный участник фонда, действуя исключительно в своих интересах за счет операций на первичном и вторичном рынке, вернет цену к справедливому уровню

Что из перечисленного не является риском, связанным с вложениями российских инвесторов в паи ETF?

Ответ: риск изменения суверенного рейтинга Российской Федерации

В случае, если Вы купили пай ETF за 100 долларов США и продали его через год за 120 долларов США, при этом курс доллара США за указанный год вырос с 50 до 75 рублей, Ваш налогооблагаемый доход в России составит:

Ответ: 4000 руб. (На покупку потратили $ 100 * 50 руб. = 5000 руб. , продали за $ 120 * 75 руб. = 9000 руб. Ваш доход: 9000 руб – 5000 руб = 4000 руб.)

Договоры РЕПО

Если Вы продали ценную бумагу по первой части договора репо, по второй части такого договора репо Вы:

Ответ: будете покупать такую же ценную бумагу

Переоценка по договору репо

Ответ: может проводиться в целях снижения риска неисполнения обязательств по второй части договора репо

Вы являетесь покупателем по первой части договора репо. По ценным бумагам, которые Вы получили по договору репо, осуществлена выплата денежных средств или передано иное имущество, в том числе в виде дивидендов или процентов (доход). В каком случае Вы обязаны передать сумму такого дохода продавцу по договору репо?

Ответ: в любом случае, даже если Вы этот доход фактически не получили

Продавец передал в собственность покупателя ценные бумаги по договору репо (в случае отсутствия в договоре оговорки о возможности возврата иного количества ценных бумаг). Риск невозврата ценных бумаг, переданных по первой части договора репо, для продавца может реализоваться:

Ответ: при неисполнении покупателем своих обязательств по договору репо, а также при погашении ценных бумаг

На чтение 19 мин Просмотров 2.5к. Опубликовано 07.02.2023

Ответы на тест брокера Тинькофф для доступа неквалифицированных инвесторов к инструментам и операциям с повышенным риском. По закону с 1 октября 2021 г. Для доступа к высокорискованным ценным бумагам и операциям обязательно нужно прохождение теста.

Не пройдя эти тесты, вы не сможете покупать инструменты в Тинькофф инвестициях (у любого брокера). Тесты, по сути, не сложные, но занимают какое то время. Бывает, что очень нужно резко купить какой-то инструмент, и нет времени, чтобы читать и готовиться, поэтому вот быстрые ответы на тест.

Вопросы, из блока самооценка (работали ли вы с этим инструментом, как долго, и т.д.), можно отвечать, как угодно это не влияет на тест. Если тест ответите не правильно можно пересдавать хоть сколько раз.

Содержание

- Конвертируемые облигации

- Структурные облигации

- Закрытые паевые фонды

- Фьючерсы и опционы

- Облигации со структурным доходом

- Иностранные акции

- Иностранные ETF

- Еврооблигации

- Акции не включённые в котировальные списки

- Маржинальная торговля

- Облигации с низким рейтингом

Конвертируемые облигации

О чем урок? Урок о том, как происходит конвертация облигаций, риски конвертируемых облигаций и пример.

Вопрос: Получает ли инвестор за время владения конвертируемыми облигациями дивиденды или иные выплаты, которые эмитент выплачивает по ценным бумагам, в которые могут быть конвертированы облигации?

Ответ: Нет, за время владения конвертируемыми облигациями инвестор не получит дивиденды и иные выплаты по ценным бумагам, в которые могут быть конвертированы эти облигации

Вопрос: Что означает коэффициент конвертации в условиях выпуска конвертируемых облигаций?

Ответ: Количество иных ценных бумаг, которые могут быть получены в результате конвертации на одну облигацию.

Вопрос: Какие риски несет инвестор при приобретении конвертируемых облигаций: 1) риск банкротства или неплатежеспособности эмитента; 2) риск убытков вследствие снижения рыночной стоимости ценных бумаг, в которые конвертируются облигации, на дату погашения конвертируемых облигаций; 3) риск снижения рыночной стоимости конвертируемой облигации в результате снижения котировок акций и иных аналогичных ценных бумаг эмитента; 4) риск принудительной конвертации облигаций по решению эмитента в соответствии с условиями выпуска конвертируемых облигаций.

Ответ: Все перечисленные.

Вопрос: Вы получили убыток от конвертации облигации в иные ценные бумаги эмитента, так как рыночная стоимость данных ценных бумаг на дату конвертации существенно снизилась. Возместят ли Вам ваши убытки?

Ответ: Нет, не возместят.

Вопрос: Является ли верным следующее утверждение: Эмитент облигаций при наступлении определенных условий, перечисленных в условиях выпуска конвертируемых облигаций, вправе осуществить принудительную конвертацию облигаций ранее даты погашения облигаций с возмещением инвестору понесенных им убытков.

Ответ: Да, является.

Вопрос: Вы приобрели двухлетнюю конвертируемую облигацию номинальной стоимостью 1000 рублей с условием ее обмена на 10 акций эмитента по цене 100 рублей за одну акцию в дату конвертации. Какую сумму прибыли или убытка получит инвестор в результате совершения операции по конвертации, если на дату конвертации рыночная цена акций эмитента составит 50 рублей за акцию.

Ответ: Инвестор получит убыток в размере 500 рублей.

Вопрос: Если инвестор принимает решения продать принадлежащую ему конвертируемую облигацию. Как быстро он сможет это сделать?

Ответ: Невозможно определить, поскольку заключить сделку можно только при условии, что найдется покупатель

Вопрос: Выберите верное утверждение в отношении конвертируемых облигаций.

Ответ: Порядок конвертации облигаций, цена, курс и дата конвертации фиксируются в условиях выпуска таких облигаций и на дату конвертации облигаций могут отличаться от текущей рыночной стоимости ценных бумаг, в которые конвертируются облигации.

Структурные облигации

О чем урок: Там написано, что нужно знать про структурные облигации, риски структурных облигаций и как они работают.

Вопрос: Выберите верное утверждение в отношении структурных облигаций.

Ответ: Право на получение номинальной стоимости при погашении структурной облигации зависит от изменения цен на товары, другие ценные бумаги, изменения курсов валют и иных финансово значимых показателей, которые связаны со структурной облигацией (влияющих на выплату по структурной облигации).

Вопрос: Может ли инвестор по структурной облигации при ее погашении получить выплату меньше ее номинальной стоимости?

Ответ: Да, может.

Вопрос: Что из перечисленного, как правило, не является риском по структурной облигации?

Ответ: Риск изменения рыночной капитализации эмитента при осуществлении выпуска облигаций.

Вопрос: Вы приобрели бескупонную структурную облигацию. Выплата номинальной стоимости при погашении такой облигации зависит от цены акций компании А. Защита капитала (возврат номинальной стоимости) по структурной облигаций составляет 80% в случае падения цены на акции компании А более, чем на 10% от первоначальной цены. Какой объем выплаты относительно номинала структурной облигации Вы ожидаете получить в случае снижения цены акций компании А на дату погашения структурной облигации более, чем на 10% от их первоначальной цены.

Ответ: 80%.

Вопрос: Является ли облигация, по которой выплата всей номинальной стоимости осуществляется при ее погашении, а сумма дохода зависит от изменения цены драгоценного металла, структурной облигацией?

Ответ: Не является.

Вопрос: Может ли изменяться порядок выплаты при погашении структурных облигаций по решению эмитента или по указанию их владельца после размещения таких облигаций?

Ответ: Не может, за исключением случаев, когда возможность изменения порядка выплат определена эмиссионной документацией до начала размещения облигаций.

Вопрос: Если инвестор принимает решение продать принадлежащие ему структурные облигации, как быстро он может это сделать?

Ответ: Невозможно определить, поскольку заключить сделку можно только при условии, что найдется покупатель.

Вопрос: Что из перечисленного верно в отношении дополнительного дохода (дохода, не начисляемого по фиксированной процентной ставке и выплата которого зависит от выполнения определённого условия) по структурным облигациям?

Ответ: Размер дополнительного дохода зависит от обстоятельств и значений, определяемых в отношении базовых активов, которыми могут быть акции, товары, курсы валюты, процентные ставки и иные показатели, предусмотренные законом.

Закрытые паевые фонды

О чем урок: Главное о ЗПИФ, как получить доход по ЗПИФ и как торговать паями.

Вопрос: Инвестиционный пай – это:

Ответ: Ценная бумага, удостоверяющая долю в праве собственности на имущество паевого инвестиционного фонда.

Вопрос: Каким образом выплата промежуточного дохода по инвестиционным паям закрытого паевого инвестиционного фонда влияет на расчетную стоимость пая? Расчетная стоимость пая, как правило (при прочих равных условиях):

Ответ: Снижается.

Вопрос: Если инвестор принимает решение продать принадлежащие ему паи закрытого паевого инвестиционного фонда, как быстро он может осуществить продажу?

Ответ: Невозможно определить, поскольку заключить сделку можно только при условии, что найдется покупатель.

Вопрос: Допускается ли вторичное обращение паев закрытого паевого инвестиционного фонда?

Ответ: Да, если это предусмотрено правилами доверительного управления фондом.

Вопрос: Допускается ли изменение типа паевого инвестиционного фонда с закрытого на интервальный или на открытый?

Ответ: Да, если соответствующие изменения внесены в правила доверительного управления таким фондом.

Вопрос: Расчетная стоимость инвестиционного пая определяется:

Ответ: Путем деления стоимости чистых активов паевого инвестиционного фонда на количество выданных инвестиционных паев на дату определения расчетной стоимости пая.

Вопрос: Если инвестор принимает решение продать принадлежащие ему паи закрытого паевого инвестиционного фонда, по какой цене он может осуществить продажу?

Ответ: По цене, зависящей от многих факторов, определяющим из которых является совпадение цены, по которой инвестор хотел бы (готов) продать такие паи, с ценой, по которой на такие паи найдется покупатель.

Вопрос: В каком случае инвестор вправе продать принадлежащие ему инвестиционные паи закрытого паевого инвестиционного фонда на бирже до погашения?

Ответ: Если это предусмотрено правилами доверительного управления фондом.

Фьючерсы и опционы

О чем урок: Что такое фьючерсы и опционы, риски при торговли фьючерсами, риски при торговле опционами.

Вопрос: Если Вы купили опцион на покупку акций, Вы:

Ответ: Имеете право купить акции по цене, предусмотренной условиями опциона.

Вопрос: Вы продали опцион на покупку акций. Ваши потенциальные убытки:

Ответ: Ничем не ограничены.

Вопрос: Вы получили убыток от инвестиций на срочном рынке. Возместят ли Вам ваши убытки?

Ответ: Нет, не возместят.

Вопрос: Вы имеете один фьючерсный контракт на акции. Цена акций резко упала. В данном случае события могут развиваться следующим образом:

Ответ: Брокер потребует от Вас внести дополнительное обеспечение и в случае, если Вы этого не сделаете, Вы либо брокер закроете Вашу позицию, но баланс Вашего счёта может стать отрицательным.

Вопрос: Если Вы продали поставочный опцион на покупку акций, Вы:

Ответ: Обязаны продать акции по цене, предусмотренной условиями опциона, если этого потребует покупатель опциона.

Вопрос: Вы купили опцион на продажу акций. Ваши потенциальные убытки (без учета уплачиваемых комиссий):

Ответ: Ограничены премией, которую Вы уплатили (должны уплатить) по опциону.

Вопрос: Вы заключили внебиржевой договор, являющийся производным финансовым инструментом. Выберите верное утверждение:

Ответ: Договор может предусматривать, что, если Вы решите его расторгнуть до окончания срока действия, Вы можете потерять часть инвестированных денежных средств.

Вопрос: Вы получили информацию от брокера о необходимости довнести средства или закрыть позиции, поскольку Ваших активов недостаточно для поддержания позиций на срочном рынке. Выберите верное утверждение:

Ответ: Вы можете довнести средства либо совершить сделки, в результате которых Ваших активов станет достаточно для поддержания позиций. В противном случае брокер может принудительно закрыть некоторые Ваши позиции.

Облигации со структурным доходом

О чем урок: Что нужно знать про облигации со структурным доходом, виды купонного дохода, риски облигаций со структурным доходом.

Вопрос: Можно ли в дату приобретения облигации, величина и (или) факт выплаты купонного дохода, по которым зависит от изменения стоимости какого-либо актива (изменения значения какого-либо показателя) или наступления иного обстоятельства (облигаций со структурным доходом), точно рассчитать общий размер купонного дохода по такой облигации, который будет выплачен ее эмитентом?

Ответ: Нет. Размер купонного дохода не может быть точно рассчитан, поскольку известен порядок расчета, но неизвестны точная рыночная стоимость активов и (или) точные значения финансовых показателей, от которых зависит величина купонного дохода.

Вопрос: Что из перечисленного не является риском по облигации со структурным доходом?

Ответ: Риск получения убытков при погашении облигации со структурным доходом в виде разницы между номиналом облигации и суммой, выплаченной эмитентом при её погашении.

Вопрос: Возможно ли точно определить, как повлияет изменение рыночной стоимости активов и (или) значений финансовых показателей, от которых зависит размер купонного дохода по облигации со структурным доходом, на цену продажи такой облигации инвестором на вторичном рынке?

Ответ: Нет, точно определить невозможно поскольку на цену облигации со структурным доходом влияет значительное число факторов.

Вопрос: Выберите верное утверждение относительно рыночной стоимости облигации со структурным доходом, который зависит от цены определенной акции.

Ответ: Рыночная стоимость облигации со структурным доходом зависит от многих факторов, одним из которых является изменение цены соответствующей акции, но не определяется им напрямую.

Вопрос: Кем и в какой момент устанавливается порядок определения сумм выплат по облигации со структурным доходом?

Ответ: Порядок устанавливается уполномоченным органом эмитента до даты начала размещения выпуска облигаций со структурным доходом.

Вопрос: Выберите правильное утверждение. Размер дохода инвестора по облигациям со структурным доходом…

Ответ: Зависит от обстоятельств и значений, определяемых в отношении базовых активов, которыми могут быть акции, товары, валюты, процентные ставки и иные законодательно определенные показатели.

Вопрос: Облигации со структурным доходом гарантируют их владельцам выплату …

Ответ: Только номинальной стоимости при погашении.

Вопрос: Вы приобрели облигацию со структурным доходом, по которой предусмотрен доход по фиксированной ставке купона и купонный доход (не является фиксированным). Купонный доход по такой облигации зависит от цены акции компании А и выплачивается при погашении облигации при условии, что цена акции компании А на дату наблюдения выше первоначальной цены. Цена акции на дату наблюдения оказалась ниже первоначальной цены на 1%. При этом на дату выплаты купонного дохода цена акции была выше первоначальной цены на 5%. Что будет выплачено при погашении облигации?

Ответ: Доход по фиксированной ставке купона и её номинальная стоимость.

Иностранные акции

О чем урок: Риски иностранных акций, фондовые индексы, налоги на доход от владения акциями.

Вопрос: Ликвидность акций характеризует:

Ответ: Способность инвестора продать акцию с минимальным для него потерями в минимальный срок.

Вопрос: Что из перечисленного НЕ является риском по приобретению акций иностранных эмитентов?

Ответ: Риск изменения суверенного рейтинга Российской Федерации.

Вопрос: В фондовый индекс, рассчитываемый биржей, включается:

Ответ: Акции, при условии соответствия таких акций и (или) их эмитентов определенным требованиям, установленным биржей для включения в индекс, в пропорции, установленной биржей.

Вопрос: В случае, если Вы купили иностранную акцию за 100 долларов США и продали ее через год за 110 долларов США, при этом курс доллара США за указанный год вырос с 50 до 75 рублей, Ваш налогооблагаемый доход в России составит:

Ответ: Ответ: 3250 рублей (На покупку потратили $ 100 * 50 руб. = 5000 руб. , продали за $ 110 * 75 руб. = 8250 руб. Ваш доход: 8250 руб. – 5000 руб. = 3250 руб.)

Вопрос: Кто в Российской Федерации является налоговым агентом по операциям покупки / продажи иностранных акций?

Ответ: Брокер, доверительный управляющий, управляющая компания.

Вопрос: В случае выплаты дивидендов по акциям иностранных эмитентов кто обязан предоставить сведения в Федеральную налоговую службу Российской Федерации?

Ответ: Инвестор самостоятельно должен предоставить заполненную налоговую декларацию.

Вопрос: Выберите верное утверждение в отношении акций иностранного эмитента:

Ответ: Вхождение иностранной акции в фондовый индекс само по себе будет давать неполное представление о ликвидности акции.

Вопрос: К требованиям по включению иностранных акций в фондовый индекс могут относиться требования в отношении:

Ответ: Все перечисленное верно.

Иностранные ETF

О чем урок: Что такое ETF фонды, как формируется цена ETF, риски ETF, налоги на доход от продажи ETF.

Вопрос: Выберите правильное утверждение в отношении паев/акций ETF на индекс акций:

Ответ: Благодаря диверсификации вложений инвестиции в ETF на индекс акций при прочих равных условиях, как правило, связаны с меньшим уровнем инвестиционного риска по сравнению с вложениями в обыкновенные акции иностранных компаний-эмитентов.

Вопрос: Как устроен механизм формирования цены паев/акций ETF?

Ответ: Формируется не на биржевом рынке паев ETF, а на рынке, где обращаются базовые активы, составляющие ETF. Если цена паев фонда окажется выше, чем стоимость его портфеля, приходящаяся на один пай ETF, то авторизованный участник фонда, действуя исключительно в своих интересах за счет операций на первичном и вторичном рынке, вернет цену к справедливому уровню.

Вопрос: Что из перечисленного не является риском, связанным с вложениями российских инвесторов в паи/акции ETF?

Ответ: Риск изменения суверенного рейтинга Российской Федерации.

Вопрос: В случае, если Вы купили пай/акцию ETF за 100 долларов США и продали его через год за 120 долларов США, при этом курс доллара США за указанный год вырос с 50 до 75 рублей, Ваш налогооблагаемый доход в России составит:

Ответ: 4000 руб. (На покупку потратили $ 100 * 50 руб. = 5000 руб. , продали за $ 120 * 75 руб. = 9000 руб. Ваш доход: 9000 руб. – 5000 руб. = 4000 руб.)

Вопрос: Чем отличается ETF на индекс, состоящий из акций эмитентов сельскохозяйственной отрасли Бразилии (далее – индекс с/х компаний Бразилии), от ETF на индекс S&P 500?

Ответ: В отличии от ETF на индекс S&P 500 при негативных событиях исключительно в сельскохозяйственной отрасли Бразилии цена ETF на индекс с/х компаний Бразилии сильно снизится.

Вопрос: На каком принципе основан фонд ETF на индекс акций широкого рынка (например, S&P 500)?

Ответ: Диверсификации вложений за счет инвестирования через фонд ETF в различные активы.

Вопрос: Паи/акции ETF были допущены к торгам на российской бирже по заключенному договору с лицом, обязанным по ним. Выберите верное утверждение.

Ответ: Лицо, обязанное по таким ценным бумагам, должно по российскому законодательству раскрывать информацию о паях/акциях ETF.

Вопрос: Как влияет курс рубль/доллар на размер Вашего налогооблагаемого дохода в случае, если Вы купили пай/акцию ETF на американские акции, при условии, что стоимость пая/акции ETF в долларах осталась неизменной, а рубль обесценился за время владения этой ценной бумагой?

Ответ: Налогооблагаемый доход увеличится.

Еврооблигации

О чем урок: Что такое еврооблигации, риски еврооблигаций, налогообложение еврооблигаций.

Вопрос: Кредитный рейтинг компании, обеспечивающей (осуществляющей) исполнение обязательств (выплаты) по облигациям — это:

Ответ: Оценка кредитным рейтинговым агентством способности компании, обеспечивающей (осуществляющей) исполнение обязательств (выплаты) по облигациям, выполнять взятые на себя финансовые обязательства по этим облигациям.

Вопрос: Если инвестор принимает решение продать принадлежащие ему низколиквидные облигации, как быстро он может это сделать?

Ответ: Невозможно определить, поскольку заключить сделку можно только при условии, что найдется покупатель.

Вопрос: Пожалуйста, выберите правильный ответ из следующих утверждений:

Ответ: Как правило, чем ликвиднее облигация, тем меньше разница между ценами заявок на покупку и продажу (спред).

Вопрос: В случае, если Вы купили иностранную облигацию за 100 долларов США и продали ее через год за 110 долларов США, при этом курс доллара США за указанный год вырос с 50 до 75 рублей, Ваш налогооблагаемый доход в России составит:

Ответ: 3250 рублей (На покупку потратили $ 100 * 50 руб. = 5000 руб. , продали за $ 110 * 75 руб. = 8250 руб. Ваш доход: 8250 руб. – 5000 руб. = 3250 руб.)

Вопрос: Какой вывод можно сделать, если облигациям иностранного эмитента не присвоили рейтинг?

Ответ: Все перечисленное верно.

Вопрос: Выберите верное утверждение:

Ответ: Рыночный риск влияет как на облигации без кредитного рейтинга, так и с кредитным рейтингом.

Вопрос: Выберите верное утверждение в отношении ликвидности облигаций иностранных эмитентов:

Ответ: Ликвидность облигации зависит от количества покупателей и продавцов по данной ценной бумаге на бирже.

Вопрос: Вы купили иностранную облигацию за имеющиеся у Вас $100 на бирже в 13 часов. Курс доллара США составил: – биржевой на 13 часов валютных торгов дня покупки облигации 77,20 рублей; – биржевой на момент закрытия валютных торгов предыдущего дня (дню покупки) 77, 05 рублей; – биржевой на момент закрытия валютных торгов дня покупки 77,10; – Банка России на день покупки 77 рублей. Через год Вы продали эту облигацию на бирже в 14 часов за $106. Курс доллара США составил: – биржевой на 14 часов валютных торгов дня продажи облигации 71,30 рублей; – биржевой на момент закрытия валютных торгов предыдущего дня (дню продажи) 71 рубль; – биржевой на момент закрытия валютных торгов дня продажи 70,70 рублей; – Банка России на день продажи 71 рубль. Какой финансовый результат Вы получили в долларах и рублях?

Ответ: Прибыль в долларах составила $ 6, а в рублях был получен убыток в размере 174 рубля.

Акции не включённые в котировальные списки

О чем урок: Котировальные уровни, признаки акций вне котировальных списков, риски акций вне котировальных списков.

Вопрос: Вы получили убытки от совершения сделок с акциями. Возместят ли Вам Ваши убытки?

Ответ: Нет, не возместят.

Вопрос: Если инвестор принимает решение продать принадлежащую ему акцию, как быстро он может это сделать?

Ответ: Точная дата не может быть определена.

Вопрос: Выберите признаки, отличающие акции, не включенные в котировальные списки, от акций, включенных в котировальные списки.

Ответ: Как правило, цены на акции, не включенные в котировальные списки, более волатильны (изменчивы) и количество сделок с такими акциями в течение дня меньше.

Вопрос: Выберите верное утверждение:

Ответ: Акция, не включенная в котировальный список биржи, как правило менее ликвидна, чем акция, включенная в котировальный список.

Вопрос: Выберите риски, которые могут возникнуть при инвестировании в акции, не включенные в котировальные списки.

Ответ: Риск не найти покупателя или продавца.

Вопрос: Отличительной особенностью акций, вошедших в некотировальную часть списка ценных бумаг, является:

Ответ: Отсутствие необходимости соответствовать специальным требованиям к объему выпуска, установленным биржей.

Вопрос: Выберите верное утверждение в отношении стоимости акций российских эмитентов:

Ответ: Отсутствие акции в котировальном списке биржи само по себе не означает, что ее цена будет всегда ниже, чем цена акции, включенной в котировальный список.

Вопрос: Выберите верное утверждение в отношении требований, предъявляемых биржей к компаниям, чьи акции торгуются на бирже. Требования, предъявляемые к таким компаниям…

Ответ: Устанавливаются биржей отдельно как для разных уровней котировальных списков, так и для некотировальной части списка.

Маржинальная торговля

О чем урок: Что такое маржинальная торговля и кому она доступна, сколько стоит маржинальная торговля, что такое ликвидный портфель и ставка риска, маржин-колл.

Вопрос: Маржинальная торговля – это:

Ответ: Торговля с использованием заемных средств брокера.

Вопрос: Может ли взиматься плата за использование средств, предоставленных брокером при маржинальной торговле?

Ответ: Может, если это предусмотрено договором с брокером.

Вопрос: Если Вы при инвестировании совершаете маржинальные/необеспеченные сделки, как правило, размер возможных убытков:

Ответ: Больше, чем при торговле только на собственные средства.

Вопрос: В каком случае брокер может принудительно закрыть позицию клиента при наличии ранее заключенных маржинальных / необеспеченных сделок?

Ответ: В случае недостаточности обеспечения по маржинальной / необеспеченной позиции.

Вопрос: С какой целью брокер использует ставки риска в связи с маржинальными / необеспеченными сделками?

Ответ: Для расчета размера начальной или минимальной маржи.

Вопрос: При покупке ценных бумаг Вы использовали 50% собственных и 50% заемных средств от брокера. Через некоторое время Вы продали ценные бумаги на 5% дороже. Какой Ваш финансовый результат (без учета налогов)?

Ответ: Финансовый результат невозможно определить по представленной информации, поскольку на него также влияют комиссии брокера за совершение сделок и стоимость заемных средств от брокера.

Вопрос: Выберите верное утверждение в отношении возможных убытков при торговле с использованием необеспеченных / маржинальных сделок:

Ответ: При заключении необеспеченных / маржинальных сделок по продаже ценных бумаг размер убытков не ограничен и может превышать объем средств, которые находятся на брокерском счете.

Вопрос: Стоимость Вашего портфеля стала ниже величины минимальной маржи. Выберите верное утверждение:

Ответ: Вы можете довнести средства либо совершить сделки, которые увеличат стоимость Вашего портфеля до величины выше минимальной маржи. В противном случае, если стоимость портфеля будет оставаться ниже минимальной маржи, брокер должен принудительно закрыть некоторые Ваши позиции.

Облигации с низким рейтингом

О чем урок: Что такое облигации, кредитный рейтинг облигации, риски облигаций.

Вопрос: Кредитный рейтинг облигаций — это:

Ответ: Оценка кредитным рейтинговым агентством способности компании – эмитента облигаций выполнять взятые на себя финансовые обязательства по этим облигациям.

Вопрос: Если инвестор принимает решение продать принадлежащие ему низколиквидные облигации, как быстро он может это сделать?

Ответ: Невозможно определить, поскольку заключить сделку можно только при условии, что найдется покупатель.

Вопрос: Пожалуйста, выберите правильный ответ из следующих утверждений:

Ответ: Как правило, чем ликвиднее облигация, тем меньше разница между ценами заявок на покупку и продажу (спред).

Вопрос: Отсутствие кредитного рейтинга выпуска для любого выпуска облигаций означает:

Ответ: Отсутствие мнения кредитного рейтингового агентства о кредитном риске данного выпуска облигаций.

Вопрос: Какой вывод можно сделать, если облигациям российского эмитента не присвоили рейтинг?

Ответ: Все перечисленное верно.

Вопрос: Выберите верное утверждение в отношении рыночного риска по облигациям с рейтингом и облигациям без рейтинга.

Ответ: Рыночный риск влияет как на облигации без кредитного рейтинга, так и с кредитным рейтингом.

Вопрос: К кредитному риску можно отнести:

Ответ: Все перечисленное верно.

Вопрос: Выберите верное утверждение в отношении облигации без рейтинга:

Ответ: Ликвидность облигации зависит от количества покупателей и продавцов по данной ценной бумаге на бирже.

Если вам удобнее вот видео вариант «Тест для неквалифицированных инвесторов — ответы | 100% правильные ответы | Тинькофф инвестиции»:

Спасибо что дочитали до конца, напишите в комментариях, с первого ли раза сдали вы тест?

Тестирование неквалифицированных инвесторов. ПРАВИЛЬНЫЕ ОТВЕТЫ

Всем добрый день. В этой статье сделаем разбор «тестирования неквалифицированных инвесторов» с правильными ответами на доступ к инструментам, которое вступило в силу с 1 октября 2021 г.

Для начала, хочу отметить общие принципы тестирования. Если до 1 января 2021 года у вас были сделки например с фьючерсами, то сейчас тестирование будет необязательным для вас. Тест должны проходить лишь те, кто до этого момента не совершал сделок.

Если у вас сделок не было, и вы не прошли тест, то вам будут недоступны торговля фьючерсами, маржинальная торговля, покупка акций не входящих в индексы, облигации с рейтингом ниже трипл А, еврооблигации, паи закрытых ПИФов, ну и структурные облигации, хотя последними пользуются немногие вообще.

Так же важно отметить, что если вы уже являетесь квал инвестором, для вас тестирование так же не обязательно. При этом, важно понимать, что данный тест не сделает вас квалом. То есть вы не сможете торговать инструментами доступными для квалифицированных инвесторов.

Прохождение теста не ограничено ни по времени, ни по попыткам. Таким образом сдать тест крайне легко. ЦБ же таким образом просто старается донести базовые риски до инвесторов. Так что тест — вещь хорошая. Даже нам с командой было интересно, решили пройти тест на новом счёте и показать на примере какие есть вопросы.

Забегая вперед, вопросы на самом деле крайне легкие. Информации в интернете уже море, и кстати исходя из того что есть уже в интернете, у разных брокеров вопросы иногда отличаются. Так же например у БКС был доступен тест на операции РЕПО, Тинькофф же не предлагает.

Итак, какие есть блоки вопросов?

Все то что я перечислял ранее. Выбирая из списка можно пройти тестирование либо на те инструменты которые вы используете, либо вообще весь тест. Мы например решили не проходить структурные облигации на этом счёте, но прошли все основные.

Тест состоит из 7 вопросов, 3 первых вопроса всегда одинаковы и не имеют отношения к тесту. Этими вопросами брокер лишь для себя определяет ваш уровень знаний.

Первый вопрос, имеете опыт или нет, второй вопрос сколько вы уже торгуете и третий количество сделок. Тут останавливаться не будем, вопросы вообще не имеет смысла разбирать.

Начало тестирования

Ну а далее сам тест. Мы начали с маржиналки, первый вопрос.

Если вы торгуете с помощью маржинальной торговли абсолютно логично что размер потенциальных убытков у вас больше.

Следующий вопрос.

Может ли взиматься плата за использование маржиналки — естественно может, я бы даже сказал не может, а в любом случае будет, но в вариантах указан пункт «если прописано у брокера». Ну и естественно у любого брокера это прописано, ну и для информации уж, в среднем по рынку используются ставки от 12 до 18% годовых при использовании маржиналки.

В каком случае брокер может принудительно закрыть вашу позицию? Это и есть маржин колл, принудительное закрытие брокером позиций по вашему счёту. Правильный ответ естественно — при недостаточности средств.

Ну и последний вопрос.

Что такое маржинальная торговля. Тут мне понравился вариант ответа «высокодоходная торговля», но к сожалению далеко не всегда. Любое плечо — это возможность заработка выше, но и риск тоже увеличивается. Поэтому тут правильный вариант — использование заемных средств.

Вот и весь тест. Сложно? По мне так это прям самые базовые вопросы, на которые ответит любой кто залезал в маржу хоть раз.

Следующий блок — акции не включенные в котировальные списки. Вот тут сразу стоит отметить, что многим инвесторам этот тест скорее не обязателен, т.к. основная масса инвесторов — это все же пассивные инвестиции через етф либо собственное копирование. Но порой есть интересные бумаги, которые не включены допустим в наш индекс. Проходим тест, первый вопрос.

Акции не включенные в котировальные списки, т.е. индексы как правило действительно менее ликвидны. Но конечно есть иногда и исключения. Но сейчас не об этом.

Далее.

Мы получили убыток от совершения сделок, возместят ли нам потери? Пожалуй один из самых простых вопросов, нет конечно же. Кстати, этот вопрос еще встретится.

Третий вопрос.

Если я захочу продать акции, в какой срок я могу это сделать? Тоже крайне легкий вопрос, естественно это невозможно определить. А если это будет реально дикий неликвид и загрузить там большую долю, там можно застрять очень на долго.

Ну и последний вопрос в этом блоке.

Вот тут аккуратно, в вариантах отличается лишь одно слово, больше или меньше. Мы кстати чуть не промазали из-за спешки. Ну а касательно вопроса — да, бумаги которые не содержатся в индексах действительно более волатильны, и сделок по ним мало. Я допустим люблю торговать неликвидные бумаги по определенным моделям, так там обороты поток и 10 миллионов не достигают, по сравнению с топами наших бумаг на миллиарды.

Поехали дальше, следующий блок фьючи и опционы.

Первый вопрос опять глупый, конечно никто не возместит убытки нам.

Второй вопрос, пожалуй один из самых грамотных

Если вы продаете опционы call — ваши убытки ничего не ограничены. Запомните это, с опционами работать можно, но желательно только от покупки. При покупке опционов у вас есть право, но не обязанность. При продаже опционов вы обязаны совершить сделку в экспирацию.

Следующий вопрос.

Я если честно считаю, что вопрос составлен чуть некорректно, то что я имею один контракт еще вообще ничего не означает, но исходя из подтекста становится понятно, что фьючерс этот занимает всю позицию человека. Правильный ответ тут естественно что брокер потребует внести средства либо отмаржинколит вас.

Ну и последний вопрос.

При покупке опциона — вы имеете право, ну и логично что по условиям опциона.

Следующий блок — облигации с низким рейтингом. Вообще я считаю что он обязателен для прохождения почти всем, так как есть действительно неплохие облигации с рейтингом ниже чем установил ЦБ, в которых риски небольшие, но и доходность интереснее будет чем в ОФЗ.

Первый вопрос, отсутствие кредитного рейтинга для облигации это. Ну тут по логике даже понятно, что просто ее скорее всего даже не анализировали в рейтинговой компании, соответственно ответ верный — отсутствие мнения.

Далее.

Если вы решите продать низколиквидные бумаги, то как быстро вы это сделаете? Опять же простая логика, вы продадите только тогда, когда будет покупатель.

Третий вопрос.

Кредитный рейтинг — это естественно оценка рейтинговым агентством способности эмитенту платить по своим обязательствам.

Ну и последний вопрос.

Чем ликвиднее облигация — тем меньше будет разница между ценами покупки и продажи. То же самое правило и в акциях.

Ну и последний блок, который самый массовый — это иностранные акции.

В индексы включают бумаги по определенным требования, например, free float, капитализация, уровень отчётности и т.д.

Второй вопрос.

Опять про ликвидность, ответ мы уже и так знаем.

Третий.

Что из перечисленного не является риском для иностранных акций. Тут методом исключения тоже легко догадаться, верный ответ изменение суверенного рейтинга РФ.

Ну и последний вопрос

Тут уже немного математики, по условиям мы купили акцию за 100 долларов, доллар был по 50р, значит цена покупки 5000 рублей. Условия продажи 110 долларов, при баксе в 75 рублей, 110*75= 8250 рублей, соответственно 8250 — 5000 = 3250 рублей.

Кстати, возможно кто-то и действительно этого не знал, но любой наш брокер фиксирует любую покупку именно в рублях, и вообще не важно по какой цене вы покупали доллары. Фиксация покупки будет именно по текущему курсу, соответственно и налог будет считать по этой дате.

В остальных тестах на ЗПИФ, зарубежные етф и еврооблигации вопросы аналогичны, единственное, в зарубежных етф условия задачи уже не 110 долларов а 120, поэтому внимательно. Ну а остальные вопросы либо аналогичны, либо по логике просты.

И еще раз повторю, даже если вы допустите ошибку, тест повторно пересдать вы сможете сразу, не переживайте.

С уважением, Станислав Станишевский.

Похожие записи

Page load link

В «Тинькофф Инвестиции» сейчас проходит акция «За обучение дарим пакет акций стоимостью до 20000 руб«. В связи с возрастающей популярностью темы инвестиций и весьма приемлемыми условиями данной акции можно «срубить немного деньжат по-быстрому» :), ну и заодно бесплатно изучить базовые знания по инвестированию.

В статье вы найдете ответы на все вопросы из тестов начиная с 1-го урока и заканчивая экзаменом.

Тинькофф Инвестиции — дарим пакет акций стоимостью до 20000 руб. и месяц торговли без комиссии

Карта Tinkoff Black — дарим бесплатное обслуживание 3 месяца. Далее бесплатно при переходе на тариф 6.2

Содержание

- 1 Тинькофф Инвестиции Урок 1 — ответы на вопросы теста

- 1.1 Введение и Урок 1

- 2 Тинькофф Инвестиции Урок 2 — ответы на вопросы теста

- 2.1 Урок 2. Ответ на вопрос 1

- 2.2 Урок 2. Ответ на вопрос 2

- 2.3 Урок 2. Ответ на вопрос 3

- 2.4 Урок 2. Ответ на вопрос 4

- 2.5 Урок 2. Ответ на вопрос 5

- 3 Тинькофф Инвестиции Урок 3 — ответы на вопросы теста

- 3.1 Урок 3. Ответ на вопрос 1

- 3.2 Урок 3. Ответ на вопрос 2

- 3.3 Урок 3. Ответ на вопрос 3

- 3.4 Урок 3. Ответ на вопрос 4

- 3.5 Урок 3. Ответ на вопрос 5

- 4 Тинькофф Инвестиции Урок 4 — ответы на вопросы теста

- 4.1 Урок 4. Ответ на вопрос 1

- 4.2 Урок 4. Ответ на вопрос 2

- 4.3 Урок 4. Ответ на вопрос 3

- 4.4 Урок 4. Ответ на вопрос 4

- 4.5 Урок 4. Ответ на вопрос 5

- 5 Тинькофф Инвестиции Урок 5 — ответы на вопросы теста

- 5.1 Урок 5. Ответ на вопрос 1

- 5.2 Урок 5. Ответ на вопрос 2

- 5.3 Урок 5. Ответ на вопрос 3

- 5.4 Урок 5. Ответ на вопрос 4

- 5.5 Урок 5. Ответ на вопрос 5

- 5.6 Урок 5. Ответ на вопрос 6

- 6 Тинькофф Инвестиции Урок 6 — ответы на вопросы теста

- 6.1 Урок 6. Ответ на вопрос 1

- 6.2 Урок 6. Ответ на вопрос 2

- 6.3 Урок 6. Ответ на вопрос 3

- 6.4 Урок 6. Ответ на вопрос 4

- 7 Тинькофф Инвестиции Урок 7 — ответы на вопросы теста

- 7.1 Урок 7. Ответ на вопрос 1

- 7.2 Урок 7. Ответ на вопрос 2

- 7.3 Урок 7. Ответ на вопрос 3

- 7.4 Урок 7. Ответ на вопрос 4

- 7.5 Урок 7. Ответ на вопрос 5

- 8 Тинькофф Инвестиции Урок 8 — ответы на вопросы теста

- 8.1 Урок 8. Ответ на вопрос 1

- 8.2 Урок 8. Ответ на вопрос 2

- 8.3 Урок 8. Ответ на вопрос 3

- 8.4 Урок 8. Ответ на вопрос 4

- 8.5 Урок 8. Ответ на вопрос 5

- 8.6 Урок 8. Ответ на вопрос 6

- 9 Тинькофф Инвестиции Экзамен — ответы на вопросы теста

- 9.1 Экзамен. Ответ на вопрос 1

- 9.2 Экзамен. Ответ на вопрос 2

- 9.3 Экзамен. Ответ на вопрос 3

- 9.4 Экзамен. Ответ на вопрос 4

- 9.5 Экзамен. Ответ на вопрос 5

- 9.6 Экзамен. Ответ на вопрос 6

- 9.7 Экзамен. Ответ на вопрос 7

- 9.8 Экзамен. Ответ на вопрос 8

- 9.9 Экзамен. Ответ на вопрос 9

- 9.10 Экзамен. Ответ на вопрос 10

- 9.11 Экзамен. Ответ на вопрос 11

- 9.12 Экзамен. Ответ на вопрос 12

- 9.13 Экзамен. Ответ на вопрос 13

- 9.14 Экзамен. Ответ на вопрос 14

- 9.15 Экзамен. Ответ на вопрос 15

Тинькофф Инвестиции Урок 1 — ответы на вопросы теста

Введение и Урок 1

Вопрос: «Чтобы шикануть как на миллион в 2014 году нужно?»

Ответ: 1 400 000 р.

На вопросы к первому уроку условно нет правильных и неправильных ответов (хотя, конечно, это я немного погорячился!)

Тинькофф Инвестиции Урок 2 — ответы на вопросы теста

Урок 2. Ответ на вопрос 1

Вопрос: Работодатель заплатил за Игоря 46 800 р. НДФЛ за год. В конце года Игорь вносит на ИИС 4000 рублей. Сколько денег он сможет вернуть из налоговой в следующем году?

Ответ : 46 800 рублей.

Урок 2. Ответ на вопрос 2

Вопрос: Ирина открыла ИИС, положила на него 350 тысяч за три года и заработала на продаже ценных бумаг 500 тысяч рублей. Итого на счете — 850 тысяч рублей. Вычетами она еще не пользовалась, поэтому может выбрать между вычетом А и Б. Какой ей лучше выбрать?

Ответ : Вычет Б — освободиться от налога на заработанное.

Урок 2. Ответ на вопрос 3

Вопрос: Саша открыл ИИС три года назад и вложил на него за это время миллион рублей. Сейчас он хочет вывести со счёта половину, а оставшиеся деньги сохранить на ИИС. Получится?

Ответ : нет, потому что частично вывести деньги с ИИС нельзя — счёт закроется автоматически.

Урок 2. Ответ на вопрос 4

Вопрос: Олег внёс на ИИС миллион рублей за год. Сколько он может забрать у налоговой с помощью вычета А, если уплаченный НДФЛ позволяет ему забрать по максимуму?

Ответ : 52 000 рублей.

Урок 2. Ответ на вопрос 5

Вопрос: Маша открыла ИИС и сразу внесла на него 400 тысяч рублей. В следующем году она получила от налоговой 52 тысячи, а потом ей срочно понадобились деньги. Что случится, если она закроет счет и выведет деньги с ИИС, пока не прошло три года?

Ответ : Придется вернуть вычет, который Маша уже получила.

Тинькофф Инвестиции Урок 3 — ответы на вопросы теста

Урок 3. Ответ на вопрос 1

Вопрос: Что должен сделать владелец облигации, чтобы получить номинал и последний купон в дату погашения?

Ответ : Ничего. Погашение происходит автоматически, без участия владельца облигаций.

Урок 3. Ответ на вопрос 2

Вопрос: Страхует ли ACB (агентство по страхованию вкладов) вложения в облигации?

Ответ : Нет. Это инвестиции, какие тут гарантии?

Урок 3. Ответ на вопрос 3

Вопрос: Чтобы снизить риск инвестиций в облигации, нужно?

Ответ : Выбирать надежных эмитентов и не вкладывать все деньги в бумаги одного эмитента.

Урок 3. Ответ на вопрос 4

Вопрос: Допустим, вы хотите вложиться в облигации так, чтобы вернуть деньги в конце 2021 года. Важна надежность: рассматриваем облигации, которые выпустило государство или крупные корпорации. Какая облигация подойдёт лучше?

Ответ : Роснано БО-002-Р-01, погашение 1 декабря 2021 года.

Урок 3. Ответ на вопрос 5

Вопрос: Допустим, вы купили пятилетние облигации с безотзывной офертой через два года. Что произойдёт через два года?

Ответ : Если вам нужны будут деньги через два года, вы досрочно погасить облигацию, компания вернет вам номинал.

Тинькофф Инвестиции Урок 4 — ответы на вопросы теста

Урок 4. Ответ на вопрос 1

Вопрос: Вы услышали о разработках нового препарата для лечения рака. Руководство прогнозирует рост выручки на 30% в год. Ваши действия?

Ответ : Сначала изучу компанию.

Урок 4. Ответ на вопрос 2

Вопрос: Вы начинающий инвестор. Какой для вас лучший способ инвестировать в акции в начале пути?

Ответ : Вложиться в биржевые фонды (ETF).

Урок 4. Ответ на вопрос 3

Вопрос: Инвестор держит акции алмазодобывающей компании «Алроса». На одном из рудников случается авария. Производство закрывают, а когда восстановят — не знают. Что делать инвестору?

Ответ : Почитать новости: какая авария, что за рудник.

Урок 4. Ответ на вопрос 4

Вопрос: от чего в долгосрочной перспективе зависит цена акций?

Ответ : От будущих доходов или убытков компаний.

Урок 4. Ответ на вопрос 5

Вопрос: Допустим, вы все-таки решили инвестировать в акции отдельных компаний. Какой из этих советов подойдет новичку?

Ответ : Вложить в акции только часть денег.

Тинькофф Инвестиции Урок 5 — ответы на вопросы теста

Урок 5. Ответ на вопрос 1

Вопрос: Кто создает биржевые фонды?

Ответ : Управляющая компания (провайдер).

Урок 5. Ответ на вопрос 2

Вопрос: Вы видите, что расходы на содержание фонда — 0,6% в год. Что это значит?

Ответ : Платить ничего не нужно, комиссия ежедневно по чуть-чуть вычитается из активов фонда.

Урок 5. Ответ на вопрос 3

Вопрос: Акции, в которые инвестирует фонд, подорожали на 30%. Расходы фонда на управление 1% в год от активов. Как изменится цена акций фонда к концу этого года ?

Ответ : Вырастет чуть меньше, чем на 30%.

Урок 5. Ответ на вопрос 4

Вопрос: Какой из этих фондов может больше всего минимизировать риски и приносить регулярный доход?

Ответ : Фонд «Вечный портфель USD»

Урок 5. Ответ на вопрос 5

Вопрос: Платят ли дивиденды те фонды, которые есть на Московской бирже?

Ответ : Большинство не платит.

Урок 5. Ответ на вопрос 6

Вопрос: А что фонды делают с дивидендами, если не выплачивают их инвесторам ?

Ответ : Покупают на эти деньги еще ценных бумаг.

Тинькофф Инвестиции Урок 6 — ответы на вопросы теста

Урок 6. Ответ на вопрос 1

Вопрос: В долгосрочной перспективе наибольшую доходность в среднем дает рынок акций, но и риск выше. Это значит, что:

Ответ : Часть портфеля стоит держать в акциях, если инвестор вкладывается надолго и/или готов к риску.

Урок 6. Ответ на вопрос 2

Вопрос: Инвестиционный портфель Николая разделен между акциями Газпромнефти, Лукойла, Роснефти и облигациями Альфа-банка. Что думаете о таком портфеле?

Ответ : Так себе: он плохо диверсифицирован.

Урок 6. Ответ на вопрос 3

Вопрос: Максим инвестирует, чтобы через 5 лет построить дом. Свою готовность к риску он оценивает как среднюю: если портфель временно подешевеет на 20%, он это нормально перенесет, но более сильное падение стоимости портфеля неприемлемо. Какой инвестиционный портфель из предложенных ему подходит лучше всего?

Ответ : Облигации — 50%, акции — 50%.

Урок 6. Ответ на вопрос 4

Вопрос: А теперь давайте поможем Анне. Она инвестирует, чтобы обеспечить себе финансовую независимость через 20 лет — создать крупный капитал и жить на доход от него. Она согласна на высокий риск, потому что она хочет доходность заметно выше инфляции. Анна уверена, что в случае кризиса падение портфеля на 40-50% ее не испугает. Какой портфель из предложенных может ей подойти?

Ответ : Акции — от 70% до 100% портфеля, облигации — до 30%.

Тинькофф Инвестиции Урок 7 — ответы на вопросы теста

Урок 7. Ответ на вопрос 1

Вопрос: Какая налоговая ставка чаще всего используется для налогообложения доходов от инвестиций?

Ответ : 13%

Урок 7. Ответ на вопрос 2

Вопрос: Чтобы законно не платить налог с дивидендов, надо…

Ответ : Налог с дивидендов неизбежен.

Урок 7. Ответ на вопрос 3

Вопрос: Вы купили ОФЗ 26212 за 1090 рублей за штуку и продали 1150 за штуку. Удержат ли налог с дохода от этой сделки?

Ответ : Да. Купили дешево, продали дорого — есть доход, есть налог.

Урок 7. Ответ на вопрос 4

Вопрос: Вы купили 100 акций Сбербанка по цене 200 рублей за штуку и еще заплатили комиссию 60 рублей. Через два года вы продали все акции по цене 300 рублей за штуку, а комиссия составила 90 рублей. Сколько составляет НДФЛ с дохода от сделки?

Ответ : 1281 р.

Урок 7. Ответ на вопрос 5

Вопрос: Кто считает налоги с дохода от сделок и платит их, если инвестор живет в России, а инвестирует через иностранного брокера?

Ответ : Сам инвестор.

Тинькофф Инвестиции Урок 8 — ответы на вопросы теста

Урок 8. Ответ на вопрос 1

Вопрос: У Антона есть кредит под 19% годовых, но он хочет инвестировать. Что вы ему посоветуете?

Ответ : Сначала погасить кредит.

Урок 8. Ответ на вопрос 2

Вопрос: Алена хочет накопить на отпуск, деньги понадобятся через полгода. Что посоветуете?

Ответ: С таким горизонтом лучше вообще не держать деньги на бирже. Максимум — подобрать надежные облигации с погашением через пол года.

Урок 8. Ответ на вопрос 3

Вопрос: Игорь накопил подушку безопасности и думает, где ее лучше хранить. Какие мысли?

Ответ : Вклады с возможностью снятия и карты с процентом на остаток.

Урок 8. Ответ на вопрос 4

Вопрос: Что нужно обязательно включить в инвестиционный план?

Ответ : Все вышеперечисленное.

Урок 8. Ответ на вопрос 5

Вопрос: Доходность инвестиций Игоря- 15% годовых. В январе каждого года он инвестирует 100 тысяч рублей. Доход он реинвестирует — как мы советовали в уроке. Сколько будет на счете Игоря через три года таких инвестиций, если доходность не изменится?

Ответ : 399000 р.

Урок 8. Ответ на вопрос 6

Вопрос: Как часто обычному инвестору стоит следить за инвестиционным портфелем и совершать сделки?

Ответ : Максимум раз в месяц — например, при пополнении портфеля или ребалансировке.

Тинькофф Инвестиции Экзамен — ответы на вопросы теста

Экзамен. Ответ на вопрос 1

Вопрос: Валера решил инвестировать в ценные бумаги, но никогда этого не делал. Он не знает, с чего начать, куда звонить и кому платить, чтобы у него появились ценные бумаги. Что нужно сделать Валере?

Ответ: Открыть через брокера специальный счет и поручить ему купить акцию у биржи.

Экзамен. Ответ на вопрос 2

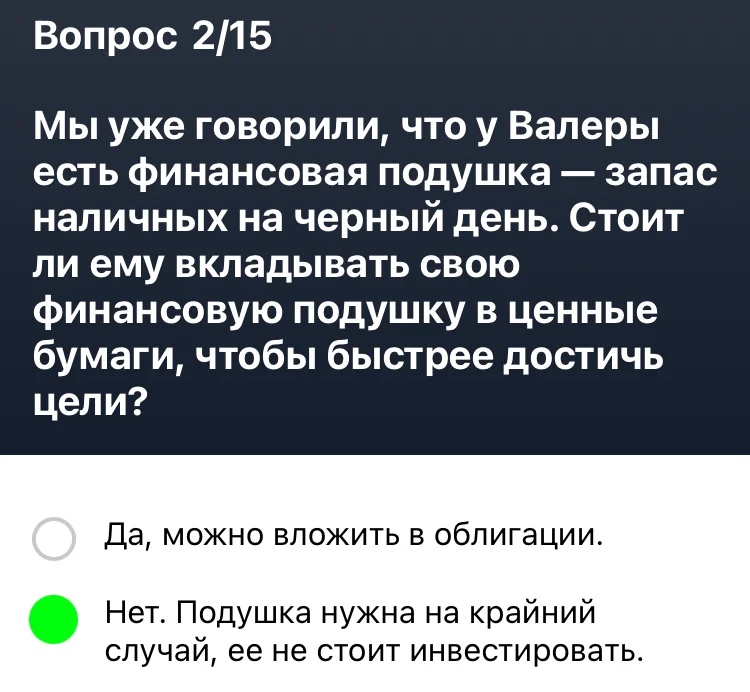

Вопрос: Мы уже говорили, что у Валеры есть финансовая подушка — запас наличных на черный день. Стоит ли ему вкладывать свою финансовую подушку в ценные бумаги, чтобы быстрее достичь цели?

Ответ: Нет. Подушка нужна на крайний случай, ее не стоит инвестировать.

Экзамен. Ответ на вопрос 3

Вопрос: Как вы помните, инвестировать можно с помощью обычного брокерского счета или ИИС. Валера живет в России, официально трудоустроен и получает белую зарплату, налоговые вычеты раньше не получал. Что ему лучше подойдет?

Ответ: ИИС и вычет на взнос (Тип А).

Экзамен. Ответ на вопрос 4

Вопрос: Распределение денег между разными видами активов сильно виляет на доходность и риск инвестиций. Валера инвестирует на пять лет, он начинающий инвестор и не хочет рисковать, но хочет доходность побольше. Что посоветуете Валере?

Ответ: Облигации — 70%, акции — 30%.

Экзамен. Ответ на вопрос 5

Вопрос: А как Валере стоит менять соотношение ценных бумаг в портфеле по мере приближения к цели?

Ответ: Увеличивать долю облигаций, уменьшать долю акций.

Экзамен. Ответ на вопрос 6

Вопрос: Валера хочет часть денег вложить в облигации. На бумаги с какими свойствами стоит обратить внимание?

Ответ: Высокая надежность и погашение примерно через пять лет.

Экзамен. Ответ на вопрос 7

Вопрос: Среди облигаций Валера увидел амортизируемые. Что это значит?

Ответ: Номинал облигаций вернут не одним платежом в конце срока, а небольшими частями вместе с купонами.

Экзамен. Ответ на вопрос 8

Вопрос: Если Валера решит включить акции в инвестиционный портфель, как это лучше сделать?

Ответ: Купить парочку акций дивидендных аристократов и парочку фондов акций из разных стран.

Экзамен. Ответ на вопрос 9

Вопрос: Валера хочет вложиться и в акции, и в фонды акций. Какой из этих наборов более сбалансированный?

Ответ: FXUS, SBMX, Microsoft, Сбербанк.

Экзамен. Ответ на вопрос 10

Вопрос: Валера задумался, как часто стоит вносить деньги на счет и докупать ценные бумаги. Какой вариант оптимальный?

Ответ: Раз в месяц.

Экзамен. Ответ на вопрос 11

Вопрос: Валера только начал инвестировать, а выбранные им фонды акций в первые два месяца подешевели на 10%, и их доля в портфеле уменьшилась. Облигации при этом немного подорожали. Что делать?

Ответ: Ребалансировать портфель — докупить эти фонды акций, чтобы восстановить их долю в портфеле.

Экзамен. Ответ на вопрос 12

Вопрос: Ура, Валера впервые получил купоны от облигаций! Что лучше сделать с этим доходом?

Ответ: Реинвестировать — купить дополнительные ценные бумаги.

Экзамен. Ответ на вопрос 13

Вопрос: Валера собирается начать инвестировать в конце 2020 года. В начале 2021-го он хочет обратиться за вычетом на взнос (типа А). За 2020 год Валера планирует внести на ИИС 500 тысяч рублей, а его работодатель заплатит 100 тысяч рублей НДФЛ, исходя из его текущей зарплаты. Сколько денег Валера получит от налоговой в 2021 году?

Ответ: 52000 р.

Экзамен. Ответ на вопрос 14

Вопрос: Валера задумался о налогах при инвестициях на бирже: часто ли они случаются, кто их будет считать и платить?

Ответ : Налоги есть во многих случаях, обычно все считает и удерживает брокер.

Экзамен. Ответ на вопрос 15

Вопрос: Валера открыл ИИС в конце 2020 года. За пять лет он внес на ИИС 2.5 млн рублей — по 500 тысяч каждый год. За пять лет он получил купонов по ОФЗ и муниципальным облигациям на 80 тысяч рублей, при этом первые купоны получил в 2021 году. Еще он заработал 120 тысяч рублей купонов по корпоративным облигациям и 300 тысяч рублей за продажу ценных бумаг и в виде дивидендов. Какой чистый доход получил Валера при закрытии ИИС, если он воспользовался вычетом на взнос? Помним что работодатель валеры платит 100 тысяч налога каждый год.

Ответ : 695 тысяч рублей

Ну, вот и все ответы на вопросы из уроков акции Тинькофф Банка «За обучение дарим пакет акций стоимостью до 25 000 руб.». Удачного инвестирования!

Блог компании Тинькофф Инвестиции | 🔥 Запускаем опционы в Тинькофф Инвестициях. Новое время — новые возможности

- 09 ноября 2022, 15:29

- |

Один из самых долгожданных финансовых инструментов теперь доступен инвесторам в Тинькофф: совместно с Мосбиржей даем старт опционам на акции. Пока они недельные и двухнедельные. Запустили их сегодня в ходе прямой трансляции: https://www.youtube.com/watch?v=qrLRRPL5S-I

📌 Что это значит?

Теперь у вас — еще больше возможностей для заработка в Тинькофф. Новые инструменты подходят как трейдерам, так и инвесторам — ведь с их помощью можно не только спекулировать, но и хеджировать риски. При минимальных вложениях опционы позволяют заработать намного больше, чем на классических инструментах, вроде акций. Подробнее о том, как работают опционы — читайте в курсе Академии Инвестиций

Что важно❗️ Опционы в Тинькофф Инвестициях — премиальные. Это значит, что покупатель опциона платит только премию — небольшую стоимость опциона — в день его покупки и далее не несет никаких расходов. Риск покупателя ограничен только премией, которую он заплатил (то есть — вы заранее знаете размер возможных убытков), а исполнение опциона гарантировано Мосбиржей. Комиссию за продажу опциона мы не берем.

📌 Доска и подбор опционов: где найти и как выбрать?

Новые инструменты мы разработали так, чтобы пользоваться ими могли как опытные участники рынка, так и новички.

▪️ Опытные трейдеры увидят в приложении удобную доску доступных колл- и пут-опционов и калькулятор доходности для каждого из них

▪️ А для новичков — добавили понятные функции подбора нужных опционов. Просто сделайте прогноз по цене акции — какую динамику вы от нее ждете (упадет или наоборот подорожает), до какой даты, по-вашему, это произойдет, а также — каким будет изменение, — и мы покажем, какие опционы на эту акцию подходят под ваш прогноз.

Доску опционов и функцию их подбора можно будет найти в нашем приложении в разделе Что купить —> Опционы, ищите его под строкой поиска.

📌 Что еще?

Также для удобства пользования опционами запустили Калькулятор доходности опционов, где наглядно — на графиках — покажем потенциальный доход, а также возможные убытки. Найти его можно будет в деталях бумаги — на страницах отдельных опционов.

☝️ Новые инструменты будут доступны не только в приложении, но и в Терминале. При желании там тоже можно будет воспользоваться подсказками по подбору опционов. Новая версия мобильного приложения — 5.13 — будет раскатываться постепенно и совсем скоро будет доступна всем пользователям Тинькофф Инвестиций.

Только обратите внимание❗️ По требованию ЦБ для торговли опционами нужно пройти тестирование на знание этого инструмента. В приложении поможем вам подготовиться к этому тесту. Подключайтесь!

#обновление #приложение #терминал

- хорошо

-

8

Церемония, которую брокер провёл совместно с Мосбиржей, транслировалась в прямом эфире.

Опцион — это инвестиционный инструмент, который при ограниченном риске и минимальных вложениях дает возможность заработать намного больше, чем на классических активах, таких как акции. Так, рост базового актива даже на 10% может принести покупателю опциона 100 и более процентов прибыли.

Инвесторам теперь доступны опционы на 20 наиболее ликвидных российских акций, среди которых бумаги «Газпрома», Сбербанка, TCS Group, «Лукойла», Х5 Group, Polymetal, «Яндекса», Ozon и др. Список будет расширяться.

Что это значит?

Возможностей для заработка в Тинькофф Инвестициях стало еще больше. Инструмент подходит как трейдерам, так и инвесторам. При минимальных вложениях опционы позволяют заработать намного больше, чем на классических инструментах, вроде акций. Подробнее о том, как работают опционы, можно изучить в курсе Академии инвестиций.

Опционы в Тинькофф Инвестициях — премиальные. Это значит, что покупатель опциона платит только премию — небольшую стоимость опциона — в день его покупки и далее не несет никаких расходов. Риск покупателя ограничен только премией, которую он заплатил (то есть — вы заранее знаете размер возможных убытков), а исполнение опциона гарантировано Мосбиржей. Комиссию за продажу опциона в Тинькофф Инвестициях взимать не будут.

Комиссия за опцион составит 2-3 рубля в зависимости от тарифа. Заплатить ее нужно будет один раз. При продаже и экспирации комиссия не взимается.

Подбор опционов: где найти и как выбрать?

Инструментами смогут пользоваться как опытные участники рынка, так и новички. Так, опытные трейдеры увидят в приложении удобную доску доступных колл- и пут-опционов и калькулятор доходности для каждого из них. Для новичков — добавили понятные функции подбора нужных опционов. Можно просто сделать прогноз по цене акции — в какую сторону пойдет цена — а сервис покажет, какие опционы на эту акцию подходят под ваш прогноз.

Доску опционов и функцию их подбора можно будет найти в приложении в разделе Что купить → Опционы. Калькулятор доходности опционов покажет потенциальный доход, а также возможные убытки.

Новые инструменты для российского рынка будут доступны не только в приложении, но и в Терминале. Новая версия мобильного приложения 5.13 в ближайшее время станет доступна всем пользователям Тинькофф Инвестиций.

Планы

Запуск торгов опционами — только первый шаг. У Тинькофф Инвестиций и биржи большие планы по развитию нового рынка. Количество базовых активов вырастет (сейчас это 21 акция), а в следующем году появятся опционные стратегии — на первом этапе самые простые. Кроме того, планируется использовать новый инструмент в сервисе автоследования «Сигнал» от Тинькофф.