Обоснуйте необходимость проведения антиинфляционной политики.

Благодаря антиинфляционной политики государство может снижать уровень инфляции в стране в тот момент, когда это необходимо. Политика снижения инфляции позволит бороться с экономическим кризисом, безработицей, обесцениванием денежных средств, ростом цен, снижением уровня жизни населения.

Какие существуют в РФ способы борьбы с инфляцией?

В РФ существуют следующие способы борьбы с инфляцией:

1. Снижение эмиссии денег;

2. Денежная реформа;

3. Снижение государственных расходов;

4. Увеличение учетной ставки.

5. Регулирование цен.

В государстве А в период высокой инфляции Правительством было принято решение снизит расходы на содержание государственного аппарата и на субсидирование малого и среднего бизнеса в целях уменьшения трат из государственного бюджета.

В государстве Б глава Центрального Банка принял решение увеличить учетную ставку с целью снижения активность на кредитном рынке и уменьшению количества выдаваемых кредитов гражданам и юридическим лицам.

В государстве В государства в период роста инфляции зафиксировало цены на продукты питания первой необходимости в целях недопущения дальнейшего повышения уровня цен и роста инфляции.

Используя обществоведческие знания, факты общественной жизни и личный социальный опыт, выполните задания, ответьте на вопрос.

1) Обоснуйте необходимость проведения в РФ государством политики направленной на ускорение темпов экономического роста. (Обоснование должно быть дано с опорой на обществоведческие знания в нескольких связанных между собой распространённых предложениях, раскрывать причинно-следственные и(или) функциональные связи.)

2) Какие существуют в РФ способы обеспеченья ускорения темпов экономического роста? (Назовите любые три способа.)

3) Для каждого из них приведите по одному примеру, иллюстрирующему способ ускорения темпов экономического роста. (Каждый пример должен быть сформулирован развёрнуто. В совокупности примеры должны иллюстрировать три различных способа.)

Представьте, что Вам необходимо подготовить доклад по определённой теме. Выполните задания 24 и 25.

Вам необходимо подготовить доклад по теме «Роль государства в рыночной экономике».

При экономической нестабильности в стране инфляция – одно из часто употребляемых слов, характеризующих текущую ситуацию. Выясним, что такое инфляция простым языком, почему она возникает, какое влияние оказывает на экономику и можно ли сохранить свои деньги в период кризиса.

Что такое инфляция

Инфляция простыми словами – это процесс обесценивания денег, вызванный общим повышением цен на товары и услуги.

Когда уровень инфляции увеличивается, требуется больше денег на приобретение прежнего количества продукции. По этой причине покупательная способность денег снижается, а уровень жизни населения падает.

Пример. Инфляция достигла отметки в 10%. Это значит, что товары из потребительской корзины подорожали также на 10%, то есть набор продуктов, стоивший 1000 руб. год назад, сегодня оценивается в 1100 руб.

Потребительская корзина – набор товаров и услуг, которые входят в структуру потребления человека. Корзина делится на три сегмента: продукты питания, непродовольственные (промышленные) товары и услуги.

Инфляция представляет собой длительный и устойчивый рост. Важно уметь отличать ее от резких скачков цен на отдельные категории товаров (например, овощи и фрукты), обусловленные сезонным фактором.

Причины, почему происходит рост цен

Изучим две категории, которые объединяют в себе большинство причин возникновения повышенной инфляции. А также познакомимся с внешними факторами, потенциально оказывающими такое же негативное влияние на благосостояние граждан и отечественный бизнес.

Инфляция спроса

Если совокупный спрос превышает совокупное предложение, общий уровень цен растет. В экономике это явление называется инфляцией спроса. Денег у населения становится больше, чем товаров и услуг, которые они могут купить на эти денежные средства. В связи с возросшим потреблением и невозможностью увеличить предложение компаниям проще повысить цены на свою продукцию.

К причинам инфляции спроса относят увеличение количества выданных потребительских кредитов, необеспеченную эмиссию денег, дефицит государственного бюджета и т. д.

Инфляция издержек

Другой проблемой в экономике считается инфляция издержек. Это ситуация, когда рост цен на товары и услуги вызван увеличением уровня затрат на производство и реализацию продукции.

Причинами возникновения инфляции издержек может быть рост цен на сырье, неоправданное увеличение заработной платы, повышение налогов, невыгодные условия по кредитам, монополизм и т. д.

Другие факторы

Инфляция в стране иногда вызвана не только внутренними причинами, но и внешними. К ним относятся, например, мировой экономический кризис, санкции со стороны других государств.

Что касается России, то дополнительной причиной инфляции для нашей страны может стать рост нефтяных цен. При неизменном объеме экспорта увеличение доходов в динамике не будет ничем обеспечено, а расширение денежной массы не будет соответствовать росту ВВП. В итоге может наблюдаться снижение процентных ставок, увеличение темпов кредитования, рост потребления и, соответственно, повышение инфляции.

Виды инфляции

Экономисты подразделяют инфляцию на несколько групп по различным критериям. Рассмотрим самые распространенные из них.

Классификация по темпам роста

В зависимости от темпов роста цен, выделяют следующие виды инфляции:

- Ползучая (умеренная) инфляция. Рост цен держится на уровне не более 10% в год. Курс национальной денежной единицы относительно стабилен. Резких колебаний не наблюдается. Незначительный коэффициент инфляции стимулирует развитие экономики в стране.

- Галопирующая инфляция. Общее повышение цен держится на годовой отметке от 10 до 200%. При текущей ситуации наблюдается сильное обесценивание национальной валюты и банкротство предприятий. Населению выгоднее тратить деньги, а не копить их. Спрос на товары растет, а это взамен приводит к еще большему увеличению цен. Государству требуется денежная реформа.

- Гиперинфляция. Сопровождается увеличением цен до 50–70% в месяц. Неконтролируемые валютные колебания на рынке приводят к стагнации (застою) в экономике. Происходит отток капитала из страны, а государство начинает печатать новые деньги. Чаще всего население и компании переходят к натуральному обмену. Стране грозит дефолт.

Существует и противоположная ситуация, когда темпы инфляции либо замедляются (дезинфляция), либо имеют отрицательное значение (дефляция).

Если темпы роста цен снизились, например, с 10% до 8%, то это называется дезинфляцией. Цены растут, но медленнее.

Когда ситуация в экономике характеризуется повышением покупательной способности денег, то в этом случае можно говорить о длительной дефляции. Отличительная ее черта состоит в том, что на одну и ту же сумму сейчас можно купить гораздо больше товаров, чем раньше.

По типу проявления и способу управления

В зависимости от роли государства в экономике, бывает два типа инфляции.

- Открытая инфляция. Характерна для стран с рыночной экономикой. Государство не вмешивается в свободное ценообразование.

- Скрытая инфляция. Возникает, когда правительство пытается самостоятельно регулировать цены на товары и услуги. Как правило, это приводит к росту производственных издержек, снижению предложения и товарному дефициту на рынке.

Иногда Центральный банк может допустить наличие приемлемого диапазона роста цен, то есть имеет место таргетирование инфляции.

Когда процент инфляции отклоняется от целевого уровня, государство применяет различные меры регулирования для стабилизации ситуации (например, вводит повышение налоговых сборов, ключевой ставки и т. д.)

Такой способ управления инфляцией положительно сказывается на рыночной экономике, так как все участники рынка могут рассчитать инфляционные ожидания и спрогнозировать экономическое развитие государства в будущем.

Примеры инфляции в истории по странам

Резкое и неожиданное повышение цен в экономике всегда сопровождается снижением благосостояния общества. Рассмотрим примеры самых больших инфляций в мире.

В Венесуэле

По итогам 2018 года в результате социально-экономического и политического кризиса в стране общий уровень цен повысился на 1 700 000%. Вследствие гиперинфляции Венесуэла потеряла 25% ВВП.

Кризис удалось преодолеть только после снятия запрета на совершение сделок в долларах. Также правительство страны перестало временно контролировать цены на товары.

В Германии

Самый серьезный экономический кризис в Германии произошел в 1923 году. Невозможность выплатить военные репарации и необеспеченная экономическими ресурсами эмиссия денег усугубили долговую проблему страны. Уровень инфляции превысил отметку в 400 000%.

Ситуация стабилизировалась только после проведения денежной реформы. Была одобрена новая валюта – рентная марка, которую можно было получить в обмен на 1 трлн бумажных марок.

В Венгрии

Рекордная гиперинфляция в Венгрии была зафиксирована в период с 1945 по 1946 гг. Отмечается, что в среднем инфляция составляла 400% в сутки. Причиной возникновения кризиса в стране стал крах экономики в результате Второй мировой войны.

Инфляцию удалось снизить благодаря возвращению в страну венгерского золотого запаса. Национальная экономика укрепилась, была введена новая валюта – форинт.

В Зимбабве

Период валютной нестабильности в стране начался в конце 1990-х годов из-за неудачной земельной реформы. Резкий спад производства, массовое банкротство предприятий и увеличение безработицы привели к снижению реального уровня жизни населения.

Пик инфляционного давления пришелся на 2008 год, когда рост цен в стране составил 79,6 млрд процентов. Ситуация нормализовалась после принятия правительством Зимбабве программы экономического восстановления. В 2011 году инфляция была всего 4,5%.

Социально-экономические последствия

Повышение уровня инфляции отрицательно влияет на различные экономические показатели.

Рассмотрим, что именно происходит в экономике при инфляции:

- Обесценивание денежных накоплений.

- Неравномерное увеличение стоимости товаров и услуг.

- Повышение издержек производства.

- Снижение покупательной способности национальной валюты.

- Социальное расслоение общества.

- Ограничения в области кредитования.

- Падение уровня жизни населения.

- Снижение реальных доходов.

Отсутствие устойчивой финансовой основы для сбережений, инвестиций, умеренного потребления и производства затрудняет появление благоприятных условий для стабильного и планомерного развития национальной экономики.

Позитивные стороны

Важно понимать, что инфляция – это не только отрицательное экономическое явление. Последствия инфляции могут быть и положительными.

Плюсы инфляции

- Рост конкурентоспособности предприятий. Экономическая нестабильность, вызванная повышением общего уровня цен, приводит к сохранению на рынке только наиболее устойчивых и прибыльных компаний.

- Увеличение спроса. Опасаясь существенного роста цен, потребители массово скупают товары первой необходимости (продукты питания, топливо, бытовые приборы, зоотовары и т. д.). В связи с этим импортеры и отечественные компании увеличивают поставки продукции на внутренний рынок, получая дополнительный доход.

- Новые возможности для инвестиций. Как правило, рыночные котировки публичных компаний из потребительского сектора в периоды высокой инфляции растут. Инвесторы ожидают повышения финансовых показателей предприятий, поэтому вкладывают в их акции свой денежный капитал.

- Более быстрое погашение кредита. Если инфляция начала расти позже, чем был взят заем, то теоретически должнику проще погасить кредит. Это происходит по той причине, что денег в экономике прибавилось, а размер долга не изменился. Другими словами, сегодня деньги имеют большую ценность, чем та же сумма в будущем.

Как можно заметить, устойчивое повышение цен в отдельных случаях служит вспомогательным стимулом для экономического роста. Незначительная инфляция мотивирует общество накапливать сбережения, которые впоследствии будут инвестироваться в предприятия. Рост капитализации бизнеса даст возможность компании быстрее развиваться, нанимать дополнительных работников, увеличивать производство и платить больше налогов.

Методы борьбы с инфляцией

В момент возникновения повышенной инфляции разрабатывается комплекс мер для снижения инфляционного давления с учетом особенностей развития экономики страны.

Есть два наиболее популярных способа, как бороться с инфляцией:

- Денежно-кредитное (монетарное) регулирование. Экономическая политика направлена на управление совокупным спросом. Повышение ключевой ставки снижает кредитную активность населения и уменьшает объем денежной массы в обращении.

- Бюджетно-налоговое (фискальное) регулирование. В условиях роста цен на товары и услуги правительство сокращает расходы и увеличивает налоговую нагрузку на общество. Подобные меры способствуют минимизации бюджетного дефицита и снижению совокупного спроса в экономике. Падение уровня деловой активности приводит к замедлению роста инфляции.

Снижение темпов развития инфляции – это сложный экономический процесс, связанный с решением ряда инфляционных проблем.

Помимо упомянутых методов, дополнительные меры, способствующие снижению инфляции, предполагают установление новых финансовых ориентиров для бизнеса и населения, минимизацию потоков денежных средств из-за рубежа и повышение курса национальной валюты по отношению к валютам других стран (ревальвация).

Можно ли спасти свои сбережения в условиях быстрого повышения цен

Высокая инфляция вынуждает людей искать способы защиты своих наличных денег от обесценивания.

Итак, что делать при инфляции? Рассмотрим основные варианты, куда можно выгодно вложить финансовый капитал в условиях быстрого роста цен.

- Банковский вклад. При выборе депозита стоит обращать внимание на доходность вклада (не ниже уровня инфляции), возможность пополнения или частичного снятия денежных средств со счета и наличие капитализации процентов.

В России деньги вкладчиков банка обязательно страхуются государством на сумму до 1,4 млн руб.

- Недвижимость. Реальная стоимость квартиры и платежи за ее аренду растут пропорционально уровню инфляции. Соответственно, инфляция не обесценивает недвижимое имущество. Инвестировать можно как напрямую (покупка жилья или коммерческого помещения), так и косвенно (приобретение ценных бумаг инвестиционных фондов недвижимости).

- Драгоценные металлы. При экономической нестабильности инвесторы могут приобрести золото, серебро, палладий или платину. В кризисные ситуации драгоценные металлы всегда растут в цене. Инвестиции могут быть не только в виде покупки самих драгметаллов, но и доли в металлургических предприятиях, таких как «Полюс», «Бурятзолото» и т. д.

- Ценные бумаги. Сохранить деньги можно путем покупки акций и облигаций. За исключением этих инвестиций в драгметаллы и недвижимость, инвестору следует рассмотреть те предприятия, которые могут потенциально увеличить прибыль при инфляционном давлении на экономику. К таким компаниям относятся те, кто производит и продает товары первой необходимости, а также предприятия, основная выручка которых формируется за счет экспорта продукции (например, сырьевой сектор).

Что касается облигаций, то ключевым параметром при их выборе должно стать наличие плавающего купона с привязкой к уровню инфляции. Подобные облигации выступают защитным механизмом в период турбулентности на финансовых рынках.

- Валюта. Такие надежные валюты, как евро и доллар США, тоже подвержены инфляции. В среднем на 2% в год. Однако это меньше, чем обесценивание рубля. Поэтому покупка иностранных денежных единиц – это выгодное перераспределение российской валюты.

С одной стороны, присутствует множество способов, как сохранить денежные средства при повышении общего уровня цен в экономике. С другой стороны, каждый вид инвестирования имеет свои преимущества и недостатки. При выборе того или иного способа сбережения капитала важно ознакомиться со всеми условиями. Инвестирование в защитный от инфляции финансовый инструмент может принести дополнительные убытки инвестору при неверном анализе ситуации.

Как рассчитывают инфляцию

Имеется множество формул, по которым можно рассчитать уровень инфляции в стране. Например, индексы Ласпейреса, Пааше или Фишера.

В России для измерения темпов роста общего уровня цен принят индекс Ласпейреса, а сама формула инфляции выглядит следующим образом:

Инфляция = Индекс потребительских цен (ИПЦ) – 100%.

Индекс Ласпейреса – это отношение стоимости продовольственной корзины в текущем периоде к стоимости корзины в базовом периоде, умноженное на 100%. Полученное число – это значение ИПЦ.

В настоящее время официальный индекс инфляции в РФ рассчитывается каждый месяц.

Индекс потребительских цен определяется на основе данных об уровне цен на товары и услуги, входящие в потребительскую корзину. С 2022 года в России в структуру потребления человека входит более 500 наименований (одежда, мебель, продукты питания, транспортные расходы, стройматериалы, бытовая техника, оплата коммунальных услуг и многое другое).

Пример расчета индекса инфляции

Допустим, стоимость потребительской корзины в январе (базовый период) 2022 года была 10 тысяч руб., а в феврале (текущий период) эта же группа товаров уже стоила 10,8 тысяч руб.

Исходя из индекса Ласпейреса, получаем: 10,8 тысяч руб. / 10 тысяч руб. * 100% = 108%

Так как индекс Ласпейреса – это значение ИПЦ, то уровень инфляции составит: 108% – 100% = 8%

Таким образом, инфляция рубля в феврале 2022 года достигла 8%.

Инфляция в России по годам

Статистика Росстата по уровню инфляции в России в период с 2012 по 2022 года.

|

Год |

Показатель, % |

|

2012 |

6,58 |

|

2013 |

6,45 |

|

2014 |

11,36 |

|

2015 |

12,91 |

|

2016 |

5,38 |

|

2017 |

2,52 |

|

2018 |

4,27 |

|

2019 |

3,05 |

|

2020 |

4,91 |

|

2021 |

8,39 |

|

2022 |

20 (прогноз ЦБ) |

Средняя инфляция за 10 лет без учета инфляции в 2022 году составила 6,58%. В текущем году эксперты прогнозируют уровень инфляции в России на отметке в 20%.

Причина столь высокого значения объясняется ужесточением экономических санкций против России (заморозка зарубежных активов ЦБ, уход иностранных компаний с российского рынка, отказ ряда стран от импорта сырьевых товаров).

Популярные вопросы

Чем отличается индекс потребительских цен от инфляции?

Индекс потребительских цен (ИПЦ) показывает среднее изменение цен с течением времени на потребительские товары. В то время как инфляция – это более широкое определение. Оно учитывает в себе также индекс стоимости жизни и цены на сырье.

Где посмотреть официальную инфляцию?

Любой гражданин может узнать точный уровень инфляции на официальном сайте Федеральной службы государственной статистики (Росстат) или Центрального банка России.

Чем грозит гиперинфляция?

Для гиперинфляции характерно заметное снижение покупательной способности денег в течение нескольких дней или даже часов. Период инфляции с чрезвычайно высокими темпами роста сопровождается дефолтом государства, массовыми банкротствами, развитием бартерной системы и отказом от использования национальной валюты.

Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Эксперт в области финансовой грамотности и инвестиций. Образование высшее экономическое. Опыт работы в банке – более 15 лет. Регулярно повышает квалификацию и проходит курсы по финансам и инвестициям, что подтверждено сертификатами Банка России, Ассоциации Развития Финансовой Грамотности, Нетологии и других образовательных платформ. Сотрудничает со Сравни.ру, Тинькофф Инвестиции, ГПБ Инвестиции и другими финансовыми изданиями. treskova@brobank.ru

Открыть профиль

Когда начали считать инфляцию в России

При СССР официальную статистику по инфляции не публиковали. Независимых оценок тоже не было.

-

Когда начали считать инфляцию в России

-

Кто, как и когда считает инфляцию в РФ

-

Когда инфляция в РФ была самой высокой

-

Какой коэффициент инфляции нужен правительству

-

Какие способы борьбы с инфляцией в РФ

-

В чем опасность высокой инфляции

-

Почему замораживать цены бессмысленно

-

Какие темпы роста инфляции в 2022 году

-

Какие прогнозы по уровню инфляции в РФ на 2022-2024 годы

В послевоенный период и последние годы жизни Сталина в СССР проводили политику последовательного снижения розничных цен, с одновременным повышением заработных плат. Это привело страну к дефляции.

В более поздние периоды инфляция стала носить скрытый, подавленный характер. Так как у СССР была плановая экономика, дефицит начал проявляться не в ценах, а в товарах. Между денежной массой в стране и товарами не было равновесия.

К концу 80-х годов XX века по некоторым данным инфляция составляла от 0,9 до 19%.

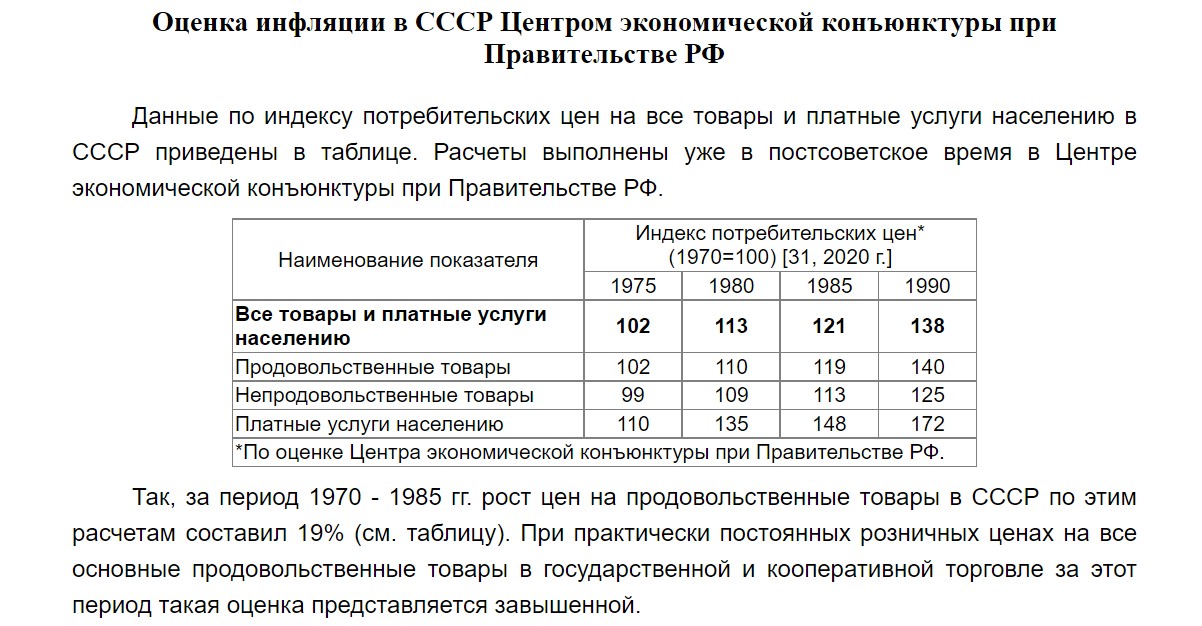

Инфляция в СССР по оценке Центра экономической конъюнктуры при правительстве РФ

Официальная статистика по коэффициенту инфляции появилась только после распада СССР. Поэтому на сайте Росстата опубликованы данные об изменении цен на товары и услуги, начиная с 1991 года.

Кто, как и когда считает инфляцию в РФ

В России подсчетом инфляции занимается государственная служба статистики — Росстат. Для сравнения результатов используют специальную потребительскую корзину, в которую входит около семисот позиций. От товаров ежедневного потребления, лекарств и автомобилей до коммунальных услуг, бытовой техники и развлечений.

Каждый месяц статистики отслеживают цены на рынках, в магазинах и у производителей, а потом на основе данных из разных городов выводят среднестатистическое значение по стране.

Цены растут не всегда и не на всё, хотя именно такое мнение самое распространенное. Например, в летний период дешевеют сезонные ягоды, фрукты, овощи. Также в разные периоды может дешеветь молочная и мясная продукция или снижаться цена на бензин и дизтопливо. Но на эти категории товаров приходится только часть корзины. Поэтому, если цена на бытовую технику и отдых будут расти более быстрыми темпами, статистики зафиксируют положительную динамику и рост инфляции.

Состав корзины не постоянен. Его ежегодно пересматривают. К примеру, до 2010 года в ней не были учтены расходы на смартфоны, так как этот товар не был массовым, а категория бензин занимала гораздо меньшую долю, чем в корзине на 2021 и 2022 год.

По данным 2021 года доходы россиян распределялись по трем категориям в таком соотношении:

- 38,15% — продукты питания;

- 34,97% — непродовольственные категории товаров;

- 26,8% — услуги.

Также Росстат ведет учет по двум другим потребительским корзинам:

- Базовая корзина для подсчета ежедневной инфляции. Это набор из 83 постоянных позиций, на которые россияне расходуют деньги независимо от сезонных колебаний или кризиса. В нее входят базовые продукты питания, транспортные расходы, коммунальные платежи.

- Корзина для подсчета прожиточного минимума россиян. Состоит из 33 товаров из группы продуктов питания — мясная, рыбная и молочная продукция, овощи, фрукты, кондитерские изделия, сахар и другие.

Базовую корзину используют для подсчета еженедельной инфляции. Состав этих двух корзин пересматривают реже, но время от времени в них меняется доля некоторых позиций. Например, увеличивают процент мяса, рыбы или молочной продукции.

Когда инфляция в РФ была самой высокой

Самая высокая зафиксированная инфляции в России была в начале девяностых. К концу 1992 года накопленная инфляция достигла более 2500%. После 1995 года официальная инфляция никогда не выходила за пределы двузначных показателей.

Инфляция в РФ в период с 1991 по 2006 год.

Уровень инфляции в РФ по данным Росстата

В 2006 году России впервые удалось достичь показателя ниже 10%. Хотя в периоды кризисов 2008-2009 и 2014-2015 годов уровень инфляции поднимался до 11-13%.

Инфляция в РФ в период с 2006 по 2022 год.

Инфляция в России с 2006 по 2022 годы

Самой низкой за 30 лет учета официальная инфляция была в 2017 году. Всего 2,5%. Второй самый низкий показатель зафиксирован в 2019 году — 3,05%.

После деноминации 1998 года в период с января 1999 года по март 2022 года накопленная инфляция достигла более 1000%.

Калькулятор инфляции в РФ по данным Росстата

Это значит, что на 100 рублей в 1999 году можно было купить больше, чем на 1116 рублей в 2022 году.

Какой коэффициент инфляции нужен правительству

Как это ни странно, но отсутствие инфляции — не цель государства. Если инфляция очень низкая или отрицательная, наступает дефляция. Это приводит страну к застою. Поэтому многие правительства выбирают путь — следить за уровнем инфляции и удерживать ее в нужном диапазоне. Чем плоха дефляция, и к каким приводит последствиям, читайте в статье.

Таргетирование инфляции — это специальный метод кредитно-денежной политики государства, который позволяет удерживать стабильные цены.

Автор методики шведский экономист Кнут Виксель в 1898 году писал: «Если цены растут, процентная ставка должна быть увеличена. Если цены падают, процентная ставка должна быть снижена. Процентная ставка должна сохраняться на новом уровне, пока изменение цен не потребует дальнейших изменений в одном или другом направлении».

Целевое значение по уровню инфляции для РФ — 4%. Именно в таком диапазоне правительство старается удерживать коэффициент, чтобы экономика развивалась.

Какие способы борьбы с инфляцией в РФ

Если коэффициент инфляции выходит за пределы 4% Центробанк действует по одному из двух сценариев:

- Инфляция выше целевого значения. Центробанк повышает ключевую ставку. Деньги на межбанковском рынке становятся более дорогими. Кредиты становится брать невыгодно. Банки повышают ставки по кредитам. Население и бизнес переходят в режим накопления и сбережения. Ставки по вкладам тоже поднимаются, и это стимулирует открывать депозиты. Центробанк также может предпринимать дополнительные шаги — выкупать свои долговые бумаги с открытого рынка, чтобы снизить объем наличности в обращении.

- Инфляция ниже целевого значения. Центробанк снижает ключевую ставку, чтобы разогнать экономику. Это стимулирует бизнес и население брать кредиты и меньше сберегать, так как ставки по депозитам тоже падают. Если наличности в обращении мало, то дополнительно выпускают гособлигации федерального займа. Инвесторы покупают ОФЗ, и за счет этого объем наличности на рынке увеличивается.

Политику инфляционного таргетирования в РФ применяют с 2014 года. Не всегда регулятору удается удерживать ставку в заданном диапазоне, но следование такой стратегии дает ориентиры бизнесу и всем, кто следит за решениями Банка России.

Кроме таргетирования государство может использовать и другие рычаги для удержания инфляции:

- вводить и отменять налоги для населения и бизнеса;

- увеличивать льготы и преференции для компаний и предпринимателей;

- поддерживать население за счет специальных выплат и льготных программ.

Также правительство в тандеме с Центробанком в периоды кризиса может запускать дополнительные меры сдерживания разгоняющейся инфляции:

- вводить ограничение по покупке или продаже иностранной валюты;

- устанавливать заградительные комиссии на покупку валюты;

- ограничивать ввоз, вывоз и перевод капитала за рубеж;

- замораживать доступ резидентов и нерезидентов к некоторым активам внутри страны.

Эти меры менее популярны и вызывают массу негатива, но для сдерживания цен иногда могут использоваться руководством страны. Когда ситуация на рынке и в экономике стабилизируется, ограничительные меры снимают.

В чем опасность высокой инфляции

Высокая инфляция в стране мешает бизнесу и населению строить планы. Все полученные деньги кажется разумнее сразу потратить на что-то материальное, чем бояться их обесценивания. Доходы населения уходят на поддержание текущих нужд, а не на формирование запасов.

При высокой инфляции правительство не успевает индексировать пенсии и другие социальные выплаты самым бедным и незащищенным слоям населения. Поэтому они находятся в самом уязвимом положении. Социальное расслоение в обществе ускоряется по сравнению с периодами с низкой или умеренной инфляцией до 10%.

Компании не могут планировать продажи, если инфляция слишком высока. Объемы производства падают, так как непонятно, сколько будет стоить закупка сырья, комплектующих или узлов через неделю или месяц. Посредничество и спекулятивная торговля становятся более прибыльными, чем производство. В реальном секторе наступает застой. Экономика не развивается.

Почему замораживать цены бессмысленно

Заморозка цен предприятий и магазинов при растущей денежной массе приведет к товарному дефициту и скрытой инфляции. Именно по такому сценарию шли в советский период.

Если вынудить производителей держать цены в жестких пределах — это приведет к снижению качества. Компании не смогут выпускать товары с заданными характеристиками. Это связано с тем, что растет цена на сырье и другие издержки производства. Кроме того, придется индексировать заработные платы сотрудников. Если не соблюдать это требование, государство оштрафует руководство.

Какие темпы роста инфляции в 2022 году

По данным Росстата за восемь месяцем 2022 года накопленная инфляция 10,39 при этом самый высокий темп роста наблюдался в апреле:

| Год | Янв | Фев | Мар | Апр | Май | Июн | Июл | Авг | Всего |

| 2022 | 8.74 | 9.16 | 16.70 | 17.83 | 17.11 | 15.90 | 15.09 | 14.30 | 10.39 |

Начиная с мая 2022 года ситуация стабилизировалась и на протяжении нескольких месяцев подряд в России наблюдалась не инфляция, а дефляция, то есть отрицательная инфляция.

28 февраля 2022 года Банк России на внеочередном заседании резко повысил ключевую ставку с 9,5 базисных пунктов до 20. В апреле ситуация на рынке стабилизировалась. Ажиотажный спрос утих. Центробанк после этого планомерно понижал ключевую ставку на очередных и внеочередных собраниях. В итоге на 23 сентября 2022 года уровень ключевой ставки — 7,5%.

Какие прогнозы по уровню инфляции в РФ на 2022-2024 годы

По прогнозам аналитиков Центробанка в апреле среднее значение по ожидаемой к концу 2022 года инфляции — 18-23%, по темпам ВВП — минус 8-10%. Но уже в августе прогнозные показатели у тех же аналитиков выглядели совсем иначе.

По данным из документа Центробанка уровень инфляции в период с 2022 по 2024 годы будет выглядеть следующим образом:

| Год | 2022 | 2023 | 2024 |

| Показатель инфляции | 12-15% | 5-7% | 4% |

Самые главные факторы для дальнейшего снижения или роста инфляции — развитие импортозамещения, а также скорейшее восстановление импорта готовой продукции, комплектующих и сырья из-за рубежа.

Комментарии: 4

Трудно не заметить, что еще пять лет назад, а то и год, многие товары стоили существенно дешевле. В ликбезе мы расскажем об основных типах инфляции, ее причинах и о том, как сохранить сбережения

В этой статье:

- Что такое инфляция?

- Виды инфляции

- Как рассчитывается инфляция

- Причины инфляции

- Последствия инфляции

- Инфляция в России

- Меры борьбы с инфляцией

- Как защитить доходы от инфляции

- Плюсы и минусы инвестирования в инфляцию

Что такое инфляция?

Инфляция — это темп устойчивого повышения общего уровня цен на товары и услуги за определенный промежуток времени, также инфляция показывает степень обесценивания денег. Чаще всего инфляцию принято указывать в годовом выражении, или, как еще говорят, год к году. Так, если инфляция в годовом выражении составила 8,4%, то имеют в виду, что набор одних и тех же товаров, который год назад стоил 100 рублей, сейчас стоит 108,4 рубля. Соответственно, 100 рублей обесценились или потеряли покупательную способность на 8,4%. Это и есть инфляция. В России помимо годовой инфляции Росстат измеряет еженедельную и ежемесячную.

Как инфляция отразилась на стоимости сахара в 2000-2021 годах. Инфографика

Конкретное и единое численное обозначение нормы инфляции не существует. Это связано с тем, что «нормальность» уровня инфляции зависит от множества факторов и условий для каждой конкретной страны или рынка, а также от цели определения нормы инфляции. В целом, оптимальным, комфортным считается тот уровень инфляции, при котором продолжается, а не замедляется, экономический рост и при этом сохраняется низкий уровень безработицы.

«Строго говоря, согласно выводам теоретической экономики и различных равновесных моделей, идеальным значением инфляции является ноль, что соответствует стабильному/неизменному уровню цен, — рассказал эксперт института «Центр развития НИУ ВШЭ» Игорь Сафонов. — Однако на практике центральные банки различных стран все же стремятся поддерживать темп прироста общего уровня цен на товары и услуги (т. е. инфляцию) на небольшом положительном уровне. Главной причиной этого является непропорциональный рост издержек на борьбу с инфляцией по мере приближения к нулевому значению, в связи с чем оптимальным является удержание темпов прироста цен в пределах некоторой величины больше нуля. Также в условиях умеренного роста цен ряд поведенческих факторов и особенностей реального производства могут оказывать стимулирующий эффект для экономического развития».

Сочетание высокой инфляции, которая сопровождается ослаблением экономики и ростом безработицы, называется стагфляцией.

Виды инфляции

Инфляция может расти до бесконечных значений

(Фото: Shutterstock)

Виды инфляции по темпам роста

- Низкая (ползучая) инфляция — до 5-6% в год.

- Умеренная — до 10% в год.

- Высокая (галопирующая) — до 50% в год.

- Гиперинфляция — свыше 50% в месяц. В Германии в начале 1920-х годов инфляция достигла 30 000% в месяц. В Зимбабве ежемесячный рост цен в ноябре 2008 года достиг примерно 79 600 000 000%.

- Дефляция — отрицательная инфляция, которая характеризуется повышением покупательной способности денег на фоне устойчивого снижения общего уровня цен. На 100 рублей можно купить больше, чем раньше.

- Дезинфляция — это замедление темпов инфляции. Например, когда говорят, что уровень инфляции снизился с 8,4% до 6%, это означает что общий уровень цен продолжает расти, но более медленными темпами, чем раньше.

Дефляция — отрицательная инфляция

(Фото: Shutterstock)

В экономическом смысле дефляцию — устойчивое снижение общего уровня цен на товары и услуги, следует отличать от кратковременного снижения уровня цен, вызванного сезонными факторами, а также снижения цен на отдельные товары и услуги, вызванного, например, техническим прогрессом в указанной области, рассказал эксперт института «Центр развития НИУ ВШЭ» Игорь Сафонов. «Выгоды от нее [дефляции], несмотря на видимую привлекательность ситуации, обычно оказываются краткосрочными и заключаются в возможности приобретения потребителями товаров по более низкой, чем раньше цене. Однако, стремление подождать удешевления товаров приводит к сокращению текущего спроса и, как следствие, производства. При этом компании начинают испытывать сложности с обслуживанием кредитных обязательств, а также сокращать

инвестиции

, издержки и персонал, его заработную плату в связи со снижением уровня выпуска. Рост безработицы и проблемы с обслуживанием кредитов предприятиями реального сектора снижают финансовую устойчивость банков и создают риски для сбережений, которые формировало население для приобретения товаров в будущем. Сомнения в надежности банковского сектора приводят к изъятию населением денег из него, что лишь усугубляет проблему. Сбережения при этом часто реинвестируются в более надежные финансовые инструменты других стран. Спираль сокращения потребления, производства, инвестиций и занятости/зарплат, как показывает практика, может иметь устойчивый долговременный характер, с которым очень тяжело бороться», — отметил эксперт.

Виды инфляции по управляемости

- Открытая инфляция — не сдерживаемая инфляция, показывающая реальное повышение цен без скрытых факторов и давления. Открытая инфляция адекватно отражает происходящие в рыночной экономике изменения, рост или падение спроса и предложения.

- Скрытая (подавленная) инфляция — регулируемая государством инфляция. Замораживание цен, установление их максимальных порогов (лимитов), максимальных надбавок и тому подобные меры ведут к появлению дисбаланса на рынке между спросом и предложением. Кроме того, регулирование цен государством замедляет выход на рынок новых товаров, технологически более высокого качества. У производителя нет стимула и экономической выгоды представлять новый продукт, если его придется продавать по заранее известной цене.

- Таргетируемая инфляция — центральным банком страны (регулятором) устанавливается конкретная цель (таргет, целевой уровень) или допустимый диапазон инфляции. Меры регуляции начинают применяться государством при отклонении от целевого уровня. Для разных стран таргеты инфляции различаются. Несмотря на то, что четкого понятия оптимальной инфляции в экономической науке не существует, исторические данные свидетельствуют, что страны с развитой экономикой чаще всего устанавливают таргет по инфляции на уровне 2%, а страны с формирующимся рынком — от 3% и выше. Таргетируемая инфляция положительно влияет на экономику, если она предсказуема и долгосрочна, когда все участники экономики понимают, чего ждать от политики государства в плане экономического развития.

Как рассчитывается инфляция

Инфляция — один из макроэкономических показателей

(Фото: Shutterstock)

Для расчета индекса инфляции существуют формулы Ласпейреса, Пааше и Фишера. Чаще всего страны, в том числе Россия, используют формулу Ласпейреса, которая выявляет удорожание или удешевление стоимости потребительской корзины на текущий период и на базисный период.

Индекс инфляции общепринято указывать по формуле «Инфляция = Индекс потребительских цен — 100%». Индекс потребительских цен (ИПЦ) отражает изменение стоимости набора определенных товаров и услуг. Значения выше 100% показывают уровень инфляции, ниже — дефляции.

Например, сообщение Росстата о величине индекса потребительских цен на уровне 108,4% за 2021 год свидетельствует о темпе роста инфляции на 8,4% за период с конца декабря 2020 года на конец декабря 2021 года.

Индекс потребительских цен рассчитывается на основе статистических данных об уровне цен на определенное количество товаров и услуг, так называемой потребительской корзины. Корзина не содержит все товары или услуги в стране, но она дает достаточно полное представление как о типах товаров, так и об их количестве, которые обычно потребляют домохозяйства.

В России с 2022 года в «корзину» товаров и услуг включено 558 наименований. В список отслеживаемых Росстатом товаров и услуг попадают те траты, на которые приходится больше 0,1% расходов домашних хозяйств. Замеры проводятся в 282 российских городах. На основе полученных данных высчитывается индекс потребительских цен (ИПЦ).

Инфляция потребительских цен в зоне евро ежемесячно рассчитывается Евростатом. Гармонизированный индекс потребительских цен (HICP) охватывает в среднем около 700 товаров и услуг. Он отражает средние расходы домохозяйств в зоне евро на корзину продуктов. Замеры проводятся почти в 1600 городах по всей зоне евро.

В США ежемесячно сообщает об ИПЦ Бюро статистики труда США (BLS) на основе регистрации цен на около 80 000 наименований товаров и услуг.

Помимо индекса потребительских цен при расчете инфляции также используются:

- индекс оптовых цен — следит за изменением цен на товары до их попадания в розницу, используется компаниями и государствами для фиксации в договорах гарантий стоимости;

- индекс цен производителей — следит за отпускными ценами промышленных и сельскохозяйственных товаров, а также стоимостью грузовых транспортных перевозок;

- индекс цен на импорт/экспорт — измеряет цены на ввозимые из-за рубежа товары и вывозимые.

Дополнительные индексы применяются, когда необходимо конкретизировать и проследить определенный аспект инфляции.

Нетрадиционные (альтернативные) способы расчета инфляции

«Индекс мармеладных мишек» зафиксировал в ноябре 2021 года инфляцию 26,1%, официально по Ростату она составила 8,4%

(Фото: Shutterstock)

Для решения задач, которые не удовлетворяются стандартными индексами от госстатистики, применяются альтернативные методики отслеживания инфляции.

Например, в магазинах торговой сети «Пятерочка» подсчитывают стоимость условного продовольственного набора по средним/минимальным ценам и публикуют индекс «Пятерочки».

Сбербанк рассчитывает индекс потребительских расходов, который в полной мере нельзя считать аналогом индекса потребительских цен, но тем не менее он отражает в некоторой степени скорость инфляции со стороны потребителя. Банк ВТБ совместно с РАНХиГС собирает собственную базу данных по ценам крупнейших магазинов.

Экономист из РАНХиГС Александр Абрамов рассчитывает «индекс мармеладных мишек», в который включены цены на импортные мишки-конфеты для учета обменного курса, а также еще 11 основных продуктов, таких как хлеб, молоко и куриное мясо. По индексу Абрамова инфляция в ноябре 2021 года достигла 26,1%, в то время как данные Росстата показывали рост 8,4%.

Российский Росстат ситуативно рассчитывает индексы салатов оливье и сельди под шубой (в преддверии Нового года), Банк России — индекс блинов (перед Масленицей), исследователи Сбербанка — индекс шашлыка (перед майскими праздниками). Также известен индекс биг-мака, который был придуман авторами журнала The Economist и отражает относительную стоимость товаров и услуг в разных странах. Индекс биг-мака используется для оценки покупательной способности различных валют, исходя из гипотезы, что составляющие данного блюда должны одинаково стоить во всех странах.

Личная инфляция часто не совпадает с официальной

(Фото: Shutterstock)

Отдельно экономисты указывают на существование понятия личной (персональной) инфляции, которая отражает разность оценки инфляции различными домохозяйствами из-за несовпадения их корзины товаров и услуг и средней корзины индекса потребительских цен. Условно говоря, семья Ивановых может посчитать инфляцию в своей отдельно взятой ячейке, и она окажется 20%, а в семье Сидоровых — 35% из-за того, что они покупают разные товары.

Например: если цены на бензин растут намного больше, чем цены на другие товары и услуги, люди, часто пользующиеся автомобилем, могут «почувствовать» уровень инфляции, превышающий ИПЦ, потому что их личные расходы на бензин выше среднего. Напротив, у тех, кто ездит на машине редко или вообще не ездит, будет наблюдаться более низкий «личный» уровень инфляции. Кроме того, в оценке личной инфляции играет роль тот факт, что люди склонны сравнивать цены не год к году, как это делают официальные ведомства, а, допустим, в январе 2022 года вспоминать, сколько стоили яйца в 2009 году. Так как в течение длительного времени цены имеют тенденцию к существенному росту, то даже при низком годовом уровне инфляции рост окажется внушительным.

Причины инфляции

Кейнсианцы и монетаристы объясняют различные причины инфляции

(Фото: Shutterstock)

Причины инфляции описывают две наиболее влиятельные школы — это кейнсианская и монетаристская экономические теории.

Кейнсианские экономисты утверждают, что инфляция является результатом экономического давления, такого как рост себестоимости продукции, и рассматривают вмешательство государства как решение. Кейнсианская школа различает два основных типа инфляции: инфляцию издержек и инфляцию спроса.

- Инфляция издержек — это общее увеличение стоимости факторов производства. Эти факторы, в том числе, капитал, земля, труд и предпринимательство, являются необходимыми условиями для производства товаров и услуг. Когда стоимость этих факторов возрастает, производители, желающие сохранить свою норму прибыли, повышают цены на свои товары и услуги. Когда эти производственные издержки растут на уровне всей экономики, это может привести к росту потребительских цен во всей экономике, поскольку производители перекладывают свои возросшие издержки на потребителей.

- Инфляция спроса — это превышение совокупного спроса над совокупным предложением. Например, если спрос на популярный продукт выше, чем его предложение, то цена на него вырастет. Теория инфляции спроса заключается в том, что если совокупный спрос превышает совокупное предложение, то цены будут расти в масштабах всей экономики.

Экономисты-монетаристы считают, что инфляция связана с расширением денежной массы и что центральные банки должны поддерживать стабильный рост денежной массы в соответствии с ростом валового внутреннего продукта (ВВП). В противном случае, чем больше печатается денег, необеспеченных реальным увеличением производства товаров и услуг, которые можно купить на эту напечатанную сумму, тем быстрее будет разгоняться инфляция.

Последствия инфляции

Последствия инфляции могут быть одновременно положительными и отрицательными

(Фото: Shutterstock)

Инфляция может быть истолкована как положительно так и отрицательно, в зависимости от того, на чьей стороне и как быстро происходят изменения.

Общий рост экономики

Умеренная инфляция рассматривается экономистами как драйвер роста экономики.

Инфляция создает мотивацию для формирования сбережений, без которых, в свою очередь, невозможны инвестиции как для расширения производства, так и для внедрения новых технологий — здесь инвестиции, инфляция и сбережения становятся перекрестно взаимосвязаны между собой, объясняет Игорь Сафонов.

«Необходимость формировать сбережения и в то же время поддерживать уровень потребления, в свою очередь, формирует мотивацию к повышению отдачи от имеющихся факторов производства — главным образом, труда, но также и земли, капитала, предпринимательских способностей, что положительно сказывается на экономическом росте.

Определенного ответа на вопрос относительно конкретного числового значения инфляции, при котором сохраняются положительные эффекты, не существует, в том числе потому, что величину данных эффектов в реальной экономике выделить и посчитать практически невозможно. Тем не менее, очевидно, что по сравнению со стимулирующими сторонами негативные последствия инфляции являются существенно более тяжелыми, в связи с чем регуляторы стараются постепенно снизить её до как можно меньшего стабильного уровня», — заключил эксперт.

Снижение реальных доходов населения

Для людей, чьи пенсии или доходы фиксированы в номинальном выражении, рост цен подрывает реальную покупательную способность этих доходов и пенсий. Даже если рабочие получают повышение заработной платы в соответствии с инфляцией, то и уплачиваемый налог с зарплаты (НДФЛ) также увеличивается. Тем более, что зарплата и пенсии, как правило, повышаются уже постфактум, а не на опережение инфляции. В итоге доходы после уплаты налогов не поспевают за более высокими ценами.

Поощрение трат, инвестиций

Инфляция вызывает рост трат — люди торопятся купить товары по старой цене, пока она не выросла еще больше, в этот период доля сбережений и инвестиций может падать. Однако, в то же время при повышении ключевой ставки на фоне высокой инфляции, население переходит обратно к поведению накопления, стараясь повысить доходность консервативных инвестиций.

Ускорение инфляции

Инфляция раскручивает маховик роста цен или создает потенциально катастрофическую петлю обратной связи. Чем больше и быстрее люди и предприятия тратят деньги, пытаясь избавиться от обесценивающейся валюты, тем больше в экономике оказывается наличных. В результате предложение денег превышает спрос, и цена денег — покупательная способность валюты — падает все более быстрыми темпами.

Повышение стоимости кредитов и доходности вкладов

Для сдерживания инфляции государства повышают ключевые ставки. Соответственно, повышаются ставки на кредиты для населения и бизнеса. Дорогие кредиты снижают возможности начать свой бизнес, получить образование, нанять новых работников или модернизировать производство. Высокие ставки дестимулируют расходы и инвестиции, что, в свою очередь, обычно охлаждает инфляцию.

Одновременно с этим, коммерческие банки повышают ставки по вкладам. Это заставляет людей вместо трат вернуться к поведению накопления, чтобы заработать на процентах. Уменьшение в обороте денег увеличивает их стоимость.

Безработица

Безработица может как расти, так и падать при инфляции. Так, инфляция, которая стимулирует экономический рост подразумевает тенденцию нанимать больше людей на работу, но она сохраняется только до определенного момента.

Если рассматривать инфляцию и безработицу в краткосрочной перспективе, то между ними существует явная отрицательная взаимосвязь, известная как кривая Филлипса, объясняет профессор Российской экономической школы Валерий Черноокий. «В периоды повышенного спроса, бурного экономического роста и низкой безработицы, компании часто сталкиваются с дефицитом работников и вынуждены предлагать более высокую заработную плату. Рост издержек на труд в свою очередь заставляет фирмы повышать свои цены, что отражается в увеличении темпов инфляции. Однако, эта взаимосвязь не является устойчивой. Со временем высокая инфляция вызывает рост инфляционных ожиданий, и дальнейшее стимулирование спроса только усиливает инфляционное давление без какого-либо положительного влияния на занятость. Кроме того, различные экономические шоки со стороны предложения, такие как рост цен на энергоносители, техногенные катастрофы или нарушение логистических цепочек могут вызывать одновременно и рост инфляции, и рост безработицы, искажая кривую Филлипса даже в краткосрочном плане», — отметил эксперт.

Ослабляет или укрепляет валюту

Высокая инфляция может вызвать падение курса национальной валюты. Хотя обычно все наоборот- слабая валюта ведет к инфляции. Страны, которые импортируют значительные объемы товаров и услуг вынуждены платить больше за этот импорт в местной валюте, когда их валюты падают по отношению к валютам их торговых партнеров.

Укрепление валюты на фоне инфляции может произойти в ситуации, когда деньги какой-то страны начинают выглядеть более привлекательны, чем другие. Например, после победы Трампа курс доллара относительно валют других развитых стран рос. Причина заключалась в том, что процентные ставки в других странах были крайне низкими, а инфляционные ожидания в США повысились на фоне прогнозов скорого экономического роста.

Инфляция в России

Исторический максимум инфляции в России — 2508,8% годовых в 1992 году

(Фото: Shutterstock)

Официально в СССР индекс инфляции не рассчитывался. Рост экономики достигался директивными методами плановой экономики. При этом люди были склонны к долгосрочным накоплениям и цены на большую часть товаров не менялись годами и десятилетиями. При переходе России на рыночную экономику с 1991 года начал рассчитываться индекс инфляции. Исторический максимум значения инфляции в РФ был зафиксирован в 1992 году на уровне 2508,8% годовых. Исторический минимум был в 2017 году, когда инфляция в России составила по итогам года 2,5%.

Уровень годовой инфляции в России в 2000-2021 годах, согласно индексу потребительских цен (ИПЦ). Инфографика

С ноября 2014 года Банк России установил целевой уровень по инфляции на уровне 4%, с тех пор он неизменен, в том числе, и на 2022 год.

Обоснования оптимальности инфляции в России на уровне 4% не существует, говорит Игорь Сафонов. «Как показывает практика мирового инфляционного таргетирования оно находится ближе в середине между целевыми значениями, принятыми в развитых странах (чаще всего около 2%) и в развивающихся (наиболее часто 6%). Слишком низко установленная цель (ближе к нулевой отметке) может потребовать значительного ограничения экономической активности и спровоцировать дефляцию и

экономический спад

в отдельных отраслях экономики, не говоря уже о значительном падении доверия к ЦБ в случае её недостижения. В то же время центральные банки, ставящие целевое значение слишком высоко, гораздо чаще допускают выход инфляции за его пределы как в целом, так и в отдельных отраслях и также испытывают проблемы с доверием населения к проводимой политике из-за недостаточных по его мнению усилий по борьбе с ростом цен», — заключил эксперт.

Банк России дает объяснение, почему таргетом инфляции выбран показатель в 4%, так:

Переходя с начала 2015 года к таргетированию инфляции, Банк России выбрал целевой ориентир в 4% с учетом существовавших на тот момент особенностей ценообразования и структуры российской экономики, а также обширного опыта таргетирования инфляции в мире. Цель по инфляции вблизи 4% установлена несколько выше, чем в странах с развитыми рыночными механизмами, многолетним опытом сохранения ценовой стабильности, высоким доверием к монетарным властям и низкими инфляционными ожиданиями. В таких странах цель по инфляции обычно устанавливается на уровне от 1 до 3%. Банк России оценивал, что постоянное поддержание инфляции в России вблизи этих значений мерами денежно-кредитной политики сильно затруднено из-за высоких и незаякоренных инфляционных ожиданий компаний и граждан на фоне продолжительной высокой инфляции предыдущих десятилетий; недостаточной развитости рыночных механизмов и невысокой отраслевой диверсификации экономики. Кроме указанных факторов, на выбор в пользу 4% повлияла и необходимость минимизировать риски возникновения дефляционных тенденций на рынках отдельных товаров.

В 2022 году на уровень инфляции в России будут влиять те же факторы, что и в прошлом году, рассказал главный экономист SberCIB Investment Research Антон Струченевский.

Проинфляционными факторами, по мнению эксперта, остаются:

- глобальная инфляция на рынке товаров;

- рост внутреннего спроса под влиянием растущего кредитования;

- ограничения на путешествия россиян за границу из-за пандемии, что разогревает внутренний туристический рынок;

- ассиметричное восстановление на рынке труда в условиях ограниченной миграции, что привело к резкому росту зарплат в ряде сегментов (сельское хозяйство, курьерские службы, строительство, гостиничный бизнес) и, соответственно, цен.

Меры борьбы с инфляцией

Излишнее накачивание экономики деньгами может привести к инфляции

(Фото: Shutterstock)

Таргетирование инфляции

Установка таргета — это один из способов держать инфляцию на оптимальном уровне, при котором сохраняется положительный эффект от нее без снижения роста экономики.

Центральные банки чутко следят за тем, чтобы ситуация не скатилась к дефляции. При таргетировании инфляции важнейшими условиями являются ее предсказуемость на долгосрочном периоде. В таком случае все экономические агенты могут спокойно прогнозировать свои собственные расходы и находить способы увеличения доходов, накоплений и инвестиций, не переживая за их непредсказуемое обесценение. Кроме того, достижение целевых показателей по уровню инфляции способствует формированию более низких ставок в экономике и повышает доступность кредитов.

Контроль денежной массы

Вливание в экономику денег, необеспеченных реальными товарами и услугами, ведет к их обесцениванию и, соответственно, разгону инфляции. Именно это произошло, когда Германия для выплат по репарации за Первую мировую войну запустила печатные станки, и когда слитки ацтеков и инков наводнили Испанию в 16-ом веке.

В современных условиях для повышения ставок центральные банки увеличивают выпуск государственных ценных бумаг и забирают выручку от денежной массы. По мере того, как денежная масса уменьшается, снижается и уровень инфляции. Обратной формой является количественное смягчение, при которой центральный банк покупает долгосрочные ценные бумаги на открытом рынке, чтобы увеличить денежную массу и стимулировать кредитование и инвестиции. Покупка ценных бумаг добавляет новые деньги в экономику, а также служит для снижения процентных ставок за счет повышения цен на

ценные бумаги

с фиксированным доходом. Количественное смягчение обычно применяется, когда процентные ставки уже близки к нулю, потому что в этот момент у центральных банков меньше инструментов для влияния на экономический рост.

Текущая высокая инфляция является результатом целого ряда причин, говорит главный исполнительный директор ВТБ Капитал Инвестиции, старший вице-президент ВТБ Владимир Потапов. По его мнению, это структурное изменение спроса — люди стали меньше денег тратить на услуги и больше на товары длительного пользования, проблемы с цепочками поставок — недостаточное количество рабочих, локдауны и ограничения в работе транспортных хабов, масштабные бюджетные и монетарные стимулы — поддержали совокупный спрос и доходы людей.

«Для снижения «спросовой» стороны инфляции необходимы нормализация бюджетной политики и ужесточение денежно-кредитных условий, которые уже наблюдаются по всему миру. Однако для полного возврата инфляционного давления к норме необходимо увидеть улучшение эпидемиологической ситуации в мире, ослабление карантинных ограничений и, в результате, нормализацию цепочек поставок», — заключил Потапов.

Валерий Черноокий обращает внимание то, что в настоящее время высокая инфляция связана с комбинацией факторов со стороны спроса и предложения.

«С одной стороны, масштабные программы поддержки экономики во время пандемии, сверхмягкая денежная политика в развитых странах и отложенный потребительский и инвестиционный спрос вызвали быстрый рост мировой экономики, восстановление рынков труда и повышение инфляции. С другой стороны, эти же факторы привели к буму на рынках сырьевых товаров и значительному росту цен на продовольствие и энергоносители. Вкупе с нарушением логистических и транспортных цепочек поставок эти шоки предложения не только сдерживают полное восстановление мировой экономики, но и усиливают инфляционное давление.

Для борьбы с шоками предложения инструменты денежно-кредитной политики практически бесполезны, и связанная с ними инфляция будет ослабляться только вслед за исправлением вызвавших их причин, например, вслед за восстановлением международных цепочек поставок или увеличением производства сырья», — отметил эксперт.

Эффективность мер кредитно-денежной политики в борьбе с инфляцией сильно отличается от страны к стране, добавил Валерий Черноокий. В развитых странах, где значительно ниже доля продовольствия и энергоресурсов в потребительской корзине, где прочнее заякорены инфляционные ожидания и где сильнее развиты финансовые рынки, небольшое повышение ставки процента может оказать более значимое влияние на спрос и инфляцию, чем в странах с развивающимися рынками. На эффективность денежно-кредитной политики влияют также открытость экономики, доля импорта в потреблении и промежуточных затратах фирм, используемый режим валютного курса, степень монополизации экономики и многие другие факторы.

Можно ли защитить свои доходы от инфляции

В периоды разгона инфляции инвестору важно чутко следить за портфелем и вовремя его диверсифицировать

(Фото: Shutterstock)

Для потребителей инфляция может означать в лучшем случае увеличение номинальной зарплаты, но инвесторы могут использовать ее для получения прибыли, главное, правильно выбрать активы.

Недвижимость

Рост цен на недвижимость со временем увеличивает стоимость собственности при перепродаже, кроме того, недвижимость можно использовать для получения дохода от аренды. При этом стоимость арендной платы также растет с инфляцией. Это позволяет владельцу получать доход за счет инвестиционной собственности и помогает ему идти в ногу с общим ростом цен в экономике. Инвестиции в недвижимость включают прямое владение недвижимостью и косвенные инвестиции в ценные бумаги, такие как инвестиционный фонд недвижимости (REIT).

Товары

Когда у валюты возникают проблемы инвесторы могут обратиться к материальным активам. На протяжении многих лет традиционным убежищем считалось золото и другие драгоценные металлы. На данный момент эта догма подвергается сомнению, тем не менее классические долгосрочные инвесторы не скидывают его со счетов. Помимо прямых покупок физического золота, можно инвестировать в акции компании, занимающейся добычей золота или в биржевой фонд (

ETF

), который специализируется на золоте.

Среди товаров, которые могут рассматриваться как средство хеджирования или защиты от инфляции также относят нефть. Цена на нее перетекает в цену бензина, а затем в цену каждого потребительского товара, перевозимого или производимого. Поскольку современное общество не может пока функционировать без топлива для движения транспортных средств, нефть имеет сильную привлекательность для инвесторов, когда цены растут.

Облигации

Инвестиции в облигации могут показаться нелогичными, поскольку инфляция губительна для любого инструмента с фиксированным доходом. Однако, на фондовом рынке существуют

облигации

, доходность которых привязана к индексу потребительских цен.

«Для защиты от инфляции в рублевых активах инвесторы могут рассмотреть облигации с плавающим купоном (флоатеры) или облигации, номинал которых индексируется на величину роста инфляции (линкеры), например, ОФЗ-ИН, — говорит Дмитрий Макаров, стратег по рынку акций SberCIB. — От долларовой инфляции можно спастись в TIPS — «трежерис» казначейства США, которые индексируются с учетом инфляции. Интересной выглядит стратегия по покупке долларов на бирже и вложении их в короткие еврооблигации надежных

эмитентов

и ETF на казначейские облигации с защитой от инфляции. Среди таких фондов VTIP US (только для квалифицированных инвесторов) и FXIP, который торгуется на МосБирже и доступен неквалифицированным инвесторам».

Акции

У акций есть шансы идти в ногу с инфляцией, но не все акции одинаково полезны в качестве защитного инструмента. Например, акции, приносящие высокие

дивиденды

, как и облигации с фиксированной процентной ставкой, имеют тенденцию падать во времена инфляции. Выигрывают, как правило, те компании, которые могут переложить на клиентов свои растущие затраты на продукцию, например, в секторе потребительских товаров.

Плюсы и минусы инвестирования в инфляцию

У каждого типа инвестиционного хеджирования есть свои плюсы и минусы, так же как и у любого вида инвестиций есть плюсы и минусы.

Основное преимущество инвестирования во время инфляции — это сохранение покупательной способности портфеля. При более удачном варианте сбережения вырастут. Для достижения этих целей инвестиционные консультанты рекомендуют диверсифицировать портфель. Распределение риска между различными активами — проверенный временем способ борьбы с инфляцией.

Плюсы

- Сохранение стоимости портфеля

- Диверсификация активов

- Сохранение покупательной способности дохода

Минусы

- Увеличение потенциального риска

- Изменение долгосрочных целей

- Перегрузка портфеля в некоторых классах

Традиционно защитой от высокой инфляции принято считать сырьевой сектор, говорит Владимир Потапов. «Инвесторы могут увеличить экспозицию портфеля на золото и другие сырьевые товары — нефть, газ, металлы и т. д. напрямую или через релевантные инструменты, например, акции сырьевых компаний. Тем не менее, стоит учитывать, что позиционирование в сторону высокой инфляции началось еще в середине 2021 года, поэтому котировки на эти инструменты во многом уже закладывают инфляционный сценарий, а значит для их существенного роста необходимо увидеть новую волну заметного ускорения инфляции, что сейчас не выглядит самым вероятным сценарием», — заключил эксперт.

Больше новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Биржевой фонд, вкладывающий средства участников в акции по определенному принципу: например, в индекс, отрасль или регион. Помимо акций в состав фонда могут входить и другие инструменты: бонды, товары и пр.

Макроэкономический термин, обозначающий значительное снижение экономической активности. Главный показатель рецессии – снижение ВВП два квартала подряд.

Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления).

Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные.

Подробнее

Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права.

Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.

Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие.

Подробнее

Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов.

Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода.

Подробнее

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Обоснуйте необходимость принятия

государством антиинфляционной политики. (Обоснование может

быть дано в одном или нескольких распространённых предложениях.)

Какие антиинфляционные меры принимает

российское правительство в настоящее время? (Назовите три любые

антиинфляционные меры.) Для каждой из них приведите по одному примеру,

иллюстрирующему реализацию данных мер на практике. (Каждый пример должен быть сформулирован развернуто. В совокупности

примеры должны иллюстрировать три различные меры.)

Ответ:

1. Обоснование:

Государство принимает антиинфляционные

меры для того, чтобы установить контроль над инфляцией и стабилизировать цены,

предотвратить негативные последствия инфляции, которые проявляются в снижении

уровня жизни населения, обесценивании сбережений.

2. Антиинфляционные меры:

1) Снижение расходов на

непроизводящий сектор экономики.

2) Увеличение налогов.

3) Повышение Центральным банком

ставки рефинансирования.

3. Примеры:

1) В условиях инфляции на уровне

35% годовых Россия приняла решение сократить расходы на поддержание

кинематографа, музеев и театров.

2) В условиях высокой инфляции

Россия ввела дополнительный налог на банковские вклады на сумму более 1 млн

рублей.

3) Банк России в 2021 году поднял

ставку рефинансирования до 7.5% с целью снизить объем кредитов, которые берут

граждане.

Источник: Обществознание ЕГЭ | Умскул