Кредит – это ссуда в денежной или товарной форме, предоставляемая кредитором заёмщику.

Функции кредита

- регулирующая – кредит способствует непрерывному процессу производства, способен формировать сбалансированную экономику.

- перераспределительная – удовлетворение временных потребностей юридических и физических лиц за счёт временно свободных денежных средств других лиц

- стимулирующая – кредит стимулирует заёмщика к трудовой деятельности, которая поможет ему вернуть кредит.

Принципы кредитования

- возвратность – кредит будет возвращён кредитору

- срочность– кредит выдаётся на определённый срок

- платность – кредит возвращается с процентами

- гарантированность – государство гарантирует защиту прав обеих сторон

- обеспеченность – защищает кредитора от невозврата кредитов.

Виды обеспечения ссуд:

- Материальные ценности, оформленные под залог

- Гарантии посредников — поручителей

- Страховые полисы

Заёмщик – организация или физическое лицо, берущее кредит в банке.

Кредитор – кто предоставляет кредит.

Кредитное соглашение – договор между кредитором и заёмщиком, составленный в письменной форме, в котором оговариваются условия предоставления и возвращения кредита.

Дифференцированность кредита – это различный подход банков к заёмщикам от их реальных возможностей погасить ссуду ( первоклассные и сомнительные)

Платёжеспособность – способность заёмщика погасить кредит в срок с процентами.

Виды кредита

По способу кредитования

- коммерческий ( натуральный)- предприниматели кредитуют друг у друга при покупке и продаже товаров .Он осуществляется в товарной форме, выдаётся вексель – долговое обязательство заёмщика уплатить сумму с процентами в определённый срок.

- банковский ( денежный) – банки выдают денежные ссуды .

По целевому назначению

- потребительский – для приобретения потребительских товаров с отсрочкой платежа

- ипотечный – долгосрочная ссуда на приобретение жилья под залог имущества

- ростовщический – выдаётся под очень высокие проценты ( до 300%)

По кредиторам и вкладчикам

- государственный — выдаётся государством или местными органами власти

- международный – кредитные отношения между государствами, межгосударственными банками и корпорациями

По срокам выплаты

- краткосрочный (до года)

- среднесрочный ( от года до 5 лет)

- долгосрочный (свыше 5 лет)

Новые формы кредита

- Лизинг (англ. leasing от англ. to lease — сдать в аренду) – долгосрочная аренда движимого и недвижимого имущества (кредит этот всегда долгосрочный)

- Факторинг (англ.factoring от англ. factor — посредник, торговый агент)– посредническая операция банка по взысканию денежных средств с должников своего клиента и управление его долговыми требованиями.

- Форфейтинг (англ.forfaiting от фр. à forfait — целиком, общей суммой) – это приобретение финансовым агентом ( форфейтором) обязательства заёмщика перед кредитором.

Тенденции развития системы кредитования в РФ

- наблюдается отток иностранного капитала из российской экономики в связи с напряжённой международной обстановкой.

- замораживание счетов российских вкладчиков в иностранных банках увеличивает степень доверия к банкам России.

- увеличение спроса на краткосрочные кредиты и кредиты по ипотеке.

- продолжение государственной поддержки банков, предоставление кредитов на укрепление банковской системы.

- Увеличение объёмов кредитования из федерального бюджета.

- создание благоприятных условий для кредитования среднего и малого бизнеса (снижение процентной ставки, увеличение суммы кредита и срока его выплаты)

- улучшение требований к заёмщику

- снижение ставок по кредитам в крупных российских банках, увеличение доверия к ним со стороны граждан.

- предоставление кредитов по ипотеке на длительный срок (от 10 до 25 лет)

Таким образом, устойчивость кредитной системы – одно их условий эффективного развития страны в целом.

Страхование

Страхование – финансовое обеспечение от возможного ущерба.

Функции страхования

- рисковая – возмещение убытков

- предупредительная – проведение мер по предупреждению, страхового случая, минимизации ущерба при этом

- контрольная – строго целевое назначение средств из страхового фонда.

- сберегательная – проведение особого вида страхования — накопительного, когда организация предлагает страховую защиту и одновременно выполняет роль сберегательного учреждения.

Страховая деятельность – сфера деятельности по страхованию физических и юридических лиц.

Цель страховой деятельности : обеспечение защиты имущественных интересов физических и юридических лиц РФ при наступлении страхового случая.

Задачи организации страхования

- проведение единой, целенаправленной политики по организации страхования

- установление принципов страхования

- формирование механизма страхования

Принципы страхования

- свободный выбор страховщиком — страхователя и вида страхования

- наличие страхового интереса – то есть наличие собственности, опасности пр.

- страхование риска – то есть страхуется событие, произошедшее случайно, а не спровоцировано страховщиком.

- наивысшее доверие сторон

- выплата страхового возмещения, максимальная добросовестность со стороны страхователя

Виды страхования

По объекту страхования

—личное (жизни, от несчастных случаев, медицинское)

—имущественное (транспорт, грузы, финансовые риски, имущество)

—ответственности (заемщика за непогашение кредита, владельцев автотранспортных средств)

По форме вовлечения в систему страховых отношений

- обязательное – осуществляется в силу закона, страховая защита связана с интересами общества.

- добровольное – добровольное заключение договора между страховщиком и страхователем.

Обязательное страхование:

- медицинское

- государственное личное страхование госслужащих

- личное страхование за счет работодателя граждан, занимающихся опасной для жизни деятельностью

- страхование жизни и здоровья членов экипажей самолетов;

- страхование пассажиров

- страхование ответственности при причинении вреда при строительстве

- противопожарное страхование

По страхователям

- государственное – страховщиком выступает государство

- негосударственное — страховщиком выступают негосударственные юридические лица, предусмотренные законом.

Страховой полис — документ, удостоверяющий процесс страхования юридического или физического лица.

Страховой случай – это событие, предусмотренное договором страхования или законом, с наступлением которого страховщик обязан выплатить страхователю или третьим лицам сумму, указанную в договоре.

Материал подготовила: Мельникова Вера Александровна

.

Задание 15 Профильного ЕГЭ по математике — «экономическая» задача. Как вы уже поняли, речь пойдет о деньгах. О кредитах и вкладах. О ситуациях, где нужно узнать, при каких значениях переменной будет максимальна прибыль или минимальны издержки. С 2022 года задание 15 оценивается на ЕГЭ в 2 первичных балла.

В этой статье:

Как научиться решать «экономические» задачи. С чего начать.

Две схемы решения задач на кредиты и как их распознать.

Комбинированные задачи.

В чем основная сложность «экономической» задачи.

Задания на оптимальный выбор. В том числе — с применением производной.

Если материал покажется вам сложным — вернитесь к теме «Задачи на проценты» из первой части ЕГЭ по математике.

Надеемся, что вы уже сейчас сможете ответить на такие вопросы:

- Что принимается за 100%?

- Величина х увеличилась на p%. Как это записать?

- Величина y дважды уменьшилась на р%. Как это записать?

Ответы на вопросы, а также подготовительные задачи — в статье «Задача 17 Профильного ЕГЭ по математике. Кредиты и вклады. Начисление процентов». Повторите эту тему.

Запомним, что есть всего две схемы решения задач на кредиты

Первая схема: кредит погашается равными платежами. Или известна информация о платежах. Подробно здесь.

Вторая схема: равномерно уменьшается сумма долга. Или дана информация об изменении суммы долга. Подробно здесь.

В задачах первого типа обычно применяется формула для суммы геометрической прогрессии. В задачах второго типа — формула суммы арифметической прогрессии.

Посмотрите, чем эти схемы отличаются друг от друга. На какие ключевые слова в условии надо обратить внимание.

Потому что первое, что надо сделать, когда решаете «экономическую» задачу на кредиты или вклады, — определить, к какому типу она относится.

Давайте потренируемся.

1. 31 декабря 2014 года Аристарх взял в банке 6 902 000 рублей в кредит под 12,5% годовых. Схема выплаты кредита следующая — 31 декабря каждого следующего года банк начисляет проценты на оставшуюся сумму долга (то есть увеличивает долг на 12,5%), затем Аристарх переводит в банк X рублей. Какой должна быть сумма X, чтобы Аристарх выплатил долг четырьмя равными платежами (то есть за четыре года)?

Конечно, это задача первого типа. Есть информация о платежах. В условии сказано, что Аристарх выплатит долг четырьмя равными платежами.

Введем обозначения:

тыс. рублей — сумма долга. Расчеты будем вести в тысячах рублей.

— процент банка,

— коэффициент, показывающий, во сколько раз увеличилась сумма долга после начисления процентов,

— сумма ежегодного платежа.

Составим схему погашения кредита. Заметим, что здесь 4 раза (то есть в течение 4 лет) повторяются одни и те же действия:

— сумма долга увеличивается в раз;

— Аристарх вносит на счет сумму в счет погашения кредита, и сумма долга уменьшается на

.

Вот что получается:

Раскроем скобки:

Что у нас в скобках? Да, это геометрическая прогрессия, и ее проще записать как

. В этой прогрессии первый член равен 1, а каждый следующий в k раз больше предыдущего, то есть знаменатель прогрессии равен k.

Применим формулу суммы геометрической прогрессии:

И выразим из этой формулы

.

Что же, можно подставить численные данные. Стараемся, чтобы наши вычисления были максимально простыми. Поменьше столбиков! Например, коэффициент k лучше записать не в виде десятичной дроби 1,125 — а в виде обыкновенной дроби

, Иначе у вас будет 12 знаков после запятой!

И конечно, не спешить возводить эту дробь в четвертую степень или умножать на S = 6902000 рублей.

тыс.руб.

Ответ: 2296350 рублей.

Вот следующая задача.

2. Жанна взяла в банке в кредит 1,8 млн рублей на срок 24 месяца. По договору Жанна должна возвращать банку часть денег в конце каждого месяца. Каждый месяц общая сумма долга возрастает на 1 %, а затем уменьшается на сумму, уплаченную Жанной банку в конце месяца. Суммы, выплачиваемые Жанной, подбираются так, чтобы сумма долга уменьшалась равномерно, то есть на одну и ту же величину каждый месяц. Какую сумму Жанна вернёт банку в течение первого года кредитования?

В этой задаче сумма долга уменьшается равномерно — задача второго типа.

Пусть S — первоначальная сумма долга, S = 1800 тысяч рублей.

Нарисуем схему начисления процентов и выплат. И заметим некоторые закономерности.

Как обычно,

Сумма долга уменьшается равномерно. Можно сказать — равными ступеньками. И каждая ступенька равна После первой выплаты сумма долга равна

после второй

Тогда первая выплата вторая выплата

,

Последняя в году выплата

Сумма всех выплат в течение первого года:

В первой «скобке» — сумма 12 членов арифметической прогрессии, в которой Обозначим эту сумму

Во второй скобке — также сумма 12 членов арифметической прогрессии, в которой Эту сумму обозначим

Общая сумма выплат за год:

тыс. рублей.

Ответ: 1066500 рублей.

Еще одна задача — комбинированная. Здесь мы рисуем такую же схему выплаты кредита, как в задачах второго типа.

3. В июле 2016 года планируется взять кредит в банке на пять лет в размере S тыс. рублей. Условия его возврата таковы:

− каждый январь долг возрастает на 25% по сравнению с концом предыдущего года;

− с февраля по июнь каждого года необходимо выплатить часть долга;

− в июле 2017, 2018 и 2019 долг остаётся равным S тыс. рублей;

− выплаты в 2020 и 2021 годах равны по 625 тыс. рублей;

− к июлю 2021 долг будет выплачен полностью.

Найдите общую сумму выплат за пять лет.

Введем переменные: тысяч рублей. Рисуем схему погашения кредита:

Общая сумма выплат: Кроме того, долг был полностью погашен последней выплатой

.

Это значит, что и тогда

тысяч рублей.

Ответ: 1925 тыс. рублей.

Но не только задачи на кредиты и вклады могут встретиться в задании 15 Профильного ЕГЭ по математике. Есть еще задачи на оптимальный выбор. Например, нужно найти максимальную прибыль (при соблюдении каких-либо дополнительных условий), или минимальные затраты. Сначала в такой задаче нужно понять, как одна из величин зависит от другой (или других). Другими словами, нужна та функция, наибольшее или наименьшее значение которой мы ищем. А затем — найти это наибольшее или наименьшее значение. Иногда — с помощью производной. А если повезет и функция получится линейная или квадратичная — можно просто воспользоваться свойствами этих функций.

4. Консервный завод выпускает фруктовые компоты в двух видах тары—стеклянной и жестяной. Производственные мощности завода позволяют выпускать в день 90 центнеров компотов в стеклянной таре или 80 центнеров в жестяной таре. Для выполнения условий ассортиментности, которые предъявляются торговыми сетями, продукции в каждом из видов тары должно быть выпущено не менее 20 центнеров. В таблице приведены себестоимость и отпускная цена завода за 1 центнер продукции для обоих видов тары.

| Вид тары | Себестоимость, 1 центнера |

Отпускная цена, 1 центнера |

| стеклянная | 1500 руб | 2100 руб |

| жестяная | 1100 руб | 1750 руб |

Предполагая, что вся продукция завода находит спрос (реализуется без остатка), найдите максимально возможную прибыль завода за один день (прибылью называется разница между отпускной стоимостью всей продукции и её себестоимостью).

По условию, завод не может выпускать компот только в стеклянных банках или только в жестяных — должны быть и те, и другие.

Пусть x — доля мощностей завода, занятых под поизводство компотов в стеклянных банках, а y — доля мощностей, занятых под производство компотов в жестяных банках, Тогда x+y=1. (Например, х=0,3 и у = 0,7 — то есть 30% производства — это компот в стеклянных банках, а 70% — компот в жестяных банках).

Если бы завод выпускал только компот в стеклянных банках, их бы получилось 90 центнеров в сутки. Однако выпускаются и те, и другие, и компотов в стеклянных банках производится 90x центнеров, а в жестяных банках — 80y центнеров в сутки.

Составим таблицу.

| Вид тары | Доля в общем количестве | Производится в сутки | Прибыль за 1 центнер |

| стеклянная | 2100 — 1500 = 600 руб | ||

| жестяная | 1750 — 1100 = 650 руб |

Общая прибыль завода за сутки равна

По условию, и

, то есть

и

Нужно найти наибольшее значение выражения при выполнении следующих условий:

Подставим в выражение для прибыли завода за сутки. Получим, что она равна

Это линейная функция от x. Она монотонно возрастает и свое наибольшее значение принимает при

Тогда

и максимально возможная прибыль завода за день равна

руб.

Ответ: 53500 руб.

Больше задач по финансовой математике на нахождение наибольших и наименьших значений функций и применение производной — здесь:

Задача 15 Профильного ЕГЭ по математике. Исследование функций и производная

Вот такая она, задача с экономическим содержанием. Мы рассказали о ней самое главное. Если готов осваивать ее самостоятельно — желаем удачи. А если не все будет сразу получаться — приходи к нам в ЕГЭ-Студию на интенсивы, курсы или Онлайн-курс.

Если вам понравился наш материал — записывайтесь на курсы подготовки к ЕГЭ по математике онлайн

Благодарим за то, что пользуйтесь нашими публикациями.

Информация на странице «Задание 15. Финансовая математика u0026#8212; профильный ЕГЭ по математике» подготовлена нашими редакторами специально, чтобы помочь вам в освоении предмета и подготовке к ЕГЭ и ОГЭ.

Чтобы успешно сдать необходимые и поступить в высшее учебное заведение или колледж нужно использовать все инструменты: учеба, контрольные, олимпиады, онлайн-лекции, видеоуроки, сборники заданий.

Также вы можете воспользоваться другими материалами из данного раздела.

Публикация обновлена:

09.03.2023

В части с развернутым ответом в ЕГЭ по профильной математике есть уникальный номер, к которому школьник почти готов сразу после освоения материала для первых 12-ти заданий. Речь об экономической задаче под номером 17 в ЕГЭ по математике. Конечно, поготовиться придется, но, если повезет с прототипом, баллы можно урвать почти даром!

Прототипы для 17-го номера делятся на три большие группы:

- банковские задачи,

- на ценные бумаги,

- задачи на оптимальный выбор.

В этой статье мы расскажем, как научить ученика структурировать условие любой банковской задачи, как составить по этим данным математическую модель и найти решение. Расскажем, на что обратить внимание ученика, чтобы школьник не потерял баллы из-за неверного оформления.

Главная трудность — школьник плохо понимает условие, ведь с кредитами и вкладами он пока не сталкивался.

- Как работает процент по кредиту?

- На какую сумму начисляется?

- Из каких частей состоит платеж?

- Как уменьшается долг?

На все эти вопросы вам придется ответить. Это отличная возможность показать пользу уроков математики, ведь 17-ый номер — едва ли не самая прикладная задача за весь школьный курс!

Например, можно рассказать о том, какие бывают образовательные кредиты. Вы в курсе, что их дают с 14 лет, а платеж первые годы может быть ничтожным? Школьник об этом точно не знает.

С чего начать разбор экономической (банковской) задачи в ЕГЭ по математике

Экзамен немного утрирует реальную ситуацию, в жизни кредит работает сложнее. Однако грустно упускать возможность рассказать школьнику что-то из реальности! Если у вас есть опыт с кредитованием, самое время им поделиться. Если нет, то воспользуйтесь нашим:

- Например, расскажите, что клиенту придется сверх купить страховку на случай потери работоспособности, ведь банк не хочет терять прибыль даже если на заемщика кирпич упадет. Ваши ученики знают, как работает страховка?

- Расскажите о механизме аннуитетного платежа: как часть денег банк забирает себе в качестве дохода, то есть на погашение процентов за пользование кредитом; а на вторую часть уменьшает ваш долг. В реальности это разделение считается по специальной формуле, и совсем не в пользу заемщика.

- Например, по нашему опыту, в ипотеке на 10 лет из 20 тысяч ежемесячного платежа на первых порах всего 5 000 рублей идет в счет уменьшения долга, а 15 000 — забирает себе банк! Но каждый раз платеж чуть ребалансируется, и в счет долга идет чуть больше. Так в последних платежах через 10 лет в счет процентов идет буквально пара сотен, а все остальное гасит долг.

Хорошая новость в том, что в экзаменационных задачах подобной вакханалии не бывает. Долг и проценты или гасятся равномерно, или по заранее известному алгоритму, достаточно просто внимательно прочитать условие.

Еще одно частое упрощение в ЕГЭ — процент там обычно не годовой, а ежемесячный! То есть своим платежом заемщик гасит набежавший за этот месяц процент и уменьшает долг на заданную величину. Удобно.

Мы предлагаем научить школьника упорядочивать данные банковской задачи в ЕГЭ по математике с помощью таблицы. Табличка — не единственный способ решить 17-ый номер, кто-то использует последовательности, кто-то — считает прикладным методом как заправский бухгалтер. Однако наш метод универсален, а значит вы дадите школьнику один алгоритм на все типы банковских задач. Согласитесь, работать с одним алгоритмом проще, чем подбирать разные по ситуации.

Тип 1. Равные платежи

Особенность этого типа заданий в том, что заемщик всегда вносит одинаковые суммы.

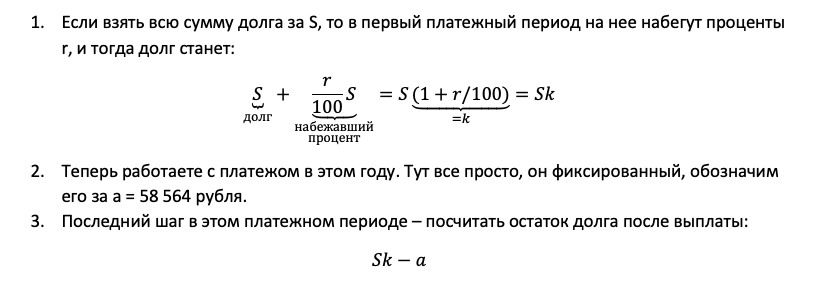

В июле 2020 года планируется взять кредит в банке на некоторую сумму. Условия его возврата таковы:

— каждый январь долг увеличивается на r % по сравнению с концом предыдущего года;

— с февраля по июнь каждого года необходимо выплатить одним платежом часть долга.

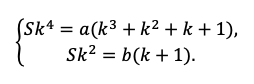

Если ежегодно выплачивать по 58 564 рубля, то кредит будет полностью погашен за 4 года, а если ежегодно выплачивать по 106 964 рубля, то кредит будет полностью погашен за 2 года. Найдите r.

Очевидно, что эта схема должна оказаться у школьника в тетради. Ведь вы же знаете: того, чего нет в тетради, и на уроке-то не было!

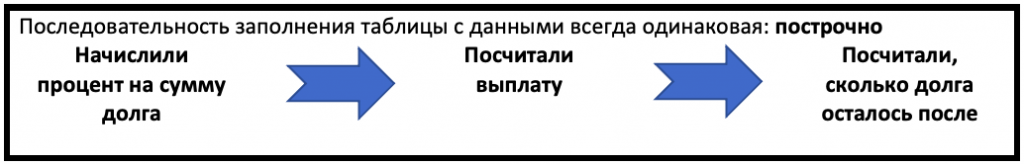

Заполняем всю табличку. Учитываем обе ситуации из условия. Для наглядности каждую выделим жирной рамкой.

Теперь остался еще один непростой шаг — перейти от структурированных данных к математической модели. Дайте ученику возможность увидеть, что уже почти составил ее.

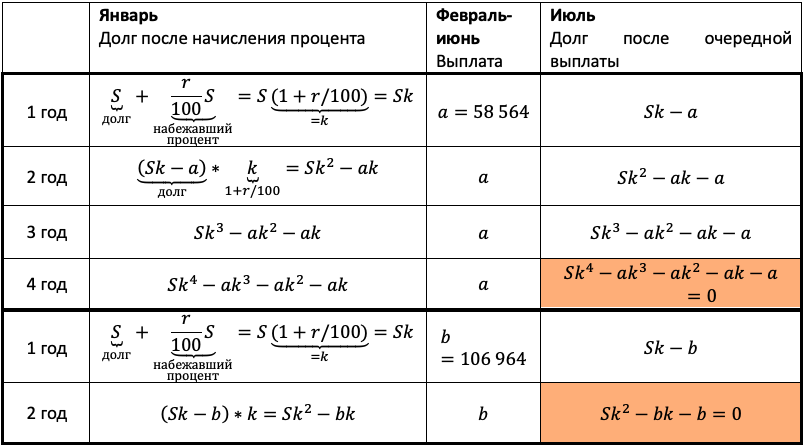

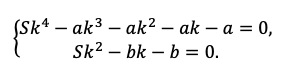

Мы получили два уравнения, которые подсветили в табличке оранжевым. Объединим их в систему и решим!

Напомните выпускнику о культуре вычислений! Порой эти задачи составлены так, что неудачная последовательность действий сделает их нерешаемыми без калькулятора. Потому не надо спешить делать первое попавшееся действие, пусть школьник тренируется думать на пару ходов вперед.

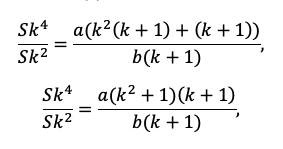

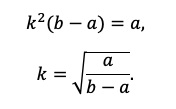

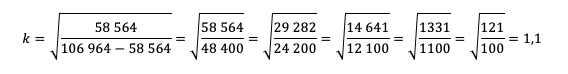

Например, разделим одно уравнение на другое, ведь так мы избавимся от одной неизвестной S:

Наше решение не зависит от суммы кредита, S сокращается.

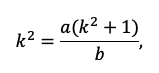

По сути, мы получили уравнение с одной неизвестной, ведь платежи a и b знаем из условия. Выразим k:

Пожалуй, все, проще уже некуда. Подставляем значения!

Тут можно обратить внимание ученика на то, как составители экзамена на самом деле заботятся о нем! Ведь будь задачка хоть чуть-чуть другой, посчитать без калькулятора было бы невозможно.

Вспоминаем, что k=1+r/100, а найти нам надо r.

Ответ: 10%.

Не забудьте после решения расставить акценты в задаче:

Чтобы решить задачу и получить 3 балла, мы:

— Воспользовались простым алгоритмом упорядочивания данных,

— Составили математическую модель,

— Нашли удобный способ решить ее, ВСЕ!

Это и есть алгоритм решения банковской задачи.

Тип 2. Равномерно убывающий долг

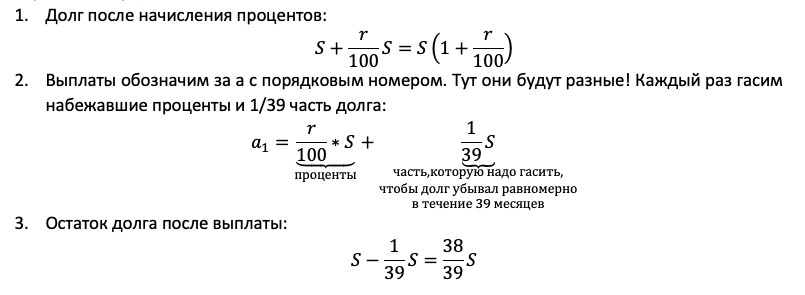

В прошлой задаче заемщик платил одинаковую сумму каждый месяц. Тут ему нужно уменьшать долг на одну и ту же величину. То есть за месяц пользования деньгами банк начислил на них процент, клиент теперь должен чуть больше. Своим платежом он оплатит банку проценты, чтобы заем стал таким, как ДО их начисления. А сверху внесет сумму, которая как раз и пойдет на то самое РАВНОМЕРНОЕ уменьшение долга.

15-го января планируется взять кредит в банке на 39 месяцев. Условия его возврата таковы:

— 1-го числа каждого месяца долг возрастает на r % по сравнению с концом предыдущего месяца;

— со 2-го по 14-е число каждого месяца необходимо выплатить часть долга;

— 15-го числа каждого месяца долг должен быть на одну и ту же сумму меньше долга на 15-е число предыдущего месяца.

Известно, что общая сумма выплат после полного погашения кредита на 20% больше суммы, взятой в кредит. Найдите r.

(Считайте, что округления при вычислении платежей не производятся.)

Тут главный элемент в задаче — равномерно убывающий долг. Если мы взяли сумму S на 39 месяцев, и каждый месяц долг должен быть меньше на одинаковую величину, то что это за величина? Пусть правильный ответ 1/39 S даст ученик.

Проиллюстрируйте школьнику, как здорово работает наш алгоритм. Пусть выпускник проговаривает пункты вслух, а вы их выполняйте. Следите, чтобы каждый шаг подопечный фиксировал в тетради:

Продолжаем заполнять табличку. Пусть дальше пробует выпускник, ведь пока сам не попробуешь, не научишься:

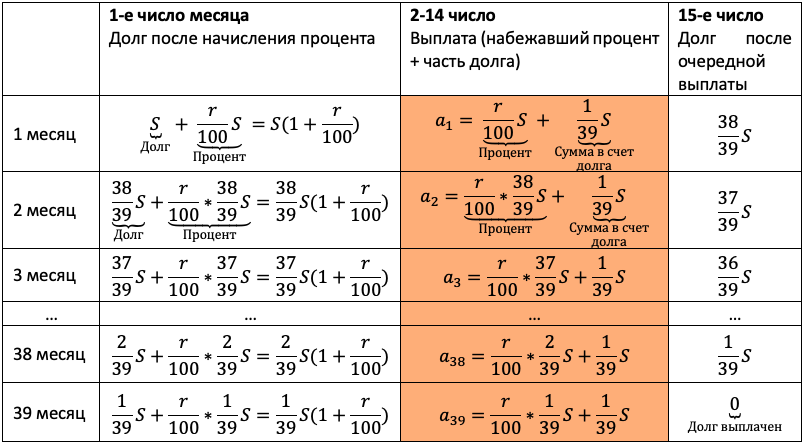

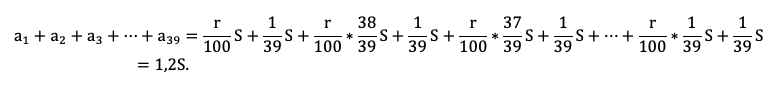

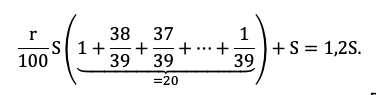

Осталось увязать добытую информацию в уравнение или неравенство. Обратите внимание подопечного на то, что ненужных подробностей в задачах ЕГЭ не бывает! Единственная информация в задаче, которую мы до сих пор не использовали — общая сумма выплат. По условию она на 20% больше суммы кредита, то есть равна 1,2S:

Приведем подобные, вынесем общий множитель за скобку:

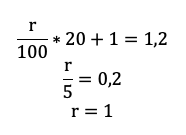

Решение в итоге снова не зависит от того, какую сумму взяли в долг. Разделим обе части на S и упростим выражение:

Ответ: 1%.

И снова все по нашему алгоритму, ничего нового, кроме него, мы не используем! Не забудьте излучать восторг, иначе школьник не проникнется мощью вашего метода решения.

Тип 3. Долг, убывающий согласно табличке

Задача похожа на прошлую. Разница лишь в том, что кроме процентов нам каждый месяц придется гасить не равную долю долга, а долю согласно таблице.

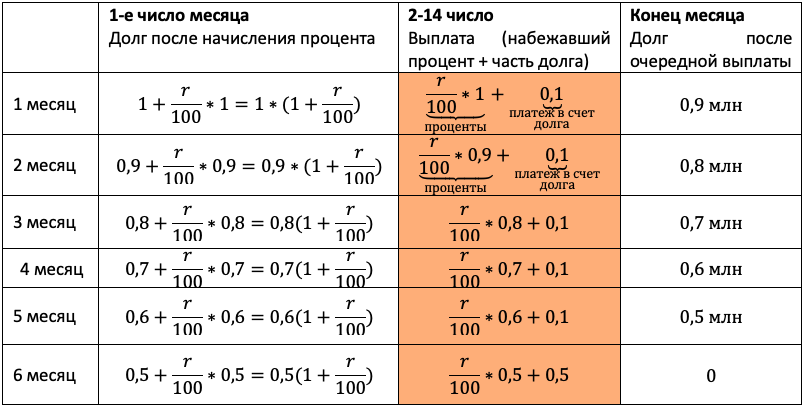

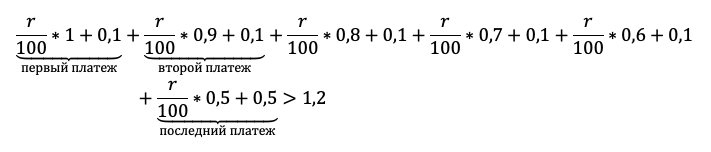

15-го января планируется взять кредит в банке на шесть месяцев в размере 1 млн рублей. Условия его возврата таковы:

— 1-го числа каждого месяца долг увеличивается на r процентов по сравнению с концом предыдущего месяца, где r — целое число;

— со 2-го по 14-е число каждого месяца необходимо выплатить часть долга;

— 15-го числа каждого месяца долг должен составлять некоторую сумму в соответствии со следующей таблицей.

| Дата | 15.01 | 15.02 | 15.03 | 15.04 | 15.05 | 15.06 | 15.07 |

| Долг(в млн рублей) | 1 | 0,9 | 0,8 | 0,7 | 0,6 | 0,5 | 0 |

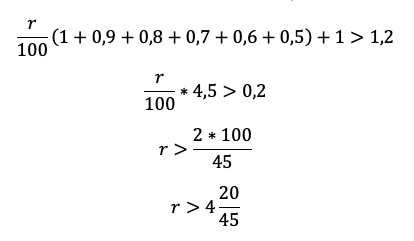

Найдите наименьшее значение r, при котором общая сумма выплат будет больше 1,2 млн рублей.

Протестируем нашу универсальную табличку в третий раз, доверьте это непростое занятие школьнику. Пусть процессом командует он! По ответам будет ясно, ловит ли он суть.

Отличие от прошлого типа будет лишь в том, что в третий столбец мы будем записывать не равномерно убывающий долг, а перенесем остаток долга из таблицы условия. Чтобы не таскать по решению нули, считать будем в миллионах:

Чтобы долг убывал согласно табличке, нам снова каждый раз придется гасить набежавшие проценты и первые 5 месяцев добавлять сверху 0,1 млн. После останется погасить весь остаток.

Акцентируйте внимание на механизме погашения, для школьника он не всегда очевиден.

«По условию нам снова дана общая сумма выплат, значит достаточно просуммировать оранжевый столбец, и уравнение готово», — вероятно, подумает школьник. Подловите его! Уравнение в этой задаче — прямой путь потерять балл! Сумма выплат должна быть БОЛЬШЕ 1,2 млн. Отразим это в модели с помощью неравенства:

Подопечный должен быть уверен в каждом символе в бланке ответа. Даже не пригодившиеся промежуточные вычисления с ошибкой приведут к катастрофе.

Приведем подобные и вынесем общие множители за скобку:

Последний шаг – не забыть, что по условию процент должен быть целым и округлить в верную сторону.

Ответ: 5%.

Правильная математическая модель — это суперважно! К ней проверяющие обязательно придерутся.

Тип 4. Погашение кредита в два этапа.

По сути, это та же прошлая задача, но месяцев больше

В 2017-2018 учебном году составителей экзамена посетило вдохновение, на свет родился вот этот тип банковских задач. Школьники были в шоке, и от страха завалили 17-ый номер. Хотя всего-то нужно было догадаться воспользоваться знаниями об арифметической прогрессии и достать из условия одно немного неочевидное дано!

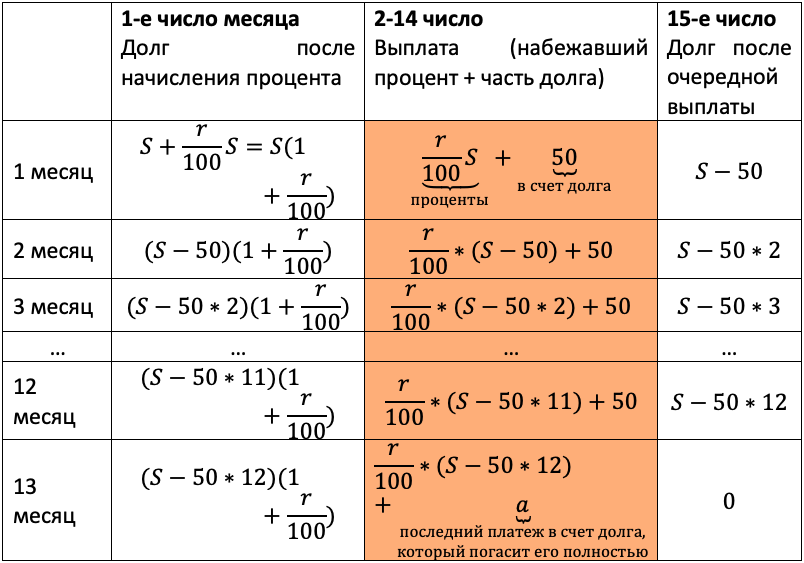

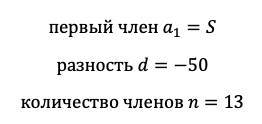

15-го декабря планируется взять кредит в банке на 13 месяцев. Условия возврата таковы:

— 1-го числа каждого месяца долг возрастает на 2% по сравнению с концом предыдущего месяца;

— со 2-го по 14-е число каждого месяца необходимо выплатить часть долга;

— 15-го числа каждого месяца с 1-го по 12-й долг должен быть на 50 тысяч рублей меньше долга на 15-е число предыдущего месяца;

— к 15-му числу 13-го месяца кредит должен быть полностью погашен.

Какую сумму планируется взять в кредит, если общая сумма выплат после полного его погашения составит 804 тысячи рублей?

И снова пусть по возможности командует школьник. По крайней мере он уже точно в курсе, что происходит первые 13 месяцев.

Последовательно начисляем процент на остаток долга – считаем выплату – фиксируем остаток долга после выплаты. Сумму кредита возьмем за S.

Научите школьника не спешить с вычислениями. Например, вместо того чтобы написать S-600, мы пишем S-50*12, потому что так удобнее: нам сразу ясно, что речь идет о двенадцатом месяце. Да и потом вычисления будут проще, если мы оставим маленькие числа.

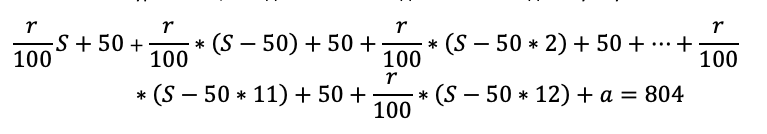

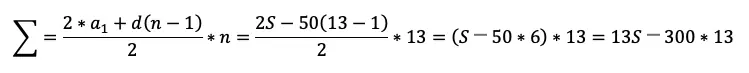

Осталось составить уравнение, и модель готова. В задаче нам снова дали сумму всех выплат:

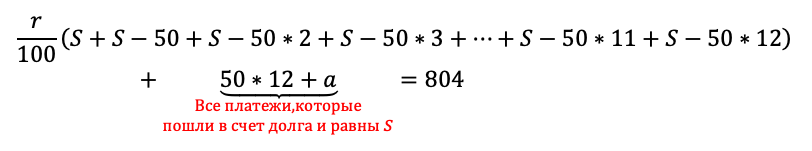

Как обычно, сгруппируем отдельно слагаемые с r/100, отдельно слагаемые без них:

Вот именно последняя группировка всех платежей в счет долга и оказалась неочевидной. Без нее в задаче остается одна лишняя неизвестная величина, которая рушит все решение.

Осталось привести уравнение к решаемому виду. Для этого надо просуммировать то, что получилось в скобках. Если внимательно приглядеться, то видно, что это сумма арифметической прогрессии:

Посчитаем эту сумму:

Подставляем выражение для суммы в уравнение, заметим, что по условию r=2:

Мы сокращали дробь, пока это было возможно, и в итоге довольно просто получили ответ даже без калькулятора. Ваш подопечный должен научиться также!

Ответ: 700 тысяч.

Зачем использовать формулу суммы прогрессии, если можно посчитать вручную? Все верно, можно. Но это только в данном случае кредит взяли всего на 13 месяцев. А бывают прототипы, когда срок – 21 и больше месяцев. В какой-то момент считать вручную станет совсем долго и неудобно, потому воспользоваться формулой суммы – более универсальный метод.

Чем закончить разбор экономической (банковской) задачи № 17 в ЕГЭ по математике

Чтобы у ученика окончательно сложилась картинка занятия, пробегитесь еще раз по основным выводам:

- Повторите алгоритм заполнения таблицы и решения задачи (да, пятый раз);

- Повторите типы задач и механизм распределения платежа на проценты и долг;

- Напомните, как важно считать культурно и быть уверенным в каждой циферке в бланке;

- Проговорите, что математическая модель должна точно отражать условие задачи.

Как показывает практика, чем больше повторяешь, тем больше шансов, что в голове выпускника останется хоть что-то.

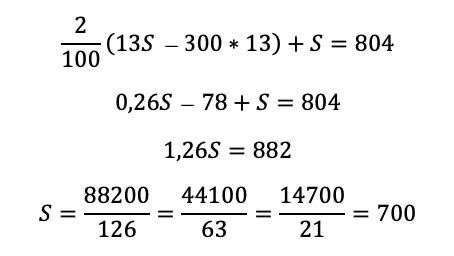

За что дают баллы?

Знание критериев оценивания экономической (банковской) задачи № 17 в ЕГЭ по математике поможетученику чувствовать себя увереннее, ведь выставление баллов — это не какая-то магия и не вредность экспертов. Все правила игры прописаны в нормативных документах.

17-ый номер стоит 3 балла. Чтобы узнать, как их присуждают, мы залезли в методические рекомендации для членов предметных комиссий.

Согласно пояснениям из документа, для получения одного балла мало просто обоснованно составить математическую модель по задаче, надо предложить правильный метод ее анализа.

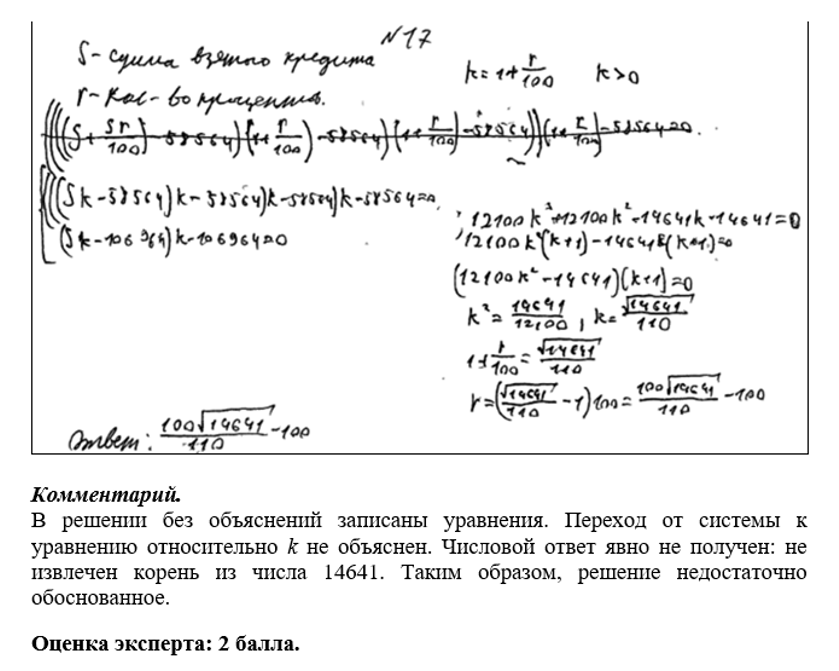

Два балла получит школьник, который ошибся в вычислениях или не обосновал появление математической модели в решении. Например, согласно методическим рекомендациям, решение на 2 балла выглядит так:

А вот отсутствие промежуточных вычислений хоть и усложняет проверку, но баллы не снимает.

Идеально выполненная первая часть ЕГЭ по профильной математике принесет школьнику всего 62 тестовых балла. Добавим сюда пару ошибок по невнимательности, и останутся совсем крохи — баллов 50, не больше. Для поступления на бюджет мало, а значит необходимо планировать делать вторую часть! Чем раньше школьник это осознает, тем проще будет с ним работать. А банковская задача поможет получить дополнительные баллы с минимальными усилиями.

Однако кредиты – не единственный прототип 17-го номера, и в следующий раз мы расскажем, как научить школьника решать задачи на оптимальный выбор и ценные бумаги.

Основные формулы в задачах на вклады и кредиты

12 марта 2015

Сегодня мы немного отвлечемся от стандартных логарифмов, интегралов, тригонометрии и т.д., а вместе этого рассмотрим более жизненную задачу из ЕГЭ по математике, которая имеет прямое отношение к нашей отсталой российской сырьевой экономике. А если быть точным, мы рассмотрим задачу про вклады, проценты и кредиты. Потому что именно задачи с процентами с недавних пор добавлены во вторую часть единого государственного экзамена по математике. Сразу оговорюсь, что за решение этой задачи согласно спецификациям ЕГЭ предлагается сразу три первичных балла, т. е. экзаменаторы считают эту задачу одной из самых сложных.

Вместе с тем, для решения любой из указанных задач из ЕГЭ по математике необходимо знать всего лишь две формулы, каждая из которых вполне доступна любому школьному выпускнику, однако по непонятным мне причинам эти формулы начисто игнорируются как школьными учителями, так и составителями всевозможных задач для подготовки к ЕГЭ. Поэтому сегодня я не просто расскажу вам, что это за формулы и как их применять, а выведу каждую из этих формул буквально у вас на глазах, взяв за основу задачи из открытого банка ЕГЭ по математике.

Поэтому урок получился довольно объемный, довольно содержательный, поэтому устраивайтесь поудобнее, и мы начинаем.

Вкладываем деньги в банк

Прежде всего, хотелось бы сделать небольшое лирическое отступление, связанное с финансами, банками, кредитами и вкладами, на основании которых мы и получим те формулы, которые будем использовать для решения данной задачи. Итак, давайте немного отвлечемся от экзаменов, от предстоящих школьных проблем, и посмотрим в будущее.

Допустим, вы выросли и собираетесь покупать квартиру. Допустим, вы собираетесь покупать не какую-то плохую квартиру на окраине, а хорошую качественную квартиру за 20 миллионов рублей. При этом также предположим, что вы устроились на более-менее нормальную работу и зарабатываете по 300 тысяч рублей в месяц. В этом случае за год вы сможете отложить примерно три миллиона рублей. Разумеется, зарабатывая по 300 тысяч рублей в месяц, за год у вас получится чуть большая сумма — 3600000 — но эти 600000 пусть будут потрачены на еду, на одежду и на прочие ежедневные бытовые радости. Итого вводные данные таковы: необходимо заработать двадцать миллионов рублей, у нас же в распоряжении имеется лишь три миллиона рублей в год. Возникает естественный вопрос: сколько лет нам необходимо откладывать по три миллиона, чтобы получить эти самые двадцать миллионов. Считается это элементарно:

[frac{20}{3}=6,….to 7]

Однако как мы уже с вами отмечали, вы зарабатываете 300 тысяч рублей в месяц, это значит, что вы умные люди и не будете откладывать деньги «под подушку», а отнесете их в банк. И, следовательно, ежегодно на те вклады, которые вы принесете в банк, будут начисляться проценты. Допустим, вы выберете надежный, но при этом более-менее прибыльный банк, и поэтому ваши вклады ежегодно будут расти на 15% годовых. Другими словами можно сказать, что сумма на ваших счетах ежегодно будет увеличиваться в 1,15 раза. Напомню формулу:

[Ktext{%} to 1+frac{K}{100}]

Давайте посчитаем, сколько денег будет на ваших счетах после каждого года:

В первый год, когда вы только начнете откладывать деньги, никакие проценты не накопятся, т. е. в конце года вы отложите три миллиона рублей:

[3m]

В конце второго года на те три миллиона рублей, которые остались с первого года, уже будут начислены проценты, т.е. нам нужно умножить на 1,15. Однако в течение второго года вы также доложили еще три миллиона рублей. Разумеется, на эти три миллиона еще не были начислены проценты, потому что к концу второго года эти три миллиона только появились на счету:

[3mcdot 1,15+3m]

Итак, третий год. В конце третьего года на эту сумму будут начислены проценты, т. е. необходимо всю эту сумму умножить на 1,15. И опять же, в течение всего года вы усердно работали и еще отложили три миллиона рублей:

[left( 3mcdot 1,15+3m right)cdot 1,15+3m]

Давайте рассчитаем еще четвертый год. Опять же, вся сумма, которая оказалась у нас к концу третьего года, умножается на 1,15, т.е. на всю сумму будут начислены проценты. В том числе, будут начислены проценты на проценты. И к этой сумме добавляется еще три миллиона, потому что в течение четвертого года вы также работали и также откладывали деньги:

[left( left( 3mcdot 1,15+3m right)cdot 1,15+3m right)cdot 1,15+3m]

А теперь давайте раскроем скобки и посмотрим, какая у нас будет сумма к концу четвертого года откладывания денег:

[begin{align}& left( left( 3mcdot 1,15+3m right)cdot 1,15+3m right)cdot 1,15+3m= & =left( 3mcdot {{1,15}^{2}}+3mcdot 1,15+3m right)cdot 1,15+3m= & =3mcdot {{1,15}^{3}}+3mcdot {{1,15}^{2}}+3mcdot 1,15+3m= & =3mleft( {{1,15}^{3}}+{{1,15}^{2}}+1,15+1 right)= & =3mleft( 1+1,15+{{1,15}^{2}}+{{1,15}^{3}} right) end{align}]

Как видим, в скобках у нас стоят элементы геометрической прогрессии, т. е. у нас стоит сумма элементов геометрической прогрессии.

Напомню, что если геометрическая прогрессия задана элементом ${{b}_{1}}$, а также знаменателем $q$, то сумма элементов будет считаться по следующей формуле:

[{{S}_{n}}={{b}_{1}}cdot frac{{{q}^{n}}-1}{q-1}]

Эту формулу обязательно нужно знать и четко применять.

Обратите внимание: формула n-го элемента звучит следующим образом:

[{{b}_{n}}={{b}_{1}}cdot {{q}^{n-1}}]

Из-за этой степени многие ученики путаются. В сумме у нас стоит просто nдля суммы n-элементов, а сам n-й элемент имеет степень $n-1$. Другими словами, если мы сейчас попытаемся посчитать сумму геометрической прогрессии, то нужно учитывать следующее:

[begin{align}& {{b}_{1}}=1 & q=1,15 end{align}]

Теперь мы можем посчитать сумму:

[{{S}_{4}}=1cdot frac{{{1,15}^{4}}-1}{1,15-1}]

Посчитаем числитель отдельно:

[{{1,15}^{4}}={{left( {{1,15}^{2}} right)}^{2}}={{left( 1,3225 right)}^{2}}=1,74900625approx 1,75]

Итого, возвращаясь к сумме геометрической прогрессии, мы получим:

[{{S}_{4}}=1cdot frac{1,75-1}{0,15}=frac{0,75}{0,15}=frac{75}{15}=5]

В итоге мы получаем, что за четыре года накоплений наша исходная сумма увеличится не в четыре раза, как если бы мы не клали деньги в банк, а в пять раз, т. е. пятнадцать миллионов. Давайте запишем это отдельно:

4 года → 5 раз

Забегая вперед, скажу, что если бы мы копили не четыре года, а пять лет, то в итоге наша сумма накоплений увеличилась бы в 6,7 раза:

5 лет → 6,7 раз

Другими словами, к концу пятого года мы бы получили на счету следующую сумму:

[6,7cdot 3=20,1]

Т. е. к концу пятого года накоплений с учетом процентов по вкладу мы бы уже получили свыше двадцати миллионов рублей. Таким образом, общий счет накоплений за счет банковских процентов снизился бы с почти семи лет до пяти лет, т. е. почти на два года.

Таким образом, даже, несмотря на то, что банк начисляет достаточно низкий процент на наши вклады (15%), уже через пять лет эти самые 15% дают прибавку, существенно превышающую наш ежегодный заработок. При этом основной мультипликационный эффект приходится на последние годы и даже, скорее, на последний год накоплений.

К чему я это все писал? Разумеется, не к тому, чтобы агитировать вас нести деньги в банк. Потому что если вы действительно хотите приумножить свои сбережения, то вкладывать их нужно не в банк, а в реально действующий бизнес, где эти самые проценты, т. е. рентабельность в условиях российской экономики редко опускается ниже 30%, т. е. вдвое больше банковских вкладов.

А вот что действительно полезно во всех этих рассуждениях, так это формула, которая позволяет нам найти итоговую сумму вклада через размер ежегодных платежей, а также через проценты, которые начисляет банк. Так и запишем:

[text{Vklad}=text{platezh}frac{{{text{%}}^{n}}-1}{text{%}-1}]

Сам по себе % считается по следующей формуле:

[Ktext{%}to 1+frac{K}{100}]

Эту формулу также необходимо знать, как и основную формулу суммы вклада. А, в свою очередь, основная формула способна значительно сократить вычисления в тех задачах с процентами, где требуется посчитать именно вклад.

Почему стоит пользоваться формулами, а не таблицами?

У многих наверняка возникнет вопрос, а к чему вообще все эти сложности, нельзя ли просто расписать каждый год в табличке, как это делают во многих учебниках, посчитать отдельно каждый год, а затем посчитать общую сумму вклада? Конечно, можно вообще забыть про сумму геометрической прогрессии и все считать с помощью классических табличек — так сделано в большинстве сборников для подготовки к ЕГЭ. Однако, во-первых, резко увеличивается объем вычислений, а во-вторых, как следствие, увеличивается вероятность допустить ошибку.

Да и вообще, использовать таблицы вместо этой замечательной формулы — это то же самое, что на стройке копать траншеи руками вместо того, чтобы использовать стоящий рядом и полностью работающий экскаватор.

Ну, или то же самое, что умножить пятерку на десятку не с помощью таблицы умножения, а складывать пятерку с самой собой десять раз подряд. Впрочем, это я уже отвлекся, поэтому еще раз повторю самую главную мысль: если есть какой-то способ упростить и сократить вычисления, то именно этим способом и надо воспользоваться.

Проценты по кредитам

С вкладами мы разобрались, поэтому переходим к следующей теме, а именно — к процентам по кредитам.

Итак, пока вы копите деньги, скрупулезно планируете свой бюджет, думаете о своей будущей квартире, ваш одноклассник, а нынче простой безработный, решил жить сегодняшним днем и просто взял кредит. При этом он еще будет подкалывать и смеяться над вами, мол, у него кредитный телефон и подержанный автомобиль, взятый в кредит, а вы до сих пор ездите на метро и пользуетесь старым кнопочным телефоном. Разумеется, за все эти дешевые «понты» вашему бывшему однокласснику придется дорого расплатится. Насколько дорого — вот это именно сейчас мы и посчитаем.

Для начала краткая вводная информация. Допустим, ваш бывший одноклассник взял два миллиона рублей в кредит. При этом согласно договору он должен платить xрублей в месяц. Допустим, что кредит он взял по ставке 20% годовых, что в нынешних условиях выглядит вполне прилично. Кроме того, предположим, что срок кредита составляет всего три месяца. Давайте попробуем связать все эти величины в одну формулу.

Итак, в самом начале, как только ваш бывший одноклассник вышел из банка у него в кармане два миллиона, и это и есть его долг. При этом не год прошел, и не месяц, а это только самое начало:

[2m]

Затем спустя один месяц на сумму задолженности будут начислены проценты. Как мы уже знаем для вычисления процентов достаточно умножить исходную задолженность на коэффициент, который считается по следующей формуле:

[Ktext{%}to 1+frac{K}{100}]

В нашем случае речь идет о ставке 20% годовых, т. е. мы можем записать:

[1+frac{20}{100}=1,2]

Это коэффициент суммы, которая будет начисляться в год. Однако наш одноклассник не очень умный и он не читал договор, и на деле кредит ему выдали не под 20% в год, а под 20% в месяц. И уже к концу первого месяца на эту сумму будут начислены проценты, и она увеличится в 1,2 раза. Сразу после этого человеку будет необходимо оплатить оговоренную сумму, т. е. xрублей в месяц:

[2mcdot 1,2- x]

Далее к концу второго месяца уже на эту сумму будут вновь начислены проценты:

[left( 2mcdot 1,2- xright)cdot 1,2-x]

И вновь наш паренек вносит платеж в размере $x$ рублей.

Затем к концу третьего месяца сумма его задолженности еще раз увеличивается на 20%:

[left( left( 2mcdot 1,2- xright)cdot 1,2- xright)1,2- x]

И по условию за три месяца он должен полностью расплатиться, т. е. после внесения последнего третьего платежа его объем задолженности должен быть равен нулю. Мы можем записать такое уравнение:

[left( left( 2mcdot 1,2- xright)cdot 1,2- xright)1,2 — x=0]

Давайте решать:

[begin{align}& left( 2mcdot {{1,2}^{2}}- xcdot 1,2- xright)cdot 1,2- x=0 & 2mcdot {{1,2}^{3}}- xcdot {{1,2}^{2}}- xcdot 1,2- x=0 & 2mcdot {{1,2}^{3}}=cdot {{1,2}^{2}}+cdot 1,2+ & 2mcdot {{1,2}^{3}}=left( {{1,2}^{2}}+1,2+1 right) end{align}]

Перед нами вновь геометрическая прогрессия, а точнее, сумма трех элементов геометрической прогрессии. Давайте перепишем ее в порядке возрастания элементов:

[2mcdot {{1,2}^{3}}=left( 1+1,2+{{1,2}^{2}} right)]

Теперь нам нужно найти сумму трех элементов геометрической прогрессии. Давайте запишем:

[begin{align}& {{b}_{1}}=1; & q=1,2 end{align}]

Теперь найдем сумму геометрической прогрессии:

[{{S}_{3}}=1cdot frac{{{1,2}^{3}}-1}{1,2-1}]

Следует напомнить, что сумма геометрической прогрессии с такими параметрами $left( {{b}_{1}};q right)$ считается по формуле:

[{{S}_{n}}={{b}_{1}}cdot frac{{{q}^{n}}-1}{q-1}]

Вот этой формулой мы только что и воспользовались. Подставляем эту формулу в наше выражение:

[2mcdot {{1,2}^{3}}=cdot frac{{{1,2}^{3}}-1}{1,2-1}]

Для дальнейших вычислений нам следует узнать, чему равна ${{1,2}^{3}}$. К сожалению, в этом случае мы уже не можем расписать как в прошлый раз в виде двойного квадрата, но зато можем посчитать так:

[begin{align}& {{1,2}^{3}}={{1,2}^{2}}cdot 1,2 & {{1,2}^{3}}=1,44cdot 1,2 & {{1,2}^{3}}=1,728 end{align}]

Переписываем наше выражение:

[2mcdot 1,728=cdot frac{0,728}{0,2}]

Это классическое линейное выражение. Давайте вернемся к следующей формуле:

[2cdot {{1,2}^{3}}=cdot frac{{{1,2}^{3}}-1}{1,2-1}]

По сути, если обобщить ее, то мы получим формулу, связывающую проценты, кредиты, платежи и сроки. Формула звучит следующим образом:

[kreditcdot {{%}^{n}}=platezhcdot frac{{{%}^{n}}-1}{%-1}]

Вот она, самая главная формула сегодняшнего видеоурока, с помощью которой считается не менее 80% всех экономических задач из ЕГЭ по математике во второй части.

Чаще всего в реальных задачах у вас будет спрашиваться платеж, либо чуть реже кредит, т. е. общая сумма задолженности, которая была у нашего одноклассника в самом начале платежей. В более сложных задачах вас попросят найти процент, ну а совсем сложных, которые мы разберем в отдельном видеоуроке от вас попросят найти сроки, в течение которых при данных параметрах кредита и платежа наш безработный одноклассник сможет полностью расплатится с банком.

Возможно, кто-то сейчас подумает, что я являюсь яростным противником кредитов, финансов и вообще банковской системы. Так вот, ничего подобного! Напротив, я считаю, что кредитные инструменты очень полезны и крайне необходимы нашей экономике, но только при условии, что кредит берется на развитие бизнеса. В крайнем случае, можно взять кредит на покупку жилья, т. е. ипотеку либо на неотложное медицинское лечение — все, других причин взять кредит просто не существует. А всевозможные безработные, которые берут кредиты на покупку «понтов» и при этом совершенно не задумываются о последствиях в итоге и становятся причиной кризисов и проблем в нашей экономике.

Возвращаясь к теме сегодняшнего урока, хотел бы отметить, что знать эту формулу, связывающую кредиты платежи и проценты, также необходимо как и сумму геометрической прогрессии. Именно с помощью этих формул решаются реальные экономические задачи из ЕГЭ по математике. Ну, а теперь, когда вы все это прекрасно знаете, когда понимаете, что такое кредит и почему его не стоит брать, переходим к решению реальных экономических задач из ЕГЭ по математике.

Решаем реальные задачи из ЕГЭ по математике

Пример № 1

Итак, первая задача:

31 декабря 2014 года Алексей взял в банке 9282000 рублей в кредит под 10% годовых. Схема выплаты кредита следующая: 31 декабря каждого следующего года банк начисляет проценты на оставшуюся сумму долга (т .е. увеличивает долг на 10%), затем Алексей переводит в банк Х рублей. Какой должна быть сумма Х, чтобы Алексей выплатил долг четырьмя равными платежами (т .е. за четыре года)?

Итак, это задача про кредит, поэтому сразу записываем нашу формулу:

[kreditcdot {{%}^{n}}=platezhcdot frac{{{%}^{n}}-1}{%-1}]

Кредит нам известен — 9282000 рублей.

С процентами мы сейчас разберемся. У нас речь идет о 10% в задаче. Следовательно, мы можем их перевести:

[10text{%}to 1+frac{10}{100}=1,1]

Мы можем составить уравнение:

[9289000cdot {{1,1}^{4}}=xcdot frac{{{1,1}^{4}}-1}{1,1-1}]

У нас получилось обычное линейное уравнение относительно $x$, хотя с достаточно грозными коэффициентами. Давайте попробуем его решить. Для начала найдем выражение ${{1,1}^{4}}$:

$begin{align}& {{1,1}^{4}}={{left( {{1,1}^{2}} right)}^{2}} & 1,1cdot 1,1=1,21 & {{1,1}^{4}}=1,4641 end{align}$

Теперь перепишем уравнение:

[begin{align}& 9289000cdot 1,4641=xcdot frac{1,4641-1}{0,1} & 9282000cdot 1,4641=xcdot frac{0,4641}{0,1}|:10000 & 9282000cdot frac{14641}{10000}=xcdot frac{4641}{1000} & frac{9282cdot 14641}{10}=xcdot frac{4641}{1000}|:frac{4641}{1000} & x=frac{9282cdot 14641}{10}cdot frac{1000}{4641} & x=frac{2cdot 14641cdot 1000}{10} & x=200cdot 14641 & x=2928200 end{align}][]

Все, наша задача с процентами решена.

Разумеется, что это была лишь самая простая задача с процентами из ЕГЭ по математике. В настоящем экзамене такой задачи, скорее всего, не будет. А если и будет, то считайте, что вам очень повезло. Ну, а для тех, кто любит считать и не любит рисковать, переходим к следующим более сложным задачам.

Пример № 2

31 декабря 2014 года Степан взял в банке 4004000 рублей в кредит под 20% годовых. Схема выплаты кредиты следующая: 31 декабря каждого следующего года банк начисляет проценты на оставшуюся сумму долга (т. е.) увеличивает долг на 20%), затем Степан производит в банк платеж. Весь долг Степан выплатил за 3 равных платежа. На сколько рублей меньше он бы отдал банку, если бы смог выплатить долг за 2 равных платежа.

Перед нами задача про кредиты, поэтому записываем нашу формулу:

[][kreditcdot {{%}^{n}}=platezhcdot frac{{{%}^{n}}-1}{%-1}]

Что нам известно? Во-первых, нам известен общий кредит. Также нам известны проценты. Давайте найдем коэффициент:

[20%to 1+frac{20}{100}=1,2]

Что касается $n$, то нужно внимательно прочитать условие задачи. Т. е. сначала нам необходимо посчитать, сколько он заплатил за три года, т. е. $n=3$, а затем выполнить еще раз те же самые действия но рассчитать платежи за два года. Давайте запишем уравнение для того случай, когда платеж выплачивается за три года:

[4004000cdot {{1,2}^{3}}=xcdot frac{{{1,2}^{3}}-1}{1,2-1}]

Давайте решать это уравнение. Но для начала найдем выражение ${{1,2}^{3}}$:

[begin{align}& {{1,2}^{3}}=1,2cdot {{1,2}^{2}} & {{1,2}^{3}}=1,44cdot 1,2 & {{1,2}^{3}}=1,728 end{align}]

Переписываем наше выражение:

[begin{align}& 4004000cdot 1,728=xcdot frac{1,728-1}{0,2} & 4004000cdot frac{1728}{1000}=xcdot frac{728}{200}|:frac{728}{200} & x=frac{4004cdot 1728cdot 200}{728} & x=frac{4004cdot 216cdot 200}{91} & x=44cdot 216cdot 200 & x=8800cdot 216 & x=1900800 end{align}]

Итого, наш платеж составит 1900800 рублей. Однако обратите внимании: в задаче от нас требовалось найти не ежемесячный платеж, а сколько всего Степан заплатит за три равных платежа, т. е. за все время пользования кредитом. Поэтому полученную величину необходимо еще раз умножить на три. Давайте посчитаем:

[3x=5702400]

Итого за три равных платежа Степан заплатит 5702400 рублей. Вот во сколько ему обойдется пользование кредитом в течение трех лет.

Теперь рассмотрим вторую ситуацию, когда Степан поднапрягся, собрался и выплатил весь кредит не за три, а за два равных платежа. Записываем все ту же нашу формулу:

[begin{align}& 4004000cdot {{1,2}^{2}}=xcdot frac{{{1,2}^{2}}-1}{1,2-1} & 4004000cdot frac{144}{100}=xcdot frac{11}{5}|cdot frac{5}{11} & x=frac{40040cdot 144cdot 5}{11} & x=3640cdot 144cdot 5=3640cdot 720 & x=2620800 end{align}]

Но это еще не все, потому что сейчас мы посчитали лишь один из двух платежей, поэтому всего Степан заплатит ровно в два раза больше:

[2x=5241600]

Прекрасно, вот теперь мы и приблизились к окончательному ответу. Но обратите внимание: ни в коем случае мы еще не получили окончательный ответ, потому что за три года платежей Степан заплатит 5702400 рублей, а за два года платежей он заплатит 5241600 рублей, т. е. чуть-чуть поменьше. Насколько меньше? Чтобы это узнать, нужно из первого размера платежей вычесть второй размер платежей:

[5702400-5241600=460800]

Итого окончательный ответ — 460800 рублей. Именно сколько сэкономит Степан, если будет платить не три года, а два.

Как видите, формула, связывающая проценты, сроки и платежи, существенно упрощает вычисления по сравнению с классическими таблицами и, к сожалению, по непонятным причинам в большинстве сборников задач, тем не менее, до сих пор используются именно таблицы.

Отдельно хотел бы обратить ваше внимание на срок, на который взят кредит, и размером ежемесячных платежей. Дело в том, что эта связь напрямую не просматривается из тех формул, которые мы записали, однако ее понимание необходимо для быстрого и эффективного решения настоящих задач на экзамене. На самом деле эта связь очень проста: чем на больший срок берется кредит, тем меньшая сумма будет в ежемесячных платежах, но тем большая сумма накопится за все время пользования кредитом. И наоборот: чем меньше срок, тем больше ежемесячный платеж, однако при этом меньше итоговая переплата и меньше общая стоимость кредита.

Разумеется, все эти утверждения будут равны лишь при условии, что сумма кредита и процентная ставка в обоих случаях одна и та же. В общем, пока просто запомните этот факт — он будет использоваться для решения самых сложных задач на эту тему, а пока мы разберем более простую задачу, где как раз и требуется найти общую сумму исходного кредита.

Пример № 3

Итак, еще одна задача на кредит и по совместительству последняя задача в сегодняшнем видеоуроке.

31 декабря 2014 года Василий взял в банке некоторую сумму в кредит под 13% годовых. Схема выплаты кредита следующая: 31 декабря каждого следующего года банк начисляет проценты на оставшуюся сумму долга (т.е. увеличивает долг на 13%), затем Василий переводит в банк 5 107 600 рублей. Какую сумму взял Василий в банке, если он выплатил долг двумя равными платежами (за два года)?

Итак, в первую очередь, эта задача вновь про кредиты, поэтому записываем нашу замечательную формулу:

[kreditcdot {{%}^{n}}=platezhcdot frac{{{%}^{n}}-1}{%-1}]

Посмотрим, что нам известно из условия задачи. Во-первых, платеж — он равен 5107600 рублей в год. Во вторых проценты, поэтому мы можем найти коэффициент:

[13%to 1+frac{13}{100}=1,13]

Кроме того, согласно условию задачи Василий взял в банке кредит на два года, т.е. выплатил двумя равными платежами, следовательно, $n=2$. Давайте все подставим и также заметим, что кредит нам неизвестен, т.е. та сумма, которую он взял, и обозначим ее за $x$. Получим:

[xcdot {{1,13}^{2}}=5107600cdot frac{{{1,13}^{2}}-1}{1,13-1}]

Знаменатель мы можем тут же посчитать — это будет 1,13, а вот в числителе, а также слева перед переменной $x$ у нас стоит коэффициент ${{1,13}^{2}}$. Предлагаю посчитать данное выражение отдельно:

[{{1,13}^{2}}=1,2769]

Перепишем наше уравнение с учетом этого факта:

[begin{align}& xcdot frac{12769}{10000}=5107600cdot frac{1,2769-1}{0,13} & xcdot frac{12769}{10000}=frac{5107600cdot 2769}{1300}|:frac{12769}{10000} & x=frac{51076cdot 2769}{13}cdot frac{10000}{12769} & x=4cdot 213cdot 10000 & x=8520000 end{align}]

Все, это и есть окончательный ответ. Именно такую сумму Василий взял в кредит в самом начале.

Теперь понятно, почему в этой задаче нам предлагается взять кредит лишь на два года, потому что здесь фигурируют двузначные проценты, а именно 13%, которые в квадрате дают уже довольно «зверское» число. Но и это еще не предел — в следующем отдельном уроке мы рассмотрим более сложные задачи, где будет требоваться найти срок кредита, а ставка будет составлять один, два или три процента.

В общем, учитесь решать задачи на вклады и кредиты, готовьтесь к экзаменам и сдавайте их «отлично». А если что-то непонятно в материалах сегодняшнего видеоурока, то не стесняйтесь — пишите, звоните, и я постараюсь вам помочь.

Смотрите также:

- Задача на производительность труда

- ЕГЭ по математике 2016: задача про кредиты с фиксированным платежом

- Тест к уроку «Что такое логарифм» (тяжелый)

- Комбинированные задачи B12

- Как решать задачи про летающие камни?

- Задача C1: тригонометрия и показательная функция — 1 вариант

На чтение 12 мин Просмотров 33.4к. Опубликовано 7 февраля, 2019

Для решения таких задач необходимо понимать алгоритм решения экономических задач

За задание №17 по математике ЕГЭ профильный уровень можно получить 3 балла. Мы рассмотрим как решать экономические задачи ЕГЭ по математике, которые в каждом варианте профильного уровня по математике идут под номером 17.

Решение №17 включает в себя обязательное построение математической модели, то есть это обычная текстовая задача, но с экономическим (финансовым) уклоном и чаще всего с большим количеством вычислений.

Можно выделить несколько блоков заданий:

1. Вклады и кредиты

2. Акции и другие ценные бумаги

3. Методы оптимальных решений

Рассмотрим каждый из вышеперечисленных блоков.

Содержание

- Вклады и кредиты

- Акции и другие ценные бумаги

- Методы оптимальных решений

- Примеры решения задач

Вклады и кредиты

Вклады и кредиты – самый обширный блок. Здесь вы можете встретить различные схемы возврата кредита или увеличения суммы вклада, и ваша задача – упорядочить данные таким образом, чтобы большой массив текста превратился в удобную математическую схему.

Чтобы правильно решать такие задачи, необходимо владеть формулой сложных процентов. Начисление по этой формуле предполагает, что каждый последующий год процент начисляется не на исходную сумму, а на исходную сумму, увеличенную предыдущим начислением процентов.

Формула выглядит следующим образом:

где FV – будущая сумма.

PV – текущая сумма.

p – процент, в соответствии с которым происходит начисление

n – количество лет начисления процента.

Если начисления происходят не ежегодно, а чаще, например, ежеквартально, формула модифицируется в следующий вид:

,

где

FV – будущая сумма

PV – текущая сумма

p – процент, в соответствии с которым происходит начисление

n – количество лет начисления процента

m – количество начислений в год (например, m=4, если начисления ежеквартальные).

Давайте отработаем эту формулу на подготовительной задаче.

Задача 1

Алексей положил 100 000 рублей в банк под 6% годовых на 3 года. Какая сумма будет у Алексея через год? Через 2 года? Через 3 года?

Решение:

Рассчитаем по формуле сложного процента сумму через год:

Теперь сумму через 2 года:

Теперь сумму через 3 года:

Более того, вам придётся работать со схемами кредитов/вкладов, поэтому решим более сложную задачу, в которой нужно будет переводить текст в таблицы и уравнения/неравенства.

Задача 2

Вклад в размере 10 млн рублей планируется открыть на четыре года. В конце каждого года вклад увеличивается на 10% по сравнению с его размером в начале года, а, кроме этого, в начале третьего года и четвёртого годов вклад ежегодно пополняется на одну и ту же фиксированную сумму, равную целому числу миллионов рублей. Найдите наименьший возможный размер такой суммы, при котором через четыре года вклад станет не меньше 28 млн рублей.

Решение:

Пусть искомая сумма составит a млн рублей.

Составим таблицу, чтобы упорядочить данные и построить математическую модель.

По условию, нужно найти наименьшее целое x, для которого выполнено неравенство

14,641 + 2,31a ≥ 28

a ≥

Наименьшее целое число, при котором знак неравенства выполняется, это число 6.

Значит, искомая сумма — 6 млн рублей.

Ответ: 6 млн рублей.

Акции и другие ценные бумаги

Следующий блок, который мы рассмотрим, затрагивает относительно новое понятие ценной бумаги. Что вам нужно знать о ценной бумаге, чтобы решать подобные задания, не вдаваясь в экономические особенности, это то, как она может приносить доход.

Тип 1: когда вы получаете доход от того, что ценная бумага, которую вы купили ранее, растет в цене. Например, сначала ценная бумага стоила 3 000, а через год стала стоить 4 000. Непосредственно этих 4 000 у вас нет, но вы можете продать ценную бумагу за 4 000 и получите больше, чем потратили за год до этого.

Тип 2: когда вы получаете некий процент от прибыли компании за то, что ранее приобрели ценную бумагу этой компании. Если вы являетесь владельцем акции, то доход данного типа вы получаете в форме дивидендов.

Помимо этого дохода вы также можете продать эту ценную бумагу и, если она теперь стоит больше, чем когда вы ее покупали, вы также получите прибыль. Это не все пути получения дохода от ценных бумаг, но других особенностей вам знать не нужно. При необходимости все дополнительные условия будут описаны в самой задаче.

Рассмотрим следующую задачу, в которой как раз фигурирует понятие ценной бумаги.

Задача 3.

Григорий приобрёл ценную бумагу компании за 9000 рублей в начале 2016 года. Компания находится на стадии активного роста, поэтому цена данной бумаги каждый год возрастает на 2000 рублей. В любой момент Григорий может продать бумагу и положить вырученные деньги на банковский счёт. Каждый год сумма на счёте будет увеличиваться на 12 %. В начале какого года Григорий должен продать ценную бумагу, чтобы через 15 лет после покупки этой бумаги сумма на банковском счёте была наибольшей?

Решение:

Продать бумагу нужно тогда, когда прирост стоимости ценной бумаги станет меньше, чем банковский процент. Пусть это случится в год n.

К этому моменту n к изначальной цене акции 9000 прибавится n раз по 2000, тогда на текущий момент её цена составит:

9000 + 2000n

Чтобы получить прирост, который Григорий получит, если хранить деньги в форме акции, необходимо ежегодный прирост (в данной задаче – 2000 рублей) поделить на накопленную к данному моменту сумму.

Прирост денежной суммы в банке всегда одинаков и равен предложенному проценту, то есть 0,12.

Либо можем составить уравнение, которое объединит все строчки нашей таблицы:

По прошествии четырёх лет Григорий должен продать бумагу, то есть в начале 2020 года.

Ответ: 2020

Методы оптимальных решений

Это особый блок, позволяющий максимизировать одну целевую функцию при учёте данных в условии ограничений.

Основные типы заданий в этом блоке:

1. Оптимизация работы на производстве с учётом цен на рынке товара и факторов производства;

2. Многозаводское производство (включая разные заводы/ отели/ другие рабочие пространства);

3. Транспортная задача.

Разберём несколько задач с основными методами решения.

Задача.

У фермера есть 2 поля, площадь каждого из которых составляет 10 гектаров. На каждом поле можно выращивать пшеницу и ячмень. Урожайность пшеницы на первом поле составляет 500 ц/га, а на втором поле – 300 ц/га. Урожайность ячменя, наоборот, на первом поле составляет 300 ц/га, а на втором поле – 500 ц/га. При этом известно, что между данными злаками поля можно делить в любом соотношении.

Если известно, что на рынке установилась цена на пшеницу 7000 рублей за центнер, а цена на ячмень 9000 рублей за центнер, то какой наибольший доход фермер может получить?

Решение:

Имеем 2 поля с различными характеристиками.

В целом, продавать ячмень выгоднее, чем продавать пшеницу, так как 9000 > 7000 рублей.

Более того, известно, что на втором поле урожайность ячменя выше, чем урожайность пшеницы (500 ц/га против 300 ц/га). Тогда очевидно, что второе поле полностью фермер займёт ячменём, откуда получит:

10·500· 9000= 45000000 рублей

Ситуация с первым полем не так очевидна.

Продавать ячмень, как и прежде, выгоднее, чем продавать пшеницу. Однако на первом поле урожайность ячменя ниже, чем урожайность пшеницы (300 ц/га против 500 ц/га).

Поэтому необходимо сравнить соотношения этих величин:

Тогда получается, что засеять первое поле пшеницей выгоднее, так как низкая цена компенсируется высокой урожайностью.

Доход с первого поля:

10 · 500 ·7000 = 35000000 рублей

Суммарный доход составит:

35000000 рублей + 45000000 рублей = 80000000 рублей

Ответ: 80000000 рублей

Есть и другие типы заданий, в которых необходимо будет применить не житейские знания, а навыки составления уравнений и нахождения наименьшего/ наибольшего значений функций.

Задача.

На двух заводах есть по 360 рабочих, каждый из которых готов трудиться по 5 часов в сутки для обработки чёрных или цветных металлов. На первом заводе один рабочий за час обрабатывает 0,3 кг чёрных металлов или 0,1 кг цветных металлов. На втором заводе для обработки x кг чёрных металлов в день требуется x2 человеко-часов труда, а для обработки у кг цветных металлов в день требуется у2 человеко-часов труда.

Владельцу заводов поступил заказ на обработку металлов, причём 1 кг чёрных металлов ценится заказчиком так же, как 1 кг цветных металлов. Какую наибольшую массу обработанных металлов может за сутки суммарно получить заказчик?

Решение:

Как и дано в условии, 1 кг чёрных металлов ценится заказчиком так же, как 1 кг цветных металлов, что означает, что металлы взаимозаменяемы в пропорции 1:1.

Пусть на втором заводе t рабочих обрабатывают чёрные металлы, тогда (360-t) рабочих обрабатывают цветные металлы.

Знаем, что x2 человеко-часов труда требуется обработки x кг чёрных металлов, а у2 человеко-часов труда требуется в день для обработки у кг цветных металлов.

На первом заводе один рабочий за час обрабатывает 0,3 кг чёрных металлов или 0,1 кг цветных металлов, однако чёрные и цветные металлы для заказчика равнозначны, из чего сделаем вывод, что все 360 рабочих обрабатывают чёрные металлы, то есть 108*5 = 540 кг в день.

Имея соотношение на втором заводе и производительность рабочих на первом заводе, составим функцию возможного количества обработанных металлов:

Необходимо найти наибольшее значение этой функций. Последовательность действий мы уже знаем из темы «Анализ функций». Необходимо:

1. Найти производную функции;

2. Приравнять производную к 0, получить точки, подозрительные на экстремум;

3. Определить знаки производной на полученных промежутках и проверить, какие точки являются точкой максимума, а какие – точкой минимума.

Проведём такую последовательность действий с нашей производственной функцией.

Приведём к общему знаменателю.

Приравняем числитель к 0.

Возведём в квадрат.

Получили единственную точку экстремума.

- Проверим, является ли она точкой максимума.

Видим, что в точке t=180 производная меняет знак с + на -, тогда, по определению, это точка максимума.Итак, на втором заводе 180 рабочих обрабатывают чёрные металлы, тогда 180 рабочих обрабатывают цветные металлы.Поставим данные значения в изначальную целевую функцию.

Ответ: 600 кг

Видим, что экономическая задача достаточно разнообразна, но и решать вы её можете абсолютно разными способами – через производные, составление таблиц, схем, выведение формул и простой перебор вариантов.

Самое главное – внимательно прочитать и понять условие.

Примеры решения задач

Задача 1. В 2019 году клиент планирует открыть вклад в банке 1 ноября сроком на 1 месяц под 11% годовых. Какая сумма денег окажется на счёте вклада 1 декабря того же года, если планируемая сумма вклада равна 100 000 рублей? Ответ округлите до двух знаков после запятой.

Решение: При однократном начислении процентов через дней на вклад под годовых в невисокосный год получим сумму

Воспользуемся этой формулой, считаяS0= 100 000, r = 11 , m = 30 (так как в ноябре 30 дней).

Получим:

Число в скобках с точностью до 7 знаков после запятой равно 1,0090411, значит, S=100 904,11Таким образом, на счёте вклада будет 100 904 рубля 11 копеек.

Задача 2. Через сколько полных лет у клиента на счету будет не менее 950 000 рублей, если он намерен открыть вклад 31 декабря и планирует каждый год класть на счет 260 000 рублей при условии, что банк раз в год (начиная со следующего года) 31 декабря будет начислять 10% на имеющуюся сумму?

Решение:

Будем последовательно вычислять сумму на счете и упорядочивать данные с помощью таблицы.

Задача 3. По вкладу «А» банк в течение трёх лет в конце каждого года увеличивает на 10% сумму, имеющуюся на вкладе в начале года, а по вкладу «Б» увеличивает эту сумму на 11% в течение каждого из первых двух лет, а на третий год начисляемые проценты изменяются. Найдите наименьшее целое число процентов за третий год по вкладу «Б», при котором по истечении трёх лет этот вклад всё ещё будет выгоднее вклада «А».

Решение:

Пусть на каждый тип вклада была внесена сумма По вкладу «А» сумма каждый год увеличивается на

умножается на коэффициент 1,1.

Тогда по вкладу «А» после первого года сумма станет равна ;

после второго года: 1,21S;

после третьего года: 1,331S.

По вкладу «Б» после первого года сумма станет равна1,11S;

после второго года 1,2321S.

Пусть на третий год по вкладу «Б» банк увеличивает сумму на r%. Тогда после третьего года по вкладу «Б» сумма станет равна

, где r— натуральное число,

коэффициент повышения в третий год.

По условию требуется найти наименьшее целое число процентов за третий год по вкладу «Б», при котором за все три года этот вклад всё ещё останется выгоднее вклада «А», то есть сумма через три года на вкладе «Б» должна быть больше суммы на вкладе «А». Составим неравенство:

Так как r— натуральное число, то наименьший процент равен 9%.

Задача 4. Сергей планирует приобрести ценную бумагу за 7 тысяч рублей. Цена бумаги каждый год будет возрастать на 2 тысячи рублей. В любой момент Сергей сможет продать ценную бумагу и вырученные деньги положить на банковский счет. Каждый год сумма на счете будет увеличиваться на 10%. В течение какого года после покупки Сергей должен продать ценную бумагу, чтобы через 30 лет после покупки этой бумаги сумма на счете стала наибольшей?

Решение.

Во второй год цена ценной бумаги составит: (7+2) тысячи рублей

В третий год (7+2)+2= 7+2∙2 тысячи рублей

В четвертый год (7+2)+2)+2= 7+2∙3 тысячи рублей

.

Сопоставим 10% банковский рост цены бумаги ее ежегодному росту на 2000 рублей.

10% от цены бумаги на

Ценную бумагу стоит продать тогда, когда 10% от цены бумаги станут больше, чем 2 тысячи рублей.

Получаем неравенство:

Наименьшее натуральное n, удовлетворяющее этому неравенству, равно 8.

Задача 5.

Пенсионный фонд владеет ценными бумагами, которые стоят t2 тыс. рублей в конце года t (t=1; 2; … ). В конце любого года пенсионный фонд может продать ценные бумаги и положить деньги на счёт в банке, при этом в конце каждого следующего года сумма на счёте будет увеличиваться на 20%. В конце какого года пенсионному фонду следует продать ценные бумаги, чтобы в конце тридцатого года сумма на его счёте была наибольшей?

Решение:

Всего: 258 1–20 | 21–40 | 41–60 | 61–80 …

Добавить в вариант

15‐го января планируется взять кредит в банке на 14 месяцев. Условия его возврата таковы:

— 1-го числа каждого месяца долг возрастает на r% по сравнению с концом предыдущего месяца;

— со 2-го по 14-е число каждого месяца необходимо выплатить часть долга;

— 15-го числа каждого месяца долг должен быть на одну и ту же сумму меньше долга на 15 число предыдущего месяца. Известно, что общая сумма выплат после полного погашения кредита на 15% больше суммы, взятой в кредит. Найдите r.

Источник: ЕГЭ — 2015. Основная волна по математике 04.06.2015. Вариант Ларина.

Планируется выдать льготный кредит на целое число миллионов рублей на пять лет. В середине каждого года действия кредита долг заёмщика возрастает на 10% по сравнению с началом года. В конце 1-го, 2-го и 3-го годов заёмщик выплачивает только проценты по кредиту, оставляя долг неизменно равным первоначальному. В конце 4-го и 5-го годов заёмщик выплачивает одинаковые суммы, погашая весь долг полностью. Найдите наибольший размер кредита, при котором общая сумма выплат заёмщика будет меньше 8 млн.

Савелий хочет взять в кредит 1,4 млн рублей. Погашение кредита происходит раз в год равными суммами (кроме, может быть, последней) после начисления процентов. Ставка процента 10% годовых. На какое минимальное количество лет может Савелий взять кредит, чтобы ежегодные выплаты были не более 330 тысяч рублей?

Источник: Типовые тестовые задания по математике, под редакцией И. В. Ященко. 2015 г.

Источник: А. Ларин. Тренировочный вариант № 322 (часть C).

1 января 2015 года Тарас Павлович взял в банке 1,1 млн рублей в кредит. Схема выплаты кредита следующая — 1 числа каждого следующего месяца банк начисляет 2 процента на оставшуюся сумму долга (то есть увеличивает долг на 2%), затем Тарас Павлович переводит в банк платёж. На какое минимальное количество месяцев Тарас Павлович может взять кредит, чтобы ежемесячные выплаты были не более 220 тыс. рублей?

Источник: Типовые тестовые задания по математике, под редакцией И. В. Ященко. 2015 г.

15-го января планируется взять кредит в банке на 39 месяцев. Условия его возврата таковы:

— 1-го числа каждого месяца долг возрастёт на r% по сравнению с концом предыдущего месяца;

— со 2-го по 14-е число каждого месяца необходимо выплатить часть долга;

— 15-го числа каждого месяца долг должен быть на одну и ту же сумму меньше долга на 15-е число предыдущего месяца. Известно, что общая сумма выплат после полного погашения кредита на 20% больше суммы, взятой в кредит. Найдите r.

Источник: ЕГЭ — 2015. Основная волна по математике 04.06.2015. Вариант 2 (Часть С).

15-го января планируется взять кредит в банке на 39 месяцев. Условия его возврата таковы:

— 1-го числа каждого месяца долг возрастёт на r% по сравнению с концом предыдущего месяца;

— со 2-го по 14-е число каждого месяца необходимо выплатить часть долга;

— 15-го числа каждого месяца долг должен быть на одну и ту же сумму меньше долга на 15-е число предыдущего месяца. Известно, что общая сумма выплат после полного погашения кредита на 20% больше суммы, взятой в кредит. Найдите r.

Источник: ЕГЭ — 2015. Основная волна по математике 04.06.2015. Вариант 2 (Часть С)., Задания 17 (С4) ЕГЭ 2015

В июле планируется взять кредит на сумму 2 320 500 рублей. Условия его возврата таковы:

— каждый январь долг возрастает на 10% по сравнению с концом предыдущего года;

— с февраля по июнь каждого года необходимо выплатить некоторую часть долга.

На сколько рублей больше придётся отдать в случае, если кредит будет полностью погашен четырьмя равными платежами (то есть за 4 года), по сравнению со случаем, если кредит будет полностью погашен двумя равными платежами (то есть за 2 года)?

Наш добрый герой В. взял в банке кредит в размере 20 192 020 рублей по очень знакомой схеме:

— в конце очередного месяца пользования кредитом банк начисляет проценты за пользование заемными средствами по специальной ставке данного варианта 2,96%;

— в этот же день клиент выплачивает часть долга и сумму начисленных процентов;

— после выплаты долг должен быть на одну и ту же величину меньше долга на конец предыдущего месяца.

Но дальше все пошло не по сценарию. Наш герой решил каждый месяц, начиная с первого, платить банку сверх прочего дополнительную сумму на погашение долга, при этом долг по‐прежнему ежемесячно уменьшался на одну и ту же величину (бóльшую, чем планировалось изначально) до полного погашения. В итоге срок кредита сократился на 52%. На какое наименьшее число процентов могла уменьшиться при этом переплата банку?

Источник: А. Ларин. Тренировочный вариант № 296.

Фермер получил кредит в банке под определенный процент годовых. Через год фермер в счет погашения кредита вернул в банк от всей суммы, которую он должен банку к этому времени, а еще через год в счет полного погашения кредита он внес в банк сумму, на 21% превышающую величину полученного кредита. Каков процент годовых по кредиту в данном банке?

Источник: А. Ларин: Тренировочный вариант № 85.

31 декабря 2014 года Никита взял в банке некоторую сумму в кредит под некоторый процент годовых. Схема выплаты кредита следующая — 31 декабря каждого следующего года банк начисляет проценты на оставшуюся сумму долга (то есть увеличивает долг на а%), затем Никита переводит очередной транш. Если он будет платить каждый год по 2 073 600 рублей, то выплатит долг за 4 года. Если по 3 513 600 рублей, то за 2 года. Под какой процент Никита взял деньги в банке?

15-го января планируется взять кредит в банке на 19 месяцев. Условия его возврата таковы:

— 1-го числа каждого месяца долг возрастёт на r% по сравнению с концом предыдущего месяца;

— со 2-го по 14-е число каждого месяца необходимо выплатить часть долга;

— 15-го числа каждого месяца долг должен быть на одну и ту же сумму меньше долга на 15-е число предыдущего месяца. Известно, что общая сумма выплат после полного погашения кредита на 30% больше суммы, взятой в кредит. Найдите r.

Источник: ЕГЭ — 2015 по математике. Основная волна 04.06.2015. Вариант 1 (Часть С)., Задания 17 (С4) ЕГЭ 2015

В начале года фирма «Жилстройсервис» выбирает банк для получения кредита среди нескольких банков, кредитующих под разные проценты. Полученным кредитом фирма фирма планирует распорядится следующим образом: 75% кредита направить на строительство коттеджей, а остальные 25% на оказание риэлтерских услуг населению. Первый проект может принести прибыль в размере от 36% до 44% годовых, а второй — от 20% до 24% годовых. В конце года фирма должна вернуть кредит банку с процентами и при этом рассчитывает на чистую прибыль от указанных видов деятельности от не менее 13%, но и не более 21% годовых от всего полученного кредита. Какими должны быть наименьшая и наибольшая процентные ставки кредитования выбираемых банков, чтобы фирма гарантированно обеспечила себе указанный выше уровень прибыли.

Источник: А. Ларин: Тренировочный вариант № 157.

В январе 2020 года Борис взял кредит в банке на сумму 4 200 000 рублей. По договору с банком Борис должен был погасить долг двумя равными платежами в феврале 2021 года и феврале 2022 года, при условии, что в январе 2021 года и январе 2022 года сумма оставшегося долга увеличивается на 10%. В феврале 2021 года Борис сделал первую выплату в соответствии с договором. После этого ему удалось договориться с банком о рефинансировании кредита и уменьшить процент, на который сумма долга вырастет в январе 2022 года, до 7%. Какую сумму сэкономит Борис на рефинансировании своего кредита?

Источник: Пробный вариант ЕГЭ по математике 18.03.21 Санкт-Петербург. Вариант №1