На чтение 19 мин Просмотров 2.6к. Опубликовано 07.02.2023

Ответы на тест брокера Тинькофф для доступа неквалифицированных инвесторов к инструментам и операциям с повышенным риском. По закону с 1 октября 2021 г. Для доступа к высокорискованным ценным бумагам и операциям обязательно нужно прохождение теста.

Не пройдя эти тесты, вы не сможете покупать инструменты в Тинькофф инвестициях (у любого брокера). Тесты, по сути, не сложные, но занимают какое то время. Бывает, что очень нужно резко купить какой-то инструмент, и нет времени, чтобы читать и готовиться, поэтому вот быстрые ответы на тест.

Вопросы, из блока самооценка (работали ли вы с этим инструментом, как долго, и т.д.), можно отвечать, как угодно это не влияет на тест. Если тест ответите не правильно можно пересдавать хоть сколько раз.

Содержание

- Конвертируемые облигации

- Структурные облигации

- Закрытые паевые фонды

- Фьючерсы и опционы

- Облигации со структурным доходом

- Иностранные акции

- Иностранные ETF

- Еврооблигации

- Акции не включённые в котировальные списки

- Маржинальная торговля

- Облигации с низким рейтингом

Конвертируемые облигации

О чем урок? Урок о том, как происходит конвертация облигаций, риски конвертируемых облигаций и пример.

Вопрос: Получает ли инвестор за время владения конвертируемыми облигациями дивиденды или иные выплаты, которые эмитент выплачивает по ценным бумагам, в которые могут быть конвертированы облигации?

Ответ: Нет, за время владения конвертируемыми облигациями инвестор не получит дивиденды и иные выплаты по ценным бумагам, в которые могут быть конвертированы эти облигации

Вопрос: Что означает коэффициент конвертации в условиях выпуска конвертируемых облигаций?

Ответ: Количество иных ценных бумаг, которые могут быть получены в результате конвертации на одну облигацию.

Вопрос: Какие риски несет инвестор при приобретении конвертируемых облигаций: 1) риск банкротства или неплатежеспособности эмитента; 2) риск убытков вследствие снижения рыночной стоимости ценных бумаг, в которые конвертируются облигации, на дату погашения конвертируемых облигаций; 3) риск снижения рыночной стоимости конвертируемой облигации в результате снижения котировок акций и иных аналогичных ценных бумаг эмитента; 4) риск принудительной конвертации облигаций по решению эмитента в соответствии с условиями выпуска конвертируемых облигаций.

Ответ: Все перечисленные.

Вопрос: Вы получили убыток от конвертации облигации в иные ценные бумаги эмитента, так как рыночная стоимость данных ценных бумаг на дату конвертации существенно снизилась. Возместят ли Вам ваши убытки?

Ответ: Нет, не возместят.

Вопрос: Является ли верным следующее утверждение: Эмитент облигаций при наступлении определенных условий, перечисленных в условиях выпуска конвертируемых облигаций, вправе осуществить принудительную конвертацию облигаций ранее даты погашения облигаций с возмещением инвестору понесенных им убытков.

Ответ: Да, является.

Вопрос: Вы приобрели двухлетнюю конвертируемую облигацию номинальной стоимостью 1000 рублей с условием ее обмена на 10 акций эмитента по цене 100 рублей за одну акцию в дату конвертации. Какую сумму прибыли или убытка получит инвестор в результате совершения операции по конвертации, если на дату конвертации рыночная цена акций эмитента составит 50 рублей за акцию.

Ответ: Инвестор получит убыток в размере 500 рублей.

Вопрос: Если инвестор принимает решения продать принадлежащую ему конвертируемую облигацию. Как быстро он сможет это сделать?

Ответ: Невозможно определить, поскольку заключить сделку можно только при условии, что найдется покупатель

Вопрос: Выберите верное утверждение в отношении конвертируемых облигаций.

Ответ: Порядок конвертации облигаций, цена, курс и дата конвертации фиксируются в условиях выпуска таких облигаций и на дату конвертации облигаций могут отличаться от текущей рыночной стоимости ценных бумаг, в которые конвертируются облигации.

Структурные облигации

О чем урок: Там написано, что нужно знать про структурные облигации, риски структурных облигаций и как они работают.

Вопрос: Выберите верное утверждение в отношении структурных облигаций.

Ответ: Право на получение номинальной стоимости при погашении структурной облигации зависит от изменения цен на товары, другие ценные бумаги, изменения курсов валют и иных финансово значимых показателей, которые связаны со структурной облигацией (влияющих на выплату по структурной облигации).

Вопрос: Может ли инвестор по структурной облигации при ее погашении получить выплату меньше ее номинальной стоимости?

Ответ: Да, может.

Вопрос: Что из перечисленного, как правило, не является риском по структурной облигации?

Ответ: Риск изменения рыночной капитализации эмитента при осуществлении выпуска облигаций.

Вопрос: Вы приобрели бескупонную структурную облигацию. Выплата номинальной стоимости при погашении такой облигации зависит от цены акций компании А. Защита капитала (возврат номинальной стоимости) по структурной облигаций составляет 80% в случае падения цены на акции компании А более, чем на 10% от первоначальной цены. Какой объем выплаты относительно номинала структурной облигации Вы ожидаете получить в случае снижения цены акций компании А на дату погашения структурной облигации более, чем на 10% от их первоначальной цены.

Ответ: 80%.

Вопрос: Является ли облигация, по которой выплата всей номинальной стоимости осуществляется при ее погашении, а сумма дохода зависит от изменения цены драгоценного металла, структурной облигацией?

Ответ: Не является.

Вопрос: Может ли изменяться порядок выплаты при погашении структурных облигаций по решению эмитента или по указанию их владельца после размещения таких облигаций?

Ответ: Не может, за исключением случаев, когда возможность изменения порядка выплат определена эмиссионной документацией до начала размещения облигаций.

Вопрос: Если инвестор принимает решение продать принадлежащие ему структурные облигации, как быстро он может это сделать?

Ответ: Невозможно определить, поскольку заключить сделку можно только при условии, что найдется покупатель.

Вопрос: Что из перечисленного верно в отношении дополнительного дохода (дохода, не начисляемого по фиксированной процентной ставке и выплата которого зависит от выполнения определённого условия) по структурным облигациям?

Ответ: Размер дополнительного дохода зависит от обстоятельств и значений, определяемых в отношении базовых активов, которыми могут быть акции, товары, курсы валюты, процентные ставки и иные показатели, предусмотренные законом.

Закрытые паевые фонды

О чем урок: Главное о ЗПИФ, как получить доход по ЗПИФ и как торговать паями.

Вопрос: Инвестиционный пай – это:

Ответ: Ценная бумага, удостоверяющая долю в праве собственности на имущество паевого инвестиционного фонда.

Вопрос: Каким образом выплата промежуточного дохода по инвестиционным паям закрытого паевого инвестиционного фонда влияет на расчетную стоимость пая? Расчетная стоимость пая, как правило (при прочих равных условиях):

Ответ: Снижается.

Вопрос: Если инвестор принимает решение продать принадлежащие ему паи закрытого паевого инвестиционного фонда, как быстро он может осуществить продажу?

Ответ: Невозможно определить, поскольку заключить сделку можно только при условии, что найдется покупатель.

Вопрос: Допускается ли вторичное обращение паев закрытого паевого инвестиционного фонда?

Ответ: Да, если это предусмотрено правилами доверительного управления фондом.

Вопрос: Допускается ли изменение типа паевого инвестиционного фонда с закрытого на интервальный или на открытый?

Ответ: Да, если соответствующие изменения внесены в правила доверительного управления таким фондом.

Вопрос: Расчетная стоимость инвестиционного пая определяется:

Ответ: Путем деления стоимости чистых активов паевого инвестиционного фонда на количество выданных инвестиционных паев на дату определения расчетной стоимости пая.

Вопрос: Если инвестор принимает решение продать принадлежащие ему паи закрытого паевого инвестиционного фонда, по какой цене он может осуществить продажу?

Ответ: По цене, зависящей от многих факторов, определяющим из которых является совпадение цены, по которой инвестор хотел бы (готов) продать такие паи, с ценой, по которой на такие паи найдется покупатель.

Вопрос: В каком случае инвестор вправе продать принадлежащие ему инвестиционные паи закрытого паевого инвестиционного фонда на бирже до погашения?

Ответ: Если это предусмотрено правилами доверительного управления фондом.

Фьючерсы и опционы

О чем урок: Что такое фьючерсы и опционы, риски при торговли фьючерсами, риски при торговле опционами.

Вопрос: Если Вы купили опцион на покупку акций, Вы:

Ответ: Имеете право купить акции по цене, предусмотренной условиями опциона.

Вопрос: Вы продали опцион на покупку акций. Ваши потенциальные убытки:

Ответ: Ничем не ограничены.

Вопрос: Вы получили убыток от инвестиций на срочном рынке. Возместят ли Вам ваши убытки?

Ответ: Нет, не возместят.

Вопрос: Вы имеете один фьючерсный контракт на акции. Цена акций резко упала. В данном случае события могут развиваться следующим образом:

Ответ: Брокер потребует от Вас внести дополнительное обеспечение и в случае, если Вы этого не сделаете, Вы либо брокер закроете Вашу позицию, но баланс Вашего счёта может стать отрицательным.

Вопрос: Если Вы продали поставочный опцион на покупку акций, Вы:

Ответ: Обязаны продать акции по цене, предусмотренной условиями опциона, если этого потребует покупатель опциона.

Вопрос: Вы купили опцион на продажу акций. Ваши потенциальные убытки (без учета уплачиваемых комиссий):

Ответ: Ограничены премией, которую Вы уплатили (должны уплатить) по опциону.

Вопрос: Вы заключили внебиржевой договор, являющийся производным финансовым инструментом. Выберите верное утверждение:

Ответ: Договор может предусматривать, что, если Вы решите его расторгнуть до окончания срока действия, Вы можете потерять часть инвестированных денежных средств.

Вопрос: Вы получили информацию от брокера о необходимости довнести средства или закрыть позиции, поскольку Ваших активов недостаточно для поддержания позиций на срочном рынке. Выберите верное утверждение:

Ответ: Вы можете довнести средства либо совершить сделки, в результате которых Ваших активов станет достаточно для поддержания позиций. В противном случае брокер может принудительно закрыть некоторые Ваши позиции.

Облигации со структурным доходом

О чем урок: Что нужно знать про облигации со структурным доходом, виды купонного дохода, риски облигаций со структурным доходом.

Вопрос: Можно ли в дату приобретения облигации, величина и (или) факт выплаты купонного дохода, по которым зависит от изменения стоимости какого-либо актива (изменения значения какого-либо показателя) или наступления иного обстоятельства (облигаций со структурным доходом), точно рассчитать общий размер купонного дохода по такой облигации, который будет выплачен ее эмитентом?

Ответ: Нет. Размер купонного дохода не может быть точно рассчитан, поскольку известен порядок расчета, но неизвестны точная рыночная стоимость активов и (или) точные значения финансовых показателей, от которых зависит величина купонного дохода.

Вопрос: Что из перечисленного не является риском по облигации со структурным доходом?

Ответ: Риск получения убытков при погашении облигации со структурным доходом в виде разницы между номиналом облигации и суммой, выплаченной эмитентом при её погашении.

Вопрос: Возможно ли точно определить, как повлияет изменение рыночной стоимости активов и (или) значений финансовых показателей, от которых зависит размер купонного дохода по облигации со структурным доходом, на цену продажи такой облигации инвестором на вторичном рынке?

Ответ: Нет, точно определить невозможно поскольку на цену облигации со структурным доходом влияет значительное число факторов.

Вопрос: Выберите верное утверждение относительно рыночной стоимости облигации со структурным доходом, который зависит от цены определенной акции.

Ответ: Рыночная стоимость облигации со структурным доходом зависит от многих факторов, одним из которых является изменение цены соответствующей акции, но не определяется им напрямую.

Вопрос: Кем и в какой момент устанавливается порядок определения сумм выплат по облигации со структурным доходом?

Ответ: Порядок устанавливается уполномоченным органом эмитента до даты начала размещения выпуска облигаций со структурным доходом.

Вопрос: Выберите правильное утверждение. Размер дохода инвестора по облигациям со структурным доходом…

Ответ: Зависит от обстоятельств и значений, определяемых в отношении базовых активов, которыми могут быть акции, товары, валюты, процентные ставки и иные законодательно определенные показатели.

Вопрос: Облигации со структурным доходом гарантируют их владельцам выплату …

Ответ: Только номинальной стоимости при погашении.

Вопрос: Вы приобрели облигацию со структурным доходом, по которой предусмотрен доход по фиксированной ставке купона и купонный доход (не является фиксированным). Купонный доход по такой облигации зависит от цены акции компании А и выплачивается при погашении облигации при условии, что цена акции компании А на дату наблюдения выше первоначальной цены. Цена акции на дату наблюдения оказалась ниже первоначальной цены на 1%. При этом на дату выплаты купонного дохода цена акции была выше первоначальной цены на 5%. Что будет выплачено при погашении облигации?

Ответ: Доход по фиксированной ставке купона и её номинальная стоимость.

Иностранные акции

О чем урок: Риски иностранных акций, фондовые индексы, налоги на доход от владения акциями.

Вопрос: Ликвидность акций характеризует:

Ответ: Способность инвестора продать акцию с минимальным для него потерями в минимальный срок.

Вопрос: Что из перечисленного НЕ является риском по приобретению акций иностранных эмитентов?

Ответ: Риск изменения суверенного рейтинга Российской Федерации.

Вопрос: В фондовый индекс, рассчитываемый биржей, включается:

Ответ: Акции, при условии соответствия таких акций и (или) их эмитентов определенным требованиям, установленным биржей для включения в индекс, в пропорции, установленной биржей.

Вопрос: В случае, если Вы купили иностранную акцию за 100 долларов США и продали ее через год за 110 долларов США, при этом курс доллара США за указанный год вырос с 50 до 75 рублей, Ваш налогооблагаемый доход в России составит:

Ответ: Ответ: 3250 рублей (На покупку потратили $ 100 * 50 руб. = 5000 руб. , продали за $ 110 * 75 руб. = 8250 руб. Ваш доход: 8250 руб. – 5000 руб. = 3250 руб.)

Вопрос: Кто в Российской Федерации является налоговым агентом по операциям покупки / продажи иностранных акций?

Ответ: Брокер, доверительный управляющий, управляющая компания.

Вопрос: В случае выплаты дивидендов по акциям иностранных эмитентов кто обязан предоставить сведения в Федеральную налоговую службу Российской Федерации?

Ответ: Инвестор самостоятельно должен предоставить заполненную налоговую декларацию.

Вопрос: Выберите верное утверждение в отношении акций иностранного эмитента:

Ответ: Вхождение иностранной акции в фондовый индекс само по себе будет давать неполное представление о ликвидности акции.

Вопрос: К требованиям по включению иностранных акций в фондовый индекс могут относиться требования в отношении:

Ответ: Все перечисленное верно.

Иностранные ETF

О чем урок: Что такое ETF фонды, как формируется цена ETF, риски ETF, налоги на доход от продажи ETF.

Вопрос: Выберите правильное утверждение в отношении паев/акций ETF на индекс акций:

Ответ: Благодаря диверсификации вложений инвестиции в ETF на индекс акций при прочих равных условиях, как правило, связаны с меньшим уровнем инвестиционного риска по сравнению с вложениями в обыкновенные акции иностранных компаний-эмитентов.

Вопрос: Как устроен механизм формирования цены паев/акций ETF?

Ответ: Формируется не на биржевом рынке паев ETF, а на рынке, где обращаются базовые активы, составляющие ETF. Если цена паев фонда окажется выше, чем стоимость его портфеля, приходящаяся на один пай ETF, то авторизованный участник фонда, действуя исключительно в своих интересах за счет операций на первичном и вторичном рынке, вернет цену к справедливому уровню.

Вопрос: Что из перечисленного не является риском, связанным с вложениями российских инвесторов в паи/акции ETF?

Ответ: Риск изменения суверенного рейтинга Российской Федерации.

Вопрос: В случае, если Вы купили пай/акцию ETF за 100 долларов США и продали его через год за 120 долларов США, при этом курс доллара США за указанный год вырос с 50 до 75 рублей, Ваш налогооблагаемый доход в России составит:

Ответ: 4000 руб. (На покупку потратили $ 100 * 50 руб. = 5000 руб. , продали за $ 120 * 75 руб. = 9000 руб. Ваш доход: 9000 руб. – 5000 руб. = 4000 руб.)

Вопрос: Чем отличается ETF на индекс, состоящий из акций эмитентов сельскохозяйственной отрасли Бразилии (далее – индекс с/х компаний Бразилии), от ETF на индекс S&P 500?

Ответ: В отличии от ETF на индекс S&P 500 при негативных событиях исключительно в сельскохозяйственной отрасли Бразилии цена ETF на индекс с/х компаний Бразилии сильно снизится.

Вопрос: На каком принципе основан фонд ETF на индекс акций широкого рынка (например, S&P 500)?

Ответ: Диверсификации вложений за счет инвестирования через фонд ETF в различные активы.

Вопрос: Паи/акции ETF были допущены к торгам на российской бирже по заключенному договору с лицом, обязанным по ним. Выберите верное утверждение.

Ответ: Лицо, обязанное по таким ценным бумагам, должно по российскому законодательству раскрывать информацию о паях/акциях ETF.

Вопрос: Как влияет курс рубль/доллар на размер Вашего налогооблагаемого дохода в случае, если Вы купили пай/акцию ETF на американские акции, при условии, что стоимость пая/акции ETF в долларах осталась неизменной, а рубль обесценился за время владения этой ценной бумагой?

Ответ: Налогооблагаемый доход увеличится.

Еврооблигации

О чем урок: Что такое еврооблигации, риски еврооблигаций, налогообложение еврооблигаций.

Вопрос: Кредитный рейтинг компании, обеспечивающей (осуществляющей) исполнение обязательств (выплаты) по облигациям — это:

Ответ: Оценка кредитным рейтинговым агентством способности компании, обеспечивающей (осуществляющей) исполнение обязательств (выплаты) по облигациям, выполнять взятые на себя финансовые обязательства по этим облигациям.

Вопрос: Если инвестор принимает решение продать принадлежащие ему низколиквидные облигации, как быстро он может это сделать?

Ответ: Невозможно определить, поскольку заключить сделку можно только при условии, что найдется покупатель.

Вопрос: Пожалуйста, выберите правильный ответ из следующих утверждений:

Ответ: Как правило, чем ликвиднее облигация, тем меньше разница между ценами заявок на покупку и продажу (спред).

Вопрос: В случае, если Вы купили иностранную облигацию за 100 долларов США и продали ее через год за 110 долларов США, при этом курс доллара США за указанный год вырос с 50 до 75 рублей, Ваш налогооблагаемый доход в России составит:

Ответ: 3250 рублей (На покупку потратили $ 100 * 50 руб. = 5000 руб. , продали за $ 110 * 75 руб. = 8250 руб. Ваш доход: 8250 руб. – 5000 руб. = 3250 руб.)

Вопрос: Какой вывод можно сделать, если облигациям иностранного эмитента не присвоили рейтинг?

Ответ: Все перечисленное верно.

Вопрос: Выберите верное утверждение:

Ответ: Рыночный риск влияет как на облигации без кредитного рейтинга, так и с кредитным рейтингом.

Вопрос: Выберите верное утверждение в отношении ликвидности облигаций иностранных эмитентов:

Ответ: Ликвидность облигации зависит от количества покупателей и продавцов по данной ценной бумаге на бирже.

Вопрос: Вы купили иностранную облигацию за имеющиеся у Вас $100 на бирже в 13 часов. Курс доллара США составил: – биржевой на 13 часов валютных торгов дня покупки облигации 77,20 рублей; – биржевой на момент закрытия валютных торгов предыдущего дня (дню покупки) 77, 05 рублей; – биржевой на момент закрытия валютных торгов дня покупки 77,10; – Банка России на день покупки 77 рублей. Через год Вы продали эту облигацию на бирже в 14 часов за $106. Курс доллара США составил: – биржевой на 14 часов валютных торгов дня продажи облигации 71,30 рублей; – биржевой на момент закрытия валютных торгов предыдущего дня (дню продажи) 71 рубль; – биржевой на момент закрытия валютных торгов дня продажи 70,70 рублей; – Банка России на день продажи 71 рубль. Какой финансовый результат Вы получили в долларах и рублях?

Ответ: Прибыль в долларах составила $ 6, а в рублях был получен убыток в размере 174 рубля.

Акции не включённые в котировальные списки

О чем урок: Котировальные уровни, признаки акций вне котировальных списков, риски акций вне котировальных списков.

Вопрос: Вы получили убытки от совершения сделок с акциями. Возместят ли Вам Ваши убытки?

Ответ: Нет, не возместят.

Вопрос: Если инвестор принимает решение продать принадлежащую ему акцию, как быстро он может это сделать?

Ответ: Точная дата не может быть определена.

Вопрос: Выберите признаки, отличающие акции, не включенные в котировальные списки, от акций, включенных в котировальные списки.

Ответ: Как правило, цены на акции, не включенные в котировальные списки, более волатильны (изменчивы) и количество сделок с такими акциями в течение дня меньше.

Вопрос: Выберите верное утверждение:

Ответ: Акция, не включенная в котировальный список биржи, как правило менее ликвидна, чем акция, включенная в котировальный список.

Вопрос: Выберите риски, которые могут возникнуть при инвестировании в акции, не включенные в котировальные списки.

Ответ: Риск не найти покупателя или продавца.

Вопрос: Отличительной особенностью акций, вошедших в некотировальную часть списка ценных бумаг, является:

Ответ: Отсутствие необходимости соответствовать специальным требованиям к объему выпуска, установленным биржей.

Вопрос: Выберите верное утверждение в отношении стоимости акций российских эмитентов:

Ответ: Отсутствие акции в котировальном списке биржи само по себе не означает, что ее цена будет всегда ниже, чем цена акции, включенной в котировальный список.

Вопрос: Выберите верное утверждение в отношении требований, предъявляемых биржей к компаниям, чьи акции торгуются на бирже. Требования, предъявляемые к таким компаниям…

Ответ: Устанавливаются биржей отдельно как для разных уровней котировальных списков, так и для некотировальной части списка.

Маржинальная торговля

О чем урок: Что такое маржинальная торговля и кому она доступна, сколько стоит маржинальная торговля, что такое ликвидный портфель и ставка риска, маржин-колл.

Вопрос: Маржинальная торговля – это:

Ответ: Торговля с использованием заемных средств брокера.

Вопрос: Может ли взиматься плата за использование средств, предоставленных брокером при маржинальной торговле?

Ответ: Может, если это предусмотрено договором с брокером.

Вопрос: Если Вы при инвестировании совершаете маржинальные/необеспеченные сделки, как правило, размер возможных убытков:

Ответ: Больше, чем при торговле только на собственные средства.

Вопрос: В каком случае брокер может принудительно закрыть позицию клиента при наличии ранее заключенных маржинальных / необеспеченных сделок?

Ответ: В случае недостаточности обеспечения по маржинальной / необеспеченной позиции.

Вопрос: С какой целью брокер использует ставки риска в связи с маржинальными / необеспеченными сделками?

Ответ: Для расчета размера начальной или минимальной маржи.

Вопрос: При покупке ценных бумаг Вы использовали 50% собственных и 50% заемных средств от брокера. Через некоторое время Вы продали ценные бумаги на 5% дороже. Какой Ваш финансовый результат (без учета налогов)?

Ответ: Финансовый результат невозможно определить по представленной информации, поскольку на него также влияют комиссии брокера за совершение сделок и стоимость заемных средств от брокера.

Вопрос: Выберите верное утверждение в отношении возможных убытков при торговле с использованием необеспеченных / маржинальных сделок:

Ответ: При заключении необеспеченных / маржинальных сделок по продаже ценных бумаг размер убытков не ограничен и может превышать объем средств, которые находятся на брокерском счете.

Вопрос: Стоимость Вашего портфеля стала ниже величины минимальной маржи. Выберите верное утверждение:

Ответ: Вы можете довнести средства либо совершить сделки, которые увеличат стоимость Вашего портфеля до величины выше минимальной маржи. В противном случае, если стоимость портфеля будет оставаться ниже минимальной маржи, брокер должен принудительно закрыть некоторые Ваши позиции.

Облигации с низким рейтингом

О чем урок: Что такое облигации, кредитный рейтинг облигации, риски облигаций.

Вопрос: Кредитный рейтинг облигаций — это:

Ответ: Оценка кредитным рейтинговым агентством способности компании – эмитента облигаций выполнять взятые на себя финансовые обязательства по этим облигациям.

Вопрос: Если инвестор принимает решение продать принадлежащие ему низколиквидные облигации, как быстро он может это сделать?

Ответ: Невозможно определить, поскольку заключить сделку можно только при условии, что найдется покупатель.

Вопрос: Пожалуйста, выберите правильный ответ из следующих утверждений:

Ответ: Как правило, чем ликвиднее облигация, тем меньше разница между ценами заявок на покупку и продажу (спред).

Вопрос: Отсутствие кредитного рейтинга выпуска для любого выпуска облигаций означает:

Ответ: Отсутствие мнения кредитного рейтингового агентства о кредитном риске данного выпуска облигаций.

Вопрос: Какой вывод можно сделать, если облигациям российского эмитента не присвоили рейтинг?

Ответ: Все перечисленное верно.

Вопрос: Выберите верное утверждение в отношении рыночного риска по облигациям с рейтингом и облигациям без рейтинга.

Ответ: Рыночный риск влияет как на облигации без кредитного рейтинга, так и с кредитным рейтингом.

Вопрос: К кредитному риску можно отнести:

Ответ: Все перечисленное верно.

Вопрос: Выберите верное утверждение в отношении облигации без рейтинга:

Ответ: Ликвидность облигации зависит от количества покупателей и продавцов по данной ценной бумаге на бирже.

Если вам удобнее вот видео вариант «Тест для неквалифицированных инвесторов — ответы | 100% правильные ответы | Тинькофф инвестиции»:

Спасибо что дочитали до конца, напишите в комментариях, с первого ли раза сдали вы тест?

⇒ Ответы после 1-го урока

⇒ Правильные Ответы на вопросы теста после 2-го Урока Тинькофф Инвестиции

► Сегодня покажем правильные ответы на прохождение теста после 3его урока

Теория: В третьем уроке Тинькофф Инвестиций более подробно рассказывается об облигациях. Как устроены облигации. Плюсы и минусы. Как их выбрать

Тестирование:

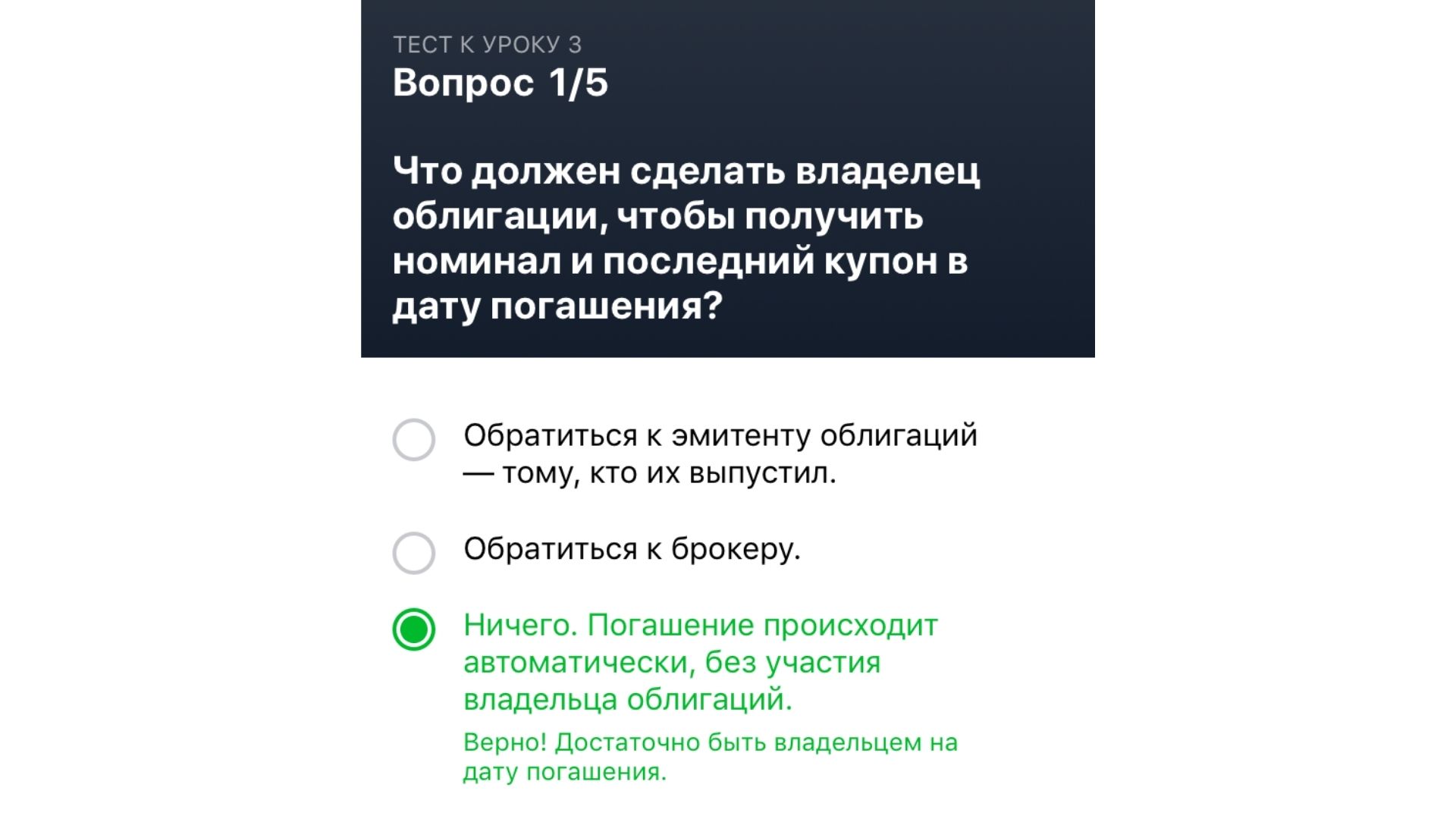

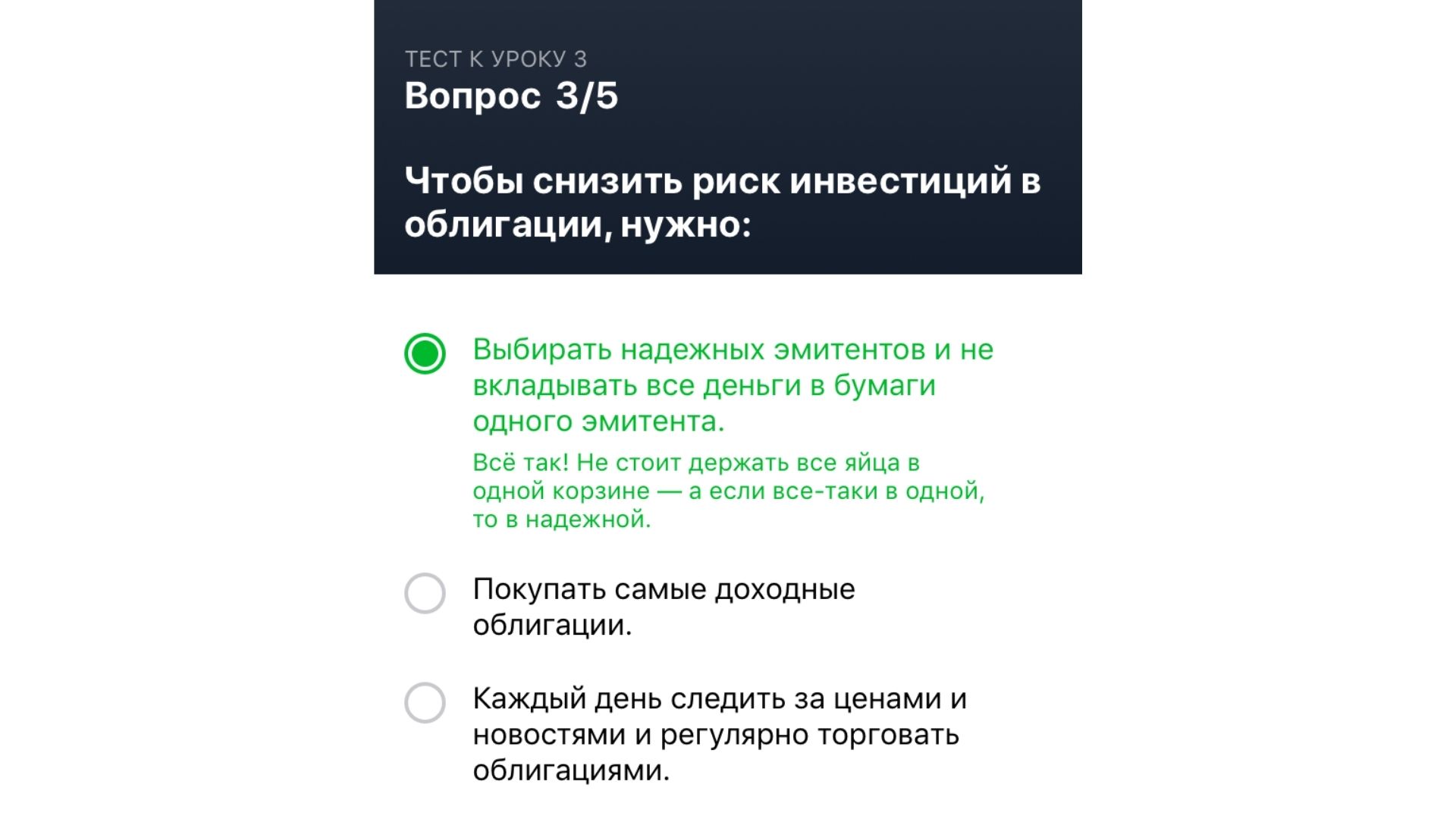

Вопрос 1. Что должен сделать владелец облигации, чтобы получить номинал и последний купон в дату погашения?

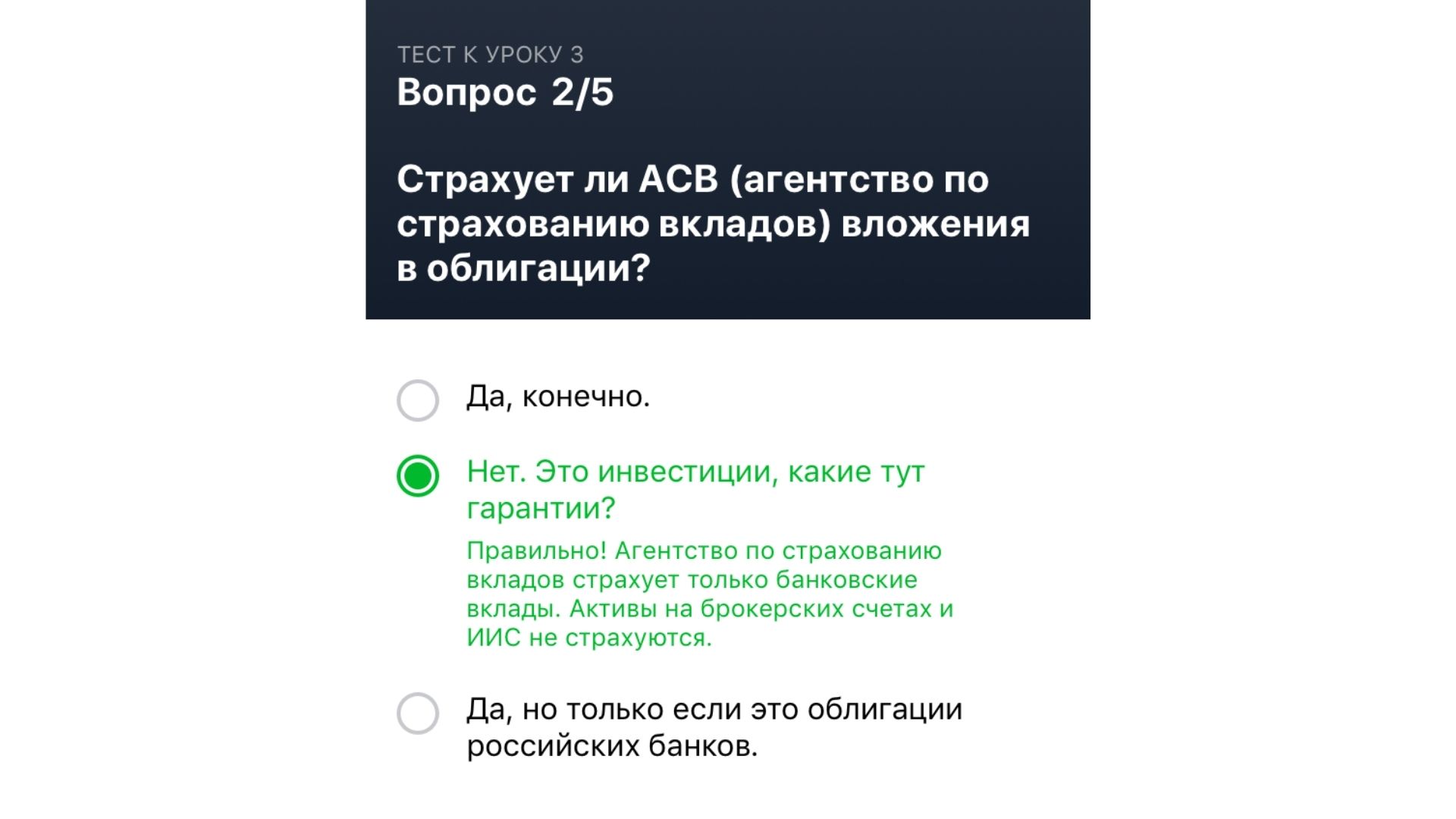

Вопрос 2. Страхует ли ACB (агентство по страхованию вкладов) вложения в облигации?

Вопрос 3. Чтобы снизить риск инвестиций в облигации, нужно:

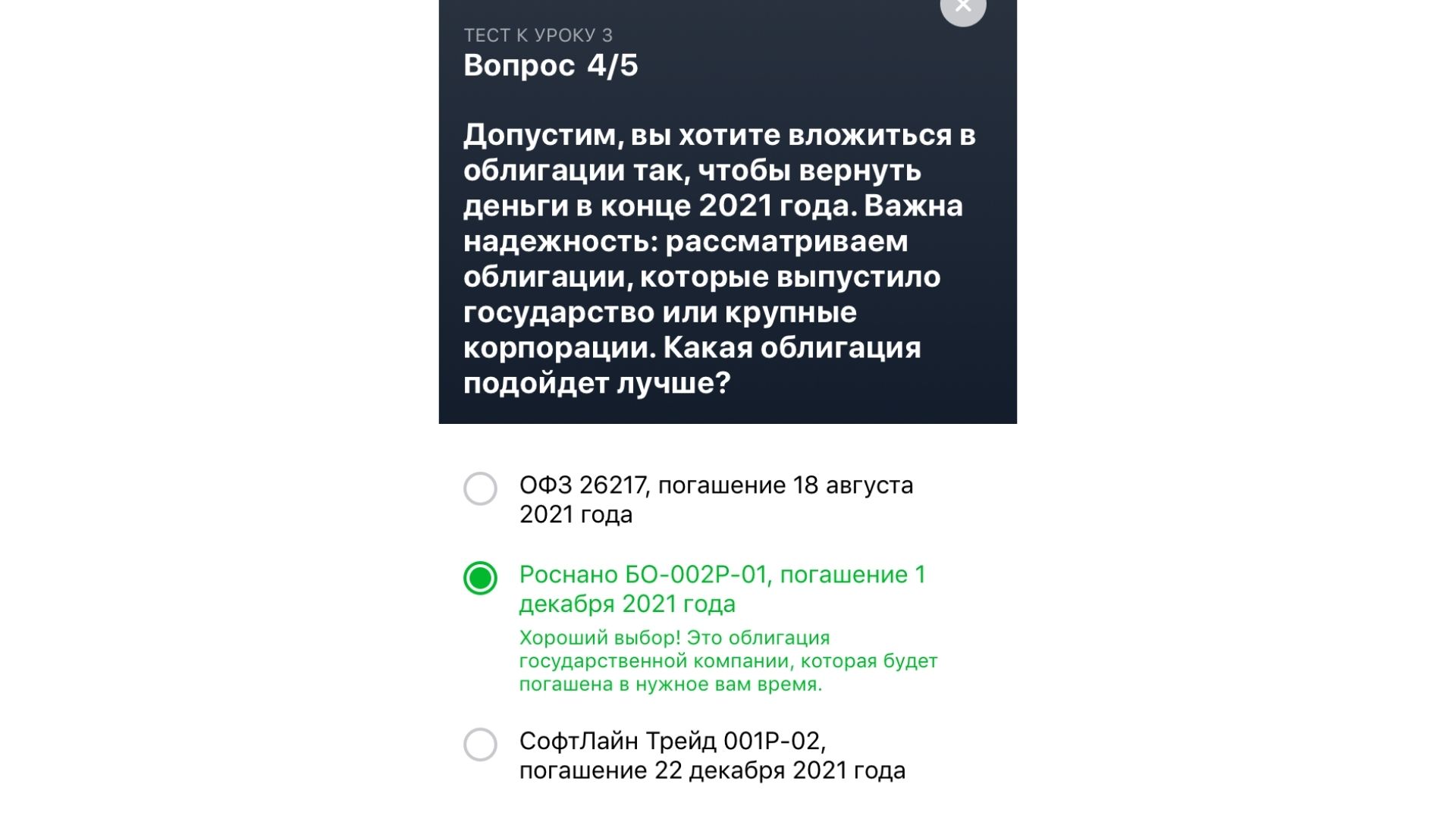

Вопрос 4. Допустим, вы хотите вложиться в облигации так, чтобы вернуть деньги в конце 2021 года. Важна надежность: рассматриваем облигации, которые выпустило государство или крупные корпорации. Какая облигация подойдет лучше?

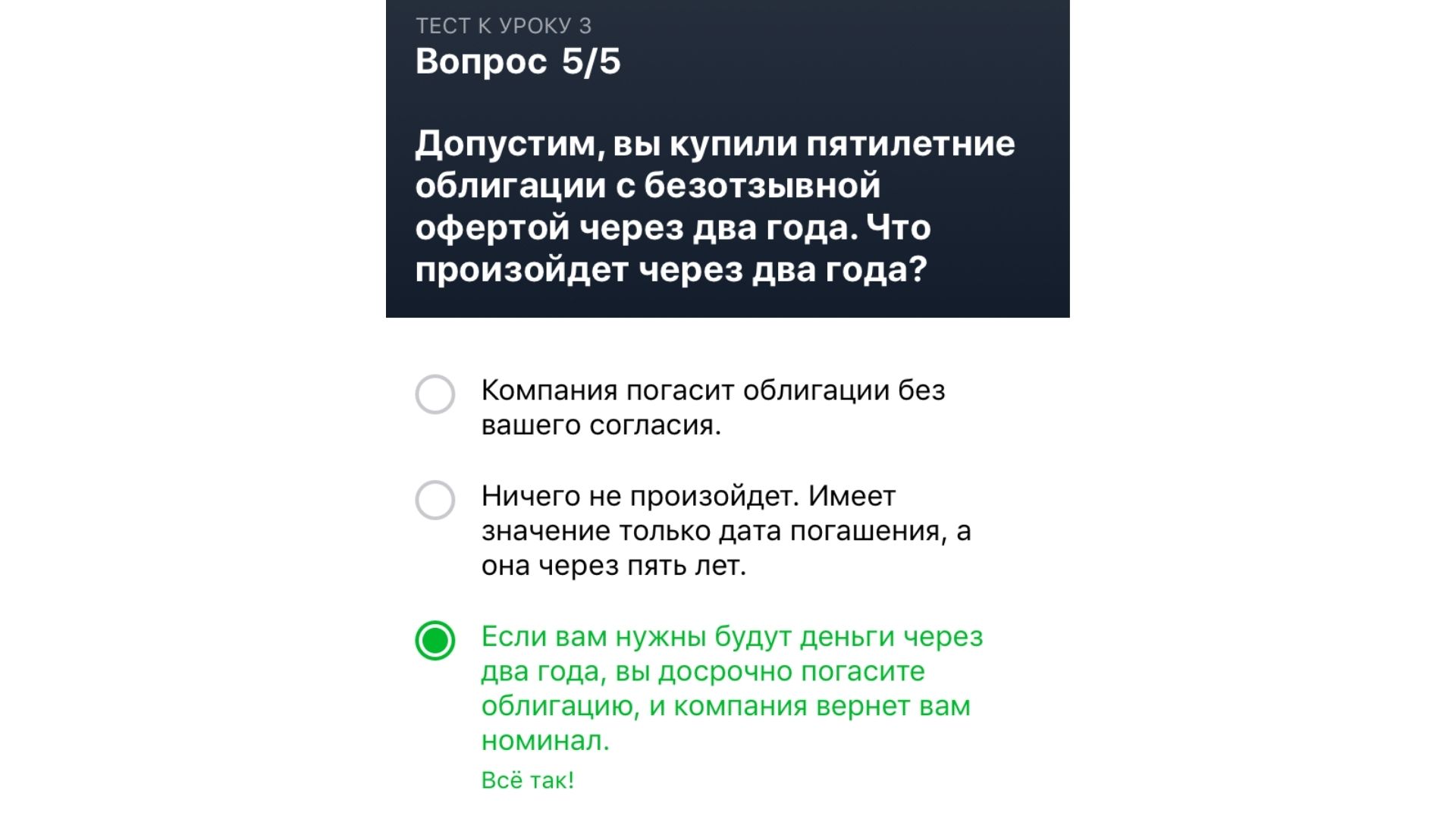

Вопрос 5. Допустим, вы купили пятилетние облигации с безотзывной офертой через два года. Что произойдет через два года?

Если вы уже прошли этот урок: Напишите какие акций получили вы. Нам интересно. Без регистрации, только имя и коммент

Тем, кто еще не зарегистрирован в Тинькофф Инвестициях ► быстрая Онлайн Регистрация

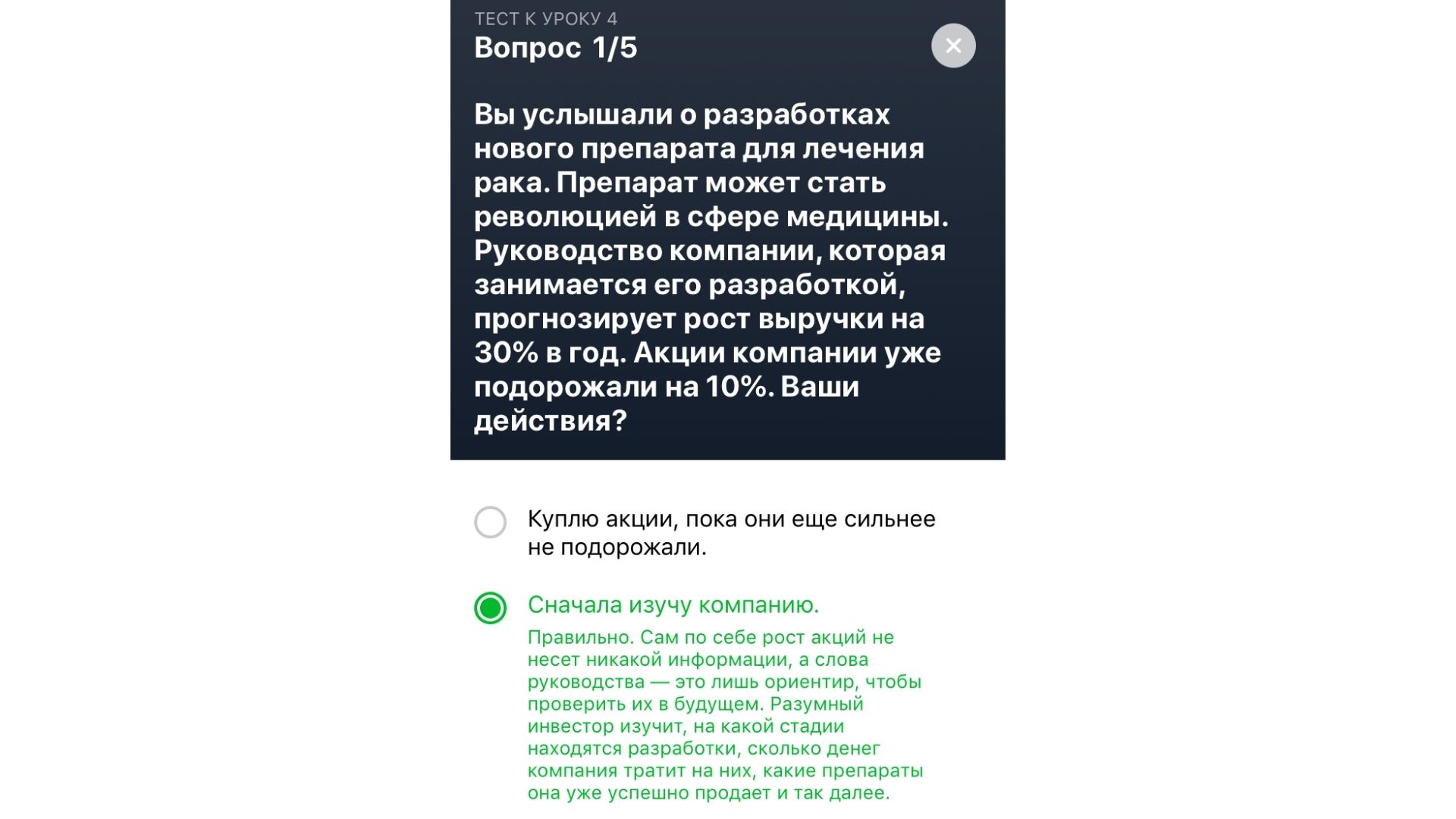

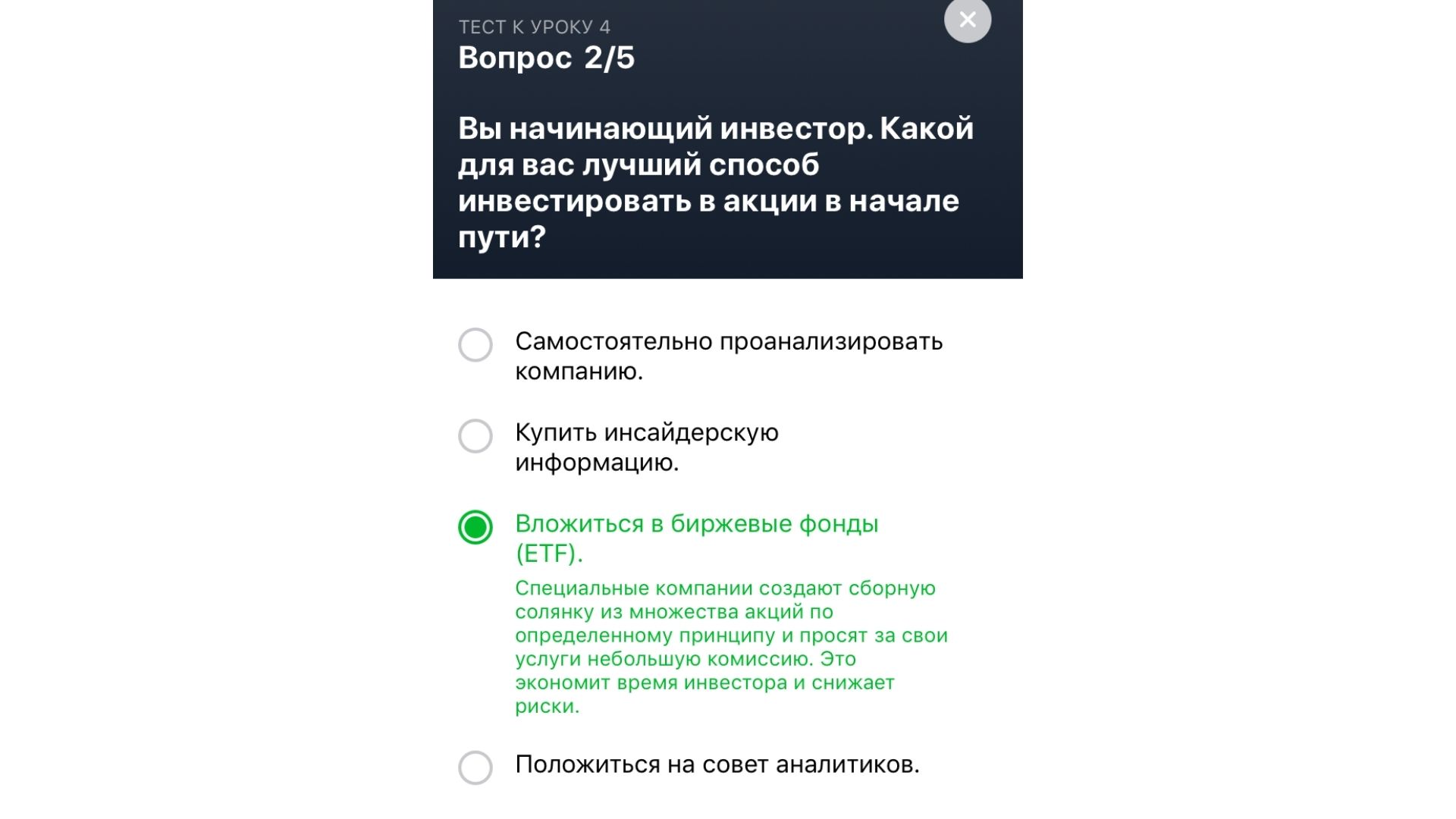

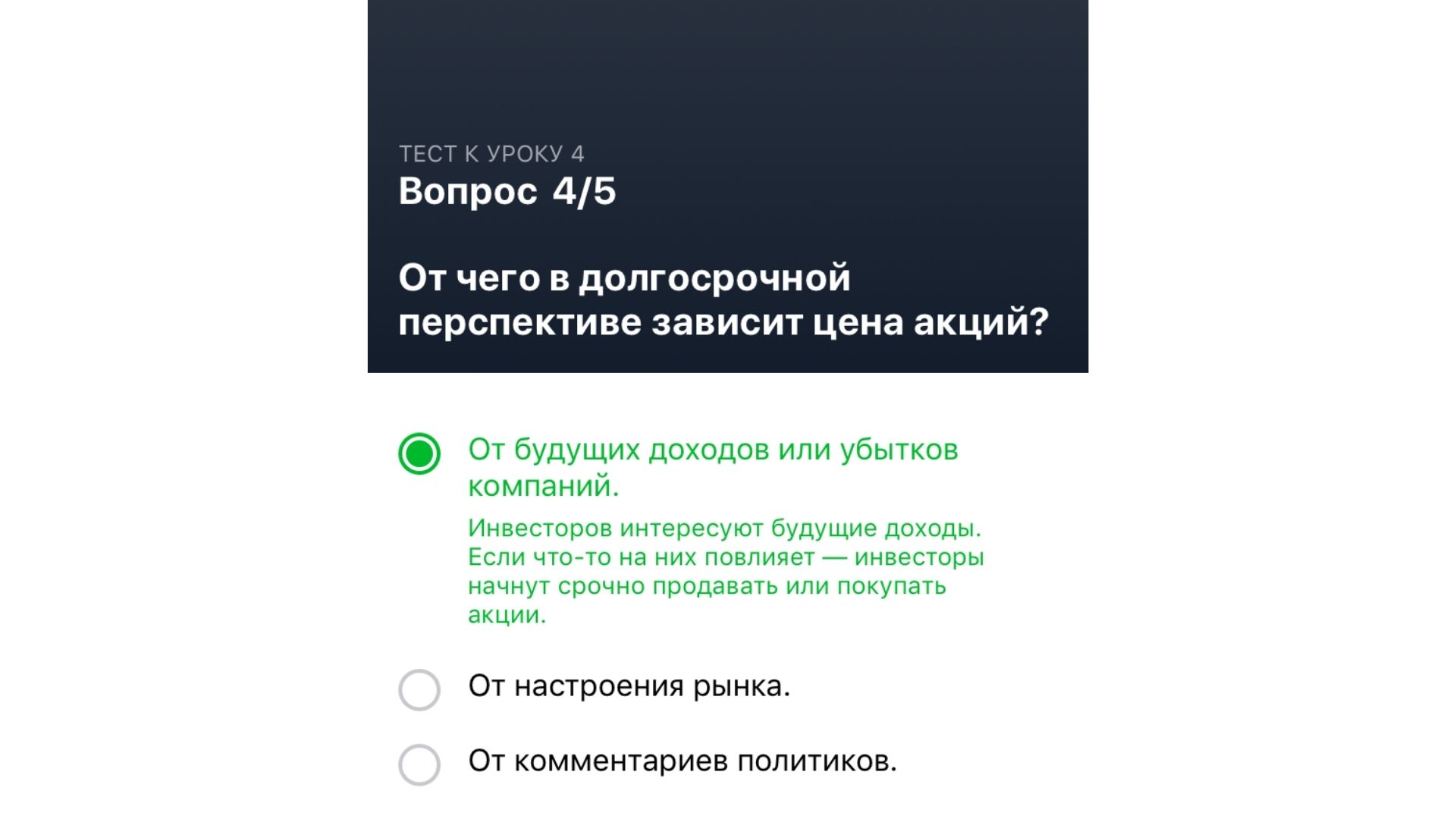

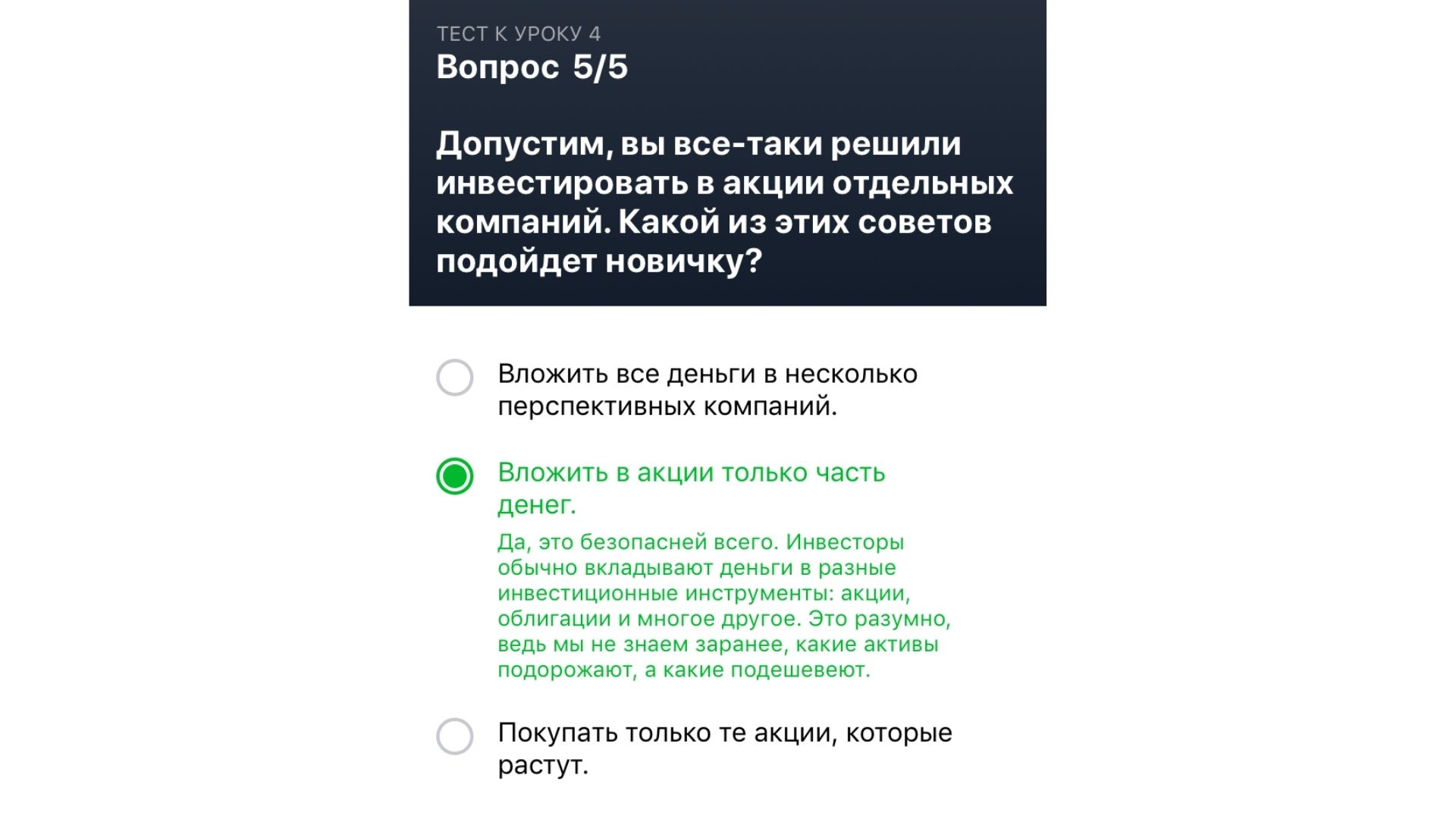

⇒ Ответы на вопросы теста. Урок 4

Центральный Банк России с первого октября 2021 года ввёл обязательное прохождение тестирования для неквалифицированных инвесторов, которые хотят получить доступ к высокорисковым инструментам и операциям. Ниже вы сможете получить все ответы на тест для неквалифицированных инвесторов.

Если быть точным, инвесторов на квалифицированных (КИ) и неквалифицированных на законодательном уровне распределили ещё в 2007 году. Сделано это было для того, чтобы обезопасить новичков от необдуманных вкладов в рискованные бумаги. Таким образом любой начинающий инвестор на фондовом рынке — это неквалифицированный инвестор, которого следует обезопасить от потерь.

Согласно данным газеты «Коммерсант», за первые три месяца действия закона, тестирование прошли более двух миллионов неквалифицированных инвесторов. Около 50% из них с первого раза. Во многом такой успех связан с тем, что в открытом доступе были размещены варианты ответов для теста на квал.

К сожалению, не везде вопросы представлены в полной мере. Например, тестирование неквалов у банка «Тинькофф» одно время не имело вопросов про РЕПО. При этом у некоторых брокеров есть тесты, касающиеся валютной тематики и нововведений. Но вам не нужно мучаться и искать по всей сети варианты вопросов, так как тут собраны все из них.

Ответы на тест для неквалифицированного инвестора

Вопросы и ответы на тесты для неквалифицированных инвесторов.

Маржинальная торговля

Маржинальная торговля – это?

Торговля с использованием заемных средств брокера.

Может ли взиматься плата за использование средств, предоставленных брокером при маржинальной торговле?

Может, если это предусмотрено договором с брокером.

Если Вы при инвестировании совершаете маржинальные/необеспеченные сделки, как правило, размер возможных убытков?

Больше, чем при торговле только на собственные средства.

В каком случае брокер может принудительно закрыть позицию клиента при наличии ранее заключенных маржинальных / необеспеченных сделок?

В случае недостаточности обеспечения по маржинальной/необеспеченной позиции.

С какой целью брокер использует ставки риска в связи с маржинальными / необеспеченными сделками?

Для расчета размера начальной или минимальной маржи.

При покупке ценных бумаг Вы использовали 50% собственных и 50% заемных средств от брокера. Через некоторое время Вы продали ценные бумаги на 5% дороже. Какой Ваш финансовый результат (без учета налогов)?

Финансовый результат невозможно определить по представленной информации, поскольку на него также влияют комиссии брокера за совершение сделок и стоимость заемных средств от брокера.

Выберите верное утверждение в отношении возможных убытков при торговле с использованием необеспеченных / маржинальных сделок:

При заключении необеспеченных / маржинальных сделок по продаже ценных бумаг размер убытков не ограничен и может превышать объем средств, которые находятся на брокерском счете.

Стоимость Вашего портфеля стала ниже величины минимальной маржи. Выберите верное утверждение:

Вы можете довнести средства либо совершить сделки, которые увеличат стоимость Вашего портфеля до величины выше минимальной маржи. В противном случае, если стоимость портфеля будет оставаться ниже минимальной маржи, брокер должен принудительно закрыть некоторые Ваши позиции.

Производные финансовые инструменты

Если Вы купили опцион на покупку акций, Вы:

Имеете право купить акции по цене, предусмотренной условиями опциона.

Вы продали опцион на покупку акций. Ваши потенциальные убытки:

Ничем не ограничены.

Вы получили убыток от инвестиций на срочном рынке. Возместят ли Вам ваши убытки?

Нет, убыток не возместят.

Вы имеете один фьючерсный контракт на акции. Цена акций резко упала. В данном случае события могут развиваться следующим образом:

Брокер потребует от Вас внести дополнительное обеспечение и в случае, если Вы этого не сделаете, Вы либо брокер закроете Вашу позицию, но баланс Вашего счёта может стать отрицательным.

Если Вы продали поставочный опцион на покупку акций, Вы:

Обязаны продать акции по цене, предусмотренной условиями опциона, если этого потребует покупатель опциона.

Вы купили опцион на продажу акций. Ваши потенциальные убытки (без учета уплачиваемых комиссий):

Ограничены премией, которую Вы уплатили (должны уплатить) по опциону.

Вы заключили внебиржевой договор, являющийся производным финансовым инструментом. Выберите верное утверждение:

Договор может предусматривать, что, если Вы решите его расторгнуть до окончания срока действия, Вы можете потерять часть инвестированных денежных средств.

Вы получили информацию от брокера о необходимости довнести средства или закрыть позиции, поскольку Ваших активов недостаточно для поддержания позиций на срочном рынке. Выберите верное утверждение:

Вы можете довнести средства либо совершить сделки, в результате которых Ваших активов станет достаточно для поддержания позиций. В противном случае брокер может принудительно закрыть некоторые Ваши позиции.

Договоры РЕПО

Если Вы продали ценную бумагу по первой части договора РЕПО, по второй части такого договора РЕПО Вы:

Будете покупать такую же ценную бумагу.

Переоценка по договору РЕПО:

Может проводиться в целях снижения риска неисполнения обязательств по второй части договора РЕПО.

Вы являетесь покупателем по первой части договора РЕПО. По ценным бумагам, которые Вы получили по договору РЕПО, осуществлена выплата денежных средств или передано иное имущество, в том числе в виде дивидендов или процентов (доход). В каком случае Вы обязаны передать сумму такого дохода продавцу по договору РЕПО?

В любом случае, даже если Вы этот доход фактически не получили.

Продавец передал в собственность покупателя ценные бумаги по договору РЕПО (в случае отсутствия в договоре оговорки о возможности возврата иного количества ценных бумаг). Риск невозврата ценных бумаг, переданных по первой части договора РЕПО, для продавца может реализоваться:

При неисполнении покупателем своих обязательств по договору РЕПО, а также при погашении ценных бумаг.

Если по первой части РЕПО Вы купили ценную бумагу, по второй части репо Вы:

Будете продавать такую же ценную бумагу.

Если Вы являетесь продавцом по договору РЕПО, требование о перечислении маржинального взноса может Вам поступить:

Если снизилась стоимость ценных бумаг, переданных Вами по договору РЕПО.

Если Вы продали по первой части договора РЕПО ценные бумаги, а покупатель по договору РЕПО фактически получил доход (дивиденды или купон), то:

Покупатель должен перечислить сумму такого дохода Вам.

Структурные облигации

Выберите верное утверждение в отношении структурных облигаций:

Право на получение номинальной стоимости при погашении структурной облигации зависит от изменения цен на товары, другие ценные бумаги, изменения курсов валют и иных финансово значимых показателей, которые связаны со структурной облигацией (влияющих на выплату по структурной облигации).

Может ли инвестор по структурной облигации при ее погашении получить выплату меньше ее номинальной стоимости?

Да, может.

Что из перечисленного, как правило, не является риском по структурной облигации?

Риск изменения рыночной капитализации эмитента при осуществлении выпуска облигаций.

Вы приобрели бескупонную структурную облигацию. Выплата номинальной стоимости при погашении такой облигации зависит от цены акций компании А. Защита капитала (возврат номинальной стоимости) по структурной облигаций составляет 80% в случае падения цены на акции компании А более, чем на 10% от первоначальной цены. Какой объем выплаты относительно номинала структурной облигации Вы ожидаете получить в случае снижения цены акций компании А на дату погашения структурной облигации более, чем на 10% от их первоначальной цены:

80%.

Является ли облигация, по которой выплата всей номинальной стоимости осуществляется при ее погашении, а сумма дохода зависит от изменения цены драгоценного металла, структурной облигацией?

Не является.

Может ли изменяться порядок выплаты при погашении структурных облигаций по решению эмитента или по указанию их владельца после размещения таких облигаций?

Не может, за исключением случаев, когда возможность изменения порядка выплат определена эмиссионной документацией до начала размещения облигаций.

Если инвестор принимает решение продать принадлежащие ему структурные облигации, как быстро он может это сделать?

Невозможно определить, поскольку заключить сделку можно только при условии, что найдется покупатель.

Что из перечисленного верно в отношении дополнительного дохода (дохода, не начисляемого по фиксированной процентной ставке и выплата которого зависит от выполнения определённого условия) по структурным облигациям?

Размер дополнительного дохода зависит от обстоятельств и значений, определяемых в отношении базовых активов, которыми могут быть акции, товары, курсы валюты, процентные ставки и иные показатели, предусмотренные законом.

Закрытые паевые фонды (ЗПИФ)

Инвестиционный пай – это:

Ценная бумага, удостоверяющая долю в праве собственности на имущество паевого инвестиционного фонда.

Каким образом выплата промежуточного дохода по инвестиционным паям закрытого паевого инвестиционного фонда влияет на расчетную стоимость пая? Расчетная стоимость пая, как правило (при прочих равных условиях):

Снижается.

Если инвестор принимает решение продать принадлежащие ему паи закрытого паевого инвестиционного фонда, как быстро он может осуществить продажу?

Невозможно определить, поскольку заключить сделку можно только при условии, что найдется покупатель.

Допускается ли вторичное обращение паев закрытого паевого инвестиционного фонда?

Да, если это предусмотрено правилами доверительного управления фондом.

Допускается ли изменение типа паевого инвестиционного фонда с закрытого на интервальный или на открытый?

Да, если соответствующие изменения внесены в правила доверительного управления таким фондом.

Расчетная стоимость инвестиционного пая определяется:

Путем деления стоимости чистых активов паевого инвестиционного фонда на количество выданных инвестиционных паев на дату определения расчетной стоимости пая.

Если инвестор принимает решение продать принадлежащие ему паи закрытого паевого инвестиционного фонда, по какой цене он может осуществить продажу?

По цене, зависящей от многих факторов, определяющим из которых является совпадение цены, по которой инвестор хотел бы (готов) продать такие паи, с ценой, по которой на такие паи найдется покупатель.

В каком случае инвестор вправе продать принадлежащие ему инвестиционные паи закрытого паевого инвестиционного фонда на бирже до погашения?

Если это предусмотрено правилами доверительного управления фондом.

Облигации без рейтинга

Кредитный рейтинг облигаций — это:

- Вариант у брокера Т: Оценка кредитным рейтинговым агентством способности компании-эмитента облигаций выполнять взятые на себя финансовые обязательства по этим облигациям.

- Вариант у брокера Ф: Оценка кредитным рейтинговым агентством способности компании – эмитента облигаций.

Если инвестор принимает решение продать принадлежащие ему низколиквидные облигации, как быстро он может это сделать?

- Вариант у брокера Т: невозможно определить, поскольку заключить сделку можно только при условии, что найдётся покупатель.

- Вариант у брокера Ф: выполнять взятые на себя финансовые обязательства по этим облигациям невозможно определить, поскольку заключить сделку можно только при наличии покупателя.

Пожалуйста, выберите правильный ответ из следующих утверждений:

Как правило, чем ликвиднее облигация, тем меньше разница между ценами заявок на покупку и продажу (спред).

Отсутствие кредитного рейтинга выпуска для любого выпуска облигаций означает:

Отсутствие мнения кредитного рейтингового агентства о кредитном риске данного выпуска облигаций.

Какой вывод можно сделать, если облигациям российского эмитента не присвоили рейтинг?

Все перечисленное верно.

Выберите верное утверждение в отношении рыночного риска по облигациям с рейтингом и облигациям без рейтинга.

Рыночный риск влияет как на облигации без кредитного рейтинга, так и с кредитным рейтингом.

К кредитному риску можно отнести:

Все перечисленное верно.

Выберите верное утверждение в отношении облигации без рейтинга:

Ликвидность облигации зависит от количества покупателей и продавцов по данной ценной бумаге на бирже.

Иностранные облигации без рейтинга

Кредитный рейтинг компании, обеспечивающей (осуществляющей) исполнение обязательств (выплаты) по облигациям — это:

Оценка кредитным рейтинговым агентством способности компании, обеспечивающей (осуществляющей) исполнение обязательств (выплаты) по облигациям, выполнять взятые на себя финансовые обязательства по этим облигациям.

Если инвестор принимает решение продать принадлежащие ему низколиквидные облигации, как быстро он может это сделать?

Невозможно определить, поскольку заключить сделку можно только при условии, что найдётся покупатель.

Пожалуйста, выберите правильный ответ из следующих утверждений:

Как правило, чем ликвиднее облигация, тем меньше разница между ценами заявок на покупку и продажу (спред).

В случае, если Вы купили иностранную облигацию за 100 долларов США и продали ее через год за 110 долларов США, при этом курс доллара США за указанный год вырос с 50 до 75 рублей, Ваш налогооблагаемый доход в России составит:

3250 рублей (На покупку потратили $ 100 * 50 руб. = 5000 руб. , продали за $ 110 * 75 руб. = 8250 руб. Ваш доход: 8250 руб. – 5000 руб. = 3250 руб.).

Какой вывод можно сделать, если облигациям иностранного эмитента не присвоили рейтинг?

Все перечисленное верно.

Выберите верное утверждение:

Рыночный риск влияет как на облигации без кредитного рейтинга, так и с кредитным рейтингом.

Выберите верное утверждение в отношении ликвидности облигаций иностранных эмитентов:

Ликвидность облигации зависит от количества покупателей и продавцов по данной ценной бумаге на бирже.

Вы купили иностранную облигацию за имеющиеся у Вас $100 на бирже в 13 часов. Курс доллара США составил: биржевой на 13 часов валютных торгов дня покупки облигации 77,20 рублей; биржевой на момент закрытия валютных торгов предыдущего дня (дню покупки) 77, 05 рублей; биржевой на момент закрытия валютных торгов дня покупки 77,10; Банка России на день покупки 77 рублей.

Через год Вы продали эту облигацию на бирже в 14 часов за $106. Курс доллара США составил: биржевой на 14 часов валютных торгов дня продажи облигации 71,30 рублей; биржевой на момент закрытия валютных торгов предыдущего дня (дню продажи) 71 рубль; биржевой на момент закрытия валютных торгов дня продажи 70,70 рублей; Банка России на день продажи 71 рубль.

Какой финансовый результат Вы получили в долларах и рублях?

Прибыль в долларах составила $6, а в рублях был получен убыток в размере 174 рубля.

Облигации со структурным доходом

Можно ли в дату приобретения облигации, величина и (или) факт выплаты купонного дохода, по которым зависит от изменения стоимости какого-либо актива (изменения значения какого-либо показателя) или наступления иного обстоятельства (облигаций со структурным доходом), точно рассчитать общий размер купонного дохода по такой облигации, который будет выплачен ее эмитентом?

Вариант у брокера Т: нет, размер купонного дохода не может быть точно рассчитан, поскольку известен порядок расчета, но не известны точная рыночная стоимость активов и (или) точные значения финансовых показателей, от которых зависит величина купонного дохода.

Что из перечисленного не является риском по облигации со структурным доходом?

Риск получения убытков при погашении облигации со структурным доходом в виде разницы между номиналом облигации и суммой, выплаченной эмитентом при её погашении.

Возможно ли точно определить, как повлияет изменение рыночной стоимости активов и (или) значений финансовых показателей, от которых зависит размер купонного дохода по облигации со структурным доходом, на цену продажи такой облигации инвестором на вторичном рынке?

Нет, точно определить невозможно поскольку на цену облигации со структурным доходом влияет значительное число факторов.

Выберите верное утверждение относительно рыночной стоимости облигации со структурным доходом, который зависит от цены определенной акции:

Рыночная стоимость облигации со структурным доходом зависит от многих факторов, одним из которых является изменение цены соответствующей акции, но не определяется им напрямую.

Кем и в какой момент устанавливается порядок определения сумм выплат по облигации со структурным доходом?

Порядок устанавливается уполномоченным органом эмитента до даты начала размещения выпуска облигаций со структурным доходом.

Выберите правильное утверждение. Размер дохода инвестора по облигациям со структурным доходом…

Зависит от обстоятельств и значений, определяемых в отношении базовых активов, которыми могут быть акции, товары, валюты, процентные ставки и иные законодательно определенные показатели.

Облигации со структурным доходом гарантируют их владельцам выплату…

Только номинальной стоимости при погашении.

Вы приобрели облигацию со структурным доходом, по которой предусмотрен доход по фиксированной ставке купона и купонный доход (не является фиксированным).

Купонный доход по такой облигации зависит от цены акции компании А и выплачивается при погашении облигации при условии, что цена акции компании А на дату наблюдения выше первоначальной цены. Цена акции на дату наблюдения оказалась ниже первоначальной цены на 1%. При этом на дату выплаты купонного дохода цена акции была выше первоначальной цены на 5%.

Что будет выплачено при погашении облигации?

Доход по фиксированной ставке купона и её номинальная стоимость.

Акции, не включенные в котировальные списки

Вы получили убытки от совершения сделок с акциями. Возместят ли Вам Ваши убытки?

Нет, не возместят.

Если инвестор принимает решение продать принадлежащую ему акцию, как быстро он может это сделать?

Точная дата не может быть определена.

Выберите признаки, отличающие акции, не включенные в котировальные списки, от акций, включенных в котировальные списки:

Как правило, цены на акции, не включенные в котировальные списки, более волатильны (изменчивы) и количество сделок с такими акциями в течение дня меньше.

Выберите верное утверждение:

Акция, не включенная в котировальный список биржи, как правило менее ликвидна, чем акция, включенная в котировальный список.

Выберите риски, которые могут возникнуть при инвестировании в акции, не включенные в котировальные списки:

Риск не найти покупателя или продавца.

Отличительной особенностью акций, вошедших в некотировальную часть списка ценных бумаг, является:

Отсутствие необходимости соответствовать специальным требованиям к объему выпуска, установленным биржей.

Выберите верное утверждение в отношении стоимости акций российских эмитентов:

Отсутствие акции в котировальном списке биржи само по себе не означает, что ее цена будет всегда ниже, чем цена акции, включенной в котировальный список.

Выберите верное утверждение в отношении требований, предъявляемых биржей к компаниям, чьи акции торгуются на бирже. Требования, предъявляемые к таким компаниям…

Устанавливаются биржей отдельно как для разных уровней котировальных списков, так и для некотировальной части списка.

Иностранные акции

Ликвидность акции характеризует:

Способность инвестора продать акцию с минимальными потерями в минимальный для него срок.

Что из перечисленного не является риском по приобретению акций иностранных эмитентов?

Риск изменения суверенного рейтинга Российской Федерации.

В фондовый индекс, рассчитываемый биржей, включаются:

Акции, при условии соответствия таких акций и (или) их эмитентов определенным требованиям, установленным биржей для включения в индекс, в пропорции, установленной биржей.

В случае, если Вы купили иностранную акцию за 100 долларов США и продали ее через год за 110 долларов США, при этом курс доллара США за указанный год вырос с 50 до 75 рублей, Ваш налогооблагаемый доход в России составит:

3250 рублей (На покупку потратили $ 100 * 50 руб. = 5000 руб. , продали за $ 110 * 75 руб. = 8250 руб. Ваш доход: 8250 руб. – 5000 руб. = 3250 руб.).

Кто в Российской Федерации является налоговым агентом по операциям покупки / продажи иностранных акций?

Брокер, доверительный управляющий, управляющая компания.

В случае выплаты дивидендов по акциям иностранных эмитентов кто обязан предоставить сведения в Федеральную налоговую службу Российской Федерации?

Инвестор самостоятельно должен предоставить заполненную налоговую декларацию.

Выберите верное утверждение в отношении акций иностранного эмитента:

Вхождение иностранной акции в фондовый индекс само по себе будет давать неполное представление о ликвидности акции.

К требованиям по включению иностранных акций в фондовый индекс могут относиться требования в отношении:

Все перечисленное верно.

Иностранные ETF

Выберите правильное утверждение в отношении паев ETF на индекс акций:

Благодаря диверсификации вложений инвестиции в ETF на индекс акций при прочих равных условиях, как правило, связаны с меньшим уровнем инвестиционного риска по сравнению с вложениями в обыкновенные акции иностранных компаний-эмитентов.

Как устроен механизм формирования цены ETF?

Формируется не на биржевом рынке паев ETF, а на рынке, где обращаются базовые активы, составляющие ETF. Если цена паев фонда окажется выше, чем стоимость его портфеля, приходящаяся на один пай ETF, то авторизованный участник фонда, действуя исключительно в своих интересах за счет операций на первичном и вторичном рынке, вернет цену к справедливому уровню.

Что из перечисленного не является риском, связанным с вложениями российских инвесторов в паи ETF?

Риск изменения суверенного рейтинга РФ.

В случае, если Вы купили пай ETF за 100 долларов США и продали его через год за 120 долларов США, при этом курс доллара США за указанный год вырос с 50 до 75 рублей, Ваш налогооблагаемый доход в России составит:

4000 руб. (На покупку потратили $ 100 * 50 руб. = 5000 руб. , продали за $ 120 * 75 руб. = 9000 руб. Ваш доход: 9000 руб. – 5000 руб. = 4000 руб.).

На каком принципе основан фонд ETF на индекс акций широкого рынка (например, S&P 500)?

Диверсификации вложений за счет инвестирования через фонд ETF в различные активы.

Вот ответы неквалифицированных инвесторов должны быть правильными для получения статуса.

Вопросы и ответы по самому тесту

Сколько попыток?

Бесконечно. Однако некоторые разрешают пересдать тест сразу, а некоторые – через сутки.

Есть ли вопросы с несколькими ответами?

Нет, каждый вопрос имеет только один ответ.

Можно ли переносить тест от брокера к брокеру?

Нет, нужно сдавать у каждого брокера, у которого вы хотите совершать сделки.

Как отвечать на вопрос блока “Самооценка”?

Как угодно, они ни на что не влияют, но ваши ответы должны сохраняться брокером. Желательно ответить честно.

Что дает статус КИ

Квалифицированному инвестору доступны все финансовые инструменты. Активы, которые КИ может покупать, и которые недоступны для неквалифицированного инвестора:

- Акции зарубежных компаний, которые не торгуются на Мосбирже и СПБ Бирже;

- Иностранные ETF;

- Депозитарные расписки;

- Иностранные государственные облигации, к примеру, казначейские облигации США;

- Структурные продукты, ЗПИФ, биржевые ноты и некоторые выпуски облигаций;

- Также КИ может участвовать в pre-IPO.

Что вы можете покупать без статуса КИ

Неквалифицированный инвестор может приобретать:

- Наиболее ликвидные российские акции;

- Облигации, не требующие тестирования;

- Акции зарубежных компаний, которые входят в расчет известных биржевых индексов из перечня Банка.

Если вы прошли тестирование, к этому списку добавляются:

- Российские и иностранные акции, не включенные в котировальные списки;

- Договоры РЕПО;

- Закрытые ПИФ;

- Сделки с неполным покрытием;

- Облигации со структурным доходом;

- Иностранные ETF;

- Производные финансовые инструменты (опционы и фьючерсы);

- Российские облигации без рейтинга;

- Структурные облигации.

Условия для получения статуса КИ

Важно помнить о том, что прохождение теста не дает статус квалифицированного инвестора, это категории с разными требованиями.

Чтобы получить статус квалифицированного инвестора, вы должны соответствовать одному из требований:

- Общая стоимость вашего имущества, а также активов – не меньше 6 миллионов рублей. В это число входят также ценные бумаги в портфеле, средства на счетах и вкладах в российских и зарубежных банках.

- У вас есть минимум 3 года работы в организации, которая проводила сделки с ценными бумагами и производными инструментами. Если такая организация имеет статус квалифицированного инвестора, опыт работы должен быть минимум 2 года.

- За последний год вы совершили сделок с ценными бумагами и производными инструментами в объеме не менее 6 миллионов рублей (не реже 10 сделок в квартал и не меньше 1 в месяц).

- У вас есть высшее экономическое образование, полученное в ВУЗах, у которых есть аккредитация. Еще один вариант – вы имеете квалификационные аттестаты или сертификаты международных организаций. Российские документы тоже учитываются, но если их выдали центры оценки квалификации.

В июле 2022 года Банк России предложил увеличить размер активов для признания человека КИ с 6 до 30 миллионов рублей, а также модернизировать тестирование инвесторов перед покупкой сложных финансовых инструментов и ограничить доступ к зарубежным ценным бумагам для неквалифицированных инвесторов. Окончательного решения еще не принято, пока концепция находится на стадии обсуждения.

Как сдать тест для неквалифицированных инвесторов

Тестирование абсолютно бесплатно для всех и разделено на два блока:

- Самооценка – блок не влияет на получение баллов, поэтому тут можно писать всё честно. Неквалифицированному инвестору задаются три вопроса, направленных на определение источника знаний о рынке, а также опыта лица. Эта часть скорее помогает инвестору в самоопределении, в понятии того, в какой нише он готов работать и стоит ли ему вкладывать деньги в высокорискованные активы.

- Знание – именно в эту часть входят четыре вопроса, ответы на которые и влияют на итоговый исход тестирования. Касаются эти вопросы рисков и особенностей торговли в одной из групп, для которых законодательство предусматривает прохождение экзаменации.

Таким образом, всего необходимо будет ответить на семь вопросов, три из которых не оцениваются.

Ответы на остальные четыре вопроса учитываются при оценке того, прошёл ли неквалифицированный инвестор опрос или нет.

Вопросы касаются 12 инструментов работы на бирже, в частности: маржинальной торговли, иностранных фондов ETF, производных финансовых инструментов, иностранных акций, договоров РЕПО, акций, не включённых в котировальные списки, структурных облигаций, облигаций со структурным доходом, закрытых паевых фондов, иностранных облигаций без рейтинга, облигаций без рейтинга и вопросов по самому тестированию.

Если тестирование не пройдено, тест можно пересдать неограниченное количество раз. При этом каждый раз варианты вопросов и ответов будут обновляться.

Без сдачи теста сумма сделок для неквалифицированного инвестора автоматически ограничивается 100 тысячами рублей.

Где можно сдать тест

Согласно действующему законодательству, пройти тест и получить статус КИ для доступа ко всем биржевым операциям можно в:

- Банке России;

- Страховых компаниях;

- Брокерские компании;

- Определённые госкорпорации, в частности Роснано, Агентство по страхованию вкладов, Внешэкономбанк;

- Негосударственные пенсионные фонды;

- Управляющие компании Паевых инвестиционных фондов (ПИФы).

Например, банк «Тинькофф» автоматически выводит предложение о сдачи теста при попытке покупки какого-либо сложного финансового инструмента. Нажав на кнопку «Купить» в приложении «Тинькофф Инвестиции» перед пользователем, автоматически откроются задания теста. Большинство организаций предоставляют своим пользователям схожие возможности по дистанционной сдаче. В том числе ВТБ инвестиции предлагают такую возможность.

Если же неквал захочет сдать тест планово, то его можно будет найти в том же приложении банка, последовательно перейдя на вкладку «Ещё», затем в раздел «Профиль» и наконец в поле «Тестирование».

В целом большинство банков имеют схожие механизмы сдачи экзамена. Хотя крупные брокеры также ориентируются на удалённую сдачу теста через приложения и личные кабинеты, сдавать экзамен можно и в офисах организации. По данным Финам, такие организации, как «Альфа Банк» и «Открытие Брокер» готовят бумажные версии экзамена.

Интересные данные

Многие считают, что прохождение теста – лишняя морока. Однако, как показывают статистические данные, это далеко не так. Статистические опросы среди инвесторов в США показали, что 66% из них сожалеют о нецелесообразных приобретениях на рынке, совершённых на эмоциях. Около трети из них признались, что часто торгуют, будучи в нетрезвом состоянии.

Но не думайте, что сожаления возникают только у заокеанских коллег. Согласно данным агентства Frank Media в 2020 году только 60% инвесторов получили прибыль, в то время как 40% либо ушли в ноль, либо и того хуже, ушли в минус. Так что изучить правильные ответы на тесты безусловно стоит.

Итого мы получаем довольно жестокую картину: рынок хоть и может приносить большие прибыли, требует определённой сноровки и знаний. Если их нет, то закон разрешает торговать надёжными активами, такими как ценные бумаги «Лукойл», БКС «Башнефть» и облигации Сбербанк.

Тестирование неквалифицированных инвесторов проводится для защиты новичков на рынке. Поэтому смело проходите его если уверены в своих силах. Если же нет, то лучше на первых порах освоиться с более безопасными ценными бумагами. Ведь опыт – одно из главных условий получения прибыли при совершении сделок с ценными бумагами!

Из Урока 3 обучения Тинькофф Инвестиции мы узнаем как устроены облигации, зачем вкладываться в облигации и какие у них плюсы и минусы, а также как выбрать подходящие вашему портфелю облигации.

Урок 3. Ответ на вопрос 1

Вопрос: Что должен сделать владелец облигации, чтобы получить номинал и последний купон в дату погашения?

Ответ : Ничего. Погашение происходит автоматически, без участия владельца облигаций.

Урок 3. Ответ на вопрос 2

Вопрос: Страхует ли ACB (агентство по страхованию вкладов) вложения в облигации?

Ответ : Нет. Это инвестиции, какие тут гарантии?

Вопрос: Чтобы снизить риск инвестиций в облигации, нужно?

Ответ : Выбирать надежных эмитентов и не вкладывать все деньги в бумаги одного эмитента.

Урок 3. Ответ на вопрос 4

Вопрос: Допустим, вы хотите вложиться в облигации так, чтобы вернуть деньги в конце 2021 года. Важна надежность: рассматриваем облигации, которые выпустило государство или крупные корпорации. Какая облигация подойдёт лучше?

Ответ : Роснано БО-002-Р-01, погашение 1 декабря 2021 года.

Урок 3. Ответ на вопрос 5

Вопрос: Допустим, вы купили пятилетние облигации с безотзывной офертой через два года. Что произойдёт через два года?

Ответ : Если вам нужны будут деньги через два года, вы досрочно погасить облигацию, компания вернет вам номинал.

Подарочные акции за Урок 3 Тинькофф Инвестиции

За изучение «Урока 3» мне в подарок от Тинькофф Инвестиции дали акцию Лента — 1 шт, стоимостью ~255 руб.

Раз вы здесь, то наверное уже знаете про то, что с 1 октября 2021 года, если вы являетесь квалифицированным инвестором, то сможете приобретать «сложные финансовые инструменты» и совершать маржинальные сделки только после прохождения тестирования. ЦБ разместил документ «Базовый стандарт защиты прав и интересов физических и юридических лиц — получателей финансовых услуг, оказываемых членами саморегулируемых организаций в сфере финансового рынка, объединяющих брокеров«, в котором, на 26 странице опубликованы вопросы.

Содержание

- Маржинальная торговля

- Производные финансовые инструменты

- Договоры РЕПО

- Структурные облигации

- Закрытые паевые фонды (ЗПИФ)

- Облигации без рейтинга

- Иностранные облигации без рейтинга

- Облигации со структурным доходом

- Акции, не включенные в котировальные списки

- Иностранные акции

- Иностранные ETF

- Вопросы и ответы по самому тесту

Ниже я постарался собрать максимально полную информацию, доступную из открытых источников, которая поможет вам в сдаче тестов. Пост будет обновляться, поэтому добавляйте в закладки, делитесь с друзьями, всё это важно. Кстати, ответы на вопросы будут обновляться и добавляться комментарии, чтобы вы могли не просто пройти тест, но и получить знания. Также, не у всех брокеров полный набор тестов, например у Тинькофф нет тестов про РЕПО почему-то, а у Фридом Финанс – есть, также, как говорят, у других брокеров есть тест про валюты (как появится у нас – дополним пост).

Маржинальная торговля

Как ещё может называться у брокеров:

- Тинькофф: Маржинальная торговля

- Фридом Финанс: тест 4

Вопросы и ответы

1. Маржинальная торговля – это:

Торговля с использованием заемных средств брокера

2. Может ли взиматься плата за использование средств, предоставленных брокером при маржинальной торговле?

Может, если это предусмотрено договором с брокером

3. Если Вы при инвестировании совершаете маржинальные/необеспеченные сделки, как правило, размер возможных убытков:

Больше, чем при торговле только на собственные средства

4. В каком случае брокер может принудительно закрыть позицию клиента при наличии ранее заключенных маржинальных / необеспеченных сделок?

В случае недостаточности обеспечения по маржинальной/необеспеченной позиции

Полезные ссылки

- Маржинальная торговля – Тинькофф

- Маржинальная торговля – Википедия

Производные финансовые инструменты

Как ещё может называться у брокеров:

- Тинькофф: Фьючерсы и опционы

- Фридом Финанс: тест 5 Договоры, являющиеся производными финансовыми инструментами и не предназначенные для квалифицированных инвесторов

Вопросы и ответы

1. Если Вы купили опцион на покупку акций, Вы:

Имеете право купить акции по цене, предусмотренной условиями опциона

2. Вы продали опцион на покупку акций. Ваши потенциальные убытки:

Ничем не ограничены

3. Вы получили убыток от инвестиций на срочном рынке. Возместят ли Вам ваши убытки?

Нет, убыток не возместят

4. Вы имеете один фьючерсный контракт на акции. Цена акций резко упала. В данном случае события могут развиваться следующим образом:

Брокер потребует от Вас внести дополнительное обеспечение и в случае, если Вы этого не сделаете, Вы либо брокер закроете Вашу позицию, но баланс Вашего счёта может стать отрицательным

Полезные ссылки

- Деривативы – Тинькофф

- Производный финансовый инструмент – Википедия

Договоры РЕПО

Как ещё может называться у брокеров:

- Фридом Финанс: Тест 6 Договоры репо, требующие проведения тестирования

Вопросы и ответы

1. Если Вы продали ценную бумагу по первой части договора РЕПО, по второй части такого договора РЕПО Вы:

Будете покупать такую же ценную бумагу

2. Переоценка по договору РЕПО

Может проводиться в целях снижения риска неисполнения обязательств по второй части договора РЕПО

3. Вы являетесь покупателем по первой части договора РЕПО. По ценным бумагам, которые Вы получили по договору РЕПО, осуществлена выплата денежных средств или передано иное имущество, в том числе в виде дивидендов или процентов (доход). В каком случае Вы обязаны передать сумму такого дохода продавцу по договору РЕПО?

В любом случае, даже если Вы этот доход фактически не получили

4. Продавец передал в собственность покупателя ценные бумаги по договору РЕПО (в случае отсутствия в договоре оговорки о возможности возврата иного количества ценных бумаг). Риск невозврата ценных бумаг, переданных по первой части договора РЕПО, для продавца может реализоваться:

При неисполнении покупателем своих обязательств по договору РЕПО, а также при погашении ценных бумаг

Структурные облигации

Как ещё может называться у брокеров:

- Тинькофф: Структурные облигации

- Фридом Финанс: Тест 7 Сделки по приобретению структурных облигаций, не предназначенных для квалифицированных инвесторов

Вопросы и ответы

1. Выберите верное утверждение в отношении структурных облигаций:

Право на получение номинальной стоимости при погашении структурной облигации зависит от изменения цен на товары, другие ценные бумаги, изменения курсов валют и иных финансово значимых показателей, которые связаны со структурной облигацией (влияющих на выплату по структурной облигации)

2. Может ли инвестор по структурной облигации при ее погашении получить выплату меньше ее номинальной стоимости?

Да, может

3. Что из перечисленного, как правило, не является риском по структурной облигации?

Риск изменения рыночной капитализации эмитента при осуществлении выпуска облигаций

4. Вы приобрели бескупонную структурную облигацию. Выплата номинальной стоимости при погашении такой облигации зависит от цены акций компании А. Защита капитала (возврат номинальной стоимости) по структурной облигаций составляет 80% в случае падения цены на акции компании А более, чем на 10% от первоначальной цены. Какой объем выплаты относительно номинала структурной облигации Вы ожидаете получить в случае снижения цены акций компании А на дату погашения структурной облигации более, чем на 10% от их первоначальной цены:

80%

Полезные ссылки

- Структурные облигации – Тинькофф

- Структурированный продукт – Википедия

Закрытые паевые фонды (ЗПИФ)

Как ещё может называться у брокеров:

- Тинькофф: Закрытые паевые фонды

- Фридом Финанс: Тест 8 Сделки по приобретению инвестиционных паев ЗПИФ

Вопросы и ответы

1. Инвестиционный пай – это:

Ценная бумага, удостоверяющая долю в праве собственности на имущество паевого инвестиционного фонда

2. Каким образом выплата промежуточного дохода по инвестиционным паям закрытого паевого инвестиционного фонда влияет на расчетную стоимость пая? Расчетная стоимость пая, как правило (при прочих равных условиях):

Снижается

3. Если инвестор принимает решение продать принадлежащие ему паи закрытого паевого инвестиционного фонда, как быстро он может осуществить продажу?

Невозможно определить, поскольку заключить сделку можно только при условии, что найдется покупатель

4. Допускается ли вторичное обращение паев закрытого паевого инвестиционного фонда?

Да, если это предусмотрено правилами доверительного управления фондом

Облигации без рейтинга

Как ещё может называться у брокеров:

- Тинькофф: Облигации с низким рейтингом

- Фридом Финанс: Тест 9 Сделки по приобретению облигаций российских эмитентов без кредитного рейтинга

Вопросы и ответы

1. Кредитный рейтинг облигаций — это:

Вариант у брокера Т: Оценка кредитным рейтинговым агентством способности компании-эмитента облигаций выполнять взятые на себя финансовые обязательства по этим облигациям

Вариант у брокера Ф: Оценка кредитным рейтинговым агентством способности компании – эмитента облигаций

2. Если инвестор принимает решение продать принадлежащие ему низколиквидные облигации, как быстро он может это сделать?

Вариант у брокера Т: Невозможно определить, поскольку заключить сделку можно только при условии, что найдётся покупатель

Вариант у брокера Ф: Выполнять взятые на себя финансовые обязательства по этим облигациям невозможно определить, поскольку заключить сделку можно только при наличии покупателя

3. Пожалуйста, выберите правильный ответ из следующих утверждений:

Как правило, чем ликвиднее облигация, тем меньше разница между ценами заявок на покупку и продажу (спред)

4. Отсутствие кредитного рейтинга выпуска для любого выпуска облигаций означает:

Отсутствие мнения кредитного рейтингового агентства о кредитном риске данного выпуска облигаций

Полезные ссылки

- Высокодоходные облигации (ВДО) – Тинькофф

Иностранные облигации без рейтинга

Как ещё может называться у брокеров:

- Тинькофф: Еврооблигации

- Фридом Финанс: Тест 10 Сделки по приобретению облигаций иностранных эмитентов без кредитного рейтинга

Вопросы и ответы

1. Кредитный рейтинг компании, обеспечивающей (осуществляющей) исполнение обязательств (выплаты) по облигациям — это:

Оценка кредитным рейтинговым агентством способности компании, обеспечивающей (осуществляющей) исполнение обязательств (выплаты) по облигациям, выполнять взятые на себя финансовые обязательства по этим облигациям

2. Если инвестор принимает решение продать принадлежащие ему низколиквидные облигации, как быстро он может это сделать?

Невозможно определить, поскольку заключить сделку можно только при условии, что найдётся покупатель

3. Пожалуйста, выберите правильный ответ из следующих утверждений:

Как правило, чем ликвиднее облигация, тем меньше разница между ценами заявок на покупку и продажу (спред)

4. В случае, если Вы купили иностранную облигацию за 100 долларов США и продали ее через год за 110 долларов США, при этом курс доллара США за указанный год вырос с 50 до 75 рублей, Ваш налогооблагаемый доход в России составит:

3250 рублей

Полезные ссылки

- Еврооблигации – Московская биржа

- Еврооблигация – Википедия

Облигации со структурным доходом

Как ещё может называться у брокеров:

- Тинькофф: Облигации со структурным доходом

- Фридом Финанс: Тест 11 Сделки по приобретению облигаций со структурным доходом

Вопросы и ответы

1. Можно ли в дату приобретения облигации, величина и (или) факт выплаты купонного дохода по которым зависит от изменения стоимости какого-либо актива (изменения значения какого-либо показателя) или наступления иного обстоятельства (облигаций со структурным доходом), точно рассчитать общий размер купонного дохода по такой облигации, который будет выплачен ее эмитентом?

Вариант у брокера Т: Нет, размер купонного дохода не может быть точно рассчитан, поскольку известен порядок расчета, но не известны точная рыночная стоимость активов и (или) точные значения финансовых показателей, от которых зависит величина купонного дохода.

2. Что из перечисленного не является риском по облигации со структурным доходом?

Риск получения убытков при погашении облигации со структурным доходом в виде разницы между номиналом облигации и суммой, выплаченной эмитентом при её погашении

3. Возможно ли точно определить, как повлияет изменение рыночной стоимости активов и (или) значений финансовых показателей, от которых зависит размер купонного дохода по облигации со структурным доходом, на цену продажи такой облигации инвестором на вторичном рынке?

Нет, точно определить невозможно поскольку на цену облигации со структурным доходом влияет значительное число факторов

4. Выберите верное утверждение относительно рыночной стоимости облигации со структурным доходом, который зависит от цены определенной акции.

Рыночная стоимость облигации со структурным доходом зависит от многих факторов, одним из которых является изменение цены соответствующей акции, но не определяется им напрямую

Полезные ссылки

- Структурные облигации – Тинькофф

- Структурные облигации – Московская биржа

Акции, не включенные в котировальные списки

Как ещё может называться у брокеров:

- Тинькофф: Акции, не включенные в котировальные списки

- Фридом Финанс: Тест 12 Сделки по приобретению акций, не включенных в котировальные списки

Вопросы и ответы

1. Вы получили убытки от совершения сделок с акциями. Возместят ли Вам Ваши убытки?

Нет, не возместят

2. Если инвестор принимает решение продать принадлежащую ему акцию, как быстро он может это сделать?

Точная дата не может быть определена

3. Выберите признаки, отличающие акции, не включенные в котировальные списки, от акций, включенных в котировальные списки:

Как правило, цены на акции, не включенные в котировальные списки, более волатильны (изменчивы) и количество сделок с такими акциями в течение дня меньше

4. Выберите верное утверждение:

Акция, не включенная в котировальный список биржи, как правило менее ликвидна, чем акция, включенная в котировальный список

Полезные ссылки

- Российские акции вне котировальных списков – Тинькофф

Иностранные акции

Как ещё может называться у брокеров:

- Тинькофф: Иностранные акции

- Фридом Финанс: Тест 13 Сделки по приобретению иностранных акций, требующие проведения тестирования

Вопросы и ответы

1. Ликвидность акции характеризует:

Способность инвестора продать акцию с минимальными потерями в минимальный для него срок

2. Что из перечисленного не является риском по приобретению акций иностранных эмитентов?

Риск изменения суверенного рейтинга Российской Федерации

3. В фондовый индекс, рассчитываемый биржей, включаются:

Акции, при условии соответствия таких акций и (или) их эмитентов определенным требованиям, установленным биржей для включения в индекс, в пропорции, установленной биржей

4. В случае, если Вы купили иностранную акцию за 100 долларов США и продали ее через год за 110 долларов США, при этом курс доллара США за указанный год вырос с 50 до 75 рублей, Ваш налогооблагаемый доход в России составит:

3250 рублей

Иностранные ETF

Как ещё может называться у брокеров:

- Тинькофф: Иностранные ETF

- Фридом Финанс: Тест 14 Сделки по приобретению паев иностранных ETF, требующих проведения тестирования

Вопросы и ответы

1. Выберите правильное утверждение в отношении паев ETF на индекс акций:

Благодаря диверсификации вложений инвестиции в ETF на индекс акций при прочих равных условиях, как правило, связаны с меньшим уровнем инвестиционного риска по сравнению с вложениями в обыкновенные акции иностранных компаний-эмитентов

2. Как устроен механизм формирования цены ETF?

Формируется не на биржевом рынке паев ETF, а на рынке, где обращаются базовые активы, составляющие ETF. Если цена паев фонда окажется выше, чем стоимость его портфеля, приходящаяся на один пай ETF, то авторизованный участник фонда, действуя исключительно в своих интересах за счет операций на первичном и вторичном рынке, вернет цену к справедливому уровню

3. Что из перечисленного не является риском, связанным с вложениями российских инвесторов в паи ETF?

Риск изменения суверенного рейтинга РФ

4. В случае, если Вы купили пай ETF за 100 долларов США и продали его через год за 120 долларов США, при этом курс доллара США за указанный год вырос с 50 до 75 рублей, Ваш налогооблагаемый доход в России составит:

4 000 рублей

Полезные ссылки

- Иностранные ETF – Тинькофф

- Торгуемый на бирже фонд – Википедия

Вопросы и ответы по самому тесту

Сколько попыток?

Бесконечно. Однако некоторые разрешают пересдать тест сразу, а некоторые – через сутки.

Есть ли вопросы с несколькими ответами?

Нет, каждый вопрос имеет только один ответ

Можно ли переносить тест от брокера к брокеру?

Нет, нужно сдавать у каждого брокера, у которого вы хотите совершать сделки.

Можно ли не сдавать тест?

Не знаю, но вроде нельзя.

Как отвечать на вопрос блока “Самооценка”?

Как угодно, они ни на что не влияют, но ваши ответы должны сохраняться брокером. Желательно ответить честно.

Обновлено: 10.03.2023

В данном уроке можно отвечать как угодно . Акцию нам дадут в любом случае.

Урок 2.

Вопрос 1.

Работодатель заплатил за Игоря 46 800 ₽ НДФЛ за год. В конце года Игорь вносит на ИИС 400 тысяч рублей. Сколько денег он сможет вернуть из налоговой в следующем году?

Ответ: 46 800 ₽. Работодатель заплатил за Игоря 46 800 ₽ НДФЛ — это и будет максимальной суммой, которую он сможет вернуть.

Вопрос 2.

Ирина открыла ИИС, положила на него 350 тысяч за три года и заработала на продаже ценных бумаг 500 тысяч рублей. Итого на счете — 850 тысяч рублей. Вычетами она еще не пользовалась, поэтому может выбрать между вычетом А и Б. Какой ей лучше выбрать?

Ответ: Вычет Б — освободиться от налога на заработанное. С вычетом Б получится вернуть 65 тысяч(13% от заработанных 500 000 ₽ ). Правда, доходность вложений Ирины составила больше 100% за три года — было бы классно узнать у неё, как она добилась таких результатов.

Вопрос 3.

Саша открыл ИИС три года назад и вложил на него за это время миллион рублей. Сейчас он хочет вывести со счёта половину, а оставшиеся деньги сохранить на ИИС. Получится?

Ответ: Нет, потому что частично вывести деньги с ИИС нельзя — счет закроется автоматически. Всё так.

Вопрос 4.

Олег внес на ИИС миллион рублей за год. Сколько он может забрать у налоговой с помощью вычета А, если уплаченный НДФЛ позволяет ему забрать по максимуму?

Ответ: 52 000 ₽. По вычету А есть ограничение — максимум 52 000 за год. Даже если Олег внес миллион рублей, для вычета А будут играть роль только 400 000 ₽ за год: 400 000 х 13% = 52 000 ₽.

Вопрос 5.

Маша открыла ИИС и сразу внесла на него 400 тысяч рублей. В следующем году она получила от налоговой 52 тысячи, а потом ей срочно понадобились деньги. Что случится, если она закроет счет и выведет деньги с ИИС, пока не прошло три года?

Ответ: Придется вернуть вычет, который Маша уже получила. Еще налоговая может потребовать заплатить пени за пользование чужими деньгами. А вот доход от дивидендов и продажи ценных бумаг принадлежит Маше — его никто не отберет.

Урок 3.

Вопрос 1.

Что должен сделать владелец облигации, чтобы получить номинал и последний купон в дату погашения?

Ответ: Ничего. Погашение происходит автоматически, без участия владельца облигаций. Верно! Достаточно быть владельцем на дату погашения.

Вопрос 2.

Страхует ли ACB (агентство по страхованию вкладов) вложения в облигации?

Ответ: Нет. Это инвестиции, какие тут гарантии? Правильно! Агентство по страхованию вкладов страхует только банковские вклады. Активы на брокерских счетах и ИИС не страхуются.

Вопрос 3.

Чтобы снизить риск инвестиций в облигации, нужно: