Налоги – это обязательные платежи, взимаемые центральными и местными органами власти с доходов и имущества физических и юридических лиц. Налоги являются основным источником государственного бюджета.

Функции налогов

- Фискальная — формируют государственный бюджет

- Регулирующая – путём изменения налогообложения решаются важные государственные задачи (например, повышение налогов приводит к повышению пенсий)

- Стимулирующая – стимулирует развитие НТР, приток денежных ресурсов в базовые отрасли экономки (например, предприниматель совершенствует производство с целью получения большей прибыли; а если увеличивается прибыль- то растут и налоги)

- Распределительная – перераспределение денежных средств, собранных в госбюджет, между теми или иными группами населения (повышение пенсий, например).

Признаки налогов

- безвозмездный характер, то есть субъект не получает взамен ничего

- обязательность

- индивидуальность

- направленность в госбюджет

Виды налогов

По уровню взимания

- Федеральные — поступают в федеральный госбюджет

- налог на прибыль

- налог на добавленную стоимость

- акцизы – налог на товары, которые не являются товарами первой необходимости, но пользуются повышенным спросом: алкоголь, сигареты, топливо, автомобили. На эти товары значительно выше цена, чем их себестоимость, поэтому и налоги платятся за них большие.

- доходы от капитала

- подоходный налог ( он единый – 13 %)

- взносы в социальные внебюджетные фонды ( см. тему № 21 «Госбюджет»)

- госпошлина

- лесной налог

- водный налог и др.

- Региональные налоги – поступают в бюджеты субъектов Федерации:

- налог на имущество организаций

- дорожный налог

- транспортный налог

- налог с продаж и др.

- Местные налоги — поступают в бюджеты муниципалитетов:

- налог на имущество физических лиц

- земельный налог

- налог на рекламу

- налог на наследование

- на дарение и др.

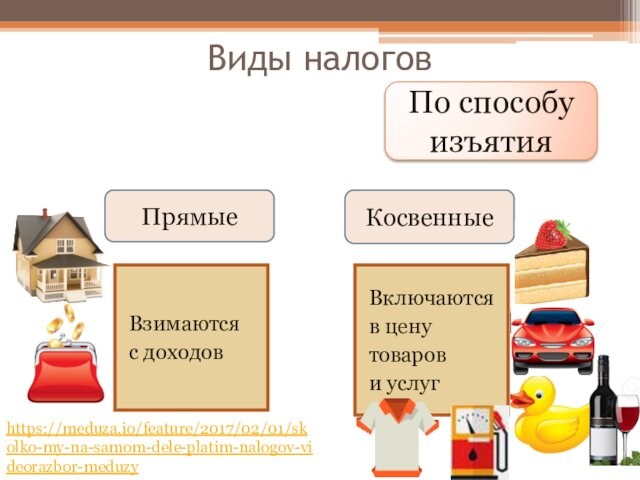

По виду объектов налогообложения

- Прямые — взимаются с дохода или имущества (подоходный, налог на прибыль и др., налогоплательщик оплачивает их по квитанции или налог высчитывается с зарплаты — подоходный)

- Косвенные – взимаются в виде надбавок к цене товаров и услуг (акцизные сборы, налог с продаж, на добавленную стоимость и др.; налогоплательщик не платит налог по квитанции, он платит за завышенную цену товара, а предприниматель получает больше прибыли — отсюда и больше налогов, то есть покупатель не прямо, а косвенно выплачивает налог)

По размеру налоговой ставки

- Пропорциональные налоги – их ставка не завит от величины облагаемого дохода, они всегда одинаковые ( например, подоходный налог для всех одинаков- 13 %., не зависит от того, какая у человека зарплата).

- Прогрессивные налоги – их ставка прямо пропорциональна уровню дохода: чем выше доход — тем выше налог и наоборот( например, налог с доходов)

- Регрессивные налоги – процентная ставка обратно пропорциональна уровню дохода: чем выше доход — тем ниже ставка и наоборот .Такие налоги используются редко, в тех случаях, когда государство хочет стимулировать развитие производства определённых товаров. (Например, государство заинтересовано в увеличении производства мяса, поэтому, чем больше этого продукта произведёт предприниматель, тем ниже будет его налоговая ставка.)

По виду целевого использования

- Маркированные — направлены на целевое использование ( например, дорожные налоги- на ремонт и строительство дорог, налоги в пенсионный фонд и др.)

- Немаркированные – данные налоги расходуются по усмотрению органов власти.

Налоги и сборы

Налоги — обязательные платежи, безвозмездные, носят обязательный характер.

Сборы — это платежи за определённую государственную услугу, то есть пошлины. Такая плата носит единовременный характер и носит добровольный характер ( например, госпошлина за техосмотр автомобиля, таможенные пошлины за перевозку товаров и др.).

Различия между налогом и сбором

- Налог исчисляется в процентном отношении к какой-либо базовой единице, а сбор является фиксированным размером платы за услугу;

- Налог удерживается со всех субъектов налогообложения без учета их желаний, тогда как сбор является свободным действием плательщика;

- Налог уплачивается на безвозмездной основе, а сбор подразумевает получение от государственных органов какой-либо информации или услуги.

- Налог имеет определенную периодичность оплаты, в то время как сбор является разовым платежом.

Налоговый кодекс

Налоговый кодекс – это кодифицированный законодательный акт, устанавливающий систему налогов и сборов в РФ.

Был принят:

1 часть — в 1998 году Госдумой и Советом Федерации, вступила в силу

1 января 1999 г.

2 часть – принята в 2000 году, вступила в силу 1 января 2001 г.

Налоговый кодекс постоянно редактируется, в него вносятся поправки, отражающие современное состояние экономики в РФ.

Так, с 1 января 2003 года введены поправки:

- введён транспортный налог

- упрощённая система налогообложения

На сегодняшний день действует редакция от 15 февраля 2016 года.

Налоговая политика – это налоговый механизм, который используется для взимания налогов. Она называется фискальной политикой государства.

Основные направления налоговой политики в РФ

- создание эффективной и стабильной налоговой системы

- обеспечение устойчивости госбюджета, поддержание его сбалансированности

- поддержка инвестиций

- повышение предпринимательской активности

- сокращение теневой экономики

- поддержка малого и среднего бизнеса (например, снижение налоговой ставки, упрощение процедуры регистрации)

- упрощение налогового администрирования

Права и обязанности налогоплательщиков

Налогоплательщик – это физическое или юридическое лицо, на которое законом возложена обязанность выплачивать налоги.

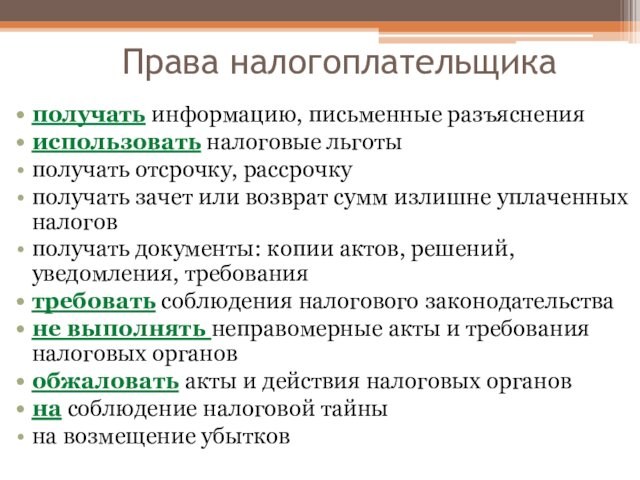

Права налогоплательщика

- получать информацию о налогах и сборах и сроках их выплат

- использовать налоговые льготы при наличии оснований

- представлять свои интересы в налоговых правоотношениях

- присутствовать при проведении выездной налоговой проверки

- требовать соблюдения налоговой тайны и др.

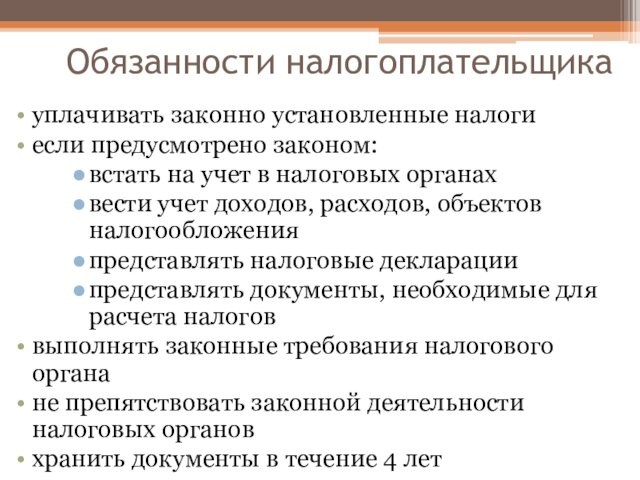

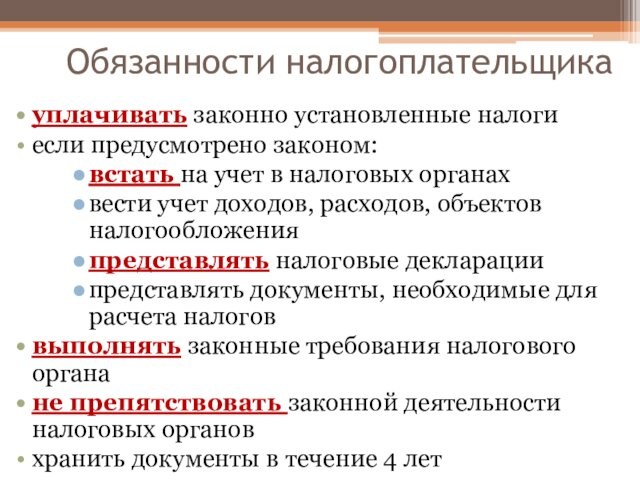

Обязанности налогоплательщика

- уплачивать законно установленные налоги

- предоставлять в налоговые органы декларацию о доходах

- предоставлять налоговым органам бухгалтерскую отчётность в случаях, предусмотренных законом

- В течение 4-х лет хранить бухгалтерскую отчётность и др.

Конституция РФ, статья 57

Каждый обязан платить законно установленные налоги и сборы.

Законы, устанавливающие новые налоги или ухудшающие положение налогоплательщиков, обратной силы не имеют.

Материал подготовила: Мельникова Вера Александровна

Налоги. Виды.

Виды налогов

По уровню взимания

- Федеральные — поступают в федеральный госбюджет

- налог на прибыль

- налог на добавленную стоимость

- акцизы – налог на товары, которые не являются товарами первой необходимости, но пользуются повышенным спросом: алкоголь, сигареты, топливо, автомобили. На эти товары значительно выше цена, чем их себестоимость, поэтому и налоги платятся за них большие.

- доходы от капитала

- подоходный налог ( он единый – 13 %)

- взносы в социальные внебюджетные фонды ( см. тему № 21 «Госбюджет»)

- госпошлина

- лесной налог

- водный налог и др.

- Региональные налоги – поступают в бюджеты субъектов Федерации:

- налог на имущество организаций

- дорожный налог

- транспортный налог

- налог с продаж и др.

- Местные налоги — поступают в бюджеты муниципалитетов:

- налог на имущество физических лиц

- земельный налог

- налог на рекламу

- налог на наследование

- на дарение и др.

По виду объектов налогообложения

- Прямые — взимаются с дохода или имущества (подоходный, налог на прибыль и др., налогоплательщик оплачивает их по квитанции или налог высчитывается с зарплаты — подоходный)

- Косвенные – взимаются в виде надбавок к цене товаров и услуг (акцизные сборы, налог с продаж, на добавленную стоимость и др.; налогоплательщик не платит налог по квитанции, он платит за завышенную цену товара, а предприниматель получает больше прибыли — отсюда и больше налогов, то есть покупатель не прямо, а косвенно выплачивает налог)

По размеру налоговой ставки

- Пропорциональные налоги – их ставка не завит от величины облагаемого дохода, они всегда одинаковые ( например, подоходный налог для всех одинаков- 13 %., не зависит от того, какая у человека зарплата).

- Прогрессивные налоги – их ставка прямо пропорциональна уровню дохода: чем выше доход — тем выше налог и наоборот( например, налог с доходов)

- Регрессивные налоги – процентная ставка обратно пропорциональна уровню дохода: чем выше доход — тем ниже ставка и наоборот .Такие налоги используются редко, в тех случаях, когда государство хочет стимулировать развитие производства определённых товаров. (Например, государство заинтересовано в увеличении производства мяса, поэтому, чем больше этого продукта произведёт предприниматель, тем ниже будет его налоговая ставка.)

По виду целевого использования

- Маркированные — направлены на целевое использование ( например, дорожные налоги- на ремонт и строительство дорог, налоги в пенсионный фонд и др.)

- Немаркированные – данные налоги расходуются по усмотрению органов власти.

Всего: 64 1–20 | 21–40 | 41–60 | 61–64

Добавить в вариант

Задания Д1 № 576

Запишите слово, пропущенное в таблице.

ВИД НАЛОГОВОЙ СИСТЕМЫ

(прогрессивная, регрессивная или пропорциональная)

| Субъект налога | Доход, тыс. руб. | Ставка налога, % | Вид налоговой системы |

|---|---|---|---|

| Кошкин | 5 | 13 | … |

| Петухов | 8 | 13 | |

| Кузнецов | 15 | 13 | |

| Грибов | 20 | 13 |

Предметная область: Экономика. Налоги

Запишите слово, пропущенное в таблице.

Система налогов и сборов в РФ

| ВИДЫ НАЛОГОВ | ПРИМЕРЫ |

|---|---|

| Федеральные

налоги и сборы |

Акцизы, налог на доходы физических лиц и др. |

| … налоги | Налог на имущество организаций, транспортный налог |

Источник: ЕГЭ по обществознанию 14.04.2020. Досрочная волна. Вариант 2

Установите соответствие между примерами и уровнями налоговой системы в РФ: к каждой позиции, данной в первом столбце, подберите соответствующую позицию из второго столбца.

ПРИМЕР

А) налог на доходы физических лиц

Б) водный налог

В) налог на добычу полезных ископаемых

Г) транспортный налог

Д) налог на имущество организаций

УРОВЕНЬ НАЛОГОВОЙ

СИСТЕМЫ

1) федеральный

2) региональный

Запишите в ответ цифры, расположив их в порядке, соответствующем буквам:

| А | Б | В | Г | Д |

Установите соответствие между примерами и видами налогов и сборов в РФ (в соответствии с Налоговым кодексом РФ): к каждой позиции, данной в первом столбце, подберите соответствующую позицию из второго столбца.

ПРИМЕРЫ

А) сборы за пользование объектами животного мира

Б) налог на доходы физических лиц

В) водный налог

Г) торговый сбор

Д) транспортный налог

ВИДЫ НАЛОГОВ

И СБОРОВ В РФ

1) федеральные

2) местные

3) региональные

Запишите в ответ цифры, расположив их в порядке, соответствующем буквам:

| А | Б | В | Г | Д |

Источник: Демонстрационная версия ЕГЭ—2022 по обществознанию, Демонстрационная версия ЕГЭ—2023 по обществознанию

Установите соответствие между примерами и видами налогов в РФ: к каждой позиции, данной в первом столбце, подберите соответствующую позицию из второго столбца.

ПРИМЕР

А) налог на имущество физических лиц

Б) земельный налог

В) налог на доходы физических лиц

Г) водный налог

Д) транспортный налог

ВИД НАЛОГА

1) местный

2) региональный

3) федеральный

Запишите в ответ цифры, расположив их в порядке, соответствующем буквам:

| А | Б | В | Г | Д |

Ниже приведён ряд налогов. Все они, за исключением двух, относятся к федеральным налогам.

1) земельный налог; 2) налог на добавленную стоимость; 3) налог на имущество организации; 4) акциз; 5) водный налог; 6) налог на доходы физических лиц.

Найдите два налога, «выпадающих» из общего ряда, и запишите в таблицу цифры, под которыми они указаны.

Установите соответствие между примерами и видами налогов и сборов в РФ (в соответствии с Налоговым кодексом РФ): к каждой позиции, данной в первом столбце, подберите соответствующую позицию из второго столбца.

ПРИМЕРЫ

А) налог на доходы физических лиц

Б) акцизы

В) транспортный налог

Г) государственная пошлина

Д) земельный налог

ВИДЫ НАЛОГОВ

И СБОРОВ В РФ

1) региональные

2) местные

3) федеральные

Запишите в ответ цифры, расположив их в порядке, соответствующем буквам:

| А | Б | В | Г | Д |

Источник: ЕГЭ — 2017. Досрочная волна

Установите соответствие между примерами и видами налогов и сборов в соответствии с Налоговым кодексом РФ: к каждой позиции, данной в первом столбце, подберите соответствующую позицию из второго столбца.

ПРИМЕРЫ

А) налог на имущество организаций

Б) водный налог

В) транспортный налог

Г) торговый сбор

Д) акциз

ВИДЫ НАЛОГОВ

И СБОРОВ В РФ

1) региональные

2) местные

3) федеральные

Запишите в ответ цифры, расположив их в порядке, соответствующем буквам:

| А | Б | В | Г | Д |

Источник: ЕГЭ — 2018. Досрочная волна

Задания Д2 № 435

Выберите понятие, которое является обобщающим для всех остальных понятий представленного ниже ряда. Запишите это слово (словосочетание).

Налог на собственность, прямой налог, подоходный налог, налог на прибыль фирм, налог на землю.

Предметная область: Экономика. Налоги

Выберите верные суждения о налогах и запишите цифры, под которыми они указаны.

1) К федеральным налогам и сборам в РФ относят водный налог, сборы за пользование объектами животного мира.

2) При пропорциональной системе налогообложения ставки налога увеличиваются при возрастании размера объекта налогообложения.

3) Фискальная функция налогов проявляется в наполнении государственного бюджета.

4) К прямым налогам относят налог на добавленную стоимость.

5) Налоги – обязательные платежи физических и юридических лиц государству в порядке и на условиях, определённых законодательством.

Источник: ЕГЭ по обществознанию 14.04.2020. Досрочная волна. Вариант 1

Установите соответствие между примерами и видами налогов, к которым они относятся: к каждой позиции, данной в первом столбце, подберите соответствующую позицию из второго столбца.

ПРИМЕРЫ

А) транспортный налог

Б) налог на добавленную стоимость

В) государственная пошлина

Г) земельный налог

Д) торговый сбор

ВИДЫ НАЛОГОВ

И СБОРОВ В РФ

1) местные

2) федеральные

3) региональные

Запишите в ответ цифры, расположив их в порядке, соответствующем буквам:

| А | Б | В | Г | Д |

Источник: ЕГЭ по обществознанию 2021. Досрочная волна. Май

Запишите словосочетание, пропущенное в схеме.

| ВИД НАЛОГА | СУЩНОСТЬ |

|---|---|

| Акциз | Косвенный налог на продажу определённого вида товаров массового потребления. |

| … | Налог, взимаемый с владельца товара при пересечении границы (экспорте или импорте товара). |

Владимир Александрович владеет легковым автомобилем и земельным участком и периодически уплачивает соответствующие налоги.

Установите соответствие между примерами и элементами структуры налога: к каждой позиции, данной в первом столбце, подберите соответствующую позицию из второго столбца.

ПРИМЕРЫ

А) 1 см3 рабочего объёма двигателя

Б) Владимир Александрович

B) легковой автомобиль

Г) заработная плата

Д) земельный участок

ЭЛЕМЕНТЫ СТРУКТУРЫ НАЛОГА

1) субъект налога

2) объект налога

3) источник уплаты налога

4) единица налогообложения

Запишите в ответ цифры, расположив их в порядке, соответствующем буквам:

| A | Б | В | Г | Д |

Найдите понятие, которое является обобщающим для всех остальных понятий представленного ниже ряда. Запишите это слово (словосочетание).

Таможенные пошлины, налоги, акцизы, прогрессивная шкала, декларация.

Предметная область: Экономика. Налоги

Источник: ЕГЭ по обществознанию 10.06.2013. Основная волна. Урал. Вариант 1.

Борис Михайлович владеет легковым автомобилем и земельным участком и периодически уплачивает соответствующие налоги. Установите соответствие между примерами и элементами структуры налога: к каждой позиции, данной в первом столбце, подберите соответствующую позицию из второго столбца.

ПРИМЕРЫ

А) 1 см рабочего объёма двигателя

Б) легковой автомобиль

В) заработная плата

Г) земельный участок

Д) Борис Михайлович

ЭЛЕМЕНТЫ СТРУКТУРЫ НАЛОГА

1) субъект налога

2) объект налога

3) источник уплаты налога

4) единица налогообложения

Запишите в ответ цифры, расположив их в порядке, соответствующем буквам:

| А | Б | В | Г | Д |

Установите соответствие между примерами и видами налогов: к каждой позиции, данной в первом столбце, подберите соответствующую позицию из второго столбца.

ПРИМЕР

А) налог на добавленную стоимость

Б) налог на прибыль

В) налог на имущество физических лиц

Г) земельный налог

Д) акцизы

ВИД НАЛОГА

1) прямые налоги

2) косвенные налоги

Запишите в ответ цифры, расположив их в порядке, соответствующем буквам:

| А | Б | В | Г | Д |

Запишите слово, пропущенное в таблице.

Системы налогообложения

| ВИД СИСТЕМЫ

НАЛОГООБЛОЖЕНИЯ |

ПРИЗНАК |

|---|---|

| … | Ставка налога с ростом

налогооблагаемого дохода не изменяется |

| Регрессивная | Ставка налога понижается

при росте налогооблагаемого дохода |

Установите соответствие между примерами и видами налогов: к каждой позиции, данной в первом столбце, подберите соответствующую позицию из второго столбца.

ПРИМЕР

А) налог на добавленную стоимость

Б) имущественный налог

В) транспортный налог

Г) налог на прибыль предприятия

Д) таможенные пошлины

Запишите в ответ цифры, расположив их в порядке, соответствующем буквам:

| А | Б | В | Г | Д |

Ниже приведён перечень налогов и сборов в Российской Федерации. Все они, за исключением двух, относятся к федеральным налогам и сборам.

1) налог на доходы физического лица; 2) налог на прибыль организаций; 3) транспортный налог; 4) налог на добычу полезных ископаемых; 5) водный налог; 6) налог на имущество организаций.

Найдите два налога, «выпадающих» из общего ряда, и запишите в таблицу цифры, под которыми они указаны.

Установите соответствие между примерами и видами налогов в Российской Федерации: к каждой позиции, данной в первом столбце, подберите соответствующую позицию из второго столбца.

ПРИМЕР

А) государственная пошлина

Б) транспортный налог

В) земельный налог

Г) акциз

Д) налог на имущество физических лиц

ВИД НАЛОГА

1) местный

2) региональный

3) федеральный

Запишите в таблицу выбранные цифры под соответствующими буквами.

| А | Б | В | Г | Д |

Всего: 64 1–20 | 21–40 | 41–60 | 61–64

Тестовые задания по теме «Налоги».

1.Установите соответствие между примерами и видами налогов: к каждой позиции, данной в первом столбце, подберите соответствующую позицию из второго столбца.

|

ПРИМЕР |

ВИД НАЛОГА |

|

А) налог на имущество физических лиц Б) акцизный сбор В) транспортный налог Г) налог на доходы физических лиц Д) таможенный сбор |

1) прямые 2) косвенные |

2.Борис Михайлович владеет легковым автомобилем и земельным участком и периодически уплачивает соответствующие налоги. Установите соответствие между примерами и элементами структуры налога: к каждой позиции, данной в первом столбце, подберите соответствующую позицию из второго столбца.

|

ПРИМЕРЫ |

ЭЛЕМЕНТЫ СТРУКТУРЫ НАЛОГА |

|

А) 1 см рабочего объёма двигателя Б) легковой автомобиль В) заработная плата Г) земельный участок Д) Борис Михайлович |

1) субъект налога 2) объект налога 3) источник уплаты налога 4) единица налогообложения |

3.Установите соответствие между примерами и видами налогов: к каждой позиции, данной в первом столбце, подберите соответствующую позицию из второго столбца.

|

ПРИМЕР |

ВИД НАЛОГА |

|

А) налог на добавленную стоимость Б) налог на прибыль В) налог на имущество физических лиц Г) земельный налог Д) акцизы |

1) прямые налоги 2) косвенные налоги |

4.Владимир Александрович владеет легковым автомобилем и земельным участком и периодически уплачивает соответствующие налоги.

Установите соответствие между примерами и элементами структуры налога: к каждой позиции, данной в первом столбце, подберите соответствующую позицию из второго столбца.

|

ПРИМЕРЫ |

ЭЛЕМЕНТЫ СТРУКТУРЫ НАЛОГА |

|

А) 1 см3 рабочего объёма двигателя Б) Владимир Александрович B) легковой автомобиль Г) заработная плата Д) земельный участок |

1) субъект налога 2) объект налога 3) источник уплаты налога 4) единица налогообложения |

5.Установите соответствие между примерами и видами налогов и сборов в РФ (в соответствии с Налоговым кодексом РФ): к каждой позиции, данной в первом столбце, подберите соответствующую позицию из второго столбца.

|

ПРИМЕРЫ |

ВИДЫ НАЛОГОВ |

|

А) налог на доходы физических лиц Б) акцизы В) транспортный налог Г) государственная пошлина Д) земельный налог |

1) региональные 2) местные 3) федеральные |

6.Установите соответствие между примерами и видами налогов: к каждой позиции, данной в первом столбце, подберите соответствующую позицию из второго столбца.

|

ПРИМЕР |

ВИД НАЛОГА |

|

А) налог на добавленную стоимость Б) имущественный налог В) транспортный налог Г) налог на прибыль предприятия Д) таможенные пошлины |

1) прямой 2) косвенный |

7.Установите соответствие между объектами налогообложения и видами налогов.

|

ОБЪЕКТ НАЛОГООБЛОЖЕНИЯ |

ВИД НАЛОГА |

|

А) доходы физических лиц Б) земля В) имущество организаций Г) добыча полезных ископаемых Д) имущество физических лиц |

1) федеральные 2) региональные 3) местные |

8.Установите соответствие между примерами и видами налогов: к каждой позиции, данной в первом столбце, подберите соответствующую позицию из второго столбца.

|

ПРИМЕР НАЛОГА |

ВИД НАЛОГА |

|

А) земельный налог Б) транспортный налог В) налог на имущество организаций Г) налог на добавленную стоимость Д) акцизный сбор |

1) прямой 2) косвенный |

9.Установите соответствие между примерами и видами налогов: к каждой позиции, данной в первом столбце, подберите соответствующую позицию из второго столбца.

|

ПРИМЕР НАЛОГА |

ВИД НАЛОГА |

|

А) имущественный налог Б) транспортный налог В) налог на добавленную стоимость Г) акцизный сбор Д) налог на добычу полезных ископаемых |

1) прямые налоги 2) косвенные налоги |

10.Установите соответствие между примерами и видами налогов и сборов в соответствии с Налоговым кодексом РФ: к каждой позиции, данной в первом столбце, подберите соответствующую позицию из второго столбца.

|

ПРИМЕРЫ |

ВИДЫ НАЛОГОВ И СБОРОВ В РФ |

|

А) налог на имущество организаций Б) водный налог В) транспортный налог Г) торговый сбор Д) акциз |

1) региональные 2) местные 3) федеральные |

11.Установите соответствие между целями налогообложения и функциями налогов. К каждой позиции, данной в первом столбце, подберите соответствующую позицию из второго столбца.

|

ЦЕЛИ НАЛОГООБЛОЖЕНИЯ |

ФУНКЦИИ НАЛОГОВ |

|

А) обеспечение развития научно-технического прогресса Б) снижение безработицы В) обеспечение финансирования государственных расходов Г) сглаживание социального неравенства в обществе Д) снижение различий в уровне жизни в разных регионах страны |

1) фискальная 2) распределительная 3) стимулирующая |

12.Гражданин А. является владельцем дачи. Ежегодно он уплачивает налог на этот имущественный объект. Что еще, помимо налога на имущество, относится к прямым налогам? Выберите нужные позиции из приведенного ниже списка и запишите цифры в порядке возрастания, под которыми они указаны.

1) налог на наследство

2) акцизный налог

3) личный подоходный налог

4) таможенная пошлина

5) налог на прибыль

6) налог на добавленную стоимость

13.Какие налоги уплачивает предприятие? Найдите в приведенном списке нужные позиции и запишите цифры, под которыми эти налоги указаны.

1) налог на прибыль

2) налог на добавленную стоимость

3) налог на доходы физических лиц

4) налог на наследство

5) государственная пошлина

14.Найдите в приведенном списке налоги, взимаемые с физических лиц, и запишите цифры, под которыми они указаны.

1) налог на имущество предприятий

2) налог на добавленную стоимость

3) налог на имущество

4) налог на прибыль

5) подоходный налог

6) налог на дарение

15.Индивидуальный предприниматель Семён за год получил доход в размере 2 млн рублей при затратах 950 тыс. рублей. 120 тыс. рублей он заплатил в качестве налога на доход, и ещё 25 тыс. рублей в качестве налога на имущество. На оставшиеся после уплаты налогов средства Семён приобрёл акции нефтяной компании, рассчитывая на высокие дивиденды. Какие экономические термины характеризуют описанную ситуацию? Запишите цифры, под которыми они указаны.

Цифры укажите в порядке возрастания.

1) макроэкономика

2) налоговый вычет

3) прибыль

4) косвенные налоги

5) прямые налоги

6) инвестиции

Ответы

-

12112

-

42321

-

21112

-

41232

-

33132

-

21112

-

13213

-

11122

-

11221

-

13123

-

33122

-

135

-

125

-

356

-

356

А) использовать налоговые льготы при наличии оснований и в порядке, установленном законодательством о налогах и сборах

Б) получать отсрочку, рассрочку или инвестиционный налоговый кредит в порядке и на условиях, установленных законодательством

В) уплачивать законно установленные налоги

Г) присутствовать при проведении выездной налоговой проверки

Д) представлять в установленном порядке в налоговый орган по месту учёта налоговые декларации (расчёты), если это предусмотрено законодательством о налогах и сборах

7. Установите соответствие между действиями и элементами статуса налогоплательщика в РФ: к каждой позиции, данной в первом столбце, подберите соответствующую позицию из второго столбца.

|

ДЕЙСТВИЯ |

ЭЛЕМЕНТЫ СТАТУСА НАЛОГОПЛАТЕЛЬЩИКА |

|

|

А) уплачивать законно установленные налоги Б) использовать налоговые льготы при наличии оснований и в порядке, установленном законодательством о налогах и сборах В) получать отсрочку, рассрочку или инвестиционный налоговый кредит в порядке и на условиях, установленных законодательством Г) встать на учёт в налоговых органах, если это предусмотрено законодательством Д) выполнять законные требования налогового органа об устранении выявленных нарушений законодательства о налогах и сборах |

1) права 2) обязанности |

8. Гражданин А. является владельцем дачи. Ежегодно он уплачивает налог на этот имущественный объект. Что еще, помимо налога на имущество, относится к прямым налогам? Выберите нужные позиции из приведенного ниже списка и запишите цифры в порядке возрастания, под которыми они указаны.

1) налог на наследство

2) акцизный налог

3) личный подоходный налог

4) таможенная пошлина

5) налог на прибыль

6) налог на добавленную стоимость

9. Найдите в приведенном списке налоги, взимаемые с физических лиц, и запишите цифры, под которыми они указаны.

1) налог на имущество предприятий

2) налог на добавленную стоимость

3) налог на имущество

4) налог на прибыль

5) подоходный налог

6) налог на дарение

10. Установите соответствие между действиями и элементами статуса налогоплательщика в РФ: к каждой позиции, данной в первом столбце, подберите соответствующую позицию из второго столбца.

|

ДЕЙСТВИЯ |

ЭЛЕМЕНТЫ СТАТУСА НАЛОГОПЛАТЕЛЬЩИКА |

|

|

A) требовать соблюдения и сохранения налоговой тайны Б) выполнять законные требования налогового органа об устранении выявленных нарушений законодательства о налогах и сборах B) получать по месту своего учёта от налоговых органов бесплатную информацию о действующих налогах и сборах Г) присутствовать при проведении выездной налоговой проверки Д) уплачивать законно установленные налоги |

1) права 2) обязанности |

11. Какой смысл обществоведы вкладывают в понятие «налоги»? Привлекая знания обществоведческого курса, составьте два предложения: одно предложение, содержащее информацию о функциях налогов, и одно предложение, раскрывающее особенности косвенных налогов.

12. Какие налоги уплачивает предприятие? Найдите в приведенном списке нужные позиции и запишите цифры, под которыми эти налоги указаны.

1) налог на прибыль

2) налог на добавленную стоимость

3) налог на доходы физических лиц

4) налог на наследство

5) государственная пошлина

13. Вам поручено подготовить развернутый ответ по теме «Налоги». Составьте план, в соответствии с которым вы будете освещать эту тему. План должен содержать не менее трех пунктов, из которых два или более детализированы в подпунктах.

14. Установите соответствие между объектами налогообложения и видами налогов.

|

ОБЪЕКТ НАЛОГООБЛОЖЕНИЯ |

ВИД НАЛОГА |

|

|

А) доходы физических лиц Б) земля В) имущество организаций Г) добыча полезных ископаемых Д) имущество физических лиц |

1) федеральные 2) региональные 3) местные |

15. Выберите понятие, которое является обобщающим для всех остальных понятий представленного ниже ряда. Запишите это слово (словосочетание).

Налог на собственность, прямой налог, подоходный налог, налог на прибыль фирм, налог на землю.

16. Найдите в списке права налогоплательщика и запишите цифры, под которыми они указаны.

1) получать отсрочку, рассрочку или инвестиционный налоговый кредит в порядке и на условиях, установленных Налоговым кодексом

2) уплачивать законно установленные налоги в бюджет и во внебюджетные фонды своевременно и в полном объёме (возникает только с момента вступления в законную силу нормативного акта, предусматривающего уплату конкретно определённого вида налога)

3) на соблюдение и сохранение налоговой тайны

4) представлять налоговым органам и их должностным лицам пояснения по исчислению и уплате налогов, а также по актам проведённых налоговых проверок

5) представлять в налоговый орган по месту учёта в установленном порядке налоговые декларации по тем налогам, которые они обязаны уплачивать

6) присутствовать при проведении выездной налоговой проверки

17. Гражданин Иванов открыл своё дело. Какими правами налогоплательщика он может пользоваться? Запишите цифры, под которыми указаны соответствующие положения. Цифры укажите в порядке возрастания.

1) получать от налоговых органов бесплатную информацию о действующих налогах и сборах

2) использовать налоговые льготы при наличии оснований

3) вести в установленном порядке учёт своих доходов

4) выполнять законные требования налогового органа об устранении выявленных нарушений

5) присутствовать при проведении выездной налоговой проверки

18. Индивидуальный предприниматель Семён за год получил доход в размере 2 млн рублей при затратах 950 тыс. рублей. 120 тыс. рублей он заплатил в качестве налога на доход, и ещё 25 тыс. рублей в качестве налога на имущество. На оставшиеся после уплаты налогов средства Семён приобрёл акции нефтяной компании, рассчитывая на высокие дивиденды. Какие экономические термины характеризуют описанную ситуацию? Запишите цифры, под которыми они указаны.

Цифры укажите в порядке возрастания.

1) макроэкономика

2) налоговый вычет

3) прибыль

4) косвенные налоги

5) прямые налоги

6) инвестиции

19. В стране Н. длительное время существовала прогрессивная шкала исчисления налога с доходов физических лиц, вызывающая серьёзные нарекания состоятельных людей. Ряд граждан, не желающих уплачивать налог на сверхдоходы, уехали из страны и приняли гражданство соседних стран. Пришедшее к власти новое правительство провело налоговую реформу, установив пропорциональную шкалу налогообложения.

В чём заключается сущность данной шкалы исчисления налога? Приведите три предположения о её преимуществах.

20 Запишите слово, пропущенное в таблице.

ВИД НАЛОГОВОЙ СИСТЕМЫ

(прогрессивная, регрессивная или пропорциональная)

|

Субъект налога |

Доход, тыс. руб. |

Ставка налога, % |

Вид налоговой системы |

|

Кошкин |

5 |

13 |

… |

|

Петухов |

8 |

13 |

|

|

Кузнецов |

15 |

13 |

|

|

Грибов |

20 |

13 |

Задания ЕГЭ по обществознанию на тему «Налоги» с ответами

Выберите верные суждения о налогах и системах налогообложения

- При пропорциональной системе налогообложения ставки увеличиваются при возрастании объекта налога.

- Налоги – обязательные платежи физических и юридических лиц государству в порядке и на условиях, определённых законодательством.

- Налоги бывают прямые и косвенные.

- Фискальная функция налогов проявляется в наполнении государственного бюджета.

- К прямым налогам относят налог на добавленную стоимость.

Ответ

Верные варианты: 2, 3, 4.

Пояснение:

1 — неверно, смотрите подробнее про системы налогообложения в теории по теме “налоги”;

5 — неверно, косвенный, ибо включён в цену товаров и услуг.

Представьте, что Вы помогаете учителю оформить презентацию к уроку обществознания по теме «Налоговая система РФ». Один из слайдов называется «Федеральные налоги и сборы». Что из перечисленного Вы включили бы в этот слайд?

- водный налог

- земельный налог

- государственная пошлина

- налог на имущество организаций

- налог на доходы физических лиц

- транспортный налог

Ответ

Верный ответ: 1, 3, 5

Пояснение:

2 — местный;

4 — региональный;

6 — региональный.Ознакомьтесь с классификацией.

Установите соответствие между примерами и видами налогов и сборов в соответствии с Налоговым кодексом РФ

| ПРИМЕРЫ | ВИДЫ |

| А) транспортный налог | 1) федеральные |

| Б) налог на имущество организаций | 2) региональные |

| В) акциз | 3) местные |

| Г) водный налог | |

| Д) торговый сбор |

Ответ

Верное соответствие: 22113

Запишите слово, пропущенное в таблице.

Система налогов и сборов в РФ

| ВИДЫ НАЛОГОВ | ПРИМЕРЫ |

| Федеральные налоги и сборы | Акцизы, налог на доходы физических лиц и др. |

| … налоги и сборы | Земельный налог, торговый сбор |

Ответ

местные

Налоговые поступления в бюджет государства позволяют финансировать социальные программы. Какая функция налогов проявляется в данном факте?

- перераспределительная

- воспитательная

- фискальная

- хозяйственная

Ответ

Вариант №1, поскольку социальные программы, как правило, предназначены для поддержки нуждающихся слоёв населения

15 вопросов.

nalogi.doc

1. Законодательство о налогах и сборах основывается на признании

а) возвратности денежных средств налогоплательщикам

б) всеобщности и равенства налогообложения

в) дифференцированности ставки налогов в зависимости от форм собственности

г) дифференцированности ставки налогов в зависимости от гражданства физических лиц

2. По способам взимания налоги подразделяются на

а) налоги с физических и юридических лиц

б) федеральные, региональные, местные

в) внутренние и внешние

г) прямые и косвенные

3. Налогообложению не подлежит

а) прибыль

б) государственная пенсия

в) доход

г) собственность

4. Уплата налогов

а) является добровольной

б) осуществляется по усмотрению налоговой инспекции

в) является конституционной обязанностью граждан

г) зависит от имущественного положения гражданина

5. К местным налогам и сборам относят

а) акцизы

б) налог на прибыль

в) государственная пошлина

г) курортный сбор

6. Единая ставка налога с трудовых доходов составляет

а) 13 %

б) 18 %

в) 9 %

г) 35 %

7. К пассивным доходам не относятся

а) выигрыши и призы

б) вклады в банках

в) доходы, полученные от использования авторских прав

г) дивиденды, проценты по облигациям

8. Установите соответствие между видами налогов и примером

Примеры

А) налог на наследство

Б) налог на прибыль

В) акцизы

Г) таможенная пошлина

Д) налог с продаж

Вид налогов

1) прямой

2) косвенный

К каждой позиции первого столбца подберите соответствующую позицию второго и запишите его в таблицу выбранные цифры под соответствующими буквами.

А Б В Г Д

9. Установите соответствие между термином и его определением

Термин

А) налоги

Б) доход

В) налоговая декларация

Г) льгота

Определение

1) заявление налогоплательщика, представляемое в налоговый орган, о полученных им доходах за определенный период, о налоговых скидках и льготах, которые он имеет

2) материальные ценности, полученные законным способом

3) скидка, предоставление преимуществ кому-либо, полное или частичное освобождение от выполнения установленных правил, обязанностей, или облегчение условий их выполнения

4) обязательные платежи, взимаемые государством с физических и юридических лиц

К каждой позиции первого столбца подберите соответствующую позицию второго и запишите его в таблицу выбранные цифры под соответствующими буквами.

А Б В Г

10. Установите соответствие между примером и структурным элементом налога.

Пример

А) фирма

Б) 13 %

В) заработная плата

Г) наследуемое имущество

Д) гражданин

Е) автомобиль

Структурный элемент налога

1) ставка налога

2) субъект налога

3) объект налога

К каждой позиции первого столбца подберите соответствующую позицию второго и запишите его в таблицу выбранные цифры под соответствующими буквами.

А Б В Г Д Е

11. Вставить слово, пропущенное в схеме

Виды налогов в РФ

федеральные региональные ?……..

12. Найдите понятие, которое является обобщающим для всех остальных понятий представленного ниже ряда, и запишите цифру, под которой оно указано.

1) доход, 2) имущество, 3) прибыль,4) объект налогов, 5) наследство, 6) отдельный вид деятельности

13. Отметьте положения, которые могут содержаться в налоговой декларации

1) налоговые вычеты

2) сведения обо всех видах дохода

3) сведения о трудовом стаже

4) сведения о последнем месте работы

5) налоговые скидки и льготы

6) сведения об имуществе

7) сведения о доходах за прошлые налоговые периоды

14. Назовите виды доходов, не подлежащие налогообложению

1) дивиденты и проценты

2) доходы от реализации недвижимого имущества

3) доходы, полученные от сдачи в аренду имущества

4) государственные пособия

5) вознаграждение за выполнение трудовых или иных обязанностей

6) доходы от реализации акций

7) государственные пенсии

компенсационные выплаты, связанные с увольнением работника

15. Выберите положения, относящиеся к обязанностям налогоплательщиков

1) представлять в установленном порядке в налоговый орган по месту учёта налоговые декларации

2) получать от налоговых органов бесплатную информацию о действующих налогах и сборах

3) обжаловать в установленном порядке решения налоговых органов и действия (бездействия) их должностных лиц

4) уплачивать законно установленные налоги

5) встать на учёт в налоговых органах

6) использовать налоговые льготы

Ответы

1. б

2. г

3. б

4. в

5. г

6 а

7. в

8.

А Б В Г Д

1 1 2 2 2

9.

А Б В Г

4 2 1 3

10.

А Б В Г Д Е

2 1 3 3 2 3

11. местные

12. 4

13. 1,2,5,6

14. 4,7,8

15. 1,4,5

Автор: Чимит-Доржу Виктор Владимирович.

Налоги – это обязательные платежи, взимаемые центральными и местными органами власти с доходов и имущества физических и юридических лиц. Налоги являются основным источником государственного бюджета.

Функции налогов

- Фискальная — формируют государственный бюджет

- Регулирующая – путём изменения налогообложения решаются важные государственные задачи (например, повышение налогов приводит к повышению пенсий)

- Стимулирующая – стимулирует развитие НТР, приток денежных ресурсов в базовые отрасли экономки (например, предприниматель совершенствует производство с целью получения большей прибыли; а если увеличивается прибыль- то растут и налоги)

- Распределительная – перераспределение денежных средств, собранных в госбюджет, между теми или иными группами населения (повышение пенсий, например).

Признаки налогов

- безвозмездный характер, то есть субъект не получает взамен ничего

- обязательность

- индивидуальность

- направленность в госбюджет

Виды налогов

По уровню взимания

- Федеральные — поступают в федеральный госбюджет

- налог на прибыль

- налог на добавленную стоимость

- акцизы – налог на товары, которые не являются товарами первой необходимости, но пользуются повышенным спросом: алкоголь, сигареты, топливо, автомобили. На эти товары значительно выше цена, чем их себестоимость, поэтому и налоги платятся за них большие.

- доходы от капитала

- подоходный налог ( он единый – 13 %)

- взносы в социальные внебюджетные фонды ( см. тему № 21 «Госбюджет»)

- госпошлина

- лесной налог

- водный налог и др.

- Региональные налоги – поступают в бюджеты субъектов Федерации:

- налог на имущество организаций

- дорожный налог

- транспортный налог

- налог с продаж и др.

- Местные налоги — поступают в бюджеты муниципалитетов:

- налог на имущество физических лиц

- земельный налог

- налог на рекламу

- налог на наследование

- на дарение и др.

По виду объектов налогообложения

- Прямые — взимаются с дохода или имущества (подоходный, налог на прибыль и др., налогоплательщик оплачивает их по квитанции или налог высчитывается с зарплаты — подоходный)

- Косвенные – взимаются в виде надбавок к цене товаров и услуг (акцизные сборы, налог с продаж, на добавленную стоимость и др.; налогоплательщик не платит налог по квитанции, он платит за завышенную цену товара, а предприниматель получает больше прибыли — отсюда и больше налогов, то есть покупатель не прямо, а косвенно выплачивает налог)

По размеру налоговой ставки

- Пропорциональные налоги – их ставка не завит от величины облагаемого дохода, они всегда одинаковые ( например, подоходный налог для всех одинаков- 13 %., не зависит от того, какая у человека зарплата).

- Прогрессивные налоги – их ставка прямо пропорциональна уровню дохода: чем выше доход — тем выше налог и наоборот( например, налог с доходов)

- Регрессивные налоги – процентная ставка обратно пропорциональна уровню дохода: чем выше доход — тем ниже ставка и наоборот .Такие налоги используются редко, в тех случаях, когда государство хочет стимулировать развитие производства определённых товаров. (Например, государство заинтересовано в увеличении производства мяса, поэтому, чем больше этого продукта произведёт предприниматель, тем ниже будет его налоговая ставка.)

По виду целевого использования

- Маркированные — направлены на целевое использование ( например, дорожные налоги- на ремонт и строительство дорог, налоги в пенсионный фонд и др.)

- Немаркированные – данные налоги расходуются по усмотрению органов власти.

Налоги и сборы

Налоги — обязательные платежи, безвозмездные, носят обязательный характер.

Сборы — это платежи за определённую государственную услугу, то есть пошлины. Такая плата носит единовременный характер и носит добровольный характер ( например, госпошлина за техосмотр автомобиля, таможенные пошлины за перевозку товаров и др.).

Различия между налогом и сбором

- Налог исчисляется в процентном отношении к какой-либо базовой единице, а сбор является фиксированным размером платы за услугу;

- Налог удерживается со всех субъектов налогообложения без учета их желаний, тогда как сбор является свободным действием плательщика;

- Налог уплачивается на безвозмездной основе, а сбор подразумевает получение от государственных органов какой-либо информации или услуги.

- Налог имеет определенную периодичность оплаты, в то время как сбор является разовым платежом.

Налоговый кодекс

Налоговый кодекс – это кодифицированный законодательный акт, устанавливающий систему налогов и сборов в РФ.

Был принят:

1 часть — в 1998 году Госдумой и Советом Федерации, вступила в силу

1 января 1999 г.

2 часть – принята в 2000 году, вступила в силу 1 января 2001 г.

Налоговый кодекс постоянно редактируется, в него вносятся поправки, отражающие современное состояние экономики в РФ.

Так, с 1 января 2003 года введены поправки:

- введён транспортный налог

- упрощённая система налогообложения

На сегодняшний день действует редакция от 15 февраля 2016 года.

Налоговая политика – это налоговый механизм, который используется для взимания налогов. Она называется фискальной политикой государства.

Основные направления налоговой политики в РФ

- создание эффективной и стабильной налоговой системы

- обеспечение устойчивости госбюджета, поддержание его сбалансированности

- поддержка инвестиций

- повышение предпринимательской активности

- сокращение теневой экономики

- поддержка малого и среднего бизнеса (например, снижение налоговой ставки, упрощение процедуры регистрации)

- упрощение налогового администрирования

Права и обязанности налогоплательщиков

Налогоплательщик – это физическое или юридическое лицо, на которое законом возложена обязанность выплачивать налоги.

Права налогоплательщика

- получать информацию о налогах и сборах и сроках их выплат

- использовать налоговые льготы при наличии оснований

- представлять свои интересы в налоговых правоотношениях

- присутствовать при проведении выездной налоговой проверки

- требовать соблюдения налоговой тайны и др.

Обязанности налогоплательщика

- уплачивать законно установленные налоги

- предоставлять в налоговые органы декларацию о доходах

- предоставлять налоговым органам бухгалтерскую отчётность в случаях, предусмотренных законом

- В течение 4-х лет хранить бухгалтерскую отчётность и др.

Конституция РФ, статья 57

Каждый обязан платить законно установленные налоги и сборы.

Законы, устанавливающие новые налоги или ухудшающие положение налогоплательщиков, обратной силы не имеют.

Материал подготовила: Мельникова Вера Александровна

1. Налоги для государства то же, что паруса для корабля. Екатерина II Великая НАЛОГИ

Мария Мельникова,

кафедра экономической теории и

предпринимательства УдГУ

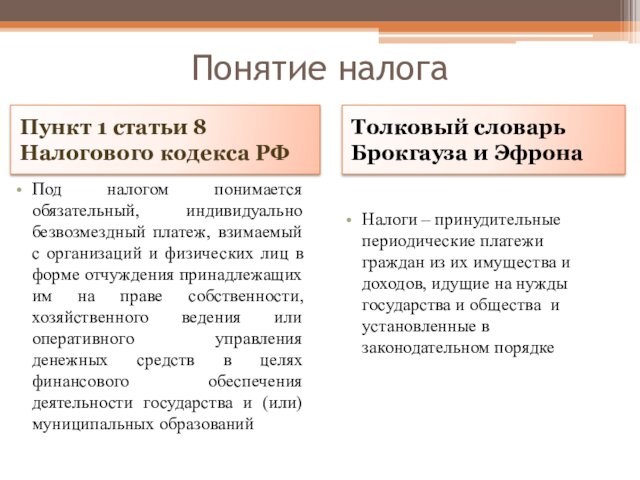

2. Понятие налога

Пункт 1 статьи 8

Налогового кодекса РФ

• Под

налогом

понимается

обязательный,

индивидуально

безвозмездный платеж, взимаемый

с организаций и физических лиц в

форме

отчуждения

принадлежащих им на праве

собственности,

хозяйственного

ведения

или

оперативного

управления денежных средств в

целях финансового обеспечения

деятельности государства и (или)

муниципальных образований

Толковый словарь

Брокгауза и Эфрона

• Налоги – принудительные

периодические платежи

граждан из их имущества и

доходов, идущие на нужды

государства и общества и

установленные в

законодательном порядке

3. Налог

Обязательный

платёж

Часть доходов

населения

Устанавливается

законом

Безвозмездный

платёж

Уплачивается в

пользу государства

4. Принципы налогообложения

Всеобщность

Равенство

Обоснованность

Справедливость

Законность

Обязательность

Приоритет интересов

налогоплательщика

5.

Функции налогов

Фискальная

Распределительная

Стимулирующая

Контрольная

6.

Доходы бюджета РФ

7. Налоговая система

совокупность налогов и сборов,

взимаемых с плательщиков в порядке и на условиях,

определенных Налоговым кодексом

Федеральные налоги

и сборы

Региональные

налоги

Местные налоги и

сборы

8. Виды налогов

Косвенные

Прямые

По способу

изъятия

Cмешанные

Регулярные

В зависимости от

периодичности взимания

Разовые

С юридических лиц

Декларацио

нные

По способу

обложения

Кадастровые

Целевые

Местные

Региональные

Федеральные

Общие

По характеру

использования

С физических лиц

По субъектам

плательщиков

По уровню бюджета

9. Виды налогов

Косвенные

Прямые

По способу

изъятия

Cмешанные

Регулярные

В зависимости от

периодичности взимания

Разовые

С юридических лиц

Декларацио

нные

По способу

обложения

Кадастровые

Целевые

Местные

Региональные

Федеральные

Общие

По характеру

использования

С физических лиц

По субъектам

плательщиков

По уровню бюджета

10. Виды налогов

По уровню

бюджета

Федеральные

Устанавливаются

НК РФ

Местные

Региональные

Устанавливаются

НК РФ и

законами

субъектов РФ

Устанавливаются НК РФ и

нормативными

актами органов

муниципальных

образований

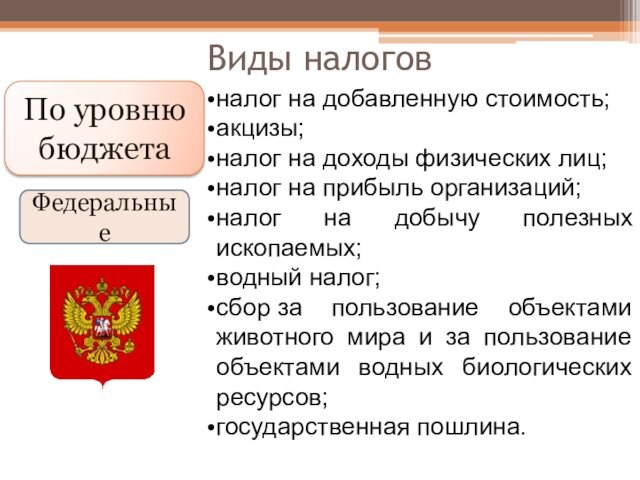

11. Виды налогов

По уровню

бюджета

Федеральные

•налог на добавленную стоимость;

•акцизы;

•налог на доходы физических лиц;

•налог на прибыль организаций;

•налог

на

добычу

полезных

ископаемых;

•водный налог;

•сбор за пользование объектами

животного мира и за пользование

объектами водных биологических

ресурсов;

•государственная пошлина.

12. Виды налогов

По уровню

бюджета

Региональные

• налог на имущество

организаций;

• налог на игорный бизнес;

• транспортный налог.

13. Виды налогов

По уровню

бюджета

Местные

• земельный налог;

• налог на имущество

физических лиц;

• торговый сбор.

14. Виды налогов

С

юридических

лиц

По субъектам

плательщиков

С

физических

лиц

Cмешанные

15. Виды налогов

По способу

изъятия

Прямые

Косвенные

Взимаются

с доходов

Включаются

в цену

товаров

и услуг

https://meduza.io/feature/2017/02/01/sk

olko-my-na-samom-dele-platim-nalogovvideorazbor-meduzy

16. Права и обязанности

ПРАВО

Возможность

ВОЗМОЖНОГО

МЕРА

ПОВЕДЕНИЯ

ДОЛЖНОГО

ОБЯЗАННОСТь

Необходимость

17. Права налогоплательщика

получать информацию, письменные разъяснения

использовать налоговые льготы

получать отсрочку, рассрочку

получать зачет или возврат сумм излишне уплаченных

налогов

получать документы: копии актов, решений,

уведомления, требования

требовать соблюдения налогового законодательства

не выполнять неправомерные акты и требования

налоговых органов

обжаловать акты и действия налоговых органов

на соблюдение налоговой тайны

на возмещение убытков

18. Права налогоплательщика

получать информацию, письменные разъяснения

использовать налоговые льготы

получать отсрочку, рассрочку

получать зачет или возврат сумм излишне уплаченных

налогов

получать документы: копии актов, решений,

уведомления, требования

требовать соблюдения налогового законодательства

не выполнять неправомерные акты и требования

налоговых органов

обжаловать акты и действия налоговых органов

на соблюдение налоговой тайны

на возмещение убытков

19. Обязанности налогоплательщика

• уплачивать законно установленные налоги

• если предусмотрено законом:

встать на учет в налоговых органах

вести учет доходов, расходов, объектов

налогообложения

представлять налоговые декларации

представлять документы, необходимые для

расчета налогов

• выполнять законные требования налогового

органа

• не препятствовать законной деятельности

налоговых органов

• хранить документы в течение 4 лет

20. Обязанности налогоплательщика

• уплачивать законно установленные налоги

• если предусмотрено законом:

встать на учет в налоговых органах

вести учет доходов, расходов, объектов

налогообложения

представлять налоговые декларации

представлять документы, необходимые для

расчета налогов

• выполнять законные требования налогового

органа

• не препятствовать законной деятельности

налоговых органов

• хранить документы в течение 4 лет

21.

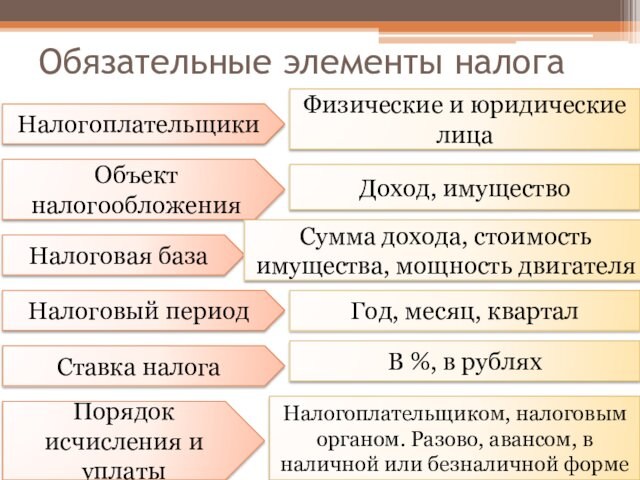

22. Обязательные элементы налога

Налогоплательщики

Физические и юридические

лица

Объект

налогообложения

Доход, имущество

Налоговая база

Сумма дохода, стоимость

имущества, мощность двигателя

Налоговый период

Год, месяц, квартал

Ставка налога

В %, в рублях

Порядок

исчисления и

уплаты

Налогоплательщиком, налоговым

органом. Разово, авансом, в

наличной или безналичной форме

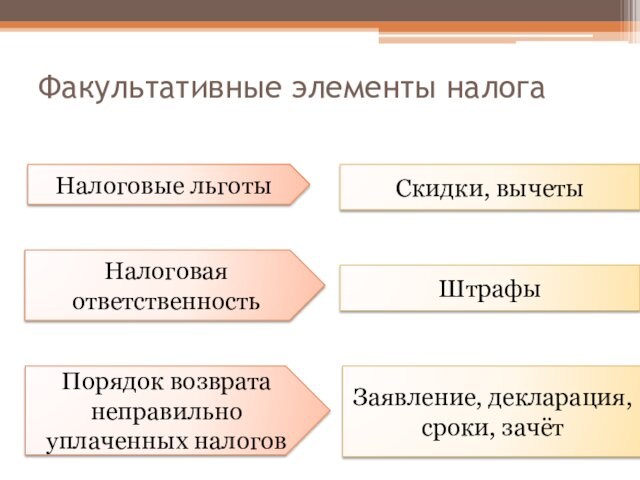

23. Факультативные элементы налога

Налоговые льготы

Скидки, вычеты

Налоговая

ответственность

Штрафы

Порядок возврата

неправильно

уплаченных налогов

Заявление, декларация,

сроки, зачёт

24.

Объекты

взимания налогов

Доходы

Имущество

Юридически

значимые

действия

база

Ввоз и вывоз

товаров

Налог

ставка

25. Налоговые ставки

Прогрессивные

Твердые

Регрессивные

Равные

Пропорциональные

Налоговые ставки

Процентные

26. Налоги, которые платят физические лица

Налог на доходы

физических лиц (НДФЛ)

Транспортный налог

Налог на имущество

физических лиц

Земельный налог

27. СПАСИБО за внимание!

Слайд 1

Налоги для государства то же, что паруса для

корабля.

Екатерина II Великая

НАЛОГИ

Мария Мельникова,

кафедра экономической теории

и предпринимательства УдГУ

Слайд 2

Понятие налога

Пункт 1 статьи 8 Налогового кодекса РФ

Толковый

словарь Брокгауза и Эфрона

Под налогом понимается обязательный, индивидуально безвозмездный

платеж, взимаемый с организаций и физических лиц в форме отчуждения

принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований

Налоги – принудительные периодические платежи граждан из их имущества и доходов, идущие на нужды государства и общества и установленные в законодательном порядке

Слайд 3

Налог

Уплачивается в пользу государства

Устанавливается законом

Безвозмездный платёж

Часть доходов населения

Обязательный

платёж

Слайд 4

Принципы налогообложения

Справедливость

Законность

Обязательность

Приоритет интересов налогоплательщика

Равенство

Всеобщность

Обоснованность

Слайд 5

Функции налогов

Стимулирующая

Фискальная

Распределительная

Контрольная

Слайд 7

Налоговая система

Местные налоги и сборы

Региональные налоги

Федеральные налоги и

сборы

совокупность налогов и сборов,

взимаемых с плательщиков в порядке и на условиях,

определенных Налоговым кодексом

Слайд 8

Виды налогов

По способу изъятия

Прямые

Косвенные

По уровню бюджета

Местные

Региональные

Федеральные

По

субъектам плательщиков

С юридических лиц

С физических лиц

Cмешанные

По характеру использования

По способу

обложения

В зависимости от периодичности взимания

Общие

Целевые

Кадастровые

Декларационные

Разовые

Регулярные

Слайд 9

Виды налогов

По способу изъятия

Прямые

Косвенные

По уровню бюджета

Местные

Региональные

Федеральные

По

субъектам плательщиков

С юридических лиц

С физических лиц

Cмешанные

По характеру использования

По способу

обложения

В зависимости от периодичности взимания

Общие

Целевые

Кадастровые

Декларационные

Разовые

Регулярные

Слайд 10

Виды налогов

По уровню бюджета

Местные

Региональные

Федеральные

Устанавли-

ваются

НК РФ

Устанавли-

ваются

НК

РФ и

законами

субъектов РФ

Устанавлива-

ются НК РФ и

нормативными

актами

органов

муниципаль-

ных

образований

Слайд 11

Виды налогов

По уровню бюджета

Федеральные

налог на добавленную стоимость;

акцизы;

налог на

доходы физических лиц;

налог на прибыль организаций;

налог на добычу полезных

ископаемых;

водный налог;

сбор за пользование объектами животного мира и за пользование объектами

водных биологических ресурсов;

государственная пошлина.

Слайд 12

Виды налогов

По уровню бюджета

Региональные

налог на имущество организаций;

налог

на игорный бизнес;

транспортный налог.

Слайд 13

Виды налогов

По уровню бюджета

Местные

земельный налог;

налог на имущество физических

лиц;

торговый сбор.

Слайд 14

Виды налогов

По субъектам плательщиков

С физических лиц

Cмешанные

С юридических лиц

Слайд 15

Виды налогов

По способу изъятия

Прямые

Косвенные

Взимаются

с доходов

Включаются

в цену

товаров

и услуг

https://meduza.io/feature/2017/02/01/skolko-my-na-samom-dele-platim-nalogov-videorazbor-meduzy

Слайд 16

Права и обязанности

Право

возможного

Мера

поведения

должного

Обязанность

Возмож-ность

Необхо-димость

Слайд 17

Права налогоплательщика

получать информацию, письменные разъяснения

использовать налоговые льготы

получать

отсрочку, рассрочку

получать зачет или возврат сумм излишне уплаченных

налогов

получать документы: копии актов, решений, уведомления, требования

требовать соблюдения налогового законодательства

не

выполнять неправомерные акты и требования налоговых органов

обжаловать акты и действия налоговых органов

на соблюдение налоговой тайны

на возмещение убытков

Слайд 18

Права налогоплательщика

получать информацию, письменные разъяснения

использовать налоговые льготы

получать

отсрочку, рассрочку

получать зачет или возврат сумм излишне уплаченных

налогов

получать документы: копии актов, решений, уведомления, требования

требовать соблюдения налогового законодательства

не

выполнять неправомерные акты и требования налоговых органов

обжаловать акты и действия налоговых органов

на соблюдение налоговой тайны

на возмещение убытков

Слайд 19

Обязанности налогоплательщика

уплачивать законно установленные налоги

если предусмотрено законом:

встать

на учет в налоговых органах

вести учет доходов, расходов, объектов

налогообложения

представлять налоговые декларации

представлять документы, необходимые для расчета налогов

выполнять законные требования

налогового органа

не препятствовать законной деятельности налоговых органов

хранить документы в течение 4 лет

Слайд 20

Обязанности налогоплательщика

уплачивать законно установленные налоги

если предусмотрено законом:

встать

на учет в налоговых органах

вести учет доходов, расходов, объектов

налогообложения

представлять налоговые декларации

представлять документы, необходимые для расчета налогов

выполнять законные требования

налогового органа

не препятствовать законной деятельности налоговых органов

хранить документы в течение 4 лет

Слайд 22

Обязательные элементы налога

Налогоплательщики

Объект налогообложения

Налоговая база

Налоговый период

Ставка налога

Порядок исчисления

и уплаты

Физические и юридические лица

Налогоплательщиком, налоговым органом. Разово, авансом,

в наличной или безналичной форме

Доход, имущество

Сумма дохода, стоимость имущества, мощность

двигателя

Год, месяц, квартал

В %, в рублях

Слайд 23

Факультативные элементы налога

Налоговые льготы

Налоговая ответственность

Порядок возврата неправильно уплаченных

налогов

Скидки, вычеты

Штрафы

Заявление, декларация, сроки, зачёт

Слайд 24

база

ставка

Налог

Количественное выражение того,

с чего исчисляется налог.

Размер налога

на единицу

налоговой базы.

Объекты

взимания налогов

Доходы

Имущество

Юридически значимые действия

Ввоз и вывоз

товаров

Слайд 25

Налоговые ставки

Твердые

Процентные

Равные

Пропорциональные

Регрессивные

Прогрессивные

Слайд 26

Налоги, которые платят

физические лица

Налог на доходы

физических

лиц (НДФЛ)

Транспортный налог

Налог на имущество

физических лиц

Земельный налог

2.13 Налоги.

I. Налоги и сборы. Функции налогов.

II. Виды налогов.

Налоговая система — законодательно закрепленная совокупность налогов, платежей, принципов их построения и способов взимания. В основе построения налоговой системы лежат следующие принципы:

Всеобщность — охват налогами всех юридических и физических лиц, располагающих доходами, имуществом.

Обязательность. Юридические и физические лица, облагаемые налогами, обязаны уплачивать их в строго указанное сроки, нарушение сроков или отклонение от уплаты карается законом.

Равнонапряженность, т. е. взимание налогов по единым ставкам, независимо от субъектов налогообложения.

Однократность — недопущение того, чтобы с объекта обложения налог взимался более одного раза.

Стабильность. Ставки налоговых платежей и порядок их отчисления не должны часто изменяться.

Простота и доступность для восприятия.

Гибкость. Налоговая система должна стимулировать развитие приоритетных отраслей экономики.

Справедливость.

В теории налогообложения различают принципы горизонтальной и вертикальной справедливости. Первый предполагает, что налогоплательщики, находящиеся в равном экономическом положении, должны уплачивать одинаковые налоги. Второй — то, что налогоплательщики, находящиеся в неравном положении, должны уплачивать неравные налоги.

I. Налоги и сборы. Функции налогов.

Государство на своей территории обладает исключительным правом сбора налогов.

Налог — обязательный, индивидуально безвозмездный платёж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им денежных средств в целях финансового обеспечения деятельности государства и(или) муниципальных образований.

Сбор — это обязательный взнос, взимаемый с организаций и физических лиц, уплата которого является одним из условий совершения государством юридических действий, включая предоставление определённых прав и выдачу лицензий.

Выделяют следующие функции налогов:

- фискальную (наполнение государственного бюджета и финансирование расходов государства);

- социальную (распределительную) (за счёт частичного перераспределения средств, собранных в качестве налогов, происходит некоторое сглаживание социального неравенства);

- регулирующую (влияние на структурные изменения в экономике, развитие внешнеэкономических связей, влияние на потребление и др.).

Также выделяют стимулирующую функцию (обеспечение развития научно-технического прогресса, снижение безработицы)

Субъект налогообложения — юридическое или физическое лицо, являющееся плательщиком налога. Существуют определенные механизмы переложения налогового бремени и на других лиц, поэтому специально выделяется такое понятие, как носитель налога.

Носитель налога — лицо, которое фактически уплачивает налог.

Объекты налогообложения — доход (прибыль), имущество (материальные ресурсы), цена товара или услуги, добавленная стоимость.

Единица налогообложения — единица масштаба налогообложения, которая используется для количественного выражения налоговой базы. Так, масштабом налога с владельцев автотранспортных средств является мощность двигателя автомобиля. Мощность может быть определена в различных единицах — в лошадиных силах или в киловаттах. Избранная единица измерения мощности в целях налогообложения и будет являться е. н. Выбор той или иной единицы налогообложения из ряда возможных диктуется соображениями удобства, а т.ж. традициями. Например, при обложении земель используются единицы измерения, принятые в стране (акр, гектар, сотка, квадратный метр и др.). При установлении акцизов на бензин в качестве единицы налогообложения могут фигурировать литр, галлон, баррель и т.д. При налогообложении прибыли и доходов единицей налогообложения выступает национальная денежная единица.

Источник налога — средства, из которых выплачивается налог (прибыль, заработная плата и т. д.).

Налоговые льготы — уменьшение налоговых ставок, изъятие из обложения определенных элементов объекта налога (например, амортизационных отчислений), освобождение от налогов и т. д. Они устанавливаются, как и налог, в порядке и на условиях, определяемых законодательными актами.

Налоговые платежи — виды и группы налогов.

Налоговая база — сумма, с которой взимается налог.

Налоговое бремя — отношение налоговой суммы к доходу.

II. Виды налогов.

По методу взимания различают прямые и косвенные налоги.

Прямые налоги изымаются непосредственно из дохода налогоплательщика.

Объектом налогообложения могут быть:

- доходы налогоплательщика (например, налог на доходы физических лиц, налог на прибыль организаций),

- принадлежащее налогоплательщику имущество (например, налог на имущество физических лиц, земельный налог, транспортный налог),

- определённые виды деятельности (например, налог на добычу полезных ископаемых, сборы за пользование объектами животного мира и объектами водных биологических ресурсов).

Косвенные налоги включаются в цену товаров и услуг, накапливаются у продавца товаров и выплачиваются им в казну.

К косвенным налогам относят:

- налог на добавленную стоимость,

- акцизы,

- таможенные пошлины и сборы.

Таможенная пошлина — налог, взимаемый с владельца товара при пересечении границы (экспорте или импорте товара).

По характеру ставок различают:

- регрессивные налоги (ставки снижаются при возрастании налоговой базы),

- пропорциональные (ставки не зависят от величины налоговой базы),

- прогрессивные (ставки увеличиваются при возрастании налоговой базы).

В Российской Федерации устанавливаются следующие виды налогов и сборов:

- федеральные (налог на добавленную стоимость(НДС), акцизы, налог на доходы физических лиц, налог на прибыль(доход) организаций, налог на добычу полезных ископаемых, водный налог, сборы за пользование объектами животного мира и водных биологических ресурсов, налог на дополнительный доход от добычи углеводородов, государственная пошлина)

- региональные (налог на имущество организаций, транспортный налог, налог на игорный бизнес)

- местные (земельный налог, налог на имущество физических лиц, торговый сбор)

Граждане РФ могут рассчитывать на получение социального налогового вычета. Для него необходимо одно из следующих оснований: получение образования, оплата лечения, наличие ребенка и так далее.

Тема по обществознанию «Налоги». Экономика. ЕГЭ

Материалы и статьи

Тема по обществознанию «Налоги». Экономика. ЕГЭ

Налоги – это обязательные платежи, взимаемые центральными и местными органами власти с доходов и имущества физических и юридических лиц. Налоги являются основным источником государственного бюджета.

Функции налогов

- Фискальная — формируют государственный бюджет

- Регулирующая – путём изменения налогообложения решаются важные государственные задачи (например, повышение налогов приводит к повышению пенсий)

- Стимулирующая – стимулирует развитие НТР, приток денежных ресурсов в базовые отрасли экономки (например, предприниматель совершенствует производство с целью получения большей прибыли; а если увеличивается прибыль- то растут и налоги)

- Распределительная – перераспределение денежных средств, собранных в госбюджет, между теми или иными группами населения (повышение пенсий, например).

Признаки налогов

- безвозмездный характер, то есть субъект не получает взамен ничего

- обязательность

- индивидуальность

- направленность в госбюджет

Виды налогов

По уровню взимания

- Федеральные — поступают в федеральный госбюджет

- налог на прибыль

- налог на добавленную стоимость

- акцизы – налог на товары, которые не являются товарами первой необходимости, но пользуются повышенным спросом: алкоголь, сигареты, топливо, автомобили. На эти товары значительно выше цена, чем их себестоимость, поэтому и налоги платятся за них большие.

- доходы от капитала

- подоходный налог ( он единый – 13 %)

- взносы в социальные внебюджетные фонды ( см. тему № 21 «Госбюджет»)

- госпошлина

- лесной налог

- водный налог и др.

- Региональные налоги – поступают в бюджеты субъектов Федерации:

- налог на имущество организаций

- дорожный налог

- транспортный налог

- налог с продаж и др.

- Местные налоги — поступают в бюджеты муниципалитетов:

- налог на имущество физических лиц

- земельный налог

- налог на рекламу

- налог на наследование

- на дарение и др.

По виду объектов налогообложения

- Прямые — взимаются с дохода или имущества (подоходный, налог на прибыль и др., налогоплательщик оплачивает их по квитанции или налог высчитывается с зарплаты — подоходный)

- Косвенные – взимаются в виде надбавок к цене товаров и услуг (акцизные сборы, налог с продаж, на добавленную стоимость и др.; налогоплательщик не платит налог по квитанции, он платит за завышенную цену товара, а предприниматель получает больше прибыли — отсюда и больше налогов, то есть покупатель не прямо, а косвенно выплачивает налог)

По размеру налоговой ставки

- Пропорциональные налоги – их ставка не завит от величины облагаемого дохода, они всегда одинаковые ( например, подоходный налог для всех одинаков- 13 %., не зависит от того, какая у человека зарплата).

- Прогрессивные налоги – их ставка прямо пропорциональна уровню дохода: чем выше доход — тем выше налог и наоборот( например, налог с доходов)

- Регрессивные налоги – процентная ставка обратно пропорциональна уровню дохода: чем выше доход — тем ниже ставка и наоборот .Такие налоги используются редко, в тех случаях, когда государство хочет стимулировать развитие производства определённых товаров. (Например, государство заинтересовано в увеличении производства мяса, поэтому, чем больше этого продукта произведёт предприниматель, тем ниже будет его налоговая ставка.)

По виду целевого использования

- Маркированные — направлены на целевое использование ( например, дорожные налоги- на ремонт и строительство дорог, налоги в пенсионный фонд и др.)

- Немаркированные – данные налоги расходуются по усмотрению органов власти.

Налоги и сборы

Налоги — обязательные платежи, безвозмездные, носят обязательный характер.

Сборы — это платежи за определённую государственную услугу, то есть пошлины. Такая плата носит единовременный характер и носит добровольный характер ( например, госпошлина за техосмотр автомобиля, таможенные пошлины за перевозку товаров и др.).

Различия между налогом и сбором

- Налог исчисляется в процентном отношении к какой-либо базовой единице, а сбор является фиксированным размером платы за услугу;

- Налог удерживается со всех субъектов налогообложения без учета их желаний, тогда как сбор является свободным действием плательщика;

- Налог уплачивается на безвозмездной основе, а сбор подразумевает получение от государственных органов какой-либо информации или услуги.

- Налог имеет определенную периодичность оплаты, в то время как сбор является разовым платежом.

Налоговый кодекс

Налоговый кодекс – это кодифицированный законодательный акт, устанавливающий систему налогов и сборов в РФ.

Был принят:

1 часть — в 1998 году Госдумой и Советом Федерации, вступила в силу

1 января 1999 г.

2 часть – принята в 2000 году, вступила в силу 1 января 2001 г.

Налоговый кодекс постоянно редактируется, в него вносятся поправки, отражающие современное состояние экономики в РФ.

Так, с 1 января 2003 года введены поправки:

- введён транспортный налог

- упрощённая система налогообложения

На сегодняшний день действует редакция от 15 февраля 2016 года.

Налоговая политика – это налоговый механизм, который используется для взимания налогов. Она называется фискальной политикой государства.

Основные направления налоговой политики в РФ

- создание эффективной и стабильной налоговой системы

- обеспечение устойчивости госбюджета, поддержание его сбалансированности

- поддержка инвестиций

- повышение предпринимательской активности

- сокращение теневой экономики

- поддержка малого и среднего бизнеса (например, снижение налоговой ставки, упрощение процедуры регистрации)

- упрощение налогового администрирования

Права и обязанности налогоплательщиков

Налогоплательщик – это физическое или юридическое лицо, на которое законом возложена обязанность выплачивать налоги.

Права налогоплательщика

- получать информацию о налогах и сборах и сроках их выплат

- использовать налоговые льготы при наличии оснований

- представлять свои интересы в налоговых правоотношениях

- присутствовать при проведении выездной налоговой проверки

- требовать соблюдения налоговой тайны и др.

Обязанности налогоплательщика

- уплачивать законно установленные налоги

- предоставлять в налоговые органы декларацию о доходах

- предоставлять налоговым органам бухгалтерскую отчётность в случаях, предусмотренных законом

- В течение 4-х лет хранить бухгалтерскую отчётность и др.

Конституция РФ, статья 57

Каждый обязан платить законно установленные налоги и сборы.

Законы, устанавливающие новые налоги или ухудшающие положение налогоплательщиков, обратной силы не имеют.

Вам будет интересно:

Тема по обществознанию: «Признаки и виды правонарушений. Понятие и виды юридической ответственности».

Метки: 11 класс ЕГЭ обществознание ОГЭ 2023