Налоги – это обязательные платежи, взимаемые центральными и местными органами власти с доходов и имущества физических и юридических лиц. Налоги являются основным источником государственного бюджета.

Функции налогов

- Фискальная — формируют государственный бюджет

- Регулирующая – путём изменения налогообложения решаются важные государственные задачи (например, повышение налогов приводит к повышению пенсий)

- Стимулирующая – стимулирует развитие НТР, приток денежных ресурсов в базовые отрасли экономки (например, предприниматель совершенствует производство с целью получения большей прибыли; а если увеличивается прибыль- то растут и налоги)

- Распределительная – перераспределение денежных средств, собранных в госбюджет, между теми или иными группами населения (повышение пенсий, например).

Признаки налогов

- безвозмездный характер, то есть субъект не получает взамен ничего

- обязательность

- индивидуальность

- направленность в госбюджет

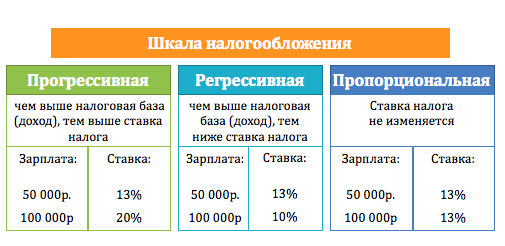

Виды налогов

По уровню взимания

- Федеральные — поступают в федеральный госбюджет

- налог на прибыль

- налог на добавленную стоимость

- акцизы – налог на товары, которые не являются товарами первой необходимости, но пользуются повышенным спросом: алкоголь, сигареты, топливо, автомобили. На эти товары значительно выше цена, чем их себестоимость, поэтому и налоги платятся за них большие.

- доходы от капитала

- подоходный налог ( он единый – 13 %)

- взносы в социальные внебюджетные фонды ( см. тему № 21 «Госбюджет»)

- госпошлина

- лесной налог

- водный налог и др.

- Региональные налоги – поступают в бюджеты субъектов Федерации:

- налог на имущество организаций

- дорожный налог

- транспортный налог

- налог с продаж и др.

- Местные налоги — поступают в бюджеты муниципалитетов:

- налог на имущество физических лиц

- земельный налог

- налог на рекламу

- налог на наследование

- на дарение и др.

По виду объектов налогообложения

- Прямые — взимаются с дохода или имущества (подоходный, налог на прибыль и др., налогоплательщик оплачивает их по квитанции или налог высчитывается с зарплаты — подоходный)

- Косвенные – взимаются в виде надбавок к цене товаров и услуг (акцизные сборы, налог с продаж, на добавленную стоимость и др.; налогоплательщик не платит налог по квитанции, он платит за завышенную цену товара, а предприниматель получает больше прибыли — отсюда и больше налогов, то есть покупатель не прямо, а косвенно выплачивает налог)

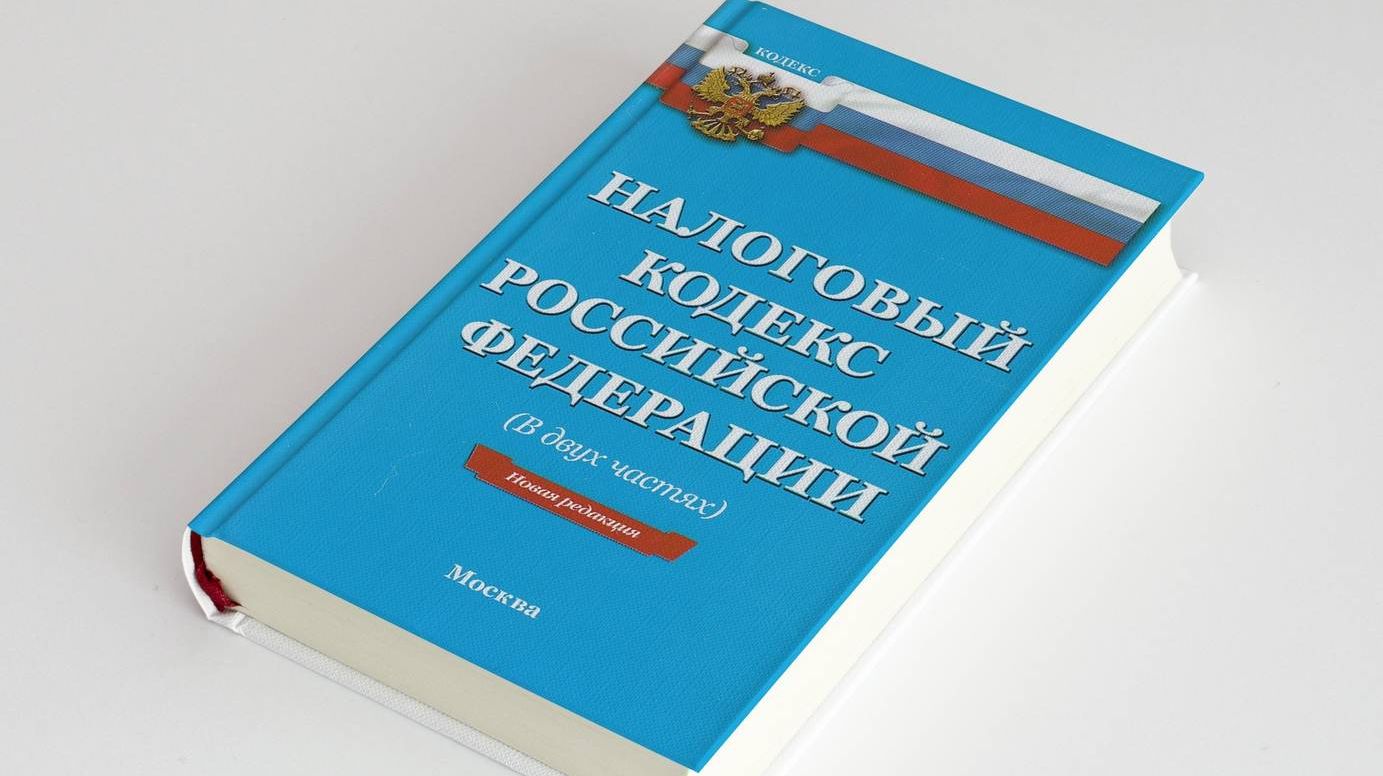

По размеру налоговой ставки

- Пропорциональные налоги – их ставка не завит от величины облагаемого дохода, они всегда одинаковые ( например, подоходный налог для всех одинаков- 13 %., не зависит от того, какая у человека зарплата).

- Прогрессивные налоги – их ставка прямо пропорциональна уровню дохода: чем выше доход — тем выше налог и наоборот( например, налог с доходов)

- Регрессивные налоги – процентная ставка обратно пропорциональна уровню дохода: чем выше доход — тем ниже ставка и наоборот .Такие налоги используются редко, в тех случаях, когда государство хочет стимулировать развитие производства определённых товаров. (Например, государство заинтересовано в увеличении производства мяса, поэтому, чем больше этого продукта произведёт предприниматель, тем ниже будет его налоговая ставка.)

По виду целевого использования

- Маркированные — направлены на целевое использование ( например, дорожные налоги- на ремонт и строительство дорог, налоги в пенсионный фонд и др.)

- Немаркированные – данные налоги расходуются по усмотрению органов власти.

Налоги и сборы

Налоги — обязательные платежи, безвозмездные, носят обязательный характер.

Сборы — это платежи за определённую государственную услугу, то есть пошлины. Такая плата носит единовременный характер и носит добровольный характер ( например, госпошлина за техосмотр автомобиля, таможенные пошлины за перевозку товаров и др.).

Различия между налогом и сбором

- Налог исчисляется в процентном отношении к какой-либо базовой единице, а сбор является фиксированным размером платы за услугу;

- Налог удерживается со всех субъектов налогообложения без учета их желаний, тогда как сбор является свободным действием плательщика;

- Налог уплачивается на безвозмездной основе, а сбор подразумевает получение от государственных органов какой-либо информации или услуги.

- Налог имеет определенную периодичность оплаты, в то время как сбор является разовым платежом.

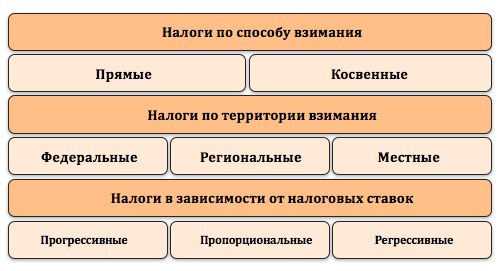

Налоговый кодекс

Налоговый кодекс – это кодифицированный законодательный акт, устанавливающий систему налогов и сборов в РФ.

Был принят:

1 часть — в 1998 году Госдумой и Советом Федерации, вступила в силу

1 января 1999 г.

2 часть – принята в 2000 году, вступила в силу 1 января 2001 г.

Налоговый кодекс постоянно редактируется, в него вносятся поправки, отражающие современное состояние экономики в РФ.

Так, с 1 января 2003 года введены поправки:

- введён транспортный налог

- упрощённая система налогообложения

На сегодняшний день действует редакция от 15 февраля 2016 года.

Налоговая политика – это налоговый механизм, который используется для взимания налогов. Она называется фискальной политикой государства.

Основные направления налоговой политики в РФ

- создание эффективной и стабильной налоговой системы

- обеспечение устойчивости госбюджета, поддержание его сбалансированности

- поддержка инвестиций

- повышение предпринимательской активности

- сокращение теневой экономики

- поддержка малого и среднего бизнеса (например, снижение налоговой ставки, упрощение процедуры регистрации)

- упрощение налогового администрирования

Права и обязанности налогоплательщиков

Налогоплательщик – это физическое или юридическое лицо, на которое законом возложена обязанность выплачивать налоги.

Права налогоплательщика

- получать информацию о налогах и сборах и сроках их выплат

- использовать налоговые льготы при наличии оснований

- представлять свои интересы в налоговых правоотношениях

- присутствовать при проведении выездной налоговой проверки

- требовать соблюдения налоговой тайны и др.

Обязанности налогоплательщика

- уплачивать законно установленные налоги

- предоставлять в налоговые органы декларацию о доходах

- предоставлять налоговым органам бухгалтерскую отчётность в случаях, предусмотренных законом

- В течение 4-х лет хранить бухгалтерскую отчётность и др.

Конституция РФ, статья 57

Каждый обязан платить законно установленные налоги и сборы.

Законы, устанавливающие новые налоги или ухудшающие положение налогоплательщиков, обратной силы не имеют.

Материал подготовила: Мельникова Вера Александровна

2.13 Налоги.

I. Налоги и сборы. Функции налогов.

II. Виды налогов.

Налоговая система — законодательно закрепленная совокупность налогов, платежей, принципов их построения и способов взимания. В основе построения налоговой системы лежат следующие принципы:

Всеобщность — охват налогами всех юридических и физических лиц, располагающих доходами, имуществом.

Обязательность. Юридические и физические лица, облагаемые налогами, обязаны уплачивать их в строго указанное сроки, нарушение сроков или отклонение от уплаты карается законом.

Равнонапряженность, т. е. взимание налогов по единым ставкам, независимо от субъектов налогообложения.

Однократность — недопущение того, чтобы с объекта обложения налог взимался более одного раза.

Стабильность. Ставки налоговых платежей и порядок их отчисления не должны часто изменяться.

Простота и доступность для восприятия.

Гибкость. Налоговая система должна стимулировать развитие приоритетных отраслей экономики.

Справедливость.

В теории налогообложения различают принципы горизонтальной и вертикальной справедливости. Первый предполагает, что налогоплательщики, находящиеся в равном экономическом положении, должны уплачивать одинаковые налоги. Второй — то, что налогоплательщики, находящиеся в неравном положении, должны уплачивать неравные налоги.

I. Налоги и сборы. Функции налогов.

Государство на своей территории обладает исключительным правом сбора налогов.

Налог — обязательный, индивидуально безвозмездный платёж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им денежных средств в целях финансового обеспечения деятельности государства и(или) муниципальных образований.

Сбор — это обязательный взнос, взимаемый с организаций и физических лиц, уплата которого является одним из условий совершения государством юридических действий, включая предоставление определённых прав и выдачу лицензий.

Выделяют следующие функции налогов:

- фискальную (наполнение государственного бюджета и финансирование расходов государства);

- социальную (распределительную) (за счёт частичного перераспределения средств, собранных в качестве налогов, происходит некоторое сглаживание социального неравенства);

- регулирующую (влияние на структурные изменения в экономике, развитие внешнеэкономических связей, влияние на потребление и др.).

Также выделяют стимулирующую функцию (обеспечение развития научно-технического прогресса, снижение безработицы)

Субъект налогообложения — юридическое или физическое лицо, являющееся плательщиком налога. Существуют определенные механизмы переложения налогового бремени и на других лиц, поэтому специально выделяется такое понятие, как носитель налога.

Носитель налога — лицо, которое фактически уплачивает налог.

Объекты налогообложения — доход (прибыль), имущество (материальные ресурсы), цена товара или услуги, добавленная стоимость.

Единица налогообложения — единица масштаба налогообложения, которая используется для количественного выражения налоговой базы. Так, масштабом налога с владельцев автотранспортных средств является мощность двигателя автомобиля. Мощность может быть определена в различных единицах — в лошадиных силах или в киловаттах. Избранная единица измерения мощности в целях налогообложения и будет являться е. н. Выбор той или иной единицы налогообложения из ряда возможных диктуется соображениями удобства, а т.ж. традициями. Например, при обложении земель используются единицы измерения, принятые в стране (акр, гектар, сотка, квадратный метр и др.). При установлении акцизов на бензин в качестве единицы налогообложения могут фигурировать литр, галлон, баррель и т.д. При налогообложении прибыли и доходов единицей налогообложения выступает национальная денежная единица.

Источник налога — средства, из которых выплачивается налог (прибыль, заработная плата и т. д.).

Налоговые льготы — уменьшение налоговых ставок, изъятие из обложения определенных элементов объекта налога (например, амортизационных отчислений), освобождение от налогов и т. д. Они устанавливаются, как и налог, в порядке и на условиях, определяемых законодательными актами.

Налоговые платежи — виды и группы налогов.

Налоговая база — сумма, с которой взимается налог.

Налоговое бремя — отношение налоговой суммы к доходу.

II. Виды налогов.

По методу взимания различают прямые и косвенные налоги.

Прямые налоги изымаются непосредственно из дохода налогоплательщика.

Объектом налогообложения могут быть:

- доходы налогоплательщика (например, налог на доходы физических лиц, налог на прибыль организаций),

- принадлежащее налогоплательщику имущество (например, налог на имущество физических лиц, земельный налог, транспортный налог),

- определённые виды деятельности (например, налог на добычу полезных ископаемых, сборы за пользование объектами животного мира и объектами водных биологических ресурсов).

Косвенные налоги включаются в цену товаров и услуг, накапливаются у продавца товаров и выплачиваются им в казну.

К косвенным налогам относят:

- налог на добавленную стоимость,

- акцизы,

- таможенные пошлины и сборы.

Таможенная пошлина — налог, взимаемый с владельца товара при пересечении границы (экспорте или импорте товара).

По характеру ставок различают:

- регрессивные налоги (ставки снижаются при возрастании налоговой базы),

- пропорциональные (ставки не зависят от величины налоговой базы),

- прогрессивные (ставки увеличиваются при возрастании налоговой базы).

В Российской Федерации устанавливаются следующие виды налогов и сборов:

- федеральные (налог на добавленную стоимость(НДС), акцизы, налог на доходы физических лиц, налог на прибыль(доход) организаций, налог на добычу полезных ископаемых, водный налог, сборы за пользование объектами животного мира и водных биологических ресурсов, налог на дополнительный доход от добычи углеводородов, государственная пошлина)

- региональные (налог на имущество организаций, транспортный налог, налог на игорный бизнес)

- местные (земельный налог, налог на имущество физических лиц, торговый сбор)

Граждане РФ могут рассчитывать на получение социального налогового вычета. Для него необходимо одно из следующих оснований: получение образования, оплата лечения, наличие ребенка и так далее.

Налог — это обязательный безвозмездный платёж физических и юридических лиц государству. Уплата налогов является одной из главных обязанностей граждан. Базовым нормативно-правовым актом в сфере налогообложения является Налоговый кодекс РФ.

Сбор – это обязательный платёж, взимаемый с организаций и физических лиц, как условие совершения государством юридических действий, включая предоставление определённых прав и выдачу лицензий.

Объектами налогообложения являются: операции по реализации товаров, работ, услуг, имущество, прибыль; доход; стоимость определённых товаров, передача собственности (дарение, продажа, наследование); операции с ценными бумагами и другие виды деятельности.

Налоговая база – это стоимостная, физическая или иная характеристика налогообложения. Исчисляется налогоплательщиками по итогам каждого налогового периода.

Налоговая ставка – величина налога, приходящаяся на единицу налогообложения (рубль дохода, гектар земли):

– твёрдая ставка – устанавливается в абсолютной форме на единицу налогообложения, независимо от дохода;

– пропорциональная ставка – устанавливается как фиксированный процент с дохода независимо от его размера;

– регрессивная ставка – налог тем выше, чем ниже доход;

– прогрессивная ставка – налог тем выше, чем выше доход.

Налогоплательщики:

– физические лица – работники, непосредственно своим трудом создающие материальные и нематериальные блага и получающие определённый доход;

– юридические лица – хозяйствующие субъекты.

| Налоги | |

| Прямые – обязательные платежи, взимаемые государством с непосредственных получателей доходов или владельцев имущества (подоходный налог с населения и налог на прибыль с фирм, налог на имущество, недвижимость, дарение, наследство, на финансовые операции) | Косвенные – устанавливаются в виде надбавок к цене товара и услуг (акцизные сборы, налог с продаж, частично налог на добавленную стоимость, таможенные пошлины, налог на экспорт) |

Принципы налогообложения:

– принцип справедливости: налоги должны быть равными для каждого уровня дохода;

– принцип определённости и точности налогов: размер налогов, сроки, способ и порядок их начисления должны быть точно определены и понятны налогоплательщикам;

– принцип удобства взимания налогов для налогоплательщиков: каждый налог должен взиматься в то время и тем способом, при котором плательщику легче выполнить требования налогообложения;

– принцип экономичности (эффективности) – необходимость соблюдения условий, при которых разрыв между расходами по сбору и организации налогообложения и самими налоговыми поступлениями должен быть наибольшим; тяжесть налогообложения не должна подрывать возможность продолжения производства и лишать государство в последующем налоговых поступлений;

– принцип обязательности – неизбежность осуществления платежа.

Функции налогов:

– фискальная – пополнение государственного бюджета;

– распределительная – перераспределение доходов между разными социальными слоями с целью сглаживания неравенства в обществе;

– стимулирующая – применения льготного налогообложения для развития малого бизнеса, научно-технического прогресса и т.д.;

– социально-воспитательная – сдерживание потребления вредных для здоровья продуктов путём установления на них повышенных налогов;

– контрольно-учётная – осуществление учёта доходов граждан, предприятий и организаций.

| Уровни налогов | ||

| федеральные | региональные | местные |

| налог на добавленную стоимость (НДС), акцизы, таможенная пошлина, подоходный налог | налог на имущество предприятий, лесной налог, плата за воду | налог на имущество физических лиц, земельный налог, курортный налог, налог на рекламу |

Направления совершенствования налоговой системы в России:

– уменьшение налогового бремени для тех, кто инвестирует в развитие новых технологий;

– изменение структуры налоговых поступлений за счёт поэтапного увеличения доли физических лиц (доходов и имущества), а так- же рентных платежей за землю и природные ресурсы;

– сокращение налоговых льгот;

– расширение налогооблагаемой базы за счёт борьбы с теневой экономикой.

Государственный бюджет — это финансовый план, смета доходов и расходов государства на определённый период времени (обычно на 1 год), составленная с указанием источников поступления государственных доходов и направлений, каналов расходования денег.

Государственный бюджет составляется правительством и утверждается высшими законодательными органами (в России принимается в виде закона Государственной думой и Советом Федерации Федерального собрания РФ). По окончании финансового года Правительство РФ составляет отчёт об исполнении бюджета.

| Государственный бюджет | |

| доходная часть | расходная часть |

|

Источники:

|

Структура:

|

Бюджетная политика – определение соотношения между доходной и расходной частями государственного бюджета.

Сбалансированный бюджет – расходы бюджета равны доходам – оптимальное состояние бюджета.

Дефицитный бюджет – расходы бюджета выше доходов.

Профицитный бюджет – доходы бюджета выше расходов.

Источники покрытия бюджетного дефицита:

– государственные займы: внутренние займы (государственные облигации) и внешние займы – у иностранных государств, иностранных банков и у международных организаций – направлены против спадов частных инвестиций и потребления, а значит, и против сокращения занятости;

– денежная эмиссия (выпуск денег) Центральным банком в обмен на государственные обязательства – возникает угроза инфляции, для стабилизации сокращаются бюджетные расходы.

Факторы, влияющие на состояние государственного бюджета:

• долгосрочные тенденции налоговых поступлений и государственных расходов;

• фаза экономического цикла в стране;

• текущая политика государства.

Государственный долг — это сумма задолженности государства по выпущенным и непогашенным займам, включая начисленные по ним проценты.

Обслуживание долга — это выплата процентов по задолженности и постепенное погашение основной суммы долга.

| Государственный долг | |

| Внутренний – долговые обязательства правительства перед юридическими и физическими лицами, выраженные в национальной валюте. | Внешний – задолженность государства по непогашенным внешним займам и невыплаченным по ним процентам международным и государственным банкам, организациям, правительствам, частным иностранным банкам и др., выраженная в иностранной валюте |

| Рыночные – долговые обязательства, выпущенные государством на внутреннем рынке в виде ценных бумаг — облигаций | Нерыночные – возникают в результате исполнения бюджета (долг бюджетных организаций к концу переоформляется в государственный внутренний долг) |

Реструктуризация долга — пересмотр условий обслуживания долга (процентов, сумм, сроков начала возврата). Реструктуризация производится в случае невозможности выплаты страной долга на первоначальных условиях.

Тема «Налоги» — теория для ЕГЭ и ОГЭ по обществознанию

Содержание

- Что такое налоги

- Определение

- Функции налогов

- Виды налогов

- Системы налогообложения

- Налоговое право

- Основные начала законодательства о налогах и сборах

- Задания ЕГЭ по обществознанию на тему налоги

Что такое налоги

Определение

Налоги — это обязательные индивидуально безвозмездные платежи, производимые физическими и юридическими лицами, в пользу государства.

Функции налогов

- Фискальная — обеспечивают финансирование государственного аппарата, распределение средств на общественные нужды.

- Распределительная (социальная) — позволяют обеспечить минимальный уровень жизни для бедных слоёв населения (образование, здравоохранение и т. д.).

- Контрольно-учётная — дают данные об общем состоянии экономики.

- Регулирующая

- Социально-воспитательная — так, акцизы позволяют сократить потребление вредной продукции.

Виды налогов

По способу платежа:

| Прямые (взимаются с доходов либо иного имущества) | Косвенные (входят в цену товара или услуги) |

|

— НДФЛ (13%) |

— НДС (20%) |

По территориальному уровню:

| Федеральные (идут в центр) | Региональные (направляются в субъекты РФ) | Местные (предназначены для муниципалитетов) |

| — НДС — акцизы — НДФЛ — налог на прибыль организаций — налог на добычу полезных ископаемых — водный налог — сборы за пользование объектами животного мира, водных ресурсов — государственная пошлина |

— налог на имущество организаций — налог на игорный бизнес — транспортный налог |

— земельный налог — налог на имущество физических лиц — торговый сбор |

Стоит хорошо заучить именно косвенные, региональные и местные, поскольку их меньше всего. Остальные же при решении экзамена по обществознанию можно будет вспомнить методом исключения.

Системы налогообложения

- Пропорциональная — налоговая ставка не зависит от абсолютной величины доходов, взимается строго определенный процент.

- Прогрессивная — увеличивается с ростом доходов.

- Регрессивная — уменьшается с ростом доходов.

Налоговое право

Налоговый кодекс РФ является основным источником права в сфере налогов и сборов.

Основные начала законодательства о налогах и сборах

- Всеобщность и равенство налогообложения

- Экономическое обоснование

- Недопустимость установления дифференцированной ставки

- Соблюдение единого экономического пространства РФ

- Точность и понятность формулировок в законодательных актах

Задания ЕГЭ по обществознанию на тему налоги

Ниже приведён перечень терминов. Все они, за исключением двух, относятся к понятию «налоговая политика».

1) доход, 2) ставка, 3) рынок, 4) платежи, 5) льготы, 6) конкуренция.

Установите соответствие между примерами и видами налогов и сборов в РФ (в соответствии с Налоговым кодексом РФ): к каждой позиции, данной в первом столбце, подберите соответствующую позицию из второго столбца.

| ПРИМЕРЫ | ВИД |

| А) налог на доходы физических лиц | 1) федеральные |

| Б) государственная пошлина | 2) региональные |

| В) акцизы | 3) местные |

| Г) земельный налог | |

| Д) транспортный налог |

Налог – обязательный индивидуально-безвозмездный платеж с физических и юридических лиц в пользу государства с целью финансирования его деятельности.

Признаки налога:

-

Законность и императивность – налог может взыматься только государством на основании действующего законодательства.

-

Обязательность – налог уплачивается в обязательном порядке, независимо от желания налогоплательщика

-

Безвозмездность – уплата налога не предполагает получения взамен чего-либо от государства (На практике речь идет об условной безвозмездности, т.к. взамен уплаты налогов граждане получают обеспечение общественными благами со стороны государства).

-

Денежный характер – в современном обществе, налоги имеют исключительно денежный характер, и не могут уплачиваться в натуральном (товарном) виде.

-

Финансирование деятельности государства – налоги всегда направлены на финансирование деятельности государства

*Часто выделяют такой признак, как регулярность – налоги уплачиваются регулярно, через равные промежутки времени.

Налог состоит из нескольких элементов. В законодательстве РФ закреплено, что в Налоговом Кодексе РФ обязательно должны быть четко зафиксированы эти элементы для каждого налога.

Рассмотрим элементы налога на конкретном примере: гражданин А работает на заводе и получает заработную плату в размере 50 тысяч рублей. Он обязан выплачивать в государство НДФЛ (Налог на доходы физических лиц)

Элементы налога:

|

Элемент |

Пояснение |

Пример |

|

Объект налога |

То, что облагается налогом |

Заработная плата |

|

Субъект налога (налогоплательщик) |

Тот, кто платить налог |

Гражданин А |

|

Налоговая База |

Количественное выражение объекта налога |

50 тысяч рублей |

|

Ставка налога |

Величина налоговых отчислений на единицу налоговой базы (например, процент от налоговой базы) |

13% от дохода (т.е. от 50 тысяч) |

ВАЖНО! Ставка налога и величина (сумма) налога – два разных понятия. В рассматриваемом примере, ставка налога 13%, а величина налога 6500 рублей (13% от 50 000).

*Не всегда ставка налога определяется в процентах, например, в транспортном налоге, налоговой базой является мощность двигателя транспортного средства в лошадиных силах, а ставкой налога – количество рублей на одну лошадиную силу.

Также в законодательстве определены и другие элементы налога, такие как налоговый период (период, раз в который уплачивается налог), порядок исчисления налога (кто и как исчисляет сумму налога, необходимую к уплате), порядок и сроки уплаты налога (кто, как и когда должен перечислить деньги в государство). Также законодательство может закреплять различные налоговые льготы.

Также в некоторых налогах может присутствовать налоговый агент – это лицо, на которое возложена обязанность перечислить налог в бюджет государства. Например, работнику не нужно самостоятельно перечислять в бюджет НДФЛ с заработной платы, эта обязанность возложена на работодателя. Работодатель самостоятельно исчисляет сумму налога и перечисляет ее в бюджет, а работник получает зарплату за вычетом налога.

В экономике налоги выполняют несколько функций, приведенных в схеме:

Всего в Российской Федерации действует 14 налогов

Налоги делятся по различным классификациям.

|

Прямые налоги |

Косвенные налоги |

|

Взымаются непосредственно с доходов и имущества (такие налоги исчисляются обособлено и непосредственно уплачиваются в налоговые органы) |

Взымаются в виде наценки на товар (такие налоги включены в цену товара и уплачиваются, когда приобретается товар неразрывно с его реальной ценой) |

|

Примеры:

|

К косвенным налогам относят:

|

|

Федеральные налоги |

Региональные налоги |

Местные налоги |

|

Взымаются одинаково на всей территории РФ |

Обязательны к уплате на территории определенных субъектов РФ. Субъект в праве изменять ставку налога в определенных пределах или отменять налог. |

Обязательны к уплате на территории определенных муниципальных образований. Муниципальное образование в праве изменять ставку налога в определенных пределах или отменять налог. |

|

|

|

ВАЖНО! Субъект или муниципальное образование не могут самостоятельно создавать новые налоги. Любой налог в России должен быть обязательно закреплен в федеральном законодательстве – Налоговом Кодексе.

Важным делением является деление по шкале налогообложения.

*В России практически все налоги являются пропорциональными

Таким образом, классификация налогов в РФ складывается из трех составляющих:

Налоговая политика — это комплекс мероприятий в сфере налогообложения, который направлен на достижение государством определенных целей.

Важно учитывать различие налогов и налоговой политики:

-

Объект налоговой политики – налоговая система государства

-

Субъект налоговой политики – государство

Цели налоговой политики:

-

Фискальная — сбор денег в виде налогов для финансирования деятельности государства

-

Социальная — обеспечение социального равенства в обществе

-

Стимулирующая — развитие технологий и социально-значимых производств

-

Экономическая — развитие экономики, регулирование рынка

-

Контрольная — сбор информации для принятия гос. решений

-

Экологическая — решение экологических проблем

Выделяют три основных типа налоговой политики:

|

Политика максимальных налогов |

Политика разумных налогов |

Политика высоких налогов с высоким социальным обеспечением |

|

Государство устанавливает максимально возможные налоги |

Государство устанавливает средние (разумные) налоги |

Государство устанавливает высокие налоги, обеспечивая взамен высокий уровень социальной поддержки |

|

Может применятся в чрезвычайных ситуациях, когда государству срочно необходимы значительные суммы денег (например, во время войны) или в качестве краткосрочной меры во время активного экономического подъеме для сбора дополнительных средств или сдерживания экономики |

Применяется в большинстве случаев, в странах с относительно стабильной экономикой. Обеспечивает благоприятный климат для развития предпринимательства и экономики |

Применяется в ряде стран, где государство обеспечивает максимальное социальное обеспечение на бесплатной основе (например, Швеция, где граждане в качестве налогов отдают государству около 60% своего дохода) |

Принципы построения налоговой системы в России

Вся налоговая система России строится на базе основополагающих принципов, закрепленных в Налоговом Кодексе. Часть из этих принципов была заложена еще Адамом Смитом:

-

Принцип определенности — Каждый налог должен быть установлен НК РФ и иметь все необходимые элементы: объект налогообложения, налоговая база, период и ставка, порядок исчисления налога и сроки его уплаты. Все неопределенности налогового законодательства толкуются в сторону плательщика.

-

Принцип справедливости — Он предполагает всеобщность налогообложения. Каждое юридическое или физическое лицо должно уплачивать налог, если оно признано плательщиком по нему. Налогоплательщик должен принимать участие в пополнении бюджета РФ и финансировании его расходов.

-

Принцип удобства — Каждый налогоплательщик должен знать о тех налогах и сборах, которые он обязан платить в определенные НК РФ сроки и порядке. Прежде всего, этот принцип направлен на исполнение плательщиком своих налоговых обязательств, а также предотвращение злоупотребления властью со стороны налоговых органов.

-

Принцип экономии — Государство должно стремиться к сокращению затрат при взимании налогов и сборов с плательщиков. Здесь применима всем известная фраза: «Экономика должна быть экономной!».

-

Принцип равенства — Все налогоплательщики несут одинаковую налоговую нагрузку в соответствии с налоговым законодательством РФ независимо от положения и социального статуса. Каждый участник налоговых отношений (плательщики и государство) имеет право на отстаивание своих интересов в суде.

Видеоурок: Налоги

Лекция: Налоги

Налоги – это обязательные платежи физических и юридических лиц в пользу государства.

Роль налогов велика. От того, насколько исправно они уплачиваются, зависит благосостояние всего общества – уровень образования, медицинского обслуживания, пенсионного обеспечения и т.д.

Рассмотрим функции налогов:

- Фискальная функция – самая главная функции, которая заключается во взимании налогов и наполнении госбюджета. В России налоги составляют 85% госбюджета. Выплата налогов является конституционной обязанностью граждан РФ, обеспечивается специальными органами налогового контроля. Для тех, кто уклоняется от выплаты налогов применяются санкции.

- Распределительная (социальная) функция – налоги, поступившие в госбюджет, перераспределяются в сферу социального обслуживания (выплата пенсий, стипендий, зарплат госслужащих); на создание и развитие общественных благ (образования, здравоохранения, охрану окружающей среды); в развитие науки; на оборону страны и т.д.

- Регулирующая функция – налоги путем повышения/понижения стимулируют одни виды экономической активности и дестимулируют другие. Например, с целью развития малого бизнеса в отрасли сельского хозяйства государство предоставляет налоговые льготы для предпринимателей. И напротив, для владельцев казино установлена 90% — ная налоговая ставка, на продажу спиртных и табачных изделий устанавливаются акцизы.

В зависимости от ставки различают три системы налогообложения:

- Пропорциональная – ставка не зависит от размера дохода и устанавливается в виде процента (например, в РФ подоходный налог равен 13% и независим от размера зарплаты).

- Прогрессивная – ставка налога увеличивается с увеличением дохода, однако устанавливается определенный предел, превышение которого и ведет к повышению ставки. Допустим, до 100 т.р. ставка налога 13%, от 100 т.р. до 150 т.р. – 15 %, от 150 т.р. до 200 т.р. – 17% и т.д.

- Регрессивная – ставка налога уменьшается с увеличением дохода, но после определенного предела, как и в случае с прогрессивной системой. Устанавливается очень редко. В РФ, например, по данной системе рассчитывается фонд оплаты труда, для того, чтобы вывести зарплату из «тени». Также к регрессивному налогу относятся НДС, акцизы, которые входят в цену товара и ложатся бременем на ту долю покупателей, чей доход меньше.

|

№ |

Виды |

Примеры |

Субъект налогообложения |

|

1. |

Федеральные |

Подоходный налог |

Физические лица |

|

НДС |

Юридические лица |

||

|

Акцизы |

Юридические лица |

||

|

Госпошлины и др. |

Юридические лица |

||

|

Региональные |

Налог на недвижимость |

Физ/юрид. лица |

|

|

Транспортный налог |

Физ/юрид. лица |

||

|

Налог с продаж и др. |

Физ/юрид. лица |

||

|

Местные |

Земельный налог |

Физ/юрид. лица |

|

|

Налог на имущество |

Физ/юрид. лица |

||

|

Налог на дарение |

Физические лица |

||

|

Налог на наследование и др. |

Физические лица |

||

|

2. |

Прямые – взимаются с доходов физических и юридических лиц |

Подоходный налог |

Физические лица |

|

Налог на прибыль |

Юридические лица |

||

|

Косвенные – включены в цену товаров и услуг и взимаются с покупателей |

НДС |

Юридические лица |

|

|

Акцизы |

Юридические лица |

||

|

Налоги с продаж |

Физ/юрид. лица |

||

|

Таможенные пошлины |

Физ/юрид. лица |

Разберем структуру налога на конкретном примере:

Иванов работает менеджером и имеет в собственности земельный участок в 2 га. Иванов – субъект налога. Земельный участок – объекты налога. Зарплата менеджера – источник уплаты налога. 2 га земли – единица налогообложения.

Автор: Абулова Б.Т.

Налоговая политика — это система мероприятий государства в области налогообложения, которая строится с учетом компромисса интересов государства и налогоплательщиков.

Как часть общей экономической политики государства она определяется целями общества. Эти цели формулируют требования к налоговой базе, тяжести налогообложения и способам изъятия доходов.

Государство, призванное обеспечить наилучшие условия для эффективного экономического роста, нуждается в ресурсах для выполнения этой миссии. Такие ресурсы не могут сформироваться исключительно за счет собственных источников государства, доходов от государственных предприятий. И государство для формирования своих денежных доходов вынуждено изымать часть доходов частного сектора. Государство вынуждает частный сектор подчиниться макроэкономическим и национальным интересам.

Налоги — это обязательные платежи физических и юридических лиц государству.

Уплата налогов является одной из главных обязанностей граждан.

Налогообложению подлежат:

- прибыль;

- доходы;

- стоимость определенных товаров;

- стоимость, добавленная обработкой;

- имущество;

- передача собственности (дарение, продажа, наследование);

- операции с ценными бумагами;

- отдельные виды деятельности.

Налогоплательщики:

- физические лица — работники, непосредственно своим трудом создающие материальные и нематериальные блага и получающие определенный доход;

- юридические лица — хозяйствующие субъекты.

Налоги подразделяются на прямые и косвенные.

Прямые налоги — обязательные платежи, взимаемые государством с доходов или имущества юридических и физических лиц. 1

- подоходный налог с населения

- налог на прибыль с фирм;

- на имущество;

- на недвижимость;

- на дарение;

- на наследство;

- на финансовые операции. 2

Косвенные налоги — устанавливаются в виде надбавок к цене товара и услуг (акцизные сборы, налог с продаж, частично налог на добавленную стоимость, таможенные пошлины, налог на экспорт). 3

- акцизные сборы;

- налог с продаж;

- налог на добавленную стоимость (НДС);

- таможенные пошлины;

- налог на экспорт. 4

Можно выделить три системы налогообложения.

- пропорциональный налог — сумма налога пропорциональна доходам работников;

- регрессивный налог — налог тем выше, чем ниже доход;

- прогрессивный налог — налог тем выше, чем выше доход

Принципы налогообложения — это правила, которыми следует руководствоваться при построении налоговой системы. Основные принципы налогообложения:

- Принцип справедливости — равенство налогов на доходы рыночных структур. Налоги должны быть равными для каждого уровня дохода.

- Принцип определенности и точности налогов — размер налогов, сроки, способ и порядок их начисления должны быть точно определены и понятны налогоплательщикам.

- Принцип удобства взимания налогов для налогоплательщиков — каждый налог должен взиматься в то время и тем способом, при котором плательщику легче выполнить требования налогообложения.

- Принцип экономичности (эффективности) — необходимость соблюдения условий, при которых: разрыв между расходами по сбору и организации налогообложения и самими налоговыми поступлениями должен быть наибольшим; тяжесть налогообложения не должна подрывать возможность продолжения производства и лишать государство в последующем налоговых поступлений.

- Принцип обязательности — неизбежность осуществления платежа.

Функции налогов:

- фискальная — обеспечение финансирования государственных расходов на содержание государственного аппарата, обороны страны и той части непроизводственной сферы, которая не имеет достаточных средств, например, фундаментальной науки, многих учебных заведений, библиотек и т.д.;

- распределительная — перераспределение доходов между разными социальными слоями с целью сглаживания неравенства в обществе;

- стимулирующая (антиинфляционная) — стимулирование развития научно-технического прогресса, увеличения числа рабочих мест, капитальных вложений в расширение производства путем применения льготного налогообложения;

- социально-воспитательная — сдерживание потребления вредных для здоровья продуктов путем установления на них повышенных налогов;

- конкретно-учетная — осуществление учета доходов граждан, предприятий и организаций. 5

Уровни налогов

Федеральные — устанавливаются Налоговым кодексом РФ, обязательны к уплате на всей территории РФ, поступают в федеральный (государственный) бюджет.

- Налог на добавленную стоимость (НДС).

- Акцизы.

- Налог на доходы физических лиц (НДФЛ) или подоходный налог.

- Налог на прибыль организаций.

- Таможенные пошлины.

- Налог на добычу полезных ископаемых.

- Единый социальный налог.

- Налог на покупку валюты и др.

- Государственные пошлины.

Региональные — устанавливаются Налоговым кодексом РФ, законодательными актами субъектов РФ, обязательны к уплате на территории субъектов РФ, поступают в региональные бюджеты (субъектов РФ).

- Налог на имущество юридических лиц,

- Транспортный налог,

- Налог на игорный бизнес.

Местные — устанавливаются Налоговым кодексом РФ и нормативными актами представительных органов местного самоуправления, обязательны к уплате на территории соответствующих муниципальных образований, поступают в местный бюджет.

- Земельный налог,

- Налог на имущество физических лиц,

- Торговый сбор. 6

Налоги и сборы

Налоги — обязательные платежи, безвозмездные, носят обязательный характер.

Сборы — это платежи за определённую государственную услугу, то есть пошлины. Такая плата носит единовременный характер и носит добровольный характер (например, госпошлина за техосмотр автомобиля, таможенные пошлины за перевозку товаров и др.).

Различия между налогом и сбором

- Налог исчисляется в процентном отношении к какой-либо базовой единице, а сбор является фиксированным размером платы за услугу;

- Налог удерживается со всех субъектов налогообложения без учета их желаний, тогда как сбор является свободным действием плательщика;

- Налог уплачивается на безвозмездной основе, а сбор подразумевает получение от государственных органов какой-либо информации или услуги.

- Налог имеет определенную периодичность оплаты, в то время как сбор является разовым платежом.

Права и обязанности налогоплательщиков

Налогоплательщик — это физическое или юридическое лицо, на которое законом возложена обязанность выплачивать налоги.

Права налогоплательщика

- получать информацию о налогах и сборах и сроках их выплат

- использовать налоговые льготы при наличии оснований

- представлять свои интересы в налоговых правоотношениях

- присутствовать при проведении выездной налоговой проверки

- требовать соблюдения налоговой тайны и др.

Обязанности налогоплательщика

- уплачивать законно установленные налоги

- предоставлять в налоговые органы декларацию о доходах

- предоставлять налоговым органам бухгалтерскую отчётность в случаях, предусмотренных законом

- В течение 4-х лет хранить бухгалтерскую отчётность и др. 7