Пройти тестирование по этим заданиям

Вернуться к каталогу заданий

Версия для печати и копирования в MS Word

1

Задания Д6 № 118

Фискальная функция налогов состоит в том, что

1) налоги отражают признание особых заслуг граждан

2) налоги могут стимулировать развитие экономического субъекта

3) налоги формируют доходы госбюджета

4) налоги позволяют контролировать деятельность фирм

Предметная область: Экономика. Налоги

2

Задания Д6 № 155

Контрольная функция налогов состоит в том, что

1) налоги сглаживают неравенство доходов граждан

2) налоги формируют доходы госбюджета

3) налоги могут ограничить развитие экономического субъекта

4) налоги позволяют судить о доходах экономических субъектов

Предметная область: Экономика. Налоги

3

Задания Д6 № 229

Основным источником пополнения государственного бюджета являются

1) налоги с граждан и предприятий

2) прибыль от приватизации

3) доходы от деятельности государственных предприятий

4) штрафы с физических и юридических лиц

Предметная область: Экономика. Государственный бюджет

4

Задания Д6 № 303

Видом налога, взимаемого с физических лиц, является

1) налог на имущество предприятий

2) налог на добавленную стоимость

3) налог на имущество

4) налог на прибыль

Предметная область: Экономика. Налоги

5

Задания Д6 № 449

Что из перечисленного ниже составляет наибольшую часть доходов госбюджета?

1) поступления от приватизации

2) налоговые поступления

3) доходы от внешней торговли

4) доходы от продажи государственного имущества

Предметная область: Экономика. Государственный бюджет

Пройти тестирование по этим заданиям

Налоги и их виды. ТАБЛИЦЫ.

Налоги – это обязательные платежи, взимаемые государством с граждан (физических лиц) и организаций (юридических лиц). Налоги – это основа наполнения доходной части бюджетов страны.

Виды налогов.

По методу взимания.

| Прямые – взимаются с доходов или имущества физических и юридических лиц.Особенность: налоплательщик (кто уплачивает налог) и налогоноситель (кто выплачивает налог государству) выступает одно и то же лицо.

То есть налог выплачивается «по квитанции». |

Косвенные – взимаются с товаров и услуг, включаются в цену продукции и оплачивается ее потребителями посредством введения государственных надбавок к ценам на товары и услуги, уплачиваемых покупателем и поступающих в государственный бюджет.Особенность: налогоплательщик- покупатель товара или услуги, который оплачивает налог, входящий в цену товара; налогоноситель – фирма, которая произвела или продала продукт и выплачивает налог государству. |

| · Подоходный налог с физических лиц(13 %).

· Налог на прибыль организаций (20 %). · Налог на добычу ископаемых. · Транспортный налог. · Налог на имущество организаций · Налоги с наследства и дарения. · Земельный налог. · Налоги, регулирующие процессы природопользования. · НДФЛ- налог на доходы физических лиц. · ЕСХН – единый сельскохозяйственный налог. · УСН – упрощённая система налогообложения для малого бизнеса. · ЕНВД – единый налог на вменённый доход (то есть потенциально возможный доход). · ПСН – патентная система налогообложения (патент- исключительное право на что-либо). · налог на игорный бизнес. |

· акцизы на отдельные виды товаров (сигареты, алкоголь, нефтепродукты, автомобили)

|

По уровню взимания налогов.

| Федеральные – обязательны к уплате по всей территории РФ. | Региональные – обязательны к уплате на территории субъекта Федерации. | Местные – обязательны к уплате на территориях соответствующих местных образований. |

| · Налог на добавленную стоимость – НДС.· Акцизы.

· Налог на доходы физических лиц- НДФЛ. · Налог на прибыль организаций. · Налог на доход от капитала. · Налог на добычу полезных ископаемых. · Водный налог. · Государственные пошлины. · Налог на пользование недрами. · сборы за пользование объектами живого мира и водными ресурсами. · Лесной налог. · Водный налог. · Экологический налог. · Взносы в государственные социальные фонды. · Таможенные пошлины. |

· Налог на имущество организаций.· Транспортный налог.

· Дорожный налог. · Налог на игорный бизнес. |

· Земельный налог.· Налог на имущество физических лиц.

· На рекламу. · Местные лицензионные сборы (например, туристический налог). |

По характеру налоговых ставок.

Например, на товары первой необходимости устанавливается самая низкая ставка налога (в некоторых странах 0%), а на товары, относящиеся к предметам роскоши наиболее высокая. Предполагается, что лица с высокими и очень высокими доходами, которые являются основными потребителями предметов роскоши, будут платить больше налогов, приобретая их. При этом груз налогового бремени также смещается на лиц с высоким уровнем дохода.

Пропорциональные– налоговая ставка является неизменной вне зависимости от величины объекта налогообложения.

· Налог на прибыль организаций – 20 %.

· Подоходный налог -13 %.

· для большинства товаров и услуг ставка НДС – 18% от суммы проданных товаров или оказанных услуг.

Регрессивные – налоговая ставка уменьшается по мере роста величины объекта налогообложения.

Примером являются косвенные налоги, бремя регрессивных налогов тяжелее для бедных, чем для богатых; например, бедные тратят большую, по сравнению с богатыми, сумму от своих доходов. Например, цены на товары одинаковые и для бедных, и для богатых, поэтому для бедных покупка одного и того же продукта- тяжелее. То есть чем выше доход, тем ниже косвенный налог, есть часть денежных средств, которые платит покупатель.

По субъектам налогообложения.

| С физических лиц. | С юридических лиц. |

| · транспортный;· налог на доходы физических лиц;

· имущественный налог; · земельный налог; · госпошлина . |

· Налог на добавленную стоимость (НДС).· Акцизы.

· Налог на прибыль организаций. · Налог на добычу полезных ископаемых. · Водный налог. · Сборы за пользование объектам животного мира и за пользование объектами водных биологических ресурсов. · Госпошлина. · Налог на имущество организаций. · Налог на игорный бизнес. · Транспортный налог. · Земельный налог. · Торговый сбор. · Курортный сбор. |

По объектам налогообложения.

· На прибыль.

· На прирост рыночной стоимости капиталов.

· На недвижимость и имущество и др.

По целевому назначению.

| Общие – собираются в бюджет и используются по усмотрению органа, который распоряжается бюджетом. | Специальные (или целевые) – используются на конкретную цель. |

| Налог на прибыль, на добавленную стоимость и многие другие. | Образовательный налог ( за платные образовательные услуги), земельный, дорожный налог, взносы во внебюджетные фонды и другие. |

Материал подготовила: Мельникова Вера Александровна.

2.13 Налоги.

I. Налоги и сборы. Функции налогов.

II. Виды налогов.

Налоговая система — законодательно закрепленная совокупность налогов, платежей, принципов их построения и способов взимания. В основе построения налоговой системы лежат следующие принципы:

Всеобщность — охват налогами всех юридических и физических лиц, располагающих доходами, имуществом.

Обязательность. Юридические и физические лица, облагаемые налогами, обязаны уплачивать их в строго указанное сроки, нарушение сроков или отклонение от уплаты карается законом.

Равнонапряженность, т. е. взимание налогов по единым ставкам, независимо от субъектов налогообложения.

Однократность — недопущение того, чтобы с объекта обложения налог взимался более одного раза.

Стабильность. Ставки налоговых платежей и порядок их отчисления не должны часто изменяться.

Простота и доступность для восприятия.

Гибкость. Налоговая система должна стимулировать развитие приоритетных отраслей экономики.

Справедливость.

В теории налогообложения различают принципы горизонтальной и вертикальной справедливости. Первый предполагает, что налогоплательщики, находящиеся в равном экономическом положении, должны уплачивать одинаковые налоги. Второй — то, что налогоплательщики, находящиеся в неравном положении, должны уплачивать неравные налоги.

I. Налоги и сборы. Функции налогов.

Государство на своей территории обладает исключительным правом сбора налогов.

Налог — обязательный, индивидуально безвозмездный платёж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им денежных средств в целях финансового обеспечения деятельности государства и(или) муниципальных образований.

Сбор — это обязательный взнос, взимаемый с организаций и физических лиц, уплата которого является одним из условий совершения государством юридических действий, включая предоставление определённых прав и выдачу лицензий.

Выделяют следующие функции налогов:

- фискальную (наполнение государственного бюджета и финансирование расходов государства);

- социальную (распределительную) (за счёт частичного перераспределения средств, собранных в качестве налогов, происходит некоторое сглаживание социального неравенства);

- регулирующую (влияние на структурные изменения в экономике, развитие внешнеэкономических связей, влияние на потребление и др.).

Также выделяют стимулирующую функцию (обеспечение развития научно-технического прогресса, снижение безработицы)

Субъект налогообложения — юридическое или физическое лицо, являющееся плательщиком налога. Существуют определенные механизмы переложения налогового бремени и на других лиц, поэтому специально выделяется такое понятие, как носитель налога.

Носитель налога — лицо, которое фактически уплачивает налог.

Объекты налогообложения — доход (прибыль), имущество (материальные ресурсы), цена товара или услуги, добавленная стоимость.

Единица налогообложения — единица масштаба налогообложения, которая используется для количественного выражения налоговой базы. Так, масштабом налога с владельцев автотранспортных средств является мощность двигателя автомобиля. Мощность может быть определена в различных единицах — в лошадиных силах или в киловаттах. Избранная единица измерения мощности в целях налогообложения и будет являться е. н. Выбор той или иной единицы налогообложения из ряда возможных диктуется соображениями удобства, а т.ж. традициями. Например, при обложении земель используются единицы измерения, принятые в стране (акр, гектар, сотка, квадратный метр и др.). При установлении акцизов на бензин в качестве единицы налогообложения могут фигурировать литр, галлон, баррель и т.д. При налогообложении прибыли и доходов единицей налогообложения выступает национальная денежная единица.

Источник налога — средства, из которых выплачивается налог (прибыль, заработная плата и т. д.).

Налоговые льготы — уменьшение налоговых ставок, изъятие из обложения определенных элементов объекта налога (например, амортизационных отчислений), освобождение от налогов и т. д. Они устанавливаются, как и налог, в порядке и на условиях, определяемых законодательными актами.

Налоговые платежи — виды и группы налогов.

Налоговая база — сумма, с которой взимается налог.

Налоговое бремя — отношение налоговой суммы к доходу.

II. Виды налогов.

По методу взимания различают прямые и косвенные налоги.

Прямые налоги изымаются непосредственно из дохода налогоплательщика.

Объектом налогообложения могут быть:

- доходы налогоплательщика (например, налог на доходы физических лиц, налог на прибыль организаций),

- принадлежащее налогоплательщику имущество (например, налог на имущество физических лиц, земельный налог, транспортный налог),

- определённые виды деятельности (например, налог на добычу полезных ископаемых, сборы за пользование объектами животного мира и объектами водных биологических ресурсов).

Косвенные налоги включаются в цену товаров и услуг, накапливаются у продавца товаров и выплачиваются им в казну.

К косвенным налогам относят:

- налог на добавленную стоимость,

- акцизы,

- таможенные пошлины и сборы.

Таможенная пошлина — налог, взимаемый с владельца товара при пересечении границы (экспорте или импорте товара).

По характеру ставок различают:

- регрессивные налоги (ставки снижаются при возрастании налоговой базы),

- пропорциональные (ставки не зависят от величины налоговой базы),

- прогрессивные (ставки увеличиваются при возрастании налоговой базы).

В Российской Федерации устанавливаются следующие виды налогов и сборов:

- федеральные (налог на добавленную стоимость(НДС), акцизы, налог на доходы физических лиц, налог на прибыль(доход) организаций, налог на добычу полезных ископаемых, водный налог, сборы за пользование объектами животного мира и водных биологических ресурсов, налог на дополнительный доход от добычи углеводородов, государственная пошлина)

- региональные (налог на имущество организаций, транспортный налог, налог на игорный бизнес)

- местные (земельный налог, налог на имущество физических лиц, торговый сбор)

Граждане РФ могут рассчитывать на получение социального налогового вычета. Для него необходимо одно из следующих оснований: получение образования, оплата лечения, наличие ребенка и так далее.

Налоги в ЕГЭ по обществознанию

30.03.2020

9353

Многие выпускники, которые сдают обществознание, избегают тему налогов в ЕГЭ. Они не пытаются разобраться , потому что считают ее очень сложной. Это приводит к потере драгоценных баллов на экзамене, так как налоги в ЕГЭ по обществознанию могут встретиться и в первой, и во второй части.

Все не так страшно. Никто не заставляет учить весь Налоговый кодекс РФ. Во-первых, это крайне сложно, во-вторых, просто бессмысленно. Давайте рассмотрим основные аспекты, которые необходимо знать, чтобы чувствовать себя уверенно в теме налогов.

Что

такое налоги?

Для начала разберемся, что такое налоги и зачем они нужны. Как и любому человеку или организации, государству нужны финансовые средства. Налоги — один из источников средств.

Откуда государство получает налоги? Это обязательные платежи, которые отдают граждане и организации. Понимая суть налогов, можно составить их определение.

Налоги — это суммы денег, которые граждане и организации обязаны выплачивать государству для того, чтобы финансировать его деятельность.

Какие виды налогов существуют?

Второе, что необходимо сделать, чтобы перестать бояться темы налогов на ЕГЭ — разобраться в их видах. Многим кажется, что это невозможно запомнить и ошибки здесь неминуемы. Давайте разбираться.

Виды налогов: по способу взимания

По способу взимания налоги делятся на прямые и косвенные. Прямые налоги взимаются напрямую с дохода или имущества. Их уплачивают собственники имущества или обладатели прибыли. Налогоплательщик не может переложить обязанность выплаты ни на кого другого.

К ним относятся: налоги на доходы физических лиц (НДФЛ), налог на прибыль организаций, транспортный налог, налог на имущество.

Косвенные налоги взимаются в виде наценки на товар, то есть они полностью перекладывается на конечных потребителей. Такие налоги включены в цену товара и уплачиваются, когда приобретается товар. Например, НДС указывается прямо в товарном чеке.

К косвенным налогам относятся: налог на добавленную стоимость (НДС), акцизы, таможенные пошлины, налог с продаж. Названия косвенных налогов следует запомнить.

Задание №7 в ЕГЭ по обществознанию: виды налогов по типу взимания

Рассмотрим задание на анализ суждений (номер 7), в котором необходимо выбрать все верные суждения о налогах и о их видах по способу взимания. За него дают максимум 2 балла. При решении задания мы просто используем уже известную нам теорию. Еще нужно проанализировать каждое суждение внимательно, чтобы минимизировать ошибки. Это мы сейчас и сделаем.

1) Налоги наполняют государственный бюджет и оплачивают расходы государства. — да, этот вариант абсолютно точно будет верным, так как мы знаем, что в этом и состоит сущность налогов

2) К прямым налогам относят налог на доходы физических лиц, налог с продаж. — если налог на доходы физических лиц относится к прямым, то налог с продаж является косвенным налогом —неверное суждение

3) Прямые налоги могут быть переложены на другое лицо. — нет, прямые налоги уплачиваются прямо собственники имущества или обладателями прибыли

4) Прямые налоги, в отличие от косвенных, носят обязательный характер. — нет, все налоги носят обязательный характер

5) Прямые налоги изымаются непосредственно из дохода налогоплательщика. — да, это одна из ключевых характеристик прямых налогов

Ответ: 15

Виды налогов: по территории

Все налоги в Российской Федерации делятся на федеральные, региональные и местные. Нужно запомнить региональные налоги (их три), местные (их тоже три), а к федеральным будут относиться все остальные. На помощь приходит лайфхак, который позволит быстрее и лучше запомнить виды налогов по территории взимания.

Используя мнемотехнику, возьмём шесть максимально простых слов: юрлицо, игра, машина; физлицо, товар, земля.

Первые три слова относятся к трем региональным налогам:

- налог на имущество организаций (юридических лиц) — юрлицо

- налог на игорный бизнес — игра

- транспортный налог – машина

Следующие три слова — это местные налоги:

- налог на имущество физических лиц — физлицо

- торговый сбор — товар

- земельный налог — земля

Все остальные налоги федеральные (НДФЛ, акцизы, НДС, водный налог, государственные пошлины, налог на прибыль организаций).

Задание №8 в ЕГЭ по обществознанию о видах налогов по территории

В первой части экзамена часто требуют выполнить задание на соответствия (задание номер 8). За него дают максимум 2 балла. Представьте, как сложно выполнить это задание на экзамене, если не изучить налоги в ЕГЭ. Сейчас мы с ним разберемся.

Итак, перед нами задание, в котором необходимо установить соответствие между примерами и видами налогов по территории взимания. Внимательно смотрим на каждый пример!

| ПРИМЕРЫ | ВИДЫ НАЛОГОВ |

| А) налог на доход физических лиц — видим, что ни одно слово из шести здесь не встречается, значит это федерльный налог | 1) федеральный |

| Б) торговый сбор — видим слово «товар», это местный налог | 2) региональный |

| В) акцизы — опять нет ни одного из шести слов, это федеральный налог | 3) местный |

| Г) земельный налог — слово «земля» подсказывает, что это местный налог | |

| Д) транспортный налог — ассоциируется со словом «машина», региональный налог |

Ответ: 13132

Системы налогообложения

Третье, что необходимо знать — это три системы налогообложения. Мы будем отталкиваться от названий, что позволит запомнить их быстрее.

Прогрессивная система. В названии мы можем увидеть слово «прогресс», оно означает движение вверх. Значит, чем выше размер дохода, тем выше ставка налога. То есть богачи платят больше налогов, чем обычные люди.

Регрессивная система. Слово «регресс» означает движение вниз. Логика уплачиваемого налога обратная: чем выше размер дохода, тем ниже ставка налога.

Пропорциональная система. Видим слово «пропорция», которое означает равенство. Ставка налога единая: со всех доходов независимо от их величины взимается единый процент.

Задание №7 в ЕГЭ по

обществознанию о системах налогообложения

Теперь давайте рассмотрим задание на анализ суждений (задание номер 7), затрагивающих налоги в ЕГЭ. Необходимо выбрать все верные суждения о системах налогообложения. Проанализируем каждое суждение.

1) Пропорциональное налогообложение означает, что ставка налога зависит от величины дохода. — видим слово «пропорция» и вспоминаем, что в там случае ставка налога единая — это суждение неверное

2) При пропорциональном налогообложении с высоких доходов взимается больший процент, чем с низких. — нет, ставка налога будет для всех одинаковой — неверное суждение

3) При прогрессивной системе по мере возрастания дохода увеличивается ставка налога. — выделяем слово «прогресс», следовательно, чем выше размер дохода, тем выше ставка налога — верное суждение

4) При регрессивном налогообложении семья с меньшими доходами платит больший процент от своих доходов, чем семья с высокими доходами. — обратная ситуация: слово «регресс» указывает на то, что ,чем выше размер дохода, тем ниже ставка налога — верное суждение

5) При регрессивном налогообложении могут взиматься одинаковые ставки налога со всех налогоплательщиков. — этому суждению нас уже не обмануть, мы знаем, что значит слово «регресс» и что написана характеристика пропорциональной системы — неверное суждение

Ответ: 34

Теперь вы умеете решать задания на налоги в ЕГЭ. Хотите готовиться дальше, но не знаете, как? Почитайте отзыв выпускницы, которая сдала ЕГЭ по обществознанию на 99 баллов после наших курсов 🙂

Лайфхаки экзамена

К рубрике

Всего: 64 1–20 | 21–40 | 41–60 | 61–64

Добавить в вариант

Задания Д1 № 576

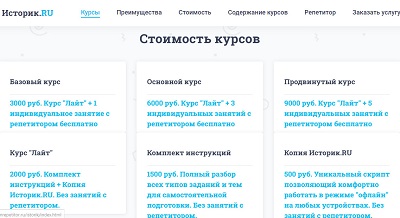

Запишите слово, пропущенное в таблице.

ВИД НАЛОГОВОЙ СИСТЕМЫ

(прогрессивная, регрессивная или пропорциональная)

| Субъект налога | Доход, тыс. руб. | Ставка налога, % | Вид налоговой системы |

|---|---|---|---|

| Кошкин | 5 | 13 | … |

| Петухов | 8 | 13 | |

| Кузнецов | 15 | 13 | |

| Грибов | 20 | 13 |

Предметная область: Экономика. Налоги

Запишите слово, пропущенное в таблице.

Система налогов и сборов в РФ

| ВИДЫ НАЛОГОВ | ПРИМЕРЫ |

|---|---|

| Федеральные

налоги и сборы |

Акцизы, налог на доходы физических лиц и др. |

| … налоги | Налог на имущество организаций, транспортный налог |

Источник: ЕГЭ по обществознанию 14.04.2020. Досрочная волна. Вариант 2

Установите соответствие между примерами и уровнями налоговой системы в РФ: к каждой позиции, данной в первом столбце, подберите соответствующую позицию из второго столбца.

ПРИМЕР

А) налог на доходы физических лиц

Б) водный налог

В) налог на добычу полезных ископаемых

Г) транспортный налог

Д) налог на имущество организаций

УРОВЕНЬ НАЛОГОВОЙ

СИСТЕМЫ

1) федеральный

2) региональный

Запишите в ответ цифры, расположив их в порядке, соответствующем буквам:

| А | Б | В | Г | Д |

Установите соответствие между примерами и видами налогов и сборов в РФ (в соответствии с Налоговым кодексом РФ): к каждой позиции, данной в первом столбце, подберите соответствующую позицию из второго столбца.

ПРИМЕРЫ

А) сборы за пользование объектами животного мира

Б) налог на доходы физических лиц

В) водный налог

Г) торговый сбор

Д) транспортный налог

ВИДЫ НАЛОГОВ

И СБОРОВ В РФ

1) федеральные

2) местные

3) региональные

Запишите в ответ цифры, расположив их в порядке, соответствующем буквам:

| А | Б | В | Г | Д |

Источник: Демонстрационная версия ЕГЭ—2022 по обществознанию, Демонстрационная версия ЕГЭ—2023 по обществознанию

Установите соответствие между примерами и видами налогов в РФ: к каждой позиции, данной в первом столбце, подберите соответствующую позицию из второго столбца.

ПРИМЕР

А) налог на имущество физических лиц

Б) земельный налог

В) налог на доходы физических лиц

Г) водный налог

Д) транспортный налог

ВИД НАЛОГА

1) местный

2) региональный

3) федеральный

Запишите в ответ цифры, расположив их в порядке, соответствующем буквам:

| А | Б | В | Г | Д |

Ниже приведён ряд налогов. Все они, за исключением двух, относятся к федеральным налогам.

1) земельный налог; 2) налог на добавленную стоимость; 3) налог на имущество организации; 4) акциз; 5) водный налог; 6) налог на доходы физических лиц.

Найдите два налога, «выпадающих» из общего ряда, и запишите в таблицу цифры, под которыми они указаны.

Установите соответствие между примерами и видами налогов и сборов в РФ (в соответствии с Налоговым кодексом РФ): к каждой позиции, данной в первом столбце, подберите соответствующую позицию из второго столбца.

ПРИМЕРЫ

А) налог на доходы физических лиц

Б) акцизы

В) транспортный налог

Г) государственная пошлина

Д) земельный налог

ВИДЫ НАЛОГОВ

И СБОРОВ В РФ

1) региональные

2) местные

3) федеральные

Запишите в ответ цифры, расположив их в порядке, соответствующем буквам:

| А | Б | В | Г | Д |

Источник: ЕГЭ — 2017. Досрочная волна

Установите соответствие между примерами и видами налогов и сборов в соответствии с Налоговым кодексом РФ: к каждой позиции, данной в первом столбце, подберите соответствующую позицию из второго столбца.

ПРИМЕРЫ

А) налог на имущество организаций

Б) водный налог

В) транспортный налог

Г) торговый сбор

Д) акциз

ВИДЫ НАЛОГОВ

И СБОРОВ В РФ

1) региональные

2) местные

3) федеральные

Запишите в ответ цифры, расположив их в порядке, соответствующем буквам:

| А | Б | В | Г | Д |

Источник: ЕГЭ — 2018. Досрочная волна

Задания Д2 № 435

Выберите понятие, которое является обобщающим для всех остальных понятий представленного ниже ряда. Запишите это слово (словосочетание).

Налог на собственность, прямой налог, подоходный налог, налог на прибыль фирм, налог на землю.

Предметная область: Экономика. Налоги

Выберите верные суждения о налогах и запишите цифры, под которыми они указаны.

1) К федеральным налогам и сборам в РФ относят водный налог, сборы за пользование объектами животного мира.

2) При пропорциональной системе налогообложения ставки налога увеличиваются при возрастании размера объекта налогообложения.

3) Фискальная функция налогов проявляется в наполнении государственного бюджета.

4) К прямым налогам относят налог на добавленную стоимость.

5) Налоги – обязательные платежи физических и юридических лиц государству в порядке и на условиях, определённых законодательством.

Источник: ЕГЭ по обществознанию 14.04.2020. Досрочная волна. Вариант 1

Установите соответствие между примерами и видами налогов, к которым они относятся: к каждой позиции, данной в первом столбце, подберите соответствующую позицию из второго столбца.

ПРИМЕРЫ

А) транспортный налог

Б) налог на добавленную стоимость

В) государственная пошлина

Г) земельный налог

Д) торговый сбор

ВИДЫ НАЛОГОВ

И СБОРОВ В РФ

1) местные

2) федеральные

3) региональные

Запишите в ответ цифры, расположив их в порядке, соответствующем буквам:

| А | Б | В | Г | Д |

Источник: ЕГЭ по обществознанию 2021. Досрочная волна. Май

Запишите словосочетание, пропущенное в схеме.

| ВИД НАЛОГА | СУЩНОСТЬ |

|---|---|

| Акциз | Косвенный налог на продажу определённого вида товаров массового потребления. |

| … | Налог, взимаемый с владельца товара при пересечении границы (экспорте или импорте товара). |

Владимир Александрович владеет легковым автомобилем и земельным участком и периодически уплачивает соответствующие налоги.

Установите соответствие между примерами и элементами структуры налога: к каждой позиции, данной в первом столбце, подберите соответствующую позицию из второго столбца.

ПРИМЕРЫ

А) 1 см3 рабочего объёма двигателя

Б) Владимир Александрович

B) легковой автомобиль

Г) заработная плата

Д) земельный участок

ЭЛЕМЕНТЫ СТРУКТУРЫ НАЛОГА

1) субъект налога

2) объект налога

3) источник уплаты налога

4) единица налогообложения

Запишите в ответ цифры, расположив их в порядке, соответствующем буквам:

| A | Б | В | Г | Д |

Найдите понятие, которое является обобщающим для всех остальных понятий представленного ниже ряда. Запишите это слово (словосочетание).

Таможенные пошлины, налоги, акцизы, прогрессивная шкала, декларация.

Предметная область: Экономика. Налоги

Источник: ЕГЭ по обществознанию 10.06.2013. Основная волна. Урал. Вариант 1.

Борис Михайлович владеет легковым автомобилем и земельным участком и периодически уплачивает соответствующие налоги. Установите соответствие между примерами и элементами структуры налога: к каждой позиции, данной в первом столбце, подберите соответствующую позицию из второго столбца.

ПРИМЕРЫ

А) 1 см рабочего объёма двигателя

Б) легковой автомобиль

В) заработная плата

Г) земельный участок

Д) Борис Михайлович

ЭЛЕМЕНТЫ СТРУКТУРЫ НАЛОГА

1) субъект налога

2) объект налога

3) источник уплаты налога

4) единица налогообложения

Запишите в ответ цифры, расположив их в порядке, соответствующем буквам:

| А | Б | В | Г | Д |

Установите соответствие между примерами и видами налогов: к каждой позиции, данной в первом столбце, подберите соответствующую позицию из второго столбца.

ПРИМЕР

А) налог на добавленную стоимость

Б) налог на прибыль

В) налог на имущество физических лиц

Г) земельный налог

Д) акцизы

ВИД НАЛОГА

1) прямые налоги

2) косвенные налоги

Запишите в ответ цифры, расположив их в порядке, соответствующем буквам:

| А | Б | В | Г | Д |

Запишите слово, пропущенное в таблице.

Системы налогообложения

| ВИД СИСТЕМЫ

НАЛОГООБЛОЖЕНИЯ |

ПРИЗНАК |

|---|---|

| … | Ставка налога с ростом

налогооблагаемого дохода не изменяется |

| Регрессивная | Ставка налога понижается

при росте налогооблагаемого дохода |

Установите соответствие между примерами и видами налогов: к каждой позиции, данной в первом столбце, подберите соответствующую позицию из второго столбца.

ПРИМЕР

А) налог на добавленную стоимость

Б) имущественный налог

В) транспортный налог

Г) налог на прибыль предприятия

Д) таможенные пошлины

Запишите в ответ цифры, расположив их в порядке, соответствующем буквам:

| А | Б | В | Г | Д |

Ниже приведён перечень налогов и сборов в Российской Федерации. Все они, за исключением двух, относятся к федеральным налогам и сборам.

1) налог на доходы физического лица; 2) налог на прибыль организаций; 3) транспортный налог; 4) налог на добычу полезных ископаемых; 5) водный налог; 6) налог на имущество организаций.

Найдите два налога, «выпадающих» из общего ряда, и запишите в таблицу цифры, под которыми они указаны.

Установите соответствие между примерами и видами налогов в Российской Федерации: к каждой позиции, данной в первом столбце, подберите соответствующую позицию из второго столбца.

ПРИМЕР

А) государственная пошлина

Б) транспортный налог

В) земельный налог

Г) акциз

Д) налог на имущество физических лиц

ВИД НАЛОГА

1) местный

2) региональный

3) федеральный

Запишите в таблицу выбранные цифры под соответствующими буквами.

| А | Б | В | Г | Д |

Всего: 64 1–20 | 21–40 | 41–60 | 61–64

Тестовые задания по теме «Налоги».

1.Установите соответствие между примерами и видами налогов: к каждой позиции, данной в первом столбце, подберите соответствующую позицию из второго столбца.

|

ПРИМЕР |

ВИД НАЛОГА |

|

А) налог на имущество физических лиц Б) акцизный сбор В) транспортный налог Г) налог на доходы физических лиц Д) таможенный сбор |

1) прямые 2) косвенные |

2.Борис Михайлович владеет легковым автомобилем и земельным участком и периодически уплачивает соответствующие налоги. Установите соответствие между примерами и элементами структуры налога: к каждой позиции, данной в первом столбце, подберите соответствующую позицию из второго столбца.

|

ПРИМЕРЫ |

ЭЛЕМЕНТЫ СТРУКТУРЫ НАЛОГА |

|

А) 1 см рабочего объёма двигателя Б) легковой автомобиль В) заработная плата Г) земельный участок Д) Борис Михайлович |

1) субъект налога 2) объект налога 3) источник уплаты налога 4) единица налогообложения |

3.Установите соответствие между примерами и видами налогов: к каждой позиции, данной в первом столбце, подберите соответствующую позицию из второго столбца.

|

ПРИМЕР |

ВИД НАЛОГА |

|

А) налог на добавленную стоимость Б) налог на прибыль В) налог на имущество физических лиц Г) земельный налог Д) акцизы |

1) прямые налоги 2) косвенные налоги |

4.Владимир Александрович владеет легковым автомобилем и земельным участком и периодически уплачивает соответствующие налоги.

Установите соответствие между примерами и элементами структуры налога: к каждой позиции, данной в первом столбце, подберите соответствующую позицию из второго столбца.

|

ПРИМЕРЫ |

ЭЛЕМЕНТЫ СТРУКТУРЫ НАЛОГА |

|

А) 1 см3 рабочего объёма двигателя Б) Владимир Александрович B) легковой автомобиль Г) заработная плата Д) земельный участок |

1) субъект налога 2) объект налога 3) источник уплаты налога 4) единица налогообложения |

5.Установите соответствие между примерами и видами налогов и сборов в РФ (в соответствии с Налоговым кодексом РФ): к каждой позиции, данной в первом столбце, подберите соответствующую позицию из второго столбца.

|

ПРИМЕРЫ |

ВИДЫ НАЛОГОВ |

|

А) налог на доходы физических лиц Б) акцизы В) транспортный налог Г) государственная пошлина Д) земельный налог |

1) региональные 2) местные 3) федеральные |

6.Установите соответствие между примерами и видами налогов: к каждой позиции, данной в первом столбце, подберите соответствующую позицию из второго столбца.

|

ПРИМЕР |

ВИД НАЛОГА |

|

А) налог на добавленную стоимость Б) имущественный налог В) транспортный налог Г) налог на прибыль предприятия Д) таможенные пошлины |

1) прямой 2) косвенный |

7.Установите соответствие между объектами налогообложения и видами налогов.

|

ОБЪЕКТ НАЛОГООБЛОЖЕНИЯ |

ВИД НАЛОГА |

|

А) доходы физических лиц Б) земля В) имущество организаций Г) добыча полезных ископаемых Д) имущество физических лиц |

1) федеральные 2) региональные 3) местные |

8.Установите соответствие между примерами и видами налогов: к каждой позиции, данной в первом столбце, подберите соответствующую позицию из второго столбца.

|

ПРИМЕР НАЛОГА |

ВИД НАЛОГА |

|

А) земельный налог Б) транспортный налог В) налог на имущество организаций Г) налог на добавленную стоимость Д) акцизный сбор |

1) прямой 2) косвенный |

9.Установите соответствие между примерами и видами налогов: к каждой позиции, данной в первом столбце, подберите соответствующую позицию из второго столбца.

|

ПРИМЕР НАЛОГА |

ВИД НАЛОГА |

|

А) имущественный налог Б) транспортный налог В) налог на добавленную стоимость Г) акцизный сбор Д) налог на добычу полезных ископаемых |

1) прямые налоги 2) косвенные налоги |

10.Установите соответствие между примерами и видами налогов и сборов в соответствии с Налоговым кодексом РФ: к каждой позиции, данной в первом столбце, подберите соответствующую позицию из второго столбца.

|

ПРИМЕРЫ |

ВИДЫ НАЛОГОВ И СБОРОВ В РФ |

|

А) налог на имущество организаций Б) водный налог В) транспортный налог Г) торговый сбор Д) акциз |

1) региональные 2) местные 3) федеральные |

11.Установите соответствие между целями налогообложения и функциями налогов. К каждой позиции, данной в первом столбце, подберите соответствующую позицию из второго столбца.

|

ЦЕЛИ НАЛОГООБЛОЖЕНИЯ |

ФУНКЦИИ НАЛОГОВ |

|

А) обеспечение развития научно-технического прогресса Б) снижение безработицы В) обеспечение финансирования государственных расходов Г) сглаживание социального неравенства в обществе Д) снижение различий в уровне жизни в разных регионах страны |

1) фискальная 2) распределительная 3) стимулирующая |

12.Гражданин А. является владельцем дачи. Ежегодно он уплачивает налог на этот имущественный объект. Что еще, помимо налога на имущество, относится к прямым налогам? Выберите нужные позиции из приведенного ниже списка и запишите цифры в порядке возрастания, под которыми они указаны.

1) налог на наследство

2) акцизный налог

3) личный подоходный налог

4) таможенная пошлина

5) налог на прибыль

6) налог на добавленную стоимость

13.Какие налоги уплачивает предприятие? Найдите в приведенном списке нужные позиции и запишите цифры, под которыми эти налоги указаны.

1) налог на прибыль

2) налог на добавленную стоимость

3) налог на доходы физических лиц

4) налог на наследство

5) государственная пошлина

14.Найдите в приведенном списке налоги, взимаемые с физических лиц, и запишите цифры, под которыми они указаны.

1) налог на имущество предприятий

2) налог на добавленную стоимость

3) налог на имущество

4) налог на прибыль

5) подоходный налог

6) налог на дарение

15.Индивидуальный предприниматель Семён за год получил доход в размере 2 млн рублей при затратах 950 тыс. рублей. 120 тыс. рублей он заплатил в качестве налога на доход, и ещё 25 тыс. рублей в качестве налога на имущество. На оставшиеся после уплаты налогов средства Семён приобрёл акции нефтяной компании, рассчитывая на высокие дивиденды. Какие экономические термины характеризуют описанную ситуацию? Запишите цифры, под которыми они указаны.

Цифры укажите в порядке возрастания.

1) макроэкономика

2) налоговый вычет

3) прибыль

4) косвенные налоги

5) прямые налоги

6) инвестиции

Ответы

-

12112

-

42321

-

21112

-

41232

-

33132

-

21112

-

13213

-

11122

-

11221

-

13123

-

33122

-

135

-

125

-

356

-

356

А) использовать налоговые льготы при наличии оснований и в порядке, установленном законодательством о налогах и сборах

Б) получать отсрочку, рассрочку или инвестиционный налоговый кредит в порядке и на условиях, установленных законодательством

В) уплачивать законно установленные налоги

Г) присутствовать при проведении выездной налоговой проверки

Д) представлять в установленном порядке в налоговый орган по месту учёта налоговые декларации (расчёты), если это предусмотрено законодательством о налогах и сборах

7. Установите соответствие между действиями и элементами статуса налогоплательщика в РФ: к каждой позиции, данной в первом столбце, подберите соответствующую позицию из второго столбца.

|

ДЕЙСТВИЯ |

ЭЛЕМЕНТЫ СТАТУСА НАЛОГОПЛАТЕЛЬЩИКА |

|

|

А) уплачивать законно установленные налоги Б) использовать налоговые льготы при наличии оснований и в порядке, установленном законодательством о налогах и сборах В) получать отсрочку, рассрочку или инвестиционный налоговый кредит в порядке и на условиях, установленных законодательством Г) встать на учёт в налоговых органах, если это предусмотрено законодательством Д) выполнять законные требования налогового органа об устранении выявленных нарушений законодательства о налогах и сборах |

1) права 2) обязанности |

8. Гражданин А. является владельцем дачи. Ежегодно он уплачивает налог на этот имущественный объект. Что еще, помимо налога на имущество, относится к прямым налогам? Выберите нужные позиции из приведенного ниже списка и запишите цифры в порядке возрастания, под которыми они указаны.

1) налог на наследство

2) акцизный налог

3) личный подоходный налог

4) таможенная пошлина

5) налог на прибыль

6) налог на добавленную стоимость

9. Найдите в приведенном списке налоги, взимаемые с физических лиц, и запишите цифры, под которыми они указаны.

1) налог на имущество предприятий

2) налог на добавленную стоимость

3) налог на имущество

4) налог на прибыль

5) подоходный налог

6) налог на дарение

10. Установите соответствие между действиями и элементами статуса налогоплательщика в РФ: к каждой позиции, данной в первом столбце, подберите соответствующую позицию из второго столбца.

|

ДЕЙСТВИЯ |

ЭЛЕМЕНТЫ СТАТУСА НАЛОГОПЛАТЕЛЬЩИКА |

|

|

A) требовать соблюдения и сохранения налоговой тайны Б) выполнять законные требования налогового органа об устранении выявленных нарушений законодательства о налогах и сборах B) получать по месту своего учёта от налоговых органов бесплатную информацию о действующих налогах и сборах Г) присутствовать при проведении выездной налоговой проверки Д) уплачивать законно установленные налоги |

1) права 2) обязанности |

11. Какой смысл обществоведы вкладывают в понятие «налоги»? Привлекая знания обществоведческого курса, составьте два предложения: одно предложение, содержащее информацию о функциях налогов, и одно предложение, раскрывающее особенности косвенных налогов.

12. Какие налоги уплачивает предприятие? Найдите в приведенном списке нужные позиции и запишите цифры, под которыми эти налоги указаны.

1) налог на прибыль

2) налог на добавленную стоимость

3) налог на доходы физических лиц

4) налог на наследство

5) государственная пошлина

13. Вам поручено подготовить развернутый ответ по теме «Налоги». Составьте план, в соответствии с которым вы будете освещать эту тему. План должен содержать не менее трех пунктов, из которых два или более детализированы в подпунктах.

14. Установите соответствие между объектами налогообложения и видами налогов.

|

ОБЪЕКТ НАЛОГООБЛОЖЕНИЯ |

ВИД НАЛОГА |

|

|

А) доходы физических лиц Б) земля В) имущество организаций Г) добыча полезных ископаемых Д) имущество физических лиц |

1) федеральные 2) региональные 3) местные |

15. Выберите понятие, которое является обобщающим для всех остальных понятий представленного ниже ряда. Запишите это слово (словосочетание).

Налог на собственность, прямой налог, подоходный налог, налог на прибыль фирм, налог на землю.

16. Найдите в списке права налогоплательщика и запишите цифры, под которыми они указаны.

1) получать отсрочку, рассрочку или инвестиционный налоговый кредит в порядке и на условиях, установленных Налоговым кодексом

2) уплачивать законно установленные налоги в бюджет и во внебюджетные фонды своевременно и в полном объёме (возникает только с момента вступления в законную силу нормативного акта, предусматривающего уплату конкретно определённого вида налога)

3) на соблюдение и сохранение налоговой тайны

4) представлять налоговым органам и их должностным лицам пояснения по исчислению и уплате налогов, а также по актам проведённых налоговых проверок

5) представлять в налоговый орган по месту учёта в установленном порядке налоговые декларации по тем налогам, которые они обязаны уплачивать

6) присутствовать при проведении выездной налоговой проверки

17. Гражданин Иванов открыл своё дело. Какими правами налогоплательщика он может пользоваться? Запишите цифры, под которыми указаны соответствующие положения. Цифры укажите в порядке возрастания.

1) получать от налоговых органов бесплатную информацию о действующих налогах и сборах

2) использовать налоговые льготы при наличии оснований

3) вести в установленном порядке учёт своих доходов

4) выполнять законные требования налогового органа об устранении выявленных нарушений

5) присутствовать при проведении выездной налоговой проверки

18. Индивидуальный предприниматель Семён за год получил доход в размере 2 млн рублей при затратах 950 тыс. рублей. 120 тыс. рублей он заплатил в качестве налога на доход, и ещё 25 тыс. рублей в качестве налога на имущество. На оставшиеся после уплаты налогов средства Семён приобрёл акции нефтяной компании, рассчитывая на высокие дивиденды. Какие экономические термины характеризуют описанную ситуацию? Запишите цифры, под которыми они указаны.

Цифры укажите в порядке возрастания.

1) макроэкономика

2) налоговый вычет

3) прибыль

4) косвенные налоги

5) прямые налоги

6) инвестиции

19. В стране Н. длительное время существовала прогрессивная шкала исчисления налога с доходов физических лиц, вызывающая серьёзные нарекания состоятельных людей. Ряд граждан, не желающих уплачивать налог на сверхдоходы, уехали из страны и приняли гражданство соседних стран. Пришедшее к власти новое правительство провело налоговую реформу, установив пропорциональную шкалу налогообложения.

В чём заключается сущность данной шкалы исчисления налога? Приведите три предположения о её преимуществах.

20 Запишите слово, пропущенное в таблице.

ВИД НАЛОГОВОЙ СИСТЕМЫ

(прогрессивная, регрессивная или пропорциональная)

|

Субъект налога |

Доход, тыс. руб. |

Ставка налога, % |

Вид налоговой системы |

|

Кошкин |

5 |

13 |

… |

|

Петухов |

8 |

13 |

|

|

Кузнецов |

15 |

13 |

|

|

Грибов |

20 |

13 |

Задания ЕГЭ по обществознанию на тему «Налоги» с ответами

Выберите верные суждения о налогах и системах налогообложения

- При пропорциональной системе налогообложения ставки увеличиваются при возрастании объекта налога.

- Налоги – обязательные платежи физических и юридических лиц государству в порядке и на условиях, определённых законодательством.

- Налоги бывают прямые и косвенные.

- Фискальная функция налогов проявляется в наполнении государственного бюджета.

- К прямым налогам относят налог на добавленную стоимость.

Ответ

Верные варианты: 2, 3, 4.

Пояснение:

1 — неверно, смотрите подробнее про системы налогообложения в теории по теме “налоги”;

5 — неверно, косвенный, ибо включён в цену товаров и услуг.

Представьте, что Вы помогаете учителю оформить презентацию к уроку обществознания по теме «Налоговая система РФ». Один из слайдов называется «Федеральные налоги и сборы». Что из перечисленного Вы включили бы в этот слайд?

- водный налог

- земельный налог

- государственная пошлина

- налог на имущество организаций

- налог на доходы физических лиц

- транспортный налог

Ответ

Верный ответ: 1, 3, 5

Пояснение:

2 — местный;

4 — региональный;

6 — региональный.Ознакомьтесь с классификацией.

Установите соответствие между примерами и видами налогов и сборов в соответствии с Налоговым кодексом РФ

| ПРИМЕРЫ | ВИДЫ |

| А) транспортный налог | 1) федеральные |

| Б) налог на имущество организаций | 2) региональные |

| В) акциз | 3) местные |

| Г) водный налог | |

| Д) торговый сбор |

Ответ

Верное соответствие: 22113

Запишите слово, пропущенное в таблице.

Система налогов и сборов в РФ

| ВИДЫ НАЛОГОВ | ПРИМЕРЫ |

| Федеральные налоги и сборы | Акцизы, налог на доходы физических лиц и др. |

| … налоги и сборы | Земельный налог, торговый сбор |

Ответ

местные

Налоговые поступления в бюджет государства позволяют финансировать социальные программы. Какая функция налогов проявляется в данном факте?

- перераспределительная

- воспитательная

- фискальная

- хозяйственная

Ответ

Вариант №1, поскольку социальные программы, как правило, предназначены для поддержки нуждающихся слоёв населения

15 вопросов.

nalogi.doc

1. Законодательство о налогах и сборах основывается на признании

а) возвратности денежных средств налогоплательщикам

б) всеобщности и равенства налогообложения

в) дифференцированности ставки налогов в зависимости от форм собственности

г) дифференцированности ставки налогов в зависимости от гражданства физических лиц

2. По способам взимания налоги подразделяются на

а) налоги с физических и юридических лиц

б) федеральные, региональные, местные

в) внутренние и внешние

г) прямые и косвенные

3. Налогообложению не подлежит

а) прибыль

б) государственная пенсия

в) доход

г) собственность

4. Уплата налогов

а) является добровольной

б) осуществляется по усмотрению налоговой инспекции

в) является конституционной обязанностью граждан

г) зависит от имущественного положения гражданина

5. К местным налогам и сборам относят

а) акцизы

б) налог на прибыль

в) государственная пошлина

г) курортный сбор

6. Единая ставка налога с трудовых доходов составляет

а) 13 %

б) 18 %

в) 9 %

г) 35 %

7. К пассивным доходам не относятся

а) выигрыши и призы

б) вклады в банках

в) доходы, полученные от использования авторских прав

г) дивиденды, проценты по облигациям

8. Установите соответствие между видами налогов и примером

Примеры

А) налог на наследство

Б) налог на прибыль

В) акцизы

Г) таможенная пошлина

Д) налог с продаж

Вид налогов

1) прямой

2) косвенный

К каждой позиции первого столбца подберите соответствующую позицию второго и запишите его в таблицу выбранные цифры под соответствующими буквами.

А Б В Г Д

9. Установите соответствие между термином и его определением

Термин

А) налоги

Б) доход

В) налоговая декларация

Г) льгота

Определение

1) заявление налогоплательщика, представляемое в налоговый орган, о полученных им доходах за определенный период, о налоговых скидках и льготах, которые он имеет

2) материальные ценности, полученные законным способом

3) скидка, предоставление преимуществ кому-либо, полное или частичное освобождение от выполнения установленных правил, обязанностей, или облегчение условий их выполнения

4) обязательные платежи, взимаемые государством с физических и юридических лиц

К каждой позиции первого столбца подберите соответствующую позицию второго и запишите его в таблицу выбранные цифры под соответствующими буквами.

А Б В Г

10. Установите соответствие между примером и структурным элементом налога.

Пример

А) фирма

Б) 13 %

В) заработная плата

Г) наследуемое имущество

Д) гражданин

Е) автомобиль

Структурный элемент налога

1) ставка налога

2) субъект налога

3) объект налога

К каждой позиции первого столбца подберите соответствующую позицию второго и запишите его в таблицу выбранные цифры под соответствующими буквами.

А Б В Г Д Е

11. Вставить слово, пропущенное в схеме

Виды налогов в РФ

федеральные региональные ?……..

12. Найдите понятие, которое является обобщающим для всех остальных понятий представленного ниже ряда, и запишите цифру, под которой оно указано.

1) доход, 2) имущество, 3) прибыль,4) объект налогов, 5) наследство, 6) отдельный вид деятельности

13. Отметьте положения, которые могут содержаться в налоговой декларации

1) налоговые вычеты

2) сведения обо всех видах дохода

3) сведения о трудовом стаже

4) сведения о последнем месте работы

5) налоговые скидки и льготы

6) сведения об имуществе

7) сведения о доходах за прошлые налоговые периоды

14. Назовите виды доходов, не подлежащие налогообложению

1) дивиденты и проценты

2) доходы от реализации недвижимого имущества

3) доходы, полученные от сдачи в аренду имущества

4) государственные пособия

5) вознаграждение за выполнение трудовых или иных обязанностей

6) доходы от реализации акций

7) государственные пенсии

компенсационные выплаты, связанные с увольнением работника

15. Выберите положения, относящиеся к обязанностям налогоплательщиков

1) представлять в установленном порядке в налоговый орган по месту учёта налоговые декларации

2) получать от налоговых органов бесплатную информацию о действующих налогах и сборах

3) обжаловать в установленном порядке решения налоговых органов и действия (бездействия) их должностных лиц

4) уплачивать законно установленные налоги

5) встать на учёт в налоговых органах

6) использовать налоговые льготы

Ответы

1. б

2. г

3. б

4. в

5. г

6 а

7. в

8.

А Б В Г Д

1 1 2 2 2

9.

А Б В Г

4 2 1 3

10.

А Б В Г Д Е

2 1 3 3 2 3

11. местные

12. 4

13. 1,2,5,6

14. 4,7,8

15. 1,4,5

Автор: Чимит-Доржу Виктор Владимирович.

Налоги – это обязательные платежи, взимаемые центральными и местными органами власти с доходов и имущества физических и юридических лиц. Налоги являются основным источником государственного бюджета.

Функции налогов

- Фискальная — формируют государственный бюджет

- Регулирующая – путём изменения налогообложения решаются важные государственные задачи (например, повышение налогов приводит к повышению пенсий)

- Стимулирующая – стимулирует развитие НТР, приток денежных ресурсов в базовые отрасли экономки (например, предприниматель совершенствует производство с целью получения большей прибыли; а если увеличивается прибыль- то растут и налоги)

- Распределительная – перераспределение денежных средств, собранных в госбюджет, между теми или иными группами населения (повышение пенсий, например).

Признаки налогов

- безвозмездный характер, то есть субъект не получает взамен ничего

- обязательность

- индивидуальность

- направленность в госбюджет

Виды налогов

По уровню взимания

- Федеральные — поступают в федеральный госбюджет

- налог на прибыль

- налог на добавленную стоимость

- акцизы – налог на товары, которые не являются товарами первой необходимости, но пользуются повышенным спросом: алкоголь, сигареты, топливо, автомобили. На эти товары значительно выше цена, чем их себестоимость, поэтому и налоги платятся за них большие.

- доходы от капитала

- подоходный налог ( он единый – 13 %)

- взносы в социальные внебюджетные фонды ( см. тему № 21 «Госбюджет»)

- госпошлина

- лесной налог

- водный налог и др.

- Региональные налоги – поступают в бюджеты субъектов Федерации:

- налог на имущество организаций

- дорожный налог

- транспортный налог

- налог с продаж и др.

- Местные налоги — поступают в бюджеты муниципалитетов:

- налог на имущество физических лиц

- земельный налог

- налог на рекламу

- налог на наследование

- на дарение и др.

По виду объектов налогообложения

- Прямые — взимаются с дохода или имущества (подоходный, налог на прибыль и др., налогоплательщик оплачивает их по квитанции или налог высчитывается с зарплаты — подоходный)

- Косвенные – взимаются в виде надбавок к цене товаров и услуг (акцизные сборы, налог с продаж, на добавленную стоимость и др.; налогоплательщик не платит налог по квитанции, он платит за завышенную цену товара, а предприниматель получает больше прибыли — отсюда и больше налогов, то есть покупатель не прямо, а косвенно выплачивает налог)

По размеру налоговой ставки

- Пропорциональные налоги – их ставка не завит от величины облагаемого дохода, они всегда одинаковые ( например, подоходный налог для всех одинаков- 13 %., не зависит от того, какая у человека зарплата).

- Прогрессивные налоги – их ставка прямо пропорциональна уровню дохода: чем выше доход — тем выше налог и наоборот( например, налог с доходов)

- Регрессивные налоги – процентная ставка обратно пропорциональна уровню дохода: чем выше доход — тем ниже ставка и наоборот .Такие налоги используются редко, в тех случаях, когда государство хочет стимулировать развитие производства определённых товаров. (Например, государство заинтересовано в увеличении производства мяса, поэтому, чем больше этого продукта произведёт предприниматель, тем ниже будет его налоговая ставка.)

По виду целевого использования

- Маркированные — направлены на целевое использование ( например, дорожные налоги- на ремонт и строительство дорог, налоги в пенсионный фонд и др.)

- Немаркированные – данные налоги расходуются по усмотрению органов власти.

Налоги и сборы

Налоги — обязательные платежи, безвозмездные, носят обязательный характер.

Сборы — это платежи за определённую государственную услугу, то есть пошлины. Такая плата носит единовременный характер и носит добровольный характер ( например, госпошлина за техосмотр автомобиля, таможенные пошлины за перевозку товаров и др.).

Различия между налогом и сбором

- Налог исчисляется в процентном отношении к какой-либо базовой единице, а сбор является фиксированным размером платы за услугу;

- Налог удерживается со всех субъектов налогообложения без учета их желаний, тогда как сбор является свободным действием плательщика;

- Налог уплачивается на безвозмездной основе, а сбор подразумевает получение от государственных органов какой-либо информации или услуги.

- Налог имеет определенную периодичность оплаты, в то время как сбор является разовым платежом.

Налоговый кодекс

Налоговый кодекс – это кодифицированный законодательный акт, устанавливающий систему налогов и сборов в РФ.

Был принят:

1 часть — в 1998 году Госдумой и Советом Федерации, вступила в силу

1 января 1999 г.

2 часть – принята в 2000 году, вступила в силу 1 января 2001 г.

Налоговый кодекс постоянно редактируется, в него вносятся поправки, отражающие современное состояние экономики в РФ.

Так, с 1 января 2003 года введены поправки:

- введён транспортный налог

- упрощённая система налогообложения

На сегодняшний день действует редакция от 15 февраля 2016 года.

Налоговая политика – это налоговый механизм, который используется для взимания налогов. Она называется фискальной политикой государства.

Основные направления налоговой политики в РФ

- создание эффективной и стабильной налоговой системы

- обеспечение устойчивости госбюджета, поддержание его сбалансированности

- поддержка инвестиций

- повышение предпринимательской активности

- сокращение теневой экономики

- поддержка малого и среднего бизнеса (например, снижение налоговой ставки, упрощение процедуры регистрации)

- упрощение налогового администрирования

Права и обязанности налогоплательщиков

Налогоплательщик – это физическое или юридическое лицо, на которое законом возложена обязанность выплачивать налоги.

Права налогоплательщика

- получать информацию о налогах и сборах и сроках их выплат

- использовать налоговые льготы при наличии оснований

- представлять свои интересы в налоговых правоотношениях

- присутствовать при проведении выездной налоговой проверки

- требовать соблюдения налоговой тайны и др.

Обязанности налогоплательщика

- уплачивать законно установленные налоги

- предоставлять в налоговые органы декларацию о доходах

- предоставлять налоговым органам бухгалтерскую отчётность в случаях, предусмотренных законом

- В течение 4-х лет хранить бухгалтерскую отчётность и др.

Конституция РФ, статья 57

Каждый обязан платить законно установленные налоги и сборы.

Законы, устанавливающие новые налоги или ухудшающие положение налогоплательщиков, обратной силы не имеют.

Материал подготовила: Мельникова Вера Александровна

Налог — это обязательный безвозмездный платёж физических и юридических лиц государству. Уплата налогов является одной из главных обязанностей граждан. Базовым нормативно-правовым актом в сфере налогообложения является Налоговый кодекс РФ.

Сбор – это обязательный платёж, взимаемый с организаций и физических лиц, как условие совершения государством юридических действий, включая предоставление определённых прав и выдачу лицензий.

Объектами налогообложения являются: операции по реализации товаров, работ, услуг, имущество, прибыль; доход; стоимость определённых товаров, передача собственности (дарение, продажа, наследование); операции с ценными бумагами и другие виды деятельности.

Налоговая база – это стоимостная, физическая или иная характеристика налогообложения. Исчисляется налогоплательщиками по итогам каждого налогового периода.

Налоговая ставка – величина налога, приходящаяся на единицу налогообложения (рубль дохода, гектар земли):

– твёрдая ставка – устанавливается в абсолютной форме на единицу налогообложения, независимо от дохода;

– пропорциональная ставка – устанавливается как фиксированный процент с дохода независимо от его размера;

– регрессивная ставка – налог тем выше, чем ниже доход;

– прогрессивная ставка – налог тем выше, чем выше доход.

Налогоплательщики:

– физические лица – работники, непосредственно своим трудом создающие материальные и нематериальные блага и получающие определённый доход;

– юридические лица – хозяйствующие субъекты.

| Налоги | |

| Прямые – обязательные платежи, взимаемые государством с непосредственных получателей доходов или владельцев имущества (подоходный налог с населения и налог на прибыль с фирм, налог на имущество, недвижимость, дарение, наследство, на финансовые операции) | Косвенные – устанавливаются в виде надбавок к цене товара и услуг (акцизные сборы, налог с продаж, частично налог на добавленную стоимость, таможенные пошлины, налог на экспорт) |

Принципы налогообложения:

– принцип справедливости: налоги должны быть равными для каждого уровня дохода;

– принцип определённости и точности налогов: размер налогов, сроки, способ и порядок их начисления должны быть точно определены и понятны налогоплательщикам;

– принцип удобства взимания налогов для налогоплательщиков: каждый налог должен взиматься в то время и тем способом, при котором плательщику легче выполнить требования налогообложения;

– принцип экономичности (эффективности) – необходимость соблюдения условий, при которых разрыв между расходами по сбору и организации налогообложения и самими налоговыми поступлениями должен быть наибольшим; тяжесть налогообложения не должна подрывать возможность продолжения производства и лишать государство в последующем налоговых поступлений;

– принцип обязательности – неизбежность осуществления платежа.

Функции налогов:

– фискальная – пополнение государственного бюджета;

– распределительная – перераспределение доходов между разными социальными слоями с целью сглаживания неравенства в обществе;

– стимулирующая – применения льготного налогообложения для развития малого бизнеса, научно-технического прогресса и т.д.;

– социально-воспитательная – сдерживание потребления вредных для здоровья продуктов путём установления на них повышенных налогов;

– контрольно-учётная – осуществление учёта доходов граждан, предприятий и организаций.

| Уровни налогов | ||

| федеральные | региональные | местные |

| налог на добавленную стоимость (НДС), акцизы, таможенная пошлина, подоходный налог | налог на имущество предприятий, лесной налог, плата за воду | налог на имущество физических лиц, земельный налог, курортный налог, налог на рекламу |

Направления совершенствования налоговой системы в России:

– уменьшение налогового бремени для тех, кто инвестирует в развитие новых технологий;

– изменение структуры налоговых поступлений за счёт поэтапного увеличения доли физических лиц (доходов и имущества), а так- же рентных платежей за землю и природные ресурсы;

– сокращение налоговых льгот;

– расширение налогооблагаемой базы за счёт борьбы с теневой экономикой.

Государственный бюджет — это финансовый план, смета доходов и расходов государства на определённый период времени (обычно на 1 год), составленная с указанием источников поступления государственных доходов и направлений, каналов расходования денег.

Государственный бюджет составляется правительством и утверждается высшими законодательными органами (в России принимается в виде закона Государственной думой и Советом Федерации Федерального собрания РФ). По окончании финансового года Правительство РФ составляет отчёт об исполнении бюджета.

| Государственный бюджет | |

| доходная часть | расходная часть |

|

Источники:

|

Структура:

|

Бюджетная политика – определение соотношения между доходной и расходной частями государственного бюджета.

Сбалансированный бюджет – расходы бюджета равны доходам – оптимальное состояние бюджета.

Дефицитный бюджет – расходы бюджета выше доходов.

Профицитный бюджет – доходы бюджета выше расходов.

Источники покрытия бюджетного дефицита:

– государственные займы: внутренние займы (государственные облигации) и внешние займы – у иностранных государств, иностранных банков и у международных организаций – направлены против спадов частных инвестиций и потребления, а значит, и против сокращения занятости;

– денежная эмиссия (выпуск денег) Центральным банком в обмен на государственные обязательства – возникает угроза инфляции, для стабилизации сокращаются бюджетные расходы.

Факторы, влияющие на состояние государственного бюджета:

• долгосрочные тенденции налоговых поступлений и государственных расходов;

• фаза экономического цикла в стране;

• текущая политика государства.

Государственный долг — это сумма задолженности государства по выпущенным и непогашенным займам, включая начисленные по ним проценты.

Обслуживание долга — это выплата процентов по задолженности и постепенное погашение основной суммы долга.

| Государственный долг | |

| Внутренний – долговые обязательства правительства перед юридическими и физическими лицами, выраженные в национальной валюте. | Внешний – задолженность государства по непогашенным внешним займам и невыплаченным по ним процентам международным и государственным банкам, организациям, правительствам, частным иностранным банкам и др., выраженная в иностранной валюте |

| Рыночные – долговые обязательства, выпущенные государством на внутреннем рынке в виде ценных бумаг — облигаций | Нерыночные – возникают в результате исполнения бюджета (долг бюджетных организаций к концу переоформляется в государственный внутренний долг) |

Реструктуризация долга — пересмотр условий обслуживания долга (процентов, сумм, сроков начала возврата). Реструктуризация производится в случае невозможности выплаты страной долга на первоначальных условиях.

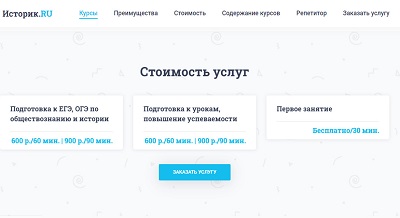

Услуги репетитора

Качественная, профессиональная подготовка к ОГЭ, ЕГЭ по истории и обществознанию, подготовка к урокам и олимпиадам по авторским методикам от финалиста Всероссийского конкурса «Учитель года», обладателя премии Президента РФ «Лучшие учителя России»

Разработанные мной курсы представляют собой пошаговые инструкции, выполнение которых приводит к эффективному результату. Слушатели курсов получают все необходимые дидактические и методические материалы для успешного прохождения ГИА. Дистанционные занятия (Скайп) не уступают по качеству очным занятиям.

Заказать курс или услуги репетитора: WhatsApp, тел. 8(950)-794-21-89, e-mail: onlainrepetitor@gmail.com

С уважением: Историк.RU (об авторе)

Заказать курс или услуги репетитора

Кодификатор по обществознанию. ЕГЭ — 2022 год

(Перейти к кодификатору)

Кодификатор по обществознанию. ОГЭ — 2022 год

(Перейти к кодификатору)

ЕГЭ

2.13 Налоги

ОГЭ

3.11 Налоги, уплачиваемые гражданами

Каталог материалов

Лекции

- — Что такое налоги. Основные принципы налогообложения

- — Налоги в РФ

Схемы и таблицы

- — «Виды налогов»

- — «Основные системы налогообложения»

- — «Совокупность налогов в Российской Федерации»

- — «Функции налогов»

Видео и аудиоматериалы

- — Налоги (ГБУ ЦОКО ЧР. Цикл уроков в рамках регионального проекта «Я сдам ЕГЭ. Обществознание»)

- — Налоги, уплачиваемые гражданами (ОГЭ по обществознанию без репетитора)

Проверь себя!

- — Задание на составление сложного плана

Литература для самоподготовки

- — Учебники, учебные пособия, справочники, энциклопедии, задания, тесты

Готовимся к олимпиаде

- — Какие доходы не облагаются налогом на доходы физлиц: общие положения

Лекции

Что такое налоги. Основные принципы налогообложения

Налоги — это обязательные, безвозмездные платежи физических и юридических лиц государству на основе специального налогового законодательства.

Основные принципы налогообложения

1) Всеобщность — охват налогами всех экономических субъектов, получающих доходы, независимо от организационно-правовой формы.

2) Легитимность — размер налогов и порядок их взимания законодательно утверждены государством.

3) Справедливость — равенство налогов на доходы рыночных структур. Налоги должны быть равными для каждого уровня дохода.

4) Определённость и точность налогов — размер налогов, сроки, способ и порядок их начисления должны быть точно определены и понятны налогоплательщикам.

5) Удобство взимания налогов для налогоплательщиков — каждый налог должен взиматься в то время и тем способом, при котором плательщику легче выполнить требования налогообложения.

6) Экономичность (эффективность) — необходимость соблюдения условий, при которых, во-первых, разрыв между расходами по сбору и организации налогообложения и самими налоговыми поступлениями должен быть наибольшим, а во-вторых, тяжесть налогообложения не должна подрывать возможность продолжения производства и лишать государство в последующем налоговых поступлений.

7) Обязательность — неизбежность осуществления платежа.

Классификация налогов

Налоги можно классифицировать по разным признакам.

Все налоги, действующие на территории РФ, в зависимости от уровня установления подразделяются на три вида:

— федеральные:

— региональные;

— местные.

Федеральные налоги устанавливаются, отменяются и изменяются НК РФ и обязательны к уплате на всей территории РФ.

Региональные налоги устанавливаются НК РФ и обязательны к уплате на всей территории соответствующих субъектов РФ. Правительство субъектов Федерации наделено правом вводить или отменять региональные налоги на своей территории и изменять некоторые элементы налогообложения в соответствии с действующим федеральным законодательством.

Местные налоги регламентируются законодательными актами федеральных органов власти и законами субъектов РФ. Органам местного самоуправления в соответствии с НК РФ предоставлено право вводить или отменять на территории муниципального образования местные налоги и сборы.

В зависимости от метода взимания налоги подразделяются следующим образом:

— прямые;

— косвенные.

Прямые налоги устанавливаются непосредственно на доход или имущество налогоплательщика, владение и пользование которым служит основанием для налогообложения. К прямым налогам относятся:

— налог на доходы физических лиц;

— налог на прибыль организаций;

— налоги на имущество как юридических, так и физических лиц.

Косвенные налоги нередко называются налогами на потребление, непосредственно включаются в цену товара (работы, услуги) в виде надбавки и уплачиваются потребителями. Эти налоги предназначены для перенесения реального налогового бремени на конечного потребителя. При косвенном налогообложении субъектом налога является продавец товара (работы, услуги), а носителем и фактическим плательщиком данного налога выступает потребитель. К косвенным налогам относятся:

— налог на добавленную стоимость;

— акцизы;

— таможенные пошлины и др.

Косвенные налоги — наиболее простые для государства с точки зрения их взимания, но достаточно сложные для налогоплательщика с точки зрения укрывательства от их уплаты. Привлекательны для государства эти налоги еще и потому, что их поступления в казну прямо не привязаны к финансово-хозяйственной деятельности субъекта налогообложения и фискальный эффект достигается в условиях падения производства и даже убыточной работы организаций.

Вместе с тем государство в силу этих особенностей косвенного налогообложения вынуждено использовать и прямые налоги, чтобы под налоговое воздействие подпало как можно большее число объектов деятельности налогоплательщика. Все это в комплексе создает достаточную устойчивость налоговых поступлений и одновременно усиливает зависимость размера уплачиваемых налогоплательщиком налогов от эффективности его деятельности.

Системы налогообложения

В зависимости от ставки различают три системы (шкалы) налогообложения:

Пропорциональная (плоская) – ставка не зависит от размера дохода и устанавливается в виде единого для всех работающих граждан процента.

Прогрессивная – ставка налога увеличивается с увеличением дохода, однако устанавливается определенный предел, превышение которого и ведёт к повышению ставки. Допустим, до 100 т.р. ставка налога 13%, от 100 т.р. до 150 т.р. – 15 %, от 150 т.р. до 200 т.р. – 17% и т.д.

Регрессивная – ставка налога уменьшается с увеличением дохода, но после определенного предела, как и в случае с прогрессивной системой.

Государство, в целях обеспечения эффективного поступления налогов в бюджет, использует все системы налогообложения. К примеру, налог на доходы физических лиц (НДФЛ) или так называемый подоходный налог исчисляется по пропорциональной системе, равен 13% и от размера заработной платы не зависит. А единый социальный налог (ЕСН), включающий в себя взносы в Пенсионный фонд, Фонд социального страхования и Фонд обязательного медицинского страхования и взимаемый с индивидуальных предпринимателей исчисляется по регрессивной системе (доход до 280 тысяч облагается 10% налога, а далее, чем выше доход, тем ниже налог). Делается это для того, чтобы вывести реальные доходы из «тени». Также к регрессивным относятся косвенные налоги, которые входят в цену товара и ложатся бременем на ту долю покупателей, чей доход меньше.

Граждане РФ, чьи доходы облагаются по налоговой ставке 13% имеют право на налоговые вычеты стандартного, социального, имущественного и иного характера. К стандартным налоговым вычетам, согласно Налоговому кодексу РФ, относится вычет на ребёнка. Основаниями получения социального налогового вычета являются получение образования, оплата лечения и другие. Основанием получения имущественного налогового вычета является строительство или приобретение жилья.

В структуру налога входят субъект, объект, источник уплаты и единица налогообложения. Разберем на конкретном примере: Иванов работает менеджером и имеет в собственности земельный участок в 2 га. Иванов – субъект налога. Земельный участок – объект налога. Зарплата менеджера – источник уплаты налога. 2 га земли – единица налогообложения.

Вернуться к каталогу материалов

Налоги в РФ

Согласно ст. 12 НК РФ

1. В РФ устанавливаются следующие виды налогов и сборов: федеральные, региональные и местные.

2. Федеральными налогами и сборами признаются налоги и сборы, которые установлены НК РФ и обязательны к уплате на всей территории РФ, если иное не предусмотрено п. 7 ст. 12 НК РФ.

3. Региональными налогами признаются налоги, которые установлены НК РФ и законами субъектов РФ о налогах и обязательны к уплате на территориях соответствующих субъектов РФ, если иное не предусмотрено п. 7 ст. 12 НК РФ.

Региональные налоги вводятся в действие и прекращают действовать на территориях субъектов РФ в соответствии с НК РФ и законами субъектов РФ о налогах.

4. Местными налогами и сборами признаются налоги и сборы, которые установлены НК РФ и нормативными правовыми актами представительных органов муниципальных образований о налогах и сборах и обязательны к уплате на территориях соответствующих муниципальных образований, если иное не предусмотрено п. 7 ст. 12 НК РФ.

Местные налоги и сборы вводятся в действие и прекращают действовать на территориях муниципальных образований в соответствии с НК РФ и нормативными правовыми актами представительных органов муниципальных образований о налогах и сборах.

Вернуться к каталогу материалов

Схемы

Схема «Виды налогов»

?

Вернуться к каталогу материалов

Схема «Основные системы налогообложения»

?

Вернуться к каталогу материалов

«Совокупность налогов в Российской Федерации»

?

Вернуться к каталогу материалов

«Фунции налогов»

?

Вернуться к каталогу материалов

Видео аудиоматериалы

Государство, его функции (ГБУ ЦОКО ЧР. Цикл уроков в рамках регионального проекта «Я сдам ЕГЭ. Обществознание»)

Источник: (ГБУ ЦОКО ЧР. Цикл уроков в рамках регионального проекта «Я сдам ЕГЭ. Обществознание»)

Вернуться к каталогу материалов

Налоги, уплачиваемые гражданами (ОГЭ по обществознанию без репетитора)

Источник: ОГЭ по обществознанию без репетитора

Вернуться к каталогу материалов

Проверь себя!

Задание на составление сложного плана

Используя видеоматериалы «Налоги (ГБУ ЦОКО ЧР.)», составьте сложный план,

позволяющий раскрыть по существу тему «Налоги и налоговая система РФ». Сложный

план должен содержать не менее трёх пунктов, непосредственно

раскрывающих тему по существу, из которых два или более детализированы

в подпунктах.

(Количество подпунктов каждого детализированного пункта

должно быть не менее трёх, за исключением случаев, когда с точки зрения

общественных наук возможны только два подпункта.)

Ответ

Вернуться к каталогу материалов

Литература для самоподготовки

Учебники, учебные пособия, справочники, энциклопедии, задания, тесты

ЕГЭ

— ЕГЭ. Обществознание в таблицах и схемах, Р. В. Пазин, И. В. Крутова

— Обществознание. Полезная книга о том, как сдать ЕГЭ, Для школьников и поступающих в вузы, Динаев А.М.

— Обществознание. 11 класс: учеб. для общеобразоват. организаций: базовый уровень /

Л.Н. Боголюбов и др.; под ред. Л. Н. Боголюбова, А.Ю. Лазебниковой. – М. Просвещение

— Обществознание. 10 класс. Модульный триактив-курс. Татьяна Лискова, Ольга Котова

— Обществознание. 40 вариантов. Типовые варианты экзаменационных заданий от разработчиков ЕГЭ / А. Ю. Лазебникова, Т. В. Коваль

ОГЭ

— ОГЭ. Обществознание. Блицподготовка: схемы и таблицы / Р. В. Пазин, И. В. Крутова

— Обществознание. Новый полный справочник для подготовки к ОГЭ — Баранов П.А.

— Обществознание. 8-9 классы. Модульный триактив-курс. Татьяна Лискова, Ольга Котова

— Обществознание. 12 вариантов. Типовые тестовые задания от разработчиков ОГЭ / А. Ю. Лазебникова, Т. В. Коваль

— Обществознание ОГЭ. Типовые экзаменационные варианты. 10 вариантов. Котова О.А., Лискова Т.Е.

Вернуться к каталогу материалов

Готовимся к олимпиаде

Какие доходы не облагаются налогом на доходы физлиц: общие положения