Налоговая политика — это система мероприятий государства в области налогообложения, которая строится с учетом компромисса интересов государства и налогоплательщиков.

Как часть общей экономической политики государства она определяется целями общества. Эти цели формулируют требования к налоговой базе, тяжести налогообложения и способам изъятия доходов.

Государство, призванное обеспечить наилучшие условия для эффективного экономического роста, нуждается в ресурсах для выполнения этой миссии. Такие ресурсы не могут сформироваться исключительно за счет собственных источников государства, доходов от государственных предприятий. И государство для формирования своих денежных доходов вынуждено изымать часть доходов частного сектора. Государство вынуждает частный сектор подчиниться макроэкономическим и национальным интересам.

Налоги — это обязательные платежи физических и юридических лиц государству.

Уплата налогов является одной из главных обязанностей граждан.

Налогообложению подлежат:

- прибыль;

- доходы;

- стоимость определенных товаров;

- стоимость, добавленная обработкой;

- имущество;

- передача собственности (дарение, продажа, наследование);

- операции с ценными бумагами;

- отдельные виды деятельности.

Налогоплательщики:

- физические лица — работники, непосредственно своим трудом создающие материальные и нематериальные блага и получающие определенный доход;

- юридические лица — хозяйствующие субъекты.

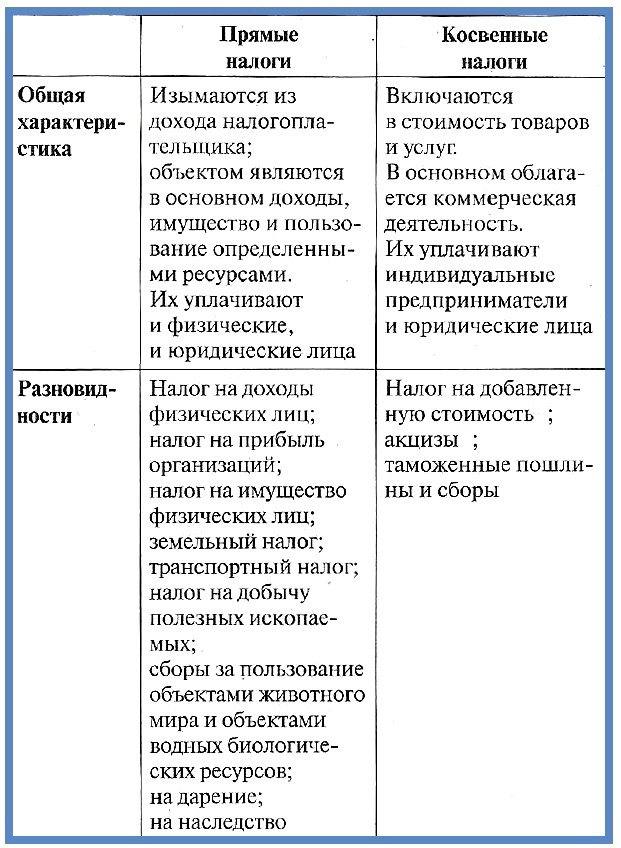

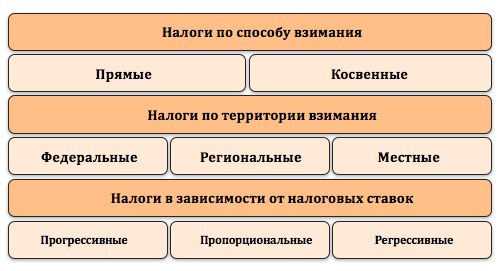

Налоги подразделяются на прямые и косвенные.

Прямые налоги — обязательные платежи, взимаемые государством с доходов или имущества юридических и физических лиц. 1

- подоходный налог с населения

- налог на прибыль с фирм;

- на имущество;

- на недвижимость;

- на дарение;

- на наследство;

- на финансовые операции. 2

Косвенные налоги — устанавливаются в виде надбавок к цене товара и услуг (акцизные сборы, налог с продаж, частично налог на добавленную стоимость, таможенные пошлины, налог на экспорт). 3

- акцизные сборы;

- налог с продаж;

- налог на добавленную стоимость (НДС);

- таможенные пошлины;

- налог на экспорт. 4

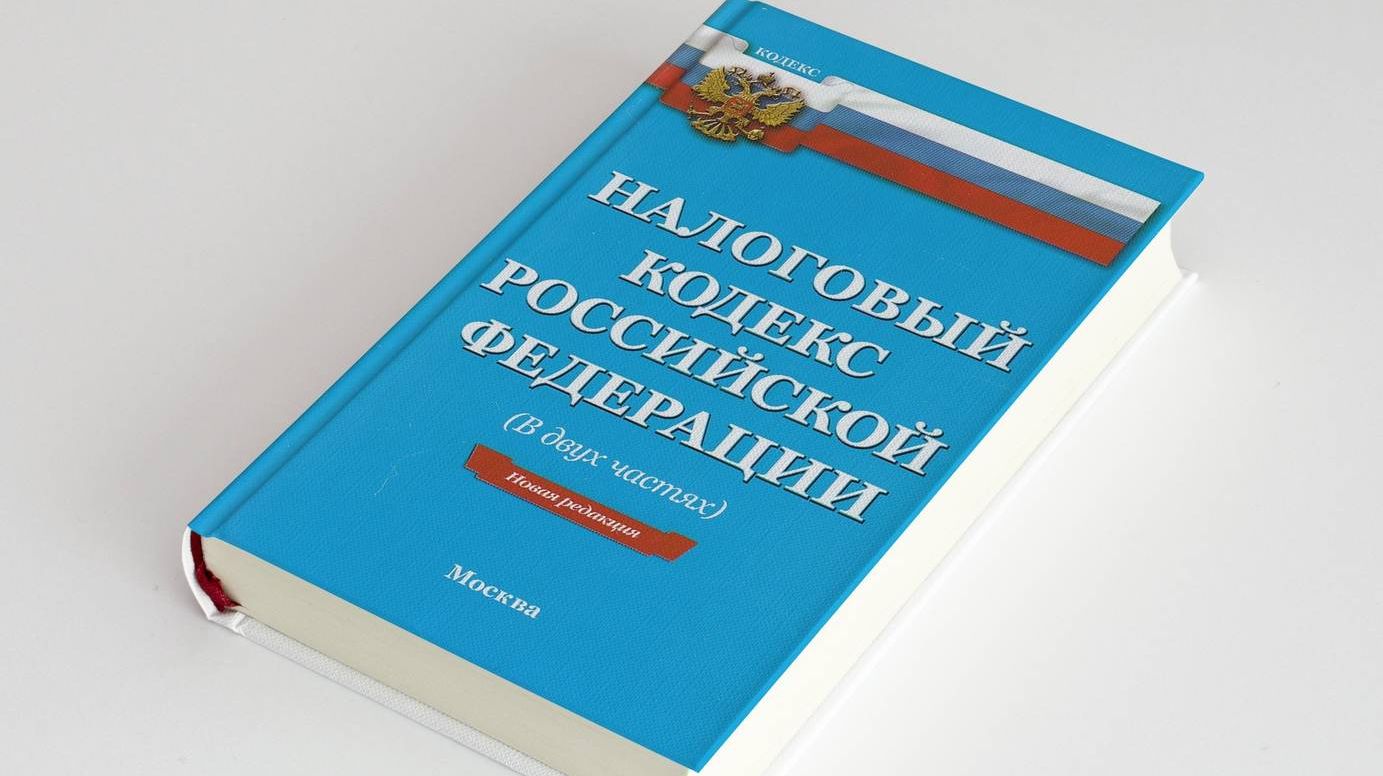

Можно выделить три системы налогообложения.

- пропорциональный налог — сумма налога пропорциональна доходам работников;

- регрессивный налог — налог тем выше, чем ниже доход;

- прогрессивный налог — налог тем выше, чем выше доход

Принципы налогообложения — это правила, которыми следует руководствоваться при построении налоговой системы. Основные принципы налогообложения:

- Принцип справедливости — равенство налогов на доходы рыночных структур. Налоги должны быть равными для каждого уровня дохода.

- Принцип определенности и точности налогов — размер налогов, сроки, способ и порядок их начисления должны быть точно определены и понятны налогоплательщикам.

- Принцип удобства взимания налогов для налогоплательщиков — каждый налог должен взиматься в то время и тем способом, при котором плательщику легче выполнить требования налогообложения.

- Принцип экономичности (эффективности) — необходимость соблюдения условий, при которых: разрыв между расходами по сбору и организации налогообложения и самими налоговыми поступлениями должен быть наибольшим; тяжесть налогообложения не должна подрывать возможность продолжения производства и лишать государство в последующем налоговых поступлений.

- Принцип обязательности — неизбежность осуществления платежа.

Функции налогов:

- фискальная — обеспечение финансирования государственных расходов на содержание государственного аппарата, обороны страны и той части непроизводственной сферы, которая не имеет достаточных средств, например, фундаментальной науки, многих учебных заведений, библиотек и т.д.;

- распределительная — перераспределение доходов между разными социальными слоями с целью сглаживания неравенства в обществе;

- стимулирующая (антиинфляционная) — стимулирование развития научно-технического прогресса, увеличения числа рабочих мест, капитальных вложений в расширение производства путем применения льготного налогообложения;

- социально-воспитательная — сдерживание потребления вредных для здоровья продуктов путем установления на них повышенных налогов;

- конкретно-учетная — осуществление учета доходов граждан, предприятий и организаций. 5

Уровни налогов

Федеральные — устанавливаются Налоговым кодексом РФ, обязательны к уплате на всей территории РФ, поступают в федеральный (государственный) бюджет.

- Налог на добавленную стоимость (НДС).

- Акцизы.

- Налог на доходы физических лиц (НДФЛ) или подоходный налог.

- Налог на прибыль организаций.

- Таможенные пошлины.

- Налог на добычу полезных ископаемых.

- Единый социальный налог.

- Налог на покупку валюты и др.

- Государственные пошлины.

Региональные — устанавливаются Налоговым кодексом РФ, законодательными актами субъектов РФ, обязательны к уплате на территории субъектов РФ, поступают в региональные бюджеты (субъектов РФ).

- Налог на имущество юридических лиц,

- Транспортный налог,

- Налог на игорный бизнес.

Местные — устанавливаются Налоговым кодексом РФ и нормативными актами представительных органов местного самоуправления, обязательны к уплате на территории соответствующих муниципальных образований, поступают в местный бюджет.

- Земельный налог,

- Налог на имущество физических лиц,

- Торговый сбор. 6

Налоги и сборы

Налоги — обязательные платежи, безвозмездные, носят обязательный характер.

Сборы — это платежи за определённую государственную услугу, то есть пошлины. Такая плата носит единовременный характер и носит добровольный характер (например, госпошлина за техосмотр автомобиля, таможенные пошлины за перевозку товаров и др.).

Различия между налогом и сбором

- Налог исчисляется в процентном отношении к какой-либо базовой единице, а сбор является фиксированным размером платы за услугу;

- Налог удерживается со всех субъектов налогообложения без учета их желаний, тогда как сбор является свободным действием плательщика;

- Налог уплачивается на безвозмездной основе, а сбор подразумевает получение от государственных органов какой-либо информации или услуги.

- Налог имеет определенную периодичность оплаты, в то время как сбор является разовым платежом.

Права и обязанности налогоплательщиков

Налогоплательщик — это физическое или юридическое лицо, на которое законом возложена обязанность выплачивать налоги.

Права налогоплательщика

- получать информацию о налогах и сборах и сроках их выплат

- использовать налоговые льготы при наличии оснований

- представлять свои интересы в налоговых правоотношениях

- присутствовать при проведении выездной налоговой проверки

- требовать соблюдения налоговой тайны и др.

Обязанности налогоплательщика

- уплачивать законно установленные налоги

- предоставлять в налоговые органы декларацию о доходах

- предоставлять налоговым органам бухгалтерскую отчётность в случаях, предусмотренных законом

- В течение 4-х лет хранить бухгалтерскую отчётность и др. 7

Налоги. Налогообложение

Код ЕГЭ: 2.13. Налоги.

Один из основных признаков любого государства — налогообложение. Без налогообложения невозможно осуществлять государственные функции, требующие финансовых вложений, так как налоги являются основным источником пополнения государственного бюджета.

Налогообложение — процесс установления и взимания налогов в стране.

Налоги — обязательная плата, которую безвозмездно взимает государство с физических и юридических лиц для финансового обеспечения деятельности государства и муниципальных образований.

Уплата налогов — одна из главных конституционных обязанностей граждан РФ (статья 57 Конституции РФ).

Налоговая политика — система мероприятий в области налогообложения, построенная с учётом компромисса интересов государства и налогоплательщиков.

Налоги не взимаются с: государственных пособий (кроме пособий по временной нетрудоспособности и уходу за больным ребёнком); пенсий; компенсаций, возмещающих причинённый вред (увольнение, потеря трудоспособности, гибель).

Принципы налогообложения

- Обязательность. Каждое лицо должно уплачивать законно установленные налоги и сборы.

- Справедливость. Налоги и сборы не могут иметь дискриминационный характер и применяться различно на основе социальных, расовых, национальных, религиозных и иных подобных критериев.

- Эффективность. Налоги и сборы должны иметь экономическое обоснование и не могут быть произвольными.

- Соответствие Конституции РФ. Не допускается установление налогов и сборов, нарушающих единое экономическое пространство Российской Федерации и ограничивающих свободное перемещение в пределах территории Российской Федерации товаров (работ, услуг) или финансовых средств, либо ограничивающих разрешенную законом экономическую деятельность физических лиц и организаций.

- Определенность. При установлении налогов должны быть определены все элементы налогообложения, чтобы каждый точно знал, какие налоги (сборы, страховые взносы), когда и в каком порядке он должен платить.

Структура налога

- Субъект (налогоплательщик) — лицо, на которое законом возложена обязанность уплачивать налоги.

- Объект — это то, что облагается налогом (доход, имущество, прибыль, стоимость реализованных товаров и др.).

- Ставка — начисления на условную единицу измерений базы налогов (процент или денежная сумма, которая изымается в виде налога).

- Единица налога — это то, относительно чего рассчитывается налог (квадратный метр жилой площади в квартире, мощность двигателя автомобиля и т. д.).

- Источник — это те средства, из которых уплачивается налог (прибыль, заработная плата и т.д.).

- Налоговые льготы — предусмотренные законодательством преимущества, предоставляемые отдельным категориям налогоплательщиков, включая возможность не уплачивать налог или сбор либо уплачивать их в меньшем размере.

Системы налогообложения

- Прогрессивная — чем выше доход, тем выше ставка налога. Прогрессивная система позволяет быстрее наполнять государственный бюджет и сглаживает социальное неравенство, но она, как правило, вызывает противодействие со стороны обеспеченных слоев населения. Кроме того, прогрессивная система может привести к выводу капитала из страны за рубеж.

- Пропорциональная — ставка налога не зависит от величины дохода. В этом случае налогоплательщикам нет смысла скрывать свои доходы, так как от их величины не зависит процент, который берется в виде налога. Такая система считается справедливой и демократичной. Пропорциональное налогообложение гораздо легче переносится состоятельными классами, так как оно облегчает для них налоговый груз.

- Регрессивная — чем выше доход, тем ниже ставка налога. Она эффективна в случае, если экономика развита слабо и необходимо стимулировать инвестиции обеспеченных слоев населения в развитие производства.

Функции налогов

- Фискальная — финансирование расходов государства через пополнение государственного бюджета.

- Социальная (распределительная) — перераспределение средств, собранных в виде налогов, помогает сглаживать социальное неравенство.

- Регулирующая — с помощью налогов можно влиять на потребление определенных видов товаров, стимулировать развитие внешнеэкономических связей и др.

- Антиинфляционная / стимулирующая — наряду с денежно-кредитной политикой налогово-бюджетная политика позволяет изменять объем денежной массы, находящейся в обращении. Повышая налоги, государство сокращает объем денежной массы и приостанавливает инфляцию. Понижая налоги, оно увеличивает денежную массу, стимулируя производство.

- Контрольно-учетная — через налоги государство ведет учет доходов граждан.

Виды налогов

-

По способу изъятия: прямые и косвенные (табл.).

-

По виду бюджета, в который поступают налоги: федеральные, региональные и местные.

Федеральные налоги и сборы: налог на добавленную стоимость, акцизы, налог на доходы физических лиц, налог на прибыль организаций, налог на добычу полезных ископаемых, водный, сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов, государственная пошлина.

Налог на добавленную стоимость — это косвенный многоступенчатый налог, при котором в бюджет государства изымается часть стоимости товара, работы или услуги, создаваемой на всех стадиях процесса производства, и вносится в бюджет по мере реализации.

Акциз — вид косвенного налога, устанавливаемый на товары, реализацию которых государство хочет особым образом контролировать (монопольно производимые, высокорентабельные товары и др.).

Региональные налоги: налог на имущество организаций, налог на игорный бизнес, транспортный.

Местные налоги и сборы: земельный, налог на имущество физических лиц, торговый сбор, налог на рекламу, курортный, на содержание жилого фонда.

Вы смотрели конспект «Налоги. Налогообложение». Выберите дальнейшее действие:

- Вернуться к Списку конспектов по Обществознанию.

- Найти конспект в Кодификаторе ОГЭ по обществознанию.

- Найти конспект в Кодификаторе ЕГЭ по обществознанию.

2.13 Налоги.

I. Налоги и сборы. Функции налогов.

II. Виды налогов.

Налоговая система — законодательно закрепленная совокупность налогов, платежей, принципов их построения и способов взимания. В основе построения налоговой системы лежат следующие принципы:

Всеобщность — охват налогами всех юридических и физических лиц, располагающих доходами, имуществом.

Обязательность. Юридические и физические лица, облагаемые налогами, обязаны уплачивать их в строго указанное сроки, нарушение сроков или отклонение от уплаты карается законом.

Равнонапряженность, т. е. взимание налогов по единым ставкам, независимо от субъектов налогообложения.

Однократность — недопущение того, чтобы с объекта обложения налог взимался более одного раза.

Стабильность. Ставки налоговых платежей и порядок их отчисления не должны часто изменяться.

Простота и доступность для восприятия.

Гибкость. Налоговая система должна стимулировать развитие приоритетных отраслей экономики.

Справедливость.

В теории налогообложения различают принципы горизонтальной и вертикальной справедливости. Первый предполагает, что налогоплательщики, находящиеся в равном экономическом положении, должны уплачивать одинаковые налоги. Второй — то, что налогоплательщики, находящиеся в неравном положении, должны уплачивать неравные налоги.

I. Налоги и сборы. Функции налогов.

Государство на своей территории обладает исключительным правом сбора налогов.

Налог — обязательный, индивидуально безвозмездный платёж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им денежных средств в целях финансового обеспечения деятельности государства и(или) муниципальных образований.

Сбор — это обязательный взнос, взимаемый с организаций и физических лиц, уплата которого является одним из условий совершения государством юридических действий, включая предоставление определённых прав и выдачу лицензий.

Выделяют следующие функции налогов:

- фискальную (наполнение государственного бюджета и финансирование расходов государства);

- социальную (распределительную) (за счёт частичного перераспределения средств, собранных в качестве налогов, происходит некоторое сглаживание социального неравенства);

- регулирующую (влияние на структурные изменения в экономике, развитие внешнеэкономических связей, влияние на потребление и др.).

Также выделяют стимулирующую функцию (обеспечение развития научно-технического прогресса, снижение безработицы)

Субъект налогообложения — юридическое или физическое лицо, являющееся плательщиком налога. Существуют определенные механизмы переложения налогового бремени и на других лиц, поэтому специально выделяется такое понятие, как носитель налога.

Носитель налога — лицо, которое фактически уплачивает налог.

Объекты налогообложения — доход (прибыль), имущество (материальные ресурсы), цена товара или услуги, добавленная стоимость.

Единица налогообложения — единица масштаба налогообложения, которая используется для количественного выражения налоговой базы. Так, масштабом налога с владельцев автотранспортных средств является мощность двигателя автомобиля. Мощность может быть определена в различных единицах — в лошадиных силах или в киловаттах. Избранная единица измерения мощности в целях налогообложения и будет являться е. н. Выбор той или иной единицы налогообложения из ряда возможных диктуется соображениями удобства, а т.ж. традициями. Например, при обложении земель используются единицы измерения, принятые в стране (акр, гектар, сотка, квадратный метр и др.). При установлении акцизов на бензин в качестве единицы налогообложения могут фигурировать литр, галлон, баррель и т.д. При налогообложении прибыли и доходов единицей налогообложения выступает национальная денежная единица.

Источник налога — средства, из которых выплачивается налог (прибыль, заработная плата и т. д.).

Налоговые льготы — уменьшение налоговых ставок, изъятие из обложения определенных элементов объекта налога (например, амортизационных отчислений), освобождение от налогов и т. д. Они устанавливаются, как и налог, в порядке и на условиях, определяемых законодательными актами.

Налоговые платежи — виды и группы налогов.

Налоговая база — сумма, с которой взимается налог.

Налоговое бремя — отношение налоговой суммы к доходу.

II. Виды налогов.

По методу взимания различают прямые и косвенные налоги.

Прямые налоги изымаются непосредственно из дохода налогоплательщика.

Объектом налогообложения могут быть:

- доходы налогоплательщика (например, налог на доходы физических лиц, налог на прибыль организаций),

- принадлежащее налогоплательщику имущество (например, налог на имущество физических лиц, земельный налог, транспортный налог),

- определённые виды деятельности (например, налог на добычу полезных ископаемых, сборы за пользование объектами животного мира и объектами водных биологических ресурсов).

Косвенные налоги включаются в цену товаров и услуг, накапливаются у продавца товаров и выплачиваются им в казну.

К косвенным налогам относят:

- налог на добавленную стоимость,

- акцизы,

- таможенные пошлины и сборы.

Таможенная пошлина — налог, взимаемый с владельца товара при пересечении границы (экспорте или импорте товара).

По характеру ставок различают:

- регрессивные налоги (ставки снижаются при возрастании налоговой базы),

- пропорциональные (ставки не зависят от величины налоговой базы),

- прогрессивные (ставки увеличиваются при возрастании налоговой базы).

В Российской Федерации устанавливаются следующие виды налогов и сборов:

- федеральные (налог на добавленную стоимость(НДС), акцизы, налог на доходы физических лиц, налог на прибыль(доход) организаций, налог на добычу полезных ископаемых, водный налог, сборы за пользование объектами животного мира и водных биологических ресурсов, налог на дополнительный доход от добычи углеводородов, государственная пошлина)

- региональные (налог на имущество организаций, транспортный налог, налог на игорный бизнес)

- местные (земельный налог, налог на имущество физических лиц, торговый сбор)

Граждане РФ могут рассчитывать на получение социального налогового вычета. Для него необходимо одно из следующих оснований: получение образования, оплата лечения, наличие ребенка и так далее.

Налоги – это обязательные платежи, взимаемые центральными и местными органами власти с доходов и имущества физических и юридических лиц. Налоги являются основным источником государственного бюджета.

Функции налогов

- Фискальная — формируют государственный бюджет

- Регулирующая – путём изменения налогообложения решаются важные государственные задачи (например, повышение налогов приводит к повышению пенсий)

- Стимулирующая – стимулирует развитие НТР, приток денежных ресурсов в базовые отрасли экономки (например, предприниматель совершенствует производство с целью получения большей прибыли; а если увеличивается прибыль- то растут и налоги)

- Распределительная – перераспределение денежных средств, собранных в госбюджет, между теми или иными группами населения (повышение пенсий, например).

Признаки налогов

- безвозмездный характер, то есть субъект не получает взамен ничего

- обязательность

- индивидуальность

- направленность в госбюджет

Виды налогов

По уровню взимания

- Федеральные — поступают в федеральный госбюджет

- налог на прибыль

- налог на добавленную стоимость

- акцизы – налог на товары, которые не являются товарами первой необходимости, но пользуются повышенным спросом: алкоголь, сигареты, топливо, автомобили. На эти товары значительно выше цена, чем их себестоимость, поэтому и налоги платятся за них большие.

- доходы от капитала

- подоходный налог ( он единый – 13 %)

- взносы в социальные внебюджетные фонды ( см. тему № 21 «Госбюджет»)

- госпошлина

- лесной налог

- водный налог и др.

- Региональные налоги – поступают в бюджеты субъектов Федерации:

- налог на имущество организаций

- дорожный налог

- транспортный налог

- налог с продаж и др.

- Местные налоги — поступают в бюджеты муниципалитетов:

- налог на имущество физических лиц

- земельный налог

- налог на рекламу

- налог на наследование

- на дарение и др.

По виду объектов налогообложения

- Прямые — взимаются с дохода или имущества (подоходный, налог на прибыль и др., налогоплательщик оплачивает их по квитанции или налог высчитывается с зарплаты — подоходный)

- Косвенные – взимаются в виде надбавок к цене товаров и услуг (акцизные сборы, налог с продаж, на добавленную стоимость и др.; налогоплательщик не платит налог по квитанции, он платит за завышенную цену товара, а предприниматель получает больше прибыли — отсюда и больше налогов, то есть покупатель не прямо, а косвенно выплачивает налог)

По размеру налоговой ставки

- Пропорциональные налоги – их ставка не завит от величины облагаемого дохода, они всегда одинаковые ( например, подоходный налог для всех одинаков- 13 %., не зависит от того, какая у человека зарплата).

- Прогрессивные налоги – их ставка прямо пропорциональна уровню дохода: чем выше доход — тем выше налог и наоборот( например, налог с доходов)

- Регрессивные налоги – процентная ставка обратно пропорциональна уровню дохода: чем выше доход — тем ниже ставка и наоборот .Такие налоги используются редко, в тех случаях, когда государство хочет стимулировать развитие производства определённых товаров. (Например, государство заинтересовано в увеличении производства мяса, поэтому, чем больше этого продукта произведёт предприниматель, тем ниже будет его налоговая ставка.)

По виду целевого использования

- Маркированные — направлены на целевое использование ( например, дорожные налоги- на ремонт и строительство дорог, налоги в пенсионный фонд и др.)

- Немаркированные – данные налоги расходуются по усмотрению органов власти.

Налоги и сборы

Налоги — обязательные платежи, безвозмездные, носят обязательный характер.

Сборы — это платежи за определённую государственную услугу, то есть пошлины. Такая плата носит единовременный характер и носит добровольный характер ( например, госпошлина за техосмотр автомобиля, таможенные пошлины за перевозку товаров и др.).

Различия между налогом и сбором

- Налог исчисляется в процентном отношении к какой-либо базовой единице, а сбор является фиксированным размером платы за услугу;

- Налог удерживается со всех субъектов налогообложения без учета их желаний, тогда как сбор является свободным действием плательщика;

- Налог уплачивается на безвозмездной основе, а сбор подразумевает получение от государственных органов какой-либо информации или услуги.

- Налог имеет определенную периодичность оплаты, в то время как сбор является разовым платежом.

Налоговый кодекс

Налоговый кодекс – это кодифицированный законодательный акт, устанавливающий систему налогов и сборов в РФ.

Был принят:

1 часть — в 1998 году Госдумой и Советом Федерации, вступила в силу

1 января 1999 г.

2 часть – принята в 2000 году, вступила в силу 1 января 2001 г.

Налоговый кодекс постоянно редактируется, в него вносятся поправки, отражающие современное состояние экономики в РФ.

Так, с 1 января 2003 года введены поправки:

- введён транспортный налог

- упрощённая система налогообложения

На сегодняшний день действует редакция от 15 февраля 2016 года.

Налоговая политика – это налоговый механизм, который используется для взимания налогов. Она называется фискальной политикой государства.

Основные направления налоговой политики в РФ

- создание эффективной и стабильной налоговой системы

- обеспечение устойчивости госбюджета, поддержание его сбалансированности

- поддержка инвестиций

- повышение предпринимательской активности

- сокращение теневой экономики

- поддержка малого и среднего бизнеса (например, снижение налоговой ставки, упрощение процедуры регистрации)

- упрощение налогового администрирования

Права и обязанности налогоплательщиков

Налогоплательщик – это физическое или юридическое лицо, на которое законом возложена обязанность выплачивать налоги.

Права налогоплательщика

- получать информацию о налогах и сборах и сроках их выплат

- использовать налоговые льготы при наличии оснований

- представлять свои интересы в налоговых правоотношениях

- присутствовать при проведении выездной налоговой проверки

- требовать соблюдения налоговой тайны и др.

Обязанности налогоплательщика

- уплачивать законно установленные налоги

- предоставлять в налоговые органы декларацию о доходах

- предоставлять налоговым органам бухгалтерскую отчётность в случаях, предусмотренных законом

- В течение 4-х лет хранить бухгалтерскую отчётность и др.

Конституция РФ, статья 57

Каждый обязан платить законно установленные налоги и сборы.

Законы, устанавливающие новые налоги или ухудшающие положение налогоплательщиков, обратной силы не имеют.

Материал подготовила: Мельникова Вера Александровна

2.13 Налоги.

I. Налоги и сборы. Функции налогов.

II. Виды налогов.

Налоговая система — законодательно закрепленная совокупность налогов, платежей, принципов их построения и способов взимания. В основе построения налоговой системы лежат следующие принципы:

Всеобщность — охват налогами всех юридических и физических лиц, располагающих доходами, имуществом.

Обязательность. Юридические и физические лица, облагаемые налогами, обязаны уплачивать их в строго указанное сроки, нарушение сроков или отклонение от уплаты карается законом.

Равнонапряженность, т. е. взимание налогов по единым ставкам, независимо от субъектов налогообложения.

Однократность — недопущение того, чтобы с объекта обложения налог взимался более одного раза.

Стабильность. Ставки налоговых платежей и порядок их отчисления не должны часто изменяться.

Простота и доступность для восприятия.

Гибкость. Налоговая система должна стимулировать развитие приоритетных отраслей экономики.

Справедливость.

В теории налогообложения различают принципы горизонтальной и вертикальной справедливости. Первый предполагает, что налогоплательщики, находящиеся в равном экономическом положении, должны уплачивать одинаковые налоги. Второй — то, что налогоплательщики, находящиеся в неравном положении, должны уплачивать неравные налоги.

I. Налоги и сборы. Функции налогов.

Государство на своей территории обладает исключительным правом сбора налогов.

Налог — обязательный, индивидуально безвозмездный платёж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им денежных средств в целях финансового обеспечения деятельности государства и(или) муниципальных образований.

Сбор — это обязательный взнос, взимаемый с организаций и физических лиц, уплата которого является одним из условий совершения государством юридических действий, включая предоставление определённых прав и выдачу лицензий.

Выделяют следующие функции налогов:

- фискальную (наполнение государственного бюджета и финансирование расходов государства);

- социальную (распределительную) (за счёт частичного перераспределения средств, собранных в качестве налогов, происходит некоторое сглаживание социального неравенства);

- регулирующую (влияние на структурные изменения в экономике, развитие внешнеэкономических связей, влияние на потребление и др.).

Также выделяют стимулирующую функцию (обеспечение развития научно-технического прогресса, снижение безработицы)

Субъект налогообложения — юридическое или физическое лицо, являющееся плательщиком налога. Существуют определенные механизмы переложения налогового бремени и на других лиц, поэтому специально выделяется такое понятие, как носитель налога.

Носитель налога — лицо, которое фактически уплачивает налог.

Объекты налогообложения — доход (прибыль), имущество (материальные ресурсы), цена товара или услуги, добавленная стоимость.

Единица налогообложения — единица масштаба налогообложения, которая используется для количественного выражения налоговой базы. Так, масштабом налога с владельцев автотранспортных средств является мощность двигателя автомобиля. Мощность может быть определена в различных единицах — в лошадиных силах или в киловаттах. Избранная единица измерения мощности в целях налогообложения и будет являться е. н. Выбор той или иной единицы налогообложения из ряда возможных диктуется соображениями удобства, а т.ж. традициями. Например, при обложении земель используются единицы измерения, принятые в стране (акр, гектар, сотка, квадратный метр и др.). При установлении акцизов на бензин в качестве единицы налогообложения могут фигурировать литр, галлон, баррель и т.д. При налогообложении прибыли и доходов единицей налогообложения выступает национальная денежная единица.

Источник налога — средства, из которых выплачивается налог (прибыль, заработная плата и т. д.).

Налоговые льготы — уменьшение налоговых ставок, изъятие из обложения определенных элементов объекта налога (например, амортизационных отчислений), освобождение от налогов и т. д. Они устанавливаются, как и налог, в порядке и на условиях, определяемых законодательными актами.

Налоговые платежи — виды и группы налогов.

Налоговая база — сумма, с которой взимается налог.

Налоговое бремя — отношение налоговой суммы к доходу.

II. Виды налогов.

По методу взимания различают прямые и косвенные налоги.

Прямые налоги изымаются непосредственно из дохода налогоплательщика.

Объектом налогообложения могут быть:

- доходы налогоплательщика (например, налог на доходы физических лиц, налог на прибыль организаций),

- принадлежащее налогоплательщику имущество (например, налог на имущество физических лиц, земельный налог, транспортный налог),

- определённые виды деятельности (например, налог на добычу полезных ископаемых, сборы за пользование объектами животного мира и объектами водных биологических ресурсов).

Косвенные налоги включаются в цену товаров и услуг, накапливаются у продавца товаров и выплачиваются им в казну.

К косвенным налогам относят:

- налог на добавленную стоимость,

- акцизы,

- таможенные пошлины и сборы.

Таможенная пошлина — налог, взимаемый с владельца товара при пересечении границы (экспорте или импорте товара).

По характеру ставок различают:

- регрессивные налоги (ставки снижаются при возрастании налоговой базы),

- пропорциональные (ставки не зависят от величины налоговой базы),

- прогрессивные (ставки увеличиваются при возрастании налоговой базы).

В Российской Федерации устанавливаются следующие виды налогов и сборов:

- федеральные (налог на добавленную стоимость(НДС), акцизы, налог на доходы физических лиц, налог на прибыль(доход) организаций, налог на добычу полезных ископаемых, водный налог, сборы за пользование объектами животного мира и водных биологических ресурсов, налог на дополнительный доход от добычи углеводородов, государственная пошлина)

- региональные (налог на имущество организаций, транспортный налог, налог на игорный бизнес)

- местные (земельный налог, налог на имущество физических лиц, торговый сбор)

Граждане РФ могут рассчитывать на получение социального налогового вычета. Для него необходимо одно из следующих оснований: получение образования, оплата лечения, наличие ребенка и так далее.

Налог — это обязательный безвозмездный платёж физических и юридических лиц государству. Уплата налогов является одной из главных обязанностей граждан. Базовым нормативно-правовым актом в сфере налогообложения является Налоговый кодекс РФ.

Сбор – это обязательный платёж, взимаемый с организаций и физических лиц, как условие совершения государством юридических действий, включая предоставление определённых прав и выдачу лицензий.

Объектами налогообложения являются: операции по реализации товаров, работ, услуг, имущество, прибыль; доход; стоимость определённых товаров, передача собственности (дарение, продажа, наследование); операции с ценными бумагами и другие виды деятельности.

Налоговая база – это стоимостная, физическая или иная характеристика налогообложения. Исчисляется налогоплательщиками по итогам каждого налогового периода.

Налоговая ставка – величина налога, приходящаяся на единицу налогообложения (рубль дохода, гектар земли):

– твёрдая ставка – устанавливается в абсолютной форме на единицу налогообложения, независимо от дохода;

– пропорциональная ставка – устанавливается как фиксированный процент с дохода независимо от его размера;

– регрессивная ставка – налог тем выше, чем ниже доход;

– прогрессивная ставка – налог тем выше, чем выше доход.

Налогоплательщики:

– физические лица – работники, непосредственно своим трудом создающие материальные и нематериальные блага и получающие определённый доход;

– юридические лица – хозяйствующие субъекты.

| Налоги | |

| Прямые – обязательные платежи, взимаемые государством с непосредственных получателей доходов или владельцев имущества (подоходный налог с населения и налог на прибыль с фирм, налог на имущество, недвижимость, дарение, наследство, на финансовые операции) | Косвенные – устанавливаются в виде надбавок к цене товара и услуг (акцизные сборы, налог с продаж, частично налог на добавленную стоимость, таможенные пошлины, налог на экспорт) |

Принципы налогообложения:

– принцип справедливости: налоги должны быть равными для каждого уровня дохода;

– принцип определённости и точности налогов: размер налогов, сроки, способ и порядок их начисления должны быть точно определены и понятны налогоплательщикам;

– принцип удобства взимания налогов для налогоплательщиков: каждый налог должен взиматься в то время и тем способом, при котором плательщику легче выполнить требования налогообложения;

– принцип экономичности (эффективности) – необходимость соблюдения условий, при которых разрыв между расходами по сбору и организации налогообложения и самими налоговыми поступлениями должен быть наибольшим; тяжесть налогообложения не должна подрывать возможность продолжения производства и лишать государство в последующем налоговых поступлений;

– принцип обязательности – неизбежность осуществления платежа.

Функции налогов:

– фискальная – пополнение государственного бюджета;

– распределительная – перераспределение доходов между разными социальными слоями с целью сглаживания неравенства в обществе;

– стимулирующая – применения льготного налогообложения для развития малого бизнеса, научно-технического прогресса и т.д.;

– социально-воспитательная – сдерживание потребления вредных для здоровья продуктов путём установления на них повышенных налогов;

– контрольно-учётная – осуществление учёта доходов граждан, предприятий и организаций.

| Уровни налогов | ||

| федеральные | региональные | местные |

| налог на добавленную стоимость (НДС), акцизы, таможенная пошлина, подоходный налог | налог на имущество предприятий, лесной налог, плата за воду | налог на имущество физических лиц, земельный налог, курортный налог, налог на рекламу |

Направления совершенствования налоговой системы в России:

– уменьшение налогового бремени для тех, кто инвестирует в развитие новых технологий;

– изменение структуры налоговых поступлений за счёт поэтапного увеличения доли физических лиц (доходов и имущества), а так- же рентных платежей за землю и природные ресурсы;

– сокращение налоговых льгот;

– расширение налогооблагаемой базы за счёт борьбы с теневой экономикой.

Государственный бюджет — это финансовый план, смета доходов и расходов государства на определённый период времени (обычно на 1 год), составленная с указанием источников поступления государственных доходов и направлений, каналов расходования денег.

Государственный бюджет составляется правительством и утверждается высшими законодательными органами (в России принимается в виде закона Государственной думой и Советом Федерации Федерального собрания РФ). По окончании финансового года Правительство РФ составляет отчёт об исполнении бюджета.

| Государственный бюджет | |

| доходная часть | расходная часть |

|

Источники:

|

Структура:

|

Бюджетная политика – определение соотношения между доходной и расходной частями государственного бюджета.

Сбалансированный бюджет – расходы бюджета равны доходам – оптимальное состояние бюджета.

Дефицитный бюджет – расходы бюджета выше доходов.

Профицитный бюджет – доходы бюджета выше расходов.

Источники покрытия бюджетного дефицита:

– государственные займы: внутренние займы (государственные облигации) и внешние займы – у иностранных государств, иностранных банков и у международных организаций – направлены против спадов частных инвестиций и потребления, а значит, и против сокращения занятости;

– денежная эмиссия (выпуск денег) Центральным банком в обмен на государственные обязательства – возникает угроза инфляции, для стабилизации сокращаются бюджетные расходы.

Факторы, влияющие на состояние государственного бюджета:

• долгосрочные тенденции налоговых поступлений и государственных расходов;

• фаза экономического цикла в стране;

• текущая политика государства.

Государственный долг — это сумма задолженности государства по выпущенным и непогашенным займам, включая начисленные по ним проценты.

Обслуживание долга — это выплата процентов по задолженности и постепенное погашение основной суммы долга.

| Государственный долг | |

| Внутренний – долговые обязательства правительства перед юридическими и физическими лицами, выраженные в национальной валюте. | Внешний – задолженность государства по непогашенным внешним займам и невыплаченным по ним процентам международным и государственным банкам, организациям, правительствам, частным иностранным банкам и др., выраженная в иностранной валюте |

| Рыночные – долговые обязательства, выпущенные государством на внутреннем рынке в виде ценных бумаг — облигаций | Нерыночные – возникают в результате исполнения бюджета (долг бюджетных организаций к концу переоформляется в государственный внутренний долг) |

Реструктуризация долга — пересмотр условий обслуживания долга (процентов, сумм, сроков начала возврата). Реструктуризация производится в случае невозможности выплаты страной долга на первоначальных условиях.

Тема «Налоги» — теория для ЕГЭ и ОГЭ по обществознанию

Содержание

- Что такое налоги

- Определение

- Функции налогов

- Виды налогов

- Системы налогообложения

- Налоговое право

- Основные начала законодательства о налогах и сборах

- Задания ЕГЭ по обществознанию на тему налоги

Что такое налоги

Определение

Налоги — это обязательные индивидуально безвозмездные платежи, производимые физическими и юридическими лицами, в пользу государства.

Функции налогов

- Фискальная — обеспечивают финансирование государственного аппарата, распределение средств на общественные нужды.

- Распределительная (социальная) — позволяют обеспечить минимальный уровень жизни для бедных слоёв населения (образование, здравоохранение и т. д.).

- Контрольно-учётная — дают данные об общем состоянии экономики.

- Регулирующая

- Социально-воспитательная — так, акцизы позволяют сократить потребление вредной продукции.

Виды налогов

По способу платежа:

| Прямые (взимаются с доходов либо иного имущества) | Косвенные (входят в цену товара или услуги) |

|

— НДФЛ (13%) |

— НДС (20%) |

По территориальному уровню:

| Федеральные (идут в центр) | Региональные (направляются в субъекты РФ) | Местные (предназначены для муниципалитетов) |

| — НДС — акцизы — НДФЛ — налог на прибыль организаций — налог на добычу полезных ископаемых — водный налог — сборы за пользование объектами животного мира, водных ресурсов — государственная пошлина |

— налог на имущество организаций — налог на игорный бизнес — транспортный налог |

— земельный налог — налог на имущество физических лиц — торговый сбор |

Стоит хорошо заучить именно косвенные, региональные и местные, поскольку их меньше всего. Остальные же при решении экзамена по обществознанию можно будет вспомнить методом исключения.

Системы налогообложения

- Пропорциональная — налоговая ставка не зависит от абсолютной величины доходов, взимается строго определенный процент.

- Прогрессивная — увеличивается с ростом доходов.

- Регрессивная — уменьшается с ростом доходов.

Налоговое право

Налоговый кодекс РФ является основным источником права в сфере налогов и сборов.

Основные начала законодательства о налогах и сборах

- Всеобщность и равенство налогообложения

- Экономическое обоснование

- Недопустимость установления дифференцированной ставки

- Соблюдение единого экономического пространства РФ

- Точность и понятность формулировок в законодательных актах

Задания ЕГЭ по обществознанию на тему налоги

Ниже приведён перечень терминов. Все они, за исключением двух, относятся к понятию «налоговая политика».

1) доход, 2) ставка, 3) рынок, 4) платежи, 5) льготы, 6) конкуренция.

Установите соответствие между примерами и видами налогов и сборов в РФ (в соответствии с Налоговым кодексом РФ): к каждой позиции, данной в первом столбце, подберите соответствующую позицию из второго столбца.

| ПРИМЕРЫ | ВИД |

| А) налог на доходы физических лиц | 1) федеральные |

| Б) государственная пошлина | 2) региональные |

| В) акцизы | 3) местные |

| Г) земельный налог | |

| Д) транспортный налог |

13 марта 2022

В закладки

Обсудить

Жалоба

Налоги и налогообложение

Презентация по обществознанию.

Налоги – это обязательные индивидуальные безвозмездные платежи, взимаемые государством в денежной форме с граждан и юридических лиц.

→ nalogi-n.ppt | nalogi-n.pdf

→ Урок по теме.

→ Тест.

Функции налогов

→ Фискальная функция заключается в том, что посредством налогов происходит формирование государственного бюджета путем изъятия части доходов организаций и граждан для формирования финансовых средств у государства на укрепление обороны страны, защиту правопорядка, решение социальных и ряда других задач.

→ Распределительная функция заключается в том, что с помощью налогов через бюджет и установленные законом внебюджетные фонды государство перераспределяет финансовые ресурсы.

→ Стимулирующая функция налогов. Реализация стимулирования может происходить посредством системы налоговых ставок, налоговых льгот, налоговых вычетов, налоговых кредитов, финансовых санкций и налоговых преференций.

→ Контрольная функция налогов проявляется в проверке эффективности хозяйствования экономических субъектов, с одной стороны, и в контроле за действенностью, проводимой экономической политикой, с другой.

Тема по обществознанию «Налоги». Экономика. ЕГЭ

Материалы и статьи

Тема по обществознанию «Налоги». Экономика. ЕГЭ

Налоги – это обязательные платежи, взимаемые центральными и местными органами власти с доходов и имущества физических и юридических лиц. Налоги являются основным источником государственного бюджета.

Функции налогов

- Фискальная — формируют государственный бюджет

- Регулирующая – путём изменения налогообложения решаются важные государственные задачи (например, повышение налогов приводит к повышению пенсий)

- Стимулирующая – стимулирует развитие НТР, приток денежных ресурсов в базовые отрасли экономки (например, предприниматель совершенствует производство с целью получения большей прибыли; а если увеличивается прибыль- то растут и налоги)

- Распределительная – перераспределение денежных средств, собранных в госбюджет, между теми или иными группами населения (повышение пенсий, например).

Признаки налогов

- безвозмездный характер, то есть субъект не получает взамен ничего

- обязательность

- индивидуальность

- направленность в госбюджет

Виды налогов

По уровню взимания

- Федеральные — поступают в федеральный госбюджет

- налог на прибыль

- налог на добавленную стоимость

- акцизы – налог на товары, которые не являются товарами первой необходимости, но пользуются повышенным спросом: алкоголь, сигареты, топливо, автомобили. На эти товары значительно выше цена, чем их себестоимость, поэтому и налоги платятся за них большие.

- доходы от капитала

- подоходный налог ( он единый – 13 %)

- взносы в социальные внебюджетные фонды ( см. тему № 21 «Госбюджет»)

- госпошлина

- лесной налог

- водный налог и др.

- Региональные налоги – поступают в бюджеты субъектов Федерации:

- налог на имущество организаций

- дорожный налог

- транспортный налог

- налог с продаж и др.

- Местные налоги — поступают в бюджеты муниципалитетов:

- налог на имущество физических лиц

- земельный налог

- налог на рекламу

- налог на наследование

- на дарение и др.

По виду объектов налогообложения

- Прямые — взимаются с дохода или имущества (подоходный, налог на прибыль и др., налогоплательщик оплачивает их по квитанции или налог высчитывается с зарплаты — подоходный)

- Косвенные – взимаются в виде надбавок к цене товаров и услуг (акцизные сборы, налог с продаж, на добавленную стоимость и др.; налогоплательщик не платит налог по квитанции, он платит за завышенную цену товара, а предприниматель получает больше прибыли — отсюда и больше налогов, то есть покупатель не прямо, а косвенно выплачивает налог)

По размеру налоговой ставки

- Пропорциональные налоги – их ставка не завит от величины облагаемого дохода, они всегда одинаковые ( например, подоходный налог для всех одинаков- 13 %., не зависит от того, какая у человека зарплата).

- Прогрессивные налоги – их ставка прямо пропорциональна уровню дохода: чем выше доход — тем выше налог и наоборот( например, налог с доходов)

- Регрессивные налоги – процентная ставка обратно пропорциональна уровню дохода: чем выше доход — тем ниже ставка и наоборот .Такие налоги используются редко, в тех случаях, когда государство хочет стимулировать развитие производства определённых товаров. (Например, государство заинтересовано в увеличении производства мяса, поэтому, чем больше этого продукта произведёт предприниматель, тем ниже будет его налоговая ставка.)

По виду целевого использования

- Маркированные — направлены на целевое использование ( например, дорожные налоги- на ремонт и строительство дорог, налоги в пенсионный фонд и др.)

- Немаркированные – данные налоги расходуются по усмотрению органов власти.

Налоги и сборы

Налоги — обязательные платежи, безвозмездные, носят обязательный характер.

Сборы — это платежи за определённую государственную услугу, то есть пошлины. Такая плата носит единовременный характер и носит добровольный характер ( например, госпошлина за техосмотр автомобиля, таможенные пошлины за перевозку товаров и др.).

Различия между налогом и сбором

- Налог исчисляется в процентном отношении к какой-либо базовой единице, а сбор является фиксированным размером платы за услугу;

- Налог удерживается со всех субъектов налогообложения без учета их желаний, тогда как сбор является свободным действием плательщика;

- Налог уплачивается на безвозмездной основе, а сбор подразумевает получение от государственных органов какой-либо информации или услуги.

- Налог имеет определенную периодичность оплаты, в то время как сбор является разовым платежом.

Налоговый кодекс

Налоговый кодекс – это кодифицированный законодательный акт, устанавливающий систему налогов и сборов в РФ.

Был принят:

1 часть — в 1998 году Госдумой и Советом Федерации, вступила в силу

1 января 1999 г.

2 часть – принята в 2000 году, вступила в силу 1 января 2001 г.

Налоговый кодекс постоянно редактируется, в него вносятся поправки, отражающие современное состояние экономики в РФ.

Так, с 1 января 2003 года введены поправки:

- введён транспортный налог

- упрощённая система налогообложения

На сегодняшний день действует редакция от 15 февраля 2016 года.

Налоговая политика – это налоговый механизм, который используется для взимания налогов. Она называется фискальной политикой государства.

Основные направления налоговой политики в РФ

- создание эффективной и стабильной налоговой системы

- обеспечение устойчивости госбюджета, поддержание его сбалансированности

- поддержка инвестиций

- повышение предпринимательской активности

- сокращение теневой экономики

- поддержка малого и среднего бизнеса (например, снижение налоговой ставки, упрощение процедуры регистрации)

- упрощение налогового администрирования

Права и обязанности налогоплательщиков

Налогоплательщик – это физическое или юридическое лицо, на которое законом возложена обязанность выплачивать налоги.

Права налогоплательщика

- получать информацию о налогах и сборах и сроках их выплат

- использовать налоговые льготы при наличии оснований

- представлять свои интересы в налоговых правоотношениях

- присутствовать при проведении выездной налоговой проверки

- требовать соблюдения налоговой тайны и др.

Обязанности налогоплательщика

- уплачивать законно установленные налоги

- предоставлять в налоговые органы декларацию о доходах

- предоставлять налоговым органам бухгалтерскую отчётность в случаях, предусмотренных законом

- В течение 4-х лет хранить бухгалтерскую отчётность и др.

Конституция РФ, статья 57

Каждый обязан платить законно установленные налоги и сборы.

Законы, устанавливающие новые налоги или ухудшающие положение налогоплательщиков, обратной силы не имеют.

Вам будет интересно:

Тема по обществознанию: «Признаки и виды правонарушений. Понятие и виды юридической ответственности».

Метки: 11 класс ЕГЭ обществознание ОГЭ 2023

Налог – обязательный индивидуально-безвозмездный платеж с физических и юридических лиц в пользу государства с целью финансирования его деятельности.

Признаки налога:

-

Законность и императивность – налог может взыматься только государством на основании действующего законодательства.

-

Обязательность – налог уплачивается в обязательном порядке, независимо от желания налогоплательщика

-

Безвозмездность – уплата налога не предполагает получения взамен чего-либо от государства (На практике речь идет об условной безвозмездности, т.к. взамен уплаты налогов граждане получают обеспечение общественными благами со стороны государства).

-

Денежный характер – в современном обществе, налоги имеют исключительно денежный характер, и не могут уплачиваться в натуральном (товарном) виде.

-

Финансирование деятельности государства – налоги всегда направлены на финансирование деятельности государства

*Часто выделяют такой признак, как регулярность – налоги уплачиваются регулярно, через равные промежутки времени.

Налог состоит из нескольких элементов. В законодательстве РФ закреплено, что в Налоговом Кодексе РФ обязательно должны быть четко зафиксированы эти элементы для каждого налога.

Рассмотрим элементы налога на конкретном примере: гражданин А работает на заводе и получает заработную плату в размере 50 тысяч рублей. Он обязан выплачивать в государство НДФЛ (Налог на доходы физических лиц)

Элементы налога:

|

Элемент |

Пояснение |

Пример |

|

Объект налога |

То, что облагается налогом |

Заработная плата |

|

Субъект налога (налогоплательщик) |

Тот, кто платить налог |

Гражданин А |

|

Налоговая База |

Количественное выражение объекта налога |

50 тысяч рублей |

|

Ставка налога |

Величина налоговых отчислений на единицу налоговой базы (например, процент от налоговой базы) |

13% от дохода (т.е. от 50 тысяч) |

ВАЖНО! Ставка налога и величина (сумма) налога – два разных понятия. В рассматриваемом примере, ставка налога 13%, а величина налога 6500 рублей (13% от 50 000).

*Не всегда ставка налога определяется в процентах, например, в транспортном налоге, налоговой базой является мощность двигателя транспортного средства в лошадиных силах, а ставкой налога – количество рублей на одну лошадиную силу.

Также в законодательстве определены и другие элементы налога, такие как налоговый период (период, раз в который уплачивается налог), порядок исчисления налога (кто и как исчисляет сумму налога, необходимую к уплате), порядок и сроки уплаты налога (кто, как и когда должен перечислить деньги в государство). Также законодательство может закреплять различные налоговые льготы.

Также в некоторых налогах может присутствовать налоговый агент – это лицо, на которое возложена обязанность перечислить налог в бюджет государства. Например, работнику не нужно самостоятельно перечислять в бюджет НДФЛ с заработной платы, эта обязанность возложена на работодателя. Работодатель самостоятельно исчисляет сумму налога и перечисляет ее в бюджет, а работник получает зарплату за вычетом налога.

В экономике налоги выполняют несколько функций, приведенных в схеме:

Всего в Российской Федерации действует 14 налогов

Налоги делятся по различным классификациям.

|

Прямые налоги |

Косвенные налоги |

|

Взымаются непосредственно с доходов и имущества (такие налоги исчисляются обособлено и непосредственно уплачиваются в налоговые органы) |

Взымаются в виде наценки на товар (такие налоги включены в цену товара и уплачиваются, когда приобретается товар неразрывно с его реальной ценой) |

|

Примеры:

|

К косвенным налогам относят:

|

|

Федеральные налоги |

Региональные налоги |

Местные налоги |

|

Взымаются одинаково на всей территории РФ |

Обязательны к уплате на территории определенных субъектов РФ. Субъект в праве изменять ставку налога в определенных пределах или отменять налог. |

Обязательны к уплате на территории определенных муниципальных образований. Муниципальное образование в праве изменять ставку налога в определенных пределах или отменять налог. |

|

|

|

ВАЖНО! Субъект или муниципальное образование не могут самостоятельно создавать новые налоги. Любой налог в России должен быть обязательно закреплен в федеральном законодательстве – Налоговом Кодексе.

Важным делением является деление по шкале налогообложения.

*В России практически все налоги являются пропорциональными

Таким образом, классификация налогов в РФ складывается из трех составляющих:

Налоговая политика — это комплекс мероприятий в сфере налогообложения, который направлен на достижение государством определенных целей.

Важно учитывать различие налогов и налоговой политики:

-

Объект налоговой политики – налоговая система государства

-

Субъект налоговой политики – государство

Цели налоговой политики:

-

Фискальная — сбор денег в виде налогов для финансирования деятельности государства

-

Социальная — обеспечение социального равенства в обществе

-

Стимулирующая — развитие технологий и социально-значимых производств

-

Экономическая — развитие экономики, регулирование рынка

-

Контрольная — сбор информации для принятия гос. решений

-

Экологическая — решение экологических проблем

Выделяют три основных типа налоговой политики:

|

Политика максимальных налогов |

Политика разумных налогов |

Политика высоких налогов с высоким социальным обеспечением |

|

Государство устанавливает максимально возможные налоги |

Государство устанавливает средние (разумные) налоги |

Государство устанавливает высокие налоги, обеспечивая взамен высокий уровень социальной поддержки |

|

Может применятся в чрезвычайных ситуациях, когда государству срочно необходимы значительные суммы денег (например, во время войны) или в качестве краткосрочной меры во время активного экономического подъеме для сбора дополнительных средств или сдерживания экономики |

Применяется в большинстве случаев, в странах с относительно стабильной экономикой. Обеспечивает благоприятный климат для развития предпринимательства и экономики |

Применяется в ряде стран, где государство обеспечивает максимальное социальное обеспечение на бесплатной основе (например, Швеция, где граждане в качестве налогов отдают государству около 60% своего дохода) |

Принципы построения налоговой системы в России

Вся налоговая система России строится на базе основополагающих принципов, закрепленных в Налоговом Кодексе. Часть из этих принципов была заложена еще Адамом Смитом:

-

Принцип определенности — Каждый налог должен быть установлен НК РФ и иметь все необходимые элементы: объект налогообложения, налоговая база, период и ставка, порядок исчисления налога и сроки его уплаты. Все неопределенности налогового законодательства толкуются в сторону плательщика.

-

Принцип справедливости — Он предполагает всеобщность налогообложения. Каждое юридическое или физическое лицо должно уплачивать налог, если оно признано плательщиком по нему. Налогоплательщик должен принимать участие в пополнении бюджета РФ и финансировании его расходов.

-

Принцип удобства — Каждый налогоплательщик должен знать о тех налогах и сборах, которые он обязан платить в определенные НК РФ сроки и порядке. Прежде всего, этот принцип направлен на исполнение плательщиком своих налоговых обязательств, а также предотвращение злоупотребления властью со стороны налоговых органов.

-

Принцип экономии — Государство должно стремиться к сокращению затрат при взимании налогов и сборов с плательщиков. Здесь применима всем известная фраза: «Экономика должна быть экономной!».

-

Принцип равенства — Все налогоплательщики несут одинаковую налоговую нагрузку в соответствии с налоговым законодательством РФ независимо от положения и социального статуса. Каждый участник налоговых отношений (плательщики и государство) имеет право на отстаивание своих интересов в суде.

Налог — это обязательный безвозмездный платёж физических и юридических лиц государству. Уплата налогов является одной из главных обязанностей граждан. Базовым нормативно-правовым актом в сфере налогообложения является Налоговый кодекс РФ.

Сбор – это обязательный платёж, взимаемый с организаций и физических лиц, как условие совершения государством юридических действий, включая предоставление определённых прав и выдачу лицензий.

Объектами налогообложения являются: операции по реализации товаров, работ, услуг, имущество, прибыль; доход; стоимость определённых товаров, передача собственности (дарение, продажа, наследование); операции с ценными бумагами и другие виды деятельности.

Налоговая база – это стоимостная, физическая или иная характеристика налогообложения. Исчисляется налогоплательщиками по итогам каждого налогового периода.

Налоговая ставка – величина налога, приходящаяся на единицу налогообложения (рубль дохода, гектар земли):

– твёрдая ставка – устанавливается в абсолютной форме на единицу налогообложения, независимо от дохода;

– пропорциональная ставка – устанавливается как фиксированный процент с дохода независимо от его размера;

– регрессивная ставка – налог тем выше, чем ниже доход;

– прогрессивная ставка – налог тем выше, чем выше доход.

Налогоплательщики:

– физические лица – работники, непосредственно своим трудом создающие материальные и нематериальные блага и получающие определённый доход;

– юридические лица – хозяйствующие субъекты.

| Налоги | |

| Прямые – обязательные платежи, взимаемые государством с непосредственных получателей доходов или владельцев имущества (подоходный налог с населения и налог на прибыль с фирм, налог на имущество, недвижимость, дарение, наследство, на финансовые операции) | Косвенные – устанавливаются в виде надбавок к цене товара и услуг (акцизные сборы, налог с продаж, частично налог на добавленную стоимость, таможенные пошлины, налог на экспорт) |

Принципы налогообложения:

– принцип справедливости: налоги должны быть равными для каждого уровня дохода;

– принцип определённости и точности налогов: размер налогов, сроки, способ и порядок их начисления должны быть точно определены и понятны налогоплательщикам;

– принцип удобства взимания налогов для налогоплательщиков: каждый налог должен взиматься в то время и тем способом, при котором плательщику легче выполнить требования налогообложения;

– принцип экономичности (эффективности) – необходимость соблюдения условий, при которых разрыв между расходами по сбору и организации налогообложения и самими налоговыми поступлениями должен быть наибольшим; тяжесть налогообложения не должна подрывать возможность продолжения производства и лишать государство в последующем налоговых поступлений;

– принцип обязательности – неизбежность осуществления платежа.

Функции налогов:

– фискальная – пополнение государственного бюджета;

– распределительная – перераспределение доходов между разными социальными слоями с целью сглаживания неравенства в обществе;

– стимулирующая – применения льготного налогообложения для развития малого бизнеса, научно-технического прогресса и т.д.;

– социально-воспитательная – сдерживание потребления вредных для здоровья продуктов путём установления на них повышенных налогов;

– контрольно-учётная – осуществление учёта доходов граждан, предприятий и организаций.

| Уровни налогов | ||

| федеральные | региональные | местные |

| налог на добавленную стоимость (НДС), акцизы, таможенная пошлина, подоходный налог | налог на имущество предприятий, лесной налог, плата за воду | налог на имущество физических лиц, земельный налог, курортный налог, налог на рекламу |

Направления совершенствования налоговой системы в России:

– уменьшение налогового бремени для тех, кто инвестирует в развитие новых технологий;

– изменение структуры налоговых поступлений за счёт поэтапного увеличения доли физических лиц (доходов и имущества), а так- же рентных платежей за землю и природные ресурсы;

– сокращение налоговых льгот;

– расширение налогооблагаемой базы за счёт борьбы с теневой экономикой.

Государственный бюджет — это финансовый план, смета доходов и расходов государства на определённый период времени (обычно на 1 год), составленная с указанием источников поступления государственных доходов и направлений, каналов расходования денег.

Государственный бюджет составляется правительством и утверждается высшими законодательными органами (в России принимается в виде закона Государственной думой и Советом Федерации Федерального собрания РФ). По окончании финансового года Правительство РФ составляет отчёт об исполнении бюджета.

| Государственный бюджет | |

| доходная часть | расходная часть |

|

Источники:

|

Структура:

|

Бюджетная политика – определение соотношения между доходной и расходной частями государственного бюджета.

Сбалансированный бюджет – расходы бюджета равны доходам – оптимальное состояние бюджета.

Дефицитный бюджет – расходы бюджета выше доходов.

Профицитный бюджет – доходы бюджета выше расходов.

Источники покрытия бюджетного дефицита:

– государственные займы: внутренние займы (государственные облигации) и внешние займы – у иностранных государств, иностранных банков и у международных организаций – направлены против спадов частных инвестиций и потребления, а значит, и против сокращения занятости;

– денежная эмиссия (выпуск денег) Центральным банком в обмен на государственные обязательства – возникает угроза инфляции, для стабилизации сокращаются бюджетные расходы.

Факторы, влияющие на состояние государственного бюджета:

• долгосрочные тенденции налоговых поступлений и государственных расходов;

• фаза экономического цикла в стране;

• текущая политика государства.

Государственный долг — это сумма задолженности государства по выпущенным и непогашенным займам, включая начисленные по ним проценты.

Обслуживание долга — это выплата процентов по задолженности и постепенное погашение основной суммы долга.

| Государственный долг | |

| Внутренний – долговые обязательства правительства перед юридическими и физическими лицами, выраженные в национальной валюте. | Внешний – задолженность государства по непогашенным внешним займам и невыплаченным по ним процентам международным и государственным банкам, организациям, правительствам, частным иностранным банкам и др., выраженная в иностранной валюте |

| Рыночные – долговые обязательства, выпущенные государством на внутреннем рынке в виде ценных бумаг — облигаций | Нерыночные – возникают в результате исполнения бюджета (долг бюджетных организаций к концу переоформляется в государственный внутренний долг) |

Реструктуризация долга — пересмотр условий обслуживания долга (процентов, сумм, сроков начала возврата). Реструктуризация производится в случае невозможности выплаты страной долга на первоначальных условиях.

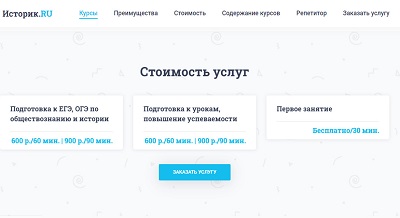

Услуги репетитора

Качественная, профессиональная подготовка к ОГЭ, ЕГЭ по истории и обществознанию, подготовка к урокам и олимпиадам по авторским методикам от финалиста Всероссийского конкурса «Учитель года», обладателя премии Президента РФ «Лучшие учителя России»

Разработанные мной курсы представляют собой пошаговые инструкции, выполнение которых приводит к эффективному результату. Слушатели курсов получают все необходимые дидактические и методические материалы для успешного прохождения ГИА. Дистанционные занятия (Скайп) не уступают по качеству очным занятиям.

Заказать курс или услуги репетитора: WhatsApp, тел. 8(950)-794-21-89, e-mail: onlainrepetitor@gmail.com

С уважением: Историк.RU (об авторе)

Заказать курс или услуги репетитора

Кодификатор по обществознанию. ЕГЭ — 2022 год

(Перейти к кодификатору)

Кодификатор по обществознанию. ОГЭ — 2022 год

(Перейти к кодификатору)

ЕГЭ

2.13 Налоги

ОГЭ

3.11 Налоги, уплачиваемые гражданами

Каталог материалов

Лекции

- — Что такое налоги. Основные принципы налогообложения

- — Налоги в РФ

Схемы и таблицы

- — «Виды налогов»

- — «Основные системы налогообложения»

- — «Совокупность налогов в Российской Федерации»

- — «Функции налогов»

Видео и аудиоматериалы

- — Налоги (ГБУ ЦОКО ЧР. Цикл уроков в рамках регионального проекта «Я сдам ЕГЭ. Обществознание»)

- — Налоги, уплачиваемые гражданами (ОГЭ по обществознанию без репетитора)

Проверь себя!

- — Задание на составление сложного плана

Литература для самоподготовки

- — Учебники, учебные пособия, справочники, энциклопедии, задания, тесты

Готовимся к олимпиаде

- — Какие доходы не облагаются налогом на доходы физлиц: общие положения

Лекции

Что такое налоги. Основные принципы налогообложения

Налоги — это обязательные, безвозмездные платежи физических и юридических лиц государству на основе специального налогового законодательства.

Основные принципы налогообложения

1) Всеобщность — охват налогами всех экономических субъектов, получающих доходы, независимо от организационно-правовой формы.

2) Легитимность — размер налогов и порядок их взимания законодательно утверждены государством.

3) Справедливость — равенство налогов на доходы рыночных структур. Налоги должны быть равными для каждого уровня дохода.

4) Определённость и точность налогов — размер налогов, сроки, способ и порядок их начисления должны быть точно определены и понятны налогоплательщикам.

5) Удобство взимания налогов для налогоплательщиков — каждый налог должен взиматься в то время и тем способом, при котором плательщику легче выполнить требования налогообложения.

6) Экономичность (эффективность) — необходимость соблюдения условий, при которых, во-первых, разрыв между расходами по сбору и организации налогообложения и самими налоговыми поступлениями должен быть наибольшим, а во-вторых, тяжесть налогообложения не должна подрывать возможность продолжения производства и лишать государство в последующем налоговых поступлений.

7) Обязательность — неизбежность осуществления платежа.

Классификация налогов

Налоги можно классифицировать по разным признакам.

Все налоги, действующие на территории РФ, в зависимости от уровня установления подразделяются на три вида:

— федеральные:

— региональные;

— местные.

Федеральные налоги устанавливаются, отменяются и изменяются НК РФ и обязательны к уплате на всей территории РФ.

Региональные налоги устанавливаются НК РФ и обязательны к уплате на всей территории соответствующих субъектов РФ. Правительство субъектов Федерации наделено правом вводить или отменять региональные налоги на своей территории и изменять некоторые элементы налогообложения в соответствии с действующим федеральным законодательством.

Местные налоги регламентируются законодательными актами федеральных органов власти и законами субъектов РФ. Органам местного самоуправления в соответствии с НК РФ предоставлено право вводить или отменять на территории муниципального образования местные налоги и сборы.

В зависимости от метода взимания налоги подразделяются следующим образом:

— прямые;

— косвенные.

Прямые налоги устанавливаются непосредственно на доход или имущество налогоплательщика, владение и пользование которым служит основанием для налогообложения. К прямым налогам относятся:

— налог на доходы физических лиц;

— налог на прибыль организаций;

— налоги на имущество как юридических, так и физических лиц.

Косвенные налоги нередко называются налогами на потребление, непосредственно включаются в цену товара (работы, услуги) в виде надбавки и уплачиваются потребителями. Эти налоги предназначены для перенесения реального налогового бремени на конечного потребителя. При косвенном налогообложении субъектом налога является продавец товара (работы, услуги), а носителем и фактическим плательщиком данного налога выступает потребитель. К косвенным налогам относятся:

— налог на добавленную стоимость;

— акцизы;

— таможенные пошлины и др.

Косвенные налоги — наиболее простые для государства с точки зрения их взимания, но достаточно сложные для налогоплательщика с точки зрения укрывательства от их уплаты. Привлекательны для государства эти налоги еще и потому, что их поступления в казну прямо не привязаны к финансово-хозяйственной деятельности субъекта налогообложения и фискальный эффект достигается в условиях падения производства и даже убыточной работы организаций.

Вместе с тем государство в силу этих особенностей косвенного налогообложения вынуждено использовать и прямые налоги, чтобы под налоговое воздействие подпало как можно большее число объектов деятельности налогоплательщика. Все это в комплексе создает достаточную устойчивость налоговых поступлений и одновременно усиливает зависимость размера уплачиваемых налогоплательщиком налогов от эффективности его деятельности.

Системы налогообложения

В зависимости от ставки различают три системы (шкалы) налогообложения:

Пропорциональная (плоская) – ставка не зависит от размера дохода и устанавливается в виде единого для всех работающих граждан процента.

Прогрессивная – ставка налога увеличивается с увеличением дохода, однако устанавливается определенный предел, превышение которого и ведёт к повышению ставки. Допустим, до 100 т.р. ставка налога 13%, от 100 т.р. до 150 т.р. – 15 %, от 150 т.р. до 200 т.р. – 17% и т.д.

Регрессивная – ставка налога уменьшается с увеличением дохода, но после определенного предела, как и в случае с прогрессивной системой.

Государство, в целях обеспечения эффективного поступления налогов в бюджет, использует все системы налогообложения. К примеру, налог на доходы физических лиц (НДФЛ) или так называемый подоходный налог исчисляется по пропорциональной системе, равен 13% и от размера заработной платы не зависит. А единый социальный налог (ЕСН), включающий в себя взносы в Пенсионный фонд, Фонд социального страхования и Фонд обязательного медицинского страхования и взимаемый с индивидуальных предпринимателей исчисляется по регрессивной системе (доход до 280 тысяч облагается 10% налога, а далее, чем выше доход, тем ниже налог). Делается это для того, чтобы вывести реальные доходы из «тени». Также к регрессивным относятся косвенные налоги, которые входят в цену товара и ложатся бременем на ту долю покупателей, чей доход меньше.

Граждане РФ, чьи доходы облагаются по налоговой ставке 13% имеют право на налоговые вычеты стандартного, социального, имущественного и иного характера. К стандартным налоговым вычетам, согласно Налоговому кодексу РФ, относится вычет на ребёнка. Основаниями получения социального налогового вычета являются получение образования, оплата лечения и другие. Основанием получения имущественного налогового вычета является строительство или приобретение жилья.

В структуру налога входят субъект, объект, источник уплаты и единица налогообложения. Разберем на конкретном примере: Иванов работает менеджером и имеет в собственности земельный участок в 2 га. Иванов – субъект налога. Земельный участок – объект налога. Зарплата менеджера – источник уплаты налога. 2 га земли – единица налогообложения.

Вернуться к каталогу материалов

Налоги в РФ

Согласно ст. 12 НК РФ

1. В РФ устанавливаются следующие виды налогов и сборов: федеральные, региональные и местные.

2. Федеральными налогами и сборами признаются налоги и сборы, которые установлены НК РФ и обязательны к уплате на всей территории РФ, если иное не предусмотрено п. 7 ст. 12 НК РФ.

3. Региональными налогами признаются налоги, которые установлены НК РФ и законами субъектов РФ о налогах и обязательны к уплате на территориях соответствующих субъектов РФ, если иное не предусмотрено п. 7 ст. 12 НК РФ.

Региональные налоги вводятся в действие и прекращают действовать на территориях субъектов РФ в соответствии с НК РФ и законами субъектов РФ о налогах.

4. Местными налогами и сборами признаются налоги и сборы, которые установлены НК РФ и нормативными правовыми актами представительных органов муниципальных образований о налогах и сборах и обязательны к уплате на территориях соответствующих муниципальных образований, если иное не предусмотрено п. 7 ст. 12 НК РФ.

Местные налоги и сборы вводятся в действие и прекращают действовать на территориях муниципальных образований в соответствии с НК РФ и нормативными правовыми актами представительных органов муниципальных образований о налогах и сборах.

Вернуться к каталогу материалов

Схемы

Схема «Виды налогов»

?

Вернуться к каталогу материалов

Схема «Основные системы налогообложения»

?

Вернуться к каталогу материалов

«Совокупность налогов в Российской Федерации»

?

Вернуться к каталогу материалов

«Фунции налогов»

?

Вернуться к каталогу материалов

Видео аудиоматериалы

Государство, его функции (ГБУ ЦОКО ЧР. Цикл уроков в рамках регионального проекта «Я сдам ЕГЭ. Обществознание»)

Источник: (ГБУ ЦОКО ЧР. Цикл уроков в рамках регионального проекта «Я сдам ЕГЭ. Обществознание»)

Вернуться к каталогу материалов

Налоги, уплачиваемые гражданами (ОГЭ по обществознанию без репетитора)

Источник: ОГЭ по обществознанию без репетитора

Вернуться к каталогу материалов

Проверь себя!

Задание на составление сложного плана

Используя видеоматериалы «Налоги (ГБУ ЦОКО ЧР.)», составьте сложный план,

позволяющий раскрыть по существу тему «Налоги и налоговая система РФ». Сложный

план должен содержать не менее трёх пунктов, непосредственно

раскрывающих тему по существу, из которых два или более детализированы

в подпунктах.

(Количество подпунктов каждого детализированного пункта

должно быть не менее трёх, за исключением случаев, когда с точки зрения

общественных наук возможны только два подпункта.)

Ответ

Вернуться к каталогу материалов

Литература для самоподготовки

Учебники, учебные пособия, справочники, энциклопедии, задания, тесты

ЕГЭ

— ЕГЭ. Обществознание в таблицах и схемах, Р. В. Пазин, И. В. Крутова

— Обществознание. Полезная книга о том, как сдать ЕГЭ, Для школьников и поступающих в вузы, Динаев А.М.

— Обществознание. 11 класс: учеб. для общеобразоват. организаций: базовый уровень /

Л.Н. Боголюбов и др.; под ред. Л. Н. Боголюбова, А.Ю. Лазебниковой. – М. Просвещение

— Обществознание. 10 класс. Модульный триактив-курс. Татьяна Лискова, Ольга Котова

— Обществознание. 40 вариантов. Типовые варианты экзаменационных заданий от разработчиков ЕГЭ / А. Ю. Лазебникова, Т. В. Коваль

ОГЭ

— ОГЭ. Обществознание. Блицподготовка: схемы и таблицы / Р. В. Пазин, И. В. Крутова

— Обществознание. Новый полный справочник для подготовки к ОГЭ — Баранов П.А.

— Обществознание. 8-9 классы. Модульный триактив-курс. Татьяна Лискова, Ольга Котова

— Обществознание. 12 вариантов. Типовые тестовые задания от разработчиков ОГЭ / А. Ю. Лазебникова, Т. В. Коваль

— Обществознание ОГЭ. Типовые экзаменационные варианты. 10 вариантов. Котова О.А., Лискова Т.Е.