3.13. Банковские услуги, предоставляемые гражданам.

План.

- Банковская система РФ.

- Уровни банковской системы РФ.

- Банк.

- Банковские услуги, предоставляемые гражданам:

депозит, кредит, платежная карта, электронные деньги, денежный перевод, обмен валюты.

- Формы дистанционного банковского обслуживания: банкомат, мобильный банкинг, онлайн-банкинг.

Банковская система РФ – совокупность национальных банков и других кредитных учреждений, действующих в рамках единого финансово-кредитного механизма.

Уровни банковской системы РФ

- Центральный банк России

- кредитные организации коммерческие банки и небанковские кредитные организации (клиринговые центры, валютные биржи)

Банк

Банк – это финансовый институт, осуществляющий операции с деньгами, предоставляющий финансовые услуги предприятиям, гражданам и другим банкам.

Банковские услуги, предоставляемые гражданам.

Депозит.

Депозит – это вклад в банке.

Кредит.

Кредит – это ссуда (то есть деньги) , предоставляемая кредитором заёмщику под проценты.

Заёмщик – организация или физическое лицо, берущее кредит в банке.

Кредитор – кто предоставляет кредит.

Таким образом, граждане берут кредит, то есть деньги в долг под проценты и возвращают их за определённый срок.

Кредит может быть :

- потребительский – для приобретения потребительских товаров с отсрочкой платежа

- ипотечный – долгосрочная ссуда на приобретение жилья под залог имущества.

Платежная карта.

Платежная карта – это банковская пластиковая карта, которая привязана к одному или нескольким банковским счетам; используется для оплаты товаров и услуг, в том числе через Интернет, с использованием бесконтактной технологии, совершения переводов, а также снятия наличных.

Электронные деньги.

Электронные деньги – это виртуальные, условно придуманные денежные знаки, которые имеют силу настоящих бумажных денег.

Как и любые деньги, электронные деньги нужно заработать. Интернет — это неограниченный источник заработка электронных настоящих денег. Каждый зарабатывает свои деньги по – своему: кто-то пишет статьи на заказ, кто- то играет в покер, кто- кто что-то продает.

Что можно купить за электронные деньги? Практически все. В интернете можно купить дом, квартиру, машину, или просто пачку макарон с доставкой на дом. В России в основном с помощью электронных денег покупают электронную технику, сотовые телефоны, книги, бижутерию и косметику.

Как пользоваться электронными деньгами?

Существуют специальные компьютерные программы для работы с электронными деньгами. В России очень популярна программа WEB MONEY. Так называемый электронный кошелек скачивают с одноименного сайта, инсталлируют на свой домашний компьютер, создают кошельки в нужной валюте (рубли, доллары, евро и т.д.), а затем, можно пользоваться своими деньгами.

Как перевести электронные деньги в настоящие рубли. Для того, чтобы конвертировать электронную валюту в бумажную, нужно прийти в обменный пункт с паспортом, предварительно переслав электронный платеж и секретный ваш пароль на кошелек обменного пункта. В обменном пункте, после того как вы покажите свой паспорт и назовете ваш секретный пароль (этот пароль придумываете вы и знаете тоже только вы) кассир выдаст вам ваши законные настоящие бумажные денежки, только возьмет комиссию за услуги, примерно 4 % от суммы.

Преимущества электронных денег. Электронными деньгами можно пополнить баланс своего сотого телефона, не выходя из дома, причем без всякой комиссии. Электронными деньгами можно заплатить за интернет, коммунальные платежи, любые товары, которые продаются в интернет – магазинах. Электронные деньги экономят время, также иногда при оплате электронными деньгами некоторые магазины в интернете делают скидки.

Экономисты считают, что за электронными деньгами будущее. Так как именно они позволяют избежать очередей в банке, на почте, в магазине, а значит, сэкономить самой драгоценное, — наше время.

Денежный перевод.

Денежный перевод – это перевод (движение) денежных средств от отправителя к получателю с помощью операторов платежных систем через национальные или международные платежные системы с целью зачисления денежных средств на счет получателя или выдачи ему их в наличной форме. В структуре денежного перевода всегда присутствует отправитель, получатель и посредник — оператор платежной системы, взимающий за свои услуги определённую плату.

Сегодня каждый может перевести сумму денег, не выходя из дома, онлайн. Однако для перевода крупных сумм денег необходимо идти в банк. В любом банке есть ограничение в максимальной сумме перевода онлайн. Так в Сбербанке это 40 тыс. рублей.

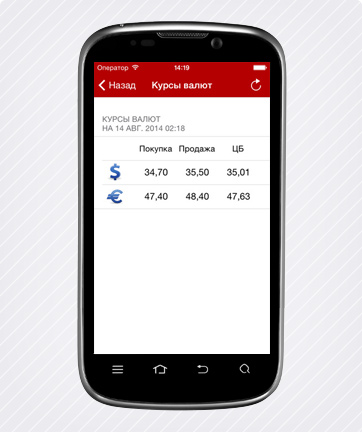

Обмен валюты.

Обмен валюты – это обмен национальных денежных знаков одной страны на валюту другой страны при текущих расчетах, то есть с учётом валютного кура на данный момент времени.

Валютный курс – это цена одной валюты по отношению к другой, например, цена доллара по отношению к рублю.

Формы дистанционного банковского обслуживания:

Банкомат.

Банкомат – этом программно-технический комплекс, предназначенный для автоматизированных выдачи и/или приёма наличных денежных средств как с использованием платёжных карт , так и без, а также выполнения других операций, в том числе оплаты товаров и услуг, составления документов, подтверждающих соответствующие операции.

Мобильный банкинг.

Мобильный банкинг – это управление банковским счетом с помощью планшетного компьютера, смартфона или обычного телефона. Как правило, для этого на мобильное устройство необходимо загрузить специальное приложение.

Онлайн-банкинг.

Онлайн-банкинг – это система электронного банковского обслуживания.

Основные услуги онлайн-банкинга:

- Предоставление информации по разнообразным банковским продуктам (депозиты, кредиты, пластиковые карты).

- Внутренние переводы между расчётными счетами клиента в рамках коммерческого банка, в котором они открыты.

- Оплата покупок, различных сервисов и коммунальных услуг, включая автоматические платежи.

- Межбанковские финансовые операции — переводы на счета и со счетов, открытых в других банках.

- Внутренние и внешние переводы, предполагающие конвертирование валют.

- Блокировка, подача заявки на повторный выпуск и разблокировка карт.

- Проверка баланса и получение доступа к информации относительно выполненных платежных операций.

Материал подготовила: Мельникова Вера Александровна.

Задание №5634.

Практическая задача. ОГЭ по обществознанию

Олег Григорьевич — активный пользователь Интернета. На своём айфоне он установил приложение мобильного банка и использует его во всех финансовых операциях.

В чём заключаются преимущества использования мобильного банка (назовите одно преимущество)?

Какая опасность, связанная с использованием Интернета, может подстерегать клиента мобильного банка?

Пояснение:

1) Ответ на первый вопрос, например: возможность проводить финансовые операции в любое время в любом месте, где есть подключение к интернету;

2) Ответ на второй вопрос, например: открытие ссылок на сайты из почтовых отправлений, SMS- сообщений или из социальных сетей; это могут быть небезопасные ссылки, содержащие вирусы или специальные приложения для сбора информации.

Источник: Обществознание. 30 типовых вариантов. А.Ю. Лазебникова, Т.В. Коваль, 2020

Сообщить об ошибке

Тест с похожими заданиями

Мобильный банкинг это обществознание

Депозит, кредит, платежная карта, электронные деньги, денежный перевод, обмен валюты.

- Формы дистанционного банковского обслуживания: банкомат, мобильный банкинг, онлайн-банкинг.

Банковская система РФ – совокупность национальных банков и других кредитных учреждений, действующих в рамках единого финансово-кредитного механизма.

Уровни банковской системы РФ

- Центральный банк России кредитные организации коммерческие банки и небанковские кредитные организации (клиринговые центры, валютные биржи)

Банк

Банк – это финансовый институт, осуществляющий операции с деньгами, предоставляющий финансовые услуги предприятиям, гражданам и другим банкам.

Банковские услуги, предоставляемые гражданам.

Депозит.

Депозит – это вклад в банке.

Кредит.

Кредит – это ссуда (то есть деньги) , предоставляемая кредитором заёмщику под проценты.

Заёмщик – организация или физическое лицо, берущее кредит в банке.

Кредитор – кто предоставляет кредит.

Таким образом, граждане берут кредит, то есть деньги в долг под проценты и возвращают их за определённый срок.

Кредит может быть :

- Потребительский – для приобретения потребительских товаров с отсрочкой платежа Ипотечный – долгосрочная ссуда на приобретение жилья под залог имущества.

ПЛатежная карта.

ПЛатежная карта – это банковская пластиковая карта, которая привязана к одному или нескольким банковским счетам; используется для оплаты товаров и услуг, в том числе через Интернет, с использованием бесконтактной технологии, совершения переводов, а также снятия наличных.

Электронные деньги.

Электронные деньги – это виртуальные, условно придуманные денежные знаки, которые имеют силу настоящих бумажных денег.

Как и любые деньги, электронные деньги нужно заработать. Интернет — это неограниченный источник заработка электронных настоящих денег. Каждый зарабатывает свои деньги по – своему: кто-то пишет статьи на заказ, кто — то играет в покер, кто — кто что-то продает.

Что можно купить за электронные деньги? Практически все. В интернете можно купить дом, квартиру, машину, или просто пачку макарон с доставкой на дом. В России в основном с помощью электронных денег покупают электронную технику, сотовые телефоны, книги, бижутерию и косметику.

Как пользоваться электронными деньгами?

Существуют специальные компьютерные программы для работы с электронными деньгами. В России очень популярна программа WEB MONEY. Так называемый Электронный кошелек скачивают с одноименного сайта, инсталлируют на свой домашний компьютер, Создают кошельки в нужной валюте (рубли, доллары, евро и т. д.), а затем, можно пользоваться своими деньгами.

Как перевести электронные деньги в настоящие рубли. Для того, чтобы конвертировать электронную валюту в бумажную, нужно Прийти в обменный пункт с паспортом, предварительно переслав электронный платеж и секретный ваш пароль на кошелек обменного пункта. В обменном пункте, после того как вы покажите Свой паспорт и назовете ваш секретный пароль (этот пароль придумываете вы и знаете тоже только вы) кассир выдаст вам ваши законные настоящие бумажные денежки, только возьмет Комиссию за услуги, примерно 4 % от суммы.

Преимущества электронных денег. Электронными деньгами можно пополнить баланс своего сотого телефона, не выходя из дома, причем без всякой комиссии. Электронными деньгами можно заплатить за интернет, коммунальные платежи, любые товары, которые продаются в интернет – магазинах. Электронные деньги экономят время, также иногда при оплате электронными деньгами некоторые магазины в интернете делают скидки.

Экономисты считают, что За электронными деньгами будущее. Так как именно они позволяют избежать очередей в банке, на почте, в магазине, а значит, сэкономить самой драгоценное, — наше время.

Денежный перевод.

Денежный перевод – это перевод (движение) денежных средств от отправителя к получателю С помощью операторов платежных систем через национальные или международные платежные системы с целью зачисления денежных средств на счет получателя или выдачи ему их в наличной форме. В структуре денежного перевода всегда присутствует Отправитель, получатель и посредник — оператор платежной системы, взимающий за свои услуги определённую плату.

Сегодня каждый может перевести сумму денег, не выходя из дома, онлайн. Однако для перевода крупных сумм денег необходимо идти в банк. В любом банке есть ограничение в максимальной сумме перевода онлайн. Так в Сбербанке это 40 тыс. рублей.

Обмен валюты.

Обмен валюты – это обмен национальных денежных знаков одной страны на валюту другой страны При текущих расчетах, то есть с учётом валютного кура на данный момент времени.

Валютный курс – это цена одной валюты по отношению к другой, например, цена доллара по отношению к рублю.

Формы дистанционного банковского обслуживания:

Банкомат.

Банкомат – этом программно-технический комплекс, предназначенный для автоматизированных Выдачи и/или приёма наличных денежных средств как с использованием платёжных карт, так и без, а также выполнения других операций, в том числе оплаты товаров и услуг, составления документов, подтверждающих соответствующие операции.

Мобильный банкинг.

Мобильный банкинг – это УПравление банковским счетом с помощью планшетного компьютера, Смартфона или обычного телефона. Как правило, для этого на мобильное устройство необходимо загрузить специальное приложение.

Онлайн-банкинг.

Онлайн-банкинг – это система электронного банковского обслуживания.

Уровни банковской системы РФ

- Центральный банк России кредитные организации коммерческие банки и небанковские кредитные организации (клиринговые центры, валютные биржи)

Банк – это финансовый институт, осуществляющий операции с деньгами, предоставляющий финансовые услуги предприятиям, гражданам и другим банкам.

Платежная карта.

Формы дистанционного банковского обслуживания.

Obschestvoznanie-ege. ru

23.08.2020 8:29:06

2020-08-23 08:29:06

Источники:

Http://obschestvoznanie-ege. ru/%D0%BE%D0%B3%D1%8D-%D0%BE%D0%B1%D1%89%D0%B5%D1%81%D1%82%D0%B2%D0%BE%D0%B7%D0%BD%D0%B0%D0%BD%D0%B8%D0%B5-%D1%82%D0%B5%D0%BE%D1%80%D0%B8%D1%8F-%D0%BF%D0%BE-%D0%BA%D0%BE%D0%B4%D0%B8%D1%84%D0%B8%D0%BA-30/

Что такое мобильный банкинг — мобильное приложение, мобильные платежи, банк в телефоне | Блог Совкомбанка » /> » /> .keyword { color: red; } Мобильный банкинг это обществознание

Что такое мобильный банкинг и как им пользоваться

Что такое мобильный банкинг и как им пользоваться

Становится все удобнее работать с банками дистанционно. Комфорт банковского обслуживания достигается успешным переходом в цифровую среду. Сращивание банковской и ИТ сфер дало потребителям возможность использовать финансовые услуги из любой страны.

Наличные деньги стремительно уходят в прошлое. Наряду с наличными и безналичной оплатой скоро будет внедрен цифровой рубль. Его разработку в 2020 году начал Банк России. Пока цифровые деньги не появились, популярной услугой остается мобильный банкинг.

Впервые эта функция появилась в 1997 году в финляндской финансовой организации Merita. Она посоветовала клиентам подключиться к SMS-информированию.

В России мобильный банкинг развивается менее 10 лет, но практически сразу финансовые компании поняли, что за этой услугой стоит будущее.

Интернет и мобильный банкинг

Что такое мобильный банк? Мобильный банк – это дистанционное получение банковской услуги через приложение, установленное на телефоне, компьютере или планшете.

Если мобильный банкинг эпохи СМС-уведомлений обладал сокращенным функционалом, то развитие технологий ушло настолько вперед, что с помощью них можно использовать практически все предложения финансовых организаций.

Расцвету способствует появление сетей GPRS, 3G, 4G. С ними приложение финансовой организации работает оперативно, скоростная сеть позволяет проводить оплату разнообразных товаров и услуг через телефон.

Приложения мобильного банкинга адаптировали под экраны современных смартфонов, они могут работать с операционными системами мобильных устройств. Клиенты высоко оценили разработку голосовой идентификации, возможность создавать шаблоны платежей с помощью камеры, скоростную передачу квитанций, уведомления об оплате по электронной почте или через мессенджер.

Халва знает, как заставить цвести ваше «денежное дерево» в любых условиях: покупать в беспроцентную рассрочку товары в 250 000 магазинах-партнерах на сумму до 500 000 рублей, получать кэшбэк до 10% и приумножать сбережения в удобной онлайн-копилке до 14% годовых. Оформите карту и получите «золотой ключик» финансового благополучия!

Как подключить и отключить услугу

Если гражданин уже стал клиентом банка, то есть ему выдали банковскую карту и открыли счет, то он может установить приложение выбранной финансовой организации на смартфон. Для этого необходимо скачать приложение и пройти процедуру регистрации.

В каждой кредитной организации свои этапы регистрации. В некоторых компаниях достаточно пройти процедуру через интернет, а где-то необходимо прийти в офис с паспортом и заполнить бланк.

Встречаются финансовые компании, в которых разрешено подключаться к мобильному банкингу с помощью банкомата. Посещать отделение в этом случае не нужно.

Если вы заходите через смартфон, то после скачивания приложения потребуется ввести номер карты либо отсканировать ее лицевую сторону. После этого программа попросит ввести пароль, повторить его, затем откроется доступ к услугам финансовой компании.

Вам также может прийти уведомление на электронную почту об открытии мобильного банкинга.

Плюсы и минусы использования мобильного приложения банка

Смартфоны стали постоянными спутниками человека, поэтому не удивительно, что под них оптимизируют большое количество сервисов. Общение, просмотр новостей и видеороликов, отправка и принятие документов доступны в несколько кликов. Банковские операции идут в ногу со временем, чем значительно упрощают жизнь.

Можно выделить несколько Плюсов приложений для компактных устройств.

- Работа со счетами не облагается комиссиями.

Потребители могут переводить деньги, открывать вклады, покупать иностранную валюту без дополнительной комиссии. Уведомления, поступающие о проведении транзакции, сохраняются в приложении.

Разобраться в приложении может даже далекий от технологий человек. Интерфейс программы понятный, удобно расположено меню, кнопки и разделы подписаны. В самой программе есть помощник для поиска необходимого сервиса.

Смартфон и сим-карта позволяют в считанные минуты совершить платеж, узнать баланс на счету, обменять валюту. Вам не придется искать отдельное рабочее место для выхода в интернет или посещать банковский офис.

С помощью приложения человек может оплачивать сотовую связь, работу ЖКХ, подать онлайн заявку на кредит на карту. Доступны переводы в любую финансовую компанию, он может подключить автоплатеж за коммунальные услуги. При этом будет получать уведомления об операциях по счету.

Удаленно клиент способен подать заявку на новую банковскую карту, открыть инвестиционный счет, купить валюту или драгметаллы. Уведомлением ему приходят выписки по счету, он может пополнять и снимать средства со вклада. Также потребитель имеет право заблокировать карту, если ее украли или она потерялась.

Приложение банкинга не лишено некоторых Минусов.

Если абонент находится вне зоны действия сети, то использовать программу в смартфоне не получится.

Потеря устройства оставит его владельца без связи и без банковской программы. Теперь его личные финансы могут быть доступны третьим лицам. Гражданин должен вовремя заблокировать banking. Тогда сможет спасти деньги от списания при взломе программы.

Большая часть возможностей карты доступна, однако часть функций ограничена.

Зачем откладывать деньги долгие месяцы, если можно получить желаемое прямо сейчас? Возьмите кредит под 9,9% в Совкомбанке, оформите услугу «Гарантия минимальной ставки», и мы вернем все проценты по истечении срока кредитования. Для этого расплачивайтесь Халвой каждый месяц и не допускайте просрочек по кредиту. Оставить заявку вы можете в два клика, а деньги мы зачислим на карту либо отправим курьером.

Как пользоваться приложением без риска

Безопасность услуги мобильного банкинга достигается несколькими способами. Конфиденциальность использования программой проверяется через SIM-карту. Если вы решите ее поменять, то в течение 24 часов на устройство не будут приходить уведомления из банков. Так оператор проверяет, не мошенники ли меняют SIM-карту.

Также личность владельца может быть подтверждена его Цифровой подписью, голосовым сообщением или уведомлением, присланным на гаджет.

Правила безопасности

Если опасаетесь за безопасность финансовых операций через смартфон, то придерживайтесь нескольких рекомендаций.

Некоторые пользователи устанавливают одинаковые пароли на программы для всех банков. Этого делать не следует, поскольку теоретически устройство могут взломать, подобрав шифр. Если на всех программах он идентичный, то сделать это будет очень просто.

Шифр должен состоять из строчных, прописных букв и цифр. Также можно добавить символы.

- Установите биометрическую защиту.

В банковскую программу можно зайти по отпечатку пальца или идентификации лица. Этот тип защиты помешает мошенникам взломать пароль и получить PIN-код для учетной записи.

- Не входите в приложение через общедоступные сети Wi-Fi.

Их использование грозит нарушениями со стороны владельцев беспроводного интернета и от других пользователей Wi-Fi. Также опасно заходить с незнакомых гаджетов на свой банковский счет. Другое устройство может быть подключено к программе, способной перехватывать символы. Это может дать доступ мошенникам к паролю.

- Не доверяйте сомнительным ссылкам.

С подозрением воспринимайте электронные письма и уведомления от финансовой компании со ссылкой на онлайн-банкинг. Она никогда не станет присылать подобные сообщения.

Отличие от интернет-банкинга

Чтобы использовать интернет-банкинг, необходимо перейти в личный кабинет на сайте финансовой организации с помощью браузера. Пользователю не нужно скачивать приложение на мобильное устройство.

Банковский счет открывается с любого гаджета, подключенного к интернету. Удобнее всего использовать технику с большим монитором – ноутбук или стационарный компьютер.

Также личность владельца может быть подтверждена его Цифровой подписью, голосовым сообщением или уведомлением, присланным на гаджет.

Шифр должен состоять из строчных, прописных букв и цифр. Также можно добавить символы.

Не доверяйте сомнительным ссылкам.

Sovcombank. ru

27.08.2019 15:54:59

2019-08-27 15:54:59

Источники:

Https://sovcombank. ru/blog/umnii-potrebitel/chto-takoe-mobilnii-banking-i-kak-im-polzovatsya

Мобильный Банкинг — Москва » /> » /> .keyword { color: red; } Мобильный банкинг это обществознание

Мобильный Банкинг

Мобильный Банкинг

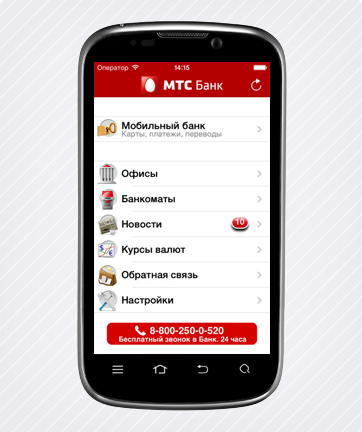

Мобильный банкинг — это сервис, позволяющий управлять вашими денежными средствами через меню мобильного телефона. Для использования сервиса необходим мобильный телефон с установленным приложением МТС Деньги.

Подключение и обслуживание — бесплатно!

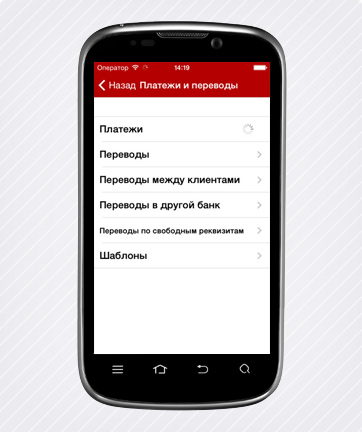

Для пополнения счета выберите пункт меню «Платежи и переводы» > «Переводы» > «Сотовая связь»

Для пополнения счета выберите пункт меню «Платежи и переводы» > «Переводы» > «Сотовая связь»

В пункте меню «Платежи и переводы» > «Платежи» представлен широкий список поставщиков услуг.

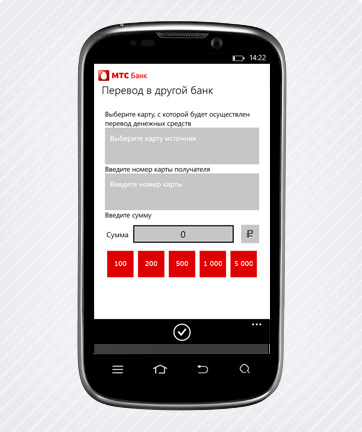

Вы можете осуществлять переводы денежных средств с использованием международных платежных систем Visa Incorporated и MasterCard WorldWide со своей карты МТС Банка на карту любого другого банка.

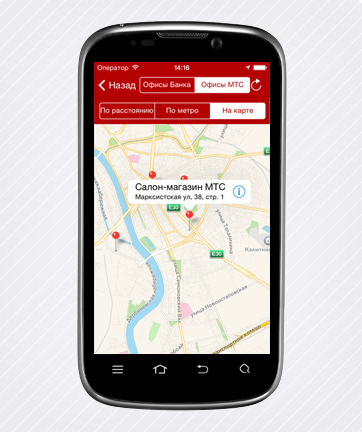

Вы можете посмотреть адреса ближайших офисов и банкоматов МТС Банка, а также офисов МТС как списком, так и на карте.

В пункте меню «курсы валют» вы можете посмотреть информация о курсах валют, установленных Банком и ЦБ РФ по безналичным операциям на текущую дату.

Как пользоваться Интернет-банкингом

Для пополнения счета выберите пункт меню «Платежи и переводы» > «Переводы» > «Сотовая связь»

В пункте меню «курсы валют» вы можете посмотреть информация о курсах валют, установленных Банком и ЦБ РФ по безналичным операциям на текущую дату.

Для пополнения счета выберите пункт меню Платежи и переводы Переводы Сотовая связь.

Moskva. mts. ru

30.08.2018 23:20:51

2018-08-30 23:20:51

Источники:

Https://moskva. mts. ru/personal/podderzhka/dengi/karty-mts-banka/servisi-samoobsluzhivaniya/mobilnyy-banking

3.13. Банковские услуги, предоставляемые гражданам.

План.

- Банковская система РФ.

- Уровни банковской системы РФ.

- Банк.

- Банковские услуги, предоставляемые гражданам:

депозит, кредит, платежная карта, электронные деньги, денежный перевод, обмен валюты.

- Формы дистанционного банковского обслуживания: банкомат, мобильный банкинг, онлайн-банкинг.

Банковская система РФ – совокупность национальных банков и других кредитных учреждений, действующих в рамках единого финансово-кредитного механизма.

Уровни банковской системы РФ

- Центральный банк России

- кредитные организации коммерческие банки и небанковские кредитные организации (клиринговые центры, валютные биржи)

Банк

Банк – это финансовый институт, осуществляющий операции с деньгами, предоставляющий финансовые услуги предприятиям, гражданам и другим банкам.

Банковские услуги, предоставляемые гражданам.

Депозит.

Депозит – это вклад в банке.

Кредит.

Кредит – это ссуда (то есть деньги) , предоставляемая кредитором заёмщику под проценты.

Заёмщик – организация или физическое лицо, берущее кредит в банке.

Кредитор – кто предоставляет кредит.

Таким образом, граждане берут кредит, то есть деньги в долг под проценты и возвращают их за определённый срок.

Кредит может быть :

- потребительский – для приобретения потребительских товаров с отсрочкой платежа

- ипотечный – долгосрочная ссуда на приобретение жилья под залог имущества.

Платежная карта.

Платежная карта – это банковская пластиковая карта, которая привязана к одному или нескольким банковским счетам; используется для оплаты товаров и услуг, в том числе через Интернет, с использованием бесконтактной технологии, совершения переводов, а также снятия наличных.

Электронные деньги.

Электронные деньги – это виртуальные, условно придуманные денежные знаки, которые имеют силу настоящих бумажных денег.

Как и любые деньги, электронные деньги нужно заработать. Интернет — это неограниченный источник заработка электронных настоящих денег. Каждый зарабатывает свои деньги по – своему: кто-то пишет статьи на заказ, кто- то играет в покер, кто- кто что-то продает.

Что можно купить за электронные деньги? Практически все. В интернете можно купить дом, квартиру, машину, или просто пачку макарон с доставкой на дом. В России в основном с помощью электронных денег покупают электронную технику, сотовые телефоны, книги, бижутерию и косметику.

Как пользоваться электронными деньгами?

Существуют специальные компьютерные программы для работы с электронными деньгами. В России очень популярна программа WEB MONEY. Так называемый электронный кошелек скачивают с одноименного сайта, инсталлируют на свой домашний компьютер, создают кошельки в нужной валюте (рубли, доллары, евро и т.д.), а затем, можно пользоваться своими деньгами.

Как перевести электронные деньги в настоящие рубли. Для того, чтобы конвертировать электронную валюту в бумажную, нужно прийти в обменный пункт с паспортом, предварительно переслав электронный платеж и секретный ваш пароль на кошелек обменного пункта. В обменном пункте, после того как вы покажите свой паспорт и назовете ваш секретный пароль (этот пароль придумываете вы и знаете тоже только вы) кассир выдаст вам ваши законные настоящие бумажные денежки, только возьмет комиссию за услуги, примерно 4 % от суммы.

Преимущества электронных денег. Электронными деньгами можно пополнить баланс своего сотого телефона, не выходя из дома, причем без всякой комиссии. Электронными деньгами можно заплатить за интернет, коммунальные платежи, любые товары, которые продаются в интернет – магазинах. Электронные деньги экономят время, также иногда при оплате электронными деньгами некоторые магазины в интернете делают скидки.

Экономисты считают, что за электронными деньгами будущее. Так как именно они позволяют избежать очередей в банке, на почте, в магазине, а значит, сэкономить самой драгоценное, — наше время.

Денежный перевод.

Денежный перевод – это перевод (движение) денежных средств от отправителя к получателю с помощью операторов платежных систем через национальные или международные платежные системы с целью зачисления денежных средств на счет получателя или выдачи ему их в наличной форме. В структуре денежного перевода всегда присутствует отправитель, получатель и посредник — оператор платежной системы, взимающий за свои услуги определённую плату.

Сегодня каждый может перевести сумму денег, не выходя из дома, онлайн. Однако для перевода крупных сумм денег необходимо идти в банк. В любом банке есть ограничение в максимальной сумме перевода онлайн. Так в Сбербанке это 40 тыс. рублей.

Обмен валюты.

Обмен валюты – это обмен национальных денежных знаков одной страны на валюту другой страны при текущих расчетах, то есть с учётом валютного кура на данный момент времени.

Валютный курс – это цена одной валюты по отношению к другой, например, цена доллара по отношению к рублю.

Формы дистанционного банковского обслуживания:

Банкомат.

Банкомат – этом программно-технический комплекс, предназначенный для автоматизированных выдачи и/или приёма наличных денежных средств как с использованием платёжных карт , так и без, а также выполнения других операций, в том числе оплаты товаров и услуг, составления документов, подтверждающих соответствующие операции.

Мобильный банкинг.

Мобильный банкинг – это управление банковским счетом с помощью планшетного компьютера, смартфона или обычного телефона. Как правило, для этого на мобильное устройство необходимо загрузить специальное приложение.

Онлайн-банкинг.

Онлайн-банкинг – это система электронного банковского обслуживания.

Основные услуги онлайн-банкинга:

- Предоставление информации по разнообразным банковским продуктам (депозиты, кредиты, пластиковые карты).

- Внутренние переводы между расчётными счетами клиента в рамках коммерческого банка, в котором они открыты.

- Оплата покупок, различных сервисов и коммунальных услуг, включая автоматические платежи.

- Межбанковские финансовые операции — переводы на счета и со счетов, открытых в других банках.

- Внутренние и внешние переводы, предполагающие конвертирование валют.

- Блокировка, подача заявки на повторный выпуск и разблокировка карт.

- Проверка баланса и получение доступа к информации относительно выполненных платежных операций.

Материал подготовила: Мельникова Вера Александровна.

Банк – это финансово-кредитная организация, осуществляющая разнообразные операции с деньгами,

ценными бумагами и иными финансовыми активами, а также оказывающая финансовые

услуги юридическим и физическим лицам.

На сегодняшний день в России, как и в большинстве

стран мира, действует двухуровневая банковская система. Первый уровень

представлен Банком России – это главный эмиссионный и денежно-кредитный

регулятор страны, разрабатывающий и реализующий во взаимодействии с

Правительством Российской Федерации единую государственную денежно-кредитную

политику и наделённый особыми полномочиями, в частности правом эмиссии денежных

знаков и регулирования деятельности банков. Именно Банк России контролирует

деятельность всех кредитных организаций в нашей стране, выдаёт и отзывает у них

лицензии на осуществление банковских операций.

Более подробно с деятельностью самого главного

банка нашей страны вы можете на его официальном сайте.

Второй уровень банковской системы, представлен – коммерческими

банками – то есть кредитными организациями, осуществляющие банковские

операции для юридических и физических лиц.

Любые коммерческие банки

имеют право:

· вести банковские счета

физических и юридических лиц;

· привлекать денежные

средства физических и юридических лиц на депозиты;

· осуществлять кредитование

физических и юридических лиц;

· осуществлять

расчётно-кассовые операции, выполнять денежные переводы и принимать различные

платежи;

· покупать и продавать

валюту, ценные бумаги, драгоценные металлы и камни;

· а также оказывать иные

услуги, которые разрешены законодательством.

Как правило, под термином

банковские услуги понимается деятельность банка, осуществляемая по поручению и

в интересах клиента с целью удовлетворения его потребностей в банковском

обслуживании.

Основную часть таких оказываемых банками услуг мы уже с вами перечислили,

а теперь давайте познакомимся с ними более подробно.

Начнём с того, что банки имеют право вести банковские счета

физических и юридических лиц.

Банковский счёт – это счёт,

открываемый банком юридическим или физическим лицам для их участия в безналичном

денежном обороте и накоплении на счёте безналичных денежных средств для

последующего их использования.

Банки могут открыть счета как в российских рублях, так и в

иностранных валютах. Такие счета могут быть:

· Текущие – они

открываются физическим лицам для совершения операций, не связанных с

предпринимательской деятельностью.

· Расчётные –

открываются юридическим лицам для ведения предпринимательской деятельности.

· Бюджетные –

открываются юридическим лицам, осуществляющим операции со средствами бюджетов

бюджетной системы Российской Федерации.

· Корреспондентские

– такие счета предназначены для отражения расчётов, производимых между банками

на основании заключённого между ними соглашения.

· Специальные –

это счета, которые открывается для целевого использования средств клиента,

поэтому все проходящие по такому счету операции имеют

конкретную направленность. Например, после распродажи имущества банкрота

вырученные средства временно поступают на специальныӗ счёт должника,

распоряжаться которыми ему запрещается, поскольку эти деньги далее будут

распределены между кредиторов.

· Счета

доверительного управления открываются доверительному управляющему для

осуществления операций, связанных с деятельностью по доверительному управлению.

Доверительное управление – это

договорные отношения, в рамках которых профессионалы за определённое

вознаграждение управляют чужим имуществом для получения прибыли. Например,

владелец недвижимости даёт право наёмному управляющему распоряжаться его

собственностью.

Ну, наверное, самые известные виды банковских счетов – это депозитные

и кредитные счета, то есть как мы уже с вами говорили, банки могут как

привлекать денежные средства, так и осуществлять кредитование физических и юридических

лиц. Начнём с депозита.

Депозит – это банковский вклад на

определённый срок, в течение которого на сумму вклада регулярно начисляются

проценты – то есть плата за пользование деньгами, которые вкладчик одалживает

банку.

Проценты рассчитываются пропорционально сумме вклада согласно процентной

ставке, предложенной банком – это отношение платы за пользования деньгами в

течение определённого периода к одолженной сумме (в процентах). Процентная

ставка обычно приводится в годовом выражении.

Процентные ставки по депозитам могут достаточно сильно различаться

в разных банках и в разные моменты времени, поскольку эти ставки

устанавливаются каждым банком исходя из его ожиданий относительно будущего

уровня экономики страны, а также конкретной ситуации в этом банке. Например,

если банк испытывает нехватку денег, он может увеличивать ставки по депозитам,

чтобы быстро привлечь вкладчиков.

Как правило, чем крупнее и надёжнее банк, тем ниже будет

процентная ставка по депозиту.

В конце срока вклада банк обязан вернуть клиенту сумму вклада с

начисленными процентами.

В отличие от депозита, кредит – это услуга, в рамках

которой банк одалживает деньги заёмщику на определённый срок и на определённых

условиях. В свою очередь, заёмщик принимает денежные средства и обязуется их

своевременно вернуть, уплатив вознаграждение банку в виде процентов и комиссии

за пользование этими деньгами.

В повседневной жизни мы наиболее часто сталкиваемся с такими

видами кредитов, как:

· Целевые

кредиты – обязательно должны быть потрачены на определенные, оговорённые в кредитном договоре цели.

Например, приобретение автомобиля, получение образования, ремонт квартиры,

развитие собственного предприятия и тому подобное.

· Потребительские

кредиты – это деньги, которые одалживаются у

банка на покупку товаров и услуг для себя или своей семьи. Такой кредит берут

не только для покупки товаров длительного пользования (недвижимость, мебель,

автомобиль и тому подобное), но и для прочих покупок (мобильные телефоны,

бытовая техника, продукты питания или туристическая поездка).

· Ипотечные

кредиты – означают, что у банка деньги берутся

под залог недвижимого имущества: загородного дома, квартиры или земельного

участка. Обычно ипотеку воспринимают как кредит на приобретение жилья.

· Овердрафт – это кредитование банком счёта клиента при недостатке или

отсутствии на счёте денежных средств. То есть клиент банка, воспользовавшись

овердрафтом, может потрать сумму больше, чем у него есть в данный момент,

например, на банковской карте. Как правило, лимит для такого использования

средств невелик и составляет один месячный доход клиента. При этом владелец

счёта сам определяет, когда и в какой сумме использовать овердрафт. Овердрафт

может выручить, например, в том случае если до зарплаты осталась неделя, а

срочно требуются деньги.

Ещё одной очень популярными банковскими услугами являются

осуществление расчётно-кассовых операции, выполнение денежных переводов и

приёмка различных платежей.

Расчётно-кассовые операции – это

операции, осуществляемые банками в рамках ведения счетов физических и

юридических лиц. К ним относятся следующие действия: открытие/закрытие счёта,

выполнение денежных переводов, оказание услуг по хранению, приёму и выдаче

денег, выполнение иных поручений клиента.

Денежные переводы – это особая

форма перевода денег через банковскую систему. В структуре подобных переводов

непременно есть отправитель, получатель. Банк, выполняющий услугу перевода и

взимающий за это некоторый процент от отправляемой суммы, является посредником

между отправителем и получателем. Банк берёт наличные деньги у своего клиента в банковском отделении

в Москве и выдаёт такую же сумму другому своему клиенту в уже в банковском

отделении в Санкт-Петербурге. Ну, или перевод денежных средств с одной

банковской карты на другую также осуществляется через банковское приложение или

банкомат.

Ну и конечно же, любые банки оказывают

услуги по приёму различных платежей: оплата коммунальных услуг, государственных

пошлин и штрафов, мобильной связи, Интернета и многих других. Так, если верить

информации в том же Интернете, то современные банки могут принимать платежи по

более чем шестидесяти тысячам различных услуг.

Следующим направлением банковской работы является покупка и

продажа валюты, ценных бумаг, драгоценных металлов и камней.

Валюта – это денежная единица

национального государства, то есть денежная единица, находящаяся в обращении

внутри страны. Так, в России – это рубль, в США – доллар, в Китае – юань. Но

существуют и коллективные валюты, которые используют не в одной стране, а в

нескольких. Яркий пример – евро – это наднациональная валюта группы европейских

стран-членов Европейского союза.

Обмен валют – это вид сделок

по продаже или покупке денежных единиц одной страны за денежные средства другой

страны по определённой цене, что предполагает получение банком прибыли за счёт

разницы валютных курсов.

Валютный курс – это цена

денежной единицы одной страны, выраженная в денежных единицах другой страны.

Например, курс рубля к доллару – это количество рублей, которые можно получить

за один доллар.

Банки покупают и продают

валюту по своим курсам, которые так и называются: курс покупки и курс продажи.

Покупка – это курс, по которому банк покупает валюту. Продажа –

это курс, по которому банк продаёт валюту. Так обычно и пишут на информационном

табло: доллар – покупка – 47 рублей. Продажа – 85 рублей. Поэтому человек,

пришедший менять валюту, должен смотреть на объявление о курсе, как на зеркало:

то, что для банка покупка, для него продажа, и наоборот.

Такие операции банки проводят

как непосредственно в банковских отделениях, специализированных обменных

пунктах или банкоматах, так и посредством свои электронных приложений.

По аналогичной схеме происходят операции с ценными бумагами,

драгоценными металлами и камнями. Человек может обратиться в банк и приобрести

или продать, золото, серебро, бриллианты или банковские облигации.

В современном мире многие банковские услуги можно получить с

помощью дистанционного банковского обслуживания – это общий термин для

технологий предоставления банковских услуг, дающих возможность клиентам

совершать банковские операции, не приходя в банк лично.

Такие технологии можно классифицировать по типам информационных

систем, используемых для осуществления банковских операций:

· обслуживание

с использованием банкоматов и устройств банковского самообслуживания;

· обслуживание

при помощи телефона (телефонный банкинг, SMS-банкинг, мобильный банкинг);

· обслуживание

с помощью системы «Клиент-Банк» («Банк-Клиент» и Интернет-банкинг).

Давайте рассмотрим данные виды дистанционного банковского

обслуживания более подробно.

Согласитесь, что жизнь современного человека невозможно

представить без использования банковской карты, а вот для того, чтобы

воспользоваться некоторыми её функциями, например, проверить состояние

банковского счёта, снять наличные деньги или, наоборот, положить деньги на

карту, обменять валюту, внести платёж по кредиту, оплатить коммунальные услуги

или положить деньги на мобильный телефон, необходимо прибегнуть к

посредничеству банкомата или платёжного терминала.

Практически все такие устройства работают круглосуточно и

расположены в самых оживлённых местах: станциях метро, торговых центрах и

магазинах, больших транспортных узлах: аэропортах, железнодорожных и

автовокзалах, что делает их использование очень удобным для нас с вами как

клиентов банка.

Следующим видом дистанционного банковского обслуживания является

направление, при котором доступ к счетам и банковским операциям предоставляется

в любое время через использование номера мобильного телефона клиента,

предварительно зарегистрированного в банке. Например, с помощью SMS-сообщений

происходит обмен информацией и передаются команды для выполнения банковских

операций.

Как правило, такие системы имеют ограниченный набор функций:

информация об остатках на счетах, информация о суммах поступлений или снятия со

счёта денежных средств, блокировка банковской карты, оплата услуг отдельных

компаний и организаций, заказ на получение наличных денежных средств в отделении

банка и так далее.

В последние годы банки постепенно отказываются от этой формы

дистанционного банковского обслуживания в пользу системы «Клиент-Банк», которая

требует для проведения операции установки

специального программного обеспечения на мобильный телефон или

компьютер. Фактически данные системы позволяет пользоваться всеми услугами,

которые может предоставить банк, не выходя из дома или офиса, только, наверное,

за исключением получения наличных денежных средств, для этого в зависимости от желаемой

суммы всё-таки придётся прогуляться до ближайшего банкомата или банковского

отделения.

Системы «Клиент-Банк» принципиально подразделяются на 2 типа: «Банк-клиент»

и «Интернет-клиент».

При использовании «Банка-клиента» на компьютере

пользователя устанавливается специальное программное обеспечение, отдельная

программа, с помощью которой и происходит дальнейшее взаимодействие между

банком и клиентом.

А вот при использовании «Интернет-клиента» доступ к необходимым

банковским услугам может быть получен с помощь обычного интернет-браузера.

В среднем по России в 2020 году 56 % граждан использовали средства

дистанционного банковского обслуживания для управления своими личными

финансами. Об этом свидетельствуют результаты исследования, проведённого

аналитическим центром «Национальное агентство финансовых исследований» в рамках

совместного проекта Министерства финансов Российской федерации и Всемирного

банка.

В конце нашего урока давайте попробуем ответить на следующие

вопросы.

1. Что такое банки и для чего они нужны?

2. Какие банковские услуги предоставляются гражданам?

3. Назовите и охарактеризуйте основные виды дистанционного банковского

обслуживания.

ТЕМА III. ЭКОНОМИКА

Банковские услуги, предоставляемые гражданам: депозит, кредит, платежная карта, электронные деньги, денежный перевод, обмен валюты. Формы дистанционного банковского обслуживания: банкомат, мобильный банкинг, онлайн-банкинг

Банк – финансовая организация, которая оказывает гражданам и организациям финансовые услуги, принимает вклады и выдаёт кредиты

Депозит – вклад в банк (денежная сумма, внесённая на счёт в банке) на хранение с условием его увеличения на определённый процент по истечении указанного периода

Кредит – денежная сумма, выдаваемая банком на определённый срок на условиях возвратности и оплаты определённого процента

Платёжная карта – идентификационная пластиковая карта, позволяющая владельцу карты производить оплату электронным переводом денежных средств

-

дебетовая

-

кредитная

Электронные деньги – это электронная замена наличных денег, которая хранится на электронном носителе и позволяет производить безналичные расчёты с помощью мобильной связи и Интернета при осуществлении сделок (ЯндексДеньги, Киви, Webmoney – платёжные системы)

Денежный перевод – банковская операция, которая предполагает перечисление денежных средств со счёта одного лица другому

-

Внутрибанковский

-

Межбанковский

-

Международный

Обмен валюты – финансовая операция, которая предполагает обмен купюр одного государства на купюры другого государства, производится в специализированных пунктах в соответствии с установленным курсом и действующим законодательством

Банкомат – программно-технический комплекс, предназначенный для автоматизированной выдачи/приёма наличных денежных средств как с использованием платёжных карт, так и без, а также выполнения других операций, в том числе оплаты товаров или услуг

Мобильный банкинг – система, дающая возможность получения информации и управления средствами на банковском счёте с помощью планшетного компьютера или мобильного телефона

Онлайн-банкинг – дистанционное банковское обслуживание (доступ к счетам и операциям по ним), которое можно осуществлять с любого устройства, имеющего доступ в Интернет

Решаем задания в формате ОГЭ

1. Совершеннолетнему Вадиму досталось в наследство крупная сумма денег. Он решил ее инвестировать и получать пассивный доход. Предложите один любой вариант, куда он может вложить деньги. Объясните, почему неэффективно хранить крупную сумму денег дома, не инвестируя ее куда-либо. Ответ запишите на бланке ответов № 2, указав номер задания.

2. Совершеннолетняя Анна Ивановна решила завести кредитную карту. В какую организацию ей следует обратиться для оформления кредитной карты? На какие условия оформления кредитной карты следует обратить внимание Анне Ивановне, чтобы выбрать наиболее выгодный для себя вариант. Укажите не менее двух условий. Ответ запишите на бланке ответов № 2, указав номер задания.

3. 14-летнему Ивану родители оформили дебетовую банковскую карту. Теперь они могут перечислять ему денежные средства безналичным способом. Укажите, какие преимущества дает такая форма хранения и пользования денежными средствами Ивану. Дайте Ивану один любой совет, что необходимо учитывать при использовании данной карты, чтобы не стать жертвой мошенников. Ответ запишите на бланке ответов № 2, указав номер задания.

4. Семену пришло сообщение в социальной сети от его друга Петра: «Привет, Семен! Не выручишь деньгами до вторника? А то баланс на телефоне отрицательный, а срочно надо связаться с родителями. Скинь 500 рублей на номер ***».В чём состоит опасность данной ситуации для личных финансов Семена? Как ему правильно поступить в данной ситуации? Ответ запишите на бланке ответов № 2, указав номер задания.

5. Екатерина Александровна получила SMS-сообщение от банка, клиентом которого она является, о переводе определенной суммы денег с её банковской карты на неизвестный ей счёт. Что могло стать причиной этого факта? Как клиенту банка правильно поступить в данной ситуации? Ответ запишите на бланке ответов № 2, указав номер задания.

6. Ученик десятого класса Никита С. оформил в банке «Нептун» дебетовую карту. Банк предложил ему для удобства использования карты подключить интернет-банкинг.В чём состоит удобство пользования интернет-банкингом? Укажите одно любое удобство. Какие правила безопасности необходимо соблюдать Никите С. при пользовании интернет-банкингом? Укажите одно любое правило. Ответ запишите на бланке ответов № 2, указав номер задания.

7. 15−летней Александре Е. на день рождение родители подарили 5 тысяч рублей. Александра решила отложить подаренные средства и накопить на новый смартфон. По совету отца она обратилась в банк X для открытия там вклада (депозита). С какого возраста в России разрешено самостоятельно вносить денежные средства в кредитные организации и распоряжаться ими? Что необходимо учесть Александре при выборе банка и предлагаемых им услуг, чтобы наиболее рационально разместить свои денежные средства. Ответ запишите на бланке ответов № 2, указав номер задания.

8. Совершеннолетнему Роману Р. пришло SMS-сообщение от неизвестного абонента: «Уважаемый клиент! Ваша карта заблокирована, была попытка несанкционированного снятия денег. Для возобновления пользования счётом сообщите по телефону *** данные по Вашей карте: № и PIN-код. В ближайшее время вопрос будет решён. Банк Д.».В чём состоит опасность данной ситуации для личных финансов Романа Р.? Как ему правильно поступить в данной ситуации? Ответ запишите на бланке ответов № 2, указав номер задания.

9. Петр учится в 10-ом классе. Он хочет купить новый смартфон определенной модели и марки, но у него не хватает накопленных денег. Тогда он начинает искать данную модель смартфона в интернете. На одном из сайтов Петр нашел данную модель со стоимостью в три раза ниже, чем в магазине. Единственным условиям, которое насторожило Петра было требование внести 100% предоплаты на электронный кошелек.В чём состоит опасность данной ситуации для личных финансов Петра? Как ему правильно поступить в данной ситуации? Ответ запишите на бланке ответов № 2, указав номер задания.

10. Молодой человек Марк работает охранником в магазине. Из своей заработной платы он откладывает каждый месяц по 10 тыс. руб. на образование. Сбережения Марк хранит дома. За год он сумел накопить 120 тыс. руб. За это же время, как показала официальная статистика, цены выросли на 10%. Как называется данное экономическое явление? Что необходимо сделать Марку, что бы его накопления не обесценивались?

1

Кредит обществознание огэ

Депозит, кредит, платежная карта, электронные деньги, денежный перевод, обмен валюты.

- Формы дистанционного банковского обслуживания: банкомат, мобильный банкинг, онлайн-банкинг.

Банковская система РФ – совокупность национальных банков и других кредитных учреждений, действующих в рамках единого финансово-кредитного механизма.

Уровни банковской системы РФ

- Центральный банк России кредитные организации коммерческие банки и небанковские кредитные организации (клиринговые центры, валютные биржи)

Банк

Банк – это финансовый институт, осуществляющий операции с деньгами, предоставляющий финансовые услуги предприятиям, гражданам и другим банкам.

Банковские услуги, предоставляемые гражданам.

Депозит.

Депозит – это вклад в банке.

Кредит.

Кредит – это ссуда (то есть деньги) , предоставляемая кредитором заёмщику под проценты.

Заёмщик – организация или физическое лицо, берущее кредит в банке.

Кредитор – кто предоставляет кредит.

Таким образом, граждане берут кредит, то есть деньги в долг под проценты и возвращают их за определённый срок.

Кредит может быть :

- Потребительский – для приобретения потребительских товаров с отсрочкой платежа Ипотечный – долгосрочная ссуда на приобретение жилья под залог имущества.

ПЛатежная карта.

ПЛатежная карта – это банковская пластиковая карта, которая привязана к одному или нескольким банковским счетам; используется для оплаты товаров и услуг, в том числе через Интернет, с использованием бесконтактной технологии, совершения переводов, а также снятия наличных.

Электронные деньги.

Электронные деньги – это виртуальные, условно придуманные денежные знаки, которые имеют силу настоящих бумажных денег.

Как и любые деньги, электронные деньги нужно заработать. Интернет — это неограниченный источник заработка электронных настоящих денег. Каждый зарабатывает свои деньги по – своему: кто-то пишет статьи на заказ, кто — то играет в покер, кто — кто что-то продает.

Что можно купить за электронные деньги? Практически все. В интернете можно купить дом, квартиру, машину, или просто пачку макарон с доставкой на дом. В России в основном с помощью электронных денег покупают электронную технику, сотовые телефоны, книги, бижутерию и косметику.

Как пользоваться электронными деньгами?

Существуют специальные компьютерные программы для работы с электронными деньгами. В России очень популярна программа WEB MONEY. Так называемый Электронный кошелек скачивают с одноименного сайта, инсталлируют на свой домашний компьютер, Создают кошельки в нужной валюте (рубли, доллары, евро и т. д.), а затем, можно пользоваться своими деньгами.

Как перевести электронные деньги в настоящие рубли. Для того, чтобы конвертировать электронную валюту в бумажную, нужно Прийти в обменный пункт с паспортом, предварительно переслав электронный платеж и секретный ваш пароль на кошелек обменного пункта. В обменном пункте, после того как вы покажите Свой паспорт и назовете ваш секретный пароль (этот пароль придумываете вы и знаете тоже только вы) кассир выдаст вам ваши законные настоящие бумажные денежки, только возьмет Комиссию за услуги, примерно 4 % от суммы.

Преимущества электронных денег. Электронными деньгами можно пополнить баланс своего сотого телефона, не выходя из дома, причем без всякой комиссии. Электронными деньгами можно заплатить за интернет, коммунальные платежи, любые товары, которые продаются в интернет – магазинах. Электронные деньги экономят время, также иногда при оплате электронными деньгами некоторые магазины в интернете делают скидки.

Экономисты считают, что За электронными деньгами будущее. Так как именно они позволяют избежать очередей в банке, на почте, в магазине, а значит, сэкономить самой драгоценное, — наше время.

Денежный перевод.

Денежный перевод – это перевод (движение) денежных средств от отправителя к получателю С помощью операторов платежных систем через национальные или международные платежные системы с целью зачисления денежных средств на счет получателя или выдачи ему их в наличной форме. В структуре денежного перевода всегда присутствует Отправитель, получатель и посредник — оператор платежной системы, взимающий за свои услуги определённую плату.

Сегодня каждый может перевести сумму денег, не выходя из дома, онлайн. Однако для перевода крупных сумм денег необходимо идти в банк. В любом банке есть ограничение в максимальной сумме перевода онлайн. Так в Сбербанке это 40 тыс. рублей.

Обмен валюты.

Обмен валюты – это обмен национальных денежных знаков одной страны на валюту другой страны При текущих расчетах, то есть с учётом валютного кура на данный момент времени.

Валютный курс – это цена одной валюты по отношению к другой, например, цена доллара по отношению к рублю.

Формы дистанционного банковского обслуживания:

Банкомат.

Банкомат – этом программно-технический комплекс, предназначенный для автоматизированных Выдачи и/или приёма наличных денежных средств как с использованием платёжных карт, так и без, а также выполнения других операций, в том числе оплаты товаров и услуг, составления документов, подтверждающих соответствующие операции.

Мобильный банкинг.

Мобильный банкинг – это УПравление банковским счетом с помощью планшетного компьютера, Смартфона или обычного телефона. Как правило, для этого на мобильное устройство необходимо загрузить специальное приложение.

Онлайн-банкинг.

Онлайн-банкинг – это система электронного банковского обслуживания.

Уровни банковской системы РФ

- Центральный банк России кредитные организации коммерческие банки и небанковские кредитные организации (клиринговые центры, валютные биржи)

Банк – это финансовый институт, осуществляющий операции с деньгами, предоставляющий финансовые услуги предприятиям, гражданам и другим банкам.

Платежная карта.

Так называемый электронный кошелек скачивают с одноименного сайта, инсталлируют на свой домашний компьютер, создают кошельки в нужной валюте рубли, доллары, евро и т.

Obschestvoznanie-ege. ru

28.02.2018 14:14:58

2018-02-28 14:14:58

Источники:

Http://obschestvoznanie-ege. ru/%D0%BE%D0%B3%D1%8D-%D0%BE%D0%B1%D1%89%D0%B5%D1%81%D1%82%D0%B2%D0%BE%D0%B7%D0%BD%D0%B0%D0%BD%D0%B8%D0%B5-%D1%82%D0%B5%D0%BE%D1%80%D0%B8%D1%8F-%D0%BF%D0%BE-%D0%BA%D0%BE%D0%B4%D0%B8%D1%84%D0%B8%D0%BA-30/

OГЭ–2022, обществознание: задания, ответы, решения. Обучающая система Дмитрия Гущина. » /> » /> .keyword { color: red; } Кредит обществознание огэ

Кредит обществознание огэ

Кредит обществознание огэ

Задание 6 № 8286

У совершеннолетнего Василия сломался автомобиль. В автосервисе сообщили, что ремонт обойдется в 55 тысяч рублей. У Василия таких денег не было и он принял решение взять кредит в банке. Укажите два любых правила, которым следует придерживаться Василию при выборе кредитной организации. Ответ запишите на бланке ответов № 2, указав номер задания.

1. Внимательно изучить кредитный договор на предмет наличия скрытых платежей;

2. Выбрать наиболее низкую процентную ставку по кредиту (в год, а не в день);

3. Обращаться в банк, а не в микрофинансовые организации и др.

Приведены рассуждения общего характера, не соответствующие требованию задания.

Задание 6 № 8286

Кредит обществознание огэ.

Soc-oge. sdamgia. ru

03.03.2017 21:40:51

2017-03-03 21:40:51

Источники:

Https://soc-oge. sdamgia. ru/problem? id=8286

OГЭ–2022, обществознание: задания, ответы, решения. Обучающая система Дмитрия Гущина. » /> » /> .keyword { color: red; } Кредит обществознание огэ

Кредит обществознание огэ

Кредит обществознание огэ

Задание 1 № 8259

Какие два из перечисленных понятий используются в первую очередь при описании экономической сферы общества?

Государство; безработица; банковский кредит; авторитаризм; образование.

Выпишите соответствующие понятия и раскройте смысл любого одного из них.

1. Понятия: безработица, банковский кредит.

2. Смысл понятия:

Безработица — социально-экономическое явление, когда часть трудоспособного населения имеет намерение работать, но не может трудоустроиться;

Банковский кредит — денежная сумма, выданная лицу банком под условия срочности, возвратности, платности и обеспеченности.

Наряду с верными понятиями выписано(ы) одно или более «лишних» понятий, раскрыт смысл верного понятия.

ИЛИ Правильно выписаны только два верных понятия.

Наряду с верными понятиями выписано(ы) одно или более «лишних» понятий, раскрыт только смысл «лишнего» понятия.

ИЛИ Наряду с верными понятиями выписано(ы) одно или более «лишних» понятий, смысл понятия не раскрыт или раскрыт неверно.

ИЛИ Выписано только одно верное понятие.

ИЛИ Приведены рассуждения общего характера, не соответствующие требованию задания.

Задание 1 № 8259

ИЛИ Правильно выписаны только два верных понятия.

Soc-oge. sdamgia. ru

02.01.2020 16:43:46

2020-01-02 16:43:46

Источники:

Https://soc-oge. sdamgia. ru/problem? id=8259

-

Приведите понятие дистанционного банковского обслуживания (дбо).

Ответ:

Дистанционным

банковским обслуживанием (ДБО) принято

называть оказание банковских услуг

(предоставление банковских продуктов)

на расстоянии, без посещения клиентами

офиса банка, без непосредственного

контакта с сотрудниками банка —

из дома (так называемый «home-banking»), офиса,

автомобиля и т. д.

ДБО позволяет

клиенту контролировать собственные

счета, покупать и продавать безналичную

валюту, оплачивать коммунальные услуги,

доступ в Internet, счета операторов

сотовой и пейджинговой связи, проводить

безналичные банковские и межбанковские

платежи, переводить средства по счетам

и др.

-

Опишите основные преимущества использования дбо для клиента и для банка.

Ответ:

ДБО

обеспечивает банку следующие конкурентные

преимущества.

-

Значительное

сокращение операционных издержек.

Отпадает необходимость содержать

дополнительные помещения, рабочие

места и персонал, без которых нельзя

обойтись при обслуживании клиентов

традиционным способом. В результате

транзакционные расходы (в пересчете

на одну транзакцию) снижаются

на порядок. За счет экономии

средств на свое содержание банк

может существенно увеличить клиентскую

базу — низкая себестоимость банковских

продуктов дает возможность уменьшить

тарифы на них, что при прочих равных

условиях делает банк в глазах

потребителя более привлекательным. -

С другой

стороны, благодаря ДБО банк способен

охватить немалый сегмент потребителей,

обладающих небольшими средствами и не

слишком «выгодными» с точки зрения

традиционного ведения банковского

дела. -

Кроме того,

потенциальный клиент банка, где

практикуется ДБО, освобождается

от жесткой привязки к конкретному

месторасположению банка, а это весьма

удобно. Следовательно, ДБО способствует

экспансии банка в другие регионы,

что приводит к расширению клиентской

базы. -

Немаловажен

и имиджевый аспект применения

технологий дистанционного обслуживания. -

Привлекательность

ДБО в глазах клиентов не в последнюю

очередь обусловлена и тем, что оно

способно обеспечить им более комфортные

условия общения с банком и значительную

экономию времени — для проведения

банковской операции клиенту не нужно

посещать офис банка. Более того, ему

даже не нужно подстраиваться под

график работы банка — он доступен 24 ч

в сутки, и пользователь может

выполнить нужную транзакцию в любой

удобный для него момент.

-

Назовите и охарактеризуйте основные виды дбо.

Ответ:

Интернет-банкинг — это

комплекс банковских услуг, предоставляемых

клиенту банком посредством Интернета,

включая контроль собственных счетов;

покупку и продажу безналичной валюты;

оплату коммунальных услуг, доступа

в Интернет, счетов операторов сотовой

и пейджинговой связи; проведение

безналичных платежей, перевод средств

по счетам.

Видеобанкинг —

это система интерактивного общения

клиента с персоналом банка, своего

рода видеоконференция, для организации

которой используется устройство,

называемое киоском (аппарат с сенсорным

экраном, позволяющий клиенту получать

доступ к различной информации, а также

пообщаться со служащим банка

и произвести с его помощью различные

операции). Киоски устанавливаются

в общественных местах и часто

совмещаются с банкоматами.

Wap-банкинг — удаленное

управление счетами посредством мобильного

телефона, оснащенного специальным

программным обеспечение на базе

протокола беспроводной передачи данных.

Однако пока банки не выделяют Wap-банкингв отдельный

вид услуг. Клиенту, желающему проводить

банковские операции только по мобильному

телефону, все же придется подключиться

к системеинтернет-банкинга.

Еще одна

услуга, предоставляемая банками

владельцам сотовых телефонов, —SМS-банкинг. При

помощи служб коротких сообщений (SMS),

которые есть у любого оператора

сотовой связи, клиенту будет доступна

вся информация о состоянии расчетных

счетов (остатков по счету), а также

получение выписок по счету за требуемый

период. По мнению специалистов, эта

услуга имеет гораздо больше перспектив,

чем Wap-

Соседние файлы в предмете [НЕСОРТИРОВАННОЕ]

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

Оказание банковских услуг

Услуги банковской системы

Электронные банковские услуги

Общая характеристика банковских услуг

Сущность банковской услуги

Расчетно-кассовое обслуживание

Страхование залогового имущества

Банковские услуги играют важную роль в кредитно-финансовой системе государства. Благодаря этому, осуществляется рациональное перемещение денежных средств. Данный сервис включает в себя различные финансовые операции – применительно как к банковским активам, так и к пассивам.

Виды банковских услуг

У каждого кредитно-финансового учреждения существует свой перечень оказываемых услуг. Однако в общем плане существует несколько основных групп банковского сервиса:

- депозитные операции. Они представляют собой клиентский вклад, на который зачисляются проценты;

- кредитные операции. Они включают в себя выдачу ссуд клиентам и получение за это дохода банком;

- расчетные операции. К ним относятся действия по открытию счетов, с которых осуществляется выплата заработной платы, а также перечисление различных налогов. Кроме того, предусмотрены и другие виды услуг, входящие в данную группу.

Оказание банковских услуг

Благодаря тому, что кредитно-финансовые учреждения осуществляют свой банковский сервис – компании различной формы собственности, а также физические лица могут эффективно использовать возможности распоряжения принадлежащими им денежными средствами. В частности, выдача ипотеки позволяет гражданам приобретать квартиры, а также индивидуальные коттеджи. Получение автокредитов дает возможность заемщикам покупать нужные им транспортные средства. Потребительские кредиты помогают решать неотложные проблемы. Ссуды коммерческим организациям способствуют развитию бизнеса.

Оплата банковских услуг

За выполнение различных кредитно-финансовых действий и оказание банковских услуг взимается оплата согласно установленным тарифам. Оплата такого сервиса необходима для эффективного функционирования всей банковской системы. Помимо процентной формы, существует ряд фиксированных видов оплаты услуг кредитно-финансовых организаций. Практика показывает, что комплексное осуществление текущих расчетов способствует успешной деятельности организаций различной формы собственности, а также производственных предприятий. Все это связано с системой оплаты банковских услуг.

Услуги банковской системы

Современная экономика является своеобразной и весьма сложной системой. Каждая ее часть имеет взаимосвязь с другими аналогичными составляющими. Банковская система занимает особое место в общей экономической структуре. Услуги, которые оказывают кредитные организации, играют важную роль в нормальном функционировании огромного количества коммерческих компаний, промышленных предприятий и других субъектов отечественной экономики. Благодаря сервису, предоставляемому участниками банковской системы, регулируются инфляционные процессы. Кроме того, осуществляется деятельность по контролю платежного баланса.

Электронные банковские услуги

В последние два десятилетия произошли значительные изменения в мировой экономической системе. Это существенно сказалось на банковском секторе каждой из стран. В России за этот период времени большую популярность приобрели электронные банковские услуги. Это позволяет кредитным организациям максимально эффективно осуществлять обслуживание юридических лиц. Кроме того, развиваются электронные формы банковского сервиса, предназначенные для физических лиц. На базе инновационных технологий возросла роль информационных ресурсов. Все это способствует тому, что клиенты кредитных учреждений имеют возможность пользоваться электронным банковским сервисом в полном объеме.

Интересные предложения банков получайте в Телеграм-боте Сравни Вклады. Здесь самые высокие ставки по вкладам на сегодня и лучшие акции и бонусы для вкладчиков.

Общая характеристика банковских услуг

Совокупность операций, направленная на полное удовлетворение запросов клиента –общая характеристика банковских услуг. Банковская услуга обладает характеристиками: неосязаемость, несохраняемость, абстрактность. Помощь банка всегда неотделима от квалифицированных сотрудников, уровень качества услуг непостоянен.

Несохраняемость объясняется постоянными изменениями уровня спроса и предложения. Неосязаемость означает невозможность увидеть и ощутить услугу до момента получения результатов исполнения. Борьба с непостоянством качества производится путем поднятия квалификации персонала.

Сущность банковской услуги

Сущность банковской услуги заключается в совершении действий, нацеленных на удовлетворение общественных потребностей, получении максимально доступной прибыли. Услуги обладают свойством самоувеличивающейся стоимости. Каждое действие банка способствует получению прибыли, увеличению стоимости для принятия участия в обороте.

Объект банковских услуг – капитал. Действия всегда направлены на оборот денежных средств в различных формах, качествах. Услугой называются активные и пассивные операции.

Рынок банковских услуг

Рынок банковских услуг формируется конкурентными предложениями разных организаций банковской системы и спросом клиентов. ЦБ РФ, коммерческие банки и кредитные организации формируют предложение. Цель существования рынка – удовлетворение потребности в услугах, включающих оборот, хранение денег и кредитование.

Банк России осуществляет регуляцию рынка косвенным участием и путем издания нормативных актов. Коммерческие банки предоставляют услуги юридическим и физическим лицам в наибольшем спектре. Кредитные организации оказывают неполный выбор услуг, следовательно, играют меньшую роль в образовании предложения.

Расчетно-кассовое обслуживание

Основной деятельностью банков является рассчетно-кассовое обслуживание (РКО) индивидуальных предпринимателей и юридических лиц. РКО – портфель услуг по перемещению, хранению, регистрации движения денег. Расчетное и кассовое обслуживание может осуществляться по отдельности или комплексно.

К расчетным операциям относят переводы денег, списание средств, обслуживание систем удаленного доступа. Кассовое обслуживание – прием и выдача наличных денег, прием наличных платежей, размен денег, обмен непригодных банкнот. Также к рассчетно-кассовому обслуживанию относят предоставление выписок, выдачу справок, предоставление отчетных документов.

Страхование залогового имущества

Банки осуществляют страхование залогового имущества – процедуру, неотделимую от выдачи крупных кредитов. Страхование необходимо на случаи возможного повреждения или уничтожения имущественной ценности. Оплату услуг на себя берет заемщик, задача банка – предложить наиболее выгодные условия.

Страхование производится по нескольким схемам. Варианты отличаются ролями банка и клиента, которые выступают выгодоприобретателями и страхователями. Выплатить премию может банк, но стоимость страховки будет включена в оплату кредита.

Валютные операции

Валютные операции (ВО) – действия, связанные с передачей права собственности на валюту, использованием иностранных денежных единиц, осуществлением денежных переводов. Чаще под понятием ВО подразумевают ввоз и обмен иностранной валюты. Услуги предоставляются ЦБ РФ и коммерческими банками.

Операции с валютой разделяют на операции движения капитала и текущие. Текущие связаны с оборотом валюты, товаров, услуг, переводом средств по стране и за ее пределами. ВО с капиталом включают инвестирование, кредитование, привлечение средств.

Инкассация

Транспортировкой денежных средств, драгоценных металлов, ценных бумаг, важных документов занимается инкассаторская служба. Инкассация позволяет минимизировать риск утери перевозимого груза. Служба инкассации должна иметь лицензию на проведение банковских операций.

Отдел доставки ценных грузов – структурное подразделение приватной охранной службы. В состав входит начальник подразделения, бригадиры, инкассаторы-водители и сборщики. Инкассаторские службы разрабатывают многоуровневую защиту от грабителей.

Депозиты

Банковские депозиты – денежные ценности, отдающиеся на хранение в банк с дальнейшей возможностью получать проценты. Банки заинтересованы в получении вкладов. Депозитные средства расформировываются банками для предоставления кредитов, увеличения собственного капитала, вложения в фонды резервов, ценные бумаги, валюту.

Депозиты разделяют на 2 вида: до востребования и срочные. Срочные вклады дают более высокий процент, но вложенные деньги можно получить только после оговоренной в договоре даты. Депозит до востребования обкладывается меньшим процентом, определенную часть вложения можно снять в любое время.

Совет от Сравни.ру: банковские услуги способствуют обеспечению экономического роста. В современных условиях они служат целям эффективного ведения деятельности всеми субъектами основных секторов отечественной экономики.

Телеграм-бот Сравни Вклады со спецпредложениями от всех банков подскажет, где лучше открыть вклад на сегодня.

Всего: 60 1–20 | 21–40 | 41–60

Добавить в вариант

Опираясь на знания обществоведческого курса, объясните смысл понятия «банковская система». Какое определение понятия «банковская безопасность» автор считает верным? Какие две другие точки зрения на понимание банковской безопасности он приводит? (Укажите содержание этих точек зрения.)

Показать

1

Какую связь между эффективностью банковской системы и состоянием национальной экономики прослеживает автор? Какие два фактора, обуславливающие повышение опасности существования и деятельности кредитных организаций для любой финансовой среды, он называет? Элементом какой системы, с точки зрения автора, является банковская безопасность?

2

Автор пишет о различных уровнях банковской системы. Какие кредитные организации представляют нижний уровень банковской системы РФ? Назовите две любые кредитные организации. Назовите две любые функции этих кредитных организаций и проиллюстрируйте каждую примером.

3

Автор пишет о том, что безопасность банковской системы формируется под воздействием сложной совокупности различных факторов. Приведите объяснения зависимости безопасности банковской системы от любых двух приведённых автором факторов. Каждый раз называйте фактор и приводите объяснение.

4

Опираясь на знания обществоведческого курса, объясните смысл понятия «банковская система». Какое определение понятия «банковская безопасность» автор считает верным?

(В объяснении смысла / определении понятия должно быть указано не менее двух существенных признаков. Объяснение/определение может быть дано в одном или нескольких распространённых предложениях.)

Автор пишет о том, что безопасность банковской системы формируется под воздействием сложной совокупности различных факторов. Приведите объяснения зависимости безопасности банковской системы от любых двух приведённых автором факторов. Каждый раз называйте фактор и приводите объяснение.

Показать

1

Какую связь между эффективностью банковской системы и состоянием национальной экономики прослеживает автор? Какие два фактора, обуславливающие повышение опасности существования и деятельности кредитных организаций для любой финансовой среды, он называет? Элементом какой системы, с точки зрения автора, является банковская безопасность?

2

Автор пишет о различных уровнях банковской системы. Какие кредитные организации представляют нижний уровень банковской системы РФ? Назовите две любые кредитные организации. Назовите две любые функции этих кредитных организаций и проиллюстрируйте каждую примером.

3

Опираясь на знания обществоведческого курса, объясните смысл понятия «банковская система». Какое определение понятия «банковская безопасность» автор считает верным? Какие две другие точки зрения на понимание банковской безопасности он приводит? (Укажите содержание этих точек зрения.)

Какую связь между эффективностью банковской системы и состоянием национальной экономики прослеживает автор? Какие два фактора, обуславливающие повышение опасности существования и деятельности кредитных организаций для любой финансовой среды, он называет? Элементом какой системы, с точки зрения автора, является банковская безопасность?

Показать

1

Автор пишет о различных уровнях банковской системы. Какие кредитные организации представляют нижний уровень банковской системы РФ? Назовите две любые кредитные организации. Назовите две любые функции этих кредитных организаций и проиллюстрируйте каждую примером.

2

Автор пишет о том, что безопасность банковской системы формируется под воздействием сложной совокупности различных факторов. Приведите объяснения зависимости безопасности банковской системы от любых двух приведённых автором факторов. Каждый раз называйте фактор и приводите объяснение.

3

Опираясь на знания обществоведческого курса, объясните смысл понятия «банковская система». Какое определение понятия «банковская безопасность» автор считает верным? Какие две другие точки зрения на понимание банковской безопасности он приводит? (Укажите содержание этих точек зрения.)