Кредит – это ссуда в денежной или товарной форме, предоставляемая кредитором заёмщику.

Функции кредита

- регулирующая – кредит способствует непрерывному процессу производства, способен формировать сбалансированную экономику.

- перераспределительная – удовлетворение временных потребностей юридических и физических лиц за счёт временно свободных денежных средств других лиц

- стимулирующая – кредит стимулирует заёмщика к трудовой деятельности, которая поможет ему вернуть кредит.

Принципы кредитования

- возвратность – кредит будет возвращён кредитору

- срочность– кредит выдаётся на определённый срок

- платность – кредит возвращается с процентами

- гарантированность – государство гарантирует защиту прав обеих сторон

- обеспеченность – защищает кредитора от невозврата кредитов.

Виды обеспечения ссуд:

- Материальные ценности, оформленные под залог

- Гарантии посредников — поручителей

- Страховые полисы

Заёмщик – организация или физическое лицо, берущее кредит в банке.

Кредитор – кто предоставляет кредит.

Кредитное соглашение – договор между кредитором и заёмщиком, составленный в письменной форме, в котором оговариваются условия предоставления и возвращения кредита.

Дифференцированность кредита – это различный подход банков к заёмщикам от их реальных возможностей погасить ссуду ( первоклассные и сомнительные)

Платёжеспособность – способность заёмщика погасить кредит в срок с процентами.

Виды кредита

По способу кредитования

- коммерческий ( натуральный)- предприниматели кредитуют друг у друга при покупке и продаже товаров .Он осуществляется в товарной форме, выдаётся вексель – долговое обязательство заёмщика уплатить сумму с процентами в определённый срок.

- банковский ( денежный) – банки выдают денежные ссуды .

По целевому назначению

- потребительский – для приобретения потребительских товаров с отсрочкой платежа

- ипотечный – долгосрочная ссуда на приобретение жилья под залог имущества

- ростовщический – выдаётся под очень высокие проценты ( до 300%)

По кредиторам и вкладчикам

- государственный — выдаётся государством или местными органами власти

- международный – кредитные отношения между государствами, межгосударственными банками и корпорациями

По срокам выплаты

- краткосрочный (до года)

- среднесрочный ( от года до 5 лет)

- долгосрочный (свыше 5 лет)

Новые формы кредита

- Лизинг (англ. leasing от англ. to lease — сдать в аренду) – долгосрочная аренда движимого и недвижимого имущества (кредит этот всегда долгосрочный)

- Факторинг (англ.factoring от англ. factor — посредник, торговый агент)– посредническая операция банка по взысканию денежных средств с должников своего клиента и управление его долговыми требованиями.

- Форфейтинг (англ.forfaiting от фр. à forfait — целиком, общей суммой) – это приобретение финансовым агентом ( форфейтором) обязательства заёмщика перед кредитором.

Тенденции развития системы кредитования в РФ

- наблюдается отток иностранного капитала из российской экономики в связи с напряжённой международной обстановкой.

- замораживание счетов российских вкладчиков в иностранных банках увеличивает степень доверия к банкам России.

- увеличение спроса на краткосрочные кредиты и кредиты по ипотеке.

- продолжение государственной поддержки банков, предоставление кредитов на укрепление банковской системы.

- Увеличение объёмов кредитования из федерального бюджета.

- создание благоприятных условий для кредитования среднего и малого бизнеса (снижение процентной ставки, увеличение суммы кредита и срока его выплаты)

- улучшение требований к заёмщику

- снижение ставок по кредитам в крупных российских банках, увеличение доверия к ним со стороны граждан.

- предоставление кредитов по ипотеке на длительный срок (от 10 до 25 лет)

Таким образом, устойчивость кредитной системы – одно их условий эффективного развития страны в целом.

Страхование

Страхование – финансовое обеспечение от возможного ущерба.

Функции страхования

- рисковая – возмещение убытков

- предупредительная – проведение мер по предупреждению, страхового случая, минимизации ущерба при этом

- контрольная – строго целевое назначение средств из страхового фонда.

- сберегательная – проведение особого вида страхования — накопительного, когда организация предлагает страховую защиту и одновременно выполняет роль сберегательного учреждения.

Страховая деятельность – сфера деятельности по страхованию физических и юридических лиц.

Цель страховой деятельности : обеспечение защиты имущественных интересов физических и юридических лиц РФ при наступлении страхового случая.

Задачи организации страхования

- проведение единой, целенаправленной политики по организации страхования

- установление принципов страхования

- формирование механизма страхования

Принципы страхования

- свободный выбор страховщиком — страхователя и вида страхования

- наличие страхового интереса – то есть наличие собственности, опасности пр.

- страхование риска – то есть страхуется событие, произошедшее случайно, а не спровоцировано страховщиком.

- наивысшее доверие сторон

- выплата страхового возмещения, максимальная добросовестность со стороны страхователя

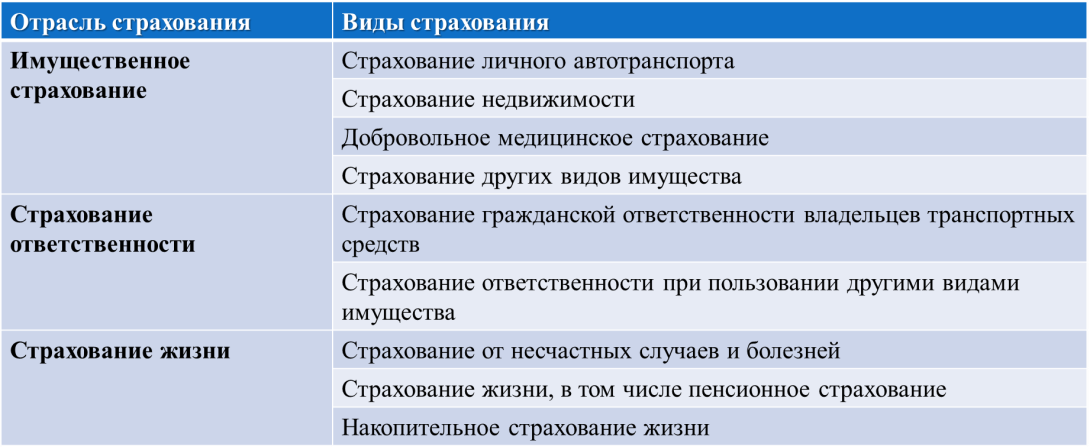

Виды страхования

По объекту страхования

—личное (жизни, от несчастных случаев, медицинское)

—имущественное (транспорт, грузы, финансовые риски, имущество)

—ответственности (заемщика за непогашение кредита, владельцев автотранспортных средств)

По форме вовлечения в систему страховых отношений

- обязательное – осуществляется в силу закона, страховая защита связана с интересами общества.

- добровольное – добровольное заключение договора между страховщиком и страхователем.

Обязательное страхование:

- медицинское

- государственное личное страхование госслужащих

- личное страхование за счет работодателя граждан, занимающихся опасной для жизни деятельностью

- страхование жизни и здоровья членов экипажей самолетов;

- страхование пассажиров

- страхование ответственности при причинении вреда при строительстве

- противопожарное страхование

По страхователям

- государственное – страховщиком выступает государство

- негосударственное — страховщиком выступают негосударственные юридические лица, предусмотренные законом.

Страховой полис — документ, удостоверяющий процесс страхования юридического или физического лица.

Страховой случай – это событие, предусмотренное договором страхования или законом, с наступлением которого страховщик обязан выплатить страхователю или третьим лицам сумму, указанную в договоре.

Материал подготовила: Мельникова Вера Александровна

.

Муниципальное казённое общеобразовательное учреждение

«Средняя общеобразовательная школа № 3»,

г.

Козельск Козельского района Калужской области

Методическая разработка урока по обществознанию

для учащихся 11 классов

Основы страхования

Автор: Кокухина Евгения Александровна

2019 г.

Тема урока: «Основы

страхования»

Цели урока:

·

Определить сущность, функции

и принципы страхования;

·

Познакомиться со страховой

терминологией;

·

Обобщить формы и виды

страхования

Задачи

урока:

Образовательные:

•

Определить значение

потребности в безопасности;

•

Выявить суть страхования

как способ удовлетворения потребности в безопасности;

•

Раскрыть суть основных понятий;

•

Рассмотреть формы и виды

страхования;

Развивающие:

• Развитие

умения и анализировать информацию, сопоставлять, сравнивать, устанавливать

причинно-следственные связи.

• Развитие

умения приводить примеры, выражать и аргументировать собственную позицию.

Воспитательные:

• Формирование

познавательного интереса

• Формирование

мотивации изучения экономики и основных экономических явлений.

• Формирование

активности и самостоятельности учащихся.

Тип

урока: Изучение нового материала

Оснащение урока: задания, экран,

проектор.

Методы обучения: словесные,

наглядные.

Форма обучения: коллективная

работа.

ХОД УРОКА

1.

Организационный момент

Объявление

темы, целей.

2.

Мотивационный блок

|

Вопросы: Что такое потребность? Какие потребности есть у человека? Какая потребность самая важная? |

Ответы учеников: То, в чем человек нуждается. По классификации А. Маслоу: 1. Физиологические потребности 2. Потребность в безопасности 3. Потребность в общении 4. Потребность в уважении признании 5. Потребность в самовыражении, самореализации Анализ потребностей. Какое место в иерархии Если потребность в безопасности не была |

|

Вопросы: Как удовлетворить потребность в безопасности? Как снизить неблагоприятные последствия в результате |

Ответы: По разному, в зависимости от вида опасности. (стены, Одним из способов защиты от опасностей является |

3.

Изложение новой

темы.

1.

Общее понятие, цель и задачи страхования

В современном обществе человек

подвергается различным опасностям, угрожающим ему самому, его близким, его

имуществу. Опасности бывают разного рода. Их условно можно разделить на четыре

основные группы: природно-климатические, производственно-хозяйственные,

общественно-бытовые и естественно-личные опасности.

Страхование — это комплекс общественных отношений по

защите интересов физических лиц, юридических лиц и государства, регулируется

нормами российской системы права.

Суть страхования сводится к формированию за счет

взносов страхователей страхового фонда и его использованию для выплаты

страховых возмещений.

Страхование как экономическая категория

характеризуется рядом признаков. К числу основных можно отнести следующие

признаки:

— наличие особых денежных отношений, связанных со

страховым риском;

— солидарная раскладка суммы ущерба;

— образование особого денежного страхового фонда;

— раскладка суммы ущерба в пространстве и во времени;

Итак, общей целью и основной задачей страхования

является возмещение имущественного ущерба гражданам и организациям при

наступлении неблагоприятных событий из специально создаваемых для этого

финансовых источников, формируемых за счет специальных страховых денежных

взносов заинтересованных сторон.

2. Страховая

терминология

Наиболее общие условия страхования выражают следующие

страховые понятия и термины.

Ø Страховая защита — это совокупность перераспределительных

отношений по поводу преодоления и возмещения ущерба, наносимого конкретным

объектам общественного производства.

Ø Объектами страхования являются личные и имущественные

интересы.

ü Объекты личного страхования — это имущественные интересы,

связанные: а) с дожитием граждан до определенного возраста или срока, со

смертью, с наступлением иных событий в жизни граждан (страхование жизни); б) с

причинением вреда жизни, здоровью граждан, оказанием им медицинских услуг

(страхование от несчастных случаев и болезней, медицинское страхование).

ü Объектами имущественного страхования могут быть имущественные

интересы, связанные, в частности: а) с владением, пользованием и распоряжением

имуществом (страхование имущества); б) с обязанностью возместить причиненный

другим лицам вред (страхование гражданской ответственности); в) с осуществлением

предпринимательской деятельности (страхование предпринимательских рисков).

Ø Основными участниками отношений страхования являются:

ü Страхователи — это физическое или юридическое лицо,

уплачивающее страховые взносы и вступающее в конкретные страховые отношения с

передачей риска страховщику.

ü Страховщики — это юридические лица, созданные в

соответствии с законодательством РФ для осуществления страхования, перестрахования,

взаимного страхования и получившие лицензии в установленном порядке.

Страховщик, осуществляя страхование, принимает на себя за определенную плату

материальные последствия риска страхователя и возмещает ущерб страхователю в

случае наступления страхового случая.

ü Застрахованное лицо — это физическое лицо, жизнь,

здоровье, трудоспособность которого являются объектами страховой защиты по

личному страхованию.

ü Выгодоприобретатель (получатель) страхового возмещения

или страховой суммы — это физическое или юридическое лицо, которому по

условиям страхования предоставлено право на получение соответствующих денежных

средств.

Ø Страховое свидетельство (страховой полис) — это

документ, удостоверяющий факт страхования имущества или личного страхования.

Ø Страховая взнос — плата за страхование, которую

страхователь обязан внести страховщику в соответствии с договором страхования

или законом.

Ø Страховой случай — это фактически происшедшее событие

с негативными или иными заранее оговоренными последствиями, вследствие которого

может быть выплачено страховое возмещение или страховая сумма.

Ø Страховая выплата — это денежная сумма, которая

определена в порядке, установленном федеральным законом и (или) договором

страхования, и выплачивается страховщиком страхователю, застрахованному лицу,

выгодоприобретателю при наступлении страхового случая.

3. Формы

и виды страхования.

Деление страхования на формы производится в

зависимости от его обязательности или необязательности для страхователей.

Формы страхования.

Добровольное страхование — это отношения между сторонами

(страховщиком и страхователем), свободно выразившими свою волю по защите

имущественных интересов

Обязательное страхование — это форма страхования, при которой на

страхователя законом возлагается обязанность страховать здоровье, жизнь или

имущество других лиц либо гражданскую ответственность перед другими лицами за

свой счет или за счет заинтересованных лиц.

Виды страхования (основные):

Личное страхование — это отношения между страховщиком и страхователем

или застрахованным лицом, в ходе которых страховщик взамен уплаченной

страхователем премии обязуется произвести выплату (единовременно или

периодически) страховой суммы (страхового обеспечения).

Виды личного страхования.

— страхование жизни на случай смерти, дожития до

определенного возраста или срока либо наступления иного события;

— пенсионное страхование;

— страхование жизни с условием периодических страховых

выплат (ренты, аннуитетов) и (или) с участием страхователя в инвестиционном

доходе страховщика;

— страхование от несчастных случаев и болезней;

— медицинское страхование.

Имущественное страхование — это отношения между страховщиком и

страхователем, при которых страховщик взамен уплаты страхователем страховой

премии обязуется при наступлении страхового случая возместить страхователю или

выгодоприобретателю причиненные вследствие этого события убытки в

застрахованном имуществе либо убытки в связи с иными имущественными интересами

страхователя (выплатить страховое возмещение) в пределах страховой суммы и в

порядке, установленном законодательством.

В законодательстве предусмотрены следующие виды

имущественного страхования.

— страхование средств транспорта;

— страхование грузов;

— сельскохозяйственное страхование (страхование урожая

сельскохозяйственных культур, многолетних насаждений, животных);

— страхование имущества юридических лиц, имущества

граждан;

— страхование гражданской ответственности;

— страхование предпринимательских рисков;

— страхование финансовых рисков.

Существует еще один вид страхования — это смешанное,

или комбинированное, страхование.

4.

Принципы и функции страхования

Добровольной форме страхования свойственна своя группа

основных принципов:

1) добровольное страхование действует и в силу закона,

и на добровольных началах. Закон определяет подлежащие добровольному

страхованию объекты и только наиболее общие условия страхования;

2) добровольность участия в страховании страхователей.

Страховщик не имеет права отказаться от страхования объекта, если волеизъявление

страхователя не противоречит условиям страхования;

3) ограниченность добровольного страхования во времени

(по срокам). Начало и окончание срока страхования всегда оговариваются в

договоре;

4) обусловленность действия добровольного страхования

уплатой страховых взносов. Неуплата очередного взноса по долгосрочному

страхованию влечет за собой прекращение действия договора;

5) зависимость страхового обеспечения по добровольному

страхованию от желания страхователя.

Обязательному страхованию присущи следующие принципы:

1) законодательное установление обязательного

страхования;

2) сплошной охват обязательным страхованием указанных

в законе объектов;

3) безусловность (автоматичность) распространения

обязательного страхования на объекты, указанные в законе;

4) независимость действия обязательного страхования от

внесения страховых платежей;

5) нормирование страхового обеспечения по обязательному

страхованию.

Как экономическая категория страхование имеет свое

предназначение, которое проявляется через функции страхования:

— функцию формирования специализированных денежных

средств;

— функцию возмещения убытков;

— сберегательную (накопительную) функцию;

— инвестиционную функцию;

— превентивную (упредительную) функцию;

— контрольную функцию;

— репрессивную (карательную) функцию и др.

5.

Закрепление

материала. Практикум (задания выводятся на экран)

Выбрать правильный вариант ответа

1.

Страховой

случай может быть определен, как

·

фактически

происшедшее событие, в связи с негативными или иными заранее оговоренными

последствиями которого может быть выплачено страховое возмещение или страховая

сумма

·

совершившееся

преднамеренное событие, с наступлением которого возникает потребность в

получении страховой выплаты

·

вероятность

наступления ущерба в результате оговоренного заранее события

2.

Страховая

защита означает

·

реакцию

людей на природные и общественные события, вызывающие необходимость

осуществления неожиданных, чрезвычайных и огромных затрат

·

систему

перераспределительных отношений, которые связаны с формированием средств

страхового фонда и возмещением ущерба из этого фонда участникам страхования

·

часть совокупного

общественного продукта, используемую для возмещения потерь, причиненных

народному хозяйству стихийными бедствиями и другими неблагоприятными событиями

для общества

3.

Сущность

страхования состоит:

·

в

солидарной (замкнутой) раскладке возможного ущерба от стихийных бедствий и

других событий между заинтересованными лицами

·

в

обеспечении страховой защиты за счет фондов самострахования

·

в

индивидуальной страховой защите собственности и личности

4.

Утверждение,

что сущность предупредительной функции страхования заключается в сбережении

денежных сумм на дожитие:

·

ошибочно

·

верно

·

может

быть признано верным, если речь идет о личном страховании

5.

К

специфическим признакам, характеризующим страхование, как экономическую

категорию, можно отнести

·

наличие

страхового риска; перераспределительный характер отношений, замкнутая

солидарность раскладки ущерба

·

наличие

страхового риска; замкнутый характер отношений;

·

наличие

страхового риска; замкнутый характер страховых отношений; раскладка ущерба во

времени и в пространстве; возвратность страховых платежей, мобилизованных в

страховой фонд

6.

Страхование

осуществляется в следующих формах

·

добровольной

и принудительной

·

добровольной

и обязательной

·

личной и

имущественной

7.

Добровольная

форма осуществления страхования отражает

·

индивидуальные

и коллективные страховые потребности, при этом страховое правоотношение

возникает в силу волеизъявления сторон — страхователя и страховщика

·

общественную

(общегосударственную) потребность в страховании, результатом чего становится

принятие соответствующего федерального закона

·

коллективные

страховые потребности, при этом страховое правоотношение возникает либо в силу

закона, либо договора страхования между страхователем и страховщиком

8.

Обязательная

форма осуществления страхования отражает

·

индивидуальные

и коллективные страховые потребности, при этом страховое правоотношение

возникает в силу волеизъявления сторон — страхователя и страховщика

·

общественную

(общегосударственную) потребность в страховании, результатом чего становится

принятие соответствующего федерального закона

·

коллективные

страховые потребности, при этом страховое правоотношение возникает либо в силу

закона, либо договора страхования между страхователем и страховщиком

9.

Обязательное

государственное страхование относится к категории

·

обязательного

страхования в силу закона

·

обязательного

социального страхования

·

государственного

личного страхования

10. Экономической сущности

страхования соответствуют следующие функции:

·

распределительная,

контрольная, регулирующая

·

фискальная,

регулирующая, стимулирующая

·

возмещения

убытков, сберегательная, превентивная, контрольная

6.

Подведение итогов

занятия.

Основное предназначение страхования и его главная

функция заключается в возмещении ущерба (убытков) при наступлении

неблагоприятного последствия.

Суть страхования сводится к формированию за счет

взносов страхователей страхового фонда и его использованию для выплаты

страховых возмещений.

7.

Домашнее задание. Учить определения и термины. Привести примеры

добровольного и обязательного страхования.

Комитет образования и науки Курской области

Областное государственное бюджетное учреждение

дополнительного профессионального образования

Курский институт развития образования

Выпускной проект

Методическая разработка учебного занятия

по теме «Страхование»

Разработчики:

Колесникова С.А.,учитель истории и обществознания МБОУ «СОШ№3 г.Льгова» Курской области

Романенко Г.Л., учитель истории и обществознания МБОУ «СОШ №2 г.Льгова» Курской области

Ступакова Н.Г., учитель истории и обществознания МБОУ «Фитижская СОШ» Курской области

Курск

2018

Тема урока: Страхование

Цель урока: сформировать представление учащихся о понятии «страхование», рассмотреть основные функции страхования.

Задачи:

Образовательная: познакомить учащихся с механизмом страхования и основными видами и отраслями страхования.

Развивающая: развивать умение ориентироваться в мире страховых услуг и обеспечивать должный уровень страховой защиты для себя и своих близких.

Воспитательная: формировать страховую культуру у населения и понимание роли страхования в современной жизни.

ХОД УРОКА

1. Организация начала урока

1) Приветствие обучающихся.

2) Постановка цели урока:

У.: Для определения темы сегодняшнего урока, предлагаю вам отгадать загадки на тему финансовой грамотности. Ваша задача из первых букв отгаданных слов собрать термин, о котором мы будем сегодня говорить.

1- Делать это ни в чужом, ни тем паче в своём доме не стоит: денег не будет.

Ответ: СВИСТЕТЬ

2-Там проводят торги и цену набивают молотком? Ответ: АУКЦИОН

3- Дела у нас пойдут на лад: Мы в лучший банк внесли свой… Ответ: ВКЛАД

4-Стал владельцем, братцы, я -Вот завода … Ответ: АКЦИЯ

5-Люди ходят на базар: Там дешевле весь… Ответ: ТОВАР

6-Как ребёнка нет без мамы, Сбыта нету без… Ответ: РЕКЛАМА

7-Журчат ручьи, промокли ноги, Весной пора платить… Ответ: НАЛОГИ

8-В банке для всех вас висит прокламация: «Деньги в кубышках съедает …»

Ответ: ИНФЛЯЦИЯ

9-Денежная единица европейских стран Ответ: ЕВРО

10-Сколько центов в центнере? Ответ: ОДИН

11-эталон дешевизны Ответ: ХАЛЯВА

После отгадывания правильного термина финансовой грамотности, первая буква записывается на доске. Из полученных букв собирают термин. Записывают тему в тетрадь.

2. Изучение нового материала

1) Беседа

У.: Определите корень в слове «страхование» (ответ учеников: страх).

У.: Страх перед чем? Страх чего? (Предполагаемый ответ: человеку и в прошлом, и в наши дни есть чего бояться: землетрясений, наводнений, пожаров, ограблений, войн, т.е. всего того, что может угрожать его жизни, здоровью, нанести вред принадлежащим ему материальным ценностям).

2) Просмотр видео «ИЗ ИСТОРИИ СТРАХОВАНИЯ НА РУСИ»

https://www.youtube.com/watch?v=ZjcrB9029Rw

У.: Слово «страхование» произошло от старинного выражения «действовать на свой страх и риск», т.е. на собственную ответственность.

Разумеется, жизнь в ситуации неопределенности вызывает потребность в гарантированной надежности, защите. Эту надежность и защиту нам и предоставляет страхование, одна из важнейших сфер экономики, по объему привлеченных средств соперничающая с банковской сферой.

3) Запись в тетради:

Страхование – это способ уменьшения риска путем гарантирования возмещения потенциальных убытков.

4) Главные функции страхования:

Страховая деятельность, как правило, не создает ничего нового. Она существует за счет распределения средств, которые вносят участники страховой компании.

В первую очередь страхование выполняет распределительную функцию и выплачивает материальную компенсацию в случае наступления негативных рисковых условий. Именно распределительная функция обеспечивает процесс бесперебойности на всех стадиях страхования.

Рисковая функция способна обеспечить материальной защитой от различных негативных случайных событий, которые ведут к материальным потерям. Каждый участник страхования вносит определенные взносы, которые ему не будут возвращаться после окончания действующего договора.

Страхование выполняет также и предупредительную функцию. Ее реализация осуществляется за счет уменьшения степени риска и плохих последствий любого страхового события. Данная функция будет осуществляться благодаря финансированию средств в фонды мероприятий по предупреждению, ограничению и локализации плохих последствий аварий, катастроф или несчастных случаев. Для того чтобы была возможность реализовать данную функцию, необходимо создать специальный страховой фонд.

Страхование выполняет также сберегательную функцию. Это говорит о том, что у участников страхового фонда будет возможность сберечь суммы на дожитие с помощью страхования. Такой вид сбережения был вызван потребностью в защите уже достигнутого семейного достатка.

Инвестиционная функция дает возможность участникам страхования при наличии свободных сумм вложить их в фонд страховой организации и получать прибыль за счет деятельности данной компании.

Страхование также выполняет и кредитную функцию. Речь идет о возвратности страховых взносов.

Контрольная же функция заключается в формировании правильного фонда и в целевом использовании поступающих в него денежных средств

5) ВИДЕО «ЧТО ТАКОЕ СТРАХОВАНИЕ?»

Какова же процедура процесса страхования?

https://www.youtube.com/watch?time_continue=37&v=WSYcfcxW4N4

Беседа по просмотренному:

Цель страхования:

Основной целью страхования является защита лиц, формирующих страховой фонд. Чем больше людей смогла привлечь компания, тем большим капиталом она обладает. Так вот, цель страхования заключается в возможности удовлетворения общественной потребности в качественной и надежной страховой защите от всякого рода негативных случайностей.

Задачи страхования :

Цель и задачи страхования подразумевают деятельность самой страховой организации. Основными задачами будет являться обязательное наличие некоторых факторов, а именно: обеспечение социальной защиты застрахованным слоям населения, а также обязательная реализация всех указанных в договоре выплат; участие в поддержке финансовой стабильности системы медицинского обслуживания; защита интересов, связанных с сохранением имущества юридических и физических лиц. Для правильной реализации всех поставленных целей и задач каждая страховая компания контролируется государственными органами.

- Формы страхования

- обязательное;

- добровольное.

Обязательное страхование включает следующие виды:

Соцстрахование бывает пенсионным, медицинским, и др.;

Страхование военнослужащих;

Страхование ответственности перевозчиков различных видов транспорта;

Страхование депозитных (банковских) вкладов.

При этом самостоятельно оформлять полис нужно только в двух случаях: при медицинском страховании и при оформлении полиса ОСАГО. Во всех других ситуациях страховая защита происходит автоматически, без участия физического лица. Гражданин не имеет права отказаться от ОС.

К добровольному относится такой вид, при котором человек сам определяет, что ему страховать и насколько.

Такая защита всегда производится на добровольных началах, по личной инициативе страхователя. На практике она реализуется посредством заключения соответствующего договора, в котором прописываются все вопросы, связанные с выполнением оговоренных условий. При этом такому договору всегда сопутствует страховой полис.

ДС имеет конечный срок, который прописан в документах. По желанию клиенты могут обеспечить непрерывность страховой защиты, и продлить действие договора, перезаключив его. Частота и размер взносов зависят от выбранной программы. Они могут уплачиваться ежемесячно, ежеквартально или одним платежом в год.

На практике ДС реализуется следующим образом: пострадавшему лицу или организации, которая оказывает различные услуги для застрахованного, производится выплата компенсаций. При этом эти средства берут из специальных денежных фондов, которые создаются за счет взносов клиентов.

Добровольное страхование включает следующие виды:

Страхование жизни и здоровья;

Накопительное (инвестиционное);

Страхование для выезжающих за рубеж;

Добровольное медицинское страхование (ДМС);

Страхование недвижимости и транспортных средств.

Основным документом, подтверждающим процедуру страхования является – СТРАХОВОЙ ПОЛИС.

Что это такое?

(Обобщение ответов обучающихся)

Полис страховой

Страховой полис – это именной документ, вручаемый страхователю и удостоверяющий, что лицо застраховано в соответствии с пунктами актуального законодательства. Страховой полис свидетельствует об обязательстве страховщика выплатить страхователю некоторую сумму при наступлении страхового случая – такая сумма носит название компенсация или возмещение. Именно полис регламентирует отношения между сторонами, поэтому он должен содержать перечисление прав и обязанностей застрахованного гражданина и организации, производящей страхование.

Страховой полис: что должно включаться?

Перечень обязательных реквизитов полиса фигурирует в ФЗ «О страховании» — к ним относятся:

Название документа.

Полные реквизиты сторон, а именно ФИО, даты рождения, адреса проживания либо полные наименования и места регистрации, если сделка по покупке полиса заключается между фирмами.

Размер возмещения, которое будет выплачено при наступлении страхового случая.

Сумма, которую страхователь выплатил за покупку страхового полиса.

Размеры и сроки уплаты обязательных страховых платежей (при их наличии).

Тариф страховщика и подробное перечисление его особенностей.

Порядок внесения корректив в договор, а также варианты обстоятельств, которые могут привести к тому, что соглашение окажется расторгнутым досрочно.

Срок действия полиса.

Перечень случаев, которые в соответствии с выбранным тарифом могут считаться страховыми.

Перечисление условий, приводящих к отказу страховщика в выплате.

Описание ответственности, которая грозит сторонам за неисполнение обязательств, предусмотренных соглашением.

Способ обеспечения исполнения обязательств по соглашению – к числу возможных способов относят залог, неустойку, поручительство. Возможны и специфические формы обеспечения – например, передача авалированного векселя.

Подписи страхователя и ответственного работника страховой компании

Страховой полис: системы возмещения ущерба

Страховой полис может предполагать одну из следующих систем риска:

Система первого риска. Страхователь получает полную сумму компенсации, но в пределах страхового лимита (который оговорен соглашением).

Система пропорционального возмещения предполагает, что ущерб возмещается согласно установленной пропорции. Такая система менее выгодна для страхователя, потому как сумма компенсации заметно ниже, однако, и страховой полис с системой пропорционального возмещения стоит дешевле.

Виды страховых полисов

Страховые полисы классифицируются по:

1. Продолжительности действия. Различают полисы с ограниченным сроком (например, в 1 год), пожизненные полисы (частный случай – страхование от смерти) и полисы, привязанные к определенному событию, которое и прерывает срок их действия (например, рождение ребенка).

2. Количеству застрахованных. Встречаются индивидуальные и коллективные страховые полисы – вторым вариантом чаще всего пользуются руководители предприятий, где условия труда опасны.

Однако наиболее распространенной считается классификация полисов по объекту страхования:

Личный. Самое популярное личное страхование – это страхование от смерти. Многие банки отказывают клиентам в предоставлении ссуды, пока они не приобретут такой полис. В случае наступления смерти страховое возмещение платится выгодоприобретателям – ближайшим родственникам. Другие виды личных полисов – медицинский (выплата происходит, если страхователю требуется дорогостоящее лечение), пенсионный (дает возможность получить значительную прибавку к пенсии, но требует осуществления страхователем периодических выплат).

Имущественный. Такой полис позволяет защитить имущество от порчи либо кражи. Объектом страхования могут быть автомобиль, квартира, интерьер, предметы искусства (картины).

Полис страхования ответственности. Классический пример – полис ОСАГО. Если владелец полиса ответственности каким-либо образом нанесет урон другому лицу, страховая компания его компенсирует.

Полис страхования предпринимательского риска. Страховые случаи по такому полису – это банкротство, непредвиденные траты (например, судебные издержки), аварии и форс-мажорные ситуации на производстве.

• Риск – это такой страховой случай, от которого мы хотим застраховаться.

• Страховая сумма – это такая сумма денег, на которую хочет застраховаться человек.

• К страховому тарифу относиться стоимость страхования вместе с процентами.

• Страховым платежом называют сумму, которую мы платим компании за то, чтобы она нас застраховала.

• Выгодоприобретателем называют лицо, которое получило выплату по страховке.

6) Основные виды страхования:

Как было сказано выше, цель страхования заключается в защите лиц, принимающих участие в создании страхового фонда. При этом цель остается неизменной при любом способе страхования. Рассмотрим, какие же виды страхования существуют:

Личное. В этом случае страховым объектом являются личностные интересы, связанные со здоровьем, жизнью, трудоспособностью и пенсионным обеспечением. Сюда можно отнести страхование жизни, несчастные случаи и медицинскую страховку.

Имущественное. В данном случае речь идет о наличии имущественных интересов, связанных с пользованием и владением определенного имущества. Сюда можно отнести страхование от пожаров, стихийных бедствий, а также порчи имущества.

Страхование ответственности. Здесь страховым объектом будет считаться ответственность перед другими гражданами или организациями. Такой вид страхования послужит надежной защитой от потенциального причинения вреда здоровью или же имуществу, принадлежащему другим гражданам или организациям.

Предпринимательские риски. Объектом считаются имущественные интересы, которые связаны с возмещением убытков или же неполученных доходов при ведении предпринимательской деятельности. Сюда можно отнести страхование депозитов, риск неплатежа, финансовые гарантии, экспортные кредиты

- Закрепление материала

- Коллективная работа:

Какой страховой договор вы бы посоветовали заключить этим сказочным героям?

|

( Трём поросятам |

Страхование имущества. |

|

Колобку |

Страхование здоровья |

|

Жильцам Теремка |

Страхование транспортного средства. |

|

Бабе-Яге |

|

|

Кошке (Кошкин дом) |

|

|

Емеле (По щучьему велению) |

|

|

Кощею Бессмертному |

- Индивидуальная работа:

ТЕСТ ПО СТРАХОВАНИЮ

1. Первичной формой страхования было:

а) кредитование;

б) сбережение;

*в) взаимопомощь.

2. Предметом непосредственной деятельности страховщиков является:

*а) страхование и посредническая деятельность;

*б) страхование и инвестирование;

в) страхование и производственная деятельность;

г) страхование и банковская деятельность.

3. Для страховой деятельности характерны денежные отношения:

а) производственные;

б) распределительные;

в) товарные;

*г) перераспределительные.

4. Страховой фонд формируется с целью:

а) выплат налогов;

*б) возмещение ущерба;

в) для кредитования физических и юридических лиц;

г) для обеспечения финансовой устойчивости.

5. Источники формирования страховых фондов – это:

а) налоги;

*б) добровольные платежи;

в) благотворительные взносы;

г) трансферты и субвенции.

6. Укажите, какие функции выполняются страхованием в системе экономических отношений:

*а) сберегательная;

б) кредитная;

в) товарная;

г) рисковая;

д) превентивная;

е) производственная;

*ж) социальная.

7. Какие из перечисленных видов страхования носят обязательный характер:

а) жизни;

б) строений;

*в) медицинское;

*г) пассажиров воздушного транспорта;

д) инвестиций.

8. Укажите мероприятия, направленные на снижение риска страховщика:

*а) превентивные;

б) ограничение круга страхователей;

в) ограничение предлагаемых видов страхования.

9. Укажите особенные организационно-правовые формы, характерные для страховой деятельности:

а) общества с ограниченной ответственностью;

*б) негосударственные пенсионные фонды;

в) унитарные предприятия;

*г) общества взаимного страхования;

д) некоммерческие фонды.

10. Укажите, какие из предложенных документов необходимы для получения страховой компанией лицензии на осуществление страховой деятельности:

а) положение об оплате труда страховых агентов;

*б) сведения о составе акционеров (участников);

в) сведения о работниках страховой компании;

г) справка банка о размере оплаченного уставного капитала;

д) аудиторское заключение.

11. Укажите, с какого момента договор страхования вступает в силу:

а) после подписания договора всеми участвующими сторонами;

*б) на следующий день после уплаты страховых взносов наличными;

в) со дня, указанного в договоре, при досрочной уплате страховых взносов;

г) со дня подписания договора;

д) после наступления страхового случая.

12. Укажите причины, согласно которым страховщик освобождается от выплаты страхового возмещения:

*а) сообщение страхователем заведомо ложных сведений об объекте страхования;

б) в случае произведенных страхователем мероприятий, частично уменьшивших ущерб объекту страхования при страховом случае;

в) возмещение страхователю понесенного ущерба виновным третьим лицом;

*г) несвоевременная подача страхователем документов, подтверждающих наступление страхового события.

13. Основные подходы к управлению риском страховщика включают:

*а) сострахование;

б) самострахование;

в) перестрахование.

15. Право цедента на долю прибыли перестраховщика называется:

а) страховая скидка;

*б) перестраховочная комиссия;

в) тантьема;

г) эксцедент.

16. Выгодоприобретателями в личном страховании являются:

а) застрахованные третьи лица;

*б) получатели страховых сумм в случае смерти страхователя;

в) родственники страхователя в случае его смерти.

17. Максимальный размер страховой суммы по договору личного страхования:

а) не установлен;

*б) определяется по согласованию между страховщиком и страхователем;

в) определяется независимыми экспертами.

18. Страховым случаем в добровольном медицинском страховании считается:

*а) наступление заболевания страхователя (застрахованного);

б) обращение застрахованного лица за медицинской помощью;

*в) получение страхователем (застрахованным лицом) медицинской помощи.

19. Субъектами добровольного медицинского страхования являются:

а) медицинское учреждение;

б) территориальный фонд обязательного медицинского страхования;

в) страховая организация;

*г) страхователи.

20. Укажите, какие факторы учитываются при определении размеров страховых взносов в добровольном медицинском страховании:

а) возраст страхователя (застрахованного);

*б) состояние здоровья страхователя (застрахованного);

в) получаемые компенсации по социальному страхованию (обеспечению);

г) характер профессиональной деятельности страхователя (застрахованного).

21. Укажите характерные для ДМС основания для отказа страховщика произвести страховую выплату:

*а) сообщение страхователем страховщику заведомо ложных сведений об объекте страхования;

*б) получение медицинских услуг, не предусмотренных договором страхования;

в) совершение страхователем или лицом, в пользу которого заключен договор страхования, умышленного преступления, находящегося в прямой причинной связи со страховым случаем;

22. Что будет характеризоваться как несчастный случай по договору страхования от несчастных случаев:

а) инфекционное страхование;

б) ожог;

в) острое отравление;

*г) травмы;

д) хроническое заболевание.

23. Какие факторы учитываются при изменении (увеличении или уменьшении) базового страхового тарифа при страховании от несчастных случаев:

а) территория страхования;

б) профессия;

в) коллективный или индивидуальный договор страхования;

*г) условия труда;

д) состояние здоровья застрахованного лица.

24. Максимальная величина страховой суммы в имущественном страховании равна:

а) восстановительной стоимости объекта страхования;

*б) балансовой стоимости объекта страхования;

в) остаточной стоимости объекта страхования.

25. Превышение страховой суммы над действительной стоимостью имущества возможно в случае:

а) страхования одного имущества одного и того же состава рисков у нескольких страховщиков;

*б) страхования одного имущества от разных рисков по нескольким отдельным договорам страхования;

в) страхования разного имущества от одного и того же состава рисков у нескольких страховщиков.

26. Контрибуционные расчеты предусматривают:

а) расчет страховых сумм;

*б) расчет страхового возмещения при «двойном страховании»;

в) расчет сумм ущерба и страховых выплат.

27. Для каких целей в договоре страхования применяется франшиза:

а) для досрочного прекращения договора страхования;

б) для изменения ответственности страховщика;

в) для уменьшения страхового риска;

*г) для освобождения страховщика от расходов, связанных с ликвидацией мелких убытков.

28. Сострахование – это:

*а) страхование одного и того же риска двумя или более страховщиками;

б) страхование одним страховщиком двух и более рисков;

в) двойное страхование одного и того же риска.

29. Условия возникновения контрибуции:

*а) наличие одинаковых рисков по нескольким договорам страхования;

б) наличие одинаковых выгодоприобретателей по нескольким договорам страхования;

*в) наличие одинаковых объектов страхования и одинаковых рисков по нескольким договорам страхования.

30. Виды имущества юридических лиц, принимаемые страховщиком на страхование:

а) объекты незавершенного строительства;

б) драгоценные металлы в виде запасов, слитков, готовых изделий;

*в) здания и сооружения;

г) средства транспорта;

*д) товарно-материальные ценности (товары, сырье, материалы).

31. Стандартными основаниями для отказа страхователю в страховой выплате по страхованию имущества юридических лиц являются:

а) получение страхователем соответствующего возмещения убытка от виновного в его причинении лица;

*б) противоправные действия третьих лиц в отношении объекта страхования;

в) увеличение стоимости объекта в период действия договора страхования до наступления страхового случая;

*г) сообщение страхователем страховщику заведомо ложных сведений об объекте страхования, степени риска или обстоятельствах наступления страхового случая.

32. Автокаско предусматривает возмещение ущерба:

а) при наступлении ответственности автоперевозчика;

*б) при повреждении, уничтожении транспортного средства;

в) при нанесении вреда пассажирам и грузам, перевозимым автотранспортом.

33. Факторы, принимаемые во внимание при исчислении страховой суммы в страховании средств автотранспорта:

*а) марка автомобиля;

б) год выпуска автомобиля;

в) номер двигателя;

*г) условия хранения автомобиля (гараж, охраняемая стоянка);

*д) собственник транспортного средства.

34. Основания для отказа в страховой выплате при автотранспортном страховании:

*а) управление транспортным средством в состоянии алкогольного опьянения;

б) управление транспортным средством его арендатором;

в) использование транспортного средства для обучения вождению;

г) причинение ущерба в другом регионе.

35. Основными видами страхования в ипотечном кредитовании являются:

*а) страхование жизни и здоровья заемщика;

б) страхование профессиональной ответственности оценщиков;

в) обязательное медицинское страхование;

г) страхование финансовых рисков;

д) страхование залога.

36. Выгодоприобретателем в страховании ответственности выступает:

*а) сторона по договору, ответственность по которому застрахована;

б) потерпевший;

в) третье лицо, понесшее косвенный ущерб.

37. Факт наступления ответственности страхователя признается:

а) страхователем;

б) потерпевшим;

*в) судом;

г) страховщиком.

38. Получателем страховой выплаты по договору страхования ответственности является:

*а) потерпевший;

б) страхователь;

в) застрахованные третьи лица.

39. Максимальная страховая сумма в страховании ответственности:

а) устанавливается страховщиком;

б) не имеет предельного размера;

*в) устанавливается по согласованию между страховщиком и страхователем.

40. Для предъявления иска по гражданской ответственности необходимо:

а) наличие ущерба;

б) пострадавших;

в) вины или противоправного действия нарушителя;

*г) документально оформленной претензии;

д) свидетелей.

41. «Лимит ответственности» – это:

а) предельная сумма страхования;

*б) предельная сумма страхового возмещения;

в) гарантированная страховая сумма;

г) сумма убытков (ущерба), причиненных третьим лицам.

42. Договор страхования ответственности за качество продукции (работ, услуг) считается заключенным в пользу:

*а) страхователя;

б) потребителя;

в) застрахованного.

43. Перечень опасных производственных объектов в страховании ответственности предприятий – источников повышенной опасности определяется:

а) страховщиком;

б) страхователем;

*в) экспертом.

44. В сумму возмещаемого ущерба при страховании ответственности предприятий – источников повышенной опасности включается возмещение:

а) причиненного вреда жизни и здоровью потерпевшего;

*б) доходов, недополученных потерпевшим;

в) причиненного вреда окружающей природной среде;

г) расходов страхователя по выяснению обстоятельств наступления страхового случая.

45. Факторами риска, влияющими на размер страховых взносов в страховании ответственности за качество продукции (работ, услуг), является:

а) вид товара (работы, услуги);

*б) стоимость товара (работы, услуги);

*в) тип производства: массовый, единичный, др.;

г) уровень качества товара (работы, услуги).

46. В сумму страховой выплаты по страхованию ответственности за качество продукции (работ, услуг) включаются:

*а) убытки, связанные с причинением вреда имуществу третьих лиц;

б) судебные расходы страхователя по делам о возмещении ущерба;

в) косвенные убытки страхователя и потерпевших лиц;

г) моральный вред;

*д) убытки страхователя, вызванные соразмерным уменьшением цен на товар (работу, услугу) ненадлежащего качества.

47. Факторами, влияющими на изменение (увеличение или уменьшение) тарифной ставки по страхованию профессиональной ответственности оценщиков, являются:

*а) уровень квалификации страхователя;

*б) объем выполняемых страхователем услуг по оценке в стоимостном выражении;

*в) стаж работы страхователя в качестве оценщика;

г) срок страхования;

д) территория страхования (оказания услуг по оценке).

48. Предоставляют ли страховые компании скидки?

* а) да, всем;

б) нет, никому не дают;

*в) да, например, в случае безаварийной езды.

49. Что такое франшиза?

а) ежемесячная плата за страховой полис;

*б) условие договора, в соответствии с которым страховщик освобождается от возмещения незначительного ущерба (до определенного значения).

- Итог урока

Хорошо, если есть надёжный запас,

Но лучше, чтоб ничего не случалось у вас!

Пусть в ваши дома не заходят тревоги.

Пусть горе не встанет на вашем пути.

Прямых вам дорог и дружбы хорошей

Чтоб с счастьем вам было всегда по пути!

А фонд страховой раздаёт лишь призы!

Для того чтобы добиться успеха в любом виде деятельности, нужно учитывать, какие риски вас могут сопровождать. Правильно выбранная страховая компания обеспечит вам надежную защиту.

Егэ обществознание страхование

Страхование. Понятие, цель, функции, принципы.

Страхование – финансовое обеспечение от возможного ущерба.

Функции страхования

- Рисковая – возмещение убытков Предупредительная – проведение мер по предупреждению, страхового случая, минимизации ущерба при этом Контрольная – строго целевое назначение средств из страхового фонда. Сберегательная – проведение особого вида страхования — Накопительного, когда организация предлагает страховую защиту и одновременно выполняет роль сберегательного учреждения.

Страховая деятельность – сфера деятельности по страхованию физических и юридических лиц.

Цель страховой деятельности : обеспечение защиты имущественных интересов физических и юридических лиц РФ при наступлении страхового случая.

Страхование. Понятие, цель, функции, принципы.

Страхование – финансовое обеспечение от возможного ущерба.

- Рисковая – возмещение убытков Предупредительная – проведение мер по предупреждению, страхового случая, минимизации ущерба при этом Контрольная – строго целевое назначение средств из страхового фонда. Сберегательная – проведение особого вида страхования — Накопительного, когда организация предлагает страховую защиту и одновременно выполняет роль сберегательного учреждения.

Страховая деятельность – сфера деятельности по страхованию физических и юридических лиц.

Цель страховой деятельности : обеспечение защиты имущественных интересов физических и юридических лиц РФ при наступлении страхового случая.

Рисковая возмещение убытков.

Obschestvoznanie-ege. ru

15.09.2018 2:32:47

2018-09-15 02:32:47

Источники:

Http://obschestvoznanie-ege. ru/%D1%81%D1%82%D1%80%D0%B0%D1%85%D0%BE%D0%B2%D0%B0%D0%BD%D0%B8%D0%B5-%D0%BF%D0%BE%D0%BD%D1%8F%D1%82%D0%B8%D0%B5-%D1%86%D0%B5%D0%BB%D1%8C-%D1%84%D1%83%D0%BD%D0%BA%D1%86%D0%B8%D0%B8-%D0%BF%D1%80%D0%B8/

ЕГЭ–2022, обществознание: задания, ответы, решения. Обучающая система Дмитрия Гущина. » /> » /> .keyword { color: red; } Егэ обществознание страхование

Егэ обществознание страхование

Егэ обществознание страхование

Задания Д6 № 4154

Какое из общественных благ в рыночной экономике производит только государство?

1) медицинские услуги

2) обеспечение обороноспособности страны

3) страхование имущества

4) проведение маркетинговых исследований

Общественные блага − это товары и услуги, предоставляемые государством его гражданам на равных началах. Такие блага не могут быть предоставлены одним лицам без предоставления их другим. За пользование ими плата не взимается. Общественное благо, производимое только государством − обеспечение обороноспособности страны.

Задания Д6 № 4154

Общественные блага это товары и услуги, предоставляемые государством его гражданам на равных началах.

Soc-ege. sdamgia. ru

14.02.2020 12:04:15

2020-02-14 12:04:15

Источники:

Https://soc-ege. sdamgia. ru/problem? id=4154

ЕГЭ–2022, обществознание: задания, ответы, решения. Обучающая система Дмитрия Гущина. » /> » /> .keyword { color: red; } Егэ обществознание страхование

Егэ обществознание страхование

Егэ обществознание страхование

Задание 14 № 10806

Выберите верные суждения о правах работодателя и запишите цифры, под которыми они указаны.

Цифры укажите в порядке возрастания.

1) осуществлять обязательное социальное страхование работников в порядке, установленном федеральными законами

2) привлекать работников к дисциплинарной и материальной ответственности в порядке, установленном Трудовым кодексом

3) знакомить работников под роспись с принимаемыми локальными нормативными актами

4) вести коллективные переговоры и заключать коллективные договоры

5) принимать локальные нормативные акты

Права и обязанности работодателя содержатся в 22 ст ТК РФ:

1) осуществлять обязательное социальное страхование работников в порядке, установленном федеральными законами — Нет, неверно, это обязанности.

2) привлекать работников к дисциплинарной и материальной ответственности в порядке, установленном Трудовым кодексом — Да, верно, это право.

3) знакомить работников под роспись с принимаемыми локальными нормативными актами — Нет, неверно, это обязанности.

4) вести коллективные переговоры и заключать коллективные договоры — Да, верно, это право.

Задание 14 № 10806

Выберите верные суждения о правах работодателя и запишите цифры, под которыми они указаны.

Soc-ege. sdamgia. ru

18.09.2017 9:58:40

2017-09-18 09:58:40

Источники:

Https://soc-ege. sdamgia. ru/problem? id=10806

Согласитесь,

что с каждым из нас могут случиться разные неожиданности, многие из которых не

всегда бывают приятными: болезни, пожар, наводнение, лишение имущества и многие

другие.

Представьте,

что вы с огромным трудом накопили некоторую сумму денег и купили себе ноутбук

самой последней модели, о котором давно мечтали.

Но, к

сожалению, через некоторое время его украли.

А тут ещё и

соседи сверху забыли закрыть кран на кухне и устроили настоящий «Ниагарский

водопад» в вашей квартире. Когда чувство обиды и негодования слегка поутихло,

вы стали думать о том, как можно было бы избежать таких больших потерь хотя бы

частично. И, конечно, пришли к выводу о необходимости страхования своего

имущества.

Страхование – это институт гражданского права,

представляющий собой заключение договора, в соответствии с которым граждане и

юридические лица (страхователи) платят денежные взносы в специализированную

организацию (страховщику), а эта организация выплачивает гражданам или юридическим

лицам определённую денежную сумму при наступлении событий, указанных в

договоре.

Например,

если вы в будущем собираетесь получить права и начать водить автомобиль, то

наверняка уже знаете, как опасно бывает на дороге. Даже самый аккуратный

автовладелец ежедневно рискует попасть в аварию или стать участником другого

дорожно-транспортного происшествия. Ну и машина после ДТП может просто

сломаться и потребовать ремонта, который может оказаться весьма дорогостоящим.

Поэтому

страхование автомобиля позволит защититься от непредвиденных потерь в

результате аварии, угона или собственной ошибки на дороге. Страхование даёт

возможность возместить расходы на ремонт. Застраховать машину – значит

максимально защитить себя от рисков.

Главная цель

страхования – это помочь страхователю защититься от различных вредных

последствий.

Нормы права,

регулирующие вопросы страхования, содержатся в главе 48 Гражданского кодекса,

законе «Об организации страхового дела в Российской Федерации» и других актах.

Предполагаемые

события, от вредного последствия которых мы можем застраховаться, называют страховыми

рисками. Из числа рисков исключают события, которые наступят обязательно.

Например, не станут заключать договор страхования жизни с неизлечимо больным

человеком, ведь страховые компании — это не благотворительные организации. Им

необходимо непременно ежегодно получать прибыль. Поэтому они заключают такие

договоры страхования, вследствие которых количество случаев, когда наступает

страховой риск (происходит страховое событие), должно быть меньше случаев,

когда страховые события не происходят. Например, не могут быть застрахованы

убытки от участия в играх, спорах, лотереях, пари и так далее.

Договор

страхования

заключается по взаимному согласию сторон, обязательно в письменной форме. В нём

предусматриваются права и обязанности страхователя и страховщика на случай

наступления страхового случая. В отдельных случаях факт заключения договора

страхования подтверждается специальным документом, который называется страховым

полисом. Страховой полис вручается страхователю.

Сегодня в

нашей стране существуют следующие виды страхования:

·

страхование жизни на

случай смерти, дожития до определённого возраста или срока либо наступления

иного события;

·

пенсионное страхование;

·

страхование жизни с

условием периодических страховых выплат (ренты, аннуитетов) и (или) с участием

страхователя в инвестиционном доходе страховщика;

·

страхование от

несчастных случаев и болезней;

·

медицинское страхование;

·

страхование средств

наземного транспорта (за исключением средств железнодорожного транспорта);

·

страхование средств

железнодорожного транспорта;

·

страхование средств

воздушного транспорта;

·

страхование средств

водного транспорта;

·

страхование грузов;

·

сельскохозяйственное

страхование (страхование урожая, сельскохозяйственных культур, многолетних

насаждений, животных);

·

страхование имущества

юридических лиц, за исключением транспортных средств и сельскохозяйственного

страхования;

·

страхование имущества

граждан, за исключением транспортных средств;

·

страхование гражданской

ответственности владельцев автотранспортных средств;

·

страхование гражданской ответственности

владельцев средств воздушного транспорта;

·

страхование гражданской

ответственности владельцев средств водного транспорта;

·

страхование гражданской

ответственности владельцев средств железнодорожного транспорта;

·

страхование гражданской

ответственности организаций, эксплуатирующих опасные объекты;

·

страхование гражданской

ответственности за причинение вреда вследствие недостатков товаров, работ,

услуг;

·

страхование гражданской

ответственности за причинение вреда третьим лицам;

·

страхование гражданской

ответственности за неисполнение или ненадлежащее исполнение обязательств по

договору;

·

страхование

предпринимательских рисков;

·

страхование финансовых

рисков.

В настоящее

время самым распространённым полисом является Страховой полис обязательного

медицинского страхования гражданина Российской Федерации. Владелец этого

полиса «имеет право получать медицинскую помощь по программе обязательного

медицинского страхования в медицинском учреждении, работающем в системе ОМС

(обязательного медицинского страхования)». То есть, если у вас есть полис ОМС —

значит, у вас есть право бесплатно лечиться на всей территории России.

Ещё одним

распространённым полисом в нашей стране является так называемое ОСАГО –

обязательное страхование автогражданской ответственности. Этот вид страхования

хорошо знаком каждому автовладельцу. Суть этого страхования заключается в том,

что страховая фирма, заключившая с автовладельцем данный договор страхования,

обязуется возместить третьему лицу (пострадавшему по вине этого автовладельца)

убытки, возникшие вследствие причинения вреда его жизни, здоровью или

имуществу. То есть, если по вине владельца полиса ОСАГО случилось ДТП, платить

пострадавшим будет не он, а его страховая компания.

Ведь как

говорила польская художница, журналистка Янина Ипохорская: «Страховые взносы на

автомобиль платишь годами, втайне надеясь, что в один прекрасный день случится

авария, которая вернёт тебе всё до копейки».

По форме

вовлечения в систему страховых отношений различают обязательное и добровольное

страхование.

Обязательное

страхование осуществляется

в силу закона. Обязательную форму страхования устанавливает государство, когда

страховая защита того или иного объекта связана с интересами общества.

Обязательными, как правило, являются:

·

медицинское страхование;

·

государственное личное

страхование госслужащих;

·

личное страхование за

счёт работодателя граждан, занимающихся опасной для жизни деятельностью

(работники силовых структур, военнослужащие, судьи, сотрудники МЧС);

·

страхование жизни и

здоровья членов экипажей самолётов;

·

страхование пассажиров;

·

страхование

ответственности при причинении вреда при строительстве;

·

противопожарное

страхование.

Добровольное страхование

осуществляется на основе добровольно заключаемого договора между страхователем

и страховщиком.

В зависимости от объекта страхования

выделяют три отрасли страхования: личное, имущественное и страхование

ответственности.

Гражданский

кодекс предусматривает два основных вида страхования: личное и имущественное.

Личное страхование — это форма защиты физических лиц от

рисков, которые угрожают жизни человека, его трудоспособности, здоровью.

Например, это

может быть: страхование жизни, страхование от несчастных случаев и болезней,

медицинское страхование.

По договору

личного страхования одна сторона (страховщик) обязуется за обусловленную

договором плату (страховую премию), уплачиваемую другой стороной

(страхователем), выплатить единовременно или выплачивать периодически

обусловленную договором сумму (страховую сумму) в случае причинения вреда жизни

или здоровью самого страхователя или другого названного в договоре гражданина

(застрахованного лица), достижения им определённого возраста или наступления в

его жизни иного предусмотренного договором события (страхового случая).

Право на

получение страховой суммы принадлежит лицу, в пользу которого заключён договор.

Имущественное

страхование

представляет собой систему отношений страхователя и страховщика по оказанию

последним страховой услуги, когда защита имущественного интереса связана с

владением, пользованием или распоряжением имуществом. Экономическое назначение

имущественного страхования заключается в возмещении ущерба, возникшего

вследствие страхового случая.

Согласно

Гражданскому кодексу по договору имущественного страхования могут быть

застрахованы следующие имущественные интересы:

·

риск утраты

(гибели), недостачи или повреждения определённого имущества;

·

риск

ответственности по обязательствам, возникающим вследствие причинения вреда

жизни, здоровью или имуществу других лиц, а в случаях, предусмотренных законом,

также ответственность по договорам — так называемый риск гражданской ответственности;

·

риск убытков

от предпринимательской деятельности из-за нарушения своих обязательств

контрагентами предпринимателя или изменения условий этой деятельности по не

зависящим от предпринимателя обстоятельствам, в том числе неполучения ожидаемых

доходов — так называемый предпринимательский риск.

Страхование

ответственности —

наиболее сложное и направлено на возмещение страхователем причинённого им вреда

личности или имуществу физического лица, а также вреда, причинённого

юридическому лицу.

Содержание

страхования ответственности определяется условиями лицензирования страховой

деятельности и включает в себя: страхование кредитов, страхование

ответственности владельцев транспортных средств и страхование иных видов

ответственности.

Например, в нашей

стране действует федеральный закон «Об обязательном страховании гражданской

ответственности перевозчика за причинение

вреда

жизни, здоровью, имуществу пассажиров и о порядке возмещения такого вреда,

причинённого при перевозках пассажиров метрополитеном».

Согласно

данному закону, все пассажиры, которые пользуются услугами некоторых видов

транспорта, подлежат обязательному страхованию перевозчиком. То есть перевозчик

таким образом берёт на себя ответственность, чтобы с пассажиром или его

имуществом в пути ничего не произошло.

В этом случае

суть страхования ответственности состоит в том, что страховщик принимает

на себя обязательство возместить ущерб, причинённый застрахованным третьим

лицам. Этот вид страхования имеет большое значение как для застрахованного, так

и для потерпевшего, создавая финансовые возможности возмещения ущерба. Если

застрахованный нанёс ущерб, который иногда может составлять весьма значительную

сумму, то возмещение ущерба не отразится на его материальном благосостоянии,

так как ущерб будет оплачен страховщиком. Потерпевший в свою очередь также

достаточно быстро получит возмещение со стороны страховой компании.

В конце

нашего урока давайте попробуем ответить на некоторые вопросы.

1. Каково

назначение института страхования?

2. Как заключается

договор страхования?

3. Какие

бывают виды страхования?

Тема 8. Страховые услуги, страховые риски, участники договора страхования

Основные понятия

Страхование — вид отношений по защите имущественных интересов физических и юридических лиц при наступлении определенных событий (страховых случаев) за счет денежных фондов, формируемых из уплачиваемых ими страховых взносов (страховых премий).

Такое определение дает Закон РФ «Об организации страхового дела в Российской Федерации».

Самый простой пример страхования – туристическая страховка.

Турист покупает страховку и платит страховую премию (плату за страховку) из расчёта 1 доллар США на 1 день путешествия. При болезни во время отдыха, медицинскую помощь оплачивает страховая компания.

Страхование – составная часть финансов, но отношения страхования имеют целый ряд особенностей:

• денежные отношения в страховании связаны с возможностью наступления страховых случаев, наносящих ущерб;

• страхование характеризуется возвратностью средств, внесенных в страховой фонд.

На основании перечисленных особенностей можно дать следующее определение: страхование – это способ возмещения убытков, которые потерпело физическое или юридическое лицо, путем их распределения между многими лицами (страховой совокупностью). Возмещение убытков производится из средств страхового фонда, который находится в ведении страховой организации (страховщика).

Страховой случай – совершившееся событие, предусмотренное договором страхования или законом, с наступлением которого возникает обязанность страховщика произвести страховую выплату страхователю, застрахованному лицу, выгодоприобретателю или иным третьим лицам

(сгорел дом, угнали машину, упал на голову кирпич и т.д.)

Страховые выплаты производятся ВСЕГДА по реальной стоимости или стоимости страхового ущерба. Страховка не может быть нацелена на получение страхователем прибыли.

Например, реальная стоимость автомобиля – 150 тысяч рублей;

застраховали – 250 тысяч рублей;

при наступлении страхового случая возмещение рассчитывается из реальной стоимости (150 тысяч рублей);

переплата за страховку, т.к. такое же возмещение возможно получить за стоимость ущерба:

Такие случаи называются избыточным страхованием

Например, решили сэкономить, и назвали сумму ниже реально (100 тысяч рублей вместо 150 тысяч рублей)

возмещение рассчитывается из заниженной суммы (100 тысяч рублей) и за ремонт автомобиля необходимо доплатить из личных денег.

Такие случаи называются недострахованием.

В описанной ситуации с автомобилем придется доплатить за ремонт 50% от полученной суммы страхового возмещения.

Главные функции страхования:

1. Рисковая функция, которая составляет собственно сам механизм передачи возможных рисков. В данных целях сама страховая организация формирует специальный фонд денежных средств, формируемых за счет своевременных взносов клиентов (на практике это принято называть платой за возможные риски). Из установленного фонда осуществляется возмещение материальных убытков, отмеченных у участников фонда. На этих условиях компания берет на себя непосредственную ответственность за рассмотрение и принятие рисков.

2. Предупредительная функция служит непосредственно для гарантии предупреждения различных страховых случаев, сведению к минимуму ущерба, вызванного теми или иными событиями. Она состоит в том, что за счет части средств страхового фонда финансируются мероприятия по уменьшению страхового риска. Например, за счет части средств, собранных при страховании от огня, финансируются противопожарные мероприятия, а также мероприятия, направленные на уменьшение возможного ущерба от пожара.

3. Контрольная функция имеет место исключительно в целевом формировании, а также использовании имеющихся в фонде страховых средств. Осуществляется контрольная функция соответствующими категориями специалистов, с целью анализа поступлений средств в фонд, возможных расходов, последующей оптимизацией и принятием конкретных решений.

4. Сберегательная функция носит исключительно частный характер, имеет место при так называемом процессе накопительного страхования. Организация в данном случае одновременно обеспечивает предоставление клиенту необходимой страховой защиты, при этом выполняя функцию сберегательного учреждения.

5. Инвестиционная функция состоит в том, что за счет временно свободных средств страховых фондов происходит финансирование экономики. Вследствие того, что страховые компании накапливают у себя большие суммы денежных средств, которые предназначены для возмещения ущерба, но до тех пор, пока такой страховой случай не наступил, они могут быть временно инвестированы в различные ценные бумаги, недвижимость и по другим направлениям.

Все ли (информация по функциям почему-то разнится)? Упрощение, Примеры

Цель страхования:

Основной целью страхования является защита лиц, формирующих страховой фонд. Чем больше людей смогла привлечь компания, тем большим капиталом она обладает. Так вот, цель страхования заключается в возможности удовлетворения общественной потребности в качественной и надежной страховой защите от всякого рода негативных случайностей.

Задачи страхования:

— обеспечение социальной защиты застрахованным слоям населения

— обязательная реализация всех указанных в договоре выплат

— участие в поддержке финансовой стабильности системы медицинского обслуживания

— защита интересов, связанных с сохранением имущества юридических и физических лиц

Для правильной реализации всех поставленных целей и задач каждая страховая компания контролируется государственными органами.

Участники страхового рынка

Система страхования содержит два направления:

1. Обязательное страхование.

Осуществляется согласно законодательно установленным требованиям. Обязательную форму страхования устанавливает государство, когда страховая защита того или иного объекта связана с интересами общества. В таком случае государство обязывает юридических и физических лиц делать страховые взносы для обеспечения общественных интересов.

А отказ от полиса может стать причиной привлечения к ответственности. В некоторых случаях оформление полиса даже не требует заключения договора, например, приобретая билет на транспорт, он автоматически подтверждает наличие страховки.

К наиболее знакомым для граждан обязательным видам страхования относятся

-

обязательное пенсионное страхование

-

обязательное медицинское страхование

-

ОСАГО.

Например, обязательное медицинское страхование (ОМС) является составной частью

государственного социального страхования и обеспечивает всем гражданам Российской

Федерации равные возможности в получении медицинской и лекарственной помощи,

предоставляемой за счет средств обязательного медицинского страхования в объеме и на

условиях, которые соответствуют программам обязательного медицинского страхования.

Также, обязательными видами страхования, являются:

-

государственное личное страхование госслужащих;

-

личное страхование за счет работодателя граждан, занимающихся опасной для жизни деятельностью;

-

страхование жизни и здоровья членов экипажей самолетов;

-

страхование пассажиров;

-

страхование ответственности при причинении вреда при строительстве;

-

противопожарное страхование;

2. Добровольное страхование.

Оно является результатом добровольного соглашения между компанией и клиентом. Последний сам выбирает, какие услуги ему приобретать, а организация не имеет права навязывать дополнительные сервисы. Включает покрытие разнообразных рисков.

Правила добровольного страхования, определяющие общие условия и порядок его

проведения, устанавливаются страховщиком самостоятельно в соответствии с положениями закона.

Основными добровольными видами страхования являются:

-

личное страхование, включающее в себя страхование жизни, добровольное медицинское страхование и страхование от несчастных случаев;

-

имущественное страхование, включающее в себя страхование имущества, грузов и

-

страхование КАСКО;

-

страхование ответственности;

Страхование физических лиц и классификация страхования

Классификация:

-

Имущественное страхование

объектом страхования является различного рода имущество: здания, сооружения, машины, оборудование, средства транспорта, сырье, материалы, домашний скот, посевы сельскохозяйственных культур и фруктово-ягодные посадки, домашнее имущество и т.п.

Экономическое назначение имущественного страхования — возмещение ущерба который может быть нанесен застрахованному имуществу в результате страховых случаев, обусловленных условиями страхования.

Пример: КАСКО — комплексное страхование автотранспортных средств.

Как правило, договор страхования КАСКО заключается на срок до одного года. Объект страхования – средство транспорта и дополнительное оборудование.

По договору страховщик возмещает в пределах страховой суммы убытки, возникшие в результате страхового случая.

Страховыми случаями по договору КАСКО обычно являются:

-

авария (столкновение, наезд, опрокидывание, падение);

-

пожар, самовозгорание;

-

стихийное бедствие и другое действие непреодолимой силы;

-

угон транспортного средства, повреждение при угоне, кража деталей, бой стекол и другие противоправные действия третьих лиц;

-

попадание камней, падение предметов и другие несчастные случаи.

После выплаты страховщиком возмещения отремонтированная автомашина должна быть представлена ему для осмотра, в противном случае претензии по аналогичным повреждениям к рассмотрению в дальнейшем не будут приняты.

Не подлежит возмещению по КАСКО:

-

естественный износ машины, а также ее отдельных деталей и узлов, утеря товарного вида, заводской брак;

-

ущерб, причиненный находившемуся в машине во время страхового случая имуществу страхователя, водителя и/или пассажиров;

-