Налоги. Налогообложение

Код ЕГЭ: 2.13. Налоги.

Один из основных признаков любого государства — налогообложение. Без налогообложения невозможно осуществлять государственные функции, требующие финансовых вложений, так как налоги являются основным источником пополнения государственного бюджета.

Налогообложение — процесс установления и взимания налогов в стране.

Налоги — обязательная плата, которую безвозмездно взимает государство с физических и юридических лиц для финансового обеспечения деятельности государства и муниципальных образований.

Уплата налогов — одна из главных конституционных обязанностей граждан РФ (статья 57 Конституции РФ).

Налоговая политика — система мероприятий в области налогообложения, построенная с учётом компромисса интересов государства и налогоплательщиков.

Налоги не взимаются с: государственных пособий (кроме пособий по временной нетрудоспособности и уходу за больным ребёнком); пенсий; компенсаций, возмещающих причинённый вред (увольнение, потеря трудоспособности, гибель).

Принципы налогообложения

- Обязательность. Каждое лицо должно уплачивать законно установленные налоги и сборы.

- Справедливость. Налоги и сборы не могут иметь дискриминационный характер и применяться различно на основе социальных, расовых, национальных, религиозных и иных подобных критериев.

- Эффективность. Налоги и сборы должны иметь экономическое обоснование и не могут быть произвольными.

- Соответствие Конституции РФ. Не допускается установление налогов и сборов, нарушающих единое экономическое пространство Российской Федерации и ограничивающих свободное перемещение в пределах территории Российской Федерации товаров (работ, услуг) или финансовых средств, либо ограничивающих разрешенную законом экономическую деятельность физических лиц и организаций.

- Определенность. При установлении налогов должны быть определены все элементы налогообложения, чтобы каждый точно знал, какие налоги (сборы, страховые взносы), когда и в каком порядке он должен платить.

Структура налога

- Субъект (налогоплательщик) — лицо, на которое законом возложена обязанность уплачивать налоги.

- Объект — это то, что облагается налогом (доход, имущество, прибыль, стоимость реализованных товаров и др.).

- Ставка — начисления на условную единицу измерений базы налогов (процент или денежная сумма, которая изымается в виде налога).

- Единица налога — это то, относительно чего рассчитывается налог (квадратный метр жилой площади в квартире, мощность двигателя автомобиля и т. д.).

- Источник — это те средства, из которых уплачивается налог (прибыль, заработная плата и т.д.).

- Налоговые льготы — предусмотренные законодательством преимущества, предоставляемые отдельным категориям налогоплательщиков, включая возможность не уплачивать налог или сбор либо уплачивать их в меньшем размере.

Системы налогообложения

- Прогрессивная — чем выше доход, тем выше ставка налога. Прогрессивная система позволяет быстрее наполнять государственный бюджет и сглаживает социальное неравенство, но она, как правило, вызывает противодействие со стороны обеспеченных слоев населения. Кроме того, прогрессивная система может привести к выводу капитала из страны за рубеж.

- Пропорциональная — ставка налога не зависит от величины дохода. В этом случае налогоплательщикам нет смысла скрывать свои доходы, так как от их величины не зависит процент, который берется в виде налога. Такая система считается справедливой и демократичной. Пропорциональное налогообложение гораздо легче переносится состоятельными классами, так как оно облегчает для них налоговый груз.

- Регрессивная — чем выше доход, тем ниже ставка налога. Она эффективна в случае, если экономика развита слабо и необходимо стимулировать инвестиции обеспеченных слоев населения в развитие производства.

Функции налогов

- Фискальная — финансирование расходов государства через пополнение государственного бюджета.

- Социальная (распределительная) — перераспределение средств, собранных в виде налогов, помогает сглаживать социальное неравенство.

- Регулирующая — с помощью налогов можно влиять на потребление определенных видов товаров, стимулировать развитие внешнеэкономических связей и др.

- Антиинфляционная / стимулирующая — наряду с денежно-кредитной политикой налогово-бюджетная политика позволяет изменять объем денежной массы, находящейся в обращении. Повышая налоги, государство сокращает объем денежной массы и приостанавливает инфляцию. Понижая налоги, оно увеличивает денежную массу, стимулируя производство.

- Контрольно-учетная — через налоги государство ведет учет доходов граждан.

Виды налогов

-

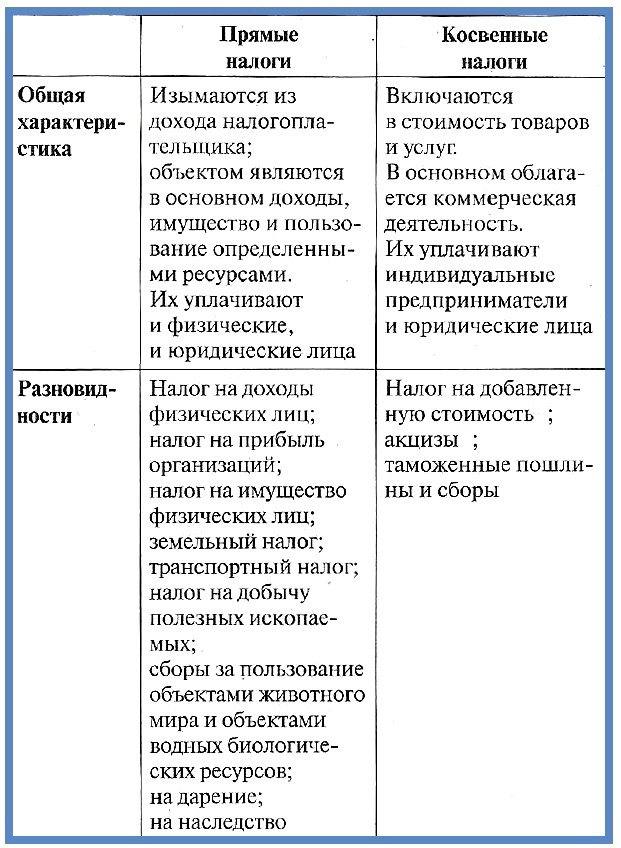

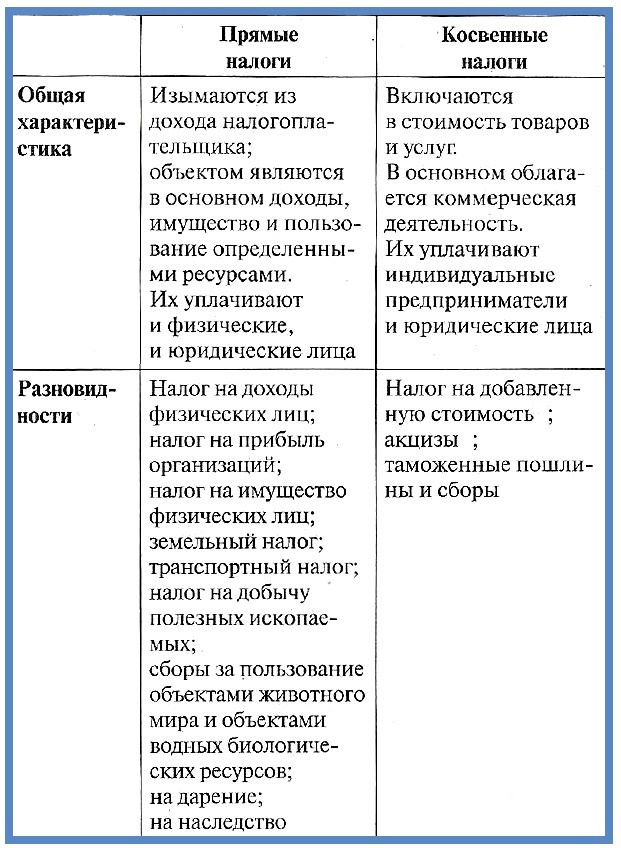

По способу изъятия: прямые и косвенные (табл.).

-

По виду бюджета, в который поступают налоги: федеральные, региональные и местные.

Федеральные налоги и сборы: налог на добавленную стоимость, акцизы, налог на доходы физических лиц, налог на прибыль организаций, налог на добычу полезных ископаемых, водный, сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов, государственная пошлина.

Налог на добавленную стоимость — это косвенный многоступенчатый налог, при котором в бюджет государства изымается часть стоимости товара, работы или услуги, создаваемой на всех стадиях процесса производства, и вносится в бюджет по мере реализации.

Акциз — вид косвенного налога, устанавливаемый на товары, реализацию которых государство хочет особым образом контролировать (монопольно производимые, высокорентабельные товары и др.).

Региональные налоги: налог на имущество организаций, налог на игорный бизнес, транспортный.

Местные налоги и сборы: земельный, налог на имущество физических лиц, торговый сбор, налог на рекламу, курортный, на содержание жилого фонда.

Вы смотрели конспект «Налоги. Налогообложение». Выберите дальнейшее действие:

- Вернуться к Списку конспектов по Обществознанию.

- Найти конспект в Кодификаторе ОГЭ по обществознанию.

- Найти конспект в Кодификаторе ЕГЭ по обществознанию.

Налоги – это обязательные платежи, взимаемые центральными и местными органами власти с доходов и имущества физических и юридических лиц. Налоги являются основным источником государственного бюджета.

Функции налогов

- Фискальная — формируют государственный бюджет

- Регулирующая – путём изменения налогообложения решаются важные государственные задачи (например, повышение налогов приводит к повышению пенсий)

- Стимулирующая – стимулирует развитие НТР, приток денежных ресурсов в базовые отрасли экономки (например, предприниматель совершенствует производство с целью получения большей прибыли; а если увеличивается прибыль- то растут и налоги)

- Распределительная – перераспределение денежных средств, собранных в госбюджет, между теми или иными группами населения (повышение пенсий, например).

Признаки налогов

- безвозмездный характер, то есть субъект не получает взамен ничего

- обязательность

- индивидуальность

- направленность в госбюджет

Виды налогов

По уровню взимания

- Федеральные — поступают в федеральный госбюджет

- налог на прибыль

- налог на добавленную стоимость

- акцизы – налог на товары, которые не являются товарами первой необходимости, но пользуются повышенным спросом: алкоголь, сигареты, топливо, автомобили. На эти товары значительно выше цена, чем их себестоимость, поэтому и налоги платятся за них большие.

- доходы от капитала

- подоходный налог ( он единый – 13 %)

- взносы в социальные внебюджетные фонды ( см. тему № 21 «Госбюджет»)

- госпошлина

- лесной налог

- водный налог и др.

- Региональные налоги – поступают в бюджеты субъектов Федерации:

- налог на имущество организаций

- дорожный налог

- транспортный налог

- налог с продаж и др.

- Местные налоги — поступают в бюджеты муниципалитетов:

- налог на имущество физических лиц

- земельный налог

- налог на рекламу

- налог на наследование

- на дарение и др.

По виду объектов налогообложения

- Прямые — взимаются с дохода или имущества (подоходный, налог на прибыль и др., налогоплательщик оплачивает их по квитанции или налог высчитывается с зарплаты — подоходный)

- Косвенные – взимаются в виде надбавок к цене товаров и услуг (акцизные сборы, налог с продаж, на добавленную стоимость и др.; налогоплательщик не платит налог по квитанции, он платит за завышенную цену товара, а предприниматель получает больше прибыли — отсюда и больше налогов, то есть покупатель не прямо, а косвенно выплачивает налог)

По размеру налоговой ставки

- Пропорциональные налоги – их ставка не завит от величины облагаемого дохода, они всегда одинаковые ( например, подоходный налог для всех одинаков- 13 %., не зависит от того, какая у человека зарплата).

- Прогрессивные налоги – их ставка прямо пропорциональна уровню дохода: чем выше доход — тем выше налог и наоборот( например, налог с доходов)

- Регрессивные налоги – процентная ставка обратно пропорциональна уровню дохода: чем выше доход — тем ниже ставка и наоборот .Такие налоги используются редко, в тех случаях, когда государство хочет стимулировать развитие производства определённых товаров. (Например, государство заинтересовано в увеличении производства мяса, поэтому, чем больше этого продукта произведёт предприниматель, тем ниже будет его налоговая ставка.)

По виду целевого использования

- Маркированные — направлены на целевое использование ( например, дорожные налоги- на ремонт и строительство дорог, налоги в пенсионный фонд и др.)

- Немаркированные – данные налоги расходуются по усмотрению органов власти.

Налоги и сборы

Налоги — обязательные платежи, безвозмездные, носят обязательный характер.

Сборы — это платежи за определённую государственную услугу, то есть пошлины. Такая плата носит единовременный характер и носит добровольный характер ( например, госпошлина за техосмотр автомобиля, таможенные пошлины за перевозку товаров и др.).

Различия между налогом и сбором

- Налог исчисляется в процентном отношении к какой-либо базовой единице, а сбор является фиксированным размером платы за услугу;

- Налог удерживается со всех субъектов налогообложения без учета их желаний, тогда как сбор является свободным действием плательщика;

- Налог уплачивается на безвозмездной основе, а сбор подразумевает получение от государственных органов какой-либо информации или услуги.

- Налог имеет определенную периодичность оплаты, в то время как сбор является разовым платежом.

Налоговый кодекс

Налоговый кодекс – это кодифицированный законодательный акт, устанавливающий систему налогов и сборов в РФ.

Был принят:

1 часть — в 1998 году Госдумой и Советом Федерации, вступила в силу

1 января 1999 г.

2 часть – принята в 2000 году, вступила в силу 1 января 2001 г.

Налоговый кодекс постоянно редактируется, в него вносятся поправки, отражающие современное состояние экономики в РФ.

Так, с 1 января 2003 года введены поправки:

- введён транспортный налог

- упрощённая система налогообложения

На сегодняшний день действует редакция от 15 февраля 2016 года.

Налоговая политика – это налоговый механизм, который используется для взимания налогов. Она называется фискальной политикой государства.

Основные направления налоговой политики в РФ

- создание эффективной и стабильной налоговой системы

- обеспечение устойчивости госбюджета, поддержание его сбалансированности

- поддержка инвестиций

- повышение предпринимательской активности

- сокращение теневой экономики

- поддержка малого и среднего бизнеса (например, снижение налоговой ставки, упрощение процедуры регистрации)

- упрощение налогового администрирования

Права и обязанности налогоплательщиков

Налогоплательщик – это физическое или юридическое лицо, на которое законом возложена обязанность выплачивать налоги.

Права налогоплательщика

- получать информацию о налогах и сборах и сроках их выплат

- использовать налоговые льготы при наличии оснований

- представлять свои интересы в налоговых правоотношениях

- присутствовать при проведении выездной налоговой проверки

- требовать соблюдения налоговой тайны и др.

Обязанности налогоплательщика

- уплачивать законно установленные налоги

- предоставлять в налоговые органы декларацию о доходах

- предоставлять налоговым органам бухгалтерскую отчётность в случаях, предусмотренных законом

- В течение 4-х лет хранить бухгалтерскую отчётность и др.

Конституция РФ, статья 57

Каждый обязан платить законно установленные налоги и сборы.

Законы, устанавливающие новые налоги или ухудшающие положение налогоплательщиков, обратной силы не имеют.

Материал подготовила: Мельникова Вера Александровна

2.13 Налоги.

I. Налоги и сборы. Функции налогов.

II. Виды налогов.

Налоговая система — законодательно закрепленная совокупность налогов, платежей, принципов их построения и способов взимания. В основе построения налоговой системы лежат следующие принципы:

Всеобщность — охват налогами всех юридических и физических лиц, располагающих доходами, имуществом.

Обязательность. Юридические и физические лица, облагаемые налогами, обязаны уплачивать их в строго указанное сроки, нарушение сроков или отклонение от уплаты карается законом.

Равнонапряженность, т. е. взимание налогов по единым ставкам, независимо от субъектов налогообложения.

Однократность — недопущение того, чтобы с объекта обложения налог взимался более одного раза.

Стабильность. Ставки налоговых платежей и порядок их отчисления не должны часто изменяться.

Простота и доступность для восприятия.

Гибкость. Налоговая система должна стимулировать развитие приоритетных отраслей экономики.

Справедливость.

В теории налогообложения различают принципы горизонтальной и вертикальной справедливости. Первый предполагает, что налогоплательщики, находящиеся в равном экономическом положении, должны уплачивать одинаковые налоги. Второй — то, что налогоплательщики, находящиеся в неравном положении, должны уплачивать неравные налоги.

I. Налоги и сборы. Функции налогов.

Государство на своей территории обладает исключительным правом сбора налогов.

Налог — обязательный, индивидуально безвозмездный платёж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им денежных средств в целях финансового обеспечения деятельности государства и(или) муниципальных образований.

Сбор — это обязательный взнос, взимаемый с организаций и физических лиц, уплата которого является одним из условий совершения государством юридических действий, включая предоставление определённых прав и выдачу лицензий.

Выделяют следующие функции налогов:

- фискальную (наполнение государственного бюджета и финансирование расходов государства);

- социальную (распределительную) (за счёт частичного перераспределения средств, собранных в качестве налогов, происходит некоторое сглаживание социального неравенства);

- регулирующую (влияние на структурные изменения в экономике, развитие внешнеэкономических связей, влияние на потребление и др.).

Также выделяют стимулирующую функцию (обеспечение развития научно-технического прогресса, снижение безработицы)

Субъект налогообложения — юридическое или физическое лицо, являющееся плательщиком налога. Существуют определенные механизмы переложения налогового бремени и на других лиц, поэтому специально выделяется такое понятие, как носитель налога.

Носитель налога — лицо, которое фактически уплачивает налог.

Объекты налогообложения — доход (прибыль), имущество (материальные ресурсы), цена товара или услуги, добавленная стоимость.

Единица налогообложения — единица масштаба налогообложения, которая используется для количественного выражения налоговой базы. Так, масштабом налога с владельцев автотранспортных средств является мощность двигателя автомобиля. Мощность может быть определена в различных единицах — в лошадиных силах или в киловаттах. Избранная единица измерения мощности в целях налогообложения и будет являться е. н. Выбор той или иной единицы налогообложения из ряда возможных диктуется соображениями удобства, а т.ж. традициями. Например, при обложении земель используются единицы измерения, принятые в стране (акр, гектар, сотка, квадратный метр и др.). При установлении акцизов на бензин в качестве единицы налогообложения могут фигурировать литр, галлон, баррель и т.д. При налогообложении прибыли и доходов единицей налогообложения выступает национальная денежная единица.

Источник налога — средства, из которых выплачивается налог (прибыль, заработная плата и т. д.).

Налоговые льготы — уменьшение налоговых ставок, изъятие из обложения определенных элементов объекта налога (например, амортизационных отчислений), освобождение от налогов и т. д. Они устанавливаются, как и налог, в порядке и на условиях, определяемых законодательными актами.

Налоговые платежи — виды и группы налогов.

Налоговая база — сумма, с которой взимается налог.

Налоговое бремя — отношение налоговой суммы к доходу.

II. Виды налогов.

По методу взимания различают прямые и косвенные налоги.

Прямые налоги изымаются непосредственно из дохода налогоплательщика.

Объектом налогообложения могут быть:

- доходы налогоплательщика (например, налог на доходы физических лиц, налог на прибыль организаций),

- принадлежащее налогоплательщику имущество (например, налог на имущество физических лиц, земельный налог, транспортный налог),

- определённые виды деятельности (например, налог на добычу полезных ископаемых, сборы за пользование объектами животного мира и объектами водных биологических ресурсов).

Косвенные налоги включаются в цену товаров и услуг, накапливаются у продавца товаров и выплачиваются им в казну.

К косвенным налогам относят:

- налог на добавленную стоимость,

- акцизы,

- таможенные пошлины и сборы.

Таможенная пошлина — налог, взимаемый с владельца товара при пересечении границы (экспорте или импорте товара).

По характеру ставок различают:

- регрессивные налоги (ставки снижаются при возрастании налоговой базы),

- пропорциональные (ставки не зависят от величины налоговой базы),

- прогрессивные (ставки увеличиваются при возрастании налоговой базы).

В Российской Федерации устанавливаются следующие виды налогов и сборов:

- федеральные (налог на добавленную стоимость(НДС), акцизы, налог на доходы физических лиц, налог на прибыль(доход) организаций, налог на добычу полезных ископаемых, водный налог, сборы за пользование объектами животного мира и водных биологических ресурсов, налог на дополнительный доход от добычи углеводородов, государственная пошлина)

- региональные (налог на имущество организаций, транспортный налог, налог на игорный бизнес)

- местные (земельный налог, налог на имущество физических лиц, торговый сбор)

Граждане РФ могут рассчитывать на получение социального налогового вычета. Для него необходимо одно из следующих оснований: получение образования, оплата лечения, наличие ребенка и так далее.

|

Налогообложение |

способ регулирования доходов и источников пополнения государственных |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Налог |

обязательный |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Принципы налогообложения |

1. Всеобщность 2. Безвозмездность |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Основная задача налога |

формировать ресурсы государства, т. е. те ресурсы, которые |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Функции налогов |

§ § § § § |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Классификация |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Категории налогоплательщиков |

§ налоги, уплачиваемые физическими § налоги, уплачиваемые организациями § смешанные налоги |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

По объекту налогообложения |

1. 2. 3.

1. 2. |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

В зависимости от субъекта |

1) ПРЯМЫЕ — платит непосредственно налогоплательщик n Налог на прибыль n Налог на доходы n Налог на n Налог на имущество n Транспортный налог. n Налог на наследство, n Налог на воспроизводство n Плата за недра: земля, вода, n Экологический налог. 2) n Таможенные пошлины1 n Акцизы2 n Налог на добавленную |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

По уровням бюджета |

§ § § § § § § § § § § |

Региональные налоги: § § § § Местные: § § § § § |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

По характеру налоговых ставок |

Налоговые системы:

Доход – |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

ЭЛЕМЕНТЫ СТРУКТУРЫ НАЛОГА |

1) 2) 3) 4) |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Доходы, не подлежащие налогообложению |

§ государственные пособия по временной § государственные пенсии § вознаграждения за донорскую кровь § алименты § стипендии § вознаграждение за переданный государству § суммы единовременной материальной помощи § подарки, призы и др. не |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Налоговые ставки: |

§ § 13(35)% — выигрыши в лотерею, § 13% — дивиденды |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

НАЛОГОВАЯ ОТВЕТСТВЕННОСТЬ |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Возраст налоговой ответственности |

16 |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Права налогоплательщиков: |

§ § § § |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Обязанности налогоплательщиков: |

§ § § § |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Защита прав налогоплательщиков: |

§ § § |

1Пошлина — денежный сбор, вид налога,

взимаемый государством с физических и юридических лиц, которые вступают с

государственными органами в определенные отношения (таможенные, регистрационные

и гербовые сборы, почтовые, судебные)

2Акциз — один из видов налога,

представляющий не связанный с получением дохода продавцом косвенный налог на

продажу определенного вида товаров массового потребления. Акциз включается в

цену товара и изымается в государственный и местный бюджеты. Чаще всего

акцизным налогом (сбором) облагаются винно-водочные изделия, пиво, табачные

изделия, деликатесы, предметы роскоши, автомобили. Плательщиками акциза

являются потребители, приобретающие товары, которые облагаются акцизным сбором.

3НДС (налог на добавленную

стоимость) это налог, который взимается с предприятия на сумму прироста

стоимости (в данной фирме). Вычисляется как разность между выручкой от

реализации товаров или услуг и суммой затрат на материалы и сырье, полученные

со стороны

ЕГЭ

С 27. «Налог на

шляпы повысит цены шляп, налог на обувь — цену обуви. В противном случае такой

налог был бы, в конце концов, уплачен фабрикантом: его прибыль упала бы в

сравнении с общей нормой и он покинул бы свой промысел», — написал английский

экономист Д. Рикардо. О каком виде налогов говорится в этом высказывании?

Поясните свой ответ и укажите, кто является сборщиком, а кто — плательщиком

этого налога.

Ответ:

косвенные налоги;

2) пояснение: это

налог на товары и услуги, устанавливаемый в виде надбавки к цене или тарифу

(собственник предприятия, производящего товары или оказывающего услуги, продает

их по цене (тарифу) с учетом надбавки);

3) указаны сборщик

(собственник предприятия, производящего товары или оказывающие услуги) и

плательщик (покупатель).

С 27. В стране Н. длительное время существовала прогрессивная

шкала исчисления налога с доходов физических лиц, вызывающая

серьёзные нарекания состоятельных людей. Ряд граждан, не желающих

уплачивать налог на сверхдоходы, уехали из страны и приняли гражданство

соседних стран. Пришедшее к власти новое правительство провело налоговую

реформу, установив пропорциональную шкалу налогообложения.

В чём заключается сущность данной шкалы исчисления налога?

Приведите три предположения о её преимуществах.

Ответ:

1. сущность пропорциональной

шкалы исчисления налога:

— сущность пропорциональной шкалы заключается в установлении

единой

ставки налога вне зависимости от уровня дохода.

2. преимущества позиции:

— простота расчёта и сбора налога;

— выход многих доходов из «тени», легализация доходов;

— повышение активности работников в поиске дополнительных

заработков, дополнительных доходов:

— уравнение всех категорий налогоплательщиков в правах.

С 27.

Правительство страны А. ввело пропорциональную шкалу индивидуального

подоходного налога. Используя обществоведческие знания, приведите три аргумента

(обоснования) в пользу подобного выбора.

Ответ.

1)несправедливо

налогами наказывать граждан, которые в большей степени, чем другие,

используют свои способности для получения дохода;

2) каждый

гражданин, независимо от достатка, как налогоплательщик пользуется одинаковым

набором общественных благ (охрана правопорядка, бесплатное образование,

медицинское обеспечение и т. п. )

3) все

граждане согласно Конституции РФ , равноправны; это должно появляться в

отношении налогов.

С 26. Раскройте на трех примерах

значение налоговой системы в жизни государства и общества.

Ответ:

1) накануне

окончания срока подачи налоговых деклараций в инспекции выстраиваются огромные

очереди. Это оказывает дисциплинирующее, воспитывающее воздействие на граждан и

администрацию фирм (во-первых, в срок оформить документы, во-вторых, подать

декларацию раньше, чтобы избежать напрасной потери времени в очередях в

налоговую инспекцию);

2) фирмы

отчисляют налоги в пенсионные фонды, т.е. за счет налоговых поступлений

осуществляется социальная политика государства;

3) в период

кризиса были уменьшены налоги с крупных корпораций, которые вложили

освободившиеся средства в поддержание производства, сохранение рабочих мест,

т.е. посредством налоговой системы осуществляется социально-экономическая

политика государства.

С 26. Приведите три функции налогов

в жизни общества и государства, проиллюстрировав каждую из них конкретным

примером.

Ответ:

Приведены функции налогов и

иллюстрирующие их примеры:

1) фискальная ( например,

государство вводит транспортный налог, чтобы пополнить бюджетные средства,

выделяемые на ремонт и строительство дорог);

2) социальная (например,

государство вводит налог на прибыль, чтобы выплачивать пособия, пенсии

социально незащищенным категориям населения);

3) стимулирующая (например,

государство предоставляет льготы предприятиям, активно внедряющим

энергосберегающие технологии, чтобы стимулировать технологическое обновление

производства).

С 26. Назовите и

проиллюстрируйте примерами любые три основные обязанности налогоплательщика,

закрепленные законодательством РФ.

ОТВЕТ:

Три обязанности налогоплательщика:

1)

платить

законно установленные налоги и сборы. Пример: гражданин Н. заплатил налог на

имущество за свою трехкомнатную квартиру.

2)

встать

на учет в органах Федеральной налоговой службы. Пример: гражданин Н. получил

ИНН, гражданин Н зарегистрировал свою фирму и получил для нее ИНН.

3)

предоставлять

налоговому органу необходимую информацию и документы в случаях и порядке,

предусмотренных Налоговым кодексом РФ. Пример: гражданин Н. предоставил

налоговым органам свои ФИО, дату рождения, место регистрации, справку о

доходах.

Налоги

Содержание статьи:

- Коротко о налогах (понятие, функции)

- Виды налогов

- Системы налогообложения

Налог – это обязательный платеж, взимаемый с граждан в пользу государства.

Налоги – главная статья доходов государства. Исходя из полученной суммы правительство готовит проект бюджета, который утверждает Государственная дума. На деньги налогоплательщиков в стране строятся новые дороги, открываются новые школы и больницы, существуют государственные музеи и другие учреждения. Именно поэтому гражданам важно осознавать свою ответственность за уплату налогов, и не случайно в Конституции России плата налогов отмечена как обязанность гражданина.

В Налоговом кодексе сказано, что «налоги и сборы не могут иметь дискриминационный характер и различно применяться исходя из социальных, расовых, национальных, религиозных и иных подобных критериев». Кроме того, «законодательство о налогах и сборах основывается на признании всеобщности и равенства налогообложения. При установлении налогов учитывается фактическая способность налогоплательщика к уплате налога».

Элементы структуры налога:

- Субъект налога — тот (человек, фирма), кто платит налог.

- Объект налога — то, что подлежит налогообложению.

- Единица налогообложения — например, площадь помещения или земельного участка (квадратные метры, гектары, сотки), единицы мощности двигателя транспорта (от киловатт до лошадиных сил), валюта, в которой получена прибыль.

- Источник уплаты налога — источник, из которого платятся деньги на налоги (зарплата, прибыль).

Налоги выполняют несколько важных функций:

— фискальную (накопление денег в казне государства)

— распределительную (перераспределение доходов между разными слоями населения)

— регулирующую (с помощью налогов возможно влиять на рост экономики, к примеру)

Виды налогов

Налоги бывают местные, региональные (платятся в «кошелек» субъекта федерации, например, в «кошелек» Краснодарского края или Ростовской области) и федеральные (платятся в общероссийский «кошелек»).

К федеральным налогам относят:

- налог на доходы физических лиц

- налог на прибыль организаций

- налог на добавленную стоимость (НДС)

- акцизы

- налог на добычу полезных ископаемых

- водный налог

- налог на дополнительный доход от добычи углеводородного сырья

К региональным налогам относят:

- налог на имущество организаций

- налог на игорный бизнес

- транспортный налог

- дорожный налог

К местным налогам относят:

- налог на имущество физических лиц

- земельный налог

- торговый сбор

- налогообложение недвижимости по кадастровой стоимости

- налог на рекламу

Еще налоги бывают прямые и косвенные.

Прямыми налогами облагается доход или собственность гражданина. Примеры:

- налог на прибыль (у бизнесменов)

- подоходный (у наемных рабочих)

- налог на землю

- на транспортное средство

- на квартиру

Косвенные налоги, как привило, входят в цену товара или услуги. Примеры:

- акцизы

- НДС

- налог с продаж

- пошлины

Системы налогообложения

Существует три системы налогообложения:

1) Пропорциональная

2) Прогрессивная

3) Регрессивная

ПРОПОРЦИОНАЛЬНАЯ система налогообложения заключается в том, что все люди платят одинакового размера процент со своих доходов. Такая система была в РФ до 1 января 2021 г. Человек мог получать зарплату 20 тыс. рублей в месяц, а мог и 480 тыс. рублей в месяц, однако и в том, и в другом случае из зарплаты вычиталось 13 % от суммы.

ПРОГРЕССИВНАЯ система подразумевает увеличение ставки налога вместе с увеличением зарабатываемой человеком суммы. При такой системе тот, кто зарабатывает 20 тыс. рублей отдаст 13%, а вот тот, кому в месяц повезло заработать 480 тыс. рублей, уже заплатит больше — 15% (процентная ставка на момент 2021 г. для людей, зарабатывающих более 5 млн. в год).

РЕГРЕССИВНАЯ система противоположна прогрессивной: процентная ставка снижается при увеличение дохода. Человек с зарплатой 20 тыс. рублей заплатит,например, 35 %, а человек с зарплатой 480 тыс. рублей — 13 %. Последняя система кажется несправедливой и часто так и есть: богатый класс защищает свои интересы. Но бывает, что такая система вводится для того, чтобы способствовать развитию в стране бизнеса, то есть в целях экономического прогресса в государстве.

О налогах с точки зрения не экономики, а права, читайте в нашей статье «Права и обязанности налогоплательщиков».

Перейти к другим темам справочника по обществознанию

Налоги. Налогообложение

Код ЕГЭ: 2.13. Налоги.

Один из основных признаков любого государства — налогообложение. Без налогообложения невозможно осуществлять государственные функции, требующие финансовых вложений, так как налоги являются основным источником пополнения государственного бюджета.

Налогообложение — процесс установления и взимания налогов в стране.

Налоги — обязательная плата, которую безвозмездно взимает государство с физических и юридических лиц для финансового обеспечения деятельности государства и муниципальных образований.

Уплата налогов — одна из главных конституционных обязанностей граждан РФ (статья 57 Конституции РФ).

Налоговая политика — система мероприятий в области налогообложения, построенная с учётом компромисса интересов государства и налогоплательщиков.

Налоги не взимаются с: государственных пособий (кроме пособий по временной нетрудоспособности и уходу за больным ребёнком); пенсий; компенсаций, возмещающих причинённый вред (увольнение, потеря трудоспособности, гибель).

Принципы налогообложения

- Обязательность. Каждое лицо должно уплачивать законно установленные налоги и сборы.

- Справедливость. Налоги и сборы не могут иметь дискриминационный характер и применяться различно на основе социальных, расовых, национальных, религиозных и иных подобных критериев.

- Эффективность. Налоги и сборы должны иметь экономическое обоснование и не могут быть произвольными.

- Соответствие Конституции РФ. Не допускается установление налогов и сборов, нарушающих единое экономическое пространство Российской Федерации и ограничивающих свободное перемещение в пределах территории Российской Федерации товаров (работ, услуг) или финансовых средств, либо ограничивающих разрешенную законом экономическую деятельность физических лиц и организаций.

- Определенность. При установлении налогов должны быть определены все элементы налогообложения, чтобы каждый точно знал, какие налоги (сборы, страховые взносы), когда и в каком порядке он должен платить.

Структура налога

- Субъект (налогоплательщик) — лицо, на которое законом возложена обязанность уплачивать налоги.

- Объект — это то, что облагается налогом (доход, имущество, прибыль, стоимость реализованных товаров и др.).

- Ставка — начисления на условную единицу измерений базы налогов (процент или денежная сумма, которая изымается в виде налога).

- Единица налога — это то, относительно чего рассчитывается налог (квадратный метр жилой площади в квартире, мощность двигателя автомобиля и т. д.).

- Источник — это те средства, из которых уплачивается налог (прибыль, заработная плата и т.д.).

- Налоговые льготы — предусмотренные законодательством преимущества, предоставляемые отдельным категориям налогоплательщиков, включая возможность не уплачивать налог или сбор либо уплачивать их в меньшем размере.

Системы налогообложения

- Прогрессивная — чем выше доход, тем выше ставка налога. Прогрессивная система позволяет быстрее наполнять государственный бюджет и сглаживает социальное неравенство, но она, как правило, вызывает противодействие со стороны обеспеченных слоев населения. Кроме того, прогрессивная система может привести к выводу капитала из страны за рубеж.

- Пропорциональная — ставка налога не зависит от величины дохода. В этом случае налогоплательщикам нет смысла скрывать свои доходы, так как от их величины не зависит процент, который берется в виде налога. Такая система считается справедливой и демократичной. Пропорциональное налогообложение гораздо легче переносится состоятельными классами, так как оно облегчает для них налоговый груз.

- Регрессивная — чем выше доход, тем ниже ставка налога. Она эффективна в случае, если экономика развита слабо и необходимо стимулировать инвестиции обеспеченных слоев населения в развитие производства.

Функции налогов

- Фискальная — финансирование расходов государства через пополнение государственного бюджета.

- Социальная (распределительная) — перераспределение средств, собранных в виде налогов, помогает сглаживать социальное неравенство.

- Регулирующая — с помощью налогов можно влиять на потребление определенных видов товаров, стимулировать развитие внешнеэкономических связей и др.

- Антиинфляционная / стимулирующая — наряду с денежно-кредитной политикой налогово-бюджетная политика позволяет изменять объем денежной массы, находящейся в обращении. Повышая налоги, государство сокращает объем денежной массы и приостанавливает инфляцию. Понижая налоги, оно увеличивает денежную массу, стимулируя производство.

- Контрольно-учетная — через налоги государство ведет учет доходов граждан.

Виды налогов

-

По способу изъятия: прямые и косвенные (табл.).

-

По виду бюджета, в который поступают налоги: федеральные, региональные и местные.

Федеральные налоги и сборы: налог на добавленную стоимость, акцизы, налог на доходы физических лиц, налог на прибыль организаций, налог на добычу полезных ископаемых, водный, сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов, государственная пошлина.

Налог на добавленную стоимость — это косвенный многоступенчатый налог, при котором в бюджет государства изымается часть стоимости товара, работы или услуги, создаваемой на всех стадиях процесса производства, и вносится в бюджет по мере реализации.

Акциз — вид косвенного налога, устанавливаемый на товары, реализацию которых государство хочет особым образом контролировать (монопольно производимые, высокорентабельные товары и др.).

Региональные налоги: налог на имущество организаций, налог на игорный бизнес, транспортный.

Местные налоги и сборы: земельный, налог на имущество физических лиц, торговый сбор, налог на рекламу, курортный, на содержание жилого фонда.

Вы смотрели конспект «Налоги. Налогообложение». Выберите дальнейшее действие:

- Вернуться к Списку конспектов по Обществознанию.

- Найти конспект в Кодификаторе ОГЭ по обществознанию.

- Найти конспект в Кодификаторе ЕГЭ по обществознанию.